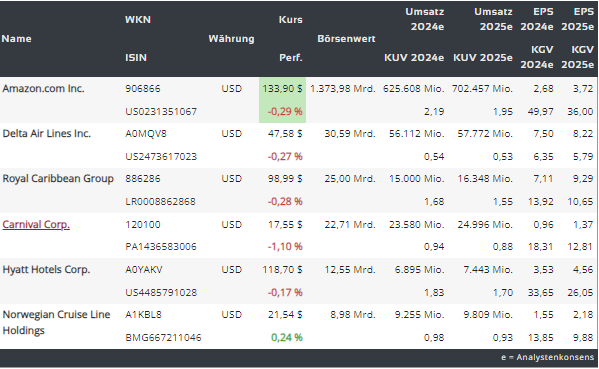

Anlagetrend Reopening/Konsum: Tracking Amazon (AMZN), Delta (DAL), Hyatt Hotels (H) und Royal Caribbean (RCL).

Liebe Leser,

der 4. Juli-Feiertag in den USA war buchstäblich ein Rekord-brechender Zeitraum für Reisen und hat eindeutig die Vorstellung zerschlagen, dass Verbraucher ihre Reiseausgaben aufgrund der hohen Inflation und einer weiterhin herrschenden wirtschaftlichen Ungewissheit reduzieren werden. Am Freitag, dem 30. Juni, hat man laut der US-amerikanischen Transportsicherheitsbehörde mit 2,88 Millionen Passagiere den bisherigen Rekord vom Sonntag nach Thanksgiving 2019 bei den Flugreisenden übertroffen. Und damit bestätigt sich die von uns ausgestellte These, dass der Reopening-Trend dank dem offiziellen COVID-Pandemie-Ende in diesem Jahr sehr stark ausfallen wird.

Anbieter von internationalen Reisen machen das Rennen

Doch obwohl alle US-Flughäfen neue Rekorde bei den Fluggästen verzeichnen, bleibt der Reopening-Trend nicht homogen, denn andere Daten fallen bspw. nicht so positiv für die Branche aus. Die Flugpreise sind z. B. im Mai laut US-Inflationsdaten zum zweiten Mal in Folge gesunken, während die Hotelnachrage in den letzten drei Monaten zurückgegangen ist, so die daten der US Travel Association. Und schon hat sich damit eine wichtige Tendenz herauskristallisiert, denn diese Zahlen spiegeln größtenteils inländische Trends wider und verdecken den Boom im internationalen Reiseverkehr, den man leicht übersehen kann.

Ab ins Ausland

"Nach drei Pandemie-Sommern in Folge, in denen Amerikaner ihren Urlaub im Inland verbracht haben, stellt man nun fest, dass sie im Sommer 2023 vermehrt ins Ausland reisen", sagt Patrick Scholes, Analyst bei Truist. Dabei liegen die Flugpreise von den USA nach Europa im Durchschnitt bei 1.200 USD pro Hin- und Rückflug. Und dies ist laut dem Online-Reisebüro Hopper - das höchste Niveau seit über fünf Jahren. Gleichzeitig beobachtet man aufgrund einer schwierigen ökonomischen Situation in Europa steigende Hotelpreise. Diese stiegen bspw. im Mai in London laut dem Branchenbeobachter STR um knapp 20 % und dies passiert in der Zeit, wo die Nachfrage enorm steigt. Aus diesem Grund ist es ggf. eine gute Idee für Reopening-Investoren, sich auf eine oder andere internationale Hotelkette zu fokussieren, die von der beschriebenen Tendenz profitieren könnte. Und so gelangen wir auch schon zur Profiteuren-Übersicht und zum ersten Watchlist-Kandidaten.

https://viz.traderfox.com/peer-group-tabelle/BMG667211046/DI/norwegian-cruise-line-holdings/aktien-68110-68112-67957-67654-68188

Trendfolge-Kandidat

Hyatt Hotels (H) Aktie befindet sich derzeit nur wenige Prozentpunkte unter dem aktuellen Allzeithoch. Dies ist eine Hotelkette, die sowohl in den USA als auch international tätig ist. Das Unternehmen verwaltet, konzessioniert, lizenziert, besitzt und vermietet ein Portfolio von Immobilien, bestehend aus Full-Service-Hotels und -Resorts, ausgewählten Servicehotels, Resorts und anderen Immobilien, einschließlich Timesharing-, Teil-, Wohn-, Ferien- und Eigentumswohnungen. Interessant ist dieses Unternehmen deswegen, weil rund 30 % der Gewinne aus dem Geschäft mit dem in der Karibik ansässigen Apple Leisure Group stammen. Und dies ist einer der großen Anbieter von Pauschalreisen. Doch Hyatt könnte auch von der Stärke der Nachfrage in Europa profitieren.

.png)

Kreuzfahrt-Konzerne

Die Kreuzfahrt-Branche ist ebenfalls ein interessantes Reopening-Play, denn Kreuzfahrt-Unternehmen haben ebenfalls eine sehr große Fokussierung auf Internationale Reisen. Der Internationale Fokus hat bereits für steigende Nachfrage gesorgt und so sahen wir, wie die Aktie von Royal Caribbean (RCL), Carnival (CCL) und Norwegian Cruise Line (NCLH) seit Anfang 2023 in eine dynamische Erholungsbewegung übergingen und jeweils +109 %, 139 % und 85 % zugelegt haben. Der Analyst Steven Wieczynski von Stifel geht jedoch davon aus, dass Royal Caribbean bspw. noch um weitere 20 % auf 120 USD steigen kann. Er sagt, dass trotz Bedenken hinsichtlich einer Verbraucherschwäche "noch ein ungenutztes Nachfragepotenzial von zwei bis drei Jahren" vorhanden ist. Und in dieser Hinsicht stimme ich ihm zu.

Der Branchenprimus

Das Unternehmen Royal Caribbean (RCL) ist aktuell mit einer Marktkapitalisierung von 25,33 Mrd. USD der größte Branchen-Vertreter. Dabei hat diese Kreuzfahrtgesellschaft im Großen und Ganzen am besten durch die Pandemie navigiert. Die Aktie hat seit den beiden Tiefs vom Ende Januar 2020 und Juli 2022 sehr gut erholt und ist mittlerweile auf ein Neues 3-Jahre-Hoch ausgebrochen. Im Vergleich zu CCL und NCLH weist der Konzern auch eine deutlich kleinere Gesamtverschuldung auf. Strategisch betrachtet hat der Konzern auch viel Geld in die Modernisierung seiner Flotte investiert und gleichzeitig für neue Geschäftsinitiativen ausgegeben.

Reopening sorgt für Nachfrageexplosion

Die Post-COVID-bedingte steigende Nachfrage nach Kreuzfahrten hat zu einem ungewöhnlichen Phänomen geführt: und zwar zu den viel zu hohen Auslastungsraten auf Kreuzfahrtschiffen, die regelmäßig über 100 % liegen. Bemerkenswert ist, dass Royal Caribbean aktuell eine beeindruckende Auslastung von 102,1 % aufweist, dicht gefolgt von Norwegian Cruise Line mit einer soliden Rate von 101,5 %, während Carnival Cruise Line mit einer Rate von 91,0 % leicht hinterherhinkt. Dies sorgt zwar für ein volles Schiff und maximiert die Einnahmen für Kreuzfahrtlinien, kann aber auch zu Unzufriedenheit der Gäste führen. Doch dieser Umstand ist in den kommenden 2-3 Jahren zu ignorieren, da die seit 2019 aufgestaute Reiselust den leichten Unzufriedenheitsfaktor komplett überwiegen wird.

.png)

Segment Airlines

Auch US-Fluggesellschaftsaktien befinden sich seit Anfang 2023 auf einem dynamischen Rebound-Modus und das, trotz einer scheinbaren Schwäche der inländischen Ticketpreise. Im Mai sanken die Flugpreise um 3 %, nach einem Rückgang von 2,6 % im April, so Daten des US-Verbraucherpreisindex. Doch das ist nicht unbedingt ein Zeichen für eine sinkende Nachfrage, sondern könnte auf rückläufige Treibstoffkosten zurückzuführen sein, zumal genau in diesem Zeitraum der Öl-Preis signifikant runtergekommen war. Zudem bemerkt der Analyst Jamie Baker von J.P. Morgan, dass der Verbraucherpreisindex "stark verzerrt" ist und sich "derzeit ein jährlicher Wechsel von inländischen zu internationalen Reisezielen" vollzieht, womit die These über Profiteure mit dem Internationalen Fokus erneut bestätigt wird.

Top-Airlines

Genau das erklärt die Outperformance von United Airlines (UAL), Delta Air Lines (DAL) und American Airlines (AAL) - genau den US-Fluggesellschaften mit dem größten internationalen Fokus. Jede dieser Aktien ist seit Anfang 2023 um mehr als 40 % gestiegen. Und die Wall Street geht davon aus, dass die Delta-Aktie weitere 19 % zulegen kann, während Analysten bei United ein Aufwärtspotenzial von 18 % sehen. Die Normalisierung der inländischen Nachfrage in Kombination mit der steigenden Nachfrage nach internationalen Reisen ist also ein gutes Zeichen für US-Fluggesellschaften,- zumindest für diejenigen, die vom internationalen Boom im Sommer profitieren.

Delta (DAL) erhöht seine Prognose

Und die erste fundamentale Bestätigung dieser These lieferte am 13. Juli Delta (DAL). Der Konzern hat mit seinem Q2-Zahlen die Erwartungen übertroffen und die Gewinnaussichten erhöht. Die Fluggesellschaft teilte mit, dass sie nun einen bereinigten Gewinn je Aktie (EPS) von 6,00-7,00 USD statt vorher erwarteten 5,00-6,00 USD (Konsens: 6,15 USD) anstrebe. Die Umsatzprognose mit einem Zuwachs von 17-20 % wurde vom Konzern bestätigt. Die Konzernleitung rechnet damit, dass die hohe Nachfrage auch im Sommer weiterhin anhält. Bei den Kosten sieht sich die Fluggesellschaft an einem wichtigen Wendepunkt. Für das laufende 3. Quartal rechnet das Management daher auch mit sinkenden Ausgaben, was in eine bessere Profitabilität münden dürfte. Dabei hat das Unternehmen schon im abgelaufenen 2. Quartal Rekordumsatz und Rekordrentabilität erzielt.

.png)

Der Konsum ist wieder da

Und diese Aussage bestätigen die Daten aus dem jüngsten Amazon Prime Day. Laut Adobe gaben US-Verbraucher in den ersten 24 Stunden des diesjährigen Amazon Prime Day 6,4 Mrd. USD online aus. Das ist ein Anstieg von 6 % gegenüber dem Vorjahr. Und obwohl man damit unter den Konsensschätzungen blieb, ist es ein ganz klares Indiz dafür, dass die Nachfrage stark ist und die Konsumfreude trotz der schwierigen ökonomischen Situation zurückkehrt. Das Forschungsunternehmen Numerator berichtete, dass die Veranstaltung einen starken Start hatte. Ab 8 Uhr morgens New Yorker Zeit lag die durchschnittliche Bestellgröße bei 56,64 USD, was einem Anstieg von 7 % gegenüber dem Vorjahr entspricht.

Konsum ist the King

Haushaltswaren und Haushaltsartikel waren die meistverkauften Kategorien. Adobe gab an, dass etwa 6 % der Bestellungen über das "Jetzt kaufen, später bezahlen (BNPL)" Modell getätigt wurden, was einem Anstieg von fast 20 % gegenüber 2022 entspricht. Und dies ist ein weiteres Indiz dafür, dass man selbst in einer schwierigen finanziellen Lage nicht auf das Konsum verzichtet und auf Schnäppchen Jagd während des Prime Days geht. Und so ist es wahrscheinlich, dass Amazon im Jahr 2023 voraussichtlich 265 Millionen Prime-Kunden haben wird. Und damit ist es sehr gut möglich, dass Amazon seine Prime-Kunden dann auch via Digitale-Zusatzprodukte wie Amazon-Streaming- und -Game-Service zusätzlich monetisieren wird. Damit scheint diese E-Commerce-/Konsum-Story weiter ganz gut zu laufen.

.png)

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: besitzt derzeit Aktien von Amazon (AMZN), Carnival (CCL) und American Airlines (AAL), die im Text mitangesprochen werden!

& Profi-Tools von

& Profi-Tools von