Anlagetrend Reopening: Top-Reise- und Tourismus-Stocks, die man im Blick haben sollte!

Liebe Leser,

der kalendarische Frühling hat bereits begonnen und schon bald wird auch die diesjährige Urlaubs- und Reise-Saison starten. Weltweit gibt es mittlerweile genug Impfstoffe und der Umgang mit der COVID-Pandemie wird immer entspannter. Und so sehen wir, wie die Reisebeschränkungen immer stärker gelockert werden, wobei immer mehr Menschen sich via Flugzeug, Auto, Zug, aber auch Cruise-liner in die Ferne trauen. Dies sorgt für Optimismus und verleiht uns zu der Annahme, dass die diesjährige Reopenning i.S.d. Tourismus-Industrie noch stärker als im vergangenen Jahr ausfallen könnte. Genau dies ist der Grund, wieso Tourismus- und Reise-stocks im aktuellen Jahr mit einer schönen Performance überraschen könnten.

Dafür spricht auch die Statistik. Die US-Reiseausgaben sanken ja im Jahr 2020 um 42 %. Aber bis April 2022 erreichten die US-Reiseausgaben ein Niveau von 100 Mrd. USD und lagen somit 3 % über dem Pre-Pandemie-Level. Die Erholung ist also schon angelaufen, doch das Wachstum hält sich bis jetzt in Grenzen, was allerdings nur eine Farge der Zeit sein dürfte. Das schwache Wachstum ist auf die Tatsache zurückzuführen, dass sich das Segment rund um Geschäftsreisen noch nicht von der COVID-Pandemie erholt hat. Grund dafür ist teilweise der angelaufene Umstieg der Business-Kommunikation auf Online-basierte Kanäle wie Zoom oder Teams, aber auch der angelaufene Umstieg Richtung Remote-Arbeit und HomeOffice. Und so sind die US-Reiseausgaben laut der U.S. Travel Association in der Vergangenheit jährlich nur zwischen 2 % und 4 % gestiegen, so dass es immer noch Raum für eine größere Erholung gibt.

Deutlich positiver ist die Situation im International-Travel-Segment. Die Ausgaben sanken 2020 um 76 % und erholten sich 2021 nur um 4 %, so die Welttourismusorganisation. Obwohl der internationale Touristen-Traffic im Januar 2022 um 130 % gewachsen ist, dämpfen die anhaltenden COVID-19-Reisebeschränkungen und der immer noch laufende Ukraine-Konflikt die erwünschte dynamische Erholung. Doch auch dies dürfte im globalen Kontext lediglich eine temporäre Erscheinung sein. Die Daten der Welttourismusorganisation deuten darauf hin, dass der internationale Touristen-Traffic im März 2022 im Vergleich zu 2019 um mehr als 60 % gesunken war. Und dies ist eine gute Nachricht, denn damit offenbart sich einerseits der erhebliche Nachholbedarf, als auch der enorme Erholungspotenzial bei den Aktien der jeweiligen Profiteure.

Ich persönlich gehe davon aus, dass der Sommer-Urlaub 2023 in einem deutlich größeren Ausmaß stattfinden wird. Zuversichtlich stimmt in diesem Zusammenhang auch die angelaufene chinesische Reopening. Wells Fargo erwartet bspw., dass die globale Kreuzfahrtindustrie von Chinas Wiedereröffnung sowohl als Reiseziel als auch als Markt für "qualitativ hochwertige, ertragreiche Kunden" profitieren wird. Während Norwegian Cruise Lines (NCLH) im Jahr 2019 den Betrieb in China eingestellt hat, wird erwartet, dass sowohl Carnival (CCL) als auch Royal Caribbean (RCL) durch das Ende der Pandemiebeschränkungen für Kreuzfahrten nach China einen großen Schub erleben werden. Denn vor der Pandemie waren Shanghai und Hongkong die verkehrsreichsten Kreuzfahrthäfen der Welt, knapp hinter Singapur und Taipeh.

Beide Kreuzfahrtgesellschaften zeigten sich zuletzt, nach der Lockerung des chinesischen Kreuzfahrverbots zuversichtlich bzgl. des Wachstums des chinesischen Marktes und gehen davon aus, dass sich die Reisemarkerholung in der zweiten Hälfte dieses Jahres beschleunigen wird. Dies steht im Einklang mit der von uns aufgestellten These und so gelangen wir auch schon zu der ersten spekulativen Annahme, dass man gerade in diesem Jahr die Aktien der Kreuzfahrt-Unternehmen, wie Carnival Cruise (CCL), Norwegian Cruise (NCHL) Royal Cruise (RCL) etc. unbedingt im Blick haben sollte.

https://viz.traderfox.com/peer-group-tabelle/PA1436583006/LS/carnival-corp/aktien-18846-64676

Und da das Flugzeug zu den beliebtesten Reisemitteln gehört, wäre demnächst ggf. eine strategische Positionierung bei den Top-US-Airlines wie American Airlines (AAL), Jetblue (JBLU), United Airlines (UAL), Delta Airlines (DAL), Southwest Airlines (LUV) und Co. u. U. eine interessante, aber spekulative Alternative, den Travel-Stock-Trend 2023 zu spielen. Denn All diese Stocks springen grundsätzlich schon dann an, wenn die mediale Nachrichtenlage positiv wird.

.png)

https://viz.traderfox.com/peer-group-tabelle/US9100471096/LS/united-airlines-holdings-inc/aktien-70947-19344-18936-18848

Warum die Strategische Positionierung bei den Reise-Stocks eine sehr interessante Trading- bzw- Investment-Alternative sein könnte, beweist derzeit u.a. die dynamische Erholungsbewegung bei der Aktie des Hotelsbetreibers Playa Hotels & Resorts (PLYA), die nach sehr starken Q4-Zahlen schon am Big-Picture-Breakout zum neuen 2-Jahre-Hoch steht. Der Konzern besitzt und betreibt All-inclusive-Resorts in der gesamten Karibik. Das Portfolio des Unternehmens umfasst 25 Resorts, meist im Premiumsegment mit Standorten in Mexiko, der Dominikanischen Republik und Jamaika.

Und ja, das vergangene Q4 krönte das beste Jahr in der Geschichte von Playa und bestätigte Konzerns-Ansicht, dass es einen wachsenden Markt für das attraktive Leistungsversprechen der All-Inclusive-Kategorie gibt. "Unsere Ergebnisse des vierten Quartals zeigten eine breite Stärke in allen unseren Regionen, wobei die Beschleunigung der Erholung in Jamaika die bemerkenswerteste Besonderheit für Playa war. Die Nachfrage ist im Jahr 2023 bisher sehr robust geblieben, wobei unsere wöchentlichen Buchungen für unsere von Playa geführten Resorts neue Höchststände erreicht haben. Die Boockings für das erste Halbjahr 2023 sind um über 30 % gestiegen. Die ersten Anzeichen für den Sommer sehen ebenfalls fantastisch aus", so die Meldung des Konzernmanagements, die unmissverständlich ein bullishes Bild zeigt. Und so hat bspw. die Deutsche Bank sein Kursziel für die PLYA-Aktie auf 15 USD (Kurspotenzial: mehr als 50 %) bei einer Buy-Rating-Bestätigung angehoben.

Dies verleiht uns nun zu der Annahme, dass man im Jahr 2023 auch die angelaufene Erholung in der globalen Hotelindustrie, ganz genau im Blick haben sollte. Dafür spricht auch die Statistik, denn schon im vergangenen Jahr 2022 beobachtete man einen signifikanten Anstieg beim Touristen-Traffic auf 900 Millionen Touristen. Doch damit lag man immer noch rund 63 % unter dem Vor-Covid-Niveau von 2019. Laut der am 17. Januar 2023 veröffentlichten Prognose der UN-Welttourismusorganisation wird sich die Tourismusbranche weiter erholen und etwa 80- 95 % des Vor-Pandemie-Niveaus erreichen. Und damit lauert auch in der Hotel-Industrie ein enormes Erholungspotenzial.

Ähnlich wie bei Playa Hotels (PLYA) ist also die Ausgangssituation bei den Hotelketten wie Marriott (MAR), Marriott Vacations Worldwide (VAC), Hilton Worldwiede (HLT), Hilton Grand Vacations (HGV), InterContinental (IHG), Hyatt Hotels (H) und den zuletzt thematisierten Casino-Betreibern wie Las Vegas Sands (LVS), Wynn Ressorts (WYNN), MGM Resorts (MGM), Eldorado Resorts (CZR), die in der Hoffnung auf bald steigende Hotel- und Casinogästezahlen auf neue Lokalhochs ziehen könnten und ihre Erholungsbewegungen Richtung der 52-Wochen-Hoch fortsetzen.

https://viz.traderfox.com/peer-group-tabelle/NL0012170237/05/playa-hotels-resorts-nv/aktien-69136-22388-21611-21861-4863732-62527-62646

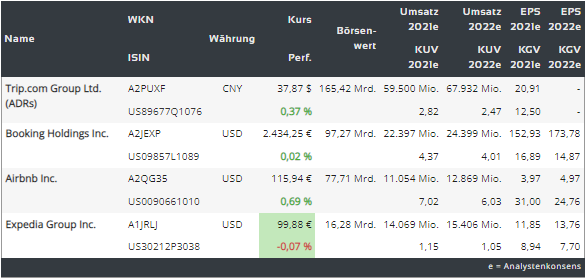

Schließlich sind es zahlreiche Online-Portale (Konzerne), wie Booking (BKNG), Trip(dot)com (TRIP), Expedia (EXPE), Airbnb (ABNB), etc., deren Geschäft mit dem Aufleben des Touristiktrends stark anziehen wird. Denn wo bucht man im digitalen Zeitalter eine Reise oder die Flugtickets und ein Hotel, wenn nicht im Internet.

https://viz.traderfox.com/peer-group-tabelle/US0090661010/05/airbnb-inc/aktien-5637667-10433912-19981

All diese Unternehmen (mit Ausnahme von ABNB) sind, grob gesagt, Online-Reisevermittler (Reisebüros). Sie eignen sich aus unserer Sicht gut für eine mittel- langfristige Investment-Depot-Beimischung, da sie, abgesehen von der angelaufenen Reopening-Story langfristig vom Digitalisierungstrend profitieren werden. Denn, und das wiederhole ich noch einmal explizit, wo bucht man im digitalen Zeitalter eine Reise oder die Flugtickets und ein Hotel sonst, wenn nicht im Internet? Gleichzeitig wären sie in der Lange, auch kleinere Konkurrenten zu übernehmen, was in eine globale Branchenkonsolidierung münden dürfte.

Was unsere aktuellen Favoriten angeht, so ist es bspw. weiterhin die Aktie des Online-Reise-Portals Booking (BKNG).

.png)

Sollte man den Reopening-Trend etwas spekulativer spielen wollen, so sollte man nun intensiver Richtung US-Airlines wie DAL, UAL, AAL, LUV und Co. schauen, denn sie scheinen weiterhin ein positives News-Momentum auf ihrer Seite zu haben.

Wer sich eine chinesische Story-Beimischung wünscht, nimmt auf jeden Fall Aktien von Royal Caribbean (RCL) und Wynn Resorts (WYYN) auf die Watchlist.

Kurzfristig orientierte Trader, sollten sich dagegen eher auf die aktuellen News fokussieren und dann sich via Stocks-Picking eher auf spekulativere Trendbereiche wie Casinos, Hotels und ggf. Kreuzfahrt fokussieren. Denn hier dürfte die Volatilität deutlich höher bleiben.

Viel Erfolg und bleiben Sie Profitabel!

Verantwortlicher Redakteur Kulikov Leonid: besitzt Aktien von Carnival (CCL) und American Airlines (AAL), die im Artikel mitangesprochen werden.

& Profi-Tools von

& Profi-Tools von