Der aufgekommene ETF-Optimismus lässt Bitcoin-Kurs auf die Marke von 35.000 USD anspringen!

Liebe Leser,

der Bitcoin-Kurs markierte am 24. Oktober ein neues 17-Monate-Hoch, womit ein frisches spekulatives Long-Signal im Sinne einer Erholungsbewegung entstand. Gleichzeitig hat man damit alle Verluste wettgemacht, die nach dem Scheitern des Terra-Stablecoins entstanden waren. Der rasche Niedergang von Terra löste eine beispiellose Vertrauenskrise aus und führte u.a. zum Zusammenbruch einer Reihe hochkarätiger Unternehmen, darunter der Kreditgeber Celsius und die FTX-Börse von Sam Bankman-Fried. Doch nun kommt die Fantasie ins Spiel, dass Bitcoin-Trend Hauch von Legitimität erfahren wird. Der Grund für das aufgekommene Optimismus der Krypto-Investoren ist die Spekulation, dass die US-Regulierungsbehörden Börsenfonds genehmigen könnte, die direkt in die Kryptowährung investieren. Im Wesentlichen wird man also zuversichtlicher, dass die Securities and Exchange Commission (SEC) in den kommenden Monaten einen börsengehandelten Fonds tatsächlich zulassen wird.

.png)

BlackRock, Franklin Templeton, VanEck und WisdomTree wollen Bitcoin-ETFs

Zuversichtlich stimmt hier, dass die aktuelle Bitcoin-Initiative von namhaften Wall-Street-Playern wie BlackRock und Franklin Templeton ausgeht, die sich im Wunsch nach einem BTC-ETF Unternehmen wie VanEck und WisdomTree angeschlossen haben und entsprechende Unterlagen zur Prüfung bei SEC einreichten. Und damit kommt im Wesentlichen die Fantasie auf, dass im Fall einer SEC-Genehmigung unseriöse und unregulierte Institutionen immer mehr vom BTC-Markt durch große Institutionen auf eine legale Art und Weise verdrängt werden, was dem ohnehin sehr spekulativen Bitcoin-Thema noch mehr Glaubwürdigkeit und Akzeptanz (im Rahmen einer Anlageklasse) verleihen würde. Zuversichtlich stimmt hier auch die Tatsache, dass SEC aktuell unter Druck steht, nachdem ein Gericht in Washington entschieden hatte, dass die Regulierungsbehörde zu Unrecht einen Antrag des Vermögensverwalters Grayscale abgelehnt hatte, sein Flaggschiff-Vehikel, Grayscale Bitcoin Trust, in einen ETF umzuwandeln. Und somit ist die Wahrscheinlichkeit einer BTC-ETF-Zulassung ab 2024 signifikant gestiegen.

.png)

https://viz.traderfox.com/peer-group-tabelle/US19260Q1076/DI/coinbase-global-inc/aktien-60271-22177-4744106

BTC-Trend

Was die allgemeine BTC-trend-entwicklung angeht, so hat sich hier im Großen und Ganzen Nichts verändert. Der gesamte Sektor ist weiterhin starken Marktschwankungen unterworfen. Sein Höchstwert rutschte von 3 Bio. USD im Juni 2022 auf weniger als 1 Bio. USD ab, da die steigende Inflation viele Anleger von risikoreichen Anlagen abhielt. Zum Bitcoin-Trend selbst lässt sich nach wie vor anmerken, dass dieser primär durch den Hype angetrieben wird. Und an dieser Stelle muss man anmerken, dass der Hype rund um Bitcoin und Co. im kommenden Jahrzehnt nicht verschwinden wird, denn die Blockchain-Technologie immer mehr Einzug in das moderne digitalisierte Leben findet und diese teilweise verändert. Genau aus diesem Grund haben verschiedene Finanzdienstleister Genehmigenden für eigene Bitcoin-ETFs bei SEC beantragt, um an dem zukünftigen Mega-Hype zu partizipieren.

Eine der populärsten Fragen, ob der Bitcoin-Preis langfristig weiter wachsen wird,

beantworte ich, wie schon immer, mit einem 99%igen JA! Dies ist mittlerweile ein Trend, der sich nicht verbieten lässt. Das restliche 1 % der negativen Wahrscheinlichkeit bezieht sich auf eine vollkommen unberechenbare Situation, wo die Welt bspw. von einem globalen EMP getroffen wird, wobei Alles Digitale inkl. Backup-Systeme ausgelöscht wird und restlos in der Geschichte verschwinden. Nicht zu vergessen ist hier auch die Tatsache, dass Bitcoin und explizit die Blockchain-Technologie mittlerweile fest in das moderne Digitalleben auf verschiedenen Ebenen integriert sind und ihr Einfluss weiter wächst und wachsen wird. Dies wird langfristig zur Weiterentwicklung der Digitalen Ökonomie beitragen und diese ggf. sehr stark verändern. Und daher sehe ich derzeit kein einziges 100%iges Argument dafür, warum die im Januar 2009 angefangene BTC-Trend-Story abrupt mit einer vollkommenen Bitcoin-Entwertung enden sollte.

Meine bullische mittelfristige Annahme basiert im Großen und Ganzen auf folgenden Thesen

Ich gehe weiterhin davon aus, dass Bitcoin zukünftig zu einer stark-limitierten Mangelware i.S. eines knappen Guts aufsteigen wird. Grund dafür ist seine Basis-Technologie, wobei seine maximale Emissionsmenge auf lediglich 21 Millionen Bitcoins begrenzt ist. Gestartet im Jahr 2009, halbiert sich der Bitcoin-Blockreward alle 4 Jahre, was zu einer geringer werdenden Inflation führt. Somit reduziert sich Zahl der neu geschaffenen Bitcoins jede 4 Jahre um die Hälfte (sog. Halving-Event) bis rein rechnerisch im Jahre 2140 keine Bitcoins mehr geschaffen werden. Ab diesem Zeitpunkt wird es nicht mehr möglich ein Bitcoin durch Minnig zu produzieren. Doch die Nachfrage nach Bitcoins als eine Art Krypto-Blue-Chip, und ggf. Prestige-Objekt wird schon deutlich früher steigen.

Bitcoin ist eine Art "Sicherheitsaktiv"

Grund dafür ist die Tatsache, dass Bitcoin nun immer mehr als eine Art "Sicherheitsaktiv" und nicht als eine Kryptowährung verstanden wird. Und daher neigen sehr viele langfristige Investoren verstärkt dazu, Bitcoin als eine Art Cold-Value-Storage für den Fall der Fälle zu benutzen. Man kauft also Bitcoins, um nicht damit irgendwas bezahlen zu wollen, sondern, um sie auf einen externen USB-Krypto-Wallet zu speichern und für eine lange Zeit in den Tresor zu legen, wobei man in den neuen Hype-Phasen Teilgewinne realisiert, um damit in den neuen BTC-Schwächephasen noch mehr BTCs kaufen zu können.

Was eine mögliche Pre-Hype-Event-Positionierung angeht, so sind die sog. Halving-Events, die alle 4 Jahre stattfinden, bestens dafür geeignet

Denn genau an diesen Zeitpunkten erinnert sich die Menschheit plötzlich, dass man immer noch keine Bitcoins gekauft hat, wobei diese nun immer knapper und teurerer werden. Die Analysten schreiben sehr positive Kommentare zu der Zukunft der Blockchain-Industrie, die Firmen kündigen Integration von Bitcoins und Blockchain-Technologien in laufende Business-Prozesse und der Mainstream verfällt in eine neue Phase des modernen euphorischen Goldfiebers. Was in diesen Zeiträumen mit dem Bitcoin-Preis passiert, ist sehr leicht zu erahnen: er zieht auf ein neues Allzeithoch. Wer also diese Möglichkeit als eine spekulative Trading-Investment-Chance in Betracht ziehen möchte, merkt sich bitte das Jahr 2024 vor, denn genau dann wird die neue BTC-Halving-Phase stattfinden.

Und bevor wir zu den Stocks übergehen, mit denen man den BTC-Hype-Trend spielen könnte, erinnere ich noch einmal daran, dass BTC und Co. bis auf Weiteres eine Sache nur für risikofreudige Anleger ist und selbst für sie, nur als ein spekulativer Teil der Depot-Beimischung. Das Risikomanagement darf hier also auf keinen Fall vernachlässigt werden. Was die Auswahl von Top-BTC-Stocks angeht, so hat sich im Großen und Ganzen nicht verändert.

Die Aktien der Kryptobörsen…

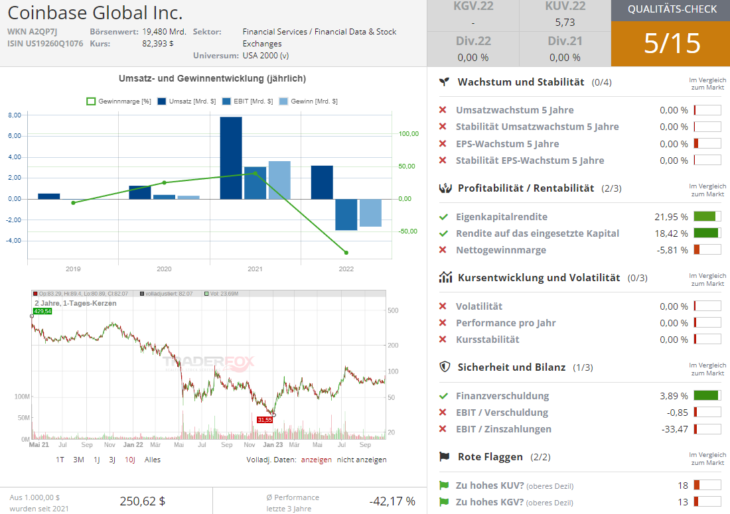

…sind klare Gewinner des BTC-Trends. Anleger, die diese Trendrichtung spielen möchten, schauen dabei verstärkt Richtung des Unternehmens Coinbase (COIN), dass 2022 wegen der schwachen Handelsintensität stark unter die Räder kam. Und ja, das Erfolgsgeheimnis liegt hier genau in der Handelsintensität mit den Kryptowährungen. Und da die gesamte Krypto-Branche derzeit in einer Art Starre verharrt, ist die Intensität ganz einfach verschwunden. Was hier hilft, ist nur ein neuer Hype und dieser lässt noch auf sich warten. Sehr fördernd wäre hier auch die wirtschaftliche Erholung mit einem realen Inflationsrückgang, was risikofreudige Privatanleger erneut ins Spiel bringen würde.

Coinbase stellt Finanzinfrastruktur und Technologie für die "Krypto-Wirtschaft" in den Vereinigten Staaten bereit, einschließlich des Betriebs einer der größten Kryptowährungsbörsen der Welt.

Insbesondere nach dem Zusammenbruch der konkurrierenden Börse FTX im Jahr 2022 bleibt Coinbase einer der wenigen glaubhaften Anlaufstellen, die den Teilnehmern einen regulierten Ort im Bereich der digitalen Vermögenswerte bietet. Obwohl das regulatorische Umfeld immer unsicher ist, verleiht die Bereitschaft von Coinbase, sich mit den Regierungsbehörden einschließlich der Securities and Exchange Commission, zusammenzuarbeiten, ein gewisses Maß an Legitimität in einer Branche, die zugegebenermaßen immer noch etwas rau ist.

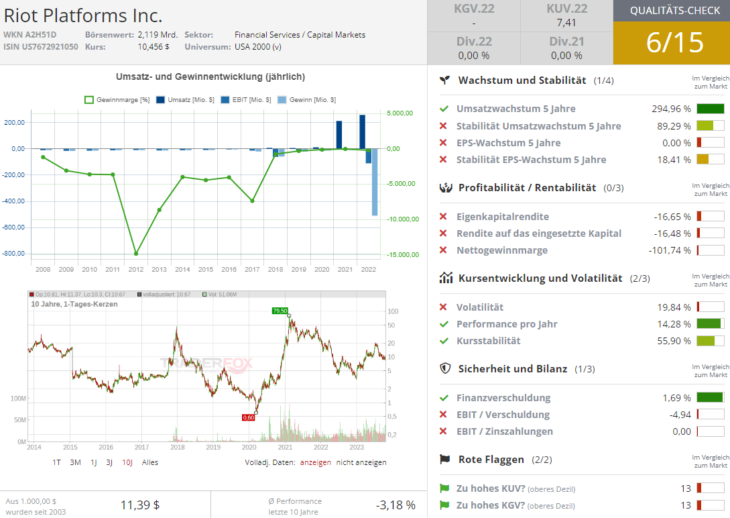

Die Aktien der BTC-Miner…

…stellen ebenfalls eine interessante Alternative dar. In dieser Hinsicht sollte man v.a. Stocks wie Marathon Digital (MARA), Riot Platforms (RIOT), Hive Digital (HIVE), Hut 8 Mining (HUT) etc. haben. Einige dieser Konzerne wie z. B. HIVE versuchen dabei durch Rebranding der eigenen Kryptomining-Story, eine weitere spekulative Story hinzuzufügen, was hype-technisch interessant sein könnte. HIVE hat sich dabei von Hive Blockchain in Hive Digital Technologies umbenannt, um zu betonen, dass es mehr als nur digitale Assets bietet (es bietet auch Cloud-Computing-Dienste an). HIVE nutzt sein technisches Know-how auch für den Betrieb von Rechenzentren und bietet weitere Infrastrukturlösungen an. Im Wesentlichen erinnert diese Story an das Unternehmen CoreWeave, das ebenfalls die Rechenzentrenstory im Rahmen des KI-Trends entdeckt hat und nun sehr eng zusammen mit dem GPU- und Serverchip-Entwickler Nvidia zusammen arbeitet.

Der Hardwarelieferant

Und da wir Nvidia (NVDA) angesprochen haben, muss man auch die Story der sog. Mining-Hardware-Infrastruktur-Anbieter wie NVDA und AMD thematisieren, denn ohne sie der BTC-Trend ganz einfach unmöglich wäre. Nvidias Geschäft mit Grafikprozessoren hat sich ja von High-End-Grafikkarten für Videospiele zu den Superchips für datenintensive Aufgaben wie das Ausführen von sehr komplexen Algorithmen für künstliche Intelligenz und maschinelles Lernen, aber auch für das Mining von Kryptowährungen wie BTC und v.a. ETH entwickelt. In diesem Sinne fungiert der Konzern als Infrastrukturanbieter für die oben thematisierten Mining-Unternehmen, der ebenfalls vom nächsten BTC-Hype mitprofitieren wird.

BTC-Holder

Schließlich ist es heute die Aktie von Mikrostrategie (MSTR), die man ebenfalls für schnelle antizyklische Manöver im Blick haben sollte. Obwohl das Kerngeschäft von MicroStrategy die Bereitstellung von Business Intelligence, mobiler Software und Cloud-basierten Unternehmenstechnologiediensten umfasst, ist das Unternehmen heutzutage dank der starken Abhängigkeit von digitalen Vermögenswerten zur Stärkung der Unternehmensbilanz mittlerweile schon fast zum direkten BTC-Player geworden. Im Jahr 2020 kündigte der damalige CEO Michael Saylor seine Absicht an, kein Bargeld mehr zu halten und sich stattdessen auf Kryptowährungen zu verlassen, um seine Unternehmenskasse zu finanzieren - beginnend mit dem Kauf von Bitcoin im Wert von 250 Mio. USD. Wenn man bedenkt, dass Bitcoin seitdem (trotz aller Turbulenzen und SellOffs) um mehr als das Dreifache gestiegen ist, scheint die Konzernstrategie (BTC-Holder) tatsächlich erfolgreich zu sein. Seit damals erhöhte MicroStrategy seine Investitionen auf etwas mehr als 140.000 Bitcoins und daher ist es auch kein Wunder, dass die Aktie seit Anfang 2023 ebenfalls in eine Erholungsbewegung überging.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von