Diese vier spannenden Neo-Darvas Aktien sollte man jetzt im Auge behalten!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

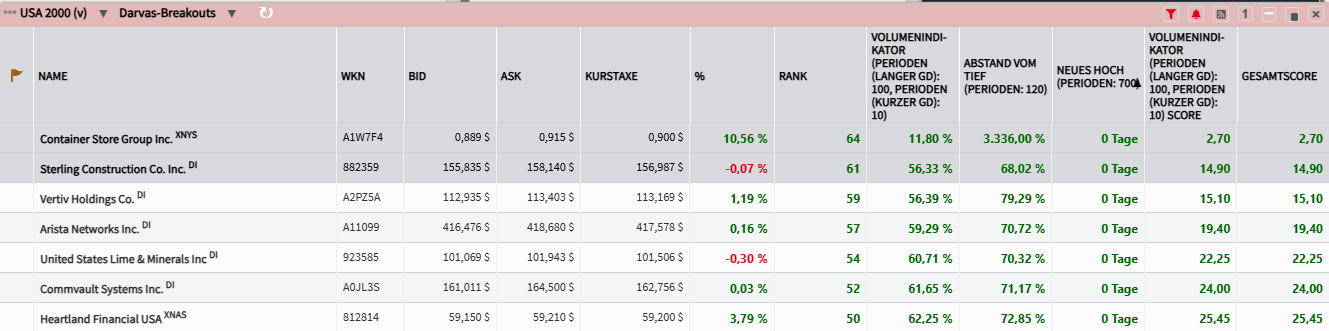

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Sterling Infrastructure – Ein aufstrebender Profiteur des KI-Goldrauschs

- Die Performance der letzten 12 Monate beträgt 117 %

- KI braucht mehr und bessere Rechenzentren und Sterling hilft, diese aufzubauen.

- Darüber hinaus haben auch Fertigungsprojekte und die Onshoring-Initiativen in den USA weiter an Fahrt gewonnen.

Sterling Infrastructure (NASDAQ: STRL) ist eines der führenden Unternehmen in der Bau- und Ingenieurbranche, die zum Industriesektor gehört. Sterling Infrastructure ist gut positioniert, um vom KI-Goldrausch zu profitieren. Im Rahmen seiner Geschäftstransformation hat das Unternehmen seine Zuteilung, Investitionen und Präsenz erhöht, um vom aufstrebenden Markt für Rechenzentren zu profitieren. Das Geschäft von Sterling Infrastructure wird von drei Kernsegmenten getragen (E-Infrastruktur, Transport, Bauwesen).

Über die Transportation Solutions übernimmt Sterling Infrastructure diverse Sanierungs- und Infrastrukturprojekte für Autobahnen und Straßen, Brücken, Flughäfen, Häfen, Stadtbahnen und Wasser-, Abwasser- und Entwässerungssysteme für Behörden in verschiedenen Bundesstaaten. Die Building Solutions fokussieren sich auf den Häusermarkt, etwa mit Wohn- und Gewerbebetonfundamenten für Einfamilien- und Mehrfamilienhäuser. Der wichtigste Profittreiber ist jedoch das Geschäft mit E-Infrastrukturlösungen.

Hier ist man insbesondere in der Standortentwicklung tätig und hilft beim Aufbau von Lagerhäusern, E-Commerce-Vertriebszentren und Rechenzentren. E-Infra-Lösungen machten im abgelaufenen Quartal mehr als 70 % des Betriebsergebnisses aus. Die Fähigkeit des Unternehmens, große Entwicklungsdienste anbieten zu können, ist für die Wachstumsaussichten des Segments von grundlegender Bedeutung. Dementsprechend stieg der Betriebsgewinn des Segments im Vergleich zum Vorjahr um 20 %. Bemerkenswert ist auch die Verbesserung der Betriebsmarge auf 21,4 %, deutlich über dem Unternehmensdurchschnitt von STRL von 12,5 %.

STRLs wachsende Präsenz und Fokussierung auf größere, unternehmenskritische Projekte, insbesondere in Rechenzentren und der Fertigung sind für die Wachstumschancen des Segments von grundlegender Bedeutung. Dementsprechend wird erwartet, dass diese groß angelegten Projekte eine höhere Rentabilität bieten als kleine Gewerbe- und Lagerprojekte. Allein der Umsatz mit Rechenzentren stieg jüngst um mehr als 100 % und macht darüber hinaus auch über 40 % des E-Infra-Auftrags aus, was zu einer deutlich höheren Umsatzmargensichtbarkeit für das Unternehmen beiträgt. Die Zukunftsaussichten sind gut!

In den kommenden Jahren werden Halbleitergießereien ihre Kapazitäten voraussichtlich weiter steigern. Davon profitiert Sterling, ebenso wie von den langfristigen Wachstumsaussichten für den Strombedarf von US-Rechenzentren. Der Analystenkonsens rechnet für das Folgejahr mit einem Umsatz von 2,37 Mrd. USD und einem Nettogewinn von 5,78 USD je Aktie. Mit einem KUV von 1,5 und einem KGV von unter 21 ist die Bewertung fair und könnte eine weitere Aufwärtsbewegung rechtfertigen.

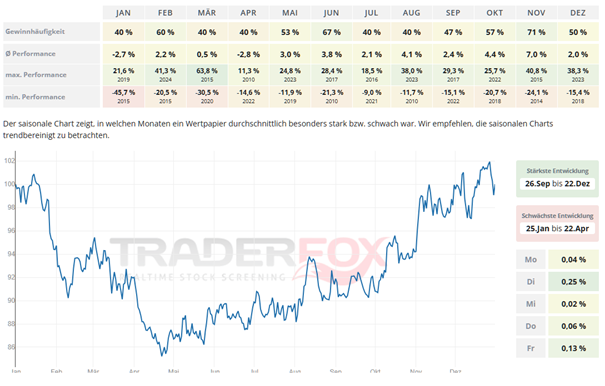

Die stärkste Entwicklung vollzieht die Aktie im Zeitraum von Ende September bis Ende Dezember. Mit einer durchschnittlichen Performance von 7 % kann der November überzeugen. Auch der Oktober zeigt sich mit einer durchschnittlichen Performance von 4,4 % stark.

In den letzten 52 Wochen hat die Aktie von Sterling Construction eine Rendite von 117 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 22,3 %. Die Aktie markierte das 52-Wochenhoch am 14.10.2024 bei 158,40 USD. Das 52-Wochentief markierte die Aktie am 07.11.2023 bei 55,45 USD. Seitdem konnte die Aktie um 185 % zulegen.

Vertiv - Eine solide Wette auf KI, Cloud und Hybridumgebungen

- Die Performance der letzten 12 Monate beträgt 186 %.

- Das Geschäftsmodell umfasst kritische Infrastruktur und Lösungen, Service- und Softwarelösungen sowie integrierte Rack-Lösungen, die sowohl Cloud- als auch On-Premise-Anforderungen erfüllen.

- Das Wachstum von Vertiv wird durch Cloud- und Hybridumgebungen vorangetrieben.

Der Markt für Cloudanwendungen wächst rasant und könnte bis zum Ende des Jahrzehnts ein Volumen von mehreren Billionen erreichen. Einher geht damit aber auch die steigende Bedeutung von hybriden Umgebungen, in denen die meisten Organisationen einen Teil ihrer Daten und Dienste in der Cloud und einen anderen Teil lokal speichern werden. Da es nicht die eine "beste Lösung" gibt, müssen Cloudlösungen flexibel und individuell gestaltbar sein. Hybride Umgebungen werden somit an Bedeutung gewinnen. Unter dieser These hat Vertiv (NYSE: VRT) enormes Wachstumspotenzial, denn man bietet passende Lösungen hierfür an.

Grundsätzlich ist Vertiv ein Allrounder im Bereich Rechenzentren und Kommunikationsnetzwerke. Man vereint Hardware, Software, Analysen und laufende Services, um sicherzustellen, dass die wichtigen Anwendungen der Kunden kontinuierlich laufen und optimale Leistung erbringen. Das Unternehmen ist einer der Top-Profiteure des KI-Hypes und ist direkter Nutznießer der steigenden Nachfrage nach Infrastrukturlösungen für Rechenzentren.

Hierbei ist man breit aufgestellt und bietet verschiedene Endlösungen an. Dazu zählen u.a. Flüssigkeitskühlungslösungen, deren Produktion man bis Ende des Jahres um das 40-fache steigern möchte. Vertiv verspürt weiterhin starke Nachfrage in den Bereichen Cloud/Hyperscale, Enterprise und Telekommunikation. Die geplante Kapazitätserweiterung erfolgt nach der Übernahme von CoolTera, um die Anforderungen an Direct-to-Chip-Flüssigkeitskühlung für das aggressive GPU-Wachstum zu decken.

Vertiv hat clevere Schritte unternommen, indem man langfristige Partnerschaften mit Intel und Nvidia eingegangen ist, um spezifische Lösungen für ihre Produkte zu entwickeln. Dies ist sehr interessant, da der Stromverbrauch für das KI-Training sowie die von den dafür vorgesehenen Servern abgegebene Wärme viel höher sind als bei herkömmlichen Servern, was die Nachfrage nach diesen Produkten antreibt und neue Lösungen erfordert, die Vertiv nutzt.

Tatsächlich schätzt man, dass die zusätzliche Nachfrage durch KI das Umsatzwachstum jährlich um bis zu 4 % steigern könnte. Vertiv stellt spezifische Produkte für die GPUs von Nvidia her, und kann dadurch mit geringerem Aufwand vom Umsatzwachstum von Nvidia profitieren. Die Zusatzsysteme von Vertiv sind für die Maximierung der Leistung der GPUs unerlässlich, denn sie sind für die Stromversorgung und die Aufrechterhaltung optimaler Betriebsbedingungen verantwortlich.

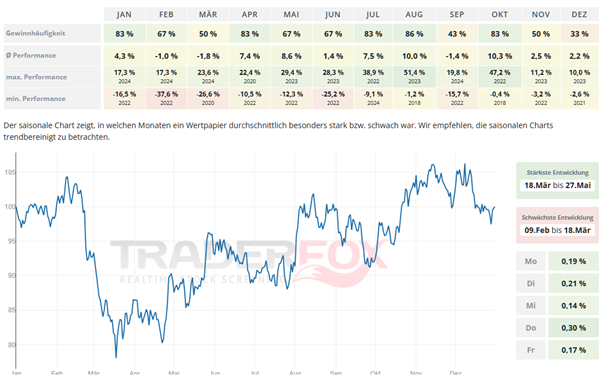

Möchte man in die Aktien von Vertiv investieren, so bietet sich hierfür der Zeitraum von Mitte März bis Ende Mai an. Besonders der Monat April ist mit einer Gewinnhäufigkeit von 83 % und einer durchschnittlichen Performance von 7,4 % lukrativ. Auch der August kann mit einer Gewinnhäufigkeit von 86 % und einer durchschnittlichen Performance von 10 % überzeugen. Allgemein entwickelt sich die Aktie ganzjährig sehr positiv. So gibt es lediglich drei Monate mit einer negativen durchschnittlichen Performance.

In den letzten 52 Wochen hat die Aktie von Vertiv Holdings eine Rendite von 186 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 30,5 %. Die Aktie markierte das 52-Wochenhoch am 14.10.2024. Das 52-Wochentief markierte die Aktie am 26.10.2023 bei 34,60 USD. Seitdem konnte sich die Aktie kräftig erholen und um 225 % seit Tief zulegen.

Commvault Systems - Ein Unternehmen mit Fokus auf Cyberresilienz und abonnementbasiertem Geschäft

- Die Performance der letzten 12 Monate beträgt 137 %.

- Commvault Systems ist ein führender Anbieter von Datenmanagement- und Cybersicherheitslösungen, der von der zunehmenden Bedeutung von KI profitiert.

- Man erwartet einen anhaltenden Trend zum Wachstum der Abonnentenzahlen und der wiederkehrenden Einnahmen, was sich positiv auf den zukünftigen Umsatz und die Gewinne auswirken wird.

Commvault Systems (NASDAQ: CVLT) ist ein Unternehmen, das sich auf den Bereich Datenschutz und Informationsmanagement spezialisiert hat und als führende Kraft in der Branche gilt. Datensicherheit, Datensicherungen und Datenwiederherstellung sind die Kernangebote des Unternehmens. Das wichtigste Produkt, die Commvault Data Platform, ermöglicht die Integration von Backup, Cloud, Virtualisierung, Archivierung, Dateisynchronisierung und -freigabe sowie Endpunktschutz.

Commvaults Ziel ist es, Organisationen in solche zu verwandeln, die sicher und effizient mit Daten in ihren hybriden IT-Umgebungen arbeiten können. Das Unternehmen bedient eine Vielzahl verschiedener Branchen, darunter Gesundheitswesen, Finanzdienstleistungen, Regierung und Bildung. Noch wichtiger ist, dass Commvault durch die Umgestaltung seines Angebots und die Ausweitung seiner Marktreichweite sehr starke Allianzen mit den größten Technologieunternehmen wie Microsoft, Amazon Web Services und Google Cloud schmieden konnte.

In den letzten Jahren hat Commvault seine Perspektive geändert, indem es eine Reihe von Strategien nutzte, die darauf abzielen, die Marktposition des Unternehmens zu stärken und neue technologische Ansätze zu entwickeln. Ein Beispiel dafür ist, dass Commvault 2024 sein beschleunigt wachsendes SaaS-Produkt Metallic vorstellte, das heute zu den Wachstumsführern im Geschäftssektor gehört. Es handelt sich um eine sehr gefragte Datenschutzlösung auf Basis der SaaS-Technologie, die Lösungen zur Wiederherstellung von Informationen, Notfallwiederherstellung und Datenverwaltung bietet. Die enorme Leistung des Unternehmens für den Zeitraum 2024 umfasst über 5.000 SaaS-Kunden, was ein klares Indiz für das sehr hohe Interesse an seinen cloudbasierten Diensten ist.

Dank seiner umfangreichen Produktpalette, zu der die Commvault Data Platform, Metallic SaaS und die neue Clean-Room-Recovery-Lösung gehören, bietet Commvault eine der flexibelsten und umfassendsten Datenschutzlösungen auf dem Markt. Dabei handelt es sich um Tools, die auf verschiedene Arten von Datenverwaltungsanforderungen wie Backup und Wiederherstellung, erweiterte Analysen und Cyberresilienz zugeschnitten werden können. Commvaults entscheidender Vorteil ist seine Fähigkeit, eine konsolidierte Datensicherheitsplattform bereitzustellen, die praktisch die gesamte Bandbreite an IT-Systemen abdecken kann, was durch die Unterstützung von mehr als 40 Cloudspeicheroptionen, zehn Virtualisierungsplattformen und 20 Datenbanken klar und überzeugend belegt wird, was es zu einer der vielseitigsten verfügbaren Lösungen für Unternehmen mit einer leistungsstarken IT-Infrastruktur macht.

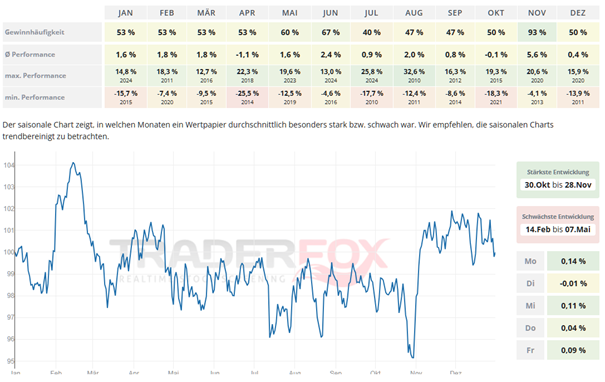

Die Aktie entwickelt sich am besten von Ende Oktober bis Ende November. Speziell der November kann mit einer durchschnittlichen Performance von 5,6 % und einer Gewinnhäufigkeit von 93 % überzeugen. Auch der Juni zeigt sich mit einer durchschnittlichen Performance von 2,4 % solide. Die Gewinnhäufigkeit liegt bei 67 %.

In den letzten 52 Wochen hat die Aktie von Commvault Systems eine Rendite von 144 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 9,8 %. Die Aktie markierte das 52-Wochenhoch am 14.10.2024 bei 165,71 USD. Das 52-Wochentief markierte die Aktie am 25.10.2023 bei 63,70 USD. Seitdem konnte sich die Aktie erholen und um 159 % seit Tief zulegen.

Shift4 Payments – Man bietet mit seinem End-to-End-Ökosystem ein nahtloses und umfangreiches Zahlungserlebnis

- Die Performance der letzten 12 Monate beträgt 84 %.

- Shift4 Payments ist ein Zahlungsabwicklungsunternehmen mit Einnahmen aus Bearbeitungsgebühren und Abonnements.

- Das Unternehmen hat seinen Kundenstamm über Restaurants hinaus diversifiziert und umfasst nun auch Einzelhandel, Hotels, Sportstadien und Resorts.

Shift4 Payments (NYSE: FOUR) ist ein Zahlungsabwicklungsunternehmen, das Milliarden von Transaktionen für Tausende von Unternehmen in verschiedenen Branchen abwickelt. Sie generieren Einnahmen durch Bearbeitungsgebühren von Händlern sowie durch Abonnementeinnahmen für ihre Softwarelösungen. Diese Abonnementeinnahmen machen heute ca. 8 % des Gesamtumsatzes aus, verglichen mit 12 % im Jahr 2019. Trotzdem wachsen die Abonnementeinnahmen schneller als die Zahlungen. Das Unternehmen war ursprünglich nur mit Kunden aus der Restaurantbranche beschäftigt. Sie haben jedoch eine beeindruckende Diversifizierungsarbeit geleistet und haben jetzt Kunden im Einzelhandel, in Hotels, Sportstadien und Resorts.

Spannend ist vor allem das kleine, aber schnell wachsende Softwareangebot, das verschiedene Abonnements wie POS-Software (Point-of-Sale), Zahlungsgeräte und Business-Intelligence-Tools umfasst. Obwohl Shift4 Payments in Nischen wie Restaurants führend ist, stammen nur 15 % des gesamten Restaurantumsatzes aus dem SaaS-Modell, was eine große Chance darstellt. Daher ist es äußerst positiv, dass Shift4 Payments eine breite Kundenbasis hat. Die Chance für das Unternehmen ist riesig, mit 125.000 Restaurants allein in den USA.

SkyTab ist bspw. eine End-to-End-POS-Lösung, die Hardware und Software kombiniert, um den Geschäftsbetrieb in Restaurants zu optimieren. Zu den Hauptfunktionen von SkyTab gehören beispielsweise Tischbestellungen, kontaktlose Zahlungen, Treue- und Marketingtools, cloudbasiertes Reporting und die Integration mit anderen Systemen. Das Management erwartete, im Laufe des Jahres 2024 etwa 30.000 SkyTab-Systeme zu installieren, und allein im 2. Quartal verwalteten sie 10.500 Systeme, was einer Steigerung von 12 % gegenüber dem Vorquartal entspricht. Daher übertreffen sie derzeit ihre Ziele für 2024 bei weitem, was ein äußerst positives Zeichen für den schrittweisen Wandel hin zu einem SaaS-Unternehmen ist.

Shift4 Payments könnte auch außerhalb der USA Fuß fassen. Sie erzielen in den USA unglaubliche Leistungen mit Tausenden von Neukunden in den Nischen Hotels, Restaurants und Stadien, aber um den Markt wirklich nutzen zu können, muss man internationaler werden. Europa digitalisiert sich sehr schnell und das Unternehmen hat die Chance, bei dieser Revolution eine Vorreiterrolle einzunehmen. Aus diesem Grund haben sie in diesem Quartal zwei solide Übernahmen abgeschlossen: Revel und Vectron.

Revel ist ein in den USA ansässiges Unternehmen, das POS-Systeme für die Gastronomie anbietet. Das Management erwartet, einen Beitrag der Revel-Synergien in Höhe von 15 Mio. USD zum bereinigten EBITDA. Spannender hingegen ist Vectron. Dies ist ein deutsches POS-Unternehmen mit Schwerpunkt auf Gastronomie und Bäckereien. Als einer der führenden Anbieter ist das Unternehmen in ganz Europa sehr stark vertreten. Diese Übernahme macht demnach viel mehr Sinn, da sie Shift4 Payments aktiv bei der Expansion nach Europa unterstützt.

Hinweis: Zu Shift4 Payments gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Shift4 Payments eine Rendite von 84 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 14,8 %. Die Aktie markierte das 52-Wochenhoch am 14.10.2024 bei 96,90 USD. Das 52-Wochentief markierte die Aktie am 30.10.2023 bei 42,91 USD. Seitdem konnte sich die Aktie ordentlich erholen und um 123 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktienscreener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von