Guru Hot Stocks: Entpuppen sich diese 2 Aktien als Top-Turnaround-Storys für 2018?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Im heutigen Artikel möchte ich mich mit 2 möglichen Turnaround-Storys im Jahr 2018 beschäftigen. Bei beiden Unternehmen kaufte sich eine beträchtliche Menge an unseren Investoren ein. Es ist oftmals ein gutes Signal! Es handelt sich um den Spielzeug-Hersteller Mattel (MAT) sowie den Pharmazeutika Allergan (AGN).

Wird der Spielzeug-Hersteller Mattel unterschätzt? Bei erfolgreichem Turnaround sinkt KGV auf 8!

Mit Mattel (MAT) betrachten wir den lange Zeit größten Spielzeug-entwickler sowie Hersteller der Welt. Das Unternehmen kann auf eine lange und vor allem erfolgreiche Geschichte zurückblicken. Im Jahre 1945 wurde Mattel von Harold Matson sowie Elliot Handler gegründet. Dabei setzt sich der Firmenname aus den beiden Gründernamen zusammen. So fingen die beiden tüchtigen Geschäftsmänner mit dem Verkauf von Bilderrahmen und Puppenmöbel an. Da die Produkte gut ankamen, wurde das Sortiment schnell ausgebaut. Im Jahre 1959 folgte schließlich, dass wohl bis heute bekannteste Spielzeug auf der Welt, die Barbie. 2 Jahre später bekam Barbie noch einen männlichen Freund namens Ken. Es waren die heute bekanntesten und meist verkauftesten Puppen der ganzen Welt geschaffen. In den folgenden Jahren kam eine ganze Fülle an weiteren starken Spielen und Marken zusammen.

Heute umfasst das Produktsortiment bekannte Marken wie Barbie, Hot Wheels, Monster High oder auch American Girl. Aber auch in Deutschland bekannte Marken wie Bob der Baumeister oder die DC Super Heros Figuren gehören zum amerikanischen Spielzeugmacher. Hier sind wir auch schon am USP von Mattel. Der Konzern verfügt über viele der wertvollsten Spielemarken, die es gibt. Diesen Vorteil kann man nicht leicht kopieren. Um ähnlich starke Marken aufzubauen benötigt es oftmals Jahrzehnte sowie viel Geld fürs Marketing. Doch weiter im Text.

Darüber hinaus besitzt man zahlreiche Lizenzen für die Produktion sowie Vertrieb von bekannten Marken wie Sponge Bob, Winnie Pooh oder auch Disneys "CARS", Toy Story und Harry Potter.

Zudem zählen auch weltweit bekannte sowie geschätzte Kartenspiele wie UNO, Scrabble oder Phase 10 zum Sortiment von Mattel. Auch der bekannte Spieleentwickler "Fisher Price" gehört seit 1993 zum Konzern von Mattel Inc.

Doch hier kommt die Schattenseite vom Spielehersteller. Der Konzern befindet sich seit 4 Jahren auf dem absteigenden Ast. Die Umsätze konnten das letzte Mal im Jahr 2013 einen neuen Rekord bei 6,5 Mrd. USD vermelden, seitdem ging dieser stetig zurück auf zuletzt 5,1 Mrd. USD in 2017. Der Gewinn halbierte sich in gleicher Zeit sogar um die Hälfte. Die Gründe sind schnell gefunden. Der Konzern hat zu spät auf die Digitalisierung seiner Vertriebswege sowie digitale Spieleinhalte gesetzt. Zudem kommen Mattels umsatzstärkste Spielzeugmarken immer schlechter an. Puppen sind ein wenig Out geworden, im beispielsweise boomenden Superhelden-Markt ist man nicht so stark vertreten. Darüber hinaus litten die Amerikaner stark unter der Insolvenz des Einzelhändlers Toys R Us, die einer der wichtigsten Vertriebspartner des Spiele-Herstellers waren. Der Einzelhändler machte ca. 20% des Umsatzes in den USA sowie 11% des internationalen Geschäftes aus. Anders wie der größte Konkurrent Hasbro, verfügt Mattel nicht über eigene Einzelhandelsketten.

Doch es gibt meines Erachtens einige Gründe, die für eine positive Zukunft für Mattel sprechen. Da wäre zum einen der Führungswechsel. Seit Anfang 2017 hat nun CEO Magaret Georgiadis den Chefposten beim Spielzeug-Konzern inne. Der Manager nahm davor lange Zeit den Posten des Präsidenten von Google "America" ein. Er treibt vor allem die künftige Digitalisierung der Kernmarken voran.

Dabei fokussiert die neue CEO vor allem den chinesischen Markt stark an. Dieser war bereits 2016 mit einer Größe von 10 Mrd. USD für Spielzeug gigantisch groß. Er dürfte auch in den kommenden Jahren um ca. 8% im Jahr wachsen.

So konnte man bereits im Jahr 2017 ein Joint Venture mit der Fosun Group in China verkünden. Ziel der Unternehmung ist der Aufbau von "Spieleclubs" im Reich der Mitte. Darüber hinaus verkündete man mit dem E-Commerce Riesen Alibaba eine Partnerschaft für den Vertriebsaufbau in China. Im Januar dieses Jahres folgte nun die nächste positive Überraschung. Mit dem chinesischem Spieleentwickler Netease gründete man ebenfalls ein Joint Venture mit dem Namen "Mattel163". Hierbei geht es um die Entwicklung von digitalen Spielen. Die Synergien sind hierbei nahezu perfekt. So bringt Mattel vor allem die starken Marken ihrer Franchise wie Barbie & Co. ein, dem gegenüber übernehmen die Chinesen den Part die Entwicklung von digitalen Spielen. Netease ist der zweitgrößte Spieleentwickler Chinas und hat sein Können in den vergangenen Jahren mehrfach unter Beweis gestellt. Der Zusammenschluss dieser Partnerschaft könnte meines Erachtens extrem gut aufgehen. Einen ersten Vorgeschmack gibt es bereits. So launchte man vor kurzem mit einer digitalen Version von UNO einen ersten Kracher, der auch über den Facebook Messenger spielbar ist. Somit ist Mattel langsam im 21. Jahrhundert angekommen.

Darüber hinaus schloss man mit dem Unternehmen Babytree eine Partnerschaft. Zusammen möchte man eine führende Online-Plattform für die Entwicklung und Förderung von Kindern in den ersten Lebensjahren.

Ein weiterer großer Kritik- aber auch Potenzialpunkt ist die Kostenseite. Seit dem Rekordjahr 2013 ist der Umsatz von Mattel um 25% gesunken, die Kostenstruktur jedoch gerade einmal um 4%. Hier klafft eine gewaltige Diskrepanz und lässt auf eine schlampige Geschäftsführung deuten. Alleine bis 2020 möchte Magaret Georgiadis Kosteneinsparungen von 515 Mio. USD erreichen, laut der UBS dürfte die Prognose sogar sehr konservativ sein. Nur ein Beispiel hierfür. Nach jüngsten Schätzungen verfügt der Konzern über 8000 Zulieferer, die weniger als 25.000 USD im Jahr ausmachen. Hier lauern gewaltige Synergien sowie Kosten- und Verwaltungseinsparungen.

Zwar muss der Konzern und der neue CEO erst noch beweisen, dass sie den Turnaround schaffen, doch vieles spricht dafür. So gehen Analysten für das kommende Geschäftsjahr 2018 erstmals seit 4 Jahren wieder von steigenden Umsätzen sowie Gewinnen aus. Bis zum Jahr 2020 soll der Umsatz wieder von 5,1 Mrd. USD auf 6,2 Mrd. USD zunehmen, gleichzeitig soll das EPS von derzeit -0,19 USD je Aktie auf 1-2 USD je Aktie ansteigen. Das KGV würde in Folge dessen auf 8-15 sinken. Im Vergleich hierzu verfügt der Konkurrent Hasbro über ein 2020er KGV von derzeit 18.

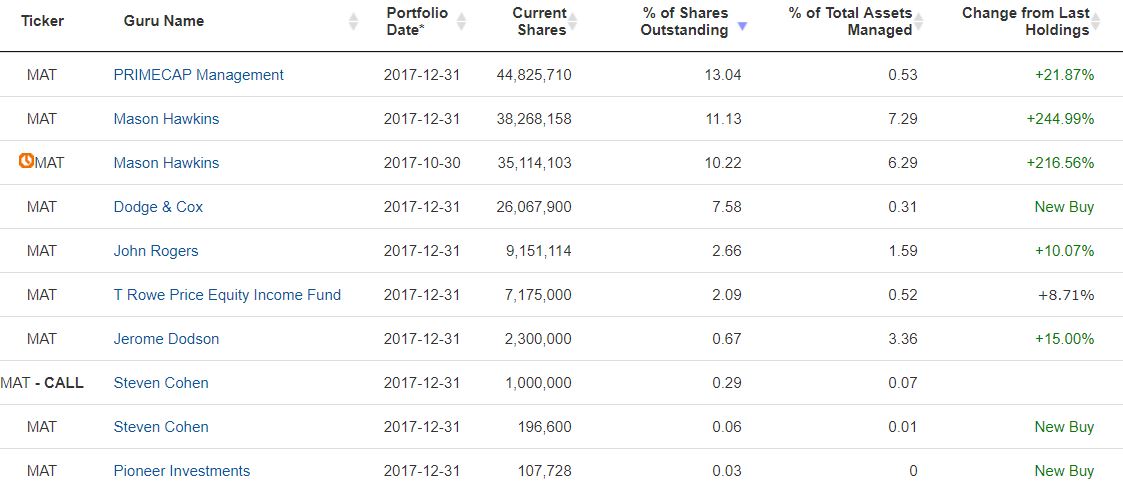

Mit Blick auf aller investierten Wall-Street Investoren vervollständigt sich das Bild ein wenig. So kann das Unternehmen allmählich das Interesse von institutioneller Seite an sich anziehen. Neben Hawkins kauft sich nun auch der von mir hochgeschätzte Primecap Management Fonds vermehrt bei Mattel ein. Sie halten wie Hawkins bereits 11% aller Anteile am Spielzeugmacher. Kein einziger Investor ist zudem auf der Verkaufsseite zu finden.

Aus charttechnischer Perspektive ist nun bedeutend, dass die Unterstützungslinie bei 15 USD (orange Linie) bestand hat. Zusätzlichen Rückenwind dürfte die Aktie vom kürzlich abgegeben Übernahmeangebot vom Konkurrenten Hasbro gewinnen. Darüber hinaus konnten selbst aufgrund einiger Sonderkosten sehr schlechte Q4 Zahlen die meisten Marktteilnehmer nicht mehr verunsichern. Sollte der Spielzeug-Hersteller jedoch die angesprochenen Punkte auch in Zukunft nicht in den Griff bekommen, dürften wir schnell deutlich tiefere Kurse sehen, es ist zweifelsfrei eine spekulative Aktie, die Volatilität dürfte erstmal weiterhin hoch bleiben. Erst über Kursen von 19,5 USD sollte sich das charttechnische Bild deutlich aufhellen.

Pharmariese Allergan zurecht auf dem absteigenden Ast? KGV sinkt auf 7,7!

Allergan (AGN), bzw. bis zum Jahre 2015 noch bekannt unter dem Namen Actavis, ist ein in Irland sitzender Pharmazeutiker. Der Konzern wurde 1984 gegründet. Nach der 66 Mrd. USD schweren Übernahme des Konkurrenten Allergan im Jahre 2015 nannte sich der Konzern in den heute verwendetet Namen um. Die Irländer sind vor allem für ihren Blockbuster Botox weltbekannt. Zweitgrößtes Produkt ist Restasis, ein Arzneimittel gegen Hornhautnarben beim Syndrom des trockenen Auges.

Der Pharmazeutika ist ein echtes Schwergewicht in seiner Branche und für seine Blockbuster bekannt. Damit meint man Medikament, die über 1 Mrd. USD im Jahr umsetzen.

Neben Markenmedikamenten ist man auch im Generika- sowie rezeptfreien Geschäft tätig. Dabei ist der Konzern vor allem in den Bereichen Urologie, Onkologie, Dermatologie, Gastroenterology und Frauengesundheit stark vertreten.

Im Frühjahr 2016 platzte die geplante Übernahme durch den Konkurrenten Pfizer. Darüber hinaus gab es einige Sorgen des hohen Schuldengrades sowie einiger schlechten Nachrichten bei der Midikamenten-Pipeline, was zur Folge hatte, dass sich der Aktienkurs von Allergan in den letzten 2 Jahren halbierte. Heute kommt der Pharmazeutika auf eine Marktkapitalisierung von 53 Mrd. USD.

Dabei weiß der Konzern operativ durchaus zu überzeugen. Den Umsatz konnte man in den letzten Jahren sukzessive auf knapp 16 Mrd. USD anheben, hier kommen auch einige kleinere strategische Übernahmen ins Spiel. Zudem ist man mit einer operativen Marge von 50% sowie einer Netto-Marge von über 30% hochprofitabel. Derzeit lastet auf der Bilanz von Allergan Netto-Schulden in Höhe von 30 Mrd. USD, demgegenüber stehen 74 Mrd. USD an Eigenkapita. Der Verschuldungsgrad liegt mit 2,7 gegenüber dem bereinigten EBITDA meines Erachtens im akzeptablen Bereich. Hier baut der Konzern sukzessive den Schuldenberg ab. Alleine im laufenden Geschäftsjahr 2018 plant das Management weitere 4,2 Mrd. USD an Schulden abzubauen. Zusätzlich läuft derzeit ein 2 Mrd. USD schweres Aktienrückkauf-Programm.

Wo sind nun die Risiken und Chancen bei Allergan?

Gehen wir zunächst auf die negativen Aspekte ein. Hier ist zunächst der Schuldenberg, der sich meines Erachtens jedoch in Grenzen hält. Darüber hinaus verlor der Konzern im Q4 2017 ein Patentstreit seines Augen-Medikamentes Restasis, bei dem die Patent Trial And Appeal Board ("PTAB") die Aufhebung des Patentschutzes für das Mendikament entschied. Es dürfte nur eine Frage der Zeit sein, bis Konkurrent Mylan ein Generika-Restasis auf den Markt bringt, Experten rechnen hier bereits im Q2 2018 mit einem Markteintritt. Zudem verlor Allergan die Explusivrechte von Estrace, einer Vaginalcreme sowie Combigan, eines Augenarzneimittels. Die 3 Medikamente machen 14% vom Gesamtumsatz aus oder 16% des Gewinnes. Daher sind diese Punkte sicher nicht zu unterschätzen! Darüber hinaus gab es kürzlich ein Vertriebsverbot in der EU für das Medikament Esmya, nachdem 4 Fälle von schweren Leberschäden nach Verwendung des Mittels auftraten. Hier sorgen sich Anleger um eine Ausweitung des Verbots auf die USA. In Folge der negativen Punkte strich der Konzern die Kostenseite zurecht, es folgten Entlassungen sowie das kürzen von F&E Kosten. Zuletzt betrug deren Anteil gerade einmal 9% des Gesamtumsatzes, im Vergleich zu 17% im Vorjahr. Hier kommen die Sorgen um ein späteres Ausbleiben von aussichtsreichen Pipeline-Produkten auf.

Doch es gibt auch einige Lichtblicke zu erkennen. Hier wäre zu allererst die Einpreisung oben genannter Punkte in den Markt zu nennen. Auch das Management hat beispielsweise längst ihre Prognosen aufgrund des voraussichtlichen Starts von Restasis-Generika eingepreist. Darüber hinaus verfügt der Konzern immer noch über eine prächtige Pipeline. Alleine im vergangenen Geschäftsjahr 2017 gingen 12 neue Produkte an den Start, zudem befinden sich 6 "Stars" in der entscheidenden Phase 3. Hier dürften die Ersten in den Jahren 2019/2020 auf den Markt kommen.

Der Pharmazeutika verfügt aber auch so über ein breit diversifiziertes Produktsortiment sowie ein echter Verkaufsschlager namens Botox, der seit Jahren auf einem steilen Wachstumskurs ist.

Darüber hinaus kann man seit Jahren wachsen, alleine im vierten Quartal 2017 stiegen die Umsätze um weitere 12%.

Meine Aufmerksamkeit gewann Allergan, als ich die investierten Gurus betrachtete. Hier ist vor allem der Vanguard Health Care Funds, David Tepper sowie Larry Robbins zu nennen. Die Investoren kennen sich in dem Sektor wie kein Zweiter aus, es hat schon Aussagekraft wenn solche Männer den Konzern mit bis zu 5% ihres Gesamtdepots gewichten. Untenstehend sehen Sie die gesamte Liste an investierten Wall-Street Gurus:

Charttechnisch betrachtet befindet sich die Aktie von Allergan seit Ende 2015 in einem Abwärtstrend, der sich aufgrund der Restasis-Thematik zuletzt nochmals beschleunigte. Ein kurzfristiger Einstieg kommt meines Erachtens zwar nicht in Frage, doch sollte man Allergan auf die Watchlist legen. Der Analystenkonsens geht für den nächsten Jahren von weiterhin starken Zahlen aus, für 2018 rechnet man mit einem EPS von 15,6 USD je Aktie, was einem KGV von 11 entspricht. Diesen dürften die Amerikaner bis 2021 auf 20,6 USD je Aktie steigern können, wodurch das KGV auf überschaubare 7,7 sinken würde. Vor einem Einstieg würde ich jedoch eine Bodenbildung der Aktie abwarten. Ich werde alle Traderfox-Kunden hierbei auf dem Laufenden halten!

-> TraderFox Börsensoftware bestellen und Zugriff auf das Guru-Forum von Leon Gasper bekommen

& Profi-Tools von

& Profi-Tools von