5 Aktien mit 15 von 15 Punkten im TraderFox-Qualitäts-Check, die sich gut behaupten!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

den Meisten von euch dürfte der Traderfox Qualitäts-Check auf aktie.traderfox.com bereits bekannt sein. Er weist jeder Aktie bis zu 15 Punkte zu und bezieht sich dabei auf Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben. Die Besonderheit an unserem Qualitätscheck besteht darin, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Gesamtmarktes betrachtet werden. Schneidet eine Aktie also z.B. bei einer Kennzahl um 65 % besser ab, als alle anderen Aktien aus dem jeweiligen Referenzmarktes gilt diese als erfüllt. Ziel des Qualitäts-Checks ist es zum einen Anlegern dabei zu helfen, das Risiko bei Investments zu reduzieren und zum anderen, auf hervorragende Investment-Chancen aufmerksam zu machen.

Folgende Kennzahlen und Grenzwerte werden dabei berücksichtigt:

Wachstum und Stabilität:

- Umsatzwachstum 5 Jahre; 50%

- Stabilität Umsatzwachstum 5 Jahre; 65%

- EPS-Wachstum 5 Jahre; 50%

- Stabilität EPS-Wachstum 5 Jahre; 65%

Profitablität und Rentabilität

- Eigenkapitalrendite; 50%

- Rendite auf das eingesetze Kapital; 50%

- Nettogewinnmarge; 50%

Kursentwicklung und Volatilität

- Volatilität; 50% (ranking reversed)

- Performance pro Jahr; 50%

- Kursstabilität; 50%

Sicherheit und Bilanz

- Finanzverschuldung; 50% (ranking reversed)

- EBIT / Verschuldung; 25%

- EBIT / Zinszahlung; 25%

Rote Flaggen

- Zu hohes KUV?; 10% (ranking reversed)

- Zu hohes KGV?; 10% (ranking reversed)

Im Folgenden werden die Top 5 Aktien vorgestellt, die sich nach dem Qualitäts-Check ergeben:

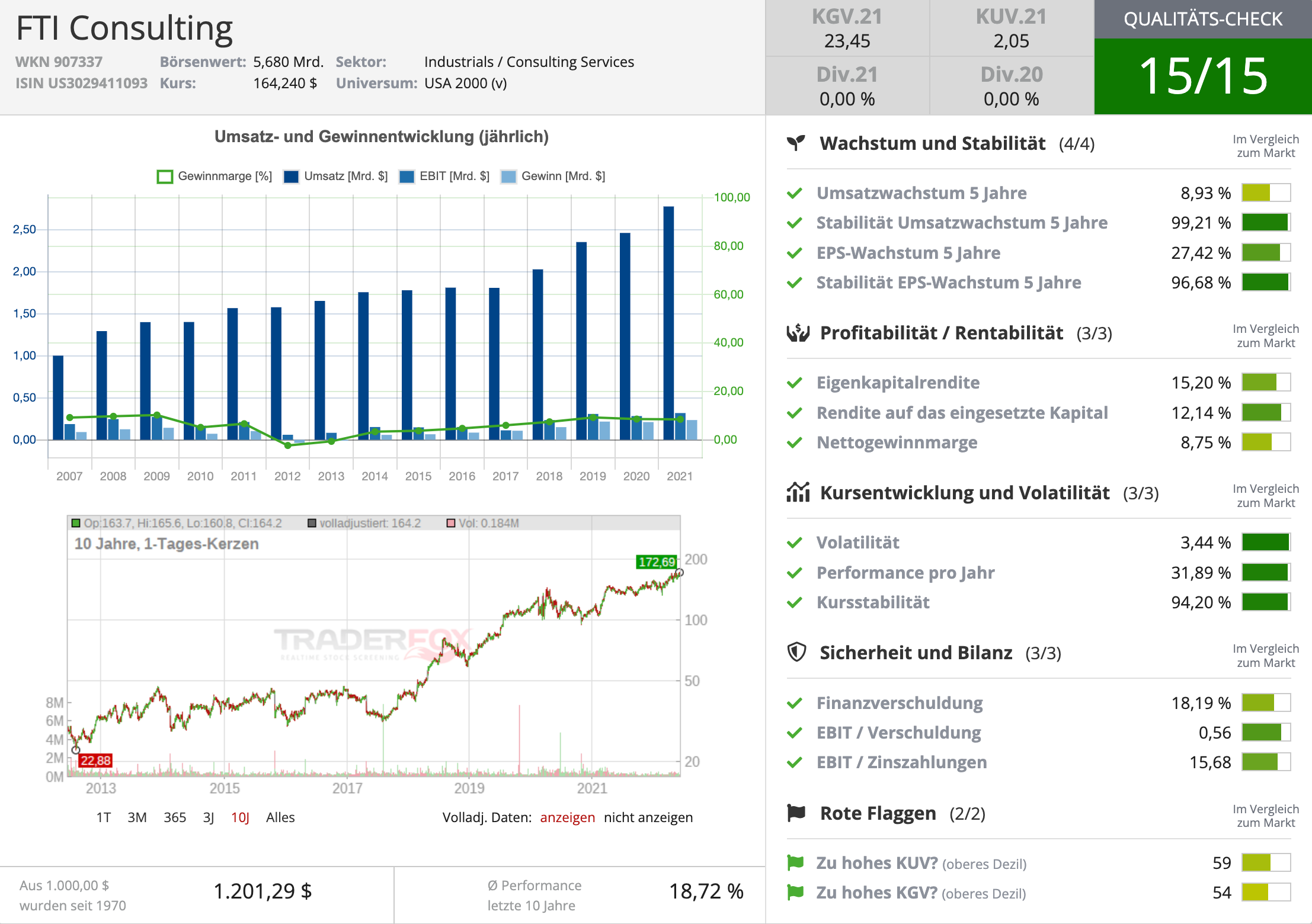

FTI Consulting

FTI Consulting ist ein US-amerikanisches Unternehmensberatungsunternehmen und hat sich auf die Unterstützung von Organisationen, bei der Minderung von Risiken und der Bewältigung von Veränderungen, spezialisiert hat. Ob im Finanzbereich, Rechtswesen, in der Politik oder bei regulatorischen Herausforderungen - für jeden Bereich stellt der Konzern eigene Experten zur Verfügung, die für ihre Wissenstiefe und Erfolgsbilanz anerkannt sind. Zu den mehr als 6950 weltweiten Mitarbeitern zählen sich über 700 leitende Geschäftsführer sowie 2 Nobelpreisträger. Spannend ist außerdem, dass FTI Consulting 59 der Fortune-100-Unternehmen und 98 der 100 weltweit führenden Anwaltskanzleien berät.

Ein Blick auf die fundamentalen Daten zeigt, dass diese Strategie aufgeht. So konnte der Umsatz im vergangenen Jahr um mehr als 12 % auf 2,78 Mrd. $ gesteigert werden. Zum Vergleich: 2018 erzielte FTI Consulting noch einen Umsatz von 2,03 Mrd. $. Ähnlich positiv sieht es auch auf der Gewinnseite aus. Hier konnte die Unternehmensberatung um 11,53 % auf 234,97 Mio. $ zulegen. Und das, obwohl die Nettogewinnmarge leicht, um 1,13 %, auf 8,46 % gefallen ist. Analysten gehen auch für die Zukunft von einer Fortsetzung des Wachstumskurses aus. So soll der Umsatz für 2022 auf 2,97 Mrd. $ bzw. bis 2024 auf 3,25 Mrd. $ ansteigen. Während der Gewinn je Aktie 2021 noch 7,02 $ betragen hat, erwarten Experten bis 2024 hier einen Wert von 9,21 $.

Aus diesem Grund kommt FTI Consulting auf volle 15 / 15 Punkte im Aktien-Qualitätscheck. Anleger, die vor 10 Jahren eingestiegen sind, konnten sich über eine überdurchschnittliche Jahresperformance von 18,72 % freuen und damit den Markt deutlich schlagen. Mit einem 2021er KGV von 23,45 ist die Aktie zwar nicht billig, aber in einem moderaten Bereich. Somit kann auch für die Zukunft von einer Fortsetzung des Aufwärtstrends ausgegangen werden.

ExlService Holdings

ExlService Holdings ist ein Beratungsunternehmen und Spezialist für die Bereiche "Digitale Transformation", "Date Science" und "Change Management" und hat seinen Sitz in New York in den USA. Ziel des Konzerns ist es, für seine Kunden ein digitaler Partner zu sein und diese dabei zu unterstützen, Wettbewerbsvorteile zu erlangen und so u.a. zu mehr Umsatzwachstum beizutragen. Weitere Ziele könnten aber auch bessere Kundenbeziehungen, höhere Effizienz und noch vieles mehr sein. ExlService Holdings ist in 54 globalen Lieferzentren mit 25 Sprachen vertreten und zählt heute bereist über 720 Kunden sowie mehr als 39.000 Mitarbeiter.

Der Konzern hat in den vergangenen Jahren bewiesen, dass er kontinuierlich wachsen und profitabel wirtschaften kann. Alleine im Jahr 2021 konnte der Umsatz um über 17 % auf 1,12 Mrd. $ erhöht werden. Noch stärker fiel das Gewinnwachstum, mit einem Plus von 28,26 % auf 114,76 Mio. $, aus. Der Gewinn je Aktie kletterte um mehr als 30 % auf 3,42 $ in die Höhe, was u.a. auf eine gesteigerte Gewinnmarge von 10,23 % zurückzuführen ist. Experten schätzen, dass der Umsatz im laufenden Jahr auf 1,33 und bis 2024 auf 1,69 Mrd. $ gesteigert werden kann. Der Gewinn je Aktie soll im gleichen Zeitraum auf 5,58 bzw. 7,19 $ zulegen.

Auch ExlService Holdings kommt daher mit 15 / 15 Punkten auf die maximal mögliche Punktzahl der Aktien-Qualitätschecks. In den vergangenen 10 Jahren konnten sich Anleger bei dieser Aktie über durchschnittliche Performance von über 20 % freuen. Dennoch sollte man die Bewertung im Blick behalten. Mit einem 2023er KGV von 32,61 ist die Aktie sportlich bewertet und bereits viel Erfolg eingepreist. Qualität ist jedoch selten günstig zu haben und somit bleibt auch die Aktie von ExlService Holdings weiterhin sehr aussichtsreich.

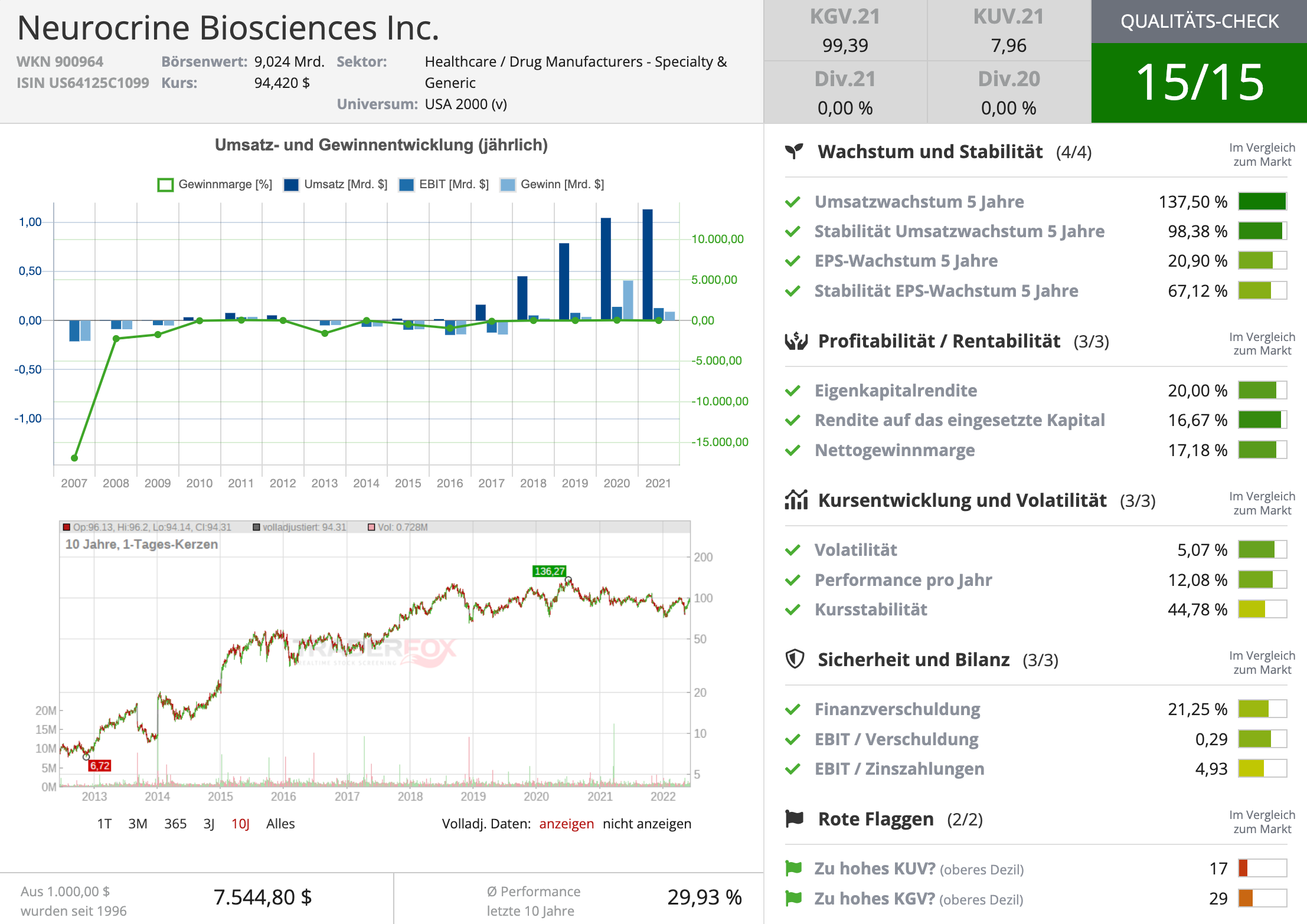

Neurocrine Biosciences Inc.

Neurocrine Biosciences Inc., mit Sitz in San Diego, ist ein biopharmazeutisches Unternehmen und Spezialist im Bereich der Neurowissenschaft. Das Unternehmen hat es sich zur Aufgabe gemacht, Menschen mit gesundheitlichen Problemen und geringen Optionen zu helfen. Aus diesem Grund hat sich der Konzern darauf spezialisiert, krankheitsverursachende Mechanismen anzugehen und zu unterbrechen, die die miteinander verbundenen Bahnen des Nerven- und Hormonsystems betreffen. Die selbst entwickelten Produkte heißen "INGREZZA" und "Ongentys"

Mit Blick auf die GUV wird schnell deutlich, dass der Konzern schnell wächst und profitabel wirtschaftet. Der Umsatz wurde im vergangenen Jahr um 8,38 % auf 1,13 Mrd. $ gesteigert und bleibt damit weiter auf einem hohen Niveau. Im Jahr 2018 erwirtschaftete man gerade mal 0,45 Mrd. $, konnte in den Folgejahren jedoch ein nahezu exponentielles Wachstum verzeichnen. Dennoch arbeitet man bereits profitabel und konnte im vergangenen Jahr einen Gewinn von rund 90 Mio. $ erzielen. Laut Analystenschätzungen soll sich der Wachstumskurs auch in Zukunft fortsetzen. So soll der Umsatz im laufenden Jahr auf 1,38 Mrd. $ und bis 2024 auf 1,83 Mrd. $ anziehen. Der Gewinn je Aktie soll sich sogar mehr als verdoppeln und bis 2024 auf 4,86 $ gesteigert werden.

Für Neurocrine Biosciences gibt es daher volle 15 / 15 Punkte im Aktien-Qualitätscheck. Mutige Anleger wurden in den letzten 10 Jahren mit einer Jahresperformance von fast 30 % belohnt und konnten damit den Markt deutlich schlagen. Mittlerweile ist die Bewertung jedoch mit einem 2023er KUV von 5,64 sowie einem 2023er KGV von 24,81 sehr sportlich. Auch die Risiken, durch das vergleichsweise kleine Produktportfolio, sollten nicht außer Acht gelassen werden. Wer jedoch noch auf der Suche nach einem Wachstumskandidaten aus der Pharmabranche ist, könnte bei dieser Aktie fündig werden.

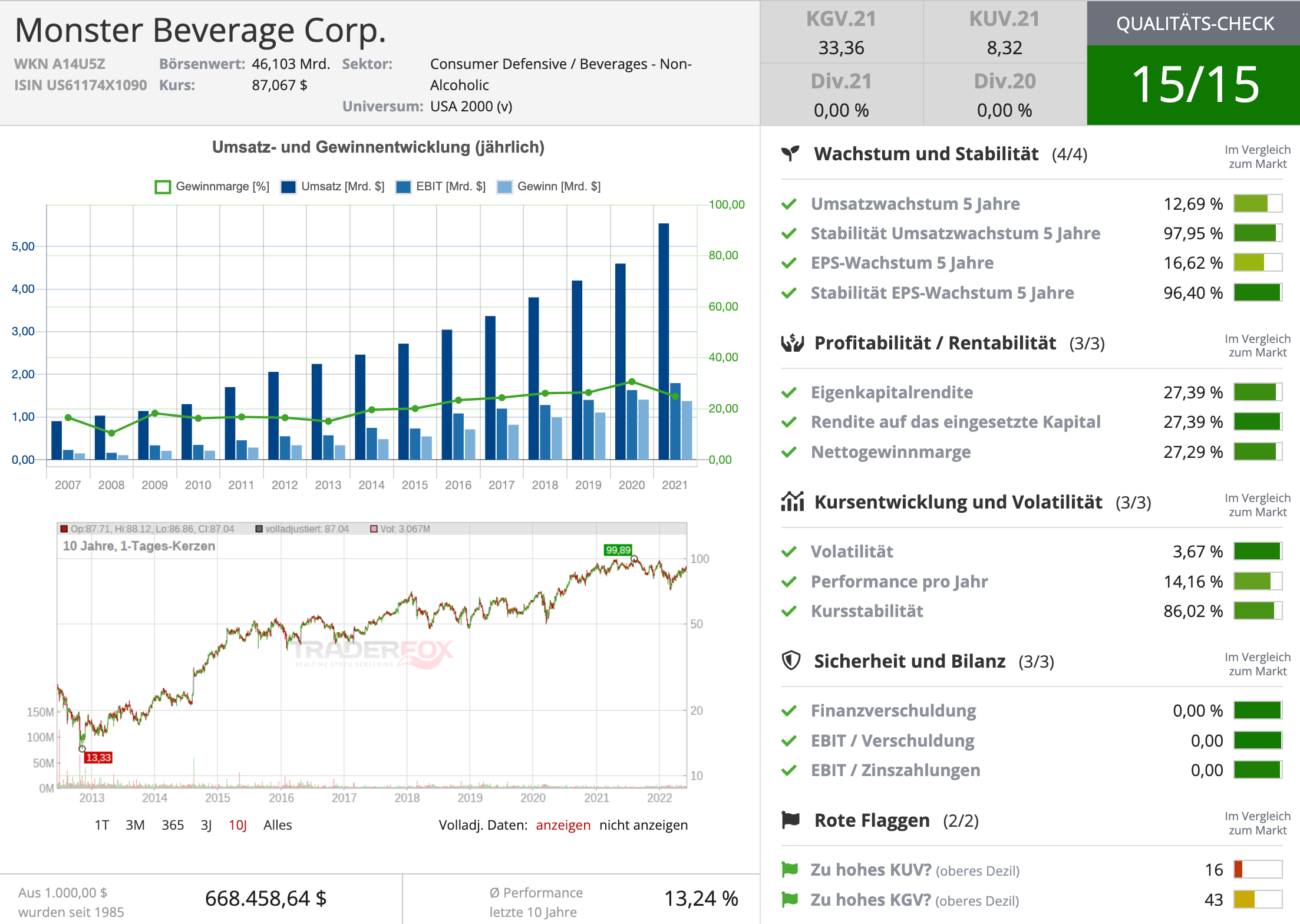

Monster Beverage Corp.

Sicher haben die Meisten schonmal von Monster gehört, denn wer an Energy-Drinks denkt, hat sicher auch Monster im Kopf. Der Konzern, mit Sitz in Corona, Kalifornien, ist hinter Redbull die führende Nummer 2 für Energy-Drinks und beansprucht einen Marktanteil von 39 % für sich. Da sie auf das Vertriebsnetzwerk von Coca Cola zurückgreifen, können sie sich voll auf Produktentwicklung und Marketing konzentrieren. Dank dieser Strategie schafft es das Unternehmen auf eine EBIT-Marge von über 35 % und ist damit profitabler als einige Tech-Konzerne. Der Markt für Energy-Drinks wächst jährlich um rund 10 %. So dürfte es auch in Zukunft noch deutliches Wachstumspotenzial geben.

Ein Blick auf die Zahlen zeigt, dass der Konzern hochprofitabel arbeitet und kontinuierlich wächst. Der Umsatz konnte alleine im vergangenen Jahr um mehr als 20 % auf 5,54 Mrd. $ gesteigert werden, wobei das EBIT um rund 10 % zulegen konnte. Aufgrund von höheren Rohstoffpreisen für Aluminium nahm jedoch der Gewinn um etwas mehr als 2 % ab und notierte bei 1,38 Mrd. $, während man 2020 noch 1,41 verdiente. Laut Analystenschätzungen dürfte es sich hierbei jedoch um einen kurzfristigen Effekt handeln. Für das laufende Jahr soll der Gewinn wieder deutlich zulegen und rund 1,49 Mrd. $ betragen. Auf der Umsatzseite rechnet man mit 6,29 Mrd. $, was einer Steigerung von mehr als 13 % entsprechen würde. Bis 2024 soll dieser auf bis zu 7,43 Mrd. $ ansteigen.

Zusammenfassend lässt sich feststellen, dass Monster Beverage Corp. die maximal mögliche Punktezahl des Aktien-Qualitätschecks erhält. In den letzten 10 Jahren erzielte die Aktie eine durchschnittliche Performance von 13,24 % und hat damit sogar den S&P500 geschlagen. Aber auch hier gilt: Qualität hat einen hohen Preis. Mit einem KGV 2021 von 33,36 ist die Aktie alles andere als ein Schnäppchen. Die langfristige Story ist dennoch in Takt und Rücksetzer dürften auch in Zukunft Kaufgelegenheiten darstellen.

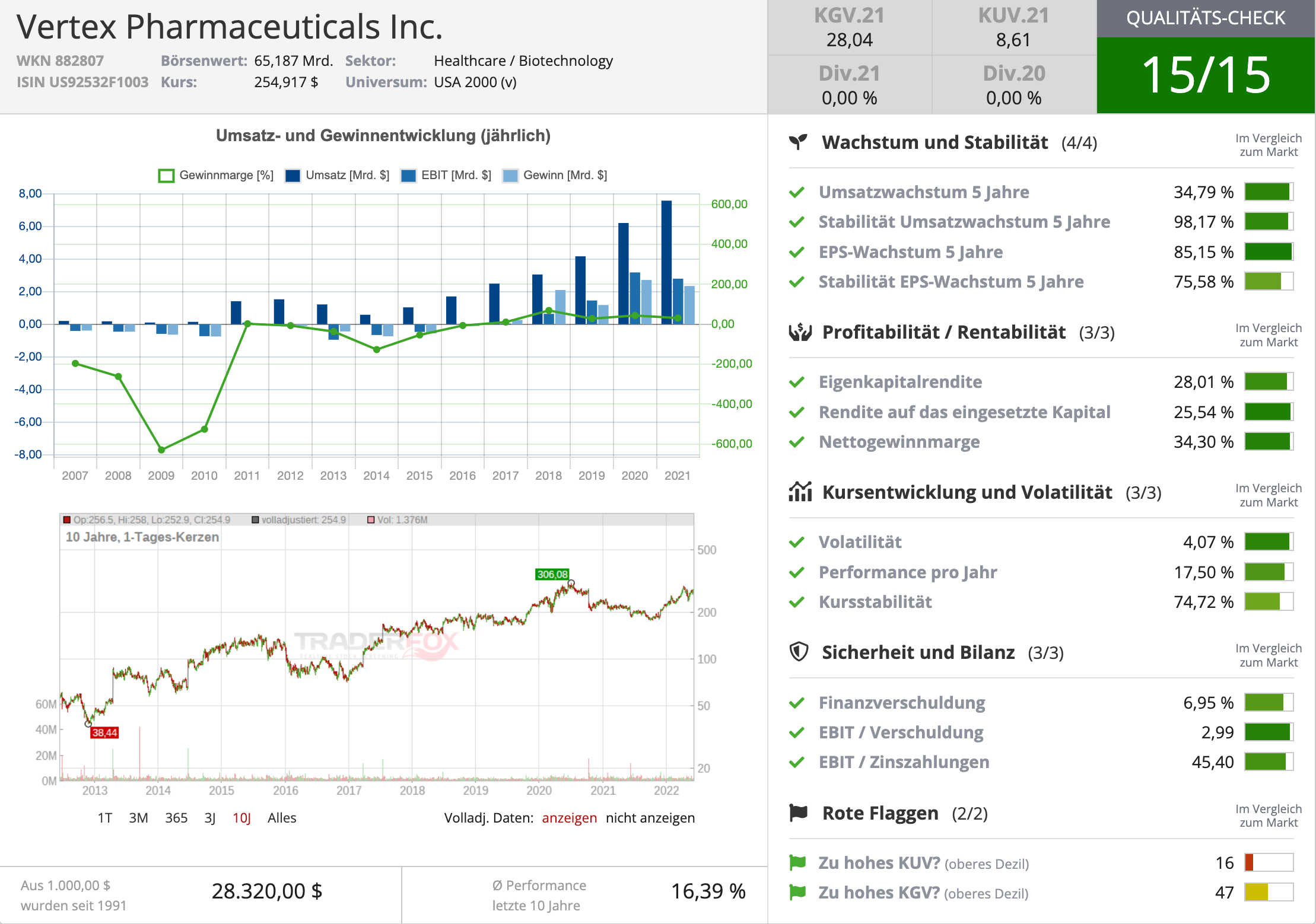

Vertex Pharmaceuticals Inc.

Vertex Pharmaceuticals Inc. ist ein weltweit tätiges Biotech-Unternehmen, welches sich auf die Erforschung, Entwicklung und Vertrieb von innovativen Arzneimitteln für Menschen mit schweren Krankheiten spezialisiert hat. Die Produktpipeline von Vertex ist auf Virusinfektionen, Entzündungen, Autoimmunerkrankungen und Krebs ausgerichtet. Der Fokus des Konzerns liegt jedoch insbesondere auf die Cystische Fibrose, eine seltene, lebensbedrohliche Erkrankung, für welches man bereits eigene Medikamente entwickelt hat. Aber auch für weiter Krankheiten, wie z.B. Alpha-1-Antitrypsinmangel und APOL1-vermittelte Nierenerkrankungen verfügt das Biotech-Unternehmen über geeignete Wirkstoffkandidaten.

Die Strategie des Konzerns scheint voll aufzugehen, denn den Zahlen nach, wächst das Unternehmen in einer rasanten Geschwindigkeit. Alleine im vergangenen Jahr konnte der Umsatz um über 20 % auf 7,57 Mrd. $ gesteigert werden. 2018 betrug der Umsatz noch rund 3 Mrd. $. Außerdem erzielte das Biotech-Unternehmen 2021 einen Gewinn von 2,34 Mrd. $, was einer Nettogewinnmarge von rund 31 % entspricht. Laut Analystenschätzungen setzt sich diese Entwicklung auch in den kommenden Jahren fort. So soll der Umsatz bis 2024 auf über 10 Mrd. $, bei einem Gewinn von 4,14 Mrd. $ ansteigen.

Vertex Pharmaceuticals Inc. kommt auf volle 15 / 15 Punkte im Aktien-Qualtitäscheck. Anleger die vor 10 Jahren eingestiegen sind konnten sich über eine überdurchschnittliche Jahresrendite von 16,39 % freuen. Dennoch ist auch Vertex mit einem KUV 2021 von 8,61 hoch bewertet und es wurde bereits viel Wachstum eingepreist. Für langfristige Investoren, die noch auf der Suche nach einer Wachstumsaktie aus dem Pharmabereich sind, könnte die Aktie jedoch interessant sein.

Viele Grüße

Fabian Hentschel

Diese ist Bestandteil des TraderFox Morningstar-Datenpakets, das ihr für günstige 19 € pro Monat beziehen könnt. 4 weitere Software-Applikationen sind ebenfalls enthalten und ihr könnt euch mit Hilfe einer mächtigen Morningstar Aktien-Datenbank auf die Suche nach chancenreichen Aktien machen.

https://traderfox.de/produkte/morningstar-datenpaket/

Viele Grüße

Simon

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von