Das ist die Goldene Regel für erfolgreiche Investments am Aktienmarkt

Kursrückschläge am Aktienmarkt gehören zum Investieren dazu. Überschaubare Einbußen sind auch zu verkraften, Verluste in großen Dimensionen verursacht aber natürlich jeder Investor so gut es geht zu vermeiden. Die Strategen bei BCA Research und der Zürcher Kantonalbank kennen in diesem Zusammenhang eine Goldene Regel für erfolgreiche Investments am Aktienmarkt. Diese hat mit der Erkenntnis zu tun, dass in der Vergangenheit Bärenmärkte bei Aktien fast immer mit Rezessionen einhergingen. TraderFox berichtet dazu über weitere Details und was das derzeitige Umfeld in dieser Hinsicht momentan verspricht.

An den Börsen ist im neuen Jahr bisher zittern angesagt. Das gilt speziell für die Technologieaktien. Denn die Höhenflieger der vergangenen Jahre stehen besonders unter Druck. So sitzt der technologielastige Nasdaq 100 Index in 2022 auf einem Minus von 9,89 %.

Die große Preisfrage, die sich deswegen nun viele Anleger stellen, lautet, ob die Schwäche im Technologiebereich noch stärker als bisher auch auf die anderen Branchen noch stärker als bisher negativ durchschlägt. Das heißt, letztlich geht es um die Frage, ob ein neuer nachhaltiger Bärenmarkt droht, wovon ab Verlusten von 20 % und eventuell noch viel mehr die Rede ist.

Bärenmärkte bei Aktien fast immer von Rezessionen begleitet

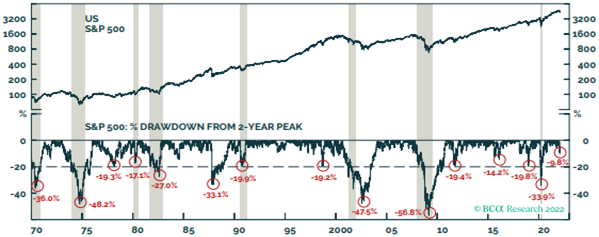

Bei der Suche nach Antworten wissen die Anlagestrategen von BCA Research Rat. Denn wie sie in einer aktuellen Publikation schreiben, lautet die goldene Regel für Investments am Aktienmarkt ganz einfach wie folgt: "Bleiben Sie bei Aktien optimistisch, es sei denn, Sie haben guten Grund zu der Annahme, dass eine Rezession unmittelbar bevorsteht."

Aktien-Bärenmärkte und Rezessionen gehen Hand in Hand

Hinweis: Grau schraffierte Bereiche kennzeichnen die von der Nationalen Agentur für Wirtschaft und Finanzen ausgewiesenen Rezessionen.

Quellen: BCA Research

Der Haken an der Sache ist natürlich, dass es schwierig ist zu wissen, ob eine Rezession vor der Tür steht. Dennoch lässt sich aus vergangenen Rezessionen aus Sicht von Investoren eine Menge lernen.

So wurde laut den Analysen von BCA Research jeder größere konjunkturelle Abschwung durch den Aufbau von Ungleichgewichten innerhalb der Wirtschaft verursacht, die dann durch eine Art Katalysator, in der Regel eine geldpolitische Straffung, aufgedeckt wurden.

Heute leiden die USA weder unter einem Überhang an Investitionsausgaben, wie im Vorfeld der Rezession von 2001, noch unter einem Überhang an Immobilien, wie im Vorfeld der Großen Rezession, so BCA Research.

Die Inflation in den USA sei zwar gestiegen, aber anders als in den frühen 1980er Jahren seien die langfristigen Inflationserwartungen nach wie vor gut verankert. Dies gebe der Fed Spielraum, die Geldpolitik schrittweise zu straffen.

Außerhalb der USA seien die volkswirtschaftlichen Anfälligkeiten derzeit ausgeprägter, insbesondere in China, wo der Immobilienmarkt schwächele und die Verschuldung außergewöhnlich hoch sei. Glücklicherweise verfüge die chinesische Regierung aber über genügend Instrumente, um die Wirtschaft zumindest vorläufig über Wasser zu halten.

Die aktuellen Konjunkturprognosen sagen noch keine Rezession voraus

Zu ähnlichen grundsätzlichen Schlüssen kommen übrigens auch die Experten bei der Zürcher Kantonalbank. Auch so weisen in einer aktuellen Studie darauf hin, dass es sich bei den jüngsten Kursrückgängen an den Aktienmärkten nur um eine Korrektur handeln sollte und nicht um den Beginn eines Bärenmarktes, zumindest für den Fall, dass es zu keiner Rezession kommt.

Wie es weiter heißt, trägt zu dieser Erkenntnis ein Blick in die Vergangenheit bei. Denn basierend darauf stellt man auch bei der Zürcher Kantonalbank fest, dass Bärenmärkte fast immer Hand in Hand mit Rezessionen gehen, wie der Blick auf die nachfolgende Grafik belegt.

Quellen: Refinitiv, Zürcher Kantonalbank

Vor dem skizzierten Hintergrund fallen die volkswirtschaftlichen Prognosen derzeit noch beruhigend aus. Denn nicht nur bei der Zürcher Kantonalbank sondern auch die meisten anderen Ökonomen rechnen in diesem Jahr mit einer überdurchschnittlichen Wachstumsrate der Weltwirtschaft, und zwar in fast allen Regionen. Damit dürften auch die Gewinnaussichten für die Unternehmen gut bleiben, so die Hoffnung. Und Gewinne sind nun einmal ein wichtiges Schmiermittel für steigende Aktienkurse.

Fazit

Die Strategen bei BCA Research bringen die Erkenntnisse derzeit zu den folgenden Anlageratschlägen: "Bärenmärkte Bei Aktien treten selten außerhalb von Rezessionen auf. Da das globale Wachstum zumindest in den nächsten 12 Monaten über dem Trend liegen dürfte, sollten Anleger Aktien weiterhin übergewichten. Allerdings sollten sie den Tech-Sektor untergewichten, da Tech-Aktien unverhältnismäßig anfällig für steigende Zinsen, zunehmende Regulierung und einen Rückgang der pandemiebedingten Ausgaben für Elektronik und Online-Dienste bleiben."

& Profi-Tools von

& Profi-Tools von