Portfoliocheck: Stanley Druckenmiller der Ungezwungene – Durchschnittliche Rendite von über 30%!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Seine Karriere an den Finanzmärkten markierte der damals aufstrebende Uni-Abbrecher im Jahre 1977 als Ölanalyst bei der Pittsburgh National Bank, bei dem sein äußerst ausgeprägtes makroökonomische Talent schnell die Runde machte. Binnen eines Jahres stieg Druckenmiller vom Trainee zum Chef der Research-Abteilung auf! 4 Jahre später gründete der damals 28-jährige seinen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Doch damit stand der junge Druckenmiller erst noch vor seiner erfolgreichsten Zeit. Durch die außergewöhnlichen Fähigkeiten des aufstrebenden Mannes nahm der bereits zu dieser Zeit legendäre George Soros im Jahre 1988 Kontakt zu Druckenmiller auf. Kurze Zeit später nahm er die Position als rechte Hand von Soros in dessen Quantum-Hedge Funds ein. Zusammen besiegten die talentierten Investoren den britischen Pfund, um nur einen ihrer Erfolge zu erwähnen. Nach einer schweren Zeit zur Dot.com-Blase trennten sich die Wege der beiden Investoren und Druckenmiller konzentrierte sich fortlaufend auf dessen eigenen Hedge Funds. Im Jahre 2010 schloss dieser für außenstehende Anleger die Börse. Das unglaubliche dabei: Druckenmiller hatte im 30-jährigen Bestehens des Duquesne Funds kein einziges Jahr mit einer negativen Rendite vorzuweisen. Im Schnitt erzielte der geniale Investor eine Rendite von mehr als 30%. Damit betrachten wir hier einen der besten Portfolio-Manager, den die Börse in den letzten 100 Jahren hervorgebracht hat.

Seit 7 Jahren managet Druckenmiller ausschließlich sein eigenes Vermögen. Doch dank der meldepflichtigen F13 Files muss der ehemalige Hedgefonds-Manager seine Transaktionen immer noch offenlegen und gibt uns die unbezahlbare Chance, vom Großmeister lernen zu können. Blicken wir ins dritte Quartal 2017.

Top-Down-Investmentansatz!

Stanley Druckenmiller verfolgte seit Anfang seiner Karriere einen Top-Down-Investmentansatz. Dabei konzentriert er sich auf die makroökonomischen Entwicklungen und ist sowohl auf der Long- sowie Shortseite aktiv. Einzelne Positionen sind meist nur für wenige Quartale im Depot des Milliardärs.

Zudem ist Druckenmiller ein starker Verfechter des konzentrierten Ansatzes. So sagte der Investor folgendes: "Wenn man sich die großen Investoren wie Warren Buffett, Carl Icahn oder Ken Langone anschaut, dann tendieren sie alle zu sehr, sehr konzentrierten Wetten. Sie sehen etwas, wetten drauf und setzen dabei Haus und Hof. Das wurde auch mein Ansatz. Du brauchst keine 15 Aktien oder diese oder jene Währung im Portfolio. Es reicht, wenn du etwas siehst und darauf wettest. Denn das ist besser als 90% von dem, was du sonst zu deinem Portfolio zufügen würdest."

Weitere Aufstockung des Technolgiesektors - FANG Aktien im Fokus!

Im dritten Quartal von Druckenmiller registriere ich 14 Neueinstiege sowie 9 Aufstockungen. Auf der Verkaufsseite hingegen stehen 11 Ausstiege sowie eine Reduzierung einer Position.

So kaufte sich der Investor im vergangenen Quartal beispielsweise für 75 Mio. USD bei der amerikanischen Großbank Citigroup ein, die damit auf Anhieb Druckenmillers neuntgrößte Position einnimmt. Wir betrachten das Schwergewicht im späteren Verlauf noch einmal genauer.

Darüber hinaus folgten Zukäufe bei Workday, Alphabet, Salesforce und JD.com. Bei all den genannten Werten stieg der Guru Anfang des Jahres erstmals ein. Es ist die bereits dritte Aufstockung in diesem Jahr. Druckenmiller ist seit der Präsidentschaftswahl im November 2016 sehr bullisch für den amerikanischen Aktienmarkt eingestellt. Er begründete diese Haltung mit der umfassenden Macht der Republikaner, da sie nun sowohl das Unterhaus, den Senat als auch das Weiße Haus beherrschen. Somit bestehe eine einmalige Chance, Steuerreformen durchzusetzen und für Deregulierung zu sorgen. Er bezifferte das mögliche Potenzial dieser Änderungen auf einen 4-prozentigen Wachstumsschub für die amerikanische Wirtschaft innerhalb der nächsten 18 Monate. Mit der kürzlich angekündigten und durch den Senat bestätigten Steuerreform wird vieles von Druckenmillers Prognose nun wahr!

Top 10 steuern 71% des Gesamtdepots bei!

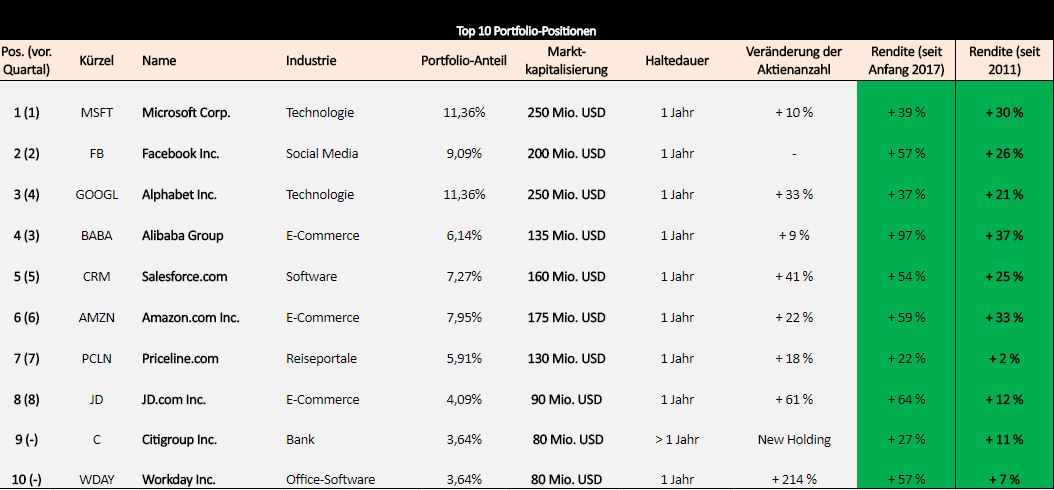

Das private Portfolio von Druckenmiller besteht derzeit aus 37 verschiedenen Positionen mit einem Gesamtwert von 2,2 Mrd. USD. Dabei machen die unten aufgezählten knapp 71% des gesamten Depots aus. Druckenmiller fokussierte dabei in letzter Zeit vor allem Werte aus dem Technologie- sowie Konsumsektor. Diese machen 50%, bzw. 30% des Gesamtportfolios aus. Mit Microsoft, Facebook und Alphabet sind praktisch alle FANG Aktien im Portfolio von Druckenmiller vertreten. Damit lag der Guru dieses Jahr auch Goldrichtig. Mit Citigroup sowie dem Software-Hersteller Workday finden wir 2 Neulinge unten den Top 10 Werten vor. Die Haltdauer von Druckenmiller rangiert meist zwischen einigen Wochen bis maximal 2 Jahren. Dabei konnten sich alle gehaltenen Werte im laufenden Jahr prächtig entwickeln:

Position 9: Citigroup auf dem Weg zu alter Stärke - EK steigt auf 12,5%, KGV sinkt auf 9!

Citigroup ist eine in New York ansässige Bank und gehört zu den "4 großen Amerikas". Das Unternehmen entstand im Jahre 1998 durch die Fusion der Citicorp sowie des Versicherers Travelers Group. Das Kernunternehmen gibt es jedoch bereits seit dem Jahr 1812 und zählt somit zu den ältesten Banken Amerikas. Dabei erstreckt sich das Produktportfolio vom Privatkundengeschäft und Kreditgeschäft bis hin zum Investmentbanking. Der Konzern ist mit einer Marktkapitalisierung von über 200 Mrd. USD ein echtes Schwergewicht. Seine mit Abstand schwerste Zeit machte die Citigroup während der Bankenkrise im Jahre 2008 durch, bei der sie nur knapp einer Insolvens entging. Noch heute trägt man Altlasten in der 1,8 Billionen USD schweren Bilanz mit sich rum.

Die Bank ist ein echtes Schwergewicht in unseren weltweiten Finanzwerten. Sie zählt zudem zu den 30 Großbanken, die Systemrelevant eingestuft werden. Die Citigroup zählt mittlerweile über 200 Mio. Privat- und Geschäftskunden zu seinem Kundenstamm, man ist in praktisch jedem Land stationär sowie online vertreten. Die Anzahl der Mitarbeiter liegt mittlerweile bei unglaublichen 220.000.

Die Großbank hat seit ihren Krisenjahren ihre Hausaufgaben gemacht. Doch das Unternehmen befindet sich immer noch in einer Restrukturierung. Dabei sollen vor allem Geschäftsbereiche, die nicht zum oben genannten Kerngeschäft der Bank gehören, veräußert und dadurch die Kapitaleffizienz gesteigert werden. Mit einer Eigenkapitalrendite von über 12% liegt man zudem deutlich über der nach Basel 3 geforderten Grenze von 6,5%. Für das laufende Geschäftsjahr 2017 erwartet man einen Umsatz von 71 Mrd. USD, unter dem Strich dürften 14,6 Mrd. USD Gewinn hängen bleiben. Das EPS dürfte mit 5,3 USD je Aktie eine Steigerung von 12% zum Vorjahr implizieren.

Unter dem Strich: Citigroup ist auf dem richtigen Pfad zur alten Stärke. Die nächsten Jahre dürften gut laufen. Dabei sollte die Bank vor allem von einer weltweit starken Wirtschaftslage, steigender Kreditnachfrage sowie der geplanten US-Steuerreform deutlich profitieren können. Der Analystenkonsens geht bis 2020 von einem EPS in Höhe von 8,1 USD je Aktie aus, das KGV würde in Folge dessen auf bescheidene 9 zurück gehen.

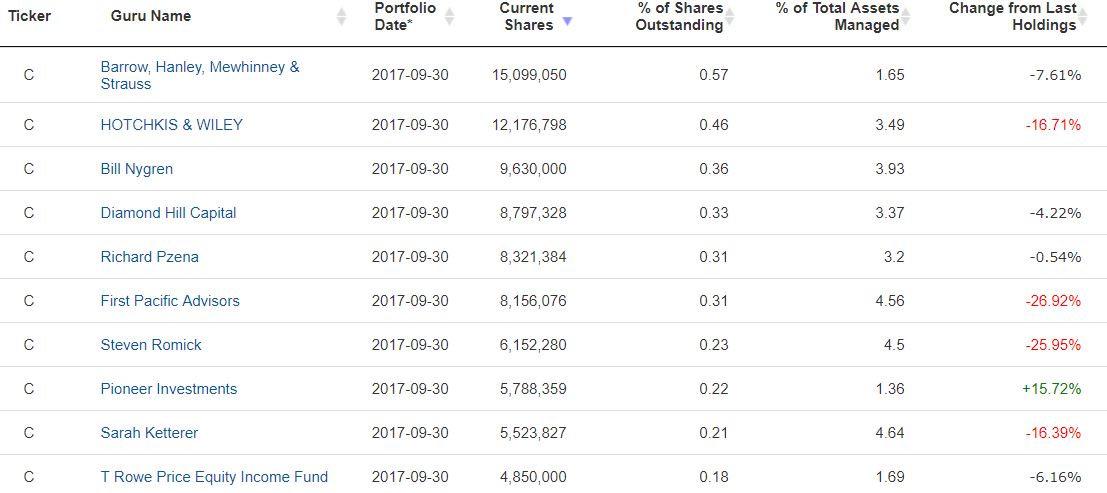

Blicken wir auf die investierten Gurus:

Druckenmiller war mit seiner bullischen Meinung zu Citigroup im dritten Quartal auf einer einsamen Reise, viele seiner Kollegen fanden sich vor allem auf der Sell-Seite zuhause. Doch der Aktienkurs konnte ihm bis dato recht geben. Zudem lassen sich an den amerikanischen Aktienmärkten seit einiger Zeit eine Umschichtung vom Technolgiesektor hin zum Finanz- und Konsumsektor feststellen. Evtl. werden wir in unserer Analyse zum vierten Quartal hier schon ein deutlich anderes Bild vorfinden:

Aus charttechnischer Sicht befindet sich die Aktie bereits seit geraumer Zeit in einem intakten Aufwärtstrend. Der Aktienkurs profitiert bereits seit geraumer Zeit von besser als erwarteten Zahlen, bei den letzten 6 Quartalsberichten lag man jeweils deutlich über dem Konsens. Ganz nach dem Motto: "The Trend is your Friend" kann man meines Erachtens Stanley Druckenmiller's Engagement bei der Großbank Citigroup guten Gewissens folgen. Eine mögliche Einstiegschance würde sich mit überschreiten des 9-Jahreshochs bei der 76 USD Marke ergeben.

Tipp: Die Portfolio der Wall-Street-Gurus können TraderFox-Kunden mit Echtzeit-Kursaktualisierungen auf dem traderfox.com Trading-Desk verfolgen. Alle Depots sind zudem auf dem aktuellen Stand des Q3 2017 geupdatet worden. Direkten Zugriff auf die Portfolios der Milliardäre und Investment-Legenden haben Sie hier:

-> https://desk.traderfox.com/Guru_Depots

To da moon: Am 23. Oktober kauften wir Rocket Lab USA (RKLB;i) ins Defense & Space-Depot. Jetzt sind wir bereits über 70 % im Buchgewinn.

To da moon: Am 23. Oktober kauften wir Rocket Lab USA (RKLB;i) ins Defense & Space-Depot. Jetzt sind wir bereits über 70 % im Buchgewinn.

& Profi-Tools von

& Profi-Tools von