Umbruch bei den Lieferketten: 44 Aktien profitieren vom damit einhergehenden Billionen-Dollar schweren Investitionszyklus

In Sachen Lieferketten findet in den Unternehmen derzeit ein massives Umdenken statt. Der Wunsch, bei den Supply Chains gravierende Veränderungen vorzunehmen, ist weit verbreitet. Laut Bank of America könnte dadurch auf Sicht von 5 Jahren ein Investitionszyklus im Volumen von einer Billion USD in Gang kommen. Die US-Investmentbank nennt dazu 44 potenzielle Aktien-Profiteure.

Das Coronavirus hat die Lieferketten massiv gestört. Dadurch ist ein Thema endgültig an den Börsen angekommen, mit dem sich die meisten Anleger in der Vergangenheit nicht wirklich beschäftigt haben. Denn um gegen künftige Engpässe besser gewappnet zu sein, streben 6 von 10 Firmen eine geografische Diversifizierung der Lieferketten an. Das geht, wie die Fachzeitschrift "Produktion" berichtet, aus dem Supply Chain Resilience Report 2020 von 3D Hubs hervor. Die Plattform für Fertigungsdienstleistungen hat dazu mehr als 1.200 Branchenexperten befragt.

Demnach haben 60 % der Unternehmen direkt unter Covid-19-Störungen gelitten. Als Konsequenz planen fast alle (96 %) Maßnahmen, um die Widerstandsfähigkeit ihrer Lieferketten zu stärken. Neben einer Diversifizierung sehen die Experten auch eine Stärkung der Lieferantenbeziehung, Automatisierung der Lieferkette und mehr Transparenz als erfolgreiche Maßnahmen.

Unternehmen denken um

Diesen Sachverhalt entdecken auch immer mehr Investmentbanken als Anlagethema für sich. So bestätigt auch die Bank of America, dass eine jüngst durchgeführte Umfrage ergab, dass Unternehmen in über 80 % der globalen Sektoren während der Pandemie Lieferkettenunterbrechungen erlebten, was drei Viertel dazu veranlasst habe, den Umfang ihrer Verlagerungspläne auszuweiten.

Während Störungen durch die Pandemie als Katalysator gewirkt haben könnten, um das Re-Shoring zu beschleunigen, geben die Analysten bei der Bank of America davon aus, dass die zugrundeliegenden strukturellen Gründe dafür in einem anhaltenden Wandel hin zum "Stakeholder-Kapitalismus" begründet sind. Dabei konzentrieren sich die Unternehmen auf die Interessen der Aktionäre sowie auf die breitere Gemeinschaft von Verbrauchern, Mitarbeitern und dem Staat.

Während jeder dieser Stakeholder den Standort von Lieferketten aus sehr unterschiedlichen Perspektiven heraus untersuche, kämen sie interessanterweise zu derselben Schlussfolgerung. Nämlich jener, dass Teile der Lieferketten verlagert werden sollten, vorzugsweise innerhalb der Landesgrenzen und wenn dies nicht gelingt, in Länder, die als Verbündete gelten.

1 Billion USD an Umschichtungskosten

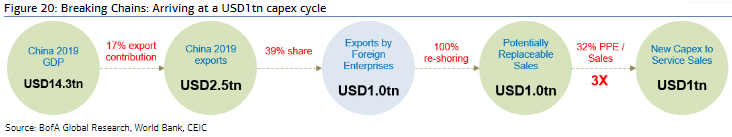

Als Argument gegen ein Re-shoring seien bisher immer Effizienzverluste und ruinöse Kosten genannt worden. Die Analyse der Bank of America kommt zu dem Schluss, dass die Verlagerung der gesamten ausländischen Produktion in China, die nicht für den Verbrauch in China bestimmt ist, einen Investitionszyklus von einer Billion USD, verteilt über einen Zeitraum von fünf Jahren, erfordern würde (die nachfolgende Grafik zeigt die dazu von der Bank of America angestellte Berechnung). Daraus ergebe sich für die genannte Zeitspanne ein jährlicher Investitionszuwachs von rund 200 Mrd. USD, was wiederum jeweils mehr als rund 20 % mehr an Investitionen gegenüber 2019 wäre.

Dies sei zwar eine erhebliche Summe, aber nicht so hoch, dass das Vorhaben deswegen von vorneherein undenkbar sei. Am Ende des Fünfjahreszeitraums ist laut den Prognosen der Bank of America mit einem Rückgang der aggregierten Rendite auf das eingesetzte Kapital von 8,9 % auf 8,2 % zu rechnen sowie mit einem Rückgang beim Verhältnis des freien Cashflows zum Umsatz von 7,2 % auf 6,1 %.

Es sei davon auszugehen, dass die Unternehmensleitungen und die politischen Entscheidungsträger aggressiv nach Wegen suchen, wie die mit dem Re-Shoring verbundenen höheren Betriebskosten ausgeglichen werden können. Helfen könnten dabei eine zunehmende Automatisierung, Steuererleichterungen, günstige Kredite und andere Subventionen.

Geht es nach der Bank of America, dann macht es für Anleger Sinn, ihre Portfolios auf Sektoren auszurichten, die von diesem Thema profitieren können. Zu erwarten sei das für die Bereiche Bauwesen und Maschinen, Fabrikautomatisierung und Robotik, der Herstellung elektrischer und elektronischer Geräte, Anwendungssoftware und andere Hilfsdiensten. Banken in Nordamerika, Europa und Asien-Süd könnten ebenfalls von einer größeren wirtschaftlichen Aktivität profitieren, die mit diesen Veränderungen einhergehen würde.

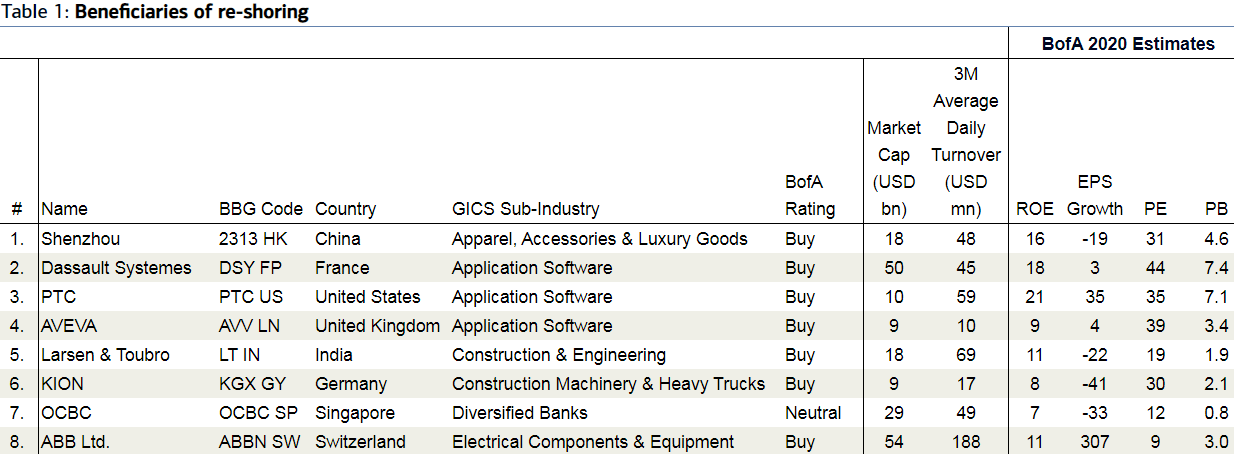

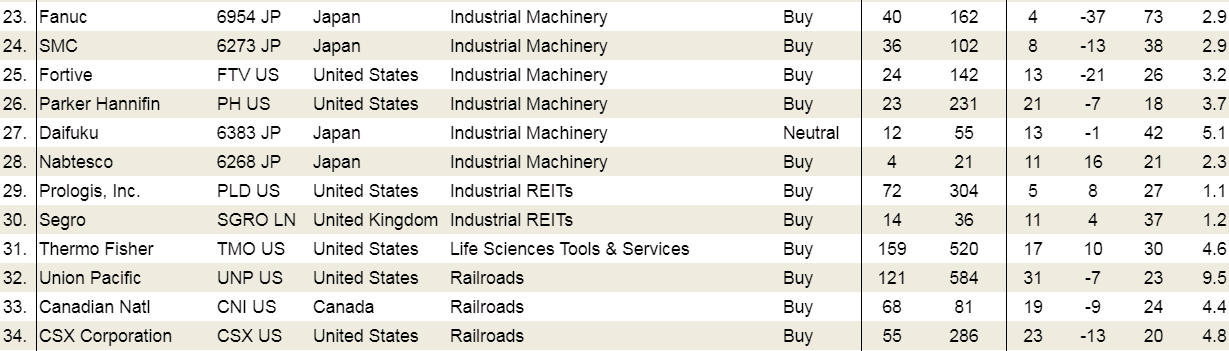

44 potenzielle Aktien-Profiteure des Re-Shoring-Trends

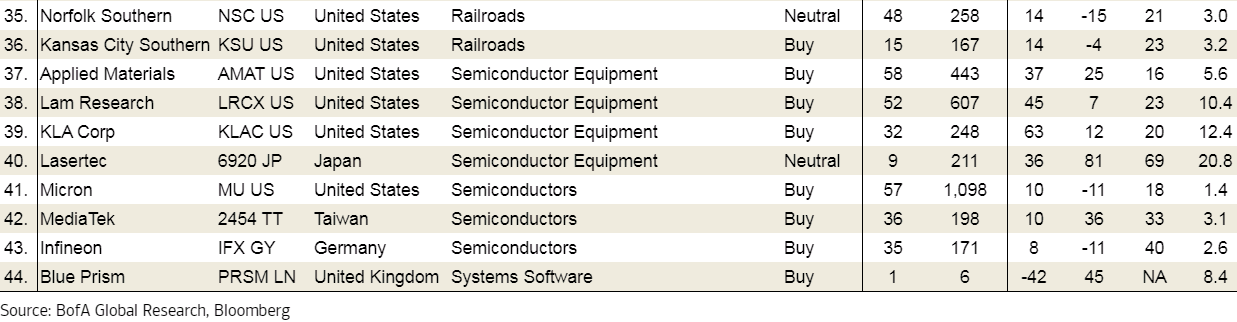

Die Analysten der Bank of America habe dazu eine Liste mit Aktien erstellt, die von dem Thema potenziell profitieren sollten. Die nachfolgende Tabelle zeigt mit Stand vom 22. Juli 2020 die Namen der 44 potenziellen Begünstigten. Diese kamen damals im Schnitt auf eine durchschnittliche Marktkapitalisierung von 42 Mrd. USD und auf eine durchschnittliche tägliche Liquidität von 216 Mio. USD. Zudem werden neben den Kaufurteilen die jeweiligen Schätzungen der Bank of America für das Jahr 2020 zur Eigenkapitalrendite, dem Gewinnwachstum je Aktie, dem KGV sowie dem Kurs-Buchwert-Verhältnis genannt.

Zu den möglichen Nutznießern gehören Sektoren, die an der Errichtung neuer Fabriken beteiligt sind - Bauingenieurwesen und Maschinenbestände (etwa Larsen & Toubro Ltd oder KION). Hinzu kommen Unternehmen, die Industriemaschinen wie Werkzeuge für die Fabrikautomatisierung herstellen (etwa Fanuc oder SMC), sowie Firmen für elektrische und elektronische Geräte (Honeywell, Keyence, Siemens, ABB, Emerson, Eaton Corp, Rockwell, Flex Ltd.), die für die Errichtung neuer Anlagen unerlässlich sind. Die Lagerbestände in den Bereichen Fabrikautomation und Robotik dürften im Wesentlichen über mehrere Jahre hinweg einen säkularen Trend starken Wachstums erfahren, da sie in der Lage seien, die höheren Kosten im Zusammenhang mit dem Re-Shoring zusätzlich zu der durch den Bau neuer Anlagen entstehenden Übernachfrage aufzufangen.

Für Unternehmen, die ihre Lieferketten verlagern wollen, sei es eventuell auch eine Alternative. sich für die Vermietung von Industrieflächen für Lagerzwecke zu entscheiden, statt ein neues Werk von Grund auf neu zu errichten. Industrielle REITS wie Prologis oder Segro würden von solchen Verlagerungen profitieren. Sektoren, die den laufenden Betrieb dieser neuen Fabriken an den neu verlagerten Standorten erleichterten, spielten eine ebenso wichtige Rolle und dürften dafür belohnt werden - z.B. Anwendungssoftware-Aktien wie PTC oder Eisenbahn-Aktien wie CSX Corp..

Darüber hinaus werde die Entkopplung zwischen den USA und China Investitionen in innovationsgetriebene strategische Sektoren wie Halbleiter (Applied Materials, Micron, Lasertec) und in das Gesundheitswesen (Thermo Fisher, Sartorius AG) erforderlich machen. Davon unbesehen, sei aber zur Kostenoptimierung trotzdem weiterhin die Verlagerung von leichten, arbeitsintensiven Wertschöpfungsketten wie Textilien und Schuhe in Niedriglohnländer wie in Südostasien denkbar, was Firmen wie Shenzhou oder Feng Tay helfen würde.

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von