Wertvolles Anlegerwissen: Was steigende Anleiherenditen wirklich für Aktien bedeuten

Steigende Anleiherenditen sorgten speziell in den USA jüngst für erhöhte Nervosität unter den Marktteilnehmern und im Verbund führte das zu einer anziehenden Volatilität. Wie die Aktienmärkte in Phasen stark steigender Bondrenditen in der Vergangenheit abgeschnitten haben und was diese Ergebnisse für heute bedeuten, zeigt eine Studie der Landesbank-Baden-Württemberg. Die Publikation verrät auch, was diese Ausgangslage für die Wachstumsaktien bedeutet.

Die Lage am US-Aktien- und Rentenmarkt ist derzeit angespannt. Die amerikanischen Impferfolge, die Aussicht auf eine baldige breite Öffnung der US-Wirtschaft das gigantische Fiskalpaket Ende dieses Monats befeuern die Wachstumserwartungen für die US-Wirtschaft ebenso wie die damit verbundenen Inflationssorgen, schreibt dazu die Hessische Landesbank.

Mit diesen bleibt der US-Rentenmarkt unter Verkaufsdruck, so die Analysten. Die Verzinsung der 10-jährigen US-Treasuries nähert sich der Marke von 1,6 % und erreicht damit den höchsten Stand seit einem Jahr. Offensichtlich ist es Notenbankchef Powell in seiner jüngsten Rede nicht gelungen, die Inflationssorgen zu zerstreuen.

Vom ultralockeren geldpolitischen Kurs gedenkt die Fed zwar nicht abzuweichen. Die Anleger hatten sich jedoch Signale in Richtung Ausweitung der Anleihekäufe erhofft. Mit dem Ausbleiben gerieten sowohl Aktien- als auch Rentenmärkte unter Druck. Am US-Aktienmarkt sorgt die ohnehin schon sehr angespannte Bewertungssituation für Verunsicherung. Besonders in Mitleidenschaft gezogen wurde bisher die technologielastige Nasdaq. Mit einem bisherigen Minus von in der Spitze knapp 10 % nähert man sich hier dem Korrektur-Terrain, wovon bei Verlusten von 10 % - 20 % die Rede ist.

Angesichts dieser Ausgangslage stellt sich natürlich aus Anlegersicht die Frage, was das Geschehen an der Zinsfront für Aktienanleger zu bedeuten hat. Auf der Suche nach einer Antwort hilft wie immer auch der Blick in den Rückspiegel. Die Geschichte wiederholt sich an der Börse zwar nicht immer, aber sie wiederholt sich oft, so dass Erfahrungswerte aus der Vergangenheit zumindest eine gewisse Orientierung geben können.

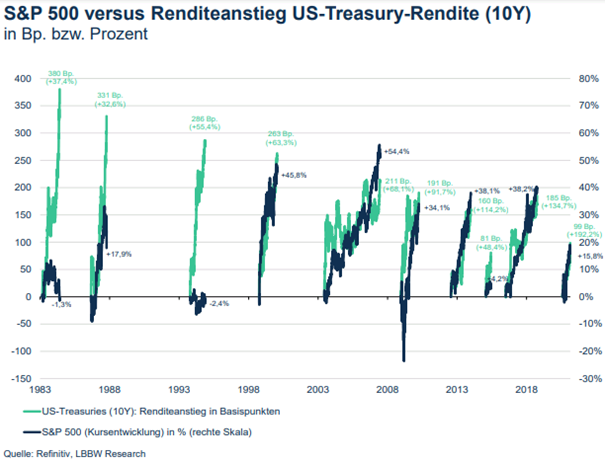

In Phasen stark steigender Bondrenditen schnitten die Aktienmärkte vielfach besser ab als ihr Ruf

Die Analysten bei der Landesbank Baden-Württemberg (LBBW) haben sich in einer aktuellen Studie genau dieser Aufgabe angenommen. In dieser Publikation stellen die Autoren zunächst fest, dass steigende Bondrenditen gemeinhin als Gift für die Entwicklung an den Aktienmärkten gelten.

Wie es weiter heißt, zeigt der Blick auf die Entwicklung des S&P 500 Index zwar, dass die Anleger im Umfeld steigender Bondrenditen temporär durchaus nervös waren. Wirklich schlecht entwickelt hätten sich die Aktienkurse in diesen Phasen jedoch nicht, ganz im Gegenteil – bzw. allenfalls kurzzeitig. Dabei falle auf, das sich die Aktienmärkte in Phasen stark steigender Bondrenditen in der jüngeren Historie zudem besser gemacht hätten als in früheren Jahren.

Trotzdem sei Vorsicht geboten: Obwohl der jüngsten Renditeanstieg in Basispunkten bislang schwächer ausfalle als in den meisten Vorgängerphasen, sei der prozentuale Anstieg basisbedingt nämlich noch nie so stark ausgefallen wie nun.

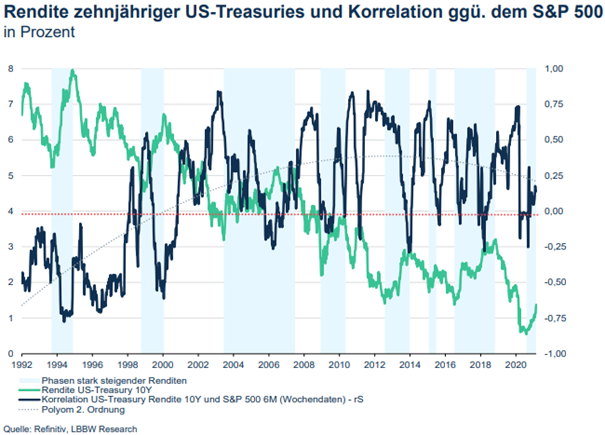

Bei tiefem Renditeniveau: Steigende Renditen nicht Gift für Aktien, sondern Vorbote wieder steigender Gewinne

Der Zusammenhang zwischen Rendite- und Aktienkursentwicklung scheint dabei laut LBBW in gewisser Weise an das Renditeniveau gekoppelt zu sein: Je tiefer jenes sank, desto mehr verlor nämlich der ursprüngliche Zusammenhang einer stark negativen Korrelation zwischen (steigenden) Anleiherenditen und (sinkenden) Aktienkursen an Bedeutung und kehrt sich sogar ins Gegenteil um.

Auf tiefem Renditeniveau scheine vielmehr zu gelten, dass steigende Anleiherenditen als Vorboten einer sich verbessernden Konjunktur und damit wieder steigender Gewinne und in der Konsequenz auch steigender Aktienkurse gesehen werden. Je stärker der Renditeanstieg geworden sei, desto mehr hätten sie jedoch zum "alten" Zusammenhang tendiert.

Mit der Wende bei den Bondrenditen stiegen auch die Gewinnerwartungen wieder

Die Wende bei den Renditen sei zeitlich tatsächlich mit der Trendwende bei den Gewinnprognosen zusammengefallen. Während die Gewinnprognosen für die meisten Märkte noch deutlich unterhalb der jeweiligen Vorkrisenniveaus lägen, hätten sich der US-amerikanische S&P 500 sowie der DAX jenem Niveau bereits schon deutlich angenähert.

Trotzdem gebe es auch zwischen dem S&P 500 und dem DAX markante Unterschiede: Während US-Aktien ihr zyklisches Gewinnhoch erst mit dem Beginn der Pandemie erreicht hätten, sei dies im DAX sowie in sämtlichen anderen hier dargestellten Indizes jedoch bereits schon 2018 oder 2019 der Fall.

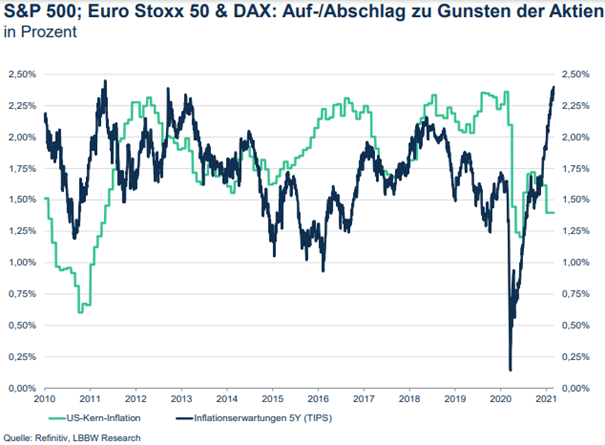

Renditeanstieg scheint bereits über das Ziel hinaus geschossen zu sein

Es spreche allerdings einiges dafür, dass die Reflationierungs-Spekulation der Anleger bereits über das Ziel hinaus geschossen sein könnte: Während die langfristigen Inflationserwartungen mit in der Spitze 2,40 % jüngst den höchsten Stand seit Sommer 2014 erreicht hätten, habe die tatsächliche US-Kerninflationsrate zuletzt sogar deutlich nachgegeben und bei nur noch 1,37 % gelegen. Die Inflationserwartungen hätten sich somit weit vom tatsächlichen Inflationsgeschehen entkoppelt.

Renditeanstieg und Bubble-Sorgen verunsichern: Vergleich mit der Jahrtausendwende hinkt jedoch

Die Bewertungen an den Märkten sind im historischen Vergleich zwar hoch, so die LBBW. Im Vergleich zu den Quasi-Null-Renditen an den Rentenmärkten relativiere sich dies jedoch. Die Geldflut der Notenbanken habe im Ergebnis zu einer "rationalen Blase" geführt – also zu sehr hohen Bewertungen an den Aktienmärkten, die sich jedoch rational begründen lassen würden.

Damit unterscheide sich das derzeitige Umfeld von demjenigen in den späten 90er-Jahren, als 10-jährige US-Staatsanleihen mit über 5 % rentierten. Das Jahr 1999, also unmittelbar vor dem Platzen der Dot-Com-Blase, sei begleitet gewesen von einem Renditeanstieg um fast 2 Prozentpunkte, von 4,6 % auf 6,4 %.

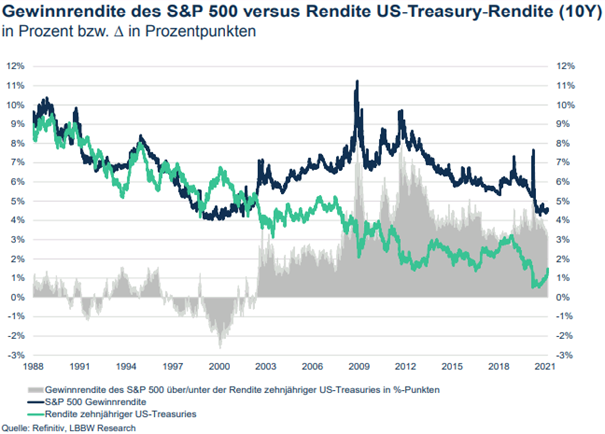

TINA-Argument hat an Kraft verloren – verglichen mit US-Treasuries sind US-Aktien aber immer noch recht attraktiv

Die relative Attraktivität des S&P 500 im Vergleich zu zehnjährigen US-Treasuries litt zuletzt nicht nur wegen der deutlich sinkenden Bondrenditen, sondern auch wegen der immer weiter steigenden Aktien-KGVs und der hierdurch sinkenden Gewinnrendite, erläutert die LBBW.

Beide Faktoren zusammen hätten den ex-ante-Renditeaufschlag zu Gunsten des Aktienmarktes von im Hoch 4,6 %- Punkten (08/2019) sukzessive auf inzwischen nur noch knapp 3,1 %-Punkte sinken lassen. Trotzdem liege jener Wert noch weit oberhalb des langjährigen Medians (seit 1988) von 2,0 %-Punkten, aber bereits gleichzeitig auch weit unterhalb des Post-Finanzkrisen-Vergleichswerts (seit 2009) von 4,0 %-Punkten.

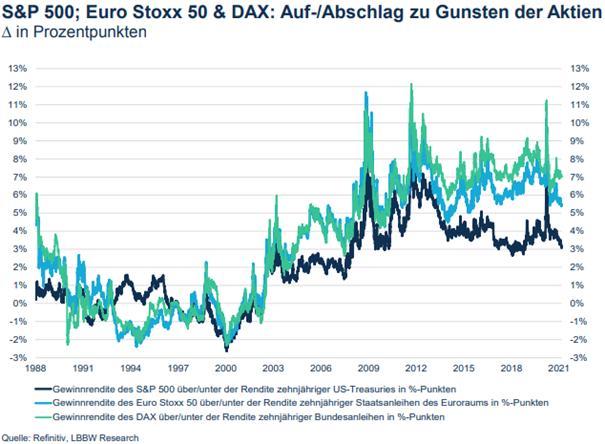

Relative Attraktivität des DAX ist besonders hoch

In absoluter Betrachtung fällt der Aufschlag nach dem Urteil der LBBW zu Gunsten der Aktien (Gewinnrendite abzüglich Staatsanleiherendite – für die Eurozone verwenden man hierfür einen Basket) für den DAX sowie für den Euro Stoxx 50 derzeit jeweils klar höher aus als für den S&P 500.

Gegenüber dem langjährigen Median liege der Aufschlag im S&P 500 mit +54 % allerdings trotzdem höher als im Euro Stoxx 50 (+46 %). Nicht nur in absoluter, sondern zudem auch in relativer Betrachtung schneide der DAX hierbei am besten ab: Der derzeitige Aufschlag von gut 7,0 Prozentpunkten liege nämlich um mehr als 93 % höher als im historischen Median. Die Aktienrisiken würden ex ante also nach wie vor überdurchschnittlich entlohnt.

Obwohl die Relative Attraktivität zuletzt litt, bleibt sie das schlagende Argument für die Aktienmarktentwicklung

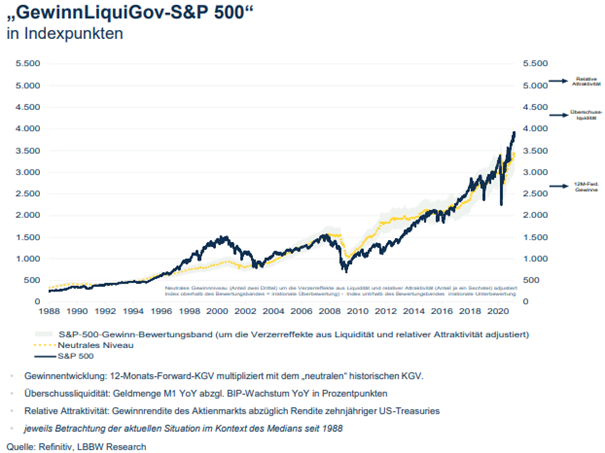

Teilt man die Bewertung des S&P 500 im Rahmen eines von der LBBW entwickelten Modells in seine Teilkomponenten Gewinnentwicklung (=Basisbewertung), Überschussliquidität (=Verzerreffekt 1) und Relative Attraktivität gegenüber US-Treasuries (= Verzerreffekt) auf, erkennt man wie stark ausgeprägt letzterer Effekt noch ist.

Während das Modell für die isoliert betrachtete Gewinnentwicklung derzeit lediglich auf ein neutrales Indexniveau von 2.650 Punkte komme, käme es bei der isolierten Betrachtung der derzeit immens hohen Überschussrendite auf 4.300 Zähler. Bei der isolierten Betrachtung der relativen Attraktivität komme es schließlich sogar auf 5.100 Punkte. Obwohl das TINA-Argument an Kraft verloren hat, bleibe es somit weiterhin schlagend!

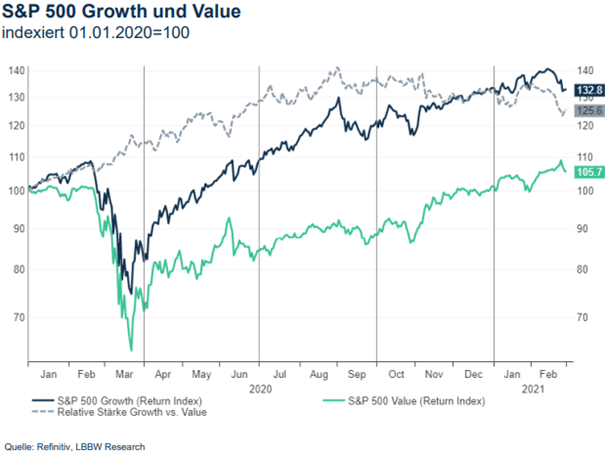

Höhere Renditen lassen den Gegenwartswert bei Wachstumstiteln überdurchschnittlich stark schrumpfen

Allerdings ist laut LBBW zu berücksichtigen, dass mit den gestiegenen Renditen der Diskontierungssatz für zukünftige Cash-Flows ebenfalls gestiegen ist. Hierdurch sinke ceteris paribus der Gegenwartswert der künftigen Cash Flows und damit auch, der im Rahmen eines Discounted-Cash-Flow-Modells zu ermittelnde "faire" Wert einer Aktiengesellschaft.

Über diese Wirkungskette sei der "Growth"-Anlagestil lange Jahre ein Profiteur des Renditeverfalls gewesen. Weil jene Titel über höhere Wachstumsraten bei den Cash Flows und/oder stärker in die Zukunft verschobene Cash-Flow-Zeitreihen verfügten als die Werte des "Value"-Segments, kehre sich der bisherige Vorteil der "Growth"-Titel nun in das Gegenteil um.

Bessere Gewinnentwicklung der Wachstumswerte dürfte stärkeren Abzinsungseffekt jedoch ausgleichen

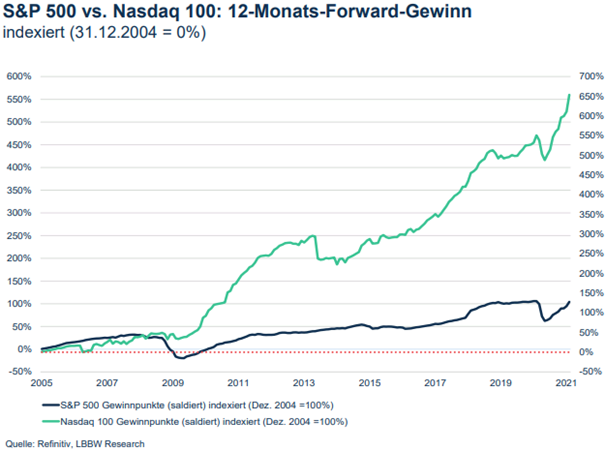

Trotzdem ist den LBBW-Analysten um die Wachstumstitel nicht bange, weil sie nach wie vor über eine deutlich bessere Gewinnentwicklung verfügen als die Blue Chips. Trotz der Tatsache, dass der Löwenanteil der Nasdaq-100- Mitglieder zudem auch Mitglied im S&P 500 sei, lasse sich erkennen, um wie viel besser erstere unterwegs seien.

Dabei bestächen die "Growth"- Titel des Nasdaq 100 nicht nur langfristig durch ihre weitaus bessere Gewinnentwicklung. Sie kämen zudem auch weit besser durch die Corona-Krise: Während der 12-Monats-Forward-Gewinn des S&P 500 noch ein knappes Prozent unterhalb des Vorkrisenniveaus vom Dezember 2019 liege, stehe er bei den Nasdaq-100-Titel bereits um mehr als 20 % höher als damals.

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von