Worauf Anleger bei Börsenkorrekturen/Bärenmärkten achten sollten

Anleger fürchten nichts mehr als eine bevorstehende Korrektur oder sogar einen Bärenmarkt an den Börsen. Einen Bärenmarkt erkennt man jedoch nie in dem Moment, in dem er einsetzt, sondern eher noch in seinem mittleren Verlauf.

In der Börsenhistorie ist Fakt: Auf jede Hausse folgt irgendwann eine Baisse. Nach jeder Aufwärtsbewegung (Bullenmarkt) gibt es traditionell eine Phase, in der ein Gutteil der zuvor hart erarbeiteten Performance in relativ kurzer Zeit wieder vernichtet wird (Bärenmarkt). Die Kurszyklen reihen sich in einem steten Wechsel aneinander. Eine Identifikation des Beginns eines Bärenmarktes ist somit kein Wissen, sondern bestenfalls eine Vorahnung. Die Antizipation des Wendepunktes ist wertvoll für ein aktives Portfoliomanagement und dementsprechend für seine Ergebnisse. Für 90 Prozent der Privatanleger ist Markttiming jedoch nicht empfehlenswert. Vielerorts definiert sich ein Bärenmarkt, sobald der aktuelle Kurs wenigstens 20 Prozent unter dem letzten Markthoch befindet. Angesichts dieser Tatsache hat sich der DAX von seinem Hoch im Januar 2018 und der deutlichen Korrektur Ende 2018 in einem solchen kurzfristigen Abschwung befunden. Umso bemerkenswerter war dann die Performance Jahr 2019, in dem er über 25 Prozent anstieg. Der S&P 500 hatte dabei nicht die 20 Prozent Marke vom Hoch unterschritten. Dies macht es umso schwieriger genau zu definieren, wann wir uns im Bärenmarkt befinden. Die Übergänge zwischen Hausse und Baisse sind schwierig zu interpretieren. Deshalb sprechen wir 2018 noch von einer Korrektur.

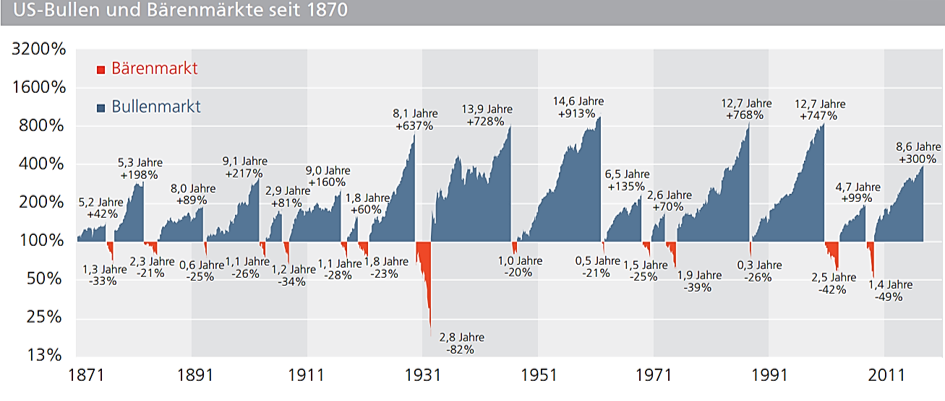

Durchschnittliche Dauer eines Bullen-/Bärenmarktes

Von 1870 bis jetzt gab es 16 Bullen- und 15 Bärenmärkte. Ein durchschnittlicher Bullenmarkt dauert dabei 7,9 Jahre. Ein durchschnittlicher Bärenmarkt dagegen nur 1,4 Jahre.

Quelle: Robert J. Shiller, Star Capital

In den USA gab es seit 1928 bei US-Aktien folgende durchschnittliche Rückgänge zu verzeichnen:

• alle elf Monate einen Rückgang um 10 %

• alle vier Jahre einen Rückgang um 20 %

• einmal pro Jahrzehnt einen Rückgang um 30 %

• alle zwei- bis dreimal pro Jahrhundert einen Rückgang um 50 %

Seit 1980 hat der marktbreite S&P 500 nach Angaben der Capital Group in jedem Kalenderjahr mindestens einen Rückzug von 5 % zu verzeichnen, mit Ausnahme von 1993, 1995, 2003, 2017.

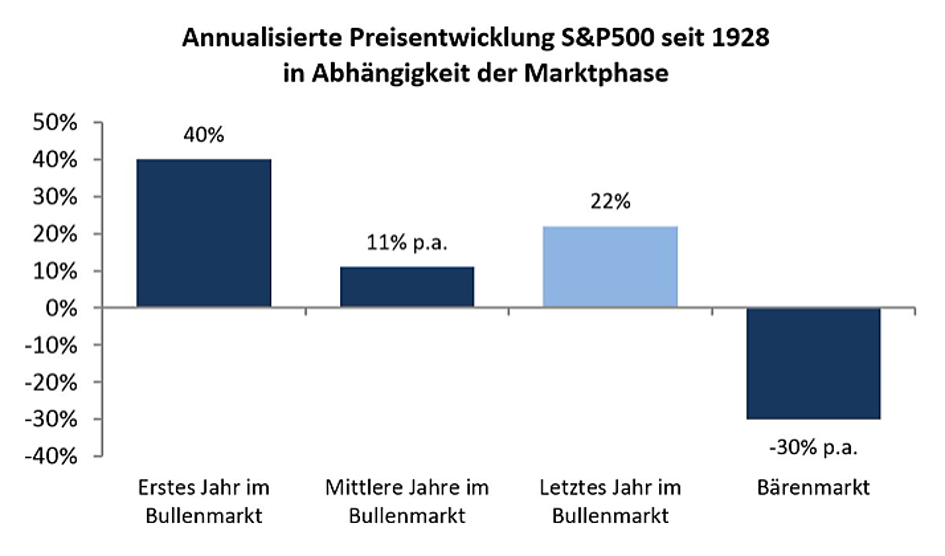

Auch möchte ich Ihnen in einer Abbildung deutlich machen, warum es sich lohnt, in Früh- und Spätphasen von Haussen die Aktienquote hoch zu gewichten.

Quelle: Bloomberg, UBS November 2017

Zentrale Bedeutung der Zinsentwicklung für die Börsen

Vielerorts wird davon gesprochen, dass die Aktienmärkte derzeit im Verhältnis zu ihrem historischen Durchschnitt astronomisch bewertet seien und damit prädestiniert für stärkere Korrekturen. Ich möchte Ihnen aufzeigen, warum ich die Kurse der Aktienmärkte derzeit alles andere als überteuert halte und was damit die Zinsentwicklung zu tun hat. Die Bewertung von Aktien und Anleihen hängt voneinander ab. Der innere Wert einer Aktie (Fair Value) wird als der Barwert zukünftiger Unternehmensgewinne definiert. Für den Gesamtmarkt gilt logischerweise das gleiche. Die Bewertung der Aktienmärkte haben direkt mit den Unternehmensgewinnen und dem langfristigen Zins als dem Abdiskontierungsfaktor zu tun. Die Unternehmensgewinne sind im Durchschnitt der letzten 130 Jahre um ca. 4 % nominal jährlich gewachsen. Allein schon aufgrund der weiter ansteigenden Weltbevölkerung kann auch in Zukunft von solchen Zahlen ausgegangen werden. Bei den Zinsen jedoch steht uns ein Paradigmenwechsel bevor.

Im sogenannten FED-Modell wird davon ausgegangen, dass die faire Bewertung an den Aktienmärkten ermittelt werden kann, indem man 100 durch die Rendite zehnjähriger Anleihen dividiert. Tatsächlich lag das KGV in der Vergangenheit bei einem durchschnittlichen 10-Jahres-Zins von 6 % im Schnitt nur bei 16 bis 17. Sollte sich nun aufgrund der steigenden Staatsverschuldungen im Schnitt statt nominal 6 % die 10-Jahres-Rendite bei 3 % einpendeln, ergäbe sich bereits als innerer Wert ein KGV von 33. Und dies ist noch ziemlich konservativ gerechnet. Zehnjährige Bundesanleihen rentieren teilweise im negativen Bereich. Zehnjährige US-Staatsanleihen rentieren bei nur 1,58 %. Wenn man sich die aktuelle Situation im Aktien- und Rentenmarkt ansieht, so sind Anleihen im Verhältnis zu Aktien viel zu hoch bewertet. Im langjährigen Schnitt also werden sich die riesigen Bewertungsunterschiede wieder angleichen, entweder indem Aktienkurse stark ansteigen, indem die Anleihenkurse stark fallen oder beides.

Grundsätze, die es bei Korrekturen zu beachten gibt:

1. Ignoriere kurzfristige Prognosen

Wenn in der Geschichte alle elf Monate der Markt um 10 % oder mehr fällt und wenn wir der Theorie von starken Übertreibungen glauben, so wird auch die nächste Korrektur uns bevorstehen. Morgan Housel hat die Prognosen der Wall Street Strategen für den S&P 500 von 2000 bis 2014 zusammengefasst. Die Prognosen wurden im Durchschnitt pro Jahr um 14,7 Prozentpunkte verfehlt. So sieht man, dass es nahezu unmöglich ist, kurzfristige Bewegungen des Marktes vorherzusagen.

Peter Lynch sagte in einem Interview einmal Folgendes:

"Wo der Markt in ein oder zwei Jahren stehen wird, kannst du nicht vorhersagen. Die Zeit ist an der Börse auf deiner Seite. Sie ist auf deiner Seite. Und wenn Aktienkurse sinken und du Geld zur Verfügung hast, dann musst du dir keine Sorgen machen und du kaufst nach, dann solltest du dir keine Sorgen machen. Du sollst dich fragen, wo Aktien in 10 Jahren, in 20 Jahren, in 30 Jahren von heute an stehen werden."

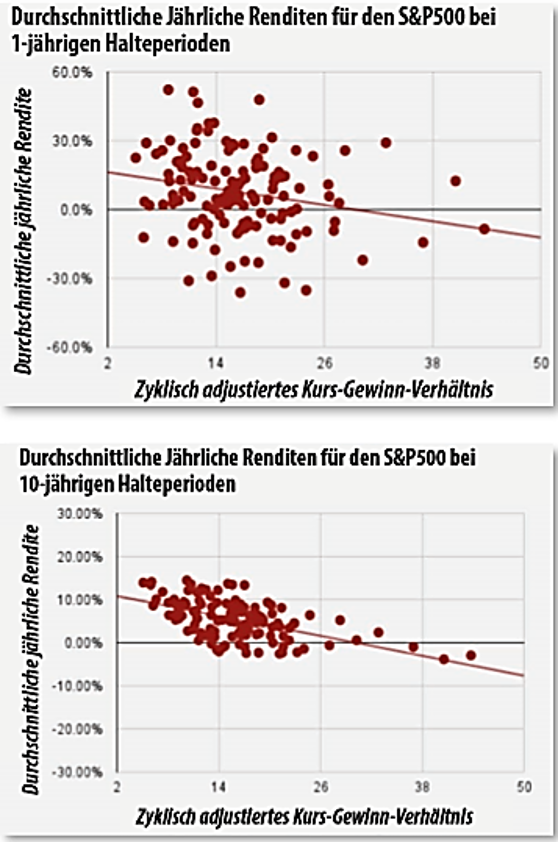

2. Langfristiges Denken wird belohnt

Auf Sicht von einem Jahr ist es schwierig zu sagen, welche Rendite der Markt erwirtschaftet. Auf Sicht von 10 Jahren schon eher.

Quelle: Daten und Berechnungen von Robert Shiller

3. Oft ist es nicht klug, zu verkaufen

Beim ersten Anzeichen von Marktturbulenzen zu verkaufen, erweist sich in den meisten Fälle als eine schlechte Idee. Laut einer Untersuchung von JP Morgan Asset Management sind 50 bis 60 % der besten Tage des Marktes oft weniger als zwei Wochen von den Tagen mit der schlechtesten Performance entfernt. Deshalb ist es so schwierig, genaues Markttiming zu bestimmen.

4. Nutze Korrekturen zum Nachkaufen

Mit dem Wissen, dass aus jeder Korrektur bisher etwas Höheres hervorgegangen ist, kann jede Korrektur zum Nachkauf genutzt werden. Wie hoch die jeweils einzeln ausfällt, ist nicht möglich genau zu sagen, aber der Kauf von hochwertigen Unternehmen mit der nötigen Portion Geduld führen eben zur Schaffung von Wohlstand.

5. Kontrolle der Emotionen

Beim Investieren ist Temperament wichtiger als Intelligenz. Warren Buffet sagte treffend: "Erfolgreiches Investieren korreliert nicht mit dem IQ… Was Sie brauchen, ist das Temperament, um die Triebe zu kontrollieren, die andere Menschen in Schwierigkeiten bringen, wenn es um Investitionen geht".

Fazit

Sie sehen also, wie schwierig es ist, Korrekturen oder Bärenmärkte vorherzusehen. Fest steht ein ständiger Zyklus aus Hausse und Baisse. Wann er genau eintritt ist nahezu unmöglich zu bestimmen. Nutzen Sie den Satz von Warren Buffet: "Ich fühle mich gut, wenn der Kurs meiner Aktien nach unten geht, weil ich dann noch mehr kaufen kann".

Liebe Investoren,

ich wünsche Ihnen weiterhin erfolgreiche Investments,

Bis zur nächsten spannenden Story,

Michael Seibold

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von