Portfoliocheck: BioNTech ist Primecap Managements erste Wahl im Kampf gegen Corona

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Vanguard ist der zweitgrößte Vermögensverwalter der Welt und setzt auf die Expertise von Primecap Management. Kein Wunder, denn Primecap erzielte seit seiner Gründung 1985 durchschnittlich zwei Prozent mehr Rendite pro Jahr als der S&P 500 abwirft. Das ergibt nach 35 Jahren dank des Zinseszinsfaktors eine Überrendite von über 2.700 Prozent.

Howard B. Schow, Mitchell J. Milias und Theo A. Kolokotrones gründeten 1983 Primecap Management und führen das Unternehmen noch heute gemeinsam. Primecap betreut einige Fonds für Vanguard, wie den Vanguard Primecap Core Fund, den Vanguard Capital Opportunity Fund und den Vanguard PRIMECAP Core Fund. Darüber hinaus "leisten" die sich drei eigene Primecap Odyssey Fonds, mit denen sie ihre eigenständigen Anlagestrategien verfolgen.

Dabei geht Primecap Management stets nach einem festen Anlageschema vor:

1. Zunächst erfolgt der Blick auf das Fundamentale. Weniger auf die rückwärtsgewandte Bewertung, sondern vielmehr auf die langfristigen Wachstumsaussichten, die durch neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management befeuert werden können. Hier suchen sie dann nach einer Diskrepanz zu den aktuell vorherrschenden Erwartungen des Marktes gegenüber den "wahren" Perspektiven.

2. Primecap Management zielt nicht auf kurzfristige Chancen, sondern investiert mittel- und langfristig. Mindestens drei bis fünf Jahre sollten es schon sein und sie kaufen sich daher bei Unternehmen ein, von denen sie sich in diesem Zeitraum eine Outperformance gegenüber dem Markt erwarten.

3. Einen besonderen Wert legt man auf eine individuelle Entscheidungsfindung. Man sucht einen Macher an der Spitze des Zielunternehmens, nicht ein Komitee oder eine gemeinsam verantwortliche Gruppe.

4. Am Ende steht, ganz selbstverständlich, die Frage der Bewertung. Sie ist der Schlüssel für erfolgreiche Investitionsentscheidungen und Primecap sucht nach einer möglichst hohen Diskrepanz zwischen dem ermittelten fairen Wert des Unternehmens und der gegenwärtigen aktuellen Marktbewertung. Ein gutes Unternehmen wird nur dann zu einem guten Investment, wenn man es auch günstig genug kaufen kann.

Primecap Managements Transaktionen im 3. Quartal 2021

Primecap war zuletzt wieder eher auf der Verkäuferseite aktiv und beendete das Quartal 2021 mit 338 Werten im Portfolio, darunter 8 Neuaufnahmen. Die Turnoverrate war dabei mit einem Prozent erneut sehr bescheiden und der Depotwert betrug rund 141,7 Milliarden Dollar.

Primecap hat erneut bei seinen größeren Positionen etwas Geld vom Tisch genommen. Wie bereits im Vorquartal reduzierte man seine Bestände zwischen zwei und neun Prozent beim Pharmariesen Eli Lilly, bei NetApp, bei Alphabet, bei Microsoft und bei Adobe. Des Weiteren gab einen Verkauf von rund acht Prozent bei der Bank of America und beim Lithiumförderer Abermale um 19 Prozent.

Bei Chinas Onlinepowerhouse Alibaba stockte man nochmals moderat um gute sieben Prozent auf, ebenso bei Splunk um neun Prozent. Hier hatte Primecap im Vorquartal seine Position bereits um ein Fünftel vergrößert. Victoria’s Secret wurde hingegen ganz neu ins Depot aufgenommen.

Primecap Managements Portfolio Ende des 3. Quartals 2021

Zum Ende des Quartals war das Portfolio von Primecap Managament vor allem von fünf Sektoren geprägt. An der Spitze liegt weiterhin Technologie mit 30,7 Prozent vor Gesundheit mit 26,7 Prozent. Dahinter folgen Industriewerte mit 11,7 Prozent, zyklische Konsumwerte mit 10,6 Prozent und Financial Services mit nun ebenfalls 10,6 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Die größte Position ist schon seit längerer Zeit Eli Lily, deren Gewichtung trotz des erneuten kleineren Teilverkaufs auf 5,33 Prozent angewachsen ist. Alphabet ist mit 3,9 Prozent, verteilt auf die A- und C-Aktien, die zweitgrößte Position im Depot. Dahinter haben Microsoft und Biogen wieder die Plätze getauscht und Adobe verteidigte seinen fünften Rang.

Texas Instruments konnte zwei Plätze gutmachen und dabei Amgen und FedEx überrunden, die sogar aus der TOP 10 fielen. Tesla und Sony haben sich hingegen in diese hinaufgearbeitet und sich dabei auch an der nun zehnplatzierten Micron vorbeigeschoben.

Alibaba ist trotz der erneuten Aufstockung wegen der anhaltenden schlechten Kursentwicklung nach zwei Quartalen wieder aus der Top 10 herausgerutscht.

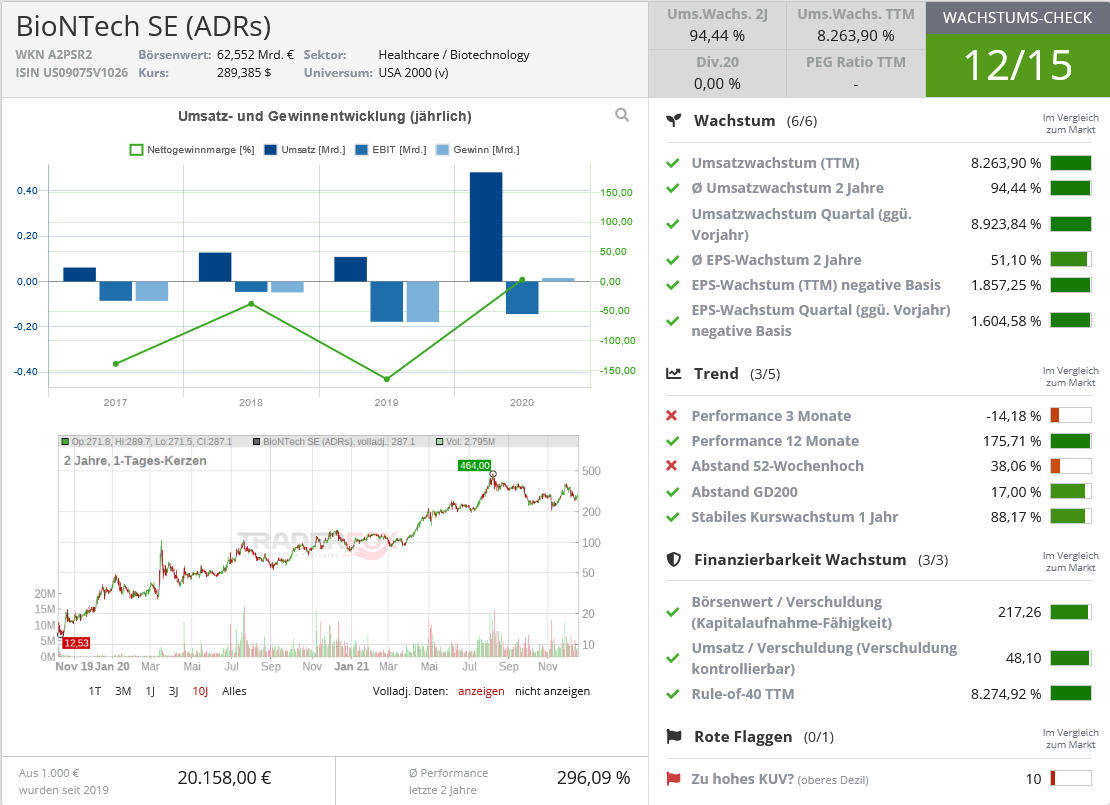

Aktie im Fokus: BioNTech ADR

BioNTech ist ein deutsches Biotech-Unternehmen, das sein Hauptlisting an der NASDAQ hat und daher auch in den vierteljährlichen 13F-Meldungen der großen US-Investoren an die SEC auftaucht. Im Primecaps Portfolio befindet sich BioNTech bereits seit dem vierten Quartal 2019 zu Durchschnittskursen von 22,60 Dollar und diese Position wurde bis ins erste Quartals 2021 hinein sukzessive weiter aufgestockt, als der Kurs durchschnittlich bei 106 Dollar notierte. In den seitdem folgenden starken Kursanstieg gab es zwei leichte Positionsverkleinerungen, so dass Primecap am Ende des dritten Quartals knapp 4,3 Millionen BioNTech ADRs hält.

Quelle: Wachstums-Check TraderFox

Das Mainzer Unternehmen ging erst im Oktober 2019 an die Börse, als Corona noch keine Rolle spielte. Weder in den Medien noch in unserem Leben. Dass man für den Börsengang die NASDAQ ausgewählt hat und nicht etwa eine deutsche Börse, ist nachvollziehbar.

Denn Wagniskapital, Startup- und Wachstumsfinanzierung treffen hierzulande leider auf wenig Verständnis und entsprechend wenig Beachtung. In den USA ist das anders, dort herrscht eine wahre Gründerkultur, nicht nur im Silicon Valley und für Technologiewerte, so dass vielversprechende Unternehmen dort auf viele Kapitalgeber und großes Interesse stoßen. Und das spiegelt sich auch an der Börsenkursen und den Bewertungen der Unternehmen wider.

Zum IPO vor zwei Jahren lagen die Aktien um die 14 Dollar. Die Schlagzeilen bestimmte damals, dass BioNTech die Krebstherapie revolutionieren wolle und die Bill and Melinda Gates-Stiftung für eine zig Millionen schwere Beteiligung gewinnen konnte. Inzwischen ist die Welt eine völlig andere und aus dem kleinen Biotech-Startup ist ein 70 Milliarden-Konzern geworden, der auch schon mal mehr als 100 Milliarden Dollar auf die Waage brachte. Und das in noch nicht einmal zwei Jahren.

Dabei ist der Ansatz von BioNTech sehr spannend. Angestrebt wird ein vertikal integriertes Geschäftsmodell, bei dem von der Forschung bis zur Produktion alles aus einer Hand kommt. BioNTech verfügt über Partnerschaften mit namhaften Branchenvertretern, wie Eli Lilly, Genmab, Sanofi, Bayer Animal Health oder Genentech, einer Tochtergesellschaft von Roche und Pfizer.

Diese Pharmagrößen sind an der mRNA-Technologie von BioNTech interessiert, einem großen Hoffnungsträger in vielen Bereichen. Und einer, der in der Corona-Pandemie seine Nagelprobe eindrucksvoll bestanden hat. Der BioNTech-Wirkstoff Comirnaty war der erste Impfstoff weltweit, der mittels Notfallzulassung gegen das Corona-Virus zum Einsatz kam. Und er ist bis heute der wirkungsvollste und das bei nur geringen Nebenwirkungen.

Umso unverständlicher, dass das TIME-Magazin soeben die visionäre Skandalnudel Elon Musk zur "Person of the Year" gekrönt hat und nicht die beiden Gründer und treibenden Kräfte hinter BioNTech Uğur Şahin und Özlem Türeci.

Wie dem auch sei, die mRNA-Technologie hat das Potenzial, Medizingeschichte neu zu schreiben. Aber was steckt eigentlich dahinter?

mRNA

Eine mRNA oder messenger-RNA ist eine einzelsträngige Ribonukleinsäure (RNA), die genetische Information für den Aufbau eines bestimmten Proteins in einer Zelle überträgt. Das mRNA-Molekül trägt die Botschaft von der Desoxyribonukleinsäure (DNA) und dient beim Proteinaufbau im Zellplasma an den Ribosomen als Bauanleitung. Dieses "Botenmolekül" liest der Körper wie eine eigene mRNA aus und produziert als Reaktion darauf das entsprechende Protein.

Der grundlegende Unterschied zu herkömmlichen Arzneien besteht also darin, dass anstelle eines molekularen Wirkstoffs "nur" ein Botenmolekül verabreicht wird. Und anders als bei der Gentherapie wird kein Erbgut eingeschleust oder verändert.

Die dahinter stehende Idee ist so einfach wie simpel. Man provoziert mittels des Botenstoffs das körpereigene Immunsystem zum Aufbau einer effektiven Abwehr – ohne dass der eigentliche Krankheitserreger in den Körper gelangt.

Allerdings war die Umsetzung der Idee dann doch nicht so einfach, wie die Theorie es vorgaukelte. Und so vergingen bis zum bahnbrechenden Erfolg der mRNA-Technologie rund 30 Jahre. Erst in den letzten zehn Jahren häuften sich die klinischen Erfolgsmeldungen, wonach die größte Schwierigkeit aus dem Weg geräumt werden konnte. Diese lag darin, die kodierte RNA an die richtige Stelle im Körper zu bringen und in die Zellen einzuschleusen. Mit der speziellen Verpackung in Lipidpartikel wurde dann das richtige Vehikel für den Transport entdeckt.

Hieraus erklärt sich auch, weshalb BioNTech aus seiner Krebsforschung heraus so schnell einen COVID-19-Impfstoff entwickeln konnte. Denn man musste "nur" den richtigen "Auslöser" finden, den man dann mittels mRNA-Technologie in den Körper einschleusen konnte. Und der richtige Auslöser fand sich, weil das Corona-Virus auf dem SARS-Virus basiert, das seit zehn Jahren intensiv erforscht wird. Dieses wird als SARS-CoV1 bezeichnet und das Corona-Virus ist SARS-CoV2. Insofern haben wir, trotz aller enormen Anstrengungen und Leistungen der Forscher und Virologen, auch einfach großes Glück gehabt, dass es sich bei Corona nicht um ein völlig unbekanntes und neuartiges Virus handelt.

Die Äußerungen von Uğur Şahin, BioNTech könne innerhalb von 100 Tagen einen wirkungsvollen Impfstoff gegen die neue Omikron-Variante entwickeln, sind daher mehr als glaubwürdig. Andererseits erklärt sich hieraus auch, dass die Wirkstoffe gegen Krebs HIV oder Tuberculose noch einige Jahre an Forschung und Studien benötigen.

Corona – und dann?

Durch das Coronavirus wurde aus der experimentellen mRNA-Technologie ein erprobtes und bewährtes Instrumentarium. Darüber hinaus ist die weltweite Nachfrage nach Comirnaty enorm und spült BioNTech Milliardensummen in die Kassen.

Die Bewertung mit 70 Milliarden Dollar hat diese Entwicklung nachgezeichnet und die Aktie regiert äußerst volatil auf jede neue Nachricht um die Corona-Entwicklung. Denn für BioNTech macht es einen gewaltigen Unterschied, ob der Corona-Impfstoff noch für drei Monate oder für drei Jahre benötigt wird.

Schauen wir mal auf die Prognosen: Beim Nettoergebnis erzielte BioNTech im Jahr 2020 15,2 Millionen Euro. Für 2021 werden 9,22 Milliarden erwartet, für 2022 dann 9,27 Milliarden und für 2023 noch 5,35 Milliarden.

Eine ganz ähnliche Erwartungshaltung besteht hinsichtlich des Free Cashflows, also dem Geld, das am Ende für Firmenzukäufe, Dividenden oder Aktienrückkäufe zur Verfügung steht, nachdem Investitionen und Aufwendungen für Forschung und Entwicklung bereits beglichen worden sind. Der Free Cash Flow lag im Jahr 2020 bei -79,5 Millionen Euro und wird für 2021 bei 8,43 Milliarden Euro erwartet, für 2022e bei 8,2 Milliarden und für 2023 bei 5,13 Milliarden.

Die zugrunde liegenden Annahmen sind also, dass 2022 auf gleichem Niveau Corona-Impfungen und/oder –Booster nötig sein werden und zwar bis Mitte 2023. Daher reduzieren sich die Erwartungen an den Gewinn und den Free Cashflow in 2023 auch deutlich.

Legt man diese Annahmen zugrunde, würde BioNTech also innerhalb von zweieinhalb Jahren rund 35 Prozent seiner Börsenkapitalisierung verdient haben. Nicht als Umsatz, sondern als Gewinn und Free Cashflow.

Der – unzulässige? Vergleich mit Apple

Was diese Aussage in der Praxis bedeutet, kann man am Aktienkurs von Apple ablesen, die seit gut fünf Jahren so hohe Gewinne einfahren, dass sie keine andere sinnvolle Verwendung für dieses Geld finden, als es in Aktienrückkäufe zu stecken. Vor fünf Jahren lag Apples Aktienkurs bei 30 Dollar, nun steht er bei 180. Eine Verfünffachung. Die gewaltigen Aktienrückkäufe reduzieren die Zahl der ausstehenden Aktien und erhöhen den Gewinn je Aktie deutlich. Auch dadurch bietet sich ständig neues Kurspotenzial, auch ohne gewaltiges Umsatzwachstum.

Der Unterschied zwischen Apple und BioNTech liegt natürlich auf der Hand: Apple hat ein abgeschottetes Ökosystem und es besteht die Erwartung, dass Apple auf lange Sicht seine Umsätze mindestens halten und seine Gewinne steigern kann.

Bei BioNTech rechnet man damit, dass Corona irgendwann überstanden ist und dann die Umsätze samt Cashflow und Gewinne einbrechen werden.

Aber ist diese Annahme wirklich realistisch?

Blicken wir einmal unvoreingenommen auf die Fakten: Corona ist ein Virus, das häufig mutiert und nicht selten tödlich verläuft, wenn es die Lungenkrankheit COVID-19 auslöst. Dann kollabiert oft innerhalb kurzer Zeit die Atmung, so dass nur jene Menschen eine größere Überlebenschance haben, die auf eine Intensivstation samt Atemgerät verlegt werden können. Die Ansteckungsgefahr nimmt mit neuen Varianten eher zu als ab. Es gibt keinen Impfstoff wie gegen Masern oder Mumps, der einen völligen Schutz vor Ansteckung bietet. Die vorhandenen Impfstoffe verlieren mit der Zeit ihre Wirksamkeit; das ist auch bei Genesenen der Fall. Einige Wirkstoffe stehen vor der Notfallzulassung, die bei schwerem COVID-19-Verlauf sehr wirksam sind und das Schlimmste verhindern können. Diese stellen aber keine Alternative zum Impfschutz dar. Wer nicht geimpft ist, wird sich wohl mit an Sicherheit grenzender Wahrscheinlichkeit anstecken. Wer geimpft (oder genesen) ist, auch. Aber mit Impfschutz ist ein sehr viel moderaterer Verlauf von COVID-19 zu erwarten und wohl auch geringere Langzeitfolgen ("Long-COVID").

Das Grippe-Virus ist seit langem bekannt, aber jedes Jahr gibt es neue Mutationen, die viele Menschen töten. HIV ist weiterhin nicht heilbar, aber es gibt Medikamente, die bei regelmäßiger Einnahme Menschen vor dem Tod bewahren. Und auch das Coronavirus ist nicht heilbar.

Insofern ist nach heutigem Stand der Kenntnis davon auszugehen, dass wir unser normales Leben nur dann wieder aufnehmen können, wenn sich ein Großteil der Bevölkerung alle paar Monate einer Impfung unterzieht. Das gilt bei den aktuellen Mutationen, aber besonders bei möglichen weiteren.

Diese Überlegungen sind insofern relevant, weil BioNTech sehr viel Geld investiert hat. Und zwar in den Aufbau der Impfstoffproduktion und –verteilung. Solange Comirnaty benötigt wird, sind diese Produktionsstätten und die Logistik ausgelastet. Die Kostenbelastung hingegen entfällt, so dass BioNTech künftig mit höheren Margen operieren kann, ohne die Preise anzuheben. Darüber hinaus ist man auch mit Partnern Kooperationen zur Produktion eingegangen, wie Dermapharm.

Nebeneffekte

BioNTech ist eigentlich noch immer ein Startup. Dank des Corona-Geldsegens ist die Forschung an den anderen Wirkstoffen durchfinanziert; man benötigt also kein externes Geld mehr, wie es bei Startups sonst üblich ist.

BioNTech hat sich dem Kampf gegen Krebs, Hepatitis, HIV, Tuberkulose gewidmet und es wird noch einige Jahre dauern, bis sich hier Erfolge einstellen. Anders als bei Corona wird es hier keine Notfallzulassungen geben. Und natürlich ist heute auch noch nicht sicher, dass die mRNA-basierten Wirkstoffe auf wirklich diese Krankheiten heilen können oder aber zumindest eine Verbesserung der Therapien gegenüber den herkömmlichen Methoden bringen.

Diese Hoffnungsträger spielen unter finanziellen Gesichtspunkten also erst in den nächsten drei oder fünf Jahren eine Rolle.

Bis dahin bleibt Comirnaty dominierend. Und von sollten Anleger ihre Überlegungen lösen. Wer heute Aktien von BioNTech kauft, sollte keinen Corona-Impfstoffhersteller kaufen wollen, sondern ein Biotech-Startup mit einer viel versprechenden Technologie und einer Reihe von Wirkstoffansätzen, mit denen einige der tödlichsten Krankheiten der Menschheitsgeschichte wirkungsvoll(er) bekämpft werden sollen. Dazu steht dem Unternehmen viel mehr Geld zur Verfügung, als es braucht und sinnvoll einsetzen kann. Die Höhe dieses Geldberges richtet sich danach, wie lange noch Corona-Impfstoffe benötigt werden. Diese Impfungen sind in jedem Fall das kleinere Übel verglichen mit weltweiten Lockdowns und werden daher wohl noch längere Zeit ihren Einsatz finden.

Dieser wachsende Cashberg wird irgendwie den Weg zurück zu den Aktionären finden. In Form von Firmenübernahmen, wobei hier wenig sinnvolle Expansionsziele für ein Startup wie BioNTech vorstellbar sind, oder in Form von Dividenden und Aktienrückkäufen.

Dass die Aktie von BioNTech mit einem Kurs-Gewinn-Verhältnis von sieben bepreist wird, sollte man dabei nicht überbewerten. Denn es ist nicht absehbar, wie lange die Gewinne in dieser Höhe noch sprudeln werden. Und wenn sie stark nachlassen, steigt entsprechend auch die Bewertung deutlich an, ohne dass sich der Kurs bewegen müsste.

Was man jedoch nicht übersehen sollte, ist die Nettoliquidität. Diese dürfte Ende 2021 bei rund 10 Milliarden Euro liegen bei einem Börsenwert von 62 Milliarden Euro – im Grunde wird das Unternehmen samt seinem operativen Geschäft also nur mit 52 Milliarden Euro bewertet. Und für 2022 wird noch einmal eine Zunahme auf knapp 20 Milliarden Euro an Nettoliquidität erwartet, so dass die Bewertung auf 42 Milliarden Euro sinken würde.

So unglaublich das klingen mag: das BioTech-Startup BioNTech ist auf dem besten Weg ein Value-Play zu werden…

& Profi-Tools von

& Profi-Tools von