Portfoliocheck: Kansas City Southern ist Jeremy Granthams liebste Eisenbahn. Aus guten Gründen…

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Jeremy Grantham ist einer der erfolgreichsten Investoren der Welt. Er ist überzeugt davon, dass Gewinnmargen und dem entsprechend auch Preise langfristig immer zu ihrem Mittelwert zurückkehren. Im Kapitalismus ziehen überdurchschnittliche Gewinnmargen zwangsläufig Wettbewerber an, so dass diese Margen durch die zunehmende Konkurrenz unter Druck geraten. Sinkende Margen lassen perspektivisch die Gewinne sinken und hierdurch reduziert sich der Wert des Unternehmens in der Zukunft. Was die Bewertung des Unternehmens an der Börse und damit seinen Aktienkurs unter Druck setzt. Dieser Mechanismus funktioniert in umgekehrt auch für ehemalige Underperformer, wenn diese ihre Wettbewerbssituation verbessern und steigende Margen und Gewinne aufweisen können.

Kaum verwunderlich ist daher, dass Grantham dem Konzept des ökonomischen Burggrabens hohe Bedeutung zumisst. Denn dauerhafte und starke Wettbewerbsvorteile sich ein Garant für hohe Margen und Gewinne und je länger diese Wettbewerbsvorteile aufrechterhalten werden können, desto länger kann sich das Unternehmen über dem Mittelwert halten und der Kurs weiter steigen.

Vom Value zum Quality Investor

Für Aufsehen sorgte Jeremy Grantham, als er sich 2017 vom Deep Value-Ansatz nach Benjamin Graham abwandte, dem Investoren wie Seth Klarman oder Howard Marks anhängen, und sich stattdessen dem Quality Investing zuwandte, dem auch Philip A. Fisher, Warren Buffett, Charlie Munger und Tom Russo folgen.

Grantham erklärte, das KGV läge seit 20 Jahren signifikant oberhalb seiner langjährigen Durchschnittswerte. Anstelle der früher üblichen 14 notiere es seit mehr als 20 Jahren im Mittel bei 23. Daher sei die Zeit reif für eine Anpassung der eigenen Überlegungen getreu dem Leitsatz John Maynard Keynes, der sagte: "Wenn sich die Fakten ändern, ändere ich meine Meinung".

Und die Hauptursache der neuen Wirklichkeit ist schnell gefunden. Neben dem schnellen technologischen Wandel ist es vor allem das dauerhaft niedrige Zinsniveau, denn es ließ und lässt die Gewinnmargen der Unternehmen dauerhaft ansteigen; sie liegt seit 1997 bei durchschnittlich sieben Prozent, während sie vorher bei fünf Prozent lag. Und ein nachhaltiges Umkehren von den niedrigen Zinsniveaus ist nicht abzusehen, so dass sich Anleger an die neue Wirklichkeit anpassen müssten, um erfolgreich zu bleiben.

"Du wirst nicht dafür belohnt, Risiken einzugehen. Du wirst dafür belohnt, günstige Vermögenswerte einzukaufen."

(Jeremy Grantham)

Jeremy Grantham vertritt daher die Auffassung, auch Value Investoren sollten nicht sklavisch nach KGVs im niedrigen zweistelligen oder gar einstelligen Bereich suchen, sondern auch höhere KGVs bis 20 in Kauf nehmen. Er zielt vielmehr auf dominierende Geschäftsmodelle ab, auf die marktbeherrschende Stellung der Unternehmen im Wettbewerb, auf ihren ökonomischen Burggraben ("Moat"). Marktdominanz bietet die Aussicht auf steigende Gewinnmargen und daher sollten Anleger auch bereit sein, diesen Unternehmen höhere Bewertungen zuzugestehen.

Der Prophet der Blasen

Grantham gewann große Popularität, weil er das Platzen von Blasen korrekt vorausgesagt hat. So prophezeite er den Zusammenbruch am japanischen Aktien- und Häusermarkt in den späten 1980er Jahren, das Platzen der Internetblase in den späten 1990ern, sowie das Platzen der Blase am Häusermarkt 2007 und der sich anschließenden weltweite Kreditkrise 2007.

Zuletzt warnte Grantham wieder verstärkt vor einer "epischen Blase", in der sich die Märkte befänden, weitaus schlimmer als 1929. Praktisch jede Assetklasse sei in einer Spekulationsblase gefangen, die unweigerlich platzen werde. Seine Empfehlung, um diesen Crash halbwegs gut zu überstehen: Grüne Investments und Venture Capital.

"Das Problem in einer breit gefächerten, überteuerten Welt wie dieser ist die Frage, was zum Teufel man besitzen soll. Ich würde versuchen, mich ein wenig in der grünen Welt und der VC-Welt zu engagieren - nicht, dass sie komplett unbeschadet bleiben werden, aber sie werden sich so viel stärker und besser erholen als fast alles andere. Die grüne Seite des Universums hat einen unglaublichen Rückenwind, also sollten Sie etwas davon besitzen und die USA ansonsten meiden wie die Pest... Risikokapital ist bei weitem der gesündeste Teil des modernen Kapitalismus. Es macht wirklich etwas Sinnvolles. Es ist in vollem Gange, überall werden Unternehmen gegründet."

(Jeremy Grantham im September 2021)

Aber noch ist ja nicht so weit und daher ist auch Granthams Portfolio prall gefüllt mit aussichtsreichen Aktienwerten.

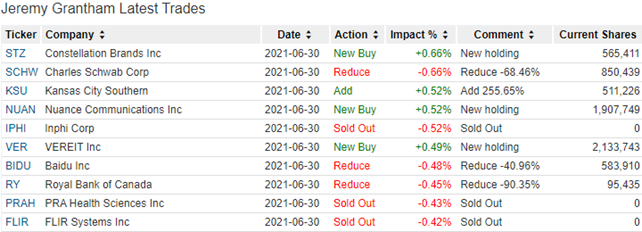

Jeremy Granthams Käufe und Verkäufe im 2. Quartal 2021

Im zweiten Quartal schichtete Grantham 14 Prozent seines Portfolios um und hielt Ende Juni 704 Werte, darunter 82 neue.

Ganz frisch an Bord ist Grantham bei Constellation Brands, Nuance Communications und VEREIT. Massiv aufgestockt hat er bei Kansas City Southern Railroad, wo er seine Position um 255 Prozent erhöhte.

Ausgestiegen ist er bei PRA Health Sciences und FLIR Systems, während er bei Charles Schwab seinen Bestand um 69 Prozent reduziert, beim Baidu um 41 Prozent und bei der Royal Bank of Canada um satte 90 Prozent.

Jeremy Granthams Portfolio zum Ende des 2. Quartals 2021

Der Wert der von Jeremy Grantham bei GMO verwalteten Kundenportfolios lag Ende Juni bei gut 20,0 Milliarden Dollar. Mit 28 Prozent gewichtet er Technologiewerte am stärksten vor Gesundheitsaktien mit 18 Prozent und Finanzwerten mit 14 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Granthams absolutes Depotschwergewicht bleibt Microsoft mit einer Gewichtung von knapp 6,3 Prozent. Ihm folgen United Health mit 2,95 und Apple mit 2,91 Prozent vor Oracle. Die zweite Hälfte seiner Top 1 beginnt mit Accenture, der Coca Cola, Facebook, Wells Fargo und Lam Research folgen.

Die meisten seiner Spitzenwerte halten sich schon länger als ein Jahr in den Top 10. Alibaba, Johnson & Johnson und Medtronic sind inzwischen nicht mehr dabei.

Aktie im Fokus: Kansas City Southern Railroad

Die Eisenbahnen sind Teil der Geschichte der USA und ohne sie wäre die Erschließung des "Wilden Westens" nicht so schnell und erfolgreich verlaufen. Sie sind aber auch ein Kapital der Börsengeschichte und waren einmal die angesagteste Branche. Durch die Ausgabe ihrer Aktien wurde viel Wagniskapital eingesammelt, das die Bahnstrecken finanzierte, doch für die meisten Anleger zahlte sich das Investment nicht aus. Denn viele der Bahngesellschaften scheiterten und gingen pleite und nicht selten war betrug im Spiel. Auch dies trug zur Ausgestaltung moderner und anlegerschützender Aktiengesetze bei.

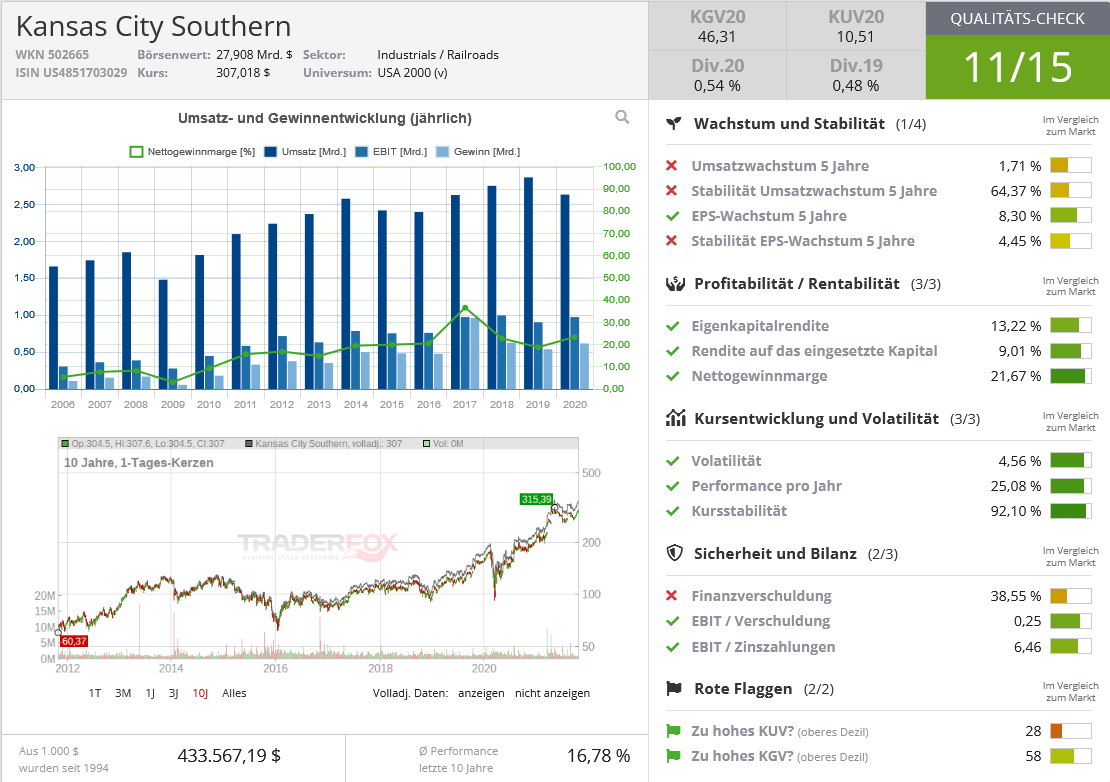

Quelle: Qualitäts-Check TraderFox

Die USA sind ein weites Land, das sich zwei Ozeanen erstreckt. Die Bahntrassen durchziehen es wie Lebensadern, doch der Erfolg des Automobils und der Lastkraftwagen erwies sich als ernsthafte Konkurrenz. So ernsthaft, dass mit Eisenbahnen kaum Geld zu verdienen war. Das änderte sich erst, als sich durch Fusionen und Übernahmen ein Oligopol herausbildete und so der ruinöse Preiswettbewerb gestoppt wurde.

Heute gibt es in den USA noch sieben "Class 1-Railroads" mit großen, überregionalen Schienennetzen. Sie stehen für 67 Prozent des Netzes und erzielen 93 Prozent des Branchenumsatzes. Als Class-1 gelten die Gesellschaften, die im Jahr mindestens 45ß Millionen Dollar an Umsatz erzielen.

Buffetts Griff nach den Schienen

Die nach Umsatz größte Gesellschaft ist Burlington Northern Santa Fe (BNSF), die sich seit 2010 im Eigentum von Warren Buffetts Berkshire Hathaway befindet und seit der Übernahme nicht mehr börsennotiert ist. Nur knapp dahinter folgt Union Pacific, an der Warren Buffett vor der BNSF-Übernahme große Aktienpakete hielt, die er aber aus kartellrechtlichen Gründen dann verkaufen musste.

Hinter diesen beiden Marktführern liegt Canadian National mit deutlichem Abstand auf dem dritten Rang. Ihr Schienennetz liegt hauptsächlich im südlichen Kanada und im Nordosten der USA. Der vierte Rang ist zwischen CSX und Norfolk Southern hart umkämpft und dahinter folgt, erneut mit einigem Abstand, Canadian Pacific. Schlusslicht bildet Kansas City Southern, die nur gut ein Drittel des Gewichts von Canadian Pacific auf die Waagschale bringt und selbst diese beiden Gesellschaften zusammen kommen nicht an die fünftplatzierte Norfolk Southern heran.

Kansas City Southern

Kansas City Southern (KCS) ist eine börsennotierte Holdinggesellschaft, deren Fokus auf dem Frachtverkehr entlang der Nord-Süd-Achse liegt, also dem Schienenverkehr zwischen den USA und den großen mexikanischen Industriestädten. Die maßgebliche Tochter der KCS ist die 1887 gegründete The Kansas City Southern Railway Company (KCSR).

Kansas City Southern ist die kleinste der Class-1-Eisenbahngesellschaften und ihr Schienennetz führt von Kansas City nach Chicago (über Trackage Rights), Omaha (über Haulage Rights) Shreveport, New Orleans, Meridian, Mobile, Port Arthur (Texas) bis nach Birmingham (Alabama). Im Anschluss geht es tief nach Mexiko und Mittelamerika hinein.

Zu Kansas City Southern gehören eine Reihe von Tochtergesellschaften, wie die Kansas City Southern de México, S.A. de C.V., eine der beiden großen Regionaleisenbahnen in Mexiko, und 50 Prozent der Panama Canal Railway Company in Panama. Außerdem die Mexrail, die wiederum vollständig The Texas Mexican Railway Company (Tex-Mex) besitzt. Inklusive der Töchter betreibt KCS in Nordamerika ein Schienennetz von etwa 7.100 Meilen, also rund 11.400 Kilometern.

Den Schwerpunkt bei der transportierten Fracht bilden mit 29 Prozent auf Chemical & Petroleum (Chemikalien, Kunststoffe, Erdöl, Flüssiggas, Benzin, Diesel) sowie zu 20 Prozent Industrial & Consumer Products (Forstprodukte, Metalle, Schrott).

Dahinter folgen Agriculture & Minerals mit 19% Prozent, Intermodal (der Transport von ein und demselben Gut mit verschiedenen Verkehrsträgern) mit 12 Prozent sowie Energy und Automotive mit jeweils sieben Prozent.

Als kleinste der Bahngesellschaften bietet KSC die geringsten Potenziale für Kostensenkungen und Optimierungen und weist damit einen strukturellen Nachteil gegenüber seinen deutlich größeren Konkurrenten auf.

KSC unterzieht sich, wie auch seine Wettbewerber, diversen Precision Scheduled Railroading (PSR) Initiativen, womit die Auslastung der bestehenden Anlagen im Schienenfrachtverkehr gesteigert werden soll. So konnten seit 2019 sowohl die durchschnittliche Geschwindigkeit der Züge als auch die Zuglänge deutlich erhöht werden. Beide Kennzahlen erhöhten sich 2020 um jeweils 12 Prozent im Vergleich zum Vorjahr, allerdings auch, weil Bahngesellschaften während der Coronazeit als kritische Infrastruktur eingestuft wurden und damit weniger unter Einschränkungen zu leiden hatten. In 2021 erfolgt die dritte Phase der PSR-Implementierung mit dem Schwerpunkt auf der Verbesserung der operativen Performance, der Steigerung der Kundenzufriedenheit und Umsatzwachstum.

Der Übernahmekampf

Im März erklärte Canadian Pacific, man wolle Kansas City Southern übernehmen und so das erste Bahnnetz von Kanada bis Mexiko schaffen. Das kombinierte Unternehmen wäre näher an die beiden Marktführer BNSF und Union Pacific herangerückt und der Zusammenschluss erforderte eine kartellrechtliche Zustimmung.

Canadian Pacific bot rund 25 Milliarden Dollar in Aktien und bar, wobei die Aktionäre von Kansas City Southern für jede Aktie einen Anteil von 48,9 Prozent einer Canadian-Pacific-Aktie und 90 Dollar in bar erhalten und nach Abschluss der Transaktion ein Viertel der Anteile von Canadian Pacific halten sollten.

KCS war nun "im Spiel" und auch bei anderen Gesellschaften regte sich Interesse, was in einen Bieterwettstreit mündete. Canadian National gab nur einen Monat später ein eigenes, höheres Übernahmeangebot für KSC ab.

Doch seit der Amtsübernahme von Joe Biden werden große Konzerne viel kritischer betrachtet als zuvor und damit auch Fusionen und Übernahmen. Im Juli verschärfte die Biden-Administration dann die Regeln zur Förderung des Wettbewerbs und zur Verhinderung kartellrechtswidriger Praktiken in verschiedenen Branchen. Dies betraf vor allem die Bereiche Telekommunikation, Fluggesellschaften und Eisenbahnen, so dass der Widerstand gegen die Übernahme zunahm.

Schlussendlich stimmte KSC dann der Übernahme durch Canadian National für 29 Milliarden Dollar zu, doch das U.S. Surface Transportation Board untersagten den Deal Anfang September. Der Zusammenschluss könne den Wettbewerb in einigen Regionen ausbremsen und auch das komplizierte Finanzkonstrukt, das für die Übernahme gewählt worden war, stieß auf Ablehnung der Wettbewerbshüter.

Daraufhin nahm KSC die zuvor beendeten Gespräche mit Canadian Pacific wieder auf und erklärte Mitte September, das überarbeitete Angebot von Canadian Pacific sei nun attraktiver als das des Konkurrenten Canadian National – obwohl der Übernahmepreis geringer war. Canadian National gab dann ihre Übernahmepläne auf und verabschiedete sich aus dem Bieterrennen, so dass nun Canadian Pacific zu Zug kommen dürfte.

Zwar muss auch hier noch die endgültige Zustimmung der Behörden erfolgen, aber der Finanzierungsplan von Canadian Pacific war bereits abgesegnet worden und der Zusammenschluss der Nummer sechs und sieben der größten Bahngesellschaften bringt die kombinierte Gesellschaft dennoch nicht an der fünftplatzierten vorbei. Dem entsprechend zuversichtlich zeigen sich Keith Creel, CEO von Canadian Pacific, und Patrick Ottensmeyer, CEO von Kansas City Southern, dass die Aufsichtsbehörden die Fusion genehmigen werden.

Die Schienennetze beider Unternehmen überschneiden sich überhaupt nicht und treffen sich in Kansas City. Von dort dehnt sich KSC nach Süden bis nach Mexiko aus, während CP sich auf Gebiete nördlich von Kanada konzentriert.

Durch den Zusammenschluss sollen EBITDA-Synergien in Höhe von einer Milliarden Dollar gehoben werden können. Dieses resultiere vor allem daraus, dass das kombinierte Unternehmen den Verladern ein breites Netzwerk anbieten könne, das die Vereinigten Staaten, Kanada und Mexiko umfasst.

Jeremy Grantham war im ersten Quartal mit knapp 144.000 Aktien neu bei Kansas City Southern eingestiegen, als die Übernahmegerüchte publik wurden. Im zweiten Quartal stockte er dann seine Position massiv auf über 511.000 Aktien auf, um möglichst stark an dem Bieterwettstreit zu partizipieren.

Dieser Plan ging nur zum Teil auf. Denn durch das Eingreifen der Wettbewerbshüter kam letztlich das deutlich niedrigere Gebot des kleineren Bieters zum Tragen, wodurch sich auch Granthams potenzielle Gewinne reduzierten. Unterm Strich dürfte er aber eine ordentliche Rendite einfahren und wieder einmal aus einer Sondersituation relativ risikolos leicht verdientes Geld einstreichen.

& Profi-Tools von

& Profi-Tools von