Portfoliocheck: Mason Hawkins Turnaround-Spekulation General Electric nimmt jetzt richtig Fahrt auf

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Mason Hawkins vertritt einen klassischen Value-Investing-Stil und setzt auf vernachlässigte Branchen, die gerade so gar nicht en vogue sind an der Wall Street. Daher finden sich in seinem Portfolio wenige Aktien aus dem Hochtechnologiebereich, sondern Werte aus den Sektoren der Communication Services, zyklischen Konsumwerte und Industrie.

Er ist Gründer und CEO von Southeastern Asset Management und leitet diese Investmentgesellschaft seit mehr als vier Jahrzehnten. Hawkins fokussiert sich auf eine überschaubare Zahl von Werten und hält seine Positionen zumeist viele Jahre lang. Dabei machen seine TOP-10-Positionen oft mehr als 75 Prozent des Portfolios seines Longleaf Partners Funds aus.

Sein konträrer Ansatz zahlt sich aus und er kann über mehr als vierzig Jahre hinweg auf eine Outperformance gegenüber dem S&P 500 verweisen. Seit der Finanzkrise 2008/09 tun sich Valueaktien schwer gegenüber den Wachstumswerten und so geriet auch Hawkins Performance in den letzten Jahren zunehmend ins Hintertreffen, so dass auf Zehnjahressicht eine deutliche Underperformance gegenüber dem S&P 500 zu verzeichnen ist.

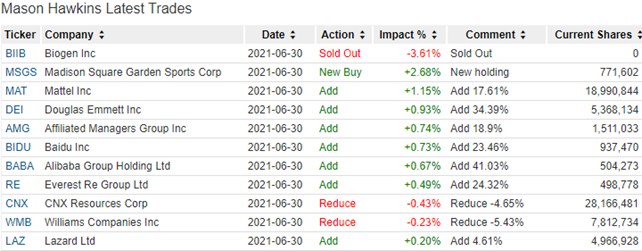

Top Transaktionen im 2. Quartal 2021

Im dritten Quartal lag Mason Hawkins Tunroverrate bei niedrigen acht Prozent. Unter seinen 24 Depotwerten findet sich lediglich ein Neuzugang.

Die größte Auswirkung hatte der komplette Ausverkauf von Biogen, die mit ihrem Alzheimermedikament nicht wirklich die Hoffnungen erfüllen konnten. Bei CNX Resources und Williams hat er jeweils um die fünf Prozent abgebaut.

Die Neuaufnahme betrifft Madison Square Garden Sports, die von einer Wiederaufnahme der sportlichen Aktivitäten und Events profitieren. Aufgestockt hat Hawkins bei Mattel, Douglas Emmett, Affiliated Managers sowie den beiden chinesischen Internetgiganten Baidu und Alibaba Group. Des Weiteren stockte er im Finanzsektor bei Everest Re Group und Lazard auf.

Top Positionen zum Ende des 2. Quartals 2021

Hawkins Portfolio wird von Werten der Communications Servcies dominiert, die es auf eine Gewichtung von 31 Prozent bringen. Ihnen folgen zyklische Konsumwerte mit 20,2 Prozent vor Industriewerten mit 12,2 Prozent und Energieaktien sowie Financial Services mit 11,9 bzw. 11,7 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Mason Hawkins Portfolio ist stark fokussiert. Die drei größten Positionen Lumen Technologies (die ehemalige CenturyLink), CNX Ressources und Mattel machen knapp ein Drittel aus und die sechs größten, also ergänzt um General Electric, Hyatt Hotels und Comcast, bringen es zusammen auf beinahe 50 Prozent.

Auffällig ist, dass Mason Hawkins beim Öl- und Gas-Explorer CNX Ressources rund 13 Prozent aller Aktien hält und bei Lumen und Mattel immerhin jeweils rund 5,5 Prozent.

Mit General Electric, Hyatt Hotels und MGM Resorts International hat Mason Hawkins drei Unternehmen unter seinen Top-Werten, die von der Corona-Pandemie und den Gegenmaßnahmen, wie Social Distancing und Lockdowns massiv negativ betroffen waren und von einem Abflauen der Coronapandemie stark profitieren werden. Auf der anderen Seite profitieren Lumen Technologies und Comcast als Kabelnetzbetreiber und Paketzusteller FedEx vom Boom beim Onlinehandel.

Im Fokus: General Electric

General Electric ist eines dieser Unternehmen, die jeder kennt. Vor mehr als 20 Jahren war es noch das wertvollste Unternehmen der Welt und wurde von einer wahren Legende geführt: Jack Welch.

Quelle: desk.traderfox.com

Welch trat Ende 2001 auf dem Höhepunkt als CEO ab. Er hatte die Ära der Konglomerate mit erfunden und zur Größe geführt, die breitestmögliche Diversifizierung eines Unternehmens galt als das unternehmerische Nonplusultra. In je mehr Branchen ein Konglomerat tätig war, desto sicherer war es vor Wirtschaftsflauten und Konjunktureinbrüchen. Irgendeine Sparte lief immer prächtig und stabilisierte so die kriselnden und das Ganze Konglomerat.

Die Kehrseite dieser Idee war jedoch, dass es in einem solchen Konglomerat zu keinem Zeitpunkt überall wirklich rund lief. Es gab immer Krisenherde, immer neu aufgerissene Baustellen. Und was in der Theorie so schön, so stabil klang, entpuppte sich in der Praxis als Mahlstein um den Hals. Die florierenden Unternehmensteile mussten jeweils Rücksicht auf die lahmenden Sparten nehmen, sie konnten ihr wahres Potenzial nie ausschöpfen, weil sie von anderen Bereichen gebremst wurden.

Es zeigte sich, dass die Konglomerate nicht funktionierten und immer mehr Unternehmen fokussierten sich wieder auf ihre Kernkompetenzen und stießen die nun zu Randaktivitäten erklärten wesensfremden Sparten ab.

Nicht so (einfach) bei General Electric, denn der frühere Patriarch, die lebende Wirtschaftslegende Jack Welch stand dem im Weg. Nicht aktiv, aber als verklärte Überfigur. Seine Nachfolger rekrutierte GE aus den eigenen Reihen, wie es das immer schon getan hatte. Und diese Nachfolger versuchten, GE neu zu organisieren und auf die Zukunft auszurichten, ohne dabei mit der Ikone Welch zu brechen. Und sie scheiterten kläglich.

So unterblieben die nötigen Veränderungen und General Electric erlebte einen fast nie dagewesenen Absturz. Das früher wertvollste Unternehmen der Welt verkam zum Pennystock und flog Mitte 2018 als letztes verbliebenes Gründungsmitglied nach 110 Jahren aus dem Dow Jones Index.

Der Retter

2018 hatten die verantwortlichen bei General Electric ein Einsehen und brachen mit einer Reihe von Tabus. Sie stellten erstmals in der Geschichte des Unternehmens einen externen CEO ein und dann wählten sie auch noch den "Anti-Welch" Larry Culp aus.

Larry Culp kommt eher wie ein blasser Buchhalter daher und nicht wie ein Industriebaron alter Schule. Culp ist ein Experte für Unternehmensführung und -sanierung, der lange Jahre CEO der erfolgreichen Danaher Corp. gewesen war.

Danaher ist eine Beteiligungsgesellschaft, die branchenführende Unternehmen aufkauft und durch ein eigens entwickeltes Traineeprogramm besonders fit macht. Mit dieser Methode hat Danaher über Jahrzehnte hinweg jährliche Renditen von deutlich über 20 Prozent erwirtschaftet und damit sogar Warren Buffetts Erfolge in den Schatten gestellt.

Vor Culp lag eine schier unlösbare Aufgabe, denn GE verbuchte Milliardenverluste. Die Finanzkrise 2008/09 hatte das Unternehmen schwer getroffen, vor allem seine Finanzsparte. Die Atomkatastrophe von Fukushima und die beginnende Abkehr von fossilen Kraftwerken setzten die kraftwerkssparte unter Druck, wo GE vor Siemens Weltmarktführer war. Und in der Coronapandemie traf es GE besonders arg als einen der weltweit führenden Hersteller von Flugzeugtriebwerken.

GE stand bei Culps Amtsantritt mit dem Rücken zur Wand. Das Unternehmen war chronisch ertragsschwach und überbordend verschuldet. Jedem war klar, dass die Sanierung über den Verkauf von milliardenschweren Sparten und Tochtergesellschaften laufen muss und wenn alle potenziellen Käufer von Notverkäufen wissen, drückt dies zusätzlich auf den Preis. Schlecht für den Verkäufer.

Doch Larry Culp ließ sich nicht hetzen, die Notverkäufe blieben aus. Nach einer mehrmonatigen Bestandsaufnahme ging er seinen Sanierungsplan an und begann, Teile des Unternehmens zu veräußern. Und dabei erzielte er marktgängige Preise.

Generel Electric verlor auf diese Weise zwar Umsatz, aber auch Schulden. Und am Markt begann sich die Erkenntnis durchzusetzen, dass GE wohl doch die Kurve kriegen könnte.

Rückkehr in den Dow Jones Index?

Der Aktienkurs begann sich ab Ende 2018 zu erholen, bevor er im Coronaabsturz neue Tiefs markierte. Von diesem Niveau hat er sich bereits verdoppelt. Dabei ist zu berücksichtigen, dass Larry Culp GE einen Reverse-Split durchführen ließ, so dass aus acht Aktien eine neue wurde. Auch deshalb steht der Kurs heute wieder bei über 100 Dollar.

Eine solche Maßnahme ist üblicherweise eine Verzweiflungstat. Doch im Fall von GE steckt Kalkül dahinter. Denn Culp möchte GE wieder in den Dow Jones-Index führen und aufgrund von dessen "wundersamer" Berechnungsmethodik hilft GE ein hoher Aktienkurs hierbei weiter.

Transformation

Aber solche Buchhaltertricks lösen nicht das eigentliche Problem von GE, das weiß auch Larry Culp. Und so geht er die wahren Probleme beherzt an und transformiert GE in ein modernes, IT-gestütztes Industrieunternehmen.

Zunächst verkaufte Culp GEs Biopharma-Geschäft und zwar ausgerechnet an Larry Culps ehemaligen Arbeitgeber, die Danaher Corp. Und die vereinnahmten 21,4 Milliarden Dollar haben die finanzielle Lage bei General Electric deutlich entspannt.

Anschließend fusionierte GE sein Transport-Geschäft mit Wabtec und strich dabei noch mehr als drei Milliarden Dollar ein. An der neuen Wabtec hält GE einen Minderheitsanteil von 24,9 Prozent.

Des Weiteren reduzierte Culp den Anteil am Ölfeldausrüster Baker Hughes um drei Milliarden Dollar und hielt noch 30,1 Prozent an dem Ölfeldausrüster. Mitte April folgte ein weiterer Anteilsverkauf im Volumen von rund einer Milliarden Dollar und GEs Anteil sank auf 25,7 Prozent.

Hier zeigt sich schon ein Muster, denn Larry Culp verkauft nicht zu jedem Preis, sondern er wartet auf gute Marktgelegenheiten, um möglichst hohe Verkaufserlöse zu erzielen. Der massiv gestiegene Ölpreis treibt auch die Aktienkurse der Branchengrößen an und GEs Aktienpaket wird damit wertvoller – und die potenziellen Verkaufserlöse wachsen ebenfalls an.

Einen echten Coup landete Culp, als er seine GE Capital Aviation Services-Einheit an AerCap Holdings verkaufte. Der Deal wurde soeben vollzogen Larry Culp bezeichnet dies als "bedeutenden Meilenstein in GEs Transformation zu einem fokussierteren, einfacheren und stärkeren High-Tech-Industrieunternehmen". GE erzielt aus dem Verkauf mehr als 30 Milliarden Dollar, darunter 23 Milliarden in bar. Zusätzlich bekam GE 111,5 Mio. neu emittierte AerCap-Aktien, was einem Anteil von 46 Prozent an dem fusionierten Unternehmen mit einem aktuellen Marktwert von rund 6,6 Milliarden Dollar entspricht. Dabei stellte Culp klar, dass man diesen Anteil monetarisieren werde, wenn sich die Luftfahrtindustrie sich erholt hat.

Larry Culp wies auch darauf hin, dass sich die Verschuldungssituation bei General Electric seit seinem Amtsantritt dramatisch verbessert habe, denn die Schulden konnten seit Ende 2018 um rund 75 Milliarden Dollar reduziert werden.

Die hohe Cashposition nutzt GE einerseits, um Schulden abzubauen und so seine bilanzielle Lage und damit sein Kreditranking zu verbessern. Aber GE ist inzwischen auch wieder auf Einkaufstour, um die Transformation durch das Erschließen neuer lukrativer Geschäftsfelder voranzutreiben.

Zukäufe

Ende letzten Jahres kaufte GE Healthcare das Unternehmen Prismatic Sensors, ein Start-up, das sich auf Photonenzählungsdetektoren spezialisiert hat, die die Genauigkeit von CT-Scans erhöhen. Und im Mai erwarb man Zionexa, ein drei Jahre altes Unternehmen, das auf Biomarker für Onkologie und Neurologie spezialisiert ist. Beides waren ziemlich kleine Übernahmen und bekamen daher nur wenig Aufmerksamkeit.

Das ist bei der Übernahme von BK Medical schon anders, denn hier nimmt GE hierfür 1,45 Milliarden Dollar in die Hand. BK Medical ist auf fortschrittliche chirurgische Visualisierung spezialisiert und setzt Ultraschall zur Unterstützung minimalinvasiver und robotergestützter Operationen ein.

BK Medical beschäftigt mehr als 650 Mitarbeiter beschäftigt und erzielt ein zweistelliges Umsatzwachstum. Der Abschluss der Übernahme ist für das nächste Jahr geplant, und das Management erwartet innerhalb von fünf Jahren eine Rendite im hohen einstelligen Bereich auf das investierte Kapital.

Die Übernahme von BK Medical ist die größte Akquisition von GE seit der Zusammenlegung seines Öl- und Gasgeschäfts mit Baker Hughes im Jahr 2017. Aber es ist immer noch ein relativ kleiner Deal, der das bestehende Gesundheitsgeschäft des Industriekonglomerats um eine zusätzliche Kapazität erweitert. Dies steht im Gegensatz zu den massiven Übernahmen, mit denen GE früher sein Wachstum voranzutreiben suchte.

Aber es zeigt die neue Richtung auf. GE diversifiziert nicht mehr wahllos in alle möglichen Branchen, sondern baut ein Portfolio aus Champions in bestimmten Zukunftsbranchen auf. Wenn man den Gedanken zu Ende spinnt, könnte man fast meinen, Larry Culp formt aus GE eine neue Danaher.

Und warum auch nicht? Das Konzept hat sich bewährt, Larry Culp stand jahrelang an der Spitze von Danaher und hat viele der großen Erfolge dort zu verantworten. Er weiß, mich man Unternehmen saniert, sie optimiert und die vielen Fettpölsterchen abschmilzt, die sich mit der Zeit in großen Konzernen ansammeln. Er weiß darüber hinaus, wie man Tochterunternehmen erwirbt und verkauft und er hat eine klare Vorstellung davon, wohin er seine General Electric führen und entwickeln will.

Robuste Quartalszahlen

Dass GE noch einen steinigen Weg vor sich hat, zeigt sich auch an den Quartalszahlen. Immerhin liegt die Luftfahrtbranche weiterhin am Boden und auch die Störungen der weltweiten Lieferketten, insbesondere bei Ausrüstungen für das Gesundheitswesen, belastet GE.

Im dritten Quartal wurde ein Umsatz von 18,4 Milliarden Dollar erzielt und damit etwas weniger als im Vorquartal. Die Rentabilität stieg jedoch deutlich an. Die Sparte Healthcare konnte ihre solide Segmentmarge von 16,2 Prozent behaupten und erzielte ein Betriebsergebnis von 704 Millionen Dollar.

GE Aviation zeigt neue Kraft, da eine Erholung der Nachfrage nach Dienstleistungen die Segmentmarge auf 15,7 Prozent ansteigen ließ verglichen mit 7,1 Prozent im Vorjahr und 8,3 Prozent im ersten Halbjahr 2021. Der Spartengewinn belief sich auf 846 Millionen Dollar und damit auf mehr, als in den ersten beiden Quartalen zusammen.

Die starke Margenentwicklung in den beiden größten und profitabelsten Geschäftsbereichen von GE konnte einen größeren Verlust im Bereich der erneuerbaren Energien und eine eher bescheidene Ergebnisverbesserung in der Stromsparte mehr als ausgleichen. Infolgedessen stieg die bereinigte operative Marge von GE im Industriesegment von 4,8 Prozent im Vorjahr auf 7,5 Prozent.

Und das hat Folgen: Der bereinigte Gewinn je Aktie stieg im Jahresvergleich um 50 Prozent auf 0,57 Dollar und der bereinigte freie Cashflow im Industriesegment verdreifachte sich im Vergleich zum 3. Quartal 2020 auf 1,7 Milliarden Dollar.

Ausblick: Umsatz schwächer, Profite besser

Umsatzseitig steht GE noch vor Herausforderungen, auch weil die Erholung im Aviationsektor noch auf sich warten lässt. Für das Gesamtjahr

erwartet GE nun nur noch einen Umsatz auf dem Niveau des Vorjahres, während es zuvor ein Wachstum im niedrigen einstelligen Bereich prognostiziert hatte.

Die Prognose für den freien Cashflow wurde konkretisiert auf eine Spanne von 3,75 bis 4,75 Milliarden Dollar, wobei der mittlere Wert beibehalten wurde. Die Marge soll jedoch um einen vollen Prozentpunkt steigen und damit auch der Gewinn. Dieser soll zwischen 1,80 und 2,10 Dollar je Aktie liegen nach bisher angepeilten 1,20 bis 2,00 Dollar.

Die zahlen und der Ausblick zeigen, dass GE noch nicht über den Berg ist. Aber das Unternehmen hat die Intensivstation verlassen und agiert wieder aktiv, satt von den Erfordernissen gehetzt zu werden. Die Verschuldungslage hat sich signifikant entspannt und damit die Bilanz deutlich aufgehellt. In den noch kriselnden Sparten zeigen sich Erholungstendenzen und Lichtblicke, während GE seine Transformation langsam und zielgerichtet angeht. Das hohe Cashpolster gibt dabei ebenso Zuversicht wie die Entwicklung des freien Cashflows und der Margen. Hier zeigt sich Larry Culps Einfluss ganz deutlich.

Optimistisch stimmen auch die Auftragseingänge, die im letzten Quartal im Vergleich zum Vorjahr um 42 Prozent auf 22,1 Milliarden Dollar zulegen konnten. Sie liegen damit deutlich über dem aktuellen Umsatz und entsprechen bereits wieder den Auftragseingängen des dritten Quartals 2019 – also Vor-Corona-Niveau.

GEs neue bilanzielle Stärke

GE beendete das dritte Quartal mit einem Schuldenstand von 63 Milliarden Dollar, denen 25 Milliarden an Barmitteln gegenüberstanden. Der AerCap-Deal spült 24 Milliarden an Cash in die Kasse und GEs Anteil an AerCap beträgt etwa 6,6 Milliarden Dollar. Hinzu kommen die rund fünf Milliarden Dollar, die der verbliebene Anteil an Baker Hughes wert ist. Unterm Strich blieben bei einer simulierten sofortigen Veräußerung der Aktienpakete nur noch Schulden von 2,4 Milliarden Dollar übrig. Das Hauptproblem von GE, die erdrückende Schuldenlast, ist also gelöst!

Larry Culp formt aus General Electric eine Danaher des Industriesektors und Mason Hawkins ist frühzeitig an Bord gegangen, um die Wiederauferstehung der einstigen Industrieikone voll auskosten zu können. Der Weg ist noch lange nicht zu Ende und auch noch steinig, doch unter Larry Culps Führung hat GE wieder eine echte Chance.

Dabei darf nicht übersehen werden, dass der ehemalige Dow Jones-Veteran immerhin 116 Milliarden Dollar auf die Waagschale bringt und damit alles andere als ein Leichtgewicht ist. Ein Turnaround in solchen Dimensionen ist keine Alltäglichkeit und im Erfolgsfall winken satte Kursgewinne für diejenigen, die frühzeitig genug eingestiegen sind.

Von seinen Tiefständen aus betrachtet, die der Aktienkurs Ende 2018 und erneut während des Coronaabsturzes 2020 markierte, hat er sich bereits verdoppelt. Bis zu seinem Allzeithoch aus dem Jahr 2000 bleiben ihm allerdings noch immer knapp 500 Prozent Kurspotenzial. Ein Potenzial, das Larry Culp heben will. Und Mason Hawkins mit ihm.

& Profi-Tools von

& Profi-Tools von