Portfoliocheck: Mit Caterpillar will Primecap Management vom Infrastrukturboom profitieren

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Seit der Gründung 1985 erzielte Primecap Management durchschnittlich zwei Prozent mehr Rendite pro Jahr als der S&P 500 abwirft. Das ergibt nach 35 Jahren dank des Zinseszinsfaktors eine Überrendite von über 2.700 Prozent. Kein Wunder, dass Vanguard weiterhin auf die Expertise von Primecap setzt. Und Vanguard ist immerhin der zweitgrößte Vermögensverwalter der Welt.

Howard B. Schow, Mitchell J. Milias und Theo A. Kolokotrones gründeten 1983 Primecap Management und führen das Unternehmen noch heute gemeinsam. Primecap betreut einige Fonds für Vanguard, wie den Vanguard Primecap Core Fund, den Vanguard Capital Opportunity Fund und den Vanguard PRIMECAP Core Fund. Darüber hinaus "leisten" die sich drei eigene Primecap Odyssey Fonds, mit denen sie ihre eigenständigen Anlagestrategien verfolgen.

Dabei geht Primecap Management stets nach einem festen Anlageschema vor:

1. Zunächst erfolgt der Blick auf das Fundamentale. Weniger auf die rückwärtsgewandte Bewertung, sondern vielmehr auf die langfristigen Wachstumsaussichten, die durch neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management befeuert werden können. Hier suchen sie dann nach einer Diskrepanz zu den aktuell vorherrschenden Erwartungen des Marktes gegenüber den "wahren" Perspektiven.

2. Primecap Management zielt nicht auf kurzfristige Chancen, sondern investiert mittel- und langfristig. Mindestens drei bis fünf Jahre sollten es schon sein und sie kaufen sich daher bei Unternehmen ein, von denen sie sich in diesem Zeitraum eine Outperformance gegenüber dem Markt erwarten.

3. Einen besonderen Wert legt man auf eine individuelle Entscheidungsfindung. Man sucht einen Macher an der Spitze des Zielunternehmens, nicht ein Komitee oder eine gemeinsam verantwortliche Gruppe.

4. Am Ende steht, ganz selbstverständlich, die Frage der Bewertung. Sie ist der Schlüssel für erfolgreiche Investitionsentscheidungen und Primecap sucht nach einer möglichst hohen Diskrepanz zwischen dem ermittelten fairen Wert des Unternehmens und der gegenwärtigen aktuellen Marktbewertung. Ein gutes Unternehmen wird nur dann zu einem guten Investment, wenn man es auch günstig genug kaufen kann.

Primecap Managements Transaktionen im 2. Quartal 2020

Primecap hat auch im zweiten Quartal 2020 nochmals weiteres Geld vom Tisch genommen und bei vielen Positionen seinen Bestand reduziert, vor allem bei Technologiewerten.

Erneut stand Adobe ganz oben auf der Verkaufsliste und man hat nochmals rund 12 Prozent verkauft nach bereits 17,6 Prozent im Vorquartal. Bei Microsoft ging es um sieben Prozent runter nach zuvor 17 Prozent und bei Texas Instruments um weitere sieben Prozent nach 11 Prozent im ersten Quartal. Und auch bei Alphabet reduzierte Primecap seine Position um knapp achteinhalb Prozent.

Sprint ist völlig aus dem Depot verschwunden nach der Übernahme durch T-Mobile, die im Gegenzug um 550 Prozent aufgestockt wurden.

Eli Lilly musste fünfeinhalb Prozent hergeben und Caterpillar sogar knapp 20, während die beiden Finanzwerte Discover Financial und und JPMorgan Chase um 43 und elf Prozent reduziert wurden.

(Wieder) neu im Portfolio ist ASML Holding, nachdem der Chip-Hersteller erst im Vorquartal aussortiert worden war.

Primecap Managements Portfolio Ende des 2. Quartals 2020

Zum Ende des zweiten Quartals war das Portfolio von Primecap Managament vor allem von fünf Sektoren geprägt. Zurück an der Spitze ist Technologie mit 32,75 Prozent, die mit Gesundheit (30,75%) wieder den Platz getauscht hat. Dahinter folgen Industriewerte (10,6%), Zyklische Konsumwerte (9,2%) und Financial Services (8,15%).

Größter Wert in Primecaps Depot bleibt Eli Lily mit 5,6 Prozent Gewichtung vor Microsoft, Adobe und Amgen, die sich alle drei an Biogen vorbeigeschoben haben und das Biotechschwergewicht vom zweiten auf den fünften Rang verdrängten. Es folgen unverändert Texas Instruments, Alibaba, AstraZeneca, während Micron und Southwest Airlines die Plätze tauschten. Auf dem elften Rang folgt die reduzierte Alphabet-Position.

Aktie im Fokus: Caterpillar Inc.

In den letzten Wochen stand neben der Corona-Pandemie und den wieder stark steigenden Infektionszahlen mit einhergehenden Lockdowns vor allem die US-Präsidentschaftswahl im Fokus. Beide Kandidaten haben große Infrastrukturmaßnahmen angekündigt und die seit Jahrzehnten vernachlässigte Infrastruktur der USA könnte deutlich mehr Aufmerksamkeit gut gebrauchen.

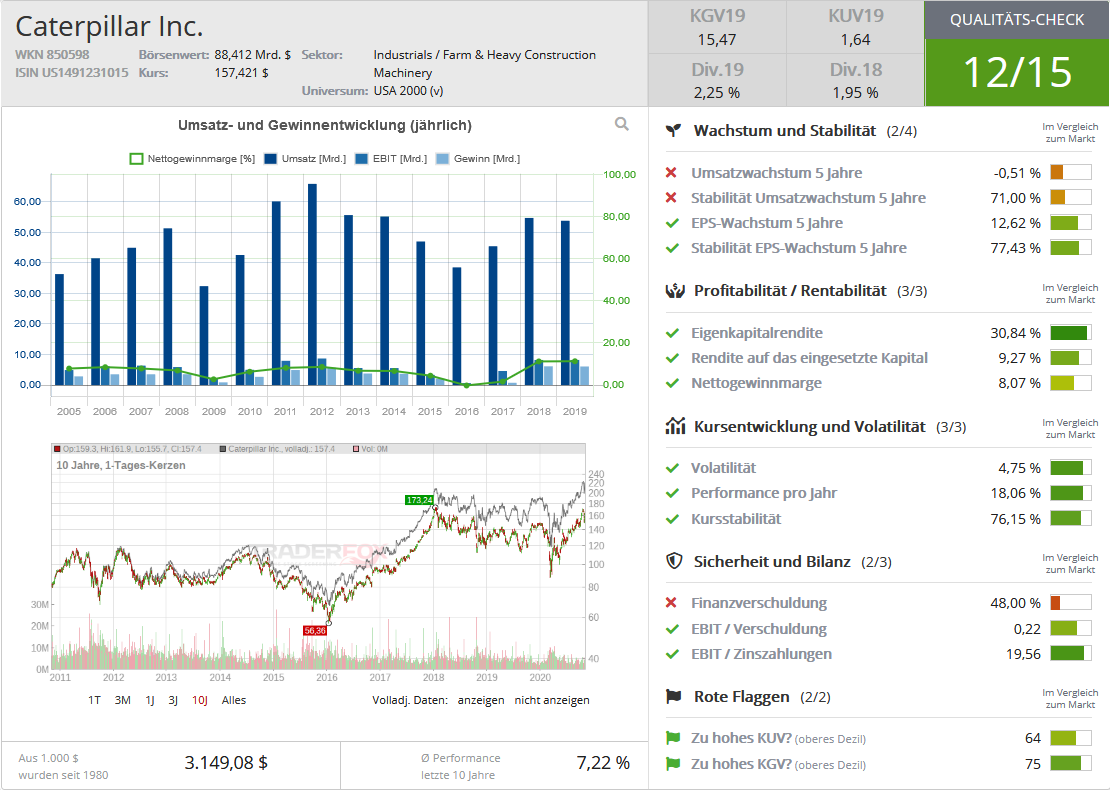

Quelle: Qualitäts-Check TraderFox

Ob der Schwerpunkt nun beim Bau einer Grenzmauer zu Mexiko oder in der Sanierung von Straßen und Brücken liegen soll, ist für die Baufirmen eigentlich egal. Der Bausektor würde auf jeden Fall profitieren. Und auch zur Bewältigung der Corona-Folgen sind staatliche Unterstützungsmaßnahmen oder Förderprogramme hier bestens geeignet, weil so relativ schnell viele Jobs geschaffen oder reaktiviert werden könnten. Mit der positiven Begleiterscheinung, dass ohnehin notwendige Maßnahmen endlich in Angriff genommen würden.

Caterpillar Inc. mit Hauptsitz in Peoria im US-Bundesstaat Illinois ist der weltweit größte Hersteller von Baumaschinen. Neben Baumaschinen stellt Caterpillar auch Diesel- und Gasmotoren her und Industriegasturbinen über seine Tochterfirma Solar. Seit der Übernahme von Bucyrus International ist Caterpillar auch einer der größten Hersteller für über- und untertägige Bergbaumaschinen. Des Weiteren baut das Unternehmen Forstmaschinen - im Wesentlichen für die Handhabung und Transport von Holzstämmen sowie Raupenfahrzeuge mit Harvesterkopf.

Die Maschinen von Caterpillar kommen also im Hochbau zum Einsatz, im Bergbau, aber auch in der Holzindustrie, die das Material für die in Nordamerika bei Einfamilienhäusern bevorzugte Holzbauweise liefert.

Caterpillar hat weltweit Fertigungsstandorte und vertreibt seine Maschinen über ein engmaschiges Netz von Niederlassungen; insgesamt beschäftigt man inzwischen mehr als 100.000 Mitarbeiter. Da die teuren Geräte von den Abnehmern oft gelaeast werden und einen umfassenden Versicherungsschutz benötigen, bietet das Unternehmen über Cat Financial entsprechende Lösungen gleich mit an.

Auswirkungen von Corona

Der US-China-Handelskrieg mit seinen Belastungen für die Weltwirtschaft sowie der Sinkflug vieler Rohstoffpreise hatte schon vor Corona die Geschäfte bei Caterpillar gebremst. Doch die Pandemie mit dem stärksten und schnellsten Wirtschaftseinbruch aller Zeiten verschärfte die Lage zusätzlich. Viele Firmen stoppten den Kauf neuer Gerätschaften und der Markt wurde von gebrauchten Maschinen überflutet – was die Preise unter Druck brachte und das Neugeschäft ebenfalls belastete. Caterpillar reagierte auf die Absatzflaute mit Kostensenkungen und fokussierte sich auf die Schaffung von Liquidität. Durchaus mit Erfolg.

Die Zahlen zum dritten Quartal spiegelten deutliche Geschäftseinbußen wider. So sank der Umsatz um fast ein Viertel auf 9,9 Milliarden Dollar und die Erlöse waren in allen Regionen rückläufig gewesen. Der Gewinn fiel mit 668 Millionen Dollar sogar um mehr als die Hälfte unter das Vorjahresergebnis, auch weil hohe Pensionsverpflichtungen zusätzlich negativ zu Buche schlugen. Beim bereinigten Gewinn je Aktie blieben 1,34 Dollar übrig nach 2,66 Dollar im Vorjahr.

Bricht man die Ergebnisse des dritten Quartals auf die einzelnen Segmente herunter, ergibt sich ein durchwachsenes Bild.

Im Geschäftsbereich Energy and Transport belief sich der Umsatz auf 4,16 Milliarden Dollar und lag damit um 24 Prozent unter dem Vorjahreswert. Vor allem die Bereiche Öl und Gas sowie Stromerzeugung hatten mit Umsatzrückgängen zu kämpfen. Der Betriebsgewinn ging dogar um 52 Prozent auf 492 Millionen Dollar zurück.

Die schlechte Lage und die gefallenen Bewertungen im Sektor nutzt Caterpillar mit seiner starken Bilanz allerdings und will das Öl- und Gasgeschäft der britischen Weir Group übernehmen.

Im Segment Resource Industries fiel der Umsatz aufgrund der geringen Nachfrage nach Bergbau- und schweren Baumaschinen um 21 Prozent auf 1,82 Milliarden Dollar, während der Betriebsgewinn sich nur noch auf 167 Millionen Dollar belief und damit um 46 Prozent unter dem Vorjahreswert lag.

Der Umsatz von Construction Industries belief sich auf um 23 Prozent gesunkene 4,06 Milliarden Dollar und der Betriebsgewinn der Sparte sank sogar um 38 Prozent auf 585 Millionen Dollar.

Nach Regionen verteilt ging der konsolidierte Umsatz im asiatisch-pazifischen Raum um 8 Prozent, in Nordamerika um 30 Prozent, in Lateinamerika um 36 Prozent und im Segment Europa, Afrika und Naher Osten (EAME) um 14 Prozent zurück.

Ausblick

Während das Unternehmen bereits im Frühjahr seine Prognosen für das Gesamtjahr ausgesetzt hatte, verweist Konzernchef Jim Umpleby auf ermutigende Signale aus verschiedenen Industrien und Regionen der Welt. Wenn sich die Corona-Pandemie dank eines Impfstoffs entschärft wird Caterpillar zu den großen Profiteuren gehören, zumal viele verschobene Investitionen und Baumaßnahmen nachgeholt werden dürften. Die angekündigten Infrastrukturmaßnahmen der künftigen US-Administration werden hier ebenfalls ihren Beitrag leisten und das Nordamerikageschäft wieder ankurbeln.

Ermutigend war zuletzt auch die Entwicklung des Einkaufsmanagerindex (PMI) für das verarbeitende Gewerbe in den USA. Im September lag er bei 55,4 Prozent und damit den vierten Monat in Folge über 50, was auf Wachstum hinweist. Zum Verglich: im April war der PMI auf 41,5 Prozent eingebrochen.

Andererseits wird sich der Winterbeginn und die sich wieder verschärfende Corona-Lage in den nächsten Wochen eher dämpfend auswirken. Dafür fällt die zweite Corona-Welle in Asien wesentlich milder aus und dort wird die wirtschaftliche Erholung früher und schneller einsetzen als in den USA und Europa. Mit entsprechend positiven Auswirkungen auf die Geschäfte von Caterpillar.

Caterpillar ist eine prozyklische Wette auf eine starke Corona-Erholung und auf einen anstehenden Favoritenwechsel an den Börsen. In den letzten drei Jahren konnten Anleger mit der Aktie kaum Geld verdienen, haben aber auch keines verloren. In der Zwischenzeit floss eine recht üppige Dividende in ihre Taschen.

& Profi-Tools von

& Profi-Tools von