Portfoliocheck: Mit seinem Hidden Champion Moody‘s erzielt Buffett schon lange Überrenditen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Warren Buffett ist einer der reichsten Menschen der Welt und verdankt seinen Reichtum ausschließlich dem Investieren. Er ist ein Investor der Superlative. Über mehr als 50 Jahre hinweg erzielte "das Orakel von Omaha", wie seine Anhänger ich ehrfürchtig nennen, eine Rendite von annähernd 20 Prozent pro Jahr und konnte damit den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er gerade in den letzten Jahren nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio noch immer eine untergeordnete Rolle spielen. Trotz Apple. Und dann hat Buffet noch ein Größenproblem, denn das Investmentuniversum für seine inzwischen 378 Milliarden Dollar schwere Beteiligungsgesellschaft Berkshire Hathaway schrumpft zunehmend. Immer mehr Unternehmen sind einfach zu kleine, als dass für Berkshire noch als Investment infrage kämen. Doch gerade die kleinen Firmen sind oftmals die wachstumsstärksten mit den höchsten Kurszuwächsen.

Sein Studium absolvierte Buffett an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

Mungers großer Einfluss

In späteren Jahren lernte Buffett dann den Anwalt und Investor Charlie Munger kennen und schätzen. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, auf zuletzt rund 300.000 Dollar. Sie ist damit die teuerste Aktie der Welt und wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an über 600.000 Prozent Rendite erfreuen.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse, sowohl bei privaten Anlegern als auch bei Profiinvestoren.

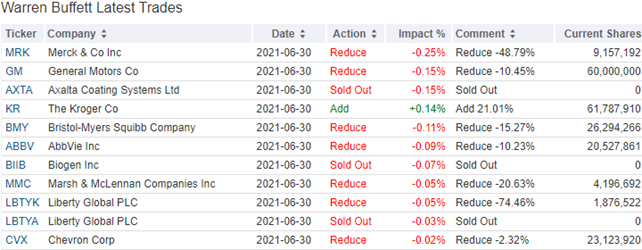

Top Transaktionen im 2. Quartal 2021

Buffetts Turnoverrate erreichte in diesem Quartal nicht einmal mehr ein Prozent, seine Handelsaktivität ist nahezu eingeschlafen.

Buffetts Engagement in mehreren Pharmawerten währte nur ein Jahr. Biogen hat er inzwischen wieder komplett verkauft, bei Merck & Co. verkaufte er die Hälfte seines Restbestands, nachdem er seine Position bereits im Vorquartal um mehr als ein Drittel abgebaut hatte. Und auch bei Bristol-Myers Squibb und AbbVie stutze er seinen Bestand um fünfzehn bzw. zehn Prozent.

Bei General Motors reduzierte Buffet sein Aktienpaket um zehn Prozent bei Axalta Coating Systems stieg er sogar komplett aus. Darauf läuft es auch bei Liberty Global hinaus, bei der nur noch einen kleinen Restbestand im Depot hat. Des Weiteren stieß er 20 Prozent seiner Position an Marsh & MacLennan ab und auch beim Ölmulti Chevron verkaufte er weitere 2,3 Prozent. Im Vorquartal war es bereits mehr als die Hälfte gewesen.

Unter den Top-Veränderungen findet sich nur ein Zukauf: beim Lebensmitteleinzelhändler Kroger stockte Buffet um weitere 21 Prozent auf, nachdem er im Vorquartal seinen Bestand bereits verdoppelt hatte.

Top Positionen zum Ende des 2. Quartals 2021

Am 30. Juni hatte Buffett 44 Aktienwerte im Depot. Trotz einer Neuaufnahme sind das zwei Werte weniger als im Vorquartal. Der Gesamtwert beläuft sich auf 293 Milliarden Dollar und legte damit um 23 Milliarden zu. Da er aber ein Nettoverkäufer von Aktien war, ist sein Cashberg weiter angestiegen und liegt bei rund 150 Milliarden Dollar.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Buffetts Aktienportfolio steht lediglich für etwa 40 Prozent der Vermögenswerte von Berkshire Hathaway. Hinzu kommen neben seinem Cashbestand noch die vielen nicht börsennotierten Tochterunternehmen, die ebenfalls rund 40 Prozent von Berkshires Gesamtvermögen ausmachen. Und ein paar Anleihen hat Buffett ebenfalls im Depot sowie einige ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

An seinen fünf größten Positionen hat Buffett nichts verändert. Nachdem Buffett auf der letzten Hauptversammlung eingeräumt hat, es sei ein Fehler gewesen, seine Apple-Position zu trimmen, hat er sie nicht mehr angefasst. Ihr Gewicht legte dank des Kursanstiegs von 40 auf 41,5 Prozent zu und sein Anteil am Iphone-Unternehmen stieg ohne sein Zutun von 5,32 auf 5,37 Prozent an. Was an den ausgedehnten Aktienrückkäufen von Apple liegt, durch die Buffetts Anteil – und der der übrigen Aktionäre – weiter zunimmt.

Buffetts Portfolio ist sehr fokussiert, denn seine fünf größten Positionen Apple, Bank of America, American Express, Coca Cola und Kraft Heinz bringen mit 75 Prozent drei Viertel auf die Waage.

Auf den Plätzen sechs und sieben gab es einen Platztausch. Obwohl Buffett Verizon leicht aufgestockt hat, ließ deren schwache Kursentwicklung ihre Gewichtung von 3,4 auf 3,0 Prozent sinken, während Moody’s starke Kursperformance deren Gewichtung von 2,7 auf 3,1 Prozent hob. Die Ratingagentur schob sich damit auch ohne Aufstockung auf den sechsten Rang vor.

Auf Rang acht und neun liegen unverändert U.S. Bancorp und DaVita, dahinter folgen nun Charter Communications und die Bank of New York Mellon, die sich beide an dem zuvor zehntplatzierten Autobauer GM vorbeigeschoben und diesen auf den zwölften Platz verdrängt haben.

Technologiewerte machen 43 Prozent von Buffetts Aktienportfolio aus, dahinter folgen Finanzwerte mit 32 Prozent und defensive Konsumwerte mit 13 Prozent.

Vor seinen großen Einstieg bei Apple Anfang 2016 dominierten die Finanzwerte in Buffetts Portfolio. Hier legte er schon früh einen Schwerpunkt auf die Versicherungsbranche. Dabei hält er heute ganze Versicherungskonzerne, wie den Auto-Direktversicherer Geico oder den Rückversicherer General Re (der heute Berkshire Hathaway Re heißt) und einige Erstversicherer. Und Buffetts Vorliebe für Versicherungen kommt nicht von ungefähr. Einerseits lassen sich Chancen und Risiken des Geschäfts gut kalkulieren und auf der anderen Seite bekam Buffett Zugriff auf den Float, sobald er die Kontrolle über eine Versicherung übernahm. Er konnte also die monatlich eingehenden Versicherungsprämien investieren, bevor sie irgendwann als Versicherungsleistungen ausgezahlt werden mussten, und erzielte so mit einem enormen Hebel außerordentliche Gewinne. Für Buffett stellt der Float einen zinslosen Kredit dar.

Neben Versicherungen hat Buffett auch eine Reihe von Banken im Portfolio, die er jedoch seit einigen Quartalen reduziert. Hier sind seine ehemals größte Position Wells Fargo, aber auch frühere Depotschwergewichte wie JPMorgan Chase und Goldman Sachs zu nennen.

Nicht in seinem 13F aufgeführt sind seine "Japan-Wetten". Im Sommer 2020 hatte Buffett mehr als sechs Milliarden Dollar in fünf große Unternehmen investiert, in Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo.

Im Fokus: Moody’s Corporation

Moody’s ist eine der weltweit führenden Ratingagenturen und seit mehr als einhundert Jahren am Markt aktiv. Sie veröffentlicht Recherchen, Risikoanalysen, Bonitätsbeurteilungen, Berichte und Ratings für festverzinsliche Wertpapiere und deren Emittenten. Insgesamt werden Schuldtitel in Höhe von über 30 Billionen Dollar bewertet.

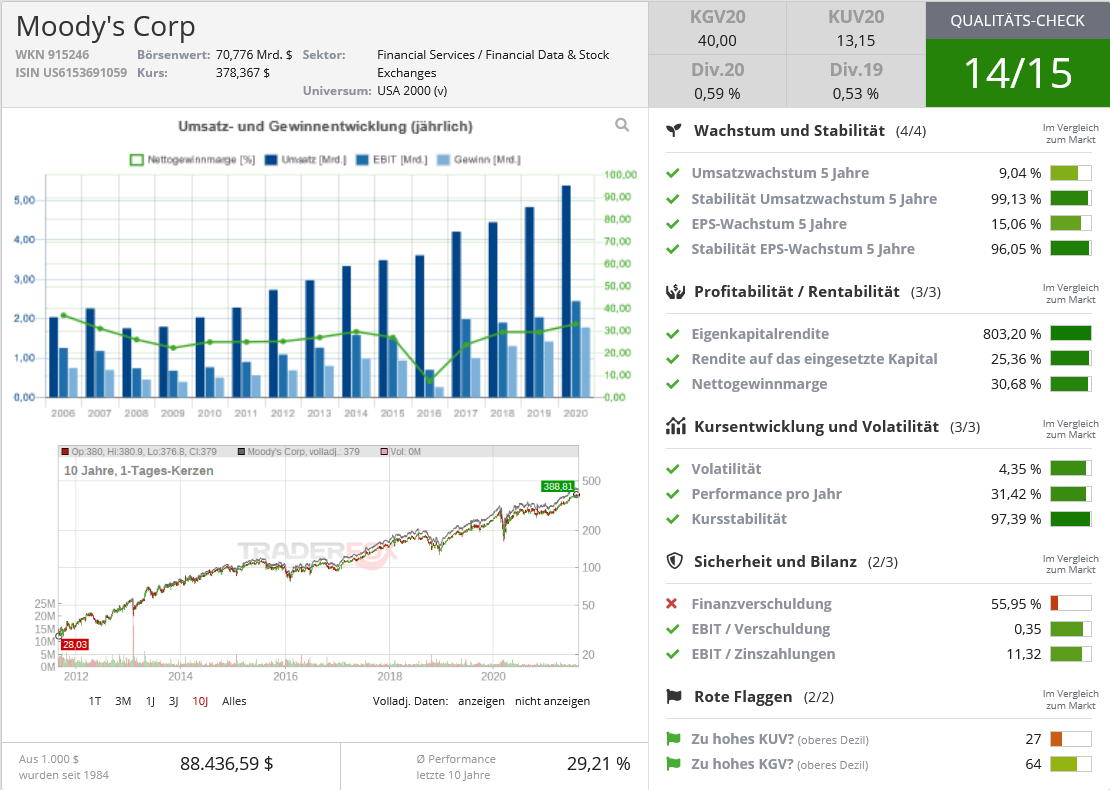

Quelle: Qualitäts-Check TraderFox

Warren Buffett hat die Aktie schon lange Zeit im Depot, Jahrzehnte. Sein Einstandskurs liegt bei rund 10 Dollar und damit meilenweit unterhalb der inzwischen aufgerufenen 380 Dollar. Buffett hat seine Aktienpositionen schon lange nicht mehr angerührt, sondern lässt sie einfach unbeachtet im Depot herumliegen. Inzwischen hält Buffett mehr als 13 Prozent der Anteile und mit jedem weiteren Quartal steigt dieser, da Moody‘s fleißig eigene Aktien zurückkauft.

"Die erste Regel beim Compounding ist, es nie unnötig zu unterbrechen."

(Charlie Munger)

Bei Moody’s folgt Buffett ein der schlauen Ratschläge seines Alter Ego Charlie Munger und setzt das "Compounding" in Perfektion um.

Das liegt natürlich daran, dass Moody’s alle Merkmale eines herausragenden Qualitätsunternehmens erfüllt. Die Ratingbranche ist extrem konzentriert. Moody's und S&P erzielen gemeinsam 80 Prozent der Einnahmen der Ratingagenturen und nimmt man den viel kleineren Wettbewerber Fitch noch hinzu, steigt der Wert auf über 93 Prozent.

S&P und Moody’s verfügen also de facto über ein Duopol, über eine kaum zu bezwingende Marktstellung, also über den Buffett so geliebten ökonomischen Burggraben. Emittenten sind gezwungen, ein Rating für ihre Wertpapiere einzuholen, und sie haben so gut wie keine Auswahl, von wem sie sich das Rating erstellen lassen. Denn ein Rating einer unbekannten Agentur wird vom Markt nicht anerkannt, während sich Moody‘s über 111 Jahre hinweg seine Reputation aufgebaut hat.

Warren Buffett hat die Situation einmal treffend beschrieben und zwar nicht als Investor, sondern als Unternehmenslenker eines großen Versicherungskonzerns (Berkshire Hathaway), der bei seinem Geschäftsbetrieb und beim Aufnehmen von Fremdkapital auf Bonitätseinschätzungen angewiesen ist:

"Ich kann nicht frei wählen. Standard & Poor's und Moody's sind der Maßstab für Berkshire. Ich würde mich gerne woanders hinwenden. Glauben Sie mir, ich habe keine Preisgestaltung, keine Verhandlungsmacht gegenüber Standard & Poor's oder Moody's. Der Markt verlangt, dass ich von Standard & Poor's und Moody's bewertet werde."

(Warren Buffett)

Dieser nicht vorhandene Wettbewerb bedeutet für die Anbieter, dass sie sich keinem ruinösen Preiswettbewerb stellen müssen. Dabei ist allerdings zu beachten, dass die Preisgestaltung keinen wirklichen Einfluss darauf hat, ob ein Unternehmen Schuldtitel emittiert oder nicht. Denn die Kosten einer Bonitätsprüfung sind im Verhältnis zu den gesamten Emissionskosten gering. Das macht es für potenzielle Konkurrenten nicht so attraktiv, in diesen Markt vorzudringen und auch die Klagen der Kunden halten sich angesichts der geringen Kostenquote bei der Wertpapieremission in Grenzen. Aus Sicht von Moody’s und S&P geradezu ideale Marktbedingungen.

"Der wichtigste Faktor bei der Bewertung eines Geschäfts ist die Preissetzungsmacht. Wenn man die Preise anheben kann, ohne Geschäft an die Konkurrenz zu verlieren, ist es ein wirklich gutes Geschäft."

(Warren Buffett)

Moody’s beschäftigte Ende 2020 rund 11.500 Mitarbeiter und unterhielt Niederlassungen in 40 Ländern. Dabei ist Moody´s Corporation die Dachgesellschaft von Moody´s Investors Service und Moody´s Analytics.

Moody‘s Investors Service (MIS)

Rund 63 Prozent seines Umsatzes generiert Moody’s mit seinen Investor Services. MIS veröffentlicht Ratings und bietet Bewertungsdienste für eine breite Palette von Schuldverschreibungen an, inklusive verschiedener Unternehmens- und Regierungsanleihen und strukturierter Finanztitel. Kunden sind Unternehmen und Regierungen, die solche Wertpapiere auf den Börsen der Welt emittieren möchten.

In den USA sind die größten Wettbewerber S&P Global Ratings, Fitch Ratings oder Morningstar sowie einige weitere Finanzunternehmen mit eigenen internen Research-Fähigkeiten.

Während der Finanzkrise waren Ratingagenturen in die Kritik geraten, weil ihre Ratings zu oft Gefälligkeitscharakter hatten und zu selten Risiken adäquat einstuften. Die Angst, von den Emittenten bei zu niedriger Bonitätseinstufung nicht erneut mit Aufträgen bedacht zu werden, hatte hier die Oberhand gewonnen. Mit fatalen Folgen, denn sogar die "Schrottpapiere" des Immobiliensektors mit hohen Ausfallquoten wurden mit Triple-A-Ratings versehen und fanden so ihren Weg in die Depots selbst konservativer Anleger und Banken. Als die Immobilienpreise kollabierten und die Miet- und Tilgungsausfälle in die Höhe schossen, erwiesen sich die oftmals strukturierten Wertpapiere als weitgehend wertlos ("toxisch") und ließen reihenweise Banken zusammenbrechen. Weltweit mussten Staaten die Banken retten, um nicht das Finanzsystem als Ganzes kollabieren zu lassen.

Seitdem gibt es in der EU Bestrebungen, sich von den großen US-Agenturen unabhängig(er) zu machen und eine eigene, nicht-private europäische Ratingagentur aufzubauen. Doch auch nach zwölf Jahren ist hier kein greifbarer Erfolg zu sehen.

Die Ratingagenturen haben dazu gelernt und über die Jahre große Anstrengungen unternommen, das in der Finanzkrise verspielte Vertrauen zurückzugewinnen. Dabei kommen ihnen gleich mehrere Entwicklungen entgegen. So sind sie weiterhin beinahe konkurrenzlos und das weltweite Schuldenmachen zur Problemlösung bringt ihnen immer mehr Aufträge. Des Weiteren haben die Notenbanken Anleihekaufprogramme zur Stimulation der Wirtschaft aufgelegt, die als Grundbedingung Ratings der großen Agenturen erfordern. Und auch wenn immer mal wieder und immer häufiger über eine schrittweise Reduzierung der Anleihekäufe diskutiert wird, das berühmte "Tapering", wird das weltweite Schuldenmachen nicht aufhören. Und damit die Nachfrage nach Kreditratings nicht nachlassen.

Moody‘s Analytics (MA)

Analytics ist das zweite Kernsegment von Moody’s und hier werden Finanzinformationen und Analysetools bereitgestellt. Das Portfolio besteht aus spezialisierten Recherchen, Daten, Software und professionellen Dienstleistungen, mit denen institutionelle Kunden weltweit bei der Finanzanalyse und dem Risikomanagement unterstützt werden.

Hauptwettbewerber sind hier Refinitiv, Bloomberg, S&P Global Market Intelligence, Fitch Solutions, Wolters Kluwer, Fidelity National Information Services, Fiserv und MSCI.

MIS sieht seine Wachstumstreiber in der Emission von Schuldtiteln, die vom globalen BIP-Wachstum und der anhaltenden Disintermediation an den Rentenmärkten getrieben werden, also dem Wegfall einzelner Stufen der Wertschöpfungskette. Corona hatte hier einen erheblichen negativen Einfluss auf den Geschäftsbetrieb vieler Unternehmen, andererseits explodiert die Schuldenaufnahme von Unternehmen und Regierungen geradezu und befeuert die Nachfrage nach Ratingeinschätzungen.

MA generiert sein Wachstum durch tiefere Durchdringung des Kundenstamms aufgrund von Datenanforderungen, Einhaltung gesetzlicher Vorschriften und analytischen Anforderungen, die es für kleinere Anbieter wirtschaftlich unattraktiver macht. Die großen Anbieter können hier auch auf Skalierungsvorteile setzen.

Externes Wachstum

Darüber hinaus wächst Moody’s in beiden Segmenten auch über Akquisitionen und kauft vor allem in Asien bzw. China zu, um dort seine Markstellung auszuweiten. China ist inzwischen nach den USA der weltweit zweitgrößte Anleihemarkt und hat einen geschätzten Wert von etwa 15 Billionen Dollar. Dabei wurde bisher kaum eine dieser Schuldverschreibungen von einer der globalen Ratingagenturen bewertet.

Im Jahr 2019 erhielt S&P als erste internationale Ratingagentur die Lizenz zur Veröffentlichung von Ratings auf dem chinesischen Inlandsmarkt für Anleihen. Moody's möchte hier nachziehen und es dürfte trotz der gegenwärtigen Spannungen nur eine Frage der Zeit sein, wann man die Zulassung der chinesischen Behörden erhält.

Da Ratings derzeit nur einen kleinen Teil des chinesischen Anleihemarktes abdecken, bieten sich hier große und langfristige Wachstumschancen. Dennoch ist der Vorsprung von S&P in China kein Grund, Trübsal zu blasen. Denn obwohl Moody's keine eigenen Ratings anbieten darf, ist man bereits in China aktiv. Und zwar über seine 30-prozentige Beteiligung an CCXI, der mit 42 Prozent Marktanteil größten inländischen Ratingagentur Chinas.

Des Weiteren dringt Moody‘s in neue Unternehmensfelder vor, wie ESG-Ratings. Dabei steht ESG für die Faktoren Environment, Social und Gorvernance in Unternehmen, also für das Thema Nachhaltigkeit. Und auch bei "Green Bonds" mischt Moody’s führend mit, so dass die beiden heute noch kleinen, aber wachstumsstarken Segmente in den kommenden Jahren durchaus spürbare Umsatzanteile zu Moody‘s Ratingbusiness beisteuern könnten.

Und zuletzt hat Moody's RMS übernommen, den Marktführer im Bereich Klima- und Naturkatastrophenrisiko. Moody’s stärkt damit seine Position im Bereich der Analysen von sich schnell entwickelnden Klima-, Cyber- und Lieferkettenrisiken und baut sein Geschäft für Versicherungsdaten und -analysen unmittelbar auf nahezu 500 Millionen Dollar aus. Moody’s kommt somit bei seiner Strategie einer weltweit integrierten Risikobewertung einen großen Schritt näher.

Und gerade das Thema Risiko in Bezug auf Lieferketten erfährt ja zunehmende Bedeutung, nachdem sich zunächst wegen des Unfalls des Containerschiffs "Ever Given" im Suezkanal und nun wegen der Corona-bedingten Schließungen einiger chinesischer Häfen immer mehr Staus bei den Containerschiffen und damit erhebliche Lieferverzögerungen ergeben. Risikobewertungen der Lieferketten, Versicherungen gegen Störungen und Ausfälle und am Ende Lösungen, um für Abhilfe zu sorgen, klettern auf der prioritätenliste fast aller Weltkonzerne, aber auch vieler Mittelständler, rapide nach oben. Moody’s hat sich in diesem Bereich also genau zum richtigen Zeitpunkt ordentlich verstärkt.

Bewertung

Moody's Investor Services verzeichnete in den letzten fünf Jahren ein durchschnittliches solides Wachstum von 6,65 Prozent pro Jahr, während Moody's Analytics eine Wachstumsrate von 11,01 Prozent pro Jahr vorweisen kann. Das Gewinnwachstum lag zuletzt zwischen 10 und 12 Prozent und damit unterhalb der langjährigen Wachstumsraten von knapp 15 Prozent. Die Expansion in angrenzende Geschäftsfelder und neue Märkte, vor allem in Asien, dürfte für weiteres Wachstum sorgen.

Auch in Puncto Stabilität und Qualität kann Moody’s überzeugen. Die schier unangreifbare Markstellung birgt kaum Wettbewerbs- und damit Preisrisiken, einzig beim Verschuldungsgrad zeigt sich Moody’s weniger robust. Das Verhältnis von Schulden zum EBITDA wird für Ende 2021 mit 1,47 angenommen; 2018 lag es jedoch noch bei 1,82 und für 2023 soll es auf 1,05 sinken. Ganz offensichtlich geht Moody’s seine offene Flanke konsequent an und reduziert seinen Verschuldungsgrad signifikant und kontinuierlich. Und verbessert damit auch gleich seine eigene Bonität.

"Ihr Ziel als Investor sollte es einfach sein, zu einem vernünftigen Preis einen Teil eines leicht verständlichen Geschäfts zu kaufen, dessen Gewinne in fünf, zehn und zwanzig Jahren nahezu sicher erheblich höher ausfallen werden als heute."

(Warren Buffett)

Buffett hält es gerne einfach. Moody’s bietet genau die Eigenschaften, die er bei seinen Investments am meisten schätzt und deshalb ist Buffett mit mehr als 13 Prozent Anteil Moody‘s mit Abstand größter Einzelaktionär. Er lässt sein vor Jahrzehnten getätigtes Investment einfach in Ruhe und dieses zahlt ihm sein Vertrauen ausgiebig zurück. In Form von Dividenden, Aktienrückkäufen und vor allem Kursgewinnen.

Die Quartalsdividende mag mit 62 US-Cents mickrig aussehen, bezogen auf Buffetts Einstiegskurs von 10 Dollar ergibt sie aber eine Dividendenrendite von 24 Prozent pro Jahr. Auch dies ist ein positiver Nebeneffekt des Compounding und eine Quelle für Buffetts Milliardenvermögen.

Von Warren Buffet zu lernen heißt, Gewinnen zu lernen. (sic!)

& Profi-Tools von

& Profi-Tools von