Portfoliocheck: Paramount ist Buffetts Liebling – beim Streaming

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Warren Buffett ist ein Investor der Superlative und wird von seinen Fans ehrfürchtig das "Orakel von Omaha" genannt. Er ist einer der wohlhabendsten Menschen der Welt, wobei er als einziger aus der Spitzengruppe seinen Reichtum ausschließlich des Investierens verdankt. Und hätte er nicht zu Lebzeiten bereits mehr als 40 Mrd. USD für wohltätige Zwecke gespendet, wie unter anderem an die Bill & Melinda Gates Stiftung, würde er die globale Reichenliste wohl noch immer und mit großem Abstand anführen.

Sein Studium absolvierte Buffett an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und der großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, richtete Graham seinen Blick vor allem auf den inneren Wert der Aktien und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor", die er übrigens in der Investmentfirma von Benjamin Graham begann.

Mungers großer Einfluss

Einen Wendepunkt in Buffetts Investorenleben ergab sich, als er den Rechtsanwalt und Investor Charlie Munger kennen und schätzen lernte. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, bis Ende März 2022 auf ein Allzeithoch bei rund 540.000 USD.

Im korrekturbeladenen 2. Quartal fiel die Aktie beinahe bis auf 400.000 USD zurück, konnte sich seitdem aber wieder rund 15 % erholen. Gewaltige Kursbewegungen, doch wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an rund 600.000 % Rendite erfreuen.

Beeindruckende 20 % Rendite erzielt Buffett im Durchschnitt pro Jahr. Und das über einen Zeitraum von mehr als 50 Jahren hinweg. Und selbst in der Einzelbetrachtung konnte er den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er seit der Finanzkrise zunächst nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio noch immer eine untergeordnete Rolle spielen. Trotz Apple. Und dann hat Buffet noch ein Größenproblem, denn das Investmentuniversum für seine inzwischen mehr als 650 Mrd. USD schwere Beteiligungsgesellschaft Berkshire Hathaway schrumpft zunehmend. Immer mehr Unternehmen sind einfach zu klein, als dass sie für Berkshire noch als Investment infrage kämen. Doch gerade die kleinen Firmen sind oftmals die wachstumsstärksten mit den höchsten Kurszuwächsen.

Die Bilanzierungsvorschriften erzwingen seit einigen Jahren, dass Kursschwankungen in der Gewinn- und Verlustrechnung ausgewiesen werden, auch wenn die Kursgewinne oder -verluste gar nicht realisiert wurden. Das macht das Nettoergebnis für die Bewertung des unternehmerischen Erfolgs leider nahezu wertlos, wie Buffet schon seit Jahren kritisiert.

So wies Berkshire Hathaway dank der starken Kurseinbrüche seiner Aktienbeteiligungen für das 2. Quartal einen Nettoverlust von 44 Mrd. USD aus. Das operative Ergebnis stieg hingegen um 39 % im Vergleich zum 2. Quartal 2021 und das Betriebsergebnis im Bereich "Versicherungsgeschäft" stieg im 2. Quartal 2022 sogar um 55 %.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf ein so großes Interesse, sowohl bei privaten Anlegern als auch bei Profiinvestoren.

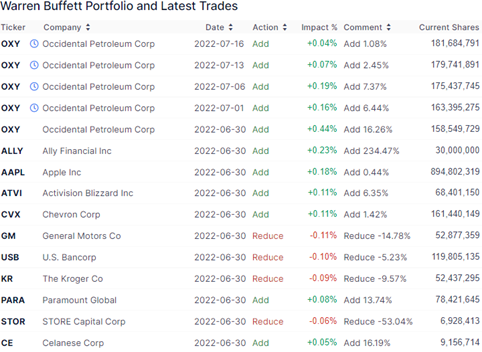

Top Transaktionen im 2. Quartal 2022

Wir erleben gerade ungewöhnliche Zeiten. Die Coronapandemie, der Ukrainekrieg, die Zinswende und der Inflationsschock setzen seit Monaten die Aktienkurse unter Druck und längst nicht mehr nur sehr hoch bepreiste Wachstumswerte. Es scheint fast keinen sicheren Hafen mehr zu geben, seit die führenden Notenbanken der Welt die Liquiditätsversorgung der Märkte drosseln.

"Sei ängstlich, wenn andere gierig sind, und gierig, wenn andere ängstlich sind."

(Warren Buffett)

Über viele Jahre häufte Buffett einen immer größer werdenden Cashberg an, der in der Spitze 150 Mrd. USD erreichte. Ihm schienen die Investitionsmöglichkeiten ausgegangen zu sein, wurde kritisiert oder er habe sein Gespür für gute Gelegenheiten verloren, weil er während der Hausse der Wachstumswerte den steigenden Bewertungen nicht hinterherlief.

Doch während die Märkte taumeln und aus den ersten Dips längst eine ausgewachsene Korrektur, ein Bärenmarkt, geworden ist, ging Buffett im 1. Quartal auf große Shoppingtour. Alleine in den ersten vier Monaten des laufenden Jahres hat er atemberaubende 50 Mrd. USD für neue Aktieninvestments ausgegeben. Und während die Börsen im 2. Quartal weiter einbrachen und der S&P 500-Index das schlechteste 1. Halbjahr seit 40 Jahren zu verzeichnen hatte, kaufte Buffett munter weiter Aktien.

"Man sucht nach falsch bewerteten Möglichkeiten. Das ist Investing. Und man muss wissen, wann die Möglichkeiten falsch bewertet sind. Das ist Value Investing."

(Charlie Munger; Berkshire Co-CEO)

Gegenüber dem Rekordvolumen des 2022er Auftaktquartals sehen die zuletzt getätigten Investitionen allerdings bescheiden aus. Er investierte im 2. Quartal in Käufe für 6,2 Mrd. USD, verkaufte jedoch auch Positionen, so dass er netto lediglich 3,8 Mrd. USD an frischem Geld anlegte.

Buffetts Turnoverrate fiel dem entsprechend auf 1 %, nachdem sie zuvor rekordverdächtige 12 % erreicht hatte. Der Wert seines Aktienportfolios lag Ende des Quartals bei 302,9 Mrd. USD und damit deutlich unter dem Stand von Ende März, als es noch 361,2 Mrd. USD. erreichte. Der S&P 500 verlor im gleichen Zeitraum 16,4 %, so dass der Einbruch bei Berkshire im Vergleich nicht mehr besonders hervorsticht.

Zudem kaufte er weitere eigene Aktien von Berkshire Hathaway zurück, allerdings deutlich weniger als in den Vorquartalen. Berkshire kaufte im Juni Aktien im Wert von 1,0 Mrd. USD zu einem Durchschnittspreis von 425.871 USD (A-Aktien) und 277 USD (B-Aktien) zurück. Im April und Mai, als der Berkshire-Kurs höher lag, gab es keine Aktienrückkäufe. Nach Quartalsende kaufte Berkshire zwischen dem 1. und 26. Juli A-Aktien im Wert von rund 500 Mio. USD zu einem Durchschnittspreis von etwa 420.000 USD je Aktie zurück. Damit zeigt sich erneut, dass Buffett nur Berkshire-Aktien zurückkauft, wenn diese nach seiner Auffassung unterbewertet sind und es gleichzeitig keine attraktiveren Kaufgelegenheiten am Markt gibt.

Die stärkste Auswirkung auf Buffetts Portfolio hatte das Aufstocken bei Occidental Petroleum; diese Käufe waren schon während des Quartals bekannt geworden und so ist es auch mit seinen weiteren Käufen im Juli. Durch seine letzten Zukäufe hat Buffett inzwischen die 20-Prozent-Marke überschritten, die es Berkshire erlauben würde, Occidental in seiner eigenen Bilanz zu konsolidieren. Hinzu kommen seine Kaufoptionen, die ihn zum Kauf von 83,9 Mio. Occidental Petroleum Stammaktien mit einem Ausübungspreis von 59,62 USD ab 2029 berechtigen und es ist davon auszugehen, dass Buffett weiter zukaufen möchte. Denn er hat sich soeben die Genehmigung der US-Regulierungsbehörden geben lassen, seinen Anteil bis auf 50 % ausbauen zu dürfen.

OXY ist aber nicht Buffetts einzige Ölwette und auch nicht seine größte. Er stockte im 2. Quartal auch seinen Bestand an Chevron nochmals weiter auf, nachdem er seinen Bestand im Vorquartal vervierfacht hatte.

Im Finanzsektor stockte er seine Position bei Ally Financial um 235 % auf, die nach verwalteten Vermögenswerten auf Platz 23 der größten US-Banken rangiert. Dabei ist sie allerdings die größte digitale Direktbank in den USA mit einem verwalteten Vermögen von rund 185 Mrd. USD. Ihr Schwerpunkt ist die Automobilfinanzierung, die die Umsätze und Gewinne schon lange prozentual zweistellig antreibt.

Auch bei Apple hat Buffett weiter aufgestockt. Einige Quartale lang hatte er seine Position immer wieder mal etwas getrimmt, wenn sie mehr als 50 % Gewichtung in seinem Aktiendepot zu überschreiten drohte. Doch dann kam der Sinneswandel und Buffett bezeichnete diese Teilverkäufe als Fehler. In gewisser Weise waren sie auch wenig nachvollziehbar, denn Buffett hatte sich früher derart geäußert, dass es wohl kaum ein besseres Business als das von Apple gäbe und er am liebsten die ganze Firma besitzen würde.

Überraschender ist da schon sein Aufstocken seiner Activision Blizzard-Position. Buffett hatte bereits bei seinem Erstkauf im 1. Quartal klargestellt, dass es sich um eine Arbitragespekulation handele. Activision Blizzard wird gerade für 69 Mrd. USD von Microsoft übernommen und es stehen noch kartellrechtliche Genehmigungen aus. Inzwischen hält Buffett 8,75 % an Activision Blizzard und das ist insbesondere für eine zeitlich begrenzte Arbitragespekulation keine unbedeutende Positionsgröße.

Bei der Markel Corp. war Buffett im Auftaktquartal erstmals eingestiegen und stockte seine Position nun weiter auf. Markel wird oft auch als Baby-Berkshire bezeichnet, da sich die Geschäftsmodelle sehr ähneln.

Ebenfalls ein Neuengagement des 1. Quartals ist der Medien- und Streaminggigant Paramount Global, bei dem Buffett im 2. Quartal seine Position um 13,75 % aufgestockt hat.

Auf der Verkaufsseite finden sich neben den beiden Restveräußerungen bei Royalty Pharma und Verizon nun auch General Motors wieder, die Buffett im Vorquartal noch aufgestockt hatte. Bei U.S. Bancorp verkauft Buffett schon seit einiger Zeit kleinere Aktienpakete, während er bei Store Capital erneut kräftig auf den Verkaufsknopf gedrückt hat. Nach einer Reduzierung um 40 % im 1. Quartal halbierte er nun seinen geschrumpften Restbestand.

Des Weiteren reduzierte Buffett erneut seinen Anteil an The Kroger. Hier hatte er zwischen Mitte 2020 und Mitte 2021 eine große Position aufgebaut und konnte den Aktienkursen mit Freude beim Steigen zusehen. Im 1. Quartal erfolgte erstmals seit seinem Ersteinstieg im 2019er Schlussquartal eine leichte Anteilsreduzierung um 5 %, im 2. Quartal verkaufte er nun weitere 9,6 %.

Und dann gab es noch eine bemerkenswerte Transaktion Anfang August. Buffett erwarb 1 % an Berkshire Hathaway Energy für 870 Mio. USD und zwar von deren CEO Greg Abel, Buffetts designiertem Nachfolger als Berkshire-Chef. Berkshire Hathaway hält nun 92 % an seiner Konzerntochter, die durch diesen Deal mit 87 Mrd. USD bewertet wird und damit deutlich höher als vor zwei Jahren, als es noch 50 Mrd. USD waren. Da BHE, die früher als MidAmerican Energy firmierte, seit der Mehrheitsübernahme durch Berkshire Hathaway nicht mehr börsennotiert ist, taucht sie in den 13F-Forumlaren von Buffett nicht auf. Sie ist aber ein gewichtiger Teil seines Unternehmensportfolios, wie auch die weiteren Multimilliarden-Dollar-Unternehmen Precision Castparts oder die Eisenbahngesellschaft BNSF.

Top Positionen zum Ende des 2. Quartals 2022

Am 30. Juni hatte Buffett 47 Aktienpositionen im Depot; es gab keine Neuaufnahmen, wohingegen zwei Werte komplett verkauft wurden. Der Gesamtwert seines Aktiendepots fiel deutlich um 58 Mrd. USD auf 302,9 Mrd., während sein Cashberg mit 105,4 Mrd. USD in etwa auf dem Stand von Ende März mit 106,3 Mrd. USD verharrte.

Allerdings steht Buffetts US-Aktienportfolio lediglich für etwa ein Drittel der Vermögenswerte von Berkshire Hathaway. Hinzu kommen neben seinem Cashbestand noch die vielen nicht börsennotierten Tochterunternehmen, die über den Daumen gepeilt 40 % von Berkshires Gesamtvermögen ausmachen, sowie einige Anleihen sowie ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

Und natürlich kauft Berkshire seit einigen Jahren auch fleißig eigene Aktien zurück, was den Cashbestand reduziert, während der Float und die eingenommenen Dividenden und Gewinnanteile der Tochterunternehmen ihn wieder aufpolstern. Buffett und Munger haben mit Berkshire Hathaway die wohl ertragreichste Cashflowmaschine der Welt errichtet, ein wahres Compoundingmonster.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Buffetts größte Depotposition bleibt unangefochten Apple. Neben Buffett ist auch das Unternehmen selbst fleißig dabei, weitere Apple-Aktien zu kaufen, so dass sich Buffetts Anteil an dem Unternehmen stetig weiter erhöht. Im 2. Quartal stieg Buffetts Anteil von 5,5 auf 5,57 % an. Und die starke Kurserholung bis Mitte August hat alleine bei Apple zu einem Zuwachs von 800 Mrd. USD bei der Börsenkapitalisierung geführt, so dass dieser Anteilszuwachs von 0,07 % für sich alleine eine Wertsteigerung für Berkshire von 560 Mio. USD darstellt. Da Apple zu den großen Kursverlierern im 2. Quartal gehörte, sank ihr Depotanteil allerdings trotz der Zukäufe von Buffett von 42,8 auf 40,8 %.

Auf Platz zwei behauptete sich die Bank of America, die nun von Coca-Cola folgt, die sich vom fünften auf den dritten Rang vorschieben konnte. Neuer vierter ist Chevron, die Buffett weiter aufgestockt hatte und dahinter folgt American Express, die zwei Plätze verloren hat.

Auf Rang sechs verharrt Kraft Heinz gefolgt von der mehrmals aufgestockten Occidental Petroleum, die mit der Ratingagentur Moody’s den Platz getauscht hat. Neunter bleibt U.S. Bancorp, vor der ebenfalls erneut zehntplatzierten Activision Blizzard.

Buffetts Depot ist sehr fokussiert; die drei Top-Werte stehen für etwa 60 % des Gesamtwerts. Der Technologiesektor ist analog zur Apple-Gewichtung um gut 2 % auf 42,9 % gesunken, bleibt aber der mit Abstand am stärksten gewichtete Sektor. Daneben hält Buffett aber auch kleinere Positionen an VeriSign und Amazon. Erstmals aufgetaucht war der Sektor Mitte 2011, als Buffet zur Überraschung aller seine erste Technologieinvestition tätigte: in IBM. Damit erwies Buffett nicht gerade ein glückliches Händchen und trennte sich viele Jahre später mit Verlust von "Big Blue", aber es legte auch den Grundstein für sein erfolgreichstes Investment aller Zeiten: Apple. Aufgrund der milliardenschweren Aufstockungen in anderen Bereichen verlor der Technologiesektor in Buffetts Depot allerdings gut 4 % an Gewicht.

Der zweitplatzierte Finanzsektor hingegen war schon immer stark in Buffetts Depot. Ende 2009, als die Erholung nach der Finanzkrise im Gang war, lag der Anteil bei 31 % und heute sind es 25,7 nach 27 % im Vorquartal. Ende 2015 und Mitte 2019 war das Gewicht allerdings auch schon mal deutlich höher mit jeweils um die 47 %.

Gelitten haben die defensiven Konsumwerte über die Zeit. Anfang 2009 lag ihr Gewicht bei 43 % und schrumpfte bis Mitte 2015 auf 22,5 % zusammen, um "über Nacht" auf 37 % hochzuschnellen. Das lag an der Fusion von Kraft Foods und Heinz. Heinz war damals hälftig in Besitz von Berkshire Hathaway und der brasilianischen 3G, die das Unternehmen übernommen und von der Börse genommen hatten. Durch die Fusion mit Kraft tauchte The Kraft Heinz Co. wieder im Aktienbestand von Berkshire auf und die Sektorgewichtung sprang entsprechend in die Höhe.

Kraft Heinz gehört bisher nicht zu den erfolgreichen von Buffett und der Kurs verlor immer weiter an Wert. Hinzu kam noch die Übernahme von Duracell, bei der Buffett seine Aktien von Procter & Gamble als Kaufpreis gegen die nicht börsennotierte Batteriefirma eintauschte. Mit entsprechender negativer Auswirkung auf die Gewichtung der börsennotierten Werte dieses Sektors. In Kombination mit der ohnehin unterdurchschnittlichen Kursentwicklung der Branche in den letzten Jahren reduzierte sich die Sektorgewichtung auf nur noch 13,7 %; sie konnte gegenüber dem Vorquartal damit um gut 2 % zulegen.

Den stärksten Zuwachs zeigen dank der massiven Investitionen in Chevron und Occidental Petroleum die Energiewerte, deren Gewichtung um weitere 1,6 % auf nun 10,9 % anstieg. Ende 2021 waren es noch 1,4 %.

Und so sieht die Verteilung Ende des 1. Quartals 2022 aus: Technologieaktien bringen es auf 42,9 %, Finanzwerte auf 25,7 %, defensive Konsumwerte auf 13,4 %, Energiewerte auf 10,9 % und Kommunikationswerte auf 4,2 %.

Nicht in seinem 13F aufgeführt sind seine "Japan-Wetten". Im Sommer 2020 hatte Buffett mehr als 6 Mrd. USD in fünf große Unternehmen investiert: in Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo.

Im Fokus: Paramount Global

Bei Walt Disney hat sich Buffett nicht gerade mit Investorenruhm bekleckert, wie er selbst bekräftigte. 1966 hatte er für 4 Mio. USD 5 % des Unternehmens erworben, nachdem er Walt Disney persönlich kennengelernt hatte. Doch nach nur einem Jahr verkaufte er die Aktien und kassierte seinen Gewinn von 50 % bzw. 2 Mio. USD ein. Heute ist Disney 215 Mrd. USD schwer und aus den 4 Mio. USD wären 10,75 Mrd. USD geworden. Damit wäre Disney seine siebtgrößte Position zwischen Kraft Heinz und Occidental Petroleum. Und Dividenden hätte Buffett in den 56 Jahren auch noch reichlich kassiert.

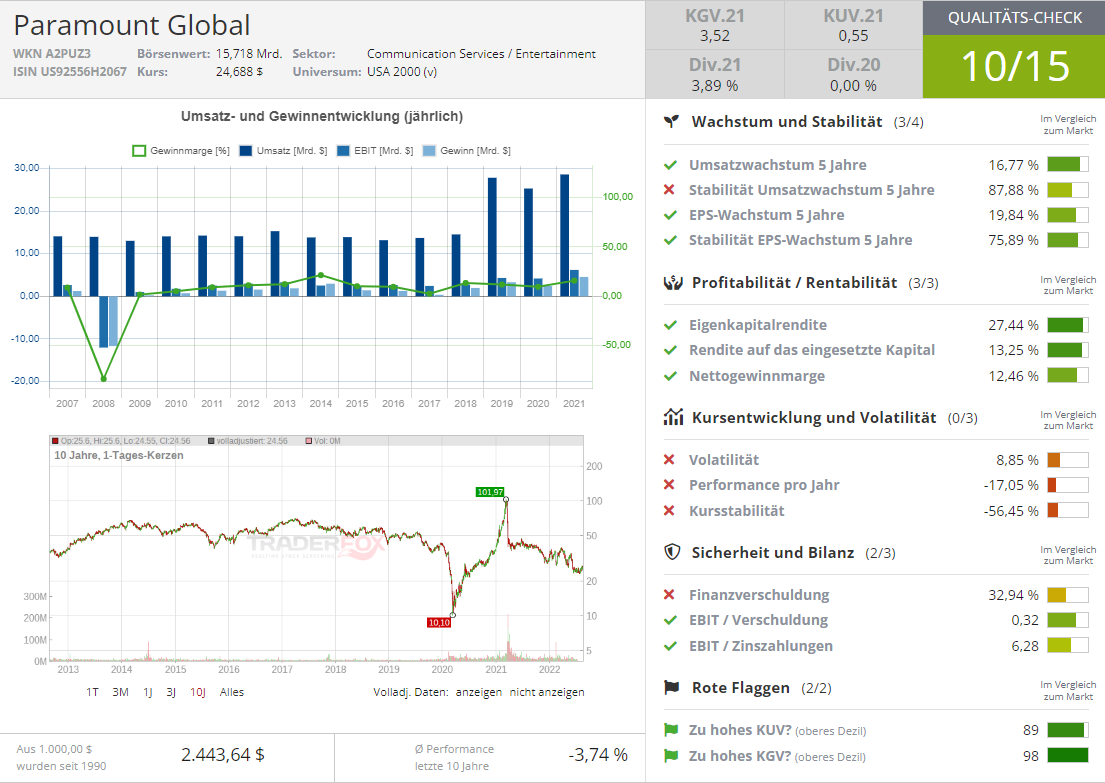

Quelle: Qualitäts-Check TraderFox

Bei Paramount Global wagt Buffett nun einen Anlauf im Mediensektor und hat im 1. Quartal seinen Fuß ganz fett in die Tür gestellt. Nachdem er sich so eine Position in den "Streaming Wars" gesichert hatte, stockte er sein Aktienpaket im 2. Quartal weiter auf.

Die namensgebende Paramount Pictures war eines der bekanntesten und erfolgreichsten Filmstudios Hollywoods, doch das heutige Unternehmen ist viel mehr als das. Es hat im Laufe der Jahre verschiedene Fusionen und Namensänderungen hinter sich gebracht und hieß zuletzt ViacomCBS, nach der Fusion von CBS und Viacom. Paramount Global ist heute eine globale Medienmarke und Eigentümerin von CBS, Comedy Central, Channel 5, MTV und Showtime. Das größte Asset ist die umfangreiche Filmbibliothek von CBS und Paramount Pictures, zu der Blockbusterfilme und -serien gehören, wie Der Pate, Top Gun, Forrest Gump, Iron Man, Titanic, Star Trek, Mission Impossible, Transformers oder South Park. Am Indiana Jones-Franchise ist man ebenfalls maßgeblich beteiligt, gemeinsam mit Disney.

Im US-Fernsehen ist Paramount Global der Marktführer. CBS ist die Nummer eins unter den Fernsehsendern, und das schon seit 14 Jahren, während Comedy Central als Nummer eins unter den Kabelsendern eingestuft wird und Nickelodeon neun der Top-10-Kindersendungen produziert, darunter "Paw Patrol". In den letzten Jahren wurde zudem eine umfangreiche Bibliothek mit spanischsprachigen Inhalten erworben, da dies die vierthäufigste Sprache der Welt ist und im Süden der USA oft sogar die am meisten und teilweise einzige gesprochene Sprache.

Die große Wachstumsstory liegt aber im Streaming. Paramount+ wurde 2014 als CBS All Access gestartet. Nach der erneuten Fusion von Viacom im Jahr 2019 wurden deren Media Networks-Marken, wie Comedy Central, MTV, Nickelodeon und Paramount Pictures in CBS All Access integriert. 2021 erfolgte die Markteinführung von Paramount+ in 25 Ländern, darunter Lateinamerika, Kanada und Australien und es sollen Großbritannien und Südkorea folgen, anschließend aber auch Italien, Frankreich, Deutschland, die Schweiz und Österreich.

Das Unternehmen hat sechs Einnahmesegmente, wobei Werbung, Affiliate und Content Licensing die wichtigsten Einnahmequellen sind. Paramount ist ein Unternehmen mit einer Marktkapitalisierung von 17,3 Mrd. USD, das im Jahr 2021 einen Umsatz von mehr als 28,5 Mrd. USD erzielte.

Im 1. Quartal konnte Paramount+ 6,8 Mio. neue Abonnenten gewinnen und bringt es nun auf insgesamt knapp 40 Mio. zahlende Abonnenten. Bis 2024 will man die Zahl auf 75 Mio. steigern. Der bisherige Marktführer Netflix hat zurzeit rund 220,7 Mio. Abonnenten, doch da seine Abonnentenzahlen rückläufig sind, wurde er soeben von Disney vom Thron gestoßen, das mit seinen drei Streamingangeboten Disney+, ESPN+ und Hulu auf 221,1 Mio. Abonnenten kommt.

Netflix hat es versäumt, sich eine umfangreiche Filmbibliothek zu sichern, wie es jüngst Amazon mit MGM gelang. Content ist und bleibt King! Disney kann damit punkten und seine Preise anheben, Paramount ebenfalls. Sie agieren aus einer Position der Stärke heraus, während Netflix zunehmend in die Defensive gerät. Und das bei maximaler Verschuldung und steigender Zinslast.

Dabei gelang Paramount soeben ein weiterer Vermarktungserfolg. Denn man konnte eine Kooperation mit Walmart verkünden, dem umsatzstärksten Einzelhandelsunternehmen der Welt. Walmart versucht seit einiger Zeit, mit seinem Angebot Walmart+ seinem Erzrivalen Amazon und dessen Prime-Angebot etwas Gehaltvolles entgegenzusetzen. Walmart+ bietet seinen Mitgliedern einen kostenlosen Versand bei Bestellungen und Rabatte auf Treibstoff sowie ein kostenloses sechsmonatiges Abonnement des Premium-Musikdienstes von Spotify. Und das für einen Preis von 12,95 USD pro Monat, während Amazon Prime auf 14,99 USD kommt. Walmart startete seinen Dienst 2020 und kommt Schätzungen zufolge auf 11 bis 32 Mio. Mitglieder, während Amazon Prime weltweit mehr als 200 Mio. Mitglieder hat.

Mit dem kostenlosen Angebot von Paramount+ will Walmart eine weitere Angebotslücke in seinem Dienst schließen, um an Attraktivität gegenüber Amazon Prime zuzulegen. Für Paramount stellt diese Kooperation einen großen Vertriebserfolg dar, denn Streaming ist als Business sehr gut skalierbar. Neuer Content hat dieselben Herstellungskosten und nur marginal höhere Vertriebs- und Technikaufwendungen, ob er nun an 15 oder 150 Mio. Abonnenten ausgestrahlt wird.

Da sich die Anzahl der Streamingabonnenten in den USA der Sättigungsgrenze nähert, ist das Inklusivangebot über Walmart+ ein großer Vorteil für Paramount. Durchaus vergleichbar mit dem Vorteil bei Amazon Prime, das ja auch kein Stand-Alone-Angebot ist. Da das Streamingpaket ohnehin im Mitgliedspaket enthalten ist, ist es weniger kündigungsgefährdet, da ansonsten auch die übrigen Dienste mit wegfallen würden.

Auch wenn Buffett nicht mehr bei Disney an Bord ist und dies durchaus bereut, hat er sich nun bei einem anderen aufstrebenden Star am Streaminghimmel eingekauft. Verglichen mit Disney ist Paramount relativ klein und so konnte er sich bereits knapp 12,1 % an dem Medienunternehmen sichern. Bei Disney mit seiner Marktkapitalisierung von 225 Mrd. USD hätte er deutlich mehr als das Zehnfache hinlegen müssen. Was er sich angesichts seines dreistelligen Milliardencashbergs allerdings ebenfalls hätte leisten können…

& Profi-Tools von

& Profi-Tools von