Portfoliocheck: Primecap Management legt den Schwerpunkt auf die Pharmariesen

Primecap Management erzielt seit seiner Gründung 1985 durchschnittlich 2 Prozent mehr Rendite pro Jahr als der S&P 500 abwirft. Das ergibt nach 34 Jahren dank des Zinseszinsfaktors eine Überrendite von 2.700 Prozent. Kein Wunder, dass Vanguard weiterhin auf die Expertise von Primecap setzt. Und Vanguard ist immerhin der zweitgrößte Vermögensverwalter der Welt.

Howard B. Schow, Mitchell J. Milias und Theo A. Kolokotrones gründeten 1983 Primecap Management und führen das Unternehmen noch heute gemeinsam. Primecap betreut einige Fonds für Vanguard, wie den Vanguard Primecap Core Fund, den Vanguard Capital Opportunity Fund und den Vanguard PRIMECAP Core Fund. Darüber hinaus "leisten" die sich drei eigene Primecap Odyssey Fonds, mit denen sie ihre eigenständigen Anlagestrategien verfolgen.

Dabei geht Primecap Management stets nach einem festen Anlageschema vor:

- Zunächst erfolgt der Blick auf das Fundamentale. Weniger auf die rückwärtsgewandte Bewertung, sondern vielmehr auf die langfristigen Wachstumsaussichten, die durch neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management befeuert werden können. Hier suchen sie dann nach einer Diskrepanz zu den aktuell vorherrschenden Erwartungen des Marktes gegenüber den "wahren" Perspektiven.

- Primecap Management zielt nicht auf kurzfristige Chancen, sondern investiert mittel- und langfristig. Mindestens drei bis fünf Jahre sollten es schon sein und sie kaufen sich daher bei Unternehmen ein, von denen sie sich in diesem Zeitraum eine Outperformance gegenüber dem Markt erwarten.

- Einen besonderen Wert legt man auf eine individuelle Entscheidungsfindung. Man sucht einen Macher an der Spitze des Zielunternehmens, nicht ein Komitee oder eine gemeinsam verantwortliche Gruppe.

- Am Ende steht, ganz selbstverständlich, die Frage der Bewertung. Sie ist der Schlüssel für erfolgreiche Investitionsentscheidungen und Primecap sucht nach einer möglichst hohen Diskrepanz zwischen dem ermittelten fairen Wert des Unternehmens und der gegenwärtigen aktuellen Marktbewertung. Ein gutes Unternehmen wird nur dann zu einem guten Investment, wenn man es auch günstig genug kaufen kann.

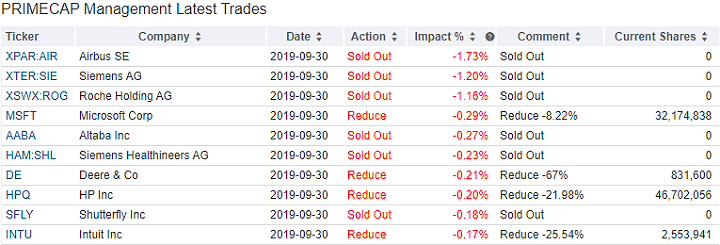

Primecap Managements Käufe und Verkäufe im 3. Quartal

Primecap hat im dritten Quartal 2019 weiter Geld vom Tisch genommen und bei vielen Positionen seinen Bestand leicht reduziert. So wurde Microsoft um 8,2 Prozent abgebaut, HP um 22 Prozent und Intuit um knapp 26 Prozent. Deere nähert sich mit einer Reduzierung um 67 Prozent einem Komplettausverkauf, den Primecap bei Airbus, Simens, Roche, Altbaba, Simens Healthineers und Shutterfly bereits vollzogen hat.

Primecap Managements Portfolio Ende des 3. Quartals

Zum Ende des dritten Quartals 2019 war das Portfolio von Primecap Managament vor allem von fünf Sektoren geprägt. Technology war mit 31 Prozent der stärkste Brocken, gefolgt von Healthcare (25%) und Industrials (16%). Es folgen und Financial Services (11%) und Zyklische Konsumwerte (10%).

Das Portfolio ist breit aufgestellt und Eli Lilly ist mit knapp 4 Prozent weiterhin die größte Position. Microsoft hat sich inzwischen an Adobe auf den zweiten Rang vorgeschoben und Texas Instruments konnte Southwest Airlines vom vierten Rang verdrängen. Mit Amgen (2,82% und Biogen (2,66%) folgen auf den Plätzen sechs und sieben zwei US-Biotechschwergewichte, die um die zehntplatzierte AstraZeneca ergänzt werden.

Aktien im Fokus: Pharmariesen

Die Pharmabranche ist in Bewegung, das Übernahmekarussell dreht sich immer schneller und es ist nicht leicht, hier die Übersicht zu behalten und die erfolgversprechenden Unternehmen von den bloßen Mitläufern zu unterscheiden.

Die Entwicklung eines neuen Wirkstoffes dauert mindestens zehn Jahre und kostet mehr als eine Milliarde Dollar. Vom ersten Ansatz bis zum fertigen Medikament bleiben mehr als 99 Prozent auf der Strecke; schon nur ein geringer Teil schafft es überhaupt zu der Phase, in der die gesetzliche vorgeschriebenen klinischen Studien beginnen.

Mitte der 1990er Jahre erlebten Biotechnologieunternehmen ihren ersten großen Hype. Sie waren die jungen Wilden, die mit innovativen Ideen und viel Startup-Geld in der Hinterhand den etablierten, angestaubten Platzhirschen das Leben schwer machten. Diese saßen auf alten Medikamenten und ihren Patenten und hatten kein Interesse an Veränderungen. Denn Forschung und Entwicklung verschlingen große Summen und das überließ man anfangs lieber den neuen Biotechunternehmen, denn wenn die scheiterten, war nur das Geld der Investoren verloren.

Doch aus den Anfängen wurde mehr und bald ging es nicht nur mehr um neuen Wirkstoffe, sondern ganz andere Ansätze in der Therapie, in der Wirkungsweise von Medikamenten. Als dann im Jahr 2000 die Internetblase platzte und das Risikokapital schlagartig aus dem Markt abgesaugt wurde, verloren auch die Biotechunternehmen ihre immer wieder aufs Neue benötigte Geldzufuhrmöglichkeit. Doch sie fanden eine neue, denn die etablierten Pharmariesen erkannten bald, dass sie über Beteiligungen an und Kooperationsverträge mit den Biotechnunternehmen eine vergleichsweise risikoarme externe Forschungsabteilung aufbauen konnten.

So wurde bald die "Meilensteinzahlung" das Lieblingswort der Anleger in der Biotechbranche, denn wenn eine solche floss, bekam das Biotechunternehmen dringend benötigte Finanzmittel eines Kooperationspartners und zwar für das Erreichen bedeutender vereinbarter Zwischenziele.

Neben dem reinen Geldzufluss wurde hierdurch dann auch die Phantasie angeheizt, denn das Erreichen eines Meilensteins bedeutete ja auch, dass sich die Aussicht auf den "großen Wurf" erhöht hatte, also darauf, dass am Ende ein zugelassenes Medikament auf den Markt gebracht werden kann.

Marktbereinigung, Fusionen, Übernahmen

Schaut man zwei Jahrzehnte zurück, dann sind viele Unternehmen aus der Pharma- und Biotechbranche verschwunden. Nicht alle haben dabei Schiffbruch erlitten, denn viele haben sich zusammengeschlossen oder wurden aufgekauft. Dabei wächst das Volumen der Übernahme und hat längst hohe zweistellige Milliardensummen erreicht.

Interessanterweise haben sich aber auch einstige kleine Biotechunternehmen selbst zu Pharmagiganten entwickelt und spielen heute längst in der Champions League mit. Zwei Paradebeispiele sind AMGEN und BIOGEN.

AMGEN ist heute ein Unternehmen mit einer Börsenkapitalisierung von rund 145 Milliarden Dollar. Es hat Kooperationsvereinbarungen für Produktentwicklungen mit Pharmariesen wie Novartis, Merck und AstraZeneca und ist auch durch gezielte Übernahmen gewachsen. Die bedeutendste von ihnen war die Übernahme von Onyx Pharmaceuticals im Sommer 2013 für 10,4 Milliarden Dollar.

BIOGEN ist älter als AMGEN, aber mit einer Börsenkapitalisierung von rund 75 Milliarden Dollar auch nur etwa halb so groß. Eine große Fusion hat Biogen bereits 2003 hinter sich gebracht, als man Idec Pharmaceuticals übernahm, ein weiteres aufstrebendes Biotechunternehmen der frühen Zeit.

AstraZeneca wiederum entstand aus der Fusion der schwedischen Astra mit der britischen Zeneca und kann auf eine lange Historie als klassisches Pharmaunternehmen zurückblicken. Vor allem mit Produkten zur Bekämpfung von Bluthochdruck und Cholesterin gehörte man jahrelang zur Spitzengruppe, doch dann schwan die Innovationskraft und das Unternehmen in die Defensive. 2013 übernahm man die Diabetes-Sparte von Bristol-Myers Squibb und wurde in 2014 dann selbst zum Übernahmeziel des Viagra-Konzerns Pfizer. Am Ende konnte AstraZeneca jedoch seine Eigenständigkeit bewahren, verkaufte jedoch Ende 2016 große Teile seiner Antibiotikasparte an die Amerikaner. Mit 105 Milliarden Dollar Börsenkapitalisierung ist auch AstraZeneca kein kleines Unternehmen.

In eine ähnliche Größenordnung ist Bristol-Myers Squibb nun vorgedrungen, die nach der erfolgreichen Übernahme des Biotechunternehmens Celgene auf eine Börsenkapitalisierung von 110 Milliarden Dollar kommen.

Angesichts des enormen Kostendrucks, den die Gesundheitsbehörden und die Krankenkassen machen, angefeuert durch die zunehmende Bevorzugung von Generika-produkten, dürfte die Branche weiter in Bewegung bleiben. Die anstehenden US-Präsidentschaftswahlen Ende des Jahres bringen das Thema Gesundheitskosten noch stärker in den Fokus, weil insbesondere die Kandidaten der Demokraten Sanders und Warren sich hier zu profilieren such und zwar sowohl gegen die Mitbewerber aus den eigenen Reihen, aber auch gegen Präsident Donald Trump, den wahrscheinlichen Kandidaten der Republikaner. Und die Forderung nach günstigeren Medikamenten und einer besseren medizinischen Versorgung kommen seit jeher gut an beim Wahlvolk. Selbst wenn die Erfahrung zeigt, dass nach der Wahl meistens wenig von den großen Plänen umgesetzt wird. Obama-Care war dies bezüglich eine große Ausnahme und eine Überraschung.

Primecap Management setzt auf einige der aussichtsreichsten Player in diesem Spiel, die sowohl als potenzielle Käufer als auch als Übernahmeziele in Frage kommen. Und dabei auch aus eigener Kraft und mit gut gefüllter Produktpipeline die Zukunft angehen können. Die richtige Mischung macht’s. Auch bei der Auswahl der Portfoliounternehmen …

Bildherkunft: Cagkan – stock.adobe.com

& Profi-Tools von

& Profi-Tools von