Portfoliocheck: Selfmade-Milliardär Stanley Druckenmiller setzt nur auf die Besten und daher jetzt auch auf Adobe

Das ist ihm gelungen, weil er seit 30 Jahren kein einziges Jahr mit Verlust abgeschlossen hat, sondern durchschnittlich eine Rendite von mehr als 30 Prozent erzielen konnte. Mit einer solchen unglaublichen Erfolgsrendite kann kaum ein anderer Investor glänzen, schon gar nicht über so einen langen Zeitraum hinweg. Ein Grund mehr, sich Stanley Druckenmillers Investments genau anzusehen.

Uni-Abbrecher Druckenmiller startete seine Karriere an den Finanzmärkten bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte und sein ausgeprägtes makroökonomisches Talent schnell positiv auffiel. Binnen eines Jahres stieg Druckenmiller vom Trainee zum Chef der Research-Abteilung auf und bereits 1981 gründete der damals 28-jährige seinen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Größere Aufmerksamkeit erlangte Druckenmiller als rechte Hand von Wall-Street Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang. Soros verdiente hierbei Milliarden, was seinen Ruf als Star-Investor begründete.

Wie Soros auch, verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Seit 2012 managt Druckenmiller ausschließlich sein eigenes Kapital und schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

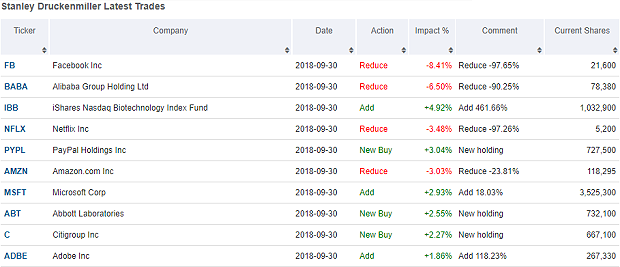

Stanley Druckenmillers Käufe und Verkäufe (Top 10)

Im dritten Quartal 2018 hat Druckenmiller einige gewichtige Veränderungen in seinem Portfolio vorgenommen, insbesondere in seinen am stärksten gewichteten Sektoren. Im Technologie-Bereich reduzierte er seine Positionen um 15% Prozent, während er hier Zukäufe von etwas mehr als 10 Prozent vornahm, so dass der Technologie-Sektor unterm Strich mit 55 Prozent noch immer unangefochten die Spitzenposition hält. An zweiter Stelle folgen die zyklischen Konsumwerte, die um 13 Prozent auf 14,5 Prozent gestutzt wurden, während er hier im Gegenzug kaum aufgestockt hat. Dafür baute er die nun drittplatzierte Gesundheitssparte um gut 7 Prozent aus und verdoppelte deren Anteil auf nun knapp 13 Prozent.

Die Aktien von Facebook hat er beinahe komplett verkauft, nachdem der Wert zuvor noch mit achteinhalb Prozent einer seiner größten gewesen war, und auch nur wenige Monate im Depot verweilte. Genauso erging es Alibaba, die er um 90 Prozent abbaute, nachdem sie mit sechseinhalb Prozent Depotanteil ebenfalls eines seiner Schwergewichte war. Auch Netflix kegelte er aus seinem Depot und bei Amazon hat er ein Viertel seiner Aktien verkauft.

Auf der anderen Seite hat er seine Position im Biotech-Sektor annähernd verfünffacht und seinen diesbezüglichen ETF auf 6 Prozent Depotanteil aufgepumpt.

Beim Zahlungsdienstleister PayPal ist er mit einem Depotanteil von 3 Prozent frisch eingestiegen und folgt hier mit etwas Zeitverzug Daniel Loeb von Third Point, der dem PayPal-Kurs Verdopplungspotenzial zubilligt.

Seine Microsoft-Position hat Druckenmiller lediglich um ein knappes Fünftel weiter aufgestockt, aber da dies bereits zuvor schon seine mit Abstand größte Depotposition war, ging es eben auch um einen Depotzuwachs von 3 Prozent. Fast in ähnlicher Größenordnung kaufte sich Druckenmiller in zwei neue Werte ein, mit 2,5 Prozent bei Abbott Laboritories und mit 2,3 Prozent bei der Citigroup. Und dann hat er noch seinen Anteil beim Softwarekonzern Adobe Systems verdoppelt auf nun gut 3 Prozent.

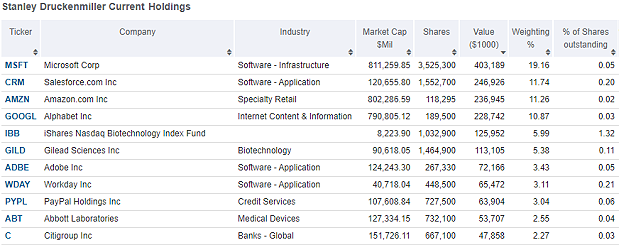

Stanley Druckenmillers Portfolio (Top 10)

Mit großem Abstand ist Microsoft die größte Position im Depot des Duquesne Fonds und hat nun ein Gewicht von mehr als 19 Prozent. Auf den weiteren vorderen Plätzen folgen die Technologiekonzerne Salesforce mit 12 Prozent sowie Amazon und die Google-Mutter Alphabet mit jeweils rund 11 Prozent.

Auf Platz fünf liegt der massiv aufgestockte Biotech Index-Fonds mit 6 Prozent und damit die erste Position, die nicht dem Technologiesektor angehört. Dicht gefolgt von Gilead Sciences, einem weiteren Biotechnologiewert, der knapp fünfeinhalb Prozent auf die Waage bringt.

Die neuen Depotwerte PayPal, Abbott Labortories und Citigroup bringen es auf Anteile zwischen 2 und 3 Prozent und nach dem Verdoppeln der Positionsgröße schafft es Adobe nun mit etwas mehr als drei Prozent immerhin bereits auf den siebten Platz in Druckenmillers Portfolio. Hier will er mit einem ganz besonderen Qualitätswert punkten, der im Gegensatz zu Microsoft, Amazon oder Alphabet ausschließlich auf Software setzt.

Aktie im Fokus: Adobe Systems

Adobe Systems ist ein diversifizierter US-Software-Konzern, der in den beiden Hauptgeschäftsfeldern "Digital Media" und "Digital Experience" aktiv ist.

In der Sparte "Digital Media" vertreibt das Unternehmen eine Vielzahl an beliebten Produkten, die auch Privatanwendern bekannt sind. Hierunter fallen zum Beispiel Photoshop, Lightroom, Dreamweaver oder Adobe Acrobat. Die entscheidende Anwendergruppe für die Softwareprodukte von Adobe sind allerdings kreative Entwickler und Unternehmen.

Im Gegensatz zu früheren Zeiten verkauft Adobe seine Softwareprodukte nicht mehr in Form von EInmallizenzen, sondern gilt als Erfinder des SaaS-Modells (Software-as-a-Service), also des Softwareabonnements.

Im Bereich "Digital Experience" betreibt Adobe die Marketing Cloud, Analytics Cloud oder die Advertising Cloud. Damit richtet sich das Unternehmen an werbetreibende Kunden und stellt diesen die dafür notwendigen Systeme und Auswertungstools zur Verfügung.

Adobes Burggraben

Adobe setzt mit seinen Produkten Maßstäbe für die Konkurrenz und hat es geschafft, in mehreren Bereichen zur Standardanwendung zu werden. Viele Produkte von Adobe sind nur unter erheblichem Aufwand durch Konkurrenzprodukte zu ersetzen, da die Bedienung komplexer Produkte über Monate erlernt werden muss. Da sich die Anwendungen vor allem an Kreativschaffende und Desginer wenden, sind sie quasi zu einem "Must-have" geworden, weil Jobs in diesem Segment kaum zu ergattern sind, wenn man die Adobe-Produkte nicht beherrscht. Und auch beim Austausch von Daten der Firmen untereinander wird mehr oder weniger erwartet, dass man Photoshop- oder PFD-Dateien verwendet.

Da die Produkte überdurchschnittlich viel kosten, ruft dies natürlich Nachahmer auf den Plan. Doch mit weniger gut entwickelten Programmen, die auf geringere Qualität und abgespeckten Funktionsumfang setzen, kann man eigentlich nur bei Privat- und Gelegenheitsanwendern punkten, nicht aber bei Profis. Zudem verändert auch Adobe seine Programme in regelmäßigen Abständen so, dass ihre Merkmale zwar weiterhin Standards setzen, aber eben nicht von anderen Anbietern ohne größeren Aufwand in ihre eigene Software implementiert werden können.

Durch die Umstellung auf das Abo-Modell ist es Adobe zudem gelungen, seine Produkte verlässlicher zu monetisieren. Ergebnis ist ein effektiveres und profitableres Geschäftsmodell und auch für die Kunden bieten sich hieraus Vorteile. Die Initialkosten für den Einsatz der Software sind gering, da man keine teuren Lizenzen erwerben muss. Der sofortige Nutzen ist damit vergleichsweise hoch und die Eintrittsbarriere dem entsprechend gering. Allerdings müssen die Mitarbeiter auf der neuen Software geschult werden (hier hilft es, dass Adobes Produkte Standards setzen und daher viele Mitarbeiter aus den betreffenden Branchen Erfahrung mit ihnen haben), doch wenn ein Unternehmen erst einmal erfolgreich mit den Adobe-Produkten arbeitet, ist seine Motivation für einen Wechsel zu einem Konkurrenzprodukte sehr gering. Und das spielt Adobe natürlich doppelt in die Karten.

Es ist Adobe also gelungen mehrere "Industriestandrads" zu etablieren und sich damit einen enormen ökonomischen Burggraben zu schaffen, den Konkurrenten kaum überwinden können.

Wachstumsmärkte

Einen großen Vorteil zieht Adobe daraus, dass man mehrere stark wachsende Märkte adressiert. So wächst der Online-Werbemarkt enorm und hier kann Adobe trotz der starken Konkurrenz von Alphabet oder Amazon punkten – dank seiner breiten und treuen Kundenbasis. Darüber hinaus entwickelt sich Online-Werbung, wie auch die Gestaltung von Websites, immer mehr hin zu graphischen Darstellungen und bewegten Bildern und weg von der klassischen Textdarstellung, was Adobe mit seinen Produkten ebenfalls perfekt unterstützt.

Daneben gibt es ein relativ junges Genre, das Gaming. Dieses ist längst den Kinderschuhen entwachsen und rückt sogar bereits in den Bereich der Olympischen Disziplinen vor. Und damit sind nicht nur die unzähligen Browser-Games gemeint oder die Online-Rollenspiele, sondern auch noch jungen Anwendungen, wie Fahrschulsimulatoren oder 3D-Systeme. All diese Anwendungen benötigen immer bessere, immer komplexere, detailgetreuere grafische Darstellungen in 3D-Optik und die Ansprüche der Nutzer und Spieler steigen immer weiter an. Und damit der Druck auf die Produktenwickler, die ihrerseits wiederum auf die besten Grafikprogramme zurückgreifen müssen. Nicht nur, um die besten Ergebnisse zu bekommen, sondern alleine schon deshalb, weil sie auch die kreativsten Köpfe begeistern müssen, bei ihnen zu arbeiten. Und hier greift erneut der enorme Vorteil von Adobe, die Maßstäbe und Standards zu setzen. Die Top-Leute bekommt man eben nicht, wenn man diesen nur handgestrickte Open Source-Arbeitshilfen bieten kann. Und so zeigt sich auch beim Recruiting, einer eher unerwarteten Stelle, der starke Burggraben, den Adobe mit seinen Produkten ausgehoben hat.

Wachstum durch gezielte Akquisitionen

Nachdem Adobe bereits bei der Erstellung von Dokumenten und Inhalten für Druck und Digital den Markt dominiert, erhöht man mit der jüngsten Übernahme von Allegorithmic seine Präsenz auf dem Softwaremarkt für 3D- und-CAD-Materialien, der Produktion von Videospielen sowie Spezialeffekten bei Kino- und Fernsehfilmen.

Adobe will alle Algorithmic-Software-Produkte in seine Creative Cloud-Programme integrieren. Die wiederkehrenden Einnahmen aus den Creative Cloud-Software-Abonnementgebühren sind Adobes größter Umsatz- und Ergebnisbringer. Sie steuern mit 4,5 Milliarden Dollar mehr als 50 Prozent zum Jahresumsatz bei.

Zusätzliche Phantasie bringen aber auch die beiden anderen größeren Übernahmen aus dem letzten Jahr ins Spiel. Im Oktober wurde die Übernahme von Marketo abgeschlossen, dem Marktführer im Bereich Business-to-Business-Marketing (B2B). Und das E-Commerce-Unternehmen Magento, der andere Zukauf, übertraf sofort das Umsatzziel von Adobe in Höhe von 30 Millionen Dollar für das erste Quartal, in dem man zu Adobe gehörte. Die mit Magento erworbenen integrierten Commerce-Funktionen unterstützen Adobe sowohl im B2B- als auch im B2C-Bereich (Business-to-Consumer).

Diese Akquisitionen in der Sparte "Digital Experience" erfüllen gleich mehrere Zwecke. So kann Adobe deren Produkte bei seinem bestehenden Kundenstamm vermarkten und dadurch seinen Umsatz steigern. Und dann kann Adobe den bestehenden Kunden von Magento und Marketo Kunden nun die gesamte Palette der Adobe-Produkte anbieten.

Darüber hinaus sorgt Adobes immer größer werdender Kundenstamm dafür, dass dem Unternehmen immer bessere Daten zur Verfügung stehen, um die Vorlieben und Wünsche der Kunden zu erkennen und ihnen stets die am besten hierauf ausgerichteten Produkte anbieten zu können.

Diese absolute Marktdominanz in Verbindung mit den weiterhin ungebremsten starken Wachstumsraten verhelfen Adobe zu einer ganz besonderen Marktstellung. Und daher versehen Anleger die Aktie auch mit entsprechend hohen Bewertungen. Die Adobe bisher jedoch immer wieder gerechtfertigt hat und dank seines skalierbaren Geschäftsmodells sogar seine Margen sogar noch immer weiter ausweiten konnte.

Genau diese Gemengelage macht Adobe so interessant für Stanley Druckenmiller. Einen großer Ankerinvestor gibt es nicht und wenn einer der großen Technologiekonzerne irgendwann auf den Geschmack kommt, müsste er schon einen signifikante Prämie bezahlen, um sich die Mehrheit sichern zu können. Mit einer Börsenkapitalisierung von 125 Milliarden Dollar ist Adobe kein kleiner Brocken. Aber für die großen Player auch (noch) nicht zu groß…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von