Portfoliocheck: Stanley Druckenmiller setzt jetzt auf Cybersecurity mit CrowdStrike und Palo Alto Networks

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Ausnahmeinvestor Stanley Druckenmiller glänzt mit einer durchschnittlichen Rendite von mehr als 30 % pro Jahr und beendete seit 30 Jahren fast keines davon mit einem Verlust. Eine solche atemberaubende Erfolgsrendite hat kaum ein anderer Investor vorzuweisen, schon gar nicht über so einen langen Zeitraum hinweg. Dass Druckenmillers Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uniabbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 3,5 Mrd. USD Dollar schätzt.

Seine Karriere an den Finanzmärkten startete Stanley Druckenmiller ganz klassisch bei der Pittsburgh National Bank, wo er 1977 als Ölanalyst anheuerte. Sein makroökonomisches Talent fiel dort schnell positiv auf und binnen eines Jahres stieg er vom Trainee zum Chef der Researchabteilung auf. Bereits 1981 gründete der damals 28-jährige seinen eigenen Hedgefonds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang, erlangte Druckenmiller besondere Aufmerksamkeit. Soros verdiente hierbei Milliarden, was dessen Ruf als Starinvestor mitbegründete.

Wie Soros verfolgt auch Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil. Auch das hat er von Soros gelernt und äußerte sich hierzu einmal derart, dass viele der besten Ideen von Soros eigentlich von ihm, Druckenmiller, stammten, aber Soros sei damit viel reicher geworden als er selbst. Das habe daran gelegen, dass Soros stets mit hohem Einsatz agierte, während Druckenmiller früher eher zurückhaltender investierte.

Druckenmiller verließ Soros Team 2010 und managt seitdem ausschließlich sein eigenes Kapital; er schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

Top Transaktionen im 2. Quartal 2022

Stanley Druckenmiller war wieder sehr aktiv und kommt auf eine Turnoverrate von 21 %. Unter seinen nun 43 Positionen finden sich neun Neuaufnahmen. Er steht dem Gesamtmarkt weiterhin sehr skeptisch gegenüber und geht von einer Fortsetzung der Korrektur aus – auch wenn er meint, sie werde nicht mehr ewig dauern. Die Inflation habe er unterschätzt, aber die Notenbank habe vollends versagt und hinke der Entwicklung komplett hinterher. Die Zinsen müssten mindestens bei 8 % stehen und damit würde die Wirtschaft geradezu abgewürgt. Eine schwierige, aber selbst verschuldete Zwickmühle.

Seinen Portfoliowert hat er daher nochmals weiter reduziert und zusätzliches Cash aufgebaut. Ende des Quartals lagen seine Aktienpositionen nur noch bei 1,4 Mrd. USD, vor drei Monaten waren es noch 2,3 Mrd. USD und vor einem Jahr waren es noch rund 3,5 Mrd.

Seine zuvor fünftgrößte Aktienposition Amazon hat Druckenmiller im 2. Quartal komplett verkauft. Bei Microsoft reduziert er um mehr als ein Viertel und damit in etwa so viel, wie er im 1. Quartal noch zugekauft hatte. Ebenfalls dem Technologiesektor zuzuordnen ist Smartsheet, die er um knapp 85 % abbaute. Ebenso verkaufte er ein Drittel seiner Anteile am weltgrößten Kupferproduzenten Freeport-McMoRan und bei Teck Resources waren es 55 % - hier war er erst im Vorquartal neu eingestiegen.

Kupfer gilt als Frühindikator für die Wirtschaft und hat sich angesichts einer drohenden globalen Rezession deutlich verbilligt in den letzten Monaten. Und auch der Kurs von Freeport fiel zwischen Mitte Februar und Mitte Juli um knapp die Hälfte.

Bei seinen Neuengagements hat Druckenmiller gleich ordentlich Geld in die Hand genommen, so dass es gleich 5 Werte aus dem Stand heraus in seine Top 10 geschafft haben. Dem Pharmakonzern Eli Lilly gelang mit einer Gewichtung von 7 % der größte Sprung, der Corona-Wirkstoffpionier Moderna stieg mit 2 % ein.

Daneben setzt Druckenmiller nun auf Cybersecurity und hat gleich drei Unternehmen aus diesem Sektor neu ins Depot genommen. Neben CrowdStrike und Palo Alto Networks auch Datadog, ein Softwareunternehmen für Cloudanwendungen, das die Überwachung von Servern, Datenbanken, Tools und Diensten über seine Datenanalyseplattform ermöglicht. Das Thema genießt nicht erst seit dem Ausbruch des Ukrainekriegs einen immer höheren Stellenwert. Interessanterweise hatte er sich von Palo Alto Networks erst im Vorquartal getrennt; nun erfolgte also die Rolle rückwärts.

Top Portfolio-Positionen Ende des 2. Quartals 2022

Der "digitale Fußabdruck" in Druckenmillers Portfolio ist wieder angestiegen; mit 25,3 % Gewichtung (Q1: 21,4 %) stellen sie wieder den stärksten Sektor dar.

Inzwischen sind die Technologiewerte mit einem Anteil von 21,4 % auf Rang zwei zurückgefallen. Die zyklischen Konsumwerte sind auf den zweiten Rang abgerutscht. Sie bringen knapp 19 % auf die Waage, nachdem es im 1. Quartal noch 26,4 % waren und im 2021er-Schlussquartal sogar 40 %. Die Energiewerte verbesserten sich auf Rang drei mit 17,2 % nach zuvor 12,4 % und dahinter folgen Gesundheitswerte mit 10,5 % (Q1: 4,3 %) vor Basic Materials, die von 15,1 auf 10,2 % schrumpften.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Keine Veränderung hat Druckenmiller bei Coupang vorgenommen. Den südkoreanischen Onlinehändler hatte er in den vorangegangenen Quartalen bei deutlich fallenden Kursen mehrfach massiv aufgestockt und der Wert liegt mit großem Abstand an der Spitze von Druckenmillers Portfolio. Im 2. Quartal bewies der Kurs relative Stärke zum Gesamtmarkt und so stieg die Gewichtung von 14,9 auf 17,9 % deutlich an. Zusätzlich hat auch die allgemeine Reduzierung des Depots hieran ihren Anteil und ist ebenfalls für die in etwa gleichgebliebene Gewichtung von Microsoft verantwortlich, die sich mit 13,8 % auf dem zweiten Rang behaupten konnte; und das trotz des Verkaufs von einem Viertel der Position.

Bei Chevron hat Druckenmiller seine Position leicht getrimmt, aber der Energieriese bleibt souveräner Drittplatzierter. Neueinsteiger Eli Lilly belegt gleich den vierten Platz und verdrängt damit die reduzierte Freeport-McMoRan.

Dahinter folgt mit T-Mobile US die Erfolgstochter der Deutschen Telekom, die in Druckenmillers Portfolio trotz einer leichten Reduzierung an Gewicht zugelegt hat. Es schließt sich KBR an, die vom zehnten auf den siebten Rang vorrückten vor WillScot Mobile Mini Homes und den beiden annähernd gleichgewichteten CrowdStrike und Palantir.

Im Fokus: Palo Alto Networks

Palo Alto Networks wurde im Jahr 2005 in San Francisco gegründet und beschäftigt heute weltweit mehr als 8.000 Mitarbeiter. 2012 erfolgte der Börsengang und seitdem wurde der Umsatz auf über 3,5 Mrd. USD mehr als verzehnfacht.

Palo Alto Networks ist eines der weltweit führenden IT-Sicherheitsunternehmen. Die inzwischen im kalifornischen Santa Clara beheimatete IT-Firma bietet ihren Kunden Firewalls und cloudbasierte Cybersecurity-Lösungen. Mit seiner innovativen Sicherheitsplattform unterstützt Palo Alto seine Kunden, vornehmlich Unternehmen und Behörden, ihre Daten, Netzwerke und Systeme zu überwachen und zu schützen. Über die Sicherheitsplattform wird eine Echtzeitüberwachung des Datenverkehrs für alle Applikationen und User ermöglicht, was Datenmissbrauch, Hackerangriffe oder Industriespionage erheblich erschwert.

Als einer der etablierten Player am Markt war Palo Alto längere Zeit bei Anlegern nicht so gefragt wie seine innovativen Herausforderer, wie CyberArk, CrowdStrike, FireEye oder Fortinet. Das Blatt hat sich inzwischen gewendet, da Palo Alto über eine solide Bilanz und einen attraktiven Cashflow verfügt sowie inzwischen auch wieder Gewinne erwirtschaftet. Das hat man vielen Wettbewerbern voraus und kann damit in der neuen Zeit von Geldknappheit, Inflationsdruck und steigenden Zinsen punkten.

Immer mehr Einzelhändler setzen auf E-Commerce und immer mehr Unternehmen mussten sich angesichts der Coronapandemie für Work-from-Home entscheiden, um überhaupt arbeitsfähig zu bleiben. Dabei blieb der Sicherheitsaspekt oft auf der Strecke, was sich für Cyberkriminelle immer öfter auszahlt. Dabei werden längst nicht private Anwender über Phishing-Mails abgezockt, sondern die Cyberkriminellen entwenden immer öfter über die Netzwerke sensible Daten und erpressen damit die Unternehmen. Weil so viele Mitarbeiter von zuhause aus arbeiten, bieten sich viel mehr Angriffspunkte für Cyberattacken. Denn der größte Schwachpunkt bleibt der Mensch.

Die jüngsten Geschäftszahlen konnten sich sehen lassen. Palo Alto Networks verzeichnet für sein Ende Juni abgeschlossenes Geschäftsjahr 2022 ein Umsatzplus von 29 % auf 5,5 Mrd. USD und erstmals seit vier Jahren wieder ein positives GAAP-Nettoergebnis. In seinem 4. Geschäftsquartal stieg der Umsatz gegenüber der Vorjahresperiode um 27% auf 1,6 Mrd. USD.

Für das laufende Geschäftsjahr 2023 rechnet Palo Alto Networks mit einem Umsatz zwischen 6,85 und 6,9 Mrd. USD und damit einem weiteren Zuwachs um 25 %. Das Nettoergebnis soll positiv bleiben.

Mitte September führte Palo Alto Networks einen 3 zu 1 Aktiensplit, was der Aktie angesichts des herausfordernden Börsenumfelds aber keine allzu großen Impulse brachte. Der Kurs notiert aktuell etwa 15 % unter seinem Hoch aus dem Mai und konnte sich damit vergleichsweise gut behaupten.

Die sich immer weiter beschleunigende Digitalisierung und der Trend hin zu E-Commerce und Digital Payments bietet für Palo Alto Networks große Chancen. Das Unternehmen ist in diesem Sektor führend und kann trotz vieler innovativer Herausforderer seinen Spitzenplatz behaupten. Kürzlich erst wurde man von Gartner zum neunten Mal in Folge als Leader im Bereich Network Firewalls ausgezeichnet. Druckenmiller hat sich hier wieder aussichtsreich positioniert.

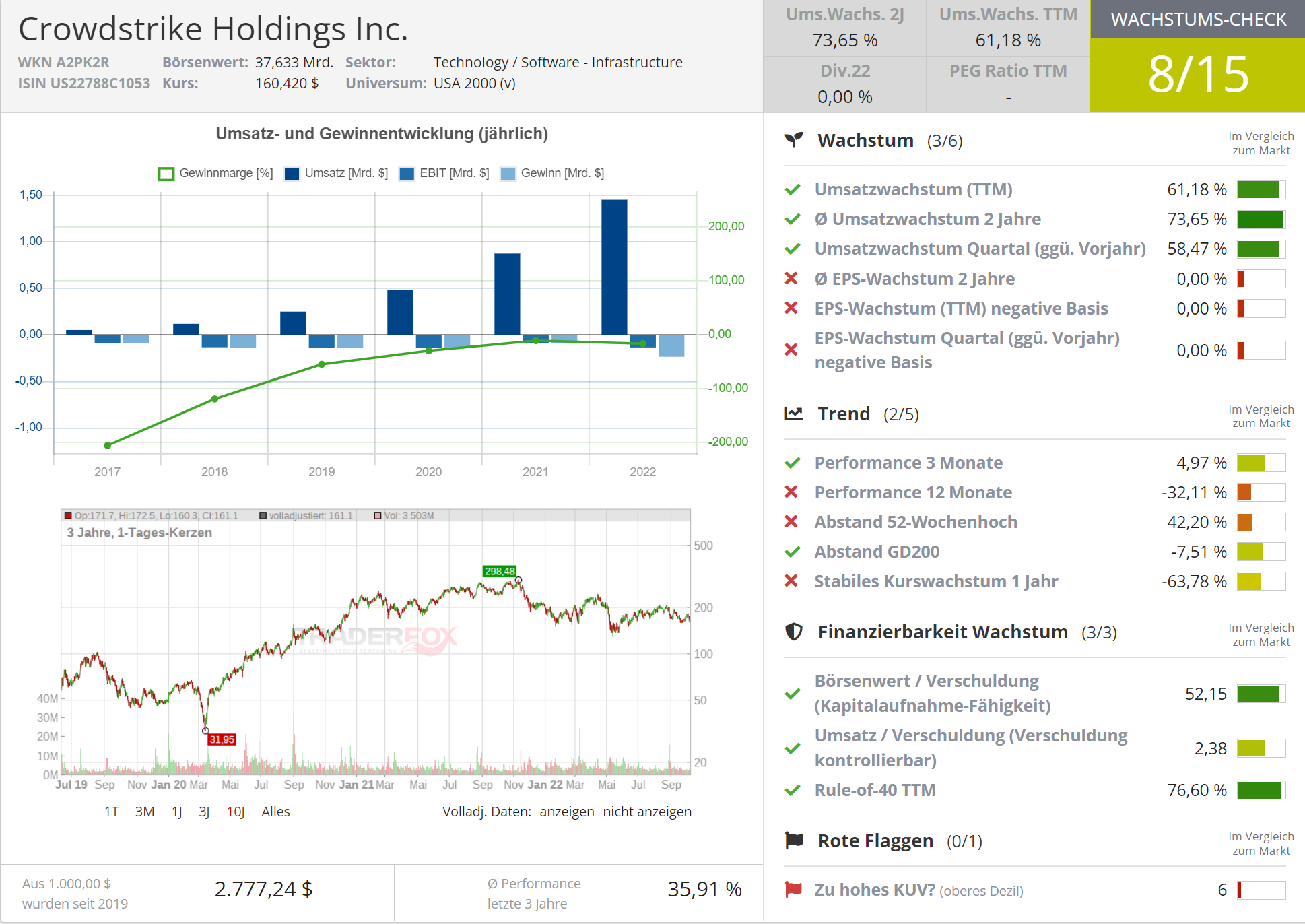

Quelle: Wachstums-Check TraderFox

Im Fokus: CrowdStrike

CrowdStrike beschäftigt sich mit Informationssicherheit und verfügt über eine eigene Cybersicherheitstechnologie. Die Kalifornier bieten damit Endgeräteschutz, Aufklärung über Bedrohungen und Reaktionsdienste für Cyberangriffe an. Das 2011 gegründete Unternehmen ging 2019 an die Börse und war einer der Highflyer, musste aber seit November 2021 erhebliche Kurseinbußen verkraften.

Eine besondere Stärke von CrowdStrike ist die hohe Bruttobindungsrate seiner Kunden von über 97 %, die zuletzt sogar auf 98,1 % weiter angestiegen ist. Diese Kennzahl zeigt an, dass die Kunden mit dem Produkt zufrieden sind und ihre Abonnements erneuern und da Neukundengewinnung stets teuer ist, ist eine hohe Verlängerungsquote daher erstrebenswert. Aber auch die Nettobindung ist beeindruckend und lag im gleichen Zeitraum bei über 120 %. Sie besagt, dass die Kunden auch noch mehr Geld für die Produkte von CrowdStrike ausgegeben haben. Beide Faktoren zusammen wirken sich entsprechend positiv auf die Margen aus.

CrowdStrike vertreibt seine Lösungen über ein SaaS-Modell und erzielt damit stetig wiederkehrende Umsätze. Im 2. Geschäftsquartal, das am 31. Juli endete, sind diese wiederkehrenden Umsätze auf über 2 Mrd. USD geradezu explodiert.

Gewinne erzielt CrowdStrike unterm Strich noch nicht, was aber bei stark wachsenden Unternehmen auch üblich ist. Entscheidend für den Erfolg ist die Entwicklung des Free Cashflows und das Unternehmen möchte langfristig eine operative Marge von über 20 % erzielen und eine Free Cashflow-Marge von über 30 % im Verhältnis zum Umsatz. Die Bruttomarge liegt schon mal bei starken 77 %.

Während CrowdStrike im Geschäftsjahr 2020 lediglich 12 Mio. USD an FCF erzielte, waren es im Geschäftsjahr 2022 bereits 442 Mio. Und in der 1. Hälfte des Geschäftsjahres 2023 ist der FCF um 54 % auf 293 Mio. USD weiter angestiegen. Die hohe Skalierbarkeit des Geschäftsmodells zeigt sich auch daran, dass im gleichen Zeitraum der Anteil der Betriebskosten am Umsatz gesunken ist – und diese Entwicklung steuert trotz der hohen Wachstumsraten mittelfristig auf Nettogewinne zu.

Dass Gewinne aktuell nicht ganz oben auf der Agenda stehen, sondern vor allem weiteres Wachstum, zeigt die Personalentwicklung. Während überall im Technologiebereich Einstellungsstopps oder auch schon Entlassungen vorgenommen werden, stellt CrowdStrike weiterhin fleißig neue Mitarbeiter ein. CrowdStrike macht auch keine Anstalten, von seinem Personalentwicklungsplan abzuweichen und das kann nur als Zeichen der Stärke gewertet werden.

Die Anleger zeigten sich durchaus positiv beeindruckt und so konnte sich der Aktienkurs um gut 25 % von seinen Jahrestiefstständen aus dem Mai erholen. Bis zum Allzeithoch aus dem letzten November bei annähernd 300 USD ist bei aktuellen Kursen um 175 USD allerdings noch reichlich Luft.

Mit dem Themenfeld Cybersecurity hat sich Stanley Druckenmiller einen absoluten Wachstumsmarkt herausgepickt und setzt mit einem der Schwergewichte und einem aggressiveren Herausforderer auf eine breite Erholung im Sektor. Während die Geschäfte operativ unter Volldampf laufen, könnte eine technologiegeführte Jahresendrallye nach den US-Zwischenwahlen gerade auch diesen Sektor kräftig antreiben.

& Profi-Tools von

& Profi-Tools von