5 Aktien mit hohen Dividendenrenditen!

Sehr geehrte Leser & Leserinnen,

Dividendenaktien erfreuen sich, besonders unter Privatanlegern, großer Beliebtheit. Dies hat auch gute Gründe, denn sie bringen einige, besondere Vorteile mit sich, wie z.B. den positiven psychologischer Effekt, der durch regelmäßige Geldauszahlungen auf unser Depot erfolgt. So wird aus dem theoretischen Gedanken hinter der Geldanlage, durch Geld zusätzliches Geld zu erwirtschaften, praktische Realität. Aus diesem Grund gehört die sogenannte "Dividendenstrategie", bei der in Aktien mit besonders hoher Dividendenrendite investiert wird, zu einer weit verbreiteten Anlagestrategie.

Dividendenaktien lohnen sich aber auch grundsätzlich für einen soliden Depotaufbau, denn Anleger können davon ausgehen, dass es sich bei Dividendenzahler um hochwertige Unternehmen handelt. In der Regel zahlen Unternehmen erst dann eine regelmäßige Dividende, wenn sie schon seit mehreren Jahren bestehen und bewiesen haben, über einen langen Zeitraum hinweg, solide wirtschaften zu können.

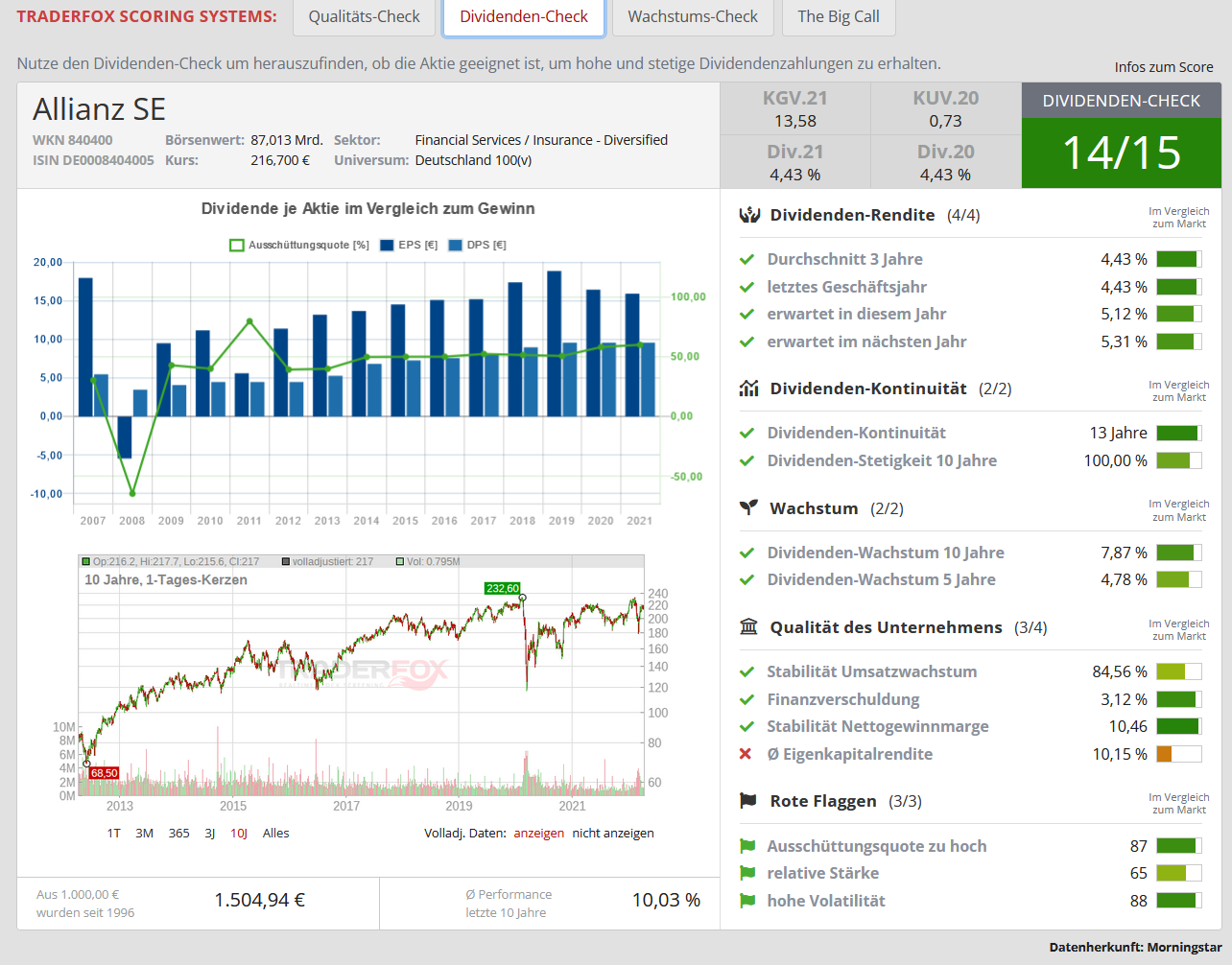

Um die besten Dividendenaktien mit möglichst wenig Zeitaufwand finden zu können, habe ich auf den TraderFox Dividenden-Check zugegriffen. Damit lassen sich qualitativ hochwertige Dividendenaktien in Sekundenschnelle finden. Er weist jeder Aktie bis zu 15 Punkte zu. Es geht darum festzustellen, ob eine Aktie ein geeigneter Bestandteil eines Dividenden-Portfolios ist, mit dem Ziel, einen passiven, stetigen und wachsenden Zahlungsstrom zu generieren. Das Besondere an unserem Dividenden-Check ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes.

Tipp: TraderFox stellt den Dividenden-Check zur jeder Aktie gratis auf https://aktie.traderfox.com für Privatanleger bereit. Dort ist auch eine List der besten 100 Dividendenaktien hinterlegt.

Im Folgenden werden 5 attraktive Dividendenaktien vorgestellt:

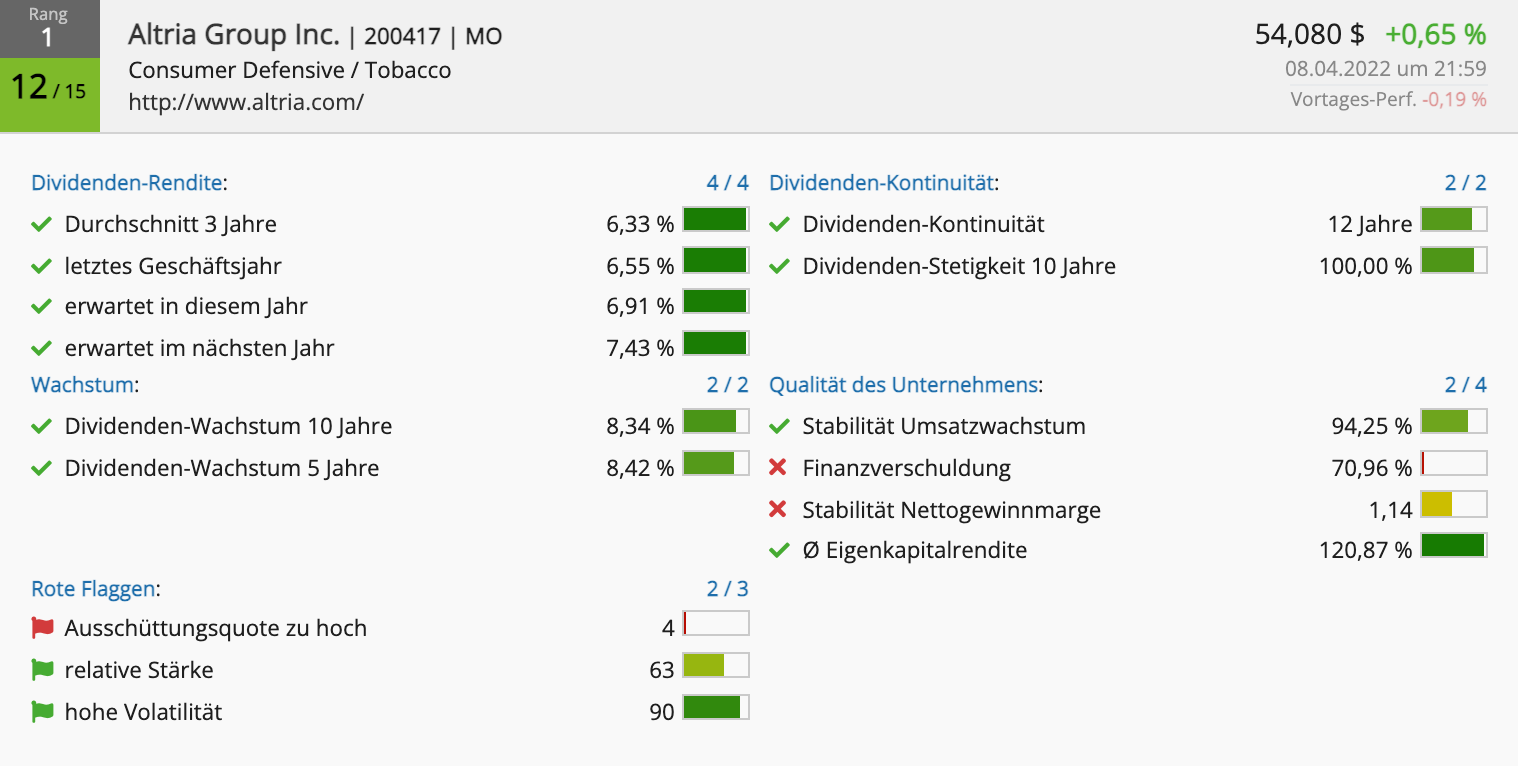

Altria Group Inc: 6,3 % Dividendenrendite

Die Altria Group ist einer der weltweit größten Tabakkonzerne mit Sitz in Richmond, Virginia, und blickt auf eine bereits 190-jährige Geschichte zurück. Sie verfügen über ein führendes Portfolio von Tabakunternehmen, wie z.B. Philip Morris USA, der Hersteller von Marlboro, US Smokeless Tobacco Company, der Hersteller von Copenhagen und Skoal sowie John Middleton, Hersteller von Black & Mild Zigarren. Neben Zigaretten beteiligt sich Altria außerdem an Anheuser-Busch InBev, der weltweit größten Brauerei sowie an der Cronus-Group, einem führenden kanadischen Cannabinoid-Unternehmen. Die Vision des Konzerns besteht in darin, den gesundheitlichen Schaden von Tabakprodukten in Zukunft zu minimieren und das Portfolio an rauchfreien Produkten, wie z.B. rauchfreie Tabak- und orale Nikotinbeutel, E-Dampf oder Tabakerhitzer zu erweitern.

In der Vergangenheit konnte die Altria Group die Umsätze stetig steiger, und das, obwohl die Anzahl der Raucher in den USA und auch global weiter sinkt. Während im Jahr 2000 der Raucheranteil in Nord- und Südamerika noch bei über 25 % lag, soll dieser Anteil bis 2025 auf unter 15 % fallen. Eine ähnliche Tendenz lässt sich, durch das gesteigerte Gesundheitsbewusstsein der Bevölkerung, auch in anderen Kontinenten beobachten. Dass es Altria dennoch schafft die Umsätze zu steigern dürfte zum einen auf die steigenden Margen und zum anderen auf das wachsende Portfolio von "gesünderen" Rauch-Alternativen zurückzuführen sein.

Altria ist ein Dividendenaristrokat. Seit 50 Jahren wurden die Dividenden stetig angehoben und es ist auch in Zukunft kein Ende in Sicht. Aktuell liegt die Dividendenrendite bei stolzen 6,33 % wobei für das laufende Jahr sogar mit einem Wert von 6,91 % und für 2023 mit 7,43 % gerechnet werden kann. Aus diesem Grund erreicht der Konzern in allen Dividenden-Kategorien volle Punkte. Wer sich die Aktie in das Depot legen möchte, sollte jedoch die Verschuldung und Profitabilität im Blick behalten, welche in dem Aktiencheck bemängelt werden. Tatsächlich ist die Nettogewinnmarge des Konzerns stark schwankend und dass ein Konzern bei einer Verschuldungsquote von 104 % dennoch mehr als 6 % Dividenden zahl, sollte kritisch hinterfragt werden.

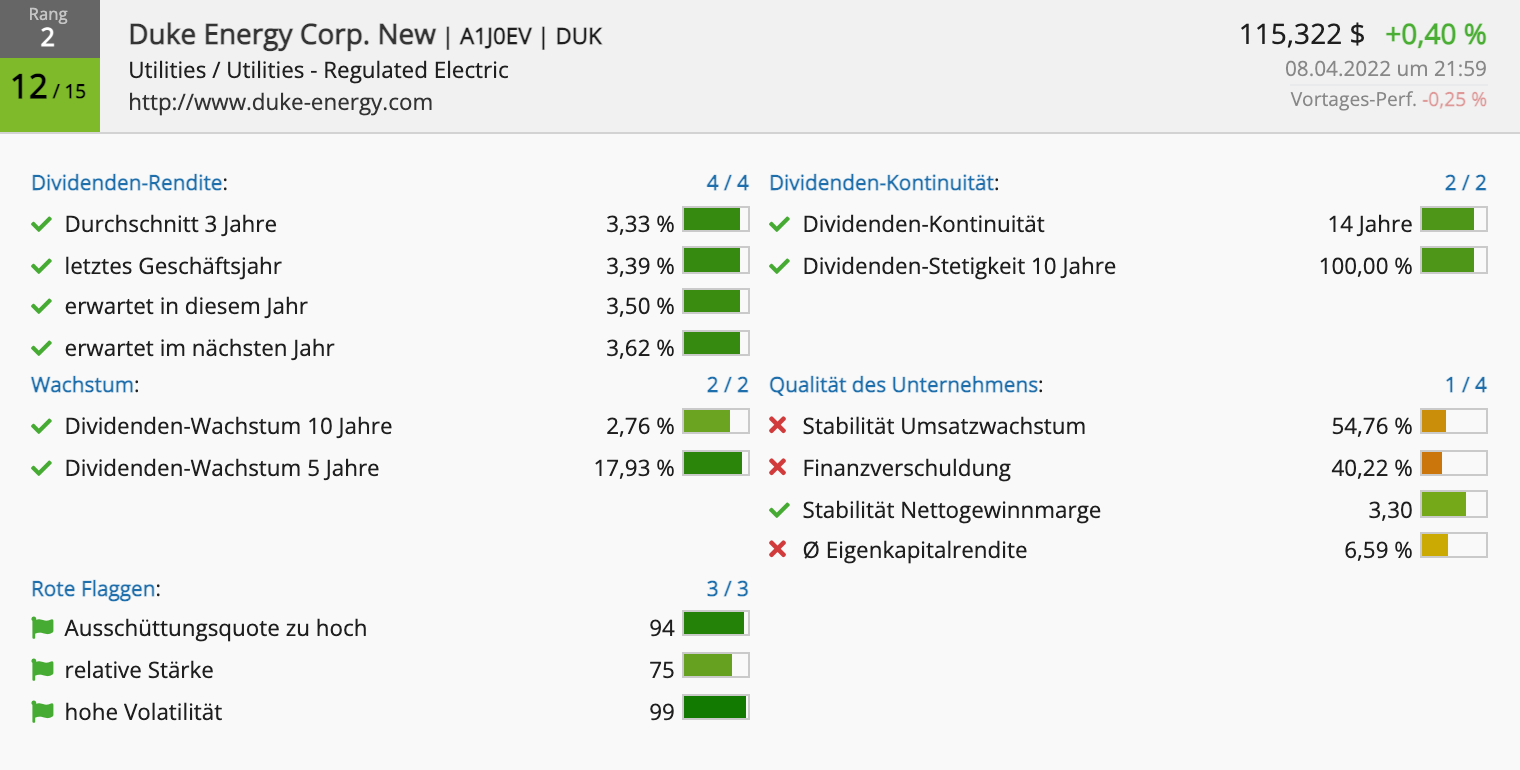

Duke Energy Corp.: Dividendenrendite 3,5 %

Duke Energy ist ein US-amerikanisches Energiedienstleistungsunternehmen dessen Tochterunternehmen und Joint-Ventures sieben US-Bundesstaaten und Kanada mit elektrischer Energie versorgen. Über 8,2 Millionen Kunden werden so zusammen mit rund 50.000 Megawatt Strom beliefert während 1,6 Millionen Kunden Erdgas erhalten. Ziel des Konzerns ist ein aggressiver Übergang zu sauberer Energie, um das Ziel von Netto-Null-Methanemissionen aus dem Gasgeschäft und mindestens 50 % aus der Stromerzeugung bis 2030 zu erreichen. Bis 2050 soll auch hier die Netto-Null-CO2-Emissionsgrenze gemeistert werden. Außerdem investiert & forscht Duke Energy in die Verbesserung des Stromnetzes, in die Energiespeicherung und emissionsfreie Stromerzeugungstechnologien wie Wasserstoff oder moderne Kernenergie. Aus diesem Grund ist die Aktie nicht nur ein Fortune-150-Unternehmen, sondern auch Teil des Dow Jones Sustainability Index für Nordamerika.

Auch Duke Energy schafft es schon seit Jahren stetig zu wachsen und konnte den Umsatz im vergangenen Jahr um 5,15 % anheben, wobei der EBIT auf 3,91 Mrd. $ sogar mehr als verdoppelt wurde und damit sogar über dem 2019er Niveau liegt. Durch die bereits erwähnte Neuausrichtung des Konzerns zu mehr grüner Energie, ist auch für die Zukunft noch viel Wachstumsphantasie vorhanden und ein Ende des Trends ist nicht in Sicht. Positiv fällt auch die Nettogewinnmarge von über 15 % auf, die maßgeblich für den Gewinnansprung im Jahr 2021 verantwortlich war.

Obwohl die Transformation, hin zur mehr grüner Energie, mit hohen Kosten verbunden ist, schaffte es die Firma in der Vergangenheit seine Dividende stetig zu erhöhen, so dass die Aktie aktuell mit einer Dividendenrendite von 3,5 % lockt. Laut Schätzungen soll diese bis 2030 auf 3,62 % erhöht werden. In Kombination mit einer hohen Dividenden-Kontinuität und - Stetigkeit erhält Duke Energy in den Dividendenkategorien alle möglichen Punkte. Negativ sticht besonders die hohe Finanzverschuldung hervor. Mit einer Verschuldungsquote von rund 70 % ist der Konzern stark abhängig von Fremdkapital, was sich bei steigenden Zinsen möglicherweise negativ auf die Profitabilität auswirken könnte.

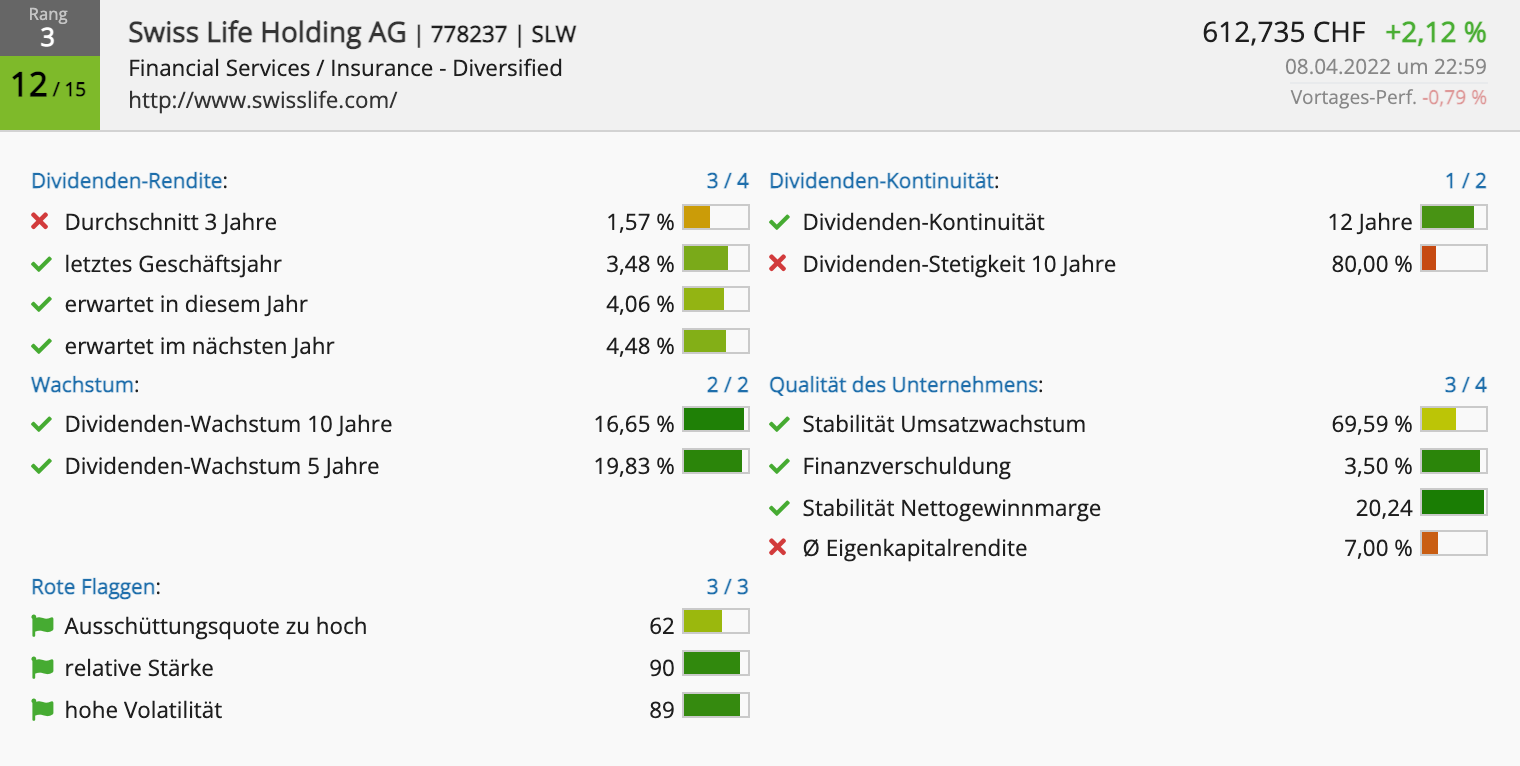

Swiss Life Holding: Dividendenrendite 4,6 %

Swiss Life ist ein führender Anbieter von Finanz- und Vorsorgelösungen. Zu den Marken zählen Swiss Life, Swiss Life Select, tecis, HORBACH, ProVentus und Swiss Compare, welche in den Kernmärkten Schweiz, Frankreich und Deutschland neben Lebensversicherungen auch allgemeine Versicherungen und Vorsorgeprodukte oder Finanzdienstleistungen anbietet. Dazu zählen u.a. Renten- Kranken- Kfz- sowie Feuer- und Sachversicherungen oder Personenvorsorge, Investmentmanagement und das Private Banking, Betreuung wohlhabender Privatkunden, Finanz-, Steuer-, Anlage-, und Vorsorgeberatungsdienstleistungen. Die Rentenanstalt Swiss Life ist Marktführer in der Schweiz und eine der führenden Lebensversicherungsgesellschaften in Europa.

In der Vergangenheit schaffte es der Konzern erfolgreich seinen Umsatz zu steigern, wobei der Gewinnansprung 2019 mit über 20 % besonders positiv ausfiel. Ein ähnlicher Trend lässt sich auch bei dem operativen Gewinn beobachten. Während Swiss Life im jähr 2010 noch 1,01 Mrd. CHF erwirtschaftete, sind es 2019 bereits 1,82 Mrd. CHF was einer Steigerung von rund 80 % entspricht. Zwar kam es im laufe des Corona-Crashs 2020 zu eine Einbruch auf 1,60 Mrd. CHF, jedoch rechnen Analysten für 2022 bereits mit einer deutlichen Erholung und einem Gewinn über dem 2019er Niveau. Durch eine weltweit wachsende und älter werdende Bevölkerung dürfte sich dieser Trend auch in Zukunft fortsetzen.

Ein ähnlicher Trend ist auch bei der Betrachtung der Dividende zu erwarten. Für das laufende Jahre erwarten Analysten eine Dividendenrendite von 4,06 %, wobei diese bis 2023 auf 4,48 % deutlich erhöht werden soll. In Kombination mit einer hohen Dividenden-Kontinuität von 12 Jahren bleibt Swiss Life Holding auch in der Zukunft eine attraktive Dividenden-Aktie. Auch wenn diese erst seit 2013 stetig gezahlt wird. Einzig die niedrige EK-Rendite sollte Anleger kritisch stimmen, die überwiegend auf die hohe Verschuldungsquote von 92,73 % zurückzuführen ist. Tatsächlich ist dies für Banken aber keine Seltenheit und der Wert konnte in den vergangenen Jahren leicht reduziert werden.

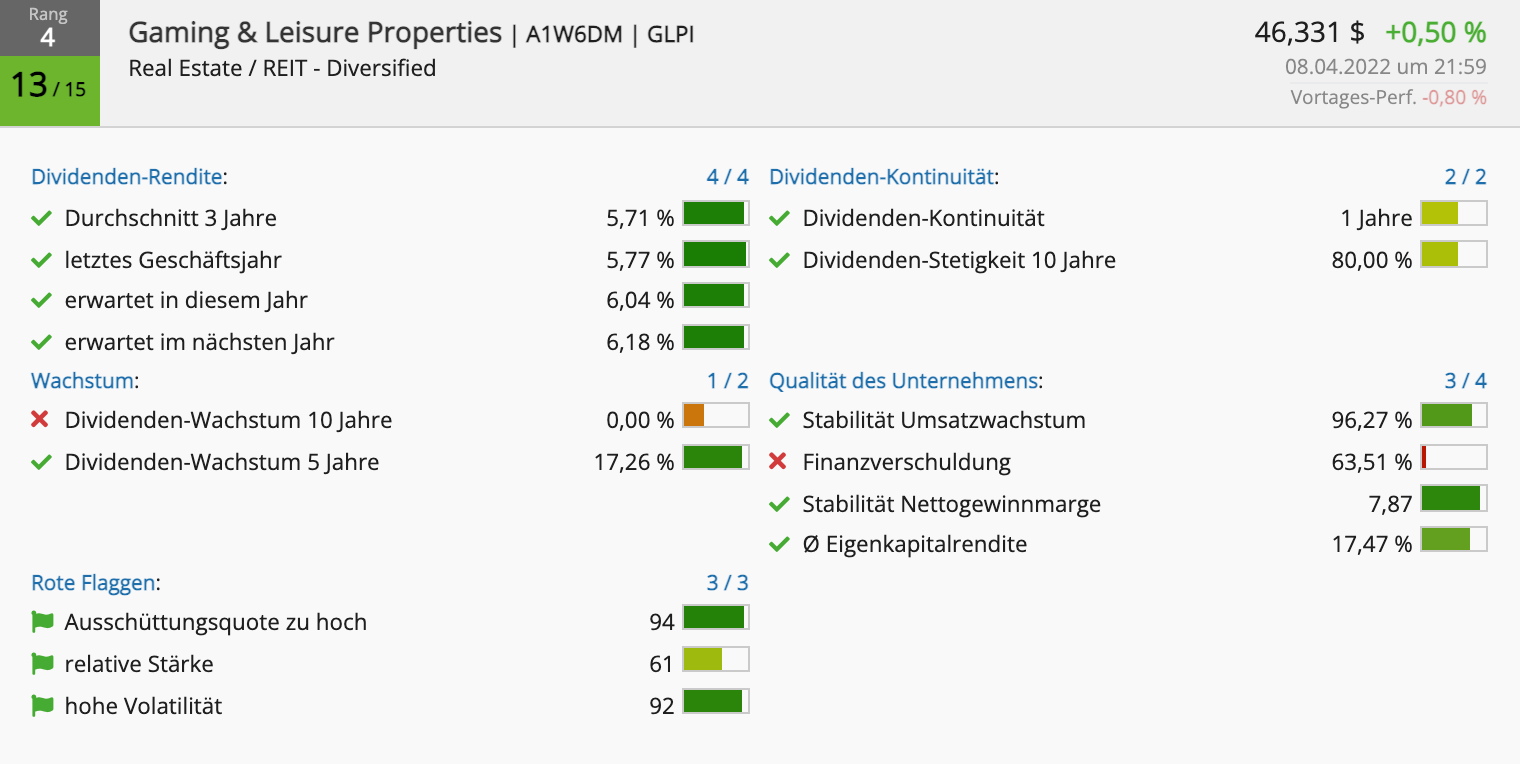

Gaming & Leisure Properties: Dividendenrendite 5,7 %

Gaming & Leisure Properties ist ein US-amerikanischer Spezialist für Kasinoimmobilien und spezialisierten Immobilienfonds. Ihr Portfolio umfasst 53 Gaming-Assets, welche in über 17 US-Bundesstaaten diversifiziert sind. Zu den Mietern gehören Penn National Gaming, Caesars Entertainment, Boyd Gaming Corporation, Casino Queen, Bally’s und Cordish Companies. Das Unternehmen ist in den Segmenten GLP Capital und TRS Properties aufgeteilt. Das Segment GLP Capital besteht aus den gepachteten Immobilien und stellt den Großteil des Geschäfts dar. Der Bereich TRS Properties umfasst das Hollywood Casino Perryville und das Hollywood Casino Baton Rogue. Laut eigenen Aussagen soll das Portfolio auch in Zukunft weiter ausgebaut werden, indem zusätzliche Glücksspieleinrichtungen erworben und danach vermietet werden sollen.

Der größte Vorteil dieses Geschäftsmodells, sichere und planbare Umsätze, lässt sich bei Gaming & Leisure Properties schnell aus der Bilanz erkennen. Der Konzern schafft es, mit Ausnahme von 2020, schon seit Jahren seine Umsätze kontinuierlich auszubauen und erwirtschaftete 2021 rund 1,22 Mrd. $. Ebenso positiv ist auch die hohe Nettogewinnmarge von über 43 %, welche über die letzten 10 Jahre deutlich gesteigert werden konnte. Der Konzern ist jedoch nicht nur eine Wachstumsrakete, sondern schüttet mit einem Wert von 5,74 % außerdem eine sehr hohe Dividende aus.

Laut Schätzungen soll sich diese im laufenden Jahr auf über 6 % erhöhen und bis 2023 auf bis zu 6,18 % ansteigen. Da das Unternehmen erst seit 2013 eine Dividende zahlt gibt es in unserem Ranking jedoch einen Abzug für Dividenden-Wachstum 10 Jahre. Außerdem negativ fällt die hohe Finanzverschuldung auf, wobei ein Blick in die Bilanz zeigt, dass die kurzfristigen Verbindlichkeiten durch die Liquiden Mittel gedeckt werden könnten. Die Gesamtverbindlichkeiten sind mit 7,3 Mrd. $ zwar hoch, sollten jedoch durch die sicheren und wiederkehrenden Einnahmen bezahlt werden können. Somit ist auch Gaming & Leisure Properties eine der besten Dividendenaktien, und bringt außerdem noch viel Zukunftsphantasien mit sich.

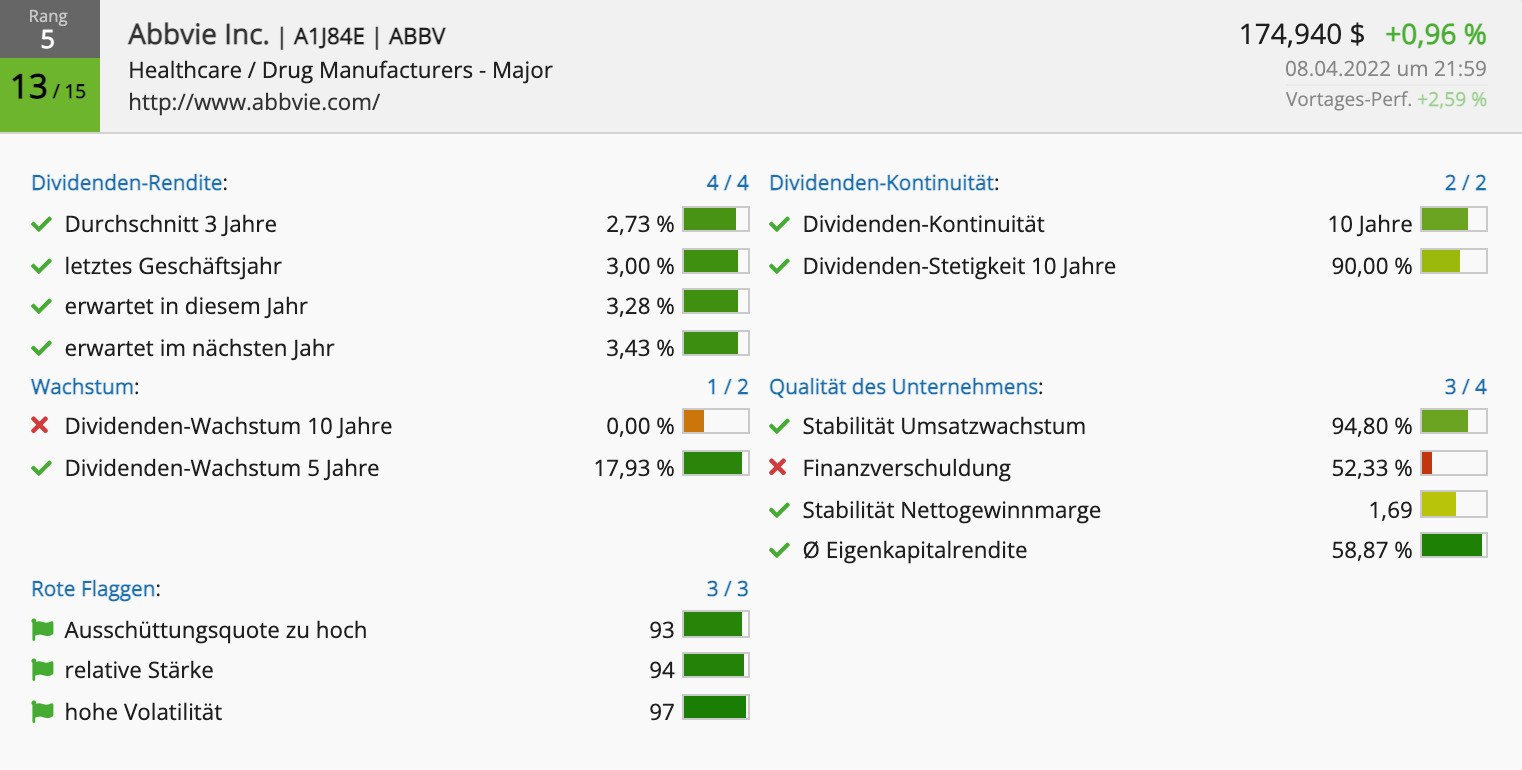

Abbvie Inc.: Dividendenrendite 3,3 %

Abbvie Inc. ist ein US-amerikanisches Biopharma-Unternehmen und Spezialist für die schwierigsten Krankheiten der Welt. Dazu zählen z.B. Autoimmunerkrankungen, Krebs, Nervenkrankheiten, Augenprobleme und Krankheiten von Frauen. Das selbst entwickelte Medikament "Humira" ist mit rund 20 Mrd. $ Umsatz, das umsatzstärkste Medikament der Welt. Es hilft bei der Behandlung von Krankheiten wie Crohn und Arthritis an der weltweit Millionen Menschen leiden. Zum Portfolio zählen aber noch viele weitere Medikamente, u.a. Imbruvica mit 5,3 Mrd. $ Umsatz zur Behandlung von verschiedenen Krebsarten, Botox mit 1,1 Mrd. $ zur Strandung von Haut, oder Mavyet mit 1,8 Mrd. $ Umsatz. Darüber hinaus befinden sich über 20 weitere Medikamente in der Phase II- oder Phase III der Zulassung, welche zur Therapie von Krankheiten wie Parkinson, Alzheimer oder Schizophrenie dienen sollen. Neben den USA unterhält die Firma auch Forschungszentren in Deutschland und China und vertreibt ihre Produkte weltweit.

Der Konzern hat es in den letzten Jahren jedes Jahr geschafft Kontinuierlich zu wachsen, wobei das Umsatzwachstum überwiegend über 10 % lag. Durch die Übernahme der Firma Allergan, schaffte es Abbvie in den Jahren 2020 und 2021 sogar ein Umsatzwachstum oberhalb von 20 % zu erwirtschaften. Ab 2023 rechnen die Prognosen jedoch mit sinkendem Wachstum, da das Patent für die wichtigste Cashcow: Humira bald auslaufen wird. Anleger sollten die Einführung neuer Medikamente in den kommenden Monaten und Jahren daher genau beobachten, da diese für weiteres Wachstum unbedingt nötig sein werden. Auf der anderen Seite liegt die historische Gewinnmarge zwischen 30 - 40 % und soll auch in den kommenden Jahren ansteigen, was positiv zu werten ist.

Außerdem zahlt Abbvie seit 2013 eine Dividende und schafft es diese kontinuierlich zu steigern. Während für das laufende Jahr mit einer Dividendenrendite von 3,28 % gerechnet wird, soll diese für 2023 bereits auf 3,43 % ansteigen. Durch die hohen Margen und eine weiter wachsende, sowie alternde Bevölkerung sollte sich der Konzern diese auch leisten und in Zukunft weiter ausbauen können. Ausschlaggebend dafür ist jedoch, dass es gelingt, neue Produkte auf den Markt zu bringen, die den Umsatzrückgang von Humira abfedern. Anleger sollten außerdem die vergleichsweise hohe Verschuldung im Blick behalten. Diese wurde im Vergleich zu den vorherigen Jahren jedoch bereits erfolgreich abgebaut und befindet sich damit auf dem richtigen Weg.

Liebe Anleger,

ich wünsche Euch noch viele erfolgreiche Investments.

Euer Fabian

Tipp: TraderFox stellt den Dividenden-Check zur jeder Aktie gratis auf https://aktie.traderfox.com für Privatanleger bereit. Dort ist auch eine List der besten 100 Dividendenaktien hinterlegt.

& Profi-Tools von

& Profi-Tools von