Das sind die besten Aktien für eine sanfte und für eine harte Landung der US-Konjunktur

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die unsicheren Konjunkturaussichten machen viele Anleger sehr nervös. Denn für Erfolg und Misserfolg bei der jeweils verfolgten Aktienanlagestrategie dürfte auch die richtige Einschätzung der weiteren volkswirtschaftlichen Entwicklung mitverantwortlich sein. Vor diesem Hintergrund hat Goldman Sachs je eine Liste mit den zu favorisierenden Aktien bei einer sanften und bei einer harten konjunkturellen Landung in den USA zusammengestellt. TraderFox berichtet.

Das Marktumfeld an den Weltbörsen ist nach wie vor von sehr vielen Unwägbarkeiten geprägt. Dazu tragen die verglichen mit den Jahren zuvor deutlich gestiegenen geldpolitischen Spannungen (Stickworte: Taiwan-Konflikt, Ukraine-Krieg) ebenso bei wie die verglichen mit der jüngeren Vergangenheit derzeit sehr viel höheren Inflation.

Wobei gerade Letzteres bei vielen Anlegern besonders starke Kopfschmerzen verursacht. Denn man tut sich einfach schwer mit der Einschätzung, ob und wann die Teuerung wieder auf das vor dem jüngsten Aufwärtsschub gewohnte Normalmaß zurückfällt oder nicht. Und das wiederum entscheidet darüber, auf welchem Niveau und wann der laufende Zinserhöhungszyklus endet. Die richtige Antwort darauf ist aber sehr wichtig, weil sie Einfluss auf die weiteren Konjunkturaussichten nimmt sowie darauf, welche Bewertungsrelationen Aktien zugestanden werden.

Goldman Sachs rechnet mit einer sanften Landung

Natürlich beschäftigen sich auch die führenden Investmentbanken intensiv mit diesem Thema. Auch Goldman Sachs macht da keine Ausnahme. Laut dieser US-Investmentbank dreht sich im laufenden Jahr an der US-Börse vieles um das fehlende Wachstum bei den Ergebnissen je Aktie, nachdem es im Vorjahr bei der Kursfindung vor allem noch um eine Korrektur der Bewertungen nach unten gegangen sei.

Den hauseigenen Prognosen zufolge ist 2023 mit einem gedämpften Gewinnwachstum von im Schnitt 1 % (Konsensprognose: stagnierende Ergebnisse) zu rechnen, gefolgt von 5 % Wachstum im Jahr 2024 (Konsensprognose +11 %). Auf Basis dieser Schätzung ergibt sich für den S&P 500 Index ein aggregierter Wert beim Gewinn je Aktie von 224 Dollar. Die Nettomargen (ohne Energie) werden laut Goldman Sachs auf das Niveau vor der Pandemie 2019 von 11,4 % (von 12,7 %) fallen.

In Sachen Bewertung geht man von einem Rückgang des KGV-Multiplikators auf 17x zum Jahresende aus, verglichen mit einem Multiplikator von 18,5x mit Stand vom 13. Februar. Das prognostizierte Kurs-Gewinn-Verhältnis von 17x für das Jahresende liegt im Vergleich zur Historie im 79sten Perzentil.

Zudem unterstellt man bis Jahresende einen leichten Rückgang bei der Lücke zwischen der Gewinnrendite (Gewinn je Aktie geteilt durch den Kurs je Aktie.) des S&P 500 Index basierend auf den Schätzungen zum Gewinn je Aktie für die nächsten zwölf Monate auf 400 Basispunkten gegenüber den Realzinsen (10-jährige US-Anleiherendite). Diese Annahme bewegt sich im 85sten Perzentil verglichen mit der Vergangenheit. Im Falle einer Rezession ist dagegen mit einem Anstieg bei dieser Differenz auf 650 Basispunkten zu rechnen, heißt es.

Bei einer Rezession droht beim S&P 500 ein Rückgang auf 3.150 Punkten

In einem Rezessionsszenario nimmt Goldman Sachs außerdem an, dass die Ergebnisse je Aktie um 10 % auf 200 Dollar fallen dürften. Das KGV würde sich dann laut Modellberechnung auf 14x ermäßigen und der S&P 500 Index, der am vergangenen Freitag mit 3.970 Punkten aus dem Handel gegangen ist, auf 3.150 Zähler fallen. In diesem Zusammenhang erinnert man auch daran, dass der Rückgang des S&P 500 Index vom Höchststand bis zum Tiefststand bei Rezessionen früher durchschnittlich 30 %. betrug

Bei einer sanften Konjunkturlandung geht Goldman Sachs Auf Basis der angestellten Überlegungen davon aus, dass der durch gestiegene Anleiherenditen wieder auf rund 4.000 Punkte zurückgeworfene S&P 500 Index bis zum Jahresende um dieses Niveau herum pendeln wird.

Von Goldman Sachs erwartete Entwicklung des S&P 500: Szenarien für eine weiche und eine harte Landung

Quellen: Goldman Sachs Global Investment Research. Stand vom 13.02.2023.

Auf ein potenzielles Kursrisiko verweist die US-Investmentbank ansonsten für beide skizzierten Szenarien für den Fall, dass es zu keiner politischen Einigung mit Blick auf die erforderliche Erhöhung der US-Schuldenobergrenze, was sich im Negativfall im dritten Quartal 2023 belastend bemerkbar machen könnte.

Anleger sollten mit dem Besten rechnen, sich aber gegen das Schlimmste versichern

Die Überlegungen von Goldman Sachs bezüglich der für 2023 empfohlenen US-Aktienstrategien werden von den Themen Wachstum, Inflation, Erträge, Margen und Zinsen diktiert. Unter dem Strich lautet der an die Anleger gerichtete Rat, das Beste (weiche Landung) zu erwarten, sich aber gleichzeitig gegen das Schlimmste (harte Landung) zu versichern. Auf Branchenebene resultiert das in der Empfehlung, auf defensive Sektoren mit geringem Inflations- und Wachstumsrisiko zu setzen, was für Titel aus dem Gesundheitswesen sowie für Basiskonsumgüteraktien spreche.

Mit Blick auf die Themen Wachstum und Inflation kommt man zu dem Schluss, dass man Aktien mit Hebelwirkung auf eine sich abschwächende Inflation besitzen sollte. Im Szenario einer weichen Landung geht man außerdem davon aus, dass Short-Duration-Stocks (Aktien, die bereits jetzt einen hohen laufenden Cashflow erwirtschaften), Value-Titel und Qualitätswerte überdurchschnittlich gut abschneiden.

Hinsichtlich der Unterpunkte Erträge und Margen rät Goldman Sachs dazu, auf Aktien von Unternehmen mit stabilen Gewinnspannen zu setzen. Meiden sollte man speziell für den Fall, dass sich der jüngste Rückgang der Vertriebsgemeinkosten umkehren sollte, dagegen Titel mit anfälligen Margen.

Bezüglich der US-Wirtschaftsaussichten unterstellt die US-Investmentbank eine Verlangsamung, aber keine Rezession. Das heißt, Goldman Sachs geht von einer weichen Landung aus, während der Konsens eine harte Landung befürchtet. Das Kursverhalten von Zyklikern versus Defensivwerten preisen den Angaben zufolge derzeit eine weiche Landung ein. Dagegen deuten die Ergebniskorrekturen auf das Risiko einer harten Landung hin. Wie es dazu weiter heißt, entspreche das derzeitige Ausmaß der negativen Korrekturen beim Gewinn je Aktie dem früherer Rezessionen.

Goldman Sachs prognostiziert, dass die Zinssätze im Jahr 2023 hoch bleiben werden. Der US-Leitzins wird demnach auf 5,25 % - 5,5 % steigen und die Renditen von zehnjährigen US-Staatsanleihen sollen der Prognose zufolge im nächsten Jahr bei 4,2 % liegen. Als Indizien für eine erreichte Kurstalsohle verweist man auf ein überschrittenes Hoch bei den Anleiherenditen sowie ein überstandenes Tief beim Wachstum.

46 Aktien für eine sanfte Landung, 36 Aktien für eine harte Landung

Passend zu alledem hat Goldman Sachs zwei Listen mit Aktien erstellt, bei denen man annimmt, dass sie im Falle einer sanften bzw. einer harten Konjunkturlandung besonders gut abschneiden sollten.

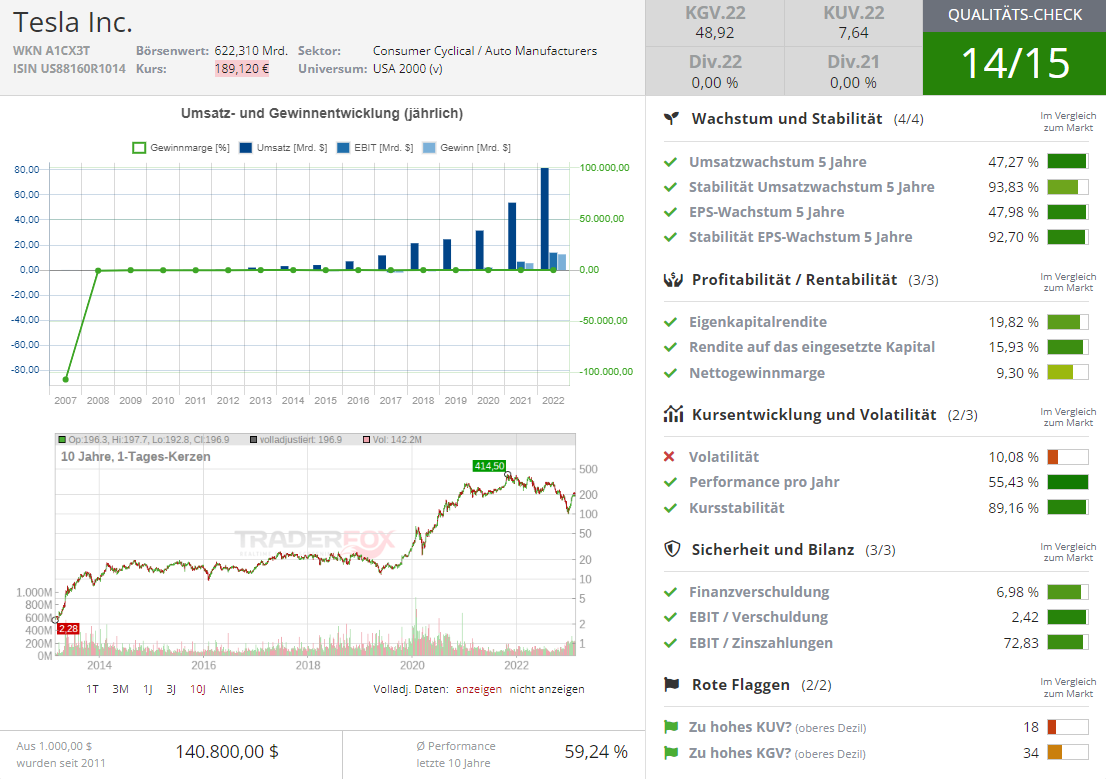

Das Portfolio für eine sanfte Landung besteht aus 46 zyklischen Nachzüglern aus dem Russell 3000 Index mit niedrigen Bewertungen und starken Bilanzen. In Sachen Marktkapitalisierung führen dieses Trio die Aktien von Tesla, Qualcomm und Advanced Micro Devices an.

Quelle: Qualitäts-Check TraderFox

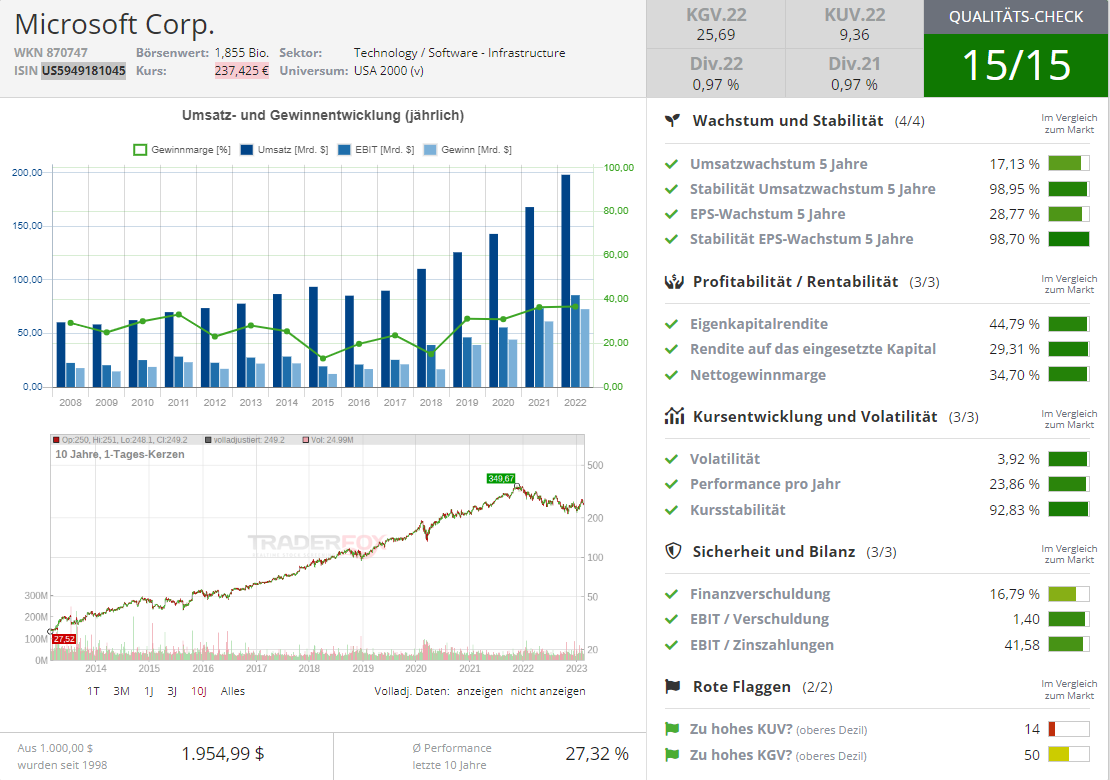

Das Portfolio für eine harte Landung setzt sich aus 36 Aktien aus dem Russell 1000-Index zusammen mit niedriger Bewertung, starken Bilanzen und respektabler Dividendenrendite. Die drei Werte mit dem höchsten Börsenwert sind hier Microsoft, Visa und Mastercard.

Quelle: Qualitäts-Check TraderFox

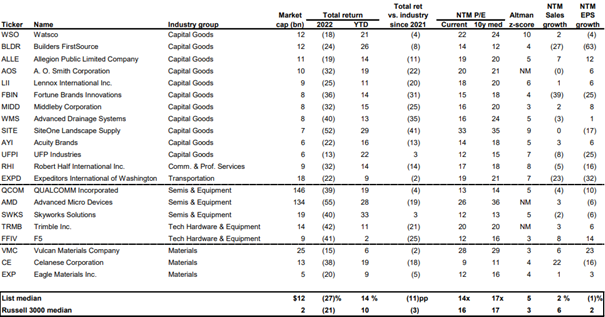

Das "soft-landing”-Portfolio von Goldman Sachs - 46 zyklische Nachzügler aus dem Russell 3000 Index mit niedrigen Bewertungen und starken Bilanzen

Quellen: Goldman Sachs Global Investment Research. Stand vom 13.02.2023.

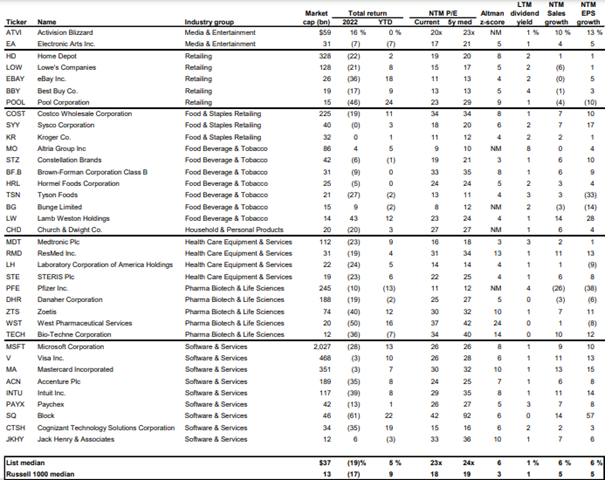

Das "hard-landing”-Portfolio von Goldman Sachs - 36 Aktien aus dem Russell 1000-Index mit niedriger Bewertung, starken Bilanzen und respektabler Dividendenrendite

Quellen: Goldman Sachs Global Investment Research. Stand vom 13.02.2023.

& Profi-Tools von

& Profi-Tools von