Die Strategie zur ersten Million – dem Super Trader Mark Minervini auf der Spur

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

es gibt viele Strategien, die man beim Trading verfolgen kann. Manche Trader bedienen sich nur der technischen Analyse, wiederum andere schwören auf die fundamentalen Daten und sind überzeugt damit die zukünftige Entwicklung eines Unternehmens deuten zu können. Egal welcher Methode man sich bedient, es ist wichtig, dass die Strategie zu einem passt und vor allem profitabel ist.

In diesem Artikel möchte ich euch die Investmentstrategien für Wachstumsaktien nach Mark Minervini genauer erläutern. Wie William J. O’ Neil verwendet auch Mark Minervini ein hybrides Modell für das Trading. Seine Strategie kombiniert die technische Analyse und die Bewertung von fundamentalen Daten.

Ich werde euch zeigen auf welche Kennzahlen ihr bei der Bewertung von "Turnaround Unternehmen" achten solltet, was der "Code 33" bedeutet und wie ihr mit "Power Play" Aktien eine überragende Performance erreichen könnt. Im letzten Absatz werde ich auf das Herzstück im Trading eingehen, das Risiko Management.

Über Mark Minervini

Mark Minervini hat keine klassische Bilderbuch Karriere hingelegt. Trotz vieler Hürden und Rückschläge hat er mit 34 Jahren seine ersten Millionen an der Börse verdient. Mit 15 Jahren hat er die High-School ohne Abschluss verlassen, mit Gelegenheitsjobs hat er sich über Wasser gehalten. Im Jahr 1980 hat er mit dem Trading begonnen, am Anfang verbrachte er viel Zeit in der Bibliothek um sich die notwendigen Fähigkeiten anzueignen. Die ersten sechs Jahre seiner Trading Karriere hat er kein Geld verdient, erst ab 1989 hat seine Strategie auch Geld abgeworfen. Im Jahr 1997 gewann er die "U.S. Investing Championship" mit einer Performance von +155% (Startkapital 250.000 $). In den Jahren 1994 – 2000 hatte er eine durchschnittliche Performance von 220% p.a. Heute mit 37 Jahren Trading Erfahrung ist er immer noch aktiv und gibt seine Erfahrung an seine Anhänger weiter.

Welche Aktie soll ich kaufen und wann?

Ob eine Aktie für ein Trade in Frage kommt wird durch die Bewertung der fundamentalen Daten ermittelt, die wichtigsten Kennzahlen habe ich im Kapitel "Fundamentale Analyse" beschrieben.

Der Zeitpunkt für den Einstieg wird mittels Chartanalyse bestimmt, im Kapitel "Chartformationen" gehe ich auf die wesentlichen Formationen genauer ein.

Fundamentale Analyse

In diesem Abschnitt sind die wichtigsten Kennzahlen zum Screenen und Verifizieren von Wachstumsaktien zusammengefasst. Es ist wichtig zu erwähnen, dass es selten eine Aktie gibt die all diese Kriterien erfüllt, deshalb sollte man für sich eigene Prioritäten setzen und ggf. den Markt beobachten und beurteilen bei welchen Faktoren ein Ausbruch öfters erfolgreich gelingt.

Als Trader möchten wir die Welle reiten die große Institutionelle auslösen, deshalb sollten wir wissen auf welche Kennzahlen sie achten.

Was Institutionelle Investoren sehen möchten

√ Quartalszahlen höher als erwartet

√ Beschleunigung im Wachstum für EPS und Umsatz

√ Steigende Nettogewinnmarge

√ EPS Ausbruch (Quartal)

√ Starke Veränderung für jährliche EPS

√ Anzeichen, dass sich das Wachstum fortsetzt

EPS Wachstum

√ 4 – 6 Quartale starkes Wachstum

√ 30 – 40 %, im Bullenmarkt sogar 40 – 100%

√ Vergleich mit letzten Quartalen ob sich das Wachstum fortsetzt:

Positiv:

Wachstum in den letzten Quartalen 20 – 30 %, aktuell steigt das Wachstum auf 40 – 60%

Negativ:

Wachstum in den letzten Quartalen 60 – 80 %, aktuell stagniert das Wachstum bei 30 – 60 %. Die Institutionellen Anleger erwarten kontinuierliches Wachstum, die Zahlen sehen zwar immer noch hoch aus erfüllen jedoch nicht die Erwartungen.

Weitere fundamentale Daten & Informationen

√ EPS Wachstum sollte durch Umsatzwachstum bestätigt werden. Das Management könnte die Gewinne kurzfristig manipulieren in dem sie z.B. die Marketingkosten senken, oder Sondervermögen veräußern (z.B. Immobilien). Das sind kurzfristige Maßnahmen die über die Zeit verpuffen.

√ Die Termine für Quartalszahlen im Auge behalten, viele Unternehmen starten die Rally nach positiven Quartalsergebnissen. Je höher die Erwartungen übertroffen werden desto besser. Zur Verifizierung können Berichte von Unternehmen aus gleicher Branche verglichen werden, fallen diese auch positiv aus so spricht das für eine generelle Veränderung in der Branche.

√ Trotz starker Quartalszahlen senken die Analysten ihre Erwartungen, das sollte ein Warnsignal sein.

√ Vor den Quartalszahlen senken die Analysten ihre Erwartungen, anschließend übertreffen die Quartalszahlen die Erwartungen. Diese Überraschung basiert jedoch auf der gesenkten Erwartung, das sollte auch ein Warnsignal sein.

√ Nettogewinnmarge steigt über Jahre immer weiter (siehe unten Beispiel Apple)

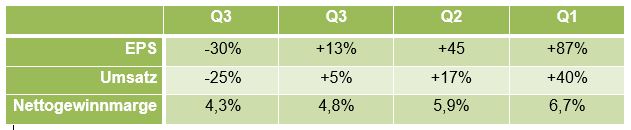

√ Der "Code 33" drei Quartale in Folge steigt: EPS, Umsatz und Nettogewinnmarge (siehe Beispiel Apple).

Tabelle 1: Code 33 - fiktives Beispiel

Tabelle 2: Beispiel aus der Aktienanalyse-Plattform von TraderFox für Apple: Gewinn, Umsatz und Nettogewinnmarge steigen von 2006 bis 2012. In sechs Jahren eine Performance von +1100% .

(Tipp: Teste die Wachstums-Qualität deiner Aktie gratis auf https://aktie.traderfox.com)

(Tipp: Teste die Wachstums-Qualität deiner Aktie gratis auf https://aktie.traderfox.com)

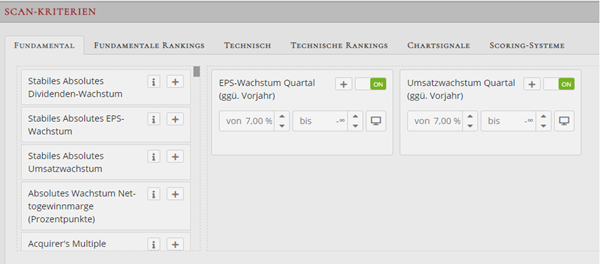

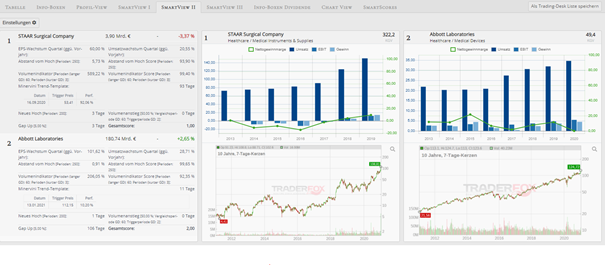

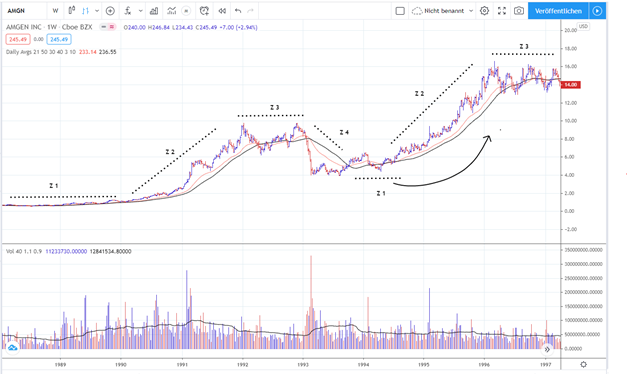

Tabelle 3: Beispiel aus der TraderFox Software https://rankings.traderfox.com. Im Screening Modus könnt ihr das Template "Superperformance-Stocks (nach Mark Minervini)" auswählen. Als Standardeinstellung gibt es zwei Parameter: EPS-Wachstum Quartal und Umsatzwachstum Quartal. Ihr könnt das Template z.B. mit Parametern aus Tabelle 4 erweitern.

Tabelle 4: Screening Parameter

Bewertung von Turnaround Unternehmen

√ Gewinne steigen mindestens zwei Quartale hintereinander, oder ein Quartal übersteigt das Hoch aus den letzten 12 Monaten

√ Gewinne und Nettogewinnmarge erreichen ein neues Allzeithoch

√ Steigen die Gewinne nur wegen Kostensenkung, oder durch höhere Umsätze und steigende Produktivität?

√ Wie hoch ist der Cash Bestand

√ Wie hoch sind die Schulden: Bank vs. Anleihen

√ Vergleich der Beschleunigung im Wachstum von letzten Quartalen im Vergleich zum Wachstum in den letzten 3-5 Jahren

√ Gewinnwachstum >100% in den letzten Quartalen und steigt deutlich weiter

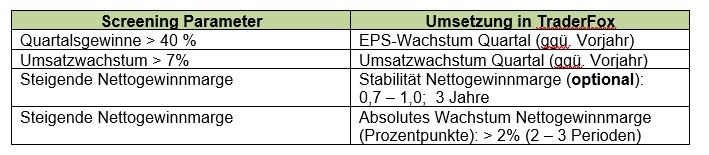

Ein Beispiel aus der TraderFox Software (Daten/Graphs: Daten) für historische Entwicklung von Umsatz, EPS und Nettogewinnmarge. Die Aktie #JKS zeigt für 2019 ein Allzeithoch für Umsatz & Nettogewinnmarge. Die Performance in 2020 war phänomenal: +300%.

Chartformationen

Eine Aktie durchläuft über die Zeit immer wieder die gleichen Zyklen. Es ist wichtig zu verstehen wie diese Zyklen charakterisiert sind, denn als Long-Trader möchten wir nur beim zweiten Zyklus dabei sein.

Vier Zyklen die eine Aktie immer durchläuft:

Zyklus 1: Konsolidierung (Neglect phase: consolidation)

Zyklus 2: Akkumulation (Advancing phase: accumulation)

Zyklus 3: Ausverkauf (Topping phase: distribution)

Zyklus 4: Kapitulation (Declining phase: capitulation)

Zyklus 1 – Konsolidierung:

• Seitwerts Bewegung

• Der Preis schwankt um die 200-Tage Linie (40 Wochen), diese Phase kann über Monate und sogar Jahre andauern

• Übergang in Zyklus 2:

> Die 200-Tage Linie zeigt einen Aufwärtstrend

> Die 150-Tage Linie kreuzt die 200-Tage Linie auf dem Weg nach oben

> Der Preis liegt über der 150- und 200-Tage Linie

> Das Volumen nimmt bei steigenden Preisen deutlich zu, bei Rücksetzten (Pullback) ist das Volumen im Vergleich niedriger

> Ausbildung von höheren Tiefs und Hochs

Zyklus 2 – Akkumulation:

• Während der Ausbildung des zweiten Zyklus kann sich der Preis seit der Konsolidierung (Zyklus 1) verdoppeln, oder sogar verdreifachen. Das kann aber erst der Anfang sein wenn das Unternehmen weiter steigende Gewinne und Umsätze präsentiert.

• Wochen und Tageschart zeigen deutlich höheres Volumen bei steigenden Preisen, Pullbacks werden vom geringen Volumen begleitet.

• Der Preis liegt über der 200-Tage Linie

• Die 200-Tage Linie zeigt einen Aufwärtstrend

• Die 150-Tage Linie liegt über der 200-Tage Linie

• Ausbildung von höheren Tiefs und Hochs

• Die 50-Tage Linie liegt über der 150-Tage Linie

• Das Volumen bei steigenden Preisen in Tages- und Wochencharts liegt deutlich über dem Durschnitt. Im Vergleich liegt das Volumen bei fallenden Preisen unter dem Durchschnitt.

Zyklus 3 – Ausverkauf:

• Die Volatilität steigt, die Preisschwankungen nehmen deutlich zu.

• Der Zyklus 3 wird oft von einem signifikanten Preissturz begleitet. Stärkste Abnahme im Tages-, oder Wochenchart seit Beginn des zweiten Zyklus.

• Der Preis kann unter die 200-Tage Linie fallen, das Volumen ist sehr hoch.

Zyklus 4 - Kapitulation:

• Der Preis bewegt sich hauptsächlich unter der 200-Tage Linie.

• Die 200-Tage Linie zeigt einen Abwärtstrend.

• Der Preis unterschreitet das 52-Wochentef, oder liegt in der Nähe.

• Ausbildung von tieferen Tiefs.

• Das Volumen bei fallenden Preisen in Tages- und Wochencharts liegt deutlich über dem Durschnitt. Im Vergleich liegt das Volumen bei steigenden Preisen unter dem Durchschnitt.

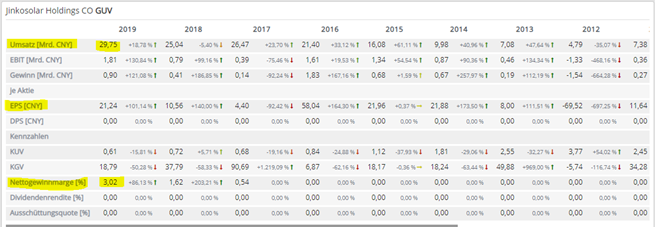

Die vier Zyklen habe ich in den folgenden Abbildungen mit zwei Beispielen (#JKS, #AMGN) erklärt.

#JKS aktuelles Beispiel – Wochenchart -

Rote Linie: 30 Wochen SMA (150 Tage), schwarze Linie: 40 Wochen SMA (200 Tage). Die Pfeile stellen gescheiterten Einstieg in den zweiten Zyklus dar.

#JKS aktuelles Beispiel – Tageschart -

Rote Linie: 150 Tage SMA, schwarze Linie: 200 Tage SMA, blaue Linie: 50 Tage SMA

#AMGN historisches Beispiel – Wochenchart -

Rote Linie: 30 Wochen SMA (150 Tage), schwarze Linie: 40 Wochen SMA (200 Tage).

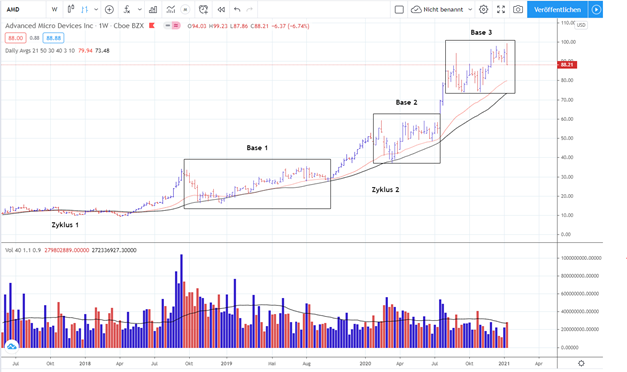

Bestimmung der Korrekturstufe (Base) beim zweiten Zyklus

Eine Aktie durchläuft im zweiten Zyklus in der Regel drei bis fünf Korrekturstufen (Base). Man kann die einzelnen Stufen mit Pausen vergleichen die ein Bergsteiger während dem Erklimmen eines Gipfels einlegt. Der beste Zeitpunkt zum Einstieg ist während der ersten, oder zweiten Base. Bei der vierten, oder 5 Base (wenn es so weit kommt) wird der Kursanstieg sehr offensichtlich, in der Regel ist die Aktie zu diesem Zeitpunkt sehr bekannt, das merken Sie vielleicht daran, wenn ihr Friseur Ihnen rät diese Aktie zu kaufen.

#AMD aktuelles Beispiel – Wochenchart -

Rote Linie: 30 Wochen SMA (150 Tage), schwarze Linie: 40 Wochen SMA (200 Tage).

#AMD historisches Beispiel – Wochenchart -

Rote Linie: 30 Wochen SMA (150 Tage), schwarze Linie: 40 Wochen SMA (200 Tage).

Kaufe die führenden Unternehmen

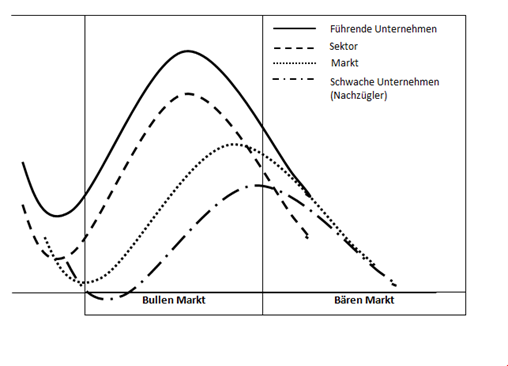

Während einer Korrektur sollte man sich als Trader nicht ausruhen. Die führenden Unternehmen bilden während einer Korrektur zuerst den Boden aus und fangen an seitwärts zu laufen während der Gesamtmarkt weiter fällt. Sobald der Markt den Boden erreicht und anfängt zu steigen "explodieren" die Preise von führenden Unternehmen und erreichen neue Rekordhochs.

Die Abbildung 1 zeigt eine schematische Darstellung zum Kursverlauf von führenden Unternehmen im Vergleich zum Sektor und dem Gesamtmarkt. Vielleicht habt ihr schon den Spruch gehört "wenn Aktien aus zweiter Reihe anfangen zu steigen sollte man verkaufen", diese Abbildung macht es nochmal deutlich.

An drei Beispielen zeige ich wie sich führende Unternehmen während dem "Corona Crash" entwickelt haben.

#AMD bildete am 18 März bereits den Boden aus während der S&P 500 bis zum 23 März noch weiter fiel. Performance nach ca. einem Jahr im Vergleich AMD: +83%, S&P 500: +15%.

#DOCU hat bereits am 12 März den Boden ausgebildet. Performance nach ca. einem Jahr im Vergleich DOCU: +241%, S&P 500: +15%.

#NET hat am 16 März den Boden ausgebildet. Performance nach ca. einem Jahr im Vergleich NET: +310%, S&P 500: +15%.

Abbildung 1: Performance von führenden Unternehmen im Vergleich zum Sektor und Markt.

|

#AMD – aktuelles Beispiel zum "Corona Crash" - Tageschart |

|

|

S&P 500 Index in Orange, in Blau der Kurs der #AMD Aktie.

|

#DOCU – aktuelles Beispiel zum "Corona Crash" - Tageschart |

|

|

S&P 500 Index in Orange, in Blau der Kurs der #DOCU Aktie.

|

#NET – aktuelles Beispiel zum "Corona Crash" - Tageschart |

|

|

S&P 500 Index in Orange, in Blau der Kurs der #NET Aktie.

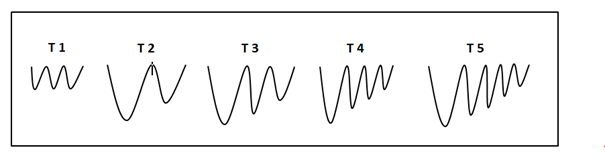

VCP Formation (volatility contraction pattern)

Diese Bezeichnung (VCP) findet man nicht in den klassischen Büchern der "Technischen Analyse". Mark Minervini hat diese Formation definiert. Die VCP Formation bildet sich während einer Konsolidierung aus, oft auch im Anschluss an eine Tassenformation mit Henkel. Die Formation hat auch eine Ähnlichkeit zum aufsteigenden Dreieck. Charakteristisch für diese Formation ist die Verengung der Preisschwankung und des Volumens von links nach rechts.

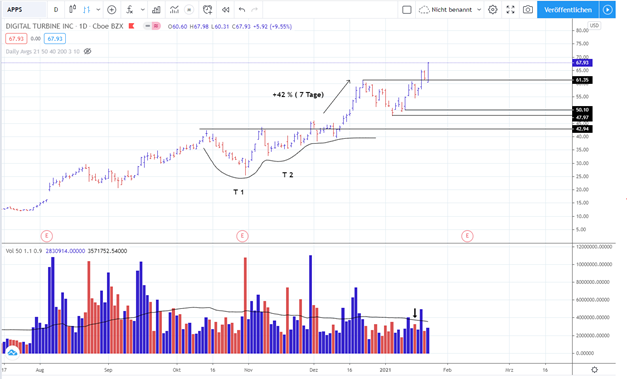

Unten dargestellt sind vier Beispiele für eine VCP Formation vom letzten Jahr: #DQ, #PTON, #APPS, #GSX.

Abbildung 2: VCP Formationen

- In den meisten Fällen bildet die VCP Formation zwei bis vier Stufen aus (T2-T4), es gibt aber auch Beispiele mit bis zu sechs Stufen (T6).

- Bei jeder neuen Stufe gilt als Daumenregel die Halbierung der Preisschwankung z.B. T2 = 25 %, T3 = 12 %.

- Das Volumen sinkt von links nach rechts z.B. von T1 bis T4.

|

#DQ aktuelles Beispiel September - Oktober 2020 – Tageschart - |

|

|

#PTON aktuelles Beispiel August - Oktober 2020 – Tageschart - |

|

|

#APPS aktuelles Beispiel November 2020 – Tageschart - |

|

|

#GSX aktuelles Beispiel August - Juni 2020 – Tageschart - |

|

Shakeouts

Als geübter Trader sollte man immer Ausschau nach "Shakeouts” halten. In einer Korrektur bilden sich oft sehr offensichtliche Unterstützungslinien aus z.B. "doppelter Boden". Viele Trader setzen ihr Stopp-Loss direkt unter diese Linie. Für die großen Investoren ist diese Strategie sehr offensichtlich, bevor sie zur großen Kaufinitiative ansetzen versuchen sie die "schwachen Trader" abzuschütteln. Sie drücken den Preis unter die Unterstützungslinie und sammeln die "Stopps" der kleinen Trader ein.

Wenn eine Aktie nach einem "Shakeout" zum rapiden Kursanstieg ansetzt ist es der richtige Zeitpunkt auf den Schnellzug aufzuspringen.

Natürlich können sich manche "Shakeouts" auch als der Beginn einer neuen Korrektur entpuppen, deshalb ist es wichtig erst einzusteigen wenn der Kurs aus einer abgeschlossenen Formation ausbricht.

Das aktuelle Beispiel mit #FUTU zeigt ein "Shakeout" bevor der Kurs mit hohem Volumen aus einer Tassenformation ausbricht (+95% in 13 Tagen).

|

#FUTU aktuelles Beispiel – Tageschart - |

|

Institutioneller Support & hohes Volumen

Als Trader möchten wir die Welle reiten die durch große Investoren ausgelöst wird. Wir halten Ausschau nach Aktien die sich in einer Korrektur befinden, oder gerade auf dem Wege nach oben sind. Wir können am hohen Volumen erkennen wenn große Investoren in das Unternehmen einsteigen. Nach einem hohen positiven Volumen Spike (steigende Preise) sollte sich das Volumen bei fallenden Preisen reduzieren. Am Beispiel #OCUL sieht man im Oktober 2020 eine Volumenzunahme von +900% (über dem 50 Tage Durchschnitt). Später nimmt das Volumen bei fallenden Preisen deutlich ab, anschließend bricht der Preis aus einer kurzen Tassenformation aus und erreicht +97% in 27 Tagen.

Wichtig, wir dürfen einen Ausbruch mit hohem Volumen nicht mit einem Klimax-Top verwechseln.

Klimax-Tops treten oft bei führenden Aktien auf die bereits einen Anstieg von mehreren Monaten hinter sich haben:

-

-

- Höchster täglicher Preisanstieg seit Beginn der Aufwärtsbewegung, größtes Tagesvolumen - Vorsicht!

- Erschöpfungs-Gap

-

|

#OCUL aktuelles Beispiel November 2020 – Tageschart - |

|

3C Formation

Diese Chartformation ist Bestandteil einer Tassenformation (mit/ohne Henkel) und bietet dem Trader einen früheren Einstiegspunkt. Die Formation bildet sich meistens in der unteren Hälfte der Tassenformation aus. An dieser Stelle kann der erste Trade platziert werden, der nächste Trade wird beim Ausbruch aus der Tassenformation platziert. Mit dem ersten Trade wird der Durchschnittspreis gedrückt, das gibt dem Trader mehr Spielraum für den "Stopp-Loss".

Wie bei einer Tassenformation gelten auch hier folgende Voraussetzungen:

-

-

- Rally 25% - 100% (manchmal 200%-300%) innerhalb von 3 – 36 Monate

- Range der 3C Formation 5 – 10%

- Dauer der Korrektur 3 – 45 Wochen (meistens 7 – 25 Wochen)

- Korrekturen >60% sollte man meiden

- Die 3C Formation wird oft während einer Marktkorrektur ausgebildet

-

Das aktuelle #DM Beispiel zeigt eine 3C Formation in der unteren Hälfte der Tasse. Mit einem Range von 4% ist die Volatilität sehr niedrig und bietet einen guten Einstieg. Der erste Trade wird platziert sobald der Preis aus dem 4% Kanal nach oben ausbricht.

|

#DM aktuelles Beispiel November 2020 – Tageschart - |

|

Power Play

Das ist eine der wichtigsten Formationen die ein Trader lernen sollte zu bestimmen. Diese Formation bietet die Möglichkeit eine starke Performance innerhalb kurzer Zeit zu erzielen. Power Play, ist die einzige Formation die einem Trader erlaubt die fundamentalen Daten zu vernachlässigen. Ein unerwartetes Ereignis treibt den Aktienkurs schnell in die Höhe, wie z.B. die Erteilung einer Lizenz zur Produktion eines Medikaments. Diese Information ist in den fundamentalen Daten noch nicht ersichtlich.

Kriterien für "Power Play":

-

-

- Der Aktienkurs ist um >100% unter hohem Volumen innerhalb von 8 Wochen gestiegen

- Nach der Rally verläuft der Preis seitwärts in einem Range von 20% - 25%. Das kann 3 - 6 Wochen dauern (manchmal nur 12 Tage)

- Innerhalb der Korrektur nimmt das Volumen einige Tage vor dem Ausbruch deutlich ab.

- Häufige Formationen: Bullische Flagge, aufsteigendes Dreieck, Wimpel, VCP

-

Das aktuelle #FTCH Beispiel zeigt eine Power Play Formation. Ein Kursanstieg von +119% innerhalb von 8 Wochen. Anschließend die Ausbildung einer "Bullischen Flagge" (27% Range). Nach insgesamt 9 Wochen kommt der nächste Ausbruch mit +118% in 8 Wochen.

|

#FTCH aktuelles Beispiel September 2020 – Tageschart - |

|

IPOs – sei offen für neue Namen

Weniger als 25% der führenden Unternehmen aus der aktuellen Rally werden die nächste Rally anführen. Ein Trader der überdurchschnittliche Performance erzielen möchte muss sich mit neuen Unternehmen beschäftigen. Viele Unternehmen die eine Hausse anführen sind erst kürzlich an die Börse gegangen (IPOs).

Die IPOs gelten als sehr volatil und riskant, außerdem haben die fundamentalen Daten nicht immer die Qualität wie man es von bereits etablierten Unternehmen erwartet.

Bevor man in IPOs investiert sollte man zumindest diese Regeln beachten:

-

-

- Warten bis die erste Korrektur ausgebildet wird (Primary Base). Die Ausbildung kann 2 Jahre, oder länger dauern.

- Kennzahlen für die erste Korrektur (Primary Base):

- Dauer der Korrektur mindestens 3 - 5 Wochen

- Range zwischen 25% - 35%, nicht höher

- Korrekturen unter drei Wochen sollten nicht höher als 25 % sein

-

Nach dem Börsengang von Amazon (#AMZN) hat sich bereits nach 7 Wochen eine "Primary Base" ausgebildet. Der Range betrug ~ 24%, die Korrektur dauerte 8 Wochen. Anschließend brach der Kurs mit hohem Volumen aus und die phänomenale Rally begann (siehe Graphik).

Dicks Sporting Goods (#DKS) hat bereits 6 Wochen nach dem Börsengang die "Primary Base" ausgebildet. Die Korrektur dauerte 15 Wochen in einem Range von 29%. Nach dem Ausbruch stieg der Preis um 200% in 15 Monaten (siehe Graphik).

#PLTR als aktuelles Beispiel, bereits 8 Wochen nach dem Börsengang hat sich die "Primary Base" gebildet. Die Korrektur dauerte 8 Wochen und verlief im Range von 32%. Am 25.01.2021 brach der Kurs mit hohem Volumen aus. Wir werden sehen wie es weiter geht. J

|

#AMZN historisches Beispiel September 1997 – Tageschart - |

|

|

#DKS historisches Beispiel März 2003 – Tageschart - |

|

|

#PLTR aktuelles Beispiel Januar 2021 – Tageschart - |

|

Risiko Management

Eine gute Strategie für das Risikomanagement ist das Herzstück beim Trading. Mark Minervini lag mit 50% seiner Entscheidungen richtig, die andere Hälfte waren Verlusttrades. Wie konnte er dann mit einer Trefferquote von 50% an der Börse Millionen verdienen?

Jetzt kommt der Satz den die meisten von uns schon sehr oft gehört haben "Verluste begrenzen und Gewinne laufen lassen". Allen von uns ist es bewusst was dieser Satz bedeutet, leider setzen nur die wenigsten diese Strategie auch konsequent um, auch vielen Profis an der Wall Street gelingt es nicht.

Kennt ihr das vielleicht, ihr habt euch einen Stopp-Loss (z.B. 10%) gesetzt und beobachtet gespannt wie sich der Kurs entwickelt? Plötzlich beginnt der Kurs rapide zu fallen und nähert sich eurem Stopp-Loss. In der Hoffnung, dass der Kurs noch dreht passt ihr das Limit weiter nach unten an (12%). Viele Anpassungen später seid ihr mit den Nerven am Ende und realisiert, dass ihr bereits einen Verlust von >20% habt. Es ist deutlich schwieriger einen Verlust von 20% wieder aufzuholen als z.B. 5%-10%.

Diese Tabelle zeigt euch wie hoch die Gewinne sein müssen um die Verlusttrades wieder auszugleichen.

|

Verlust |

Gewinn zum Break Even |

|

5% |

5,26% |

|

10% |

11% |

|

20% |

25% |

|

30% |

43% |

|

40% |

67% |

|

50% |

100% |

|

60% |

150% |

|

70% |

233% |

|

80% |

400% |

|

90% |

900% |

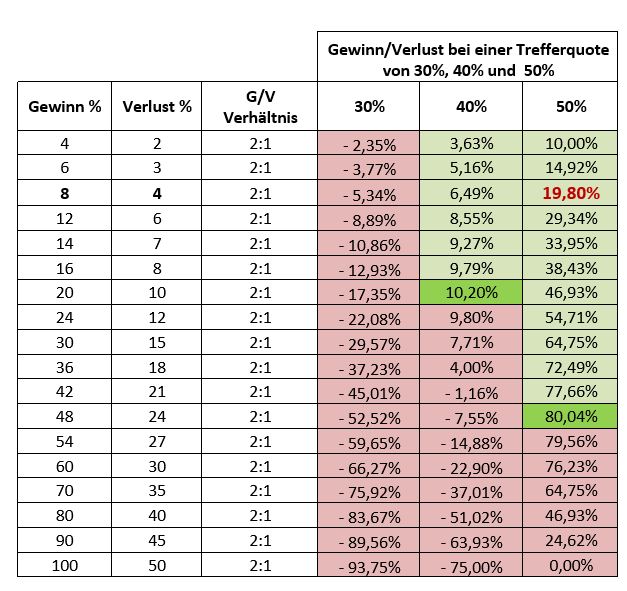

Die Information in der folgenden Tabelle ist essentiell um beim Trading Erfolg zu haben. Hier werden die Gewinne und Verluste im Verhältnis 2:1 dargestellt, gleichzeitig wird verglichen wie die Gewinne bei einer unterschiedlichen Trefferquote ausfallen. Es ist sehr deutlich, dass eine Trefferquote von 30% nicht zum Erfolg führen kann. Überraschend ist, dass man bereits mit einer Trefferquote von 40% Geld verdienen kann. Die letzte Spalte macht es sehr deutlich wieso Mark Minervini mit einer Trefferquote von 50% Millionen verdienen konnte. Bei einem Gewinn/Verlust Verhältnis von 8% / 4% könnt ihr bereits eine Performance von 19,8% erreichen, das ist wirklich bemerkenswert.

Aus dieser Tabelle kann man zwei wichtige Punkte auslesen um Erfolg beim Trading zu haben. Die Trefferquote sollte > 30% sein und das G/V Verhältnis so hoch wie möglich.

Abschluss

Wenn Sie diesen Satz lesen haben Sie es geschafft und befinden sich am Ende meines Artikels. Wer sich noch intensiver in die Strategien von Mark Minervini einlesen möchte, dem kann ich sein Buch sehr empfehlen "Trade like a Stock Market Wizard".

Für diesen Artikel habe ich aus dem Buch die wichtigsten Themen rausgesucht, die in anderen Büchern so nicht beschrieben werden. Auf folgende Themen bin ich nicht eingegangen:

-

-

- KGV und PEG sind schlechte Indikatoren

- Bei neuen Hochs kaufen

- Squat Formationen

- Die normale Schwankung am Pivot Point.

-

Ihr könnt mir auf Twitter gerne folgen wenn ihr Fragen habt, oder neue Ideen zum Trading bekommen möchtet: @ProbstEugen.

Ich hoffe mein Artikel hat Ihnen gefallen und wünsche Ihnen viel Freude und vor allem Erfolg beim Trading!

Viele Grüße

Eugen Probst

Tipp: Mit dem TraderFox Morningstar-Datenpaket bietet TraderFox für nur 19 € pro Monat Privatanlegern eine umfangreiche Software-Suite, mit der die Strategie von Mark Minervini nachvollzogen werden kann. Eugen Probst, der Autor dieses Artikels, wird im Mai im Rahmen eines Katapult-Seminars eine Schritt-für-Schritt-Anleitung geben wie die Strategie mit der TraderFox Software-Lösungen umgesetzt werden kann.

Wer nicht selber nach Minervini-Aktien screenen möchte, bekommt auf https://paper.traderfox.com täglich einen PDF-Report mit einer vorgefertigten Watchlist. Auch dieser Report ist im Morningstar-Datenpaket enthalten.

& Profi-Tools von

& Profi-Tools von