Diese 5 Dauerläufer-Aktien steigen (fast) immer

Liebe Leser,

im Zusammenhang mit der Tech-Korrektur zwischen November 2021 und Januar 2022 und dem Angriffskrieg Russlands auf die Ukraine mussten Anleger mit extremer Volatilität und hohen Verlusten kämpfen. Auch die Tatsache, dass die Fed die Zinsen dieses Jahr mehrfach anheben wird hat an der Börse nicht selten zu hohen Schwankungen beigetragen und gerade bei Wachstumsaktien zu panischen Ausverkäufen geführt. Doch trotz aller Unsicherheiten gab es in den letzten Monaten und Jahren einige Aktien, die mit extremer Stabilität oder sogar steigenden Kursen geglänzt haben, wodurch eine Überrendite möglich wurde. Wir nennen sie: Die Dauerläufer-Aktien.

Dauerläufer-Aktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Titeln. Eine gute Dauerläufer-Aktie hat eine vernünftige Balance zwischen Rendite und Volatilität. Sie sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um solche Dauerläufer zu finden:

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

TraderFox veröffentlich eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com

Im Folgenden werden die 5 besten Dauerläufer-Aktien vorgestellt:

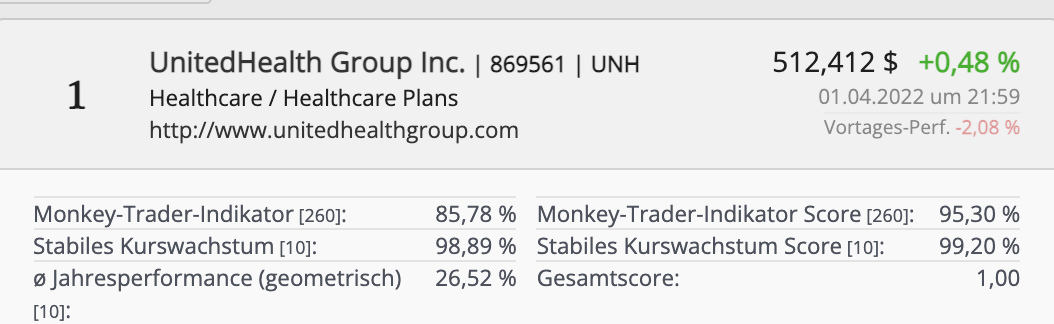

- UnitedHealth Group Inc.

United Health ist nicht nur die größte Krankenversicherung der USA, sondern mit einer Marktkapitalisierung von 476 Mrd. USD gleichzeitig hinter Johnson & Johnson der größte Gesundheitskonzern der Welt. Sie verfügen, neben der Versicherung, außerdem über Apotheken, ein Pharmacy Benefit Management und einen Vertrieb von Gesundheitsdaten an Unternehmen und Behörden aus der Branche. Damit verfügt die United Health Group über eine vertikale Integration, die sich über ein gesamtes Gesundheitsökosystem erstreckt. UnitedHealth deckt so den Großteil des amerikanischen Gesundheitssystems ab und ist für die Gesundheit von mehr als 130 Mio. Menschen verantwortlich.

Fundamental überzeugt das Unternehmen durch kontinuierlich steigende und vor allem stabile Umsätze. Trotz seiner Größe schaffte es der Gesundheitskonzern 2021 den Umsatz nochmal um über 11 % auf mehr als 285 Mrd. $ zu steigern, wobei der Gewinn sogar um rund 12 % auf 17,28 Mrd. $ gesteigert wurde. Dies wird von einem extrem stabilen Kurswachstum von rund 99 % und einer durchschnittlichen Jahresperformance, in den vergangenen 10 Jahren, von über 26 %.

Spannend ist in diesem Zusammenhang auch die angekündigte Übernahme der LHC Group, ein führender Anbieter von häuslichen Gesundheitsdiensten welche rund 60 % der US-Bevölkerung ab 65 Jahren erreichen und ihnen eine hochwertige Versorgung durch Krankenpflege, häusliche Dienste und Pflege bieten. Die Übernahme soll 5,4 Milliarden $ kosten und ergänzt UnitedHealth’s Portfolio hervorragend. Die Tatsache, dass die Bevölkerung zum einen weiter wächst und zum anderen immer älter wird, dürfte dem Krankenversicherer auch in Zukunft daher noch viel Wachstumspotenzial offenlegen und die Aktie zu einem attraktiven Titel für den Depotaufbau mache

In unserem Dauerläufer-Ranking kommt UnitedHealth auf den ersten Platz. Grund dafür sind die Kombination von einem extrem hohen Monkey-Trader-Indikatorwert von über 95 % und einem sehr stabilen Kurswachstum nahe 99 %. Dies hat Anlegern in der Vergangenheit eine Rendite von über 26 % erbracht, womit man den Markt deutlich outperformt und dem Depot gleichzeitig viel Stabilität gebracht hätte. Ein Anzeichen, dass sich dieser Trend in Zukunft abschwächen könnte, gibt es derzeit nicht.

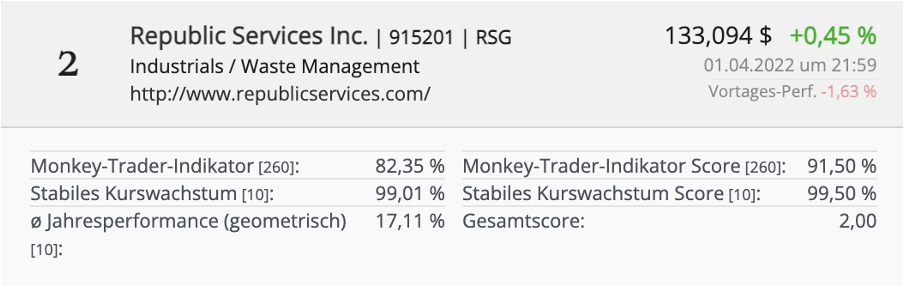

- Republic Services Inc.

Republic Services ist ein US-amerikanisches Entsorgungsunternehmen und Branchenführer für US-Recycling sowie für die Entsorgung von ungefährlichen, festen Abfällen. Der Konzern konzentriert sich durch seine Sammelunternehmen, Umladestationen, Recyclinghöfe und Deponien darauf, ihren 14 Millionen Kunden effektive und zuverlässige Umweltdienstleistungen sowie -lösungen anzubieten. Im Februar 2022 wurde Republic Services, zum vierten Mal in fünf Jahren, in Barrons Liste der 100 nachhaltigsten Unternehmen aufgenommen und für Fortschritte in Richtung der Nachhaltigkeitsziele 2030 ausgezeichnet. Damit sind sie sogar das einzige Umweltdienstleistungsunternehmen, welches 2022 Teil dieser Liste ist. Grund dafür sind Projekte zur Umwandlung von Deponiegas in erneuerbares Erdgas, sowie dass geschlossene Deponien für Solarenergiefelder genutzt wurden.

Das starke Engagement im Bereich Nachhaltigkeit wird auch durch die kürzlich bekannt gegebene Meldung unterstrichen, dass Republic Services das Unternehmen US Ecology für rund 2,2 Milliarden $ erwerben wird. US Ecology ist ein führender Anbieter von Umweltlösungen, welche die Behandlung, Recycling sowie Entsorgung von gefährlichen und ungefährlichen Spezialabfällen anbieten. Diese Übernahme dürfte Republic Service’s Portfolio hervorragend ergänzen und zu stärkerem Wachstum beitragen. Während der Konzern 2021 einen Umsatz von 11,29 Mrd. $ erzielte, rechnen Analysten für das laufende Jahr mit einer Steigerung auf 12,42 Mrd. $, wobei der Gewinn von 1,29 Mrd. $ auf 1,46 Mrd. $ erhöht werden soll. Dazu kommt eine attraktive Dividende von 1,33 %.

Aber auch ohne die Dividende ist Republic Services ein richtiger Dauerläufer. Sie zeichnet sich durch einen sehr hohen Monkey-Trader-Indikator-Score von über 91 % und einem extrem stabilen Kurswachstum von rund 99 % aus. In der Vergangenheit durften sich Anleger so über eine Rendite von mehr als 17 % freuen und hätten damit den S&P 500 geschlagen. Aus diese Grund ist Republic Services zu Recht auf den zweiten Platz des Dauerläufer Rankings.

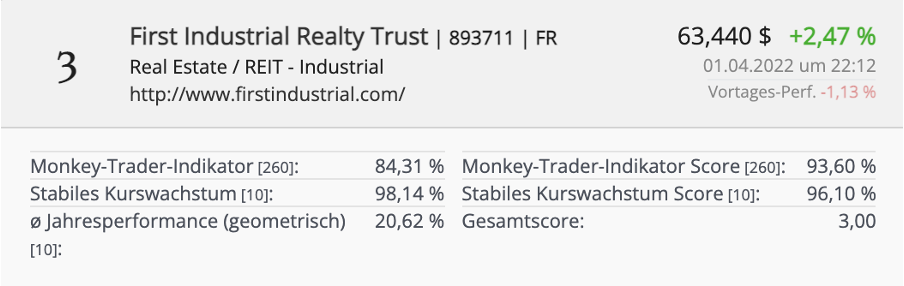

- First Industrial Realty Trust

First Industrial Realty Trust ist ein in den USA ansässiger, führender Eigentümer, Betreiber und Entwickler von Industrieimmobilien mit besonderem Fokus auf branchenführenden Kundenservice für multinationale Unternehmen sowie regionale Kunden. Sie verwalten, leasen, kaufen, entwickeln und verkaufen in den wichtigsten Märkten der USA Bulk- und regionale Vertriebszentren aber auch Leichtindustrie- und andere Industrieanlagen, welche 2021 etwa 67,3 Millionen Quadratmeter Fläche umfassten. Seit der Gründung im Jahr 1994 wurden in Gebäuden von First Industrial Realty Trust eine Reihe von Fortune 500-Unternehmen, sowie kleine Handelsunternehmen beherbergt. Ziel des Konzerns ist es durch eine etablierte Plattform und erfahrene Fachleute die Herausforderungen von Industrieimmobilien anzugehen und so ihren Kunden bei der Verwaltung und dem Wachstum ihres Unternehmens zu helfen. Auf die schnelle Geschwindigkeit, Service und Reaktionsfähigkeit des Kundenservices ist man besonders stolz.

Während des Gesamtjahres 2021 schaffte es das Unternehmen weitere fünf Bauprojekte zu 100 % zu vermieten, die eine Gesamtfläche von 884.000 Quadratmeter umfassen und investierte in 17 neue Standorte mit einer Fläche von 632 Hektar für insgesamt 281 Millionen Dollar. Außerdem wurden vier Gebäude mit einer Fläche von 215.000 Quadratmeter für 39 Millionen $ erworben, sowie 28 Gebäude mit einer Fläche von 2,9 Millionen Quadratmeter + 1 Grundstück für insgesamt 243 Millionen Dollar verkauft. Für das erste Quartal 2022 plant man die Entwicklung von fünf Projekten mit einer Gesamtfläche von 1,3 Millionen Quadratmeter, die eine Investition von 168 Millionen $ beanspruchen wird. Die Dimensionen in denen das Unternehmen operiert sind also gewaltig und versprechen zukünftig steigende Cashflows auf die sich Aktionäre verlassen können.

Dieser Meinung ist auch die Börse, wie die Kursperformance der Aktie bewiesen hat. Der hohe Monkey-Trader-Indikator-Score von über 93 %, sowie der Stabiles-Kurswachstum-Score von rund 96 % sprechen für sich. Die Anleger sind sich der verlässlichen Cashflows bewusst und geben kein Stück aus der Hand. Das hat der Aktie in der Vergangenheit eine Performance von mehr als 20 % beschert und Aktionären eine Rendite gesichert, die den Markt mit Leichtigkeit geschlagen hat. Das verdient den dritten Platz auf unserem Ranking.

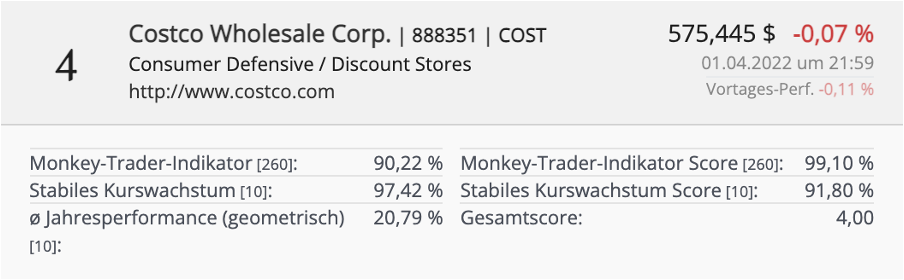

- Costco Wholesale Corp.

Costco Wholesale Corp. Ist eine US-amerikanische Großhandelskette, welche es 1983 als eines der ersten Unternehmen weltweit geschafft hat das Abo-Modell durchzusetzen und so Mitgliedschaften zu verkaufen. Die Strategie des Konzerns besteht darin Produkte zum, oder nahe am Einkaufspreis zu verkaufen und durch die Mitgliedschaftsbeiträge Gewinne einzufahren. Der groß Vorteil hierbei ist, dass kaum jemand kündigt. Dies zeigten auch die vor 3 Wochen präsentierten Zahlen zum zweiten Quartal: Die Zahl der Mitgliederhaushalte erreichte 63,4 Mio. gegenüber 59,7 Mio. Im Vorjahr. Grund dafür sind zum einen der relativ niedrige Mitgliedsbeitrag von 60 $ pro Jahr für das Gold Star Paket bzw. 120 $ / Jahr für das Executive Paket, sowie auch zahlreiche Vorteile die eine Mitgliedschaft mit sich bringt, wie z.B: 2 % Cashback auf den Einkauf oder die Möglichkeit im Onlineshop zu bestellen.

Das Abo-Modell in Kombination mit extrem niedrigen Verkaufspreisen führt zu einer starken Kundenbindung und hohen Markenbekanntheit durch Mund-zu-Mund Wachstum. Wirft man einen Blick auf die Zahlen wird diese Annahme ebenfalls bestätigt. Trotz seiner Größe konnte Costco den Umsatz im Jahr 2021 um über 17 % auf 195,93 Mrd. $ steigern und auch der Gewinn sorgte mit einem Plus von rund 25 % auf 5,01 Mrd. $ für eine positive Überraschung. Ein Ende dieses Trends ist vorerst nicht in Sicht, denn die hohen Benzinpreise sowie die Inflation dürfen das Kostenbewusstsein der Kunden dieses Jahr noch weiter befeuern. Ein Einkauf bei Costco, als Riese im Großhandel mit den besten Preisen, wird so für immer mehr Konsumenten eine attraktive Alternative.

Diese Meinung vertreten offenbar auch die meisten Aktionäre und geben kein Stück von Costco aus der Hand. Der Titel lockt mit einem Monkey-Trader-Indikator-Score von über 99 % sowie einem Stabiles Kurswachstum Score von mehr als 90 %. All das in Kombination hat Anlegern in der Vergangenheit eine hervorragende Rendite von rund 20 % pro Jahr beschert, wodurch der S&P500 leicht geschlagen werden konnte. Costco ist ein Beweis dafür, dass die Börse wiederkehrende, verlässliche Einnahmen zu schätzen weiß und belohnt.

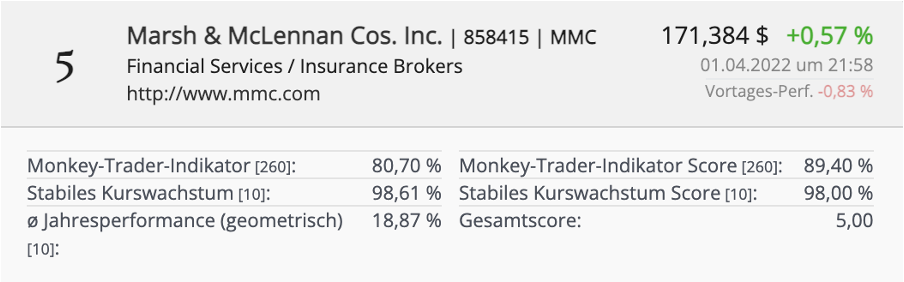

- Marsh McLennan Cos. Inc.

Marsh McLennan ist ein us-amerikansiches, führendes Unternehmen für professionelle Dienstleistungen in den Bereichen Risiko, Strategie und Personal und umfasst weltweit mehr als 80.000 Mitarbeiter in über 130 Ländern. Sie bringen Experten aus den vier globalen Unternehmen: Marsh, Guy Carpenter, Mercer und Oliver Wyman zusammen und verfolgen dabei das Ziel Organisationen erfolgreicher und Gesellschaften widerstandsfähiger zu machen. Der Bereich "Marsh" bietet datengesteuerte Risikoberatungsdienste und Versicherungslösungen, während "Guy Carpenter" fortschrittliche Risiko- Rückversicherungs- und Kapitalstrategien entwickelt. "Mercer" bietet Beratung und technologiegestützte Lösungen, die Unternehmen helfen, die Arbeitswelt, Altersvorsorge und Investitionsergebnisse neu zu gestalten. Der Bereich "Oliver Wyman" fungiert als wichtiger strategischer Berater für Kunden aus dem privaten Sektor sowie Regierungskunden.

Der Konzern betreibt seine Geschäfte in zwei Segmenten: Risk and Insurance Services umfasst alle Risikomanagementaktivitäten, wie Risikoberatung oder Versicherungsdienstleistungen, wobei hierfür Marsh und Guy Carpenter tätig sind. Der zweite Bereich ist Consulting und umfasst alle Dienstleistungen und Produkte in den Bereichen Gesundheit, Vermögen, Karriere sowie Management- Wirtschafts- und Markenberatung. Hier sind Mercer und Oliver Wyman verantwortlich. Trotz seiner Größe schaffte es Marsh McLennan im Jahr 2021 seinen Umsatz um mehr als 15 % auf 19,82 Mrd. $ zu erhöhen. Noch überraschender war nur der Gewinn, der um über 55 % auf 3,14 Mrd. $ zulegen konnte. Grund für den schlagartigen Gewinnansprung dürfte die Nettogewinnmarge sein, welche um mehr als 35 % auf 15,86 % zulegen konnte und eine gute Arbeit des Managements unterstreicht.

Die Aktie von Marsh & McLennan lockt mit einem Monkey-Trader-Indikator Score nahe der 90 % Marke, sowie einem extrem hohen Stabiles Kurswachstum Score von exakt 98 %. Der Konzern blickt auf eine 150-jährige Geschichte zurück. Während dieser Zeit wurde der Umsatz von 52 Millionen $ auf rund 20 Milliarden $ erhöht und die Anzahl der Mitarbeiter von 3.000 auf 83.000 erhöht. Es ist durchaus wahrscheinlich, dass dieser Trend auch in Zukunft fortgesetzt wird und so bleibt die Aktie ein potenzieller Dauerläufer.

Mit besten Grüßen

Fabian Hentschel

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einmal an.

& Profi-Tools von

& Profi-Tools von