Tesla & Co.: Goldman Sachs setzt auf eine sanfte Landung der US-Wirtschaft – 46 US-Aktien sollen davon profitieren

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Das Jahr 2022 brachte vielen Investoren schmerzhafte Erfahrungen. Für 2023 erwarten die meisten Anleger, dass die USA irgendwann im Laufe des Jahres in eine Rezession eintreten werden, und die meisten Ökonomen haben eine ähnliche Prognose. Das Geschehen am US--Aktienmarkt preist derzeit aber eine weiche Landung ein und das ist auch das Basisszenario von Goldman Sachs. Dem Gesamtmarkt traut die US-Investmentbank trotzdem nicht viel zu. Anders sieht das aber beim sogenannten "Soft-Landing-Portfolio" aus. Denn die darin enthaltenen 46 Aktien sollen laut Goldman Sachs den Gesamtmarkt schlagen können.

Das Jahr 2022 brachte laut Goldman Sachs aus Anlegersicht eine schmerzhafte Investmentlektion: Es ist zwar in Ordnung, auf das Beste zu hoffen, aber profitabel war es nur, beim Investieren auf das Schlimmste zu setzen.

Zu Beginn des Vorjahres hofften die Anleger nach Einschätzung des zitierten US-Instituts noch, dass sich die Inflation als vorübergehend erweisen und die Anzahl der zur Eindämmung der Inflation erforderlichen Zinserhöhungen der Fed begrenzen würde. Am Ende des Jahres hatten jedoch sowohl Anleihen als auch Aktien zum erst dritten Mal seit 1926 negative Renditen erzielt. Der S&P 500 Index erzielte eine Rendite von -18 % (einschließlich Dividenden) und lag damit im fünften Perzentil der jährlichen Renditen seit 1962. Nur zwei Sektoren, Energie und Versorger, erzielten positive Renditen.

Die Prognosen für die Gewinne des S&P 500 im Jahr 2022 blieben trotz des dramatischen Anstiegs der Zinssätze und des Einbruchs am Aktienmarkt im Jahresverlauf aber bemerkenswert stabil, so Goldman Sachs. Zu Beginn des letzten Jahres erwartete der Konsens für 2022 einen Gewinn je Aktie von 223 USD, und die Top-Down-Prognose von Goldman Sachs lag bei 226 USD. Zu Beginn der Berichtssaison für das vierte Quartal 2002 gehen die Analysten bei dem US-Institut davon aus, dass die Ergebnisse für das Gesamtjahr 224 USD betragen werden, was sehr nahe an der Schätzung von vor 12 Monaten liegt.

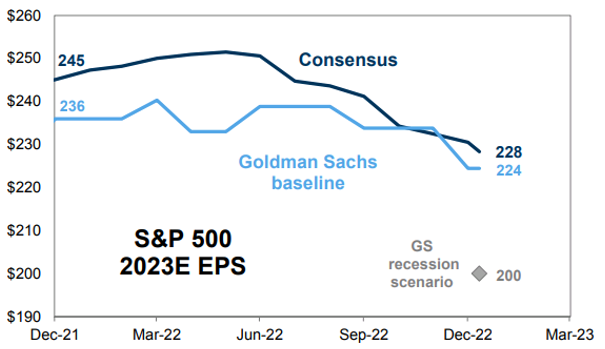

Zwei Jahre in die Zukunft blickend, erwartete der Konsens Anfang 2022 für 2023 einen Gewinn je Aktie beim S&P 500 Index von 245 USD. Der anhaltende Lohndruck, ein Anstieg der Rohstoffpreise und die Unsicherheit über die Gesundheit der Verbraucher führten jedoch zu einer negativen Korrektur um 7 % auf 228 USD.

Beim derzeitigen Goldman Sachs-Basisszenario von einer sanften Landung bleibt die hauseigene Top-down-Schätzung unter dem Konsens. Man prognostiziert für 2023 einen Gewinn je Aktie von 224 USD, was 5 % unter der eigenen Schätzung vom Anfang des Vorjahres liegt und kein jährliches Wachstum ab 2022 widerspiegelt. In einem Rezessionsszenario erwartet man dagegen einen Rückgang des S&P 500-Gewinns pro Aktie um 11 % auf 200 USD (siehe nachfolgende Grafik).

Die Entwicklung der 2023er S&P 500 Gewinnschätzungen je Aktie im Jahr 2022

Quellen: FactSet, Goldman Sachs Global Investment Research

Noch gravierender war der Ausverkauf bei Anleihen, wobei der Renditeanstieg am Rentenmarkt zu einem Bewertungsreset bei Aktien führte. Zu Beginn des Jahres 2022 wurde der S&P 500 mit einem KGV-Multiplikator von 21 gehandelt. Die Einjahres-Terminmärkte rechneten mit nur drei Zinserhöhungen der Fed um 25 Basispunkte auf 0,8 %, und bei den zehnjährigen US-Staatsanleihen wurde ein Anstieg um 20 Basispunkte auf 1,7 % erwartet.

Im vergangenen Jahr jedoch erhöhte die Fed den Leitzins auf 4,3 %, die 10-jährige Rendite kletterte auf 3,9 %, und das Kurs-Gewinn-Verhältnis des S&P 500 sank um fast 20 % auf das 17-fache. Der Anstieg der Renditen bedeutete auch, dass Aktien auf relativer Basis weniger attraktiv wurden. Die reale Renditedifferenz (ein Indikator für die Aktienrisikoprämie) verringerte sich von 573 Basispunkten auf 443 Basispunkte, und die Bewertung stieg vom 50. Perzentil auf das 78. Perzentil.

Weiche Landung 2023: Die Basisprognose von Goldman Sachs

Beim hauseigenen Basisszenario einer weichen Landung schätzt Goldman Sachs, dass der S&P 500-Index Ende 2023 bei 4.000 Punkten liegen wird. Das KGV-Multiplikatorverhältnis soll der Prognose zufolge in etwa unverändert bei 17x liegen, während sich die reale Renditedifferenz leicht auf 400 Basispunkte verringern dürfte. Im Falle einer harten Landung prognostizieren die Analysten jedoch, dass der Index seinen Tiefpunkt beim 14-fachen des Kurs-Gewinn-Verhältnisses auf Basis der Gewinnschätzungen für die nächsten 12 Monate erreicht und sich die Renditelücke auf einen Höchstwert von 650 Basispunkten ausweitet.

Die "Soft Landing Story" für 2023 besagt, dass ein positives, aber unter dem Trend liegendes Wirtschaftswachstum die Lohn- und Preisinflation abkühlen kann. Die Ökonomen von Goldman Sachs gehen davon aus, dass die USA eine Rezession knapp vermeiden werden, und es gibt bereits Anzeichen für eine Disinflation.

Die sequenzielle PCE-Kerninflation hat sich in den letzten drei Monaten verlangsamt, und, was noch wichtiger ist, der jüngste US-Arbeitsmarktbericht zeigte einen gedämpften Anstieg der durchschnittlichen Stundenlöhne und umfangreiche Abwärtskorrekturen der vorherigen Monatswerte. Im Jahresvergleich stiegen die durchschnittlichen Stundenlöhne um 4,6 %, was den langsamsten Anstieg seit 16 Monaten und eine Verlangsamung gegenüber dem jüngsten Spitzenwert von 5,6 % im März bedeutet. Die Ökonomen von Goldman Sachs gehen davon aus, dass der PCE-Kernwert im Jahr 2023 unter 3 % fallen wird, was durch die Deflation bei Gütern und die rückläufige Inflation bei Unterkünften begünstigt werden sollte.

Die Aussichten für die realen Verbraucherausgaben, den wichtigsten Motor des Wirtschaftswachstums, sind den Annahmen zufolge für 2023 relativ günstig. Ein positives Lohnwachstum und eine Arbeitslosenquote von 3,5 % bedeuten demnach, dass der US-Arbeitsmarkt nach wie vor äußerst angespannt ist. In Verbindung mit einer moderaten Inflation werde das real verfügbare Einkommenswachstum 2023 in allen Einkommensquintilen positiv sein.

Die Rotationen am Aktienmarkt scheinen laut Goldman Sachs eine weiche Landung einzupreisen. Die Performance von zyklischen gegenüber defensiven Titeln hat sich in der Vergangenheit am ISM-Index für das verarbeitende Gewerbe orientiert und scheint fair bewertet zu sein (siehe Grafik). Der ISM-Index für das verarbeitende Gewerbe fiel im Dezember 2022 auf 48,4, und obwohl er sich im Bereich der Schrumpfung (unter 50) befindet, fällt der Index in der Regel während Rezessionen unter 40.

Zusammenspiel der Entwicklung von zyklischen gegenüber defensiven Werten mit dem ISM-Index für das verarbeitende Gewerbe

Quellen: Goldman Sachs Global Investment Research

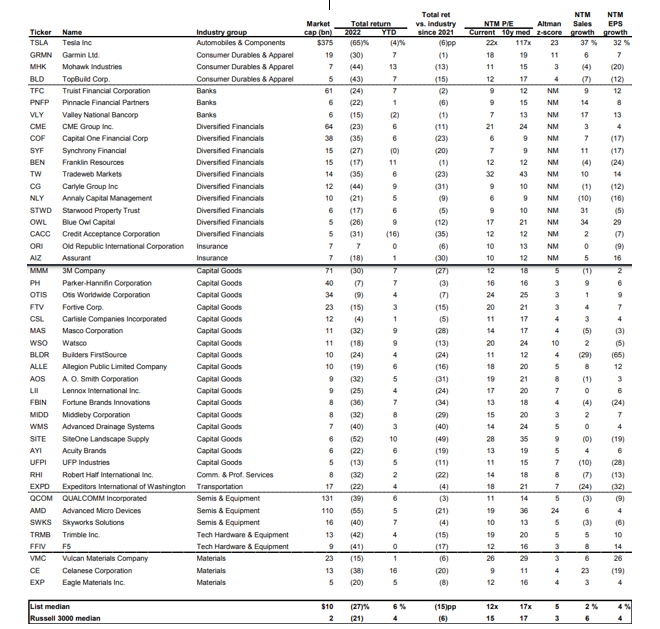

Tesla ist der bekannteste Titel in der Favoritenliste bei einem "soft-landing”

Goldman Sachs hat 46 Aktien identifiziert, die von einer sanften Landung der US-Wirtschaft profitieren dürften. Die Liste besteht aus (i) profitablen Russell 3000-Unternehmen in (ii) einer zyklischen Branchengruppe mit (iii) einer Marktkapitalisierung von mehr als 5 Mrd. USD. Die ausgewählten Aktien werden (iv) mit einem geschätzten KGV-Multiplikator gehandelt, das unter dem historischen Zehnjahres-Median liegt, und (v) haben einen Altman z-score, der über dem Median des Russell 3000 liegt.

Das US-Institut schloss Energie und Unternehmen aus, die sich seit 2021 besser entwickelt haben als ihre jeweilige Branchengruppe. Das so ermittelte Portfolio besteht hauptsächlich aus Investitionsgütern und diversifizierten Finanztiteln. Der Median der Liste hat eine Marktkapitalisierung von 10 Mrd. USD und wird mit dem 12-fachen Kurs-Gewinn-Verhältnis auf Basis der Schätzungen für die nächsten 12 Monate gehandelt, was sich mit einem Zehnjahres-Median von 17 vergleicht. Das Portfolio hat sich seit 2021 um 15 Prozentpunkte schlechter entwickelt als die Branchenvergleichsgruppe.

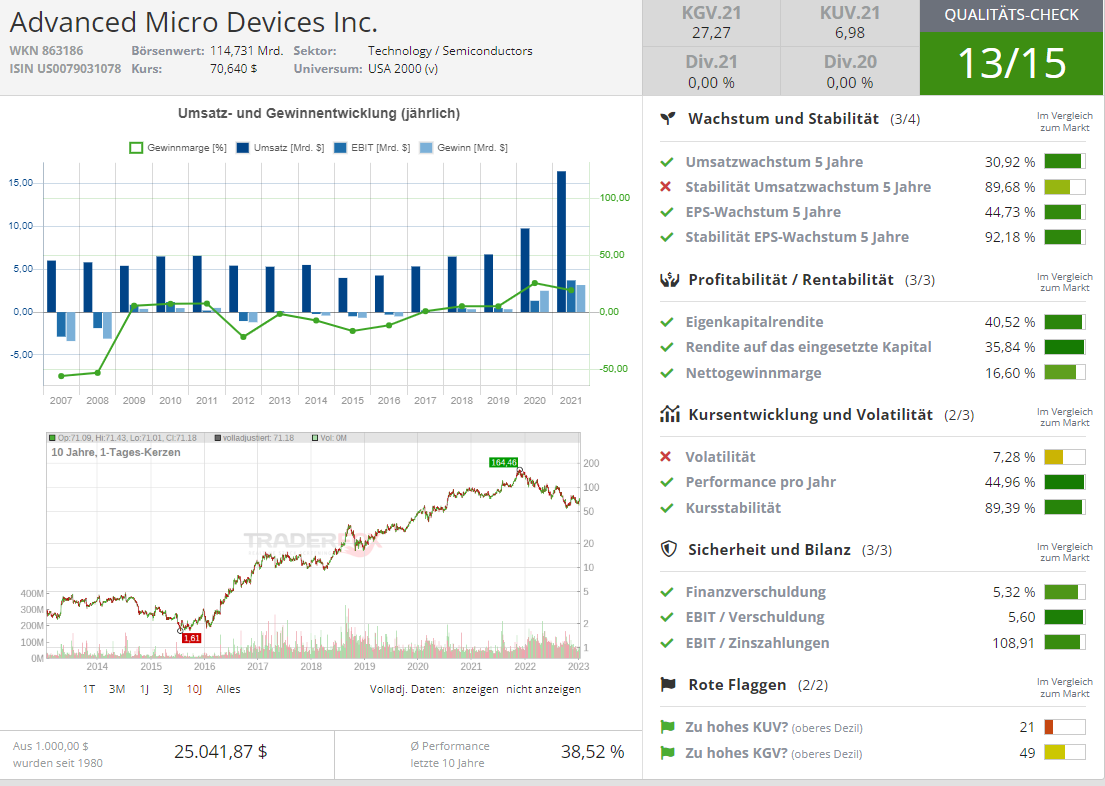

Der prominenteste Name in der nachfolgend abgebildeten Liste der Goldman Sachs-Favoriten ist eindeutig Tesla. Der zweitbekannteste Titel dürfte Advanced Micro Devices sein.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Das Portfolio von Goldman Sachs für eine sanfte Landung der US-Wirtschaft

Quellen: FactSet, Goldman Sachs Global Investment Research

& Profi-Tools von

& Profi-Tools von