Update Korian - stabile Wachstumsaussichten und eine kräftige Unterbewertung machen das Unternehmen als Langfristanlage attraktiv!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Tenbagger-Investoren

Der Demografische Wandel ist nicht aufzuhalten. Die Menschen werden immer älter. Das ist Fakt. Laut Statistischem Bundesamt liegt die aktuelle Lebenserwartung in Deutschland für Frauen bei 87,4 Jahren und für Männer bei 82,2 Jahren. Ein Ende dieses Trends ist nicht in Sicht, so Professor Jochen Ruß, Geschäftsführer des Instituts für Finanz- und Aktuarwissenschaften: "Pro Jahrzehnt gewinnen wir rund 2,5 Jahre an Lebenszeit hinzu." Dies liegt u. a. am medizinischen Fortschritt, am steigenden Wohlstand aber auch an unserer Lebensweise. Die Tatsache, dass wir immer länger leben, wird in den nächsten Jahren die Nachfrage nach Pflegeplätzen und Dienstleistungen im Bereich der Altenpflege stark ansteigen lassen.

Die europäische Nummer 1 in der Vollzeitpflege ist das französische Unternehmen Korian, über das wir bereits Mitte Februar berichtet hatten. Seitdem hat der Kurs, aufgrund der COVID-19 Krise stark nachgegeben und sich auch noch nicht so wirklich erholt. Dies liegt vor allem an der Tatsache, dass die kurzfristige Rentabilität des Unternehmens durch COVID-19 ziemlich in Mitleidenschaft gezogen wurde. So hatte das Unternehmen während der Pandemie zusätzliche Ausgaben für den Kauf von medizinischen Hilfsmitteln wie Masken, Schutzkleidung und Tests und durfte keine neuen Patienten aufnehmen. Zudem sah sich das Unternehmen in manchen Einrichtungen, die sich in den am stärksten vom Virus betroffenen Regionen befinden, mit einer Welle von Todesfällen konfrontiert. Viele Investoren befürchten nun, dass die Todesfälle, die sich in den Einrichtungen ereignet haben, zu Klagen führen werden und glauben überdies, dass nach COVID-19 generell die Nachfrage nach Pflegeplätzen zurückgehen wird, was natürlich die Rentabilität langfristig drücken würde.

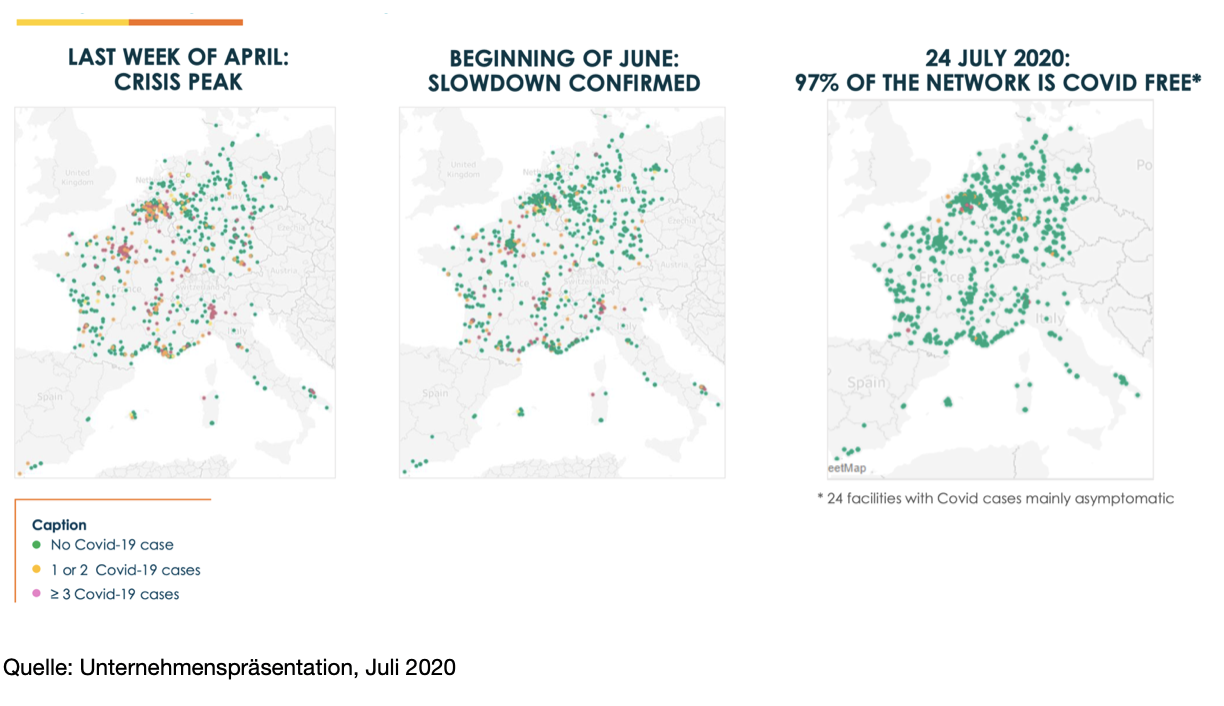

Wir sind anderer Meinung und gehen davon aus, dass die aktuell sehr niedrige Bewertung des Unternehmens eine langfristige Chance darstellt. So liegt das KUV aktuell bei 0,6, bei einem Zehnjahresdurchschnitt von 1. Dabei dürften die Umsätze, die aufgrund von Übernahmen im ersten Halbjahr 2020 immerhin um 6,2 % zulegen konnten, sicher in den nächsten Monaten noch leiden, doch dies wird sich wieder ändern: Der Markt für Langzeitpflege stellt einen enormen Wachstumsmarkt dar, und selbst wenn es aktuell noch Probleme gibt, die Betten wieder voll zubekommen, weil die COVID-19-Ängste noch überwiegen, muss bedacht werden, dass die Nachfrage nach Betten in den letzten Jahren so stark war, dass Wartelisten eingeführt werden mussten. Wir gehen davon aus, dass es nicht lange dauern wird, bis dieser Zustand wieder erreicht ist. Warum? Weil die europäischen Regierungen zukünftig finanziell gesehen noch stärker unter Druck geraten werden, was die Wahrscheinlichkeit verringern wird, dass diese neue Pflegekapazitäten aus dem Boden stampfen werden. Das wiederum spielt großen Privatanbietern wie Korian in die Hände, was unserer Meinung nach dazu führen wird, dass die Belegungsraten schnell wieder das Vorkrisen-Niveau erreichen werden und die Ängste sich wieder zerstreuen werden. Während am Pandemie-Peak mehr als 10 % der Bewohner vom Virus infiziert waren, waren bereits Ende Juli dieses Jahres 97 % der Einrichtungen wieder COVID-frei.

Zudem sollte berücksichtigt werden, dass der gesamte Sektor, aufgrund seiner starken Fragmentierung, enormes Konsolidierungspotenzial bietet. Die meisten Pflegeeinrichtungen sind extrem kleine Akteure oder aber öffentliche bzw. gemeinnützige Betriebe. Diese leiden immer stärker unter den zunehmenden Regulierungen, da die Behörden kontinuierlich die Qualitätsstandards in die Höhe schrauben. Weiter gibt es bei vielen öffentlichen Einrichtungen enormen Renovierungsbedarf, obgleich die finanziellen Mittel fehlen. Übernahmen sind somit sehr wahrscheinlich. Bereits in den letzten Jahren haben wir gesehen, dass private Betreiber Marktanteile gegenüber öffentlichen und gemeinnützigen Institutionen gewonnen haben, da sie investieren konnten, während dies den öffentlichen Einrichtungen nicht möglich war. Diese Entwicklung wird sich, unseres Erachtens, beschleunigen.

Eine weitere starke Triebfeder für Korian ist, dass die Pflegebranche durch erhebliche Eintrittsbarrieren geschützt ist. Neben der zunehmenden Regulierung, die es neuen Marktteilnehmern erschwert, einen Fuß in den Markt zu setzen, ist zu bedenken, dass in den meisten europäischen Ländern Lizenzen zum Betrieb von Pflegeeinrichtungen nötig sind. Diese werden aber vor allem solchen Betreiben erteilt, die eine solide Erfolgsbilanz nachweisen können, wovon insbesondere Korian profitiert.

Kurzfristig gesehen könnte es für Korian zu Klagen kommen. Doch aufgrund der Tatsache, dass Korian bereits spezielle Hygiene-Verfahren bezüglich COVID-19 eingeführt hatte, noch bevor die Regierungen dies angeordnet hatten und die Krise beispiellos war, glauben wir nicht, dass potenzielle Klagen erfolgsversprechend wären.

Aufgrund der Tatsache, dass Korian mehr als 20 % der betriebenen Immobilien selbst besitzt, kann zur Ermittlung eines fairen Preises des Unternehmenswertes das operative Geschäft vom Immobilienvermögen abgespaltet und getrennt bewertet werden. Wir tun also so, als würde Korian seine Immobilen verkaufen und sie anschließend wieder anmieten. Teilen wir diesen Enterprise Value dann durch das EBITDA kommen wir auf einen Wert von nicht einmal 10, was weit unter dem historischen Fünfjahresdurchschnitt von 25 liegt. Dabei sind wir der Meinung, dass Pflege-Immobilien aktuell unterbewertet sind. So liegen die Renditen für Büroimmobilien in Europa, laut des Maklerhauses CBRE, aktuell bei etwas über 2 %; bei Gesundheitsimmobilien dagegen sind es über 4 %. Der Pflege-Immobilien-Bereich profitiert jedoch von attraktiven Kriterien wie langfristigen Mietverträgen und einer hohen Vermietungsquote. Aufgrund des hohen Immobilienbesitzes des Unternehmens, der laut Management in den nächsten Jahren noch weiter ausgebaut werden soll, kann Korian auch als Immobilienkonzern betrachtet werden; das Immobilienportfolio spiegelt sich allerdings aktuell keineswegs im Kurs wider.

Fazit: Korian wurde durch die Krise stark getroffen. Doch die Branche profitiert von vielen Wachstumstreibern. Korian, als einer der größten Pflegeheimbetreiber Europas, ist für die nächsten Jahre hervorragend aufgestellt. Das Unternehmen ist unserer Ansicht nach unterbewertet. Ein Einstieg bietet sich an, wenn die Konsolidierung im Bereich von 35 Euro beendet wird.

Herzliche Grüße

Andreas Haslinger

Aufklärung über mögliche Interessenskonflikte:

- Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: Citi, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

- TraderFox-Redakteure klären im Artikel, über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur: Andreas Haslinger: Keine.

& Profi-Tools von

& Profi-Tools von