Vale (VALE), Atlas Energy (AESI) und Petroleo Brasileiro (PBR) – drei Rebound-Stories für die Watchlist!

Liebe Leser,

da das BIP-Wachstum im Jahr 2024 in China gedämpft bleiben dürfte, in Europa um Null pendeln und sich in den USA verlangsamen wird, ist das Potenzial für Rohstoffpreissteigerungen unserer Ansicht nach relativ begrenzt. Das ist die erste suboptimale Nachricht. Doch insgesamt gehen die Experten davon aus, dass Rohstoffindizes in den nächsten 12 Monaten trotzdem positive Renditen erzielen werden. Grund dafür sind geopolitische Risiken und eine sehr attraktives Risiko-Ertrags-Verhältnis, der Investoren anlocken könnten. Was die Ölpreise angeht, so blieben sie in den letzten Wochen volatil. Die Analysten gehen jedoch davon aus, dass sie im Jahr 2024 steigen werden.

Die Verknappung des Öl-Angebots ist fördernd für den Öl-Preis

Was das globale Öl-Angebot betrifft, so geht man davon aus, dass die Produktionskürzungen der OPEC+ den Ölmarkt im Gleichgewicht halten werden. Da sich das Nachfragewachstum in vielen Industrieländern jedoch verlangsamen dürfte, ist es wahrscheinlich, dass es für die OPEC+ ein Balanceakt sein wird, ein Überangebot, steigende Lagerbestände und fallende Preise zu vermeiden. Die Kapazitätsreserven der OPEC+ haben Ende 2023 viele Analysten dazu veranlasst, ihre Ölpreisprognosen für 2024 zu senken, aber insgesamt geht man davon aus, dass der Öl-Preis für die Marke Brent in diesem Jahr in einer Spanne von 80 bis 90 USD/bbl und WTI zwischen 75 und 85 USD/bbl gehandelt wird. Als kurzfristiger Impulsgeber fungiert hier weiterhin die schwierige geopolitische Situation im Nahost-Region, wo der lokale Konflikt zwischen Israel und Hamas die gesamte Region in ein Großkrieg stürzen könnte.

.png)

Profiteure des Öl-Trends

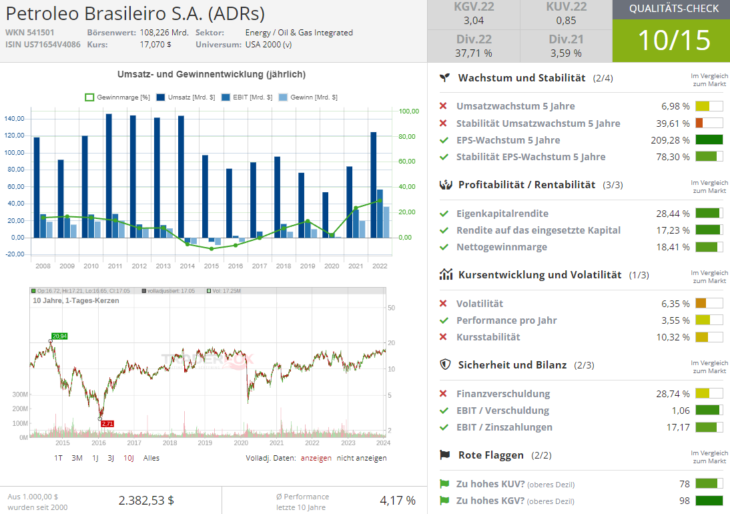

Was die Profiteure dieser Tendenz angeht, so sind sie bestens bekannt. Das sind großkapitalisierte Konzerne, wie Shell, BP, Exxon Mobil etc., die wir ohnehin oft thematisierten. All diese Unternehmen haben aktuell eine nette Bewertung locken aber zugleich mit relativ hohen Dividenden, was einen oder anderen langfristigen Anleger interessieren könnte. Doch im heutigen Trend-Update geht es zunächst um die Aktie des brasilianischen Öl-konzerns Petroleo Brasileiro (PBR), die in diesem Jahr sehr gute Chancen hat, die bereits angelaufene Erholungsbewegung fortzusetzen.

Petroleo Brasileiro (PBR) - BRA-Öl-Gigant mit einer Dividendenrendite von rund 17 %

Petroleo Brasileiro SA (PBR) oder Petrobras ist ein brasilianisches vertikal integriertes Öl- und Gasunternehmen, das sich mit der Exploration, Produktion und dem Verkauf von Öl, Gas und Erdölprodukten auf der ganzen Welt beschäftigt. Die Aktivitäten von Petrobras konzentrieren sich auf die Erschließung von Ölfeldern auf dem Tiefseeschelf Brasiliens, die mehr als 90 % der Gesamtproduktion des Unternehmens ausmachen. Als staatliches Unternehmen, das von der brasilianischen Regierung kontrolliert wird, ist Petrobras der Hauptnutznießer der ölreichen Öl- und Gasbecken Brasiliens.

Konzernstruktur von Petrobras

Derzeit unterteilt das Unternehmen sein Geschäft in drei Hauptsegmente, die allen vertikal integrierten Öl- und Gasunternehmen gemeinsam sind: Exploration und Produktion (E&P). Dieses Segment umfasst die Exploration und Produktion von Erdöl und Erdgas. Veredelung, Transport und Vermarktung. Dieses Segment ist für die Raffination, Logistik, den Transport, das Marketing und den Handel mit Öl und Erdölprodukten, den Ethanolexport usw. verantwortlich. Und Gas und Energie. Dieses Segment befasst sich mit der Logistik und dem Handel von Erdgas und Strom, dem Transport und Handel von Flüssigerdgas (LNG), der Stromerzeugung aus thermischen Kraftwerken, der Verarbeitung von Erdgas und der Herstellung von Düngemitteln. Zudem kommt noch das relativ kleine und unbedeutende Segment rund um die Herstellung und Vertrieb von Biokraftstoffen, was allerdings zukünftig angesichts zahlreicher GreenEnergy-Initiativen eine immer größere Rolle Spielen könnte.

Aktivitäten von Petrobras

Die Aktivitäten des Unternehmens konzentrieren sich auf Tiefsee- und Ultratiefsee-Ölfelder vor der Küste Brasiliens und machen mehr als 90 % der Gesamtproduktion aus. Im Jahr 2022 war Petrobras neben Brasilien in sechs weiteren Ländern tätig: Argentinien, Bolivien, Kolumbien, die Vereinigten Staaten, die Niederlande und Singapur. Der Konzern hat kürzlich eine neue Strategie für den Zeitraum 2024-2028 vorgestellt, die Schlüsselelemente umschließt, die darauf abzielen, Wert für die Aktionäre zu schaffen und das Unternehmen auf eine nachhaltigere Zukunft vorzubereiten. Im Mittelpunkt der Strategie stehen die Verpflichtung zur kurzfristigen Steigerung der Öl- und Gasproduktion, finanzielle Disziplin und der Fokus auf die Schaffung zusätzlicher Werte bei gleichzeitiger Förderung der Energiewende. Explizit geht es u.a. um ein Investitionsprogramm 2024-2028 im Umfang von 102 Mrd. USD.

Petrobras ist weiter auf Wachstumspfad

Ein erheblicher Teil des Investitionsprogramms, 73 Mrd. USD wird dabei in Projekte zur Exploration und Produktion von Kohlenwasserstoffen und zur Erneuerung von Reserven fließen. Das Unternehmen prognostiziert, dass die Kohlenwasserstoffproduktion bis 2028 auf 3,2 Millionen Barrel pro Tag steigen wird, was rund 14,3 % über dem aktuellen Niveau liegt. Der Fokus liegt auf zwei großen Öl- und Gasbecken, Campos und Santos, was die strategische Position von Petrobras in Brasilien unterstreicht. Im Zeitraum 2024-2028 plant das Unternehmen die Inbetriebnahme von 14 schwimmenden Plattformen (FPSOs), von denen 10 bereits unter Vertrag genommen wurden. Anzumerken sind hier noch lediglich die niedrigen Selbstkosten, wobei das Unternehmen in der Lage sein wird, profitabel zu wirtschaften, selbst, wenn der Öl-Preis Marke Brent auf 45 USD/bbl sinken würde, so zumindest das Konzernmanagement von Petrobras.

Was die Dividende angeht,

so liegen diese bei mindestens 4 Mrd. USD pro Jahr, unter Bedingung, dass der durchschnittliche Öl-Preis Marke Brent über dem Niveau von 40 USD/bbl liegt. Und so gelangen wir auch zur Erkenntnis, dass die Petrobras-Aktie aufgrund der intakten Story in Kombination mit einer günstigen Bewertung und netten Dividenden, eine gute langfristige Alternative sein könnte, um den Öl-Trend zu spielen.

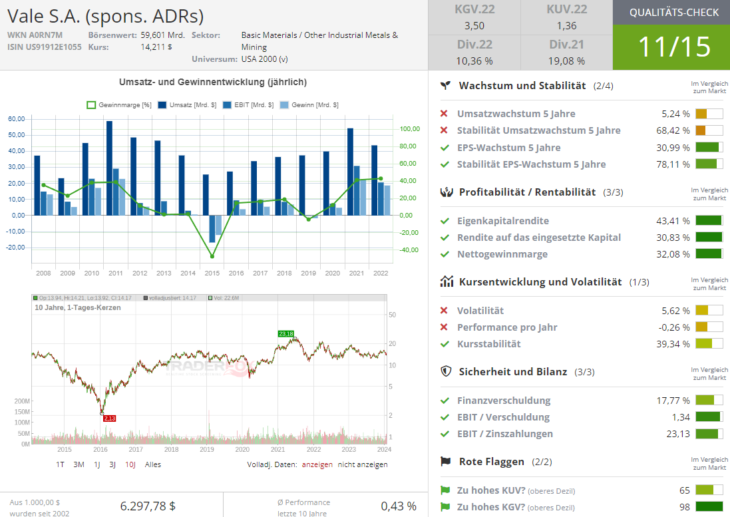

Eine weitere Rohstoffaktie aus Brasilien, die man im Blick haben sollte, ist Vale (VALE)

Das Unternehmen ist ja eines der größten Metall- und Bergbauunternehmen der Welt und ist speziell als Produzent von Eisenerz und Nickel tätig. Außerdem produziert das Unternehmen Eisenerzpellets, Manganerz, Ferrolegierungen, metallurgische und thermische Kohle, Kupfer, Platingruppenmetalle (PGM), Gold, Silber und Kobalt. Gegenwärtig ist Vale in sechs Ländern mit der Exploration von Rohstoffen beschäftigt. Zudem betreibt das Unternehmen große Logistiksysteme in Brasilien und anderen Regionen der Welt, einschließlich Eisenbahnen, Seeterminals und Häfen, die in die Bergbauaktivitäten integriert sind. Hinzukommt ein Vertriebszentrum, das die weltweite Auslieferung von Eisenerz unterstützt. Zudem ist Vale im Energie- und Stahlgeschäft tätig. Das Unternehmen hat sich einerseits als traditioneller Produzent etabliert und verfügt über gute Aussichten bei Nickel und Kupfer, das zum Hochlauf der Elektromobilität benötigt wird.

Anfang der wirtschaftlichen Erholung wäre bei VALE der Wachstumstreiber

Sehr positiv ist in diesem Sinne auch der Ausschluss der Russischen Föderation aus zahlreichen globalen Prozessen, wobei u.a. die Exporte von russischen Rohstoffen immer stärker eingeschränkt werden. Dies wird das Angebot auf dem Markt weiter stark einschränken und eine künstliche Verknappung schaffen, was für Vale gerade in der Zeit einer baldigen wirtschaftlichen Erholung von Vorteil wäre. Vielversprechend, aber weitaus spekulativer ist die Annahme, dass der Konzern sich mittelfristig zum Profiteur des E-Mobility-Trends entwickeln könnte. Diese Annahme basiert auf der Tatsache, dass ein Teil der von Vale geförderten Ressourcen eben Nickel, Kupfer, Kobalt und Lithium ist. Und die Nachfrage nach all diesem Metallen dürfte zukünftig mit der stärkeren Penetration des E-Mobility-Trends weltweit nur noch zunehmen.

Diversifikation ist der Schlüssel zum Erfolg

Das Konzernmanagement versucht dabei tatsächlich das Unternehmen noch diversifizierter zu gestalten. Dazu zählen eigene Initiativen wie die Verbesserung des Portfolios sowie die Entwicklung neuer Technologien und Asset-Light-Lösungen. Vale-Aktie ist also insgesamt eine sehr robuste Option, um den Emerging-Market-Trend Brazil auf der Seite eines etablierten Bergbaukonzerns mit Fokus auf Eisenerz und andere Eisenprodukte zu spielen. Sehr günstig ist derzeit auch das charttechnische Momentum mit einem guten CRV. Was die Risiken brasilianischer Aktien wie VALE und PBR angeht, so ist es v.a. die politische Spezifik der lateinamerikanischen Region, die sehr unberechenbare Folgen haben könnte. Genau dies sollten die Anleger immer im Hinterkopf behalten.

.png)

Atlas Energy Solutions (AESI) IPO-Play mit Rebound-Potenzial

Schließlich ist es heute die Aktie des Börsenneuling Atlas Energy Solutions (AESI), die ein sehr interessantes Play an Rande des Öl-Trends darstellen könnte. Der Konzern produziert und liefert Proppant, ein körniges Material, das für das Hydraulic Fracturing (Fracking) verwendet wird. Das Unternehmen nimmt dabei eine führende Position auf dem amerikanischen Markt für Proppant ein und produziert 15,5 Millionen Tonnen der Substanz pro Jahr. Laut einer Studie von Market Research Future befindet sich der Markt für Proppant derzeit in einem Aufschwung. Das liegt daran, dass die Anzahl und die Reserven der konventionellen Öl- und Gasfelder stetig abnehmen. In diesem Zusammenhang wird die Erschließung von Schiefervorkommen immer aktiver. Gleichzeitig nimmt auch die Komplexität des Hydraulic Fracturing stetig zu, was die Nachfrage nach Proppant kontinuierlich erhöht.

Die Nachfrage bleibt hoch

Die hohe Nachfrage nach Proppant in den letzten Jahren ist u.a. darauf zurückzuführen, dass seit 2020 die Anzahl der Hydraulic Fracturing-Einheiten im Perm-Becken von 66 auf 102 im Jahr 2023 gestiegen ist. Laut einer Studie von Market Research Future wurde der Markt für Stützmittel (Proppant) im Jahr 2023 auf 9,36 Mrd. USD geschätzt und wird bis 2032 voraussichtlich 20,28 Mrd. USD erreichen, was einer CAGR von 10,15 % im Zeitraum 2024-2032 entspricht. Aufgrund der allmählichen Erschöpfung der traditionellen Ölfelder sehen wir also eine klare Tendenz, wobei Öl-Unternehmen zunehmend Schiefer-Exploration bevorzugen, was dem Proppantmarkt und explizit Atlas Energy Solutions (AESI) zugute kommen dürfte. So die aktuelle Story, die das Unternehmen aktuell begleitet.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von