10 Dauerläufer: Diese Aktien steigen scheinbar immer

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Aktien, die seit Jahren kontinuierlich und ohne große Rücksetzer nach oben laufen, nennen wir Dauerläufer. Sie zeichnen sich durch ein stabiles Kurswachstum sowie eine Jahresperformance von mindestens 12 % in den letzten 10 Jahren aus. In der Regel handelt es sich um hervorragende Qualitätsaktien, denn eine dauerhafte Outperformance gelingt nur den wenigsten Unternehmen.

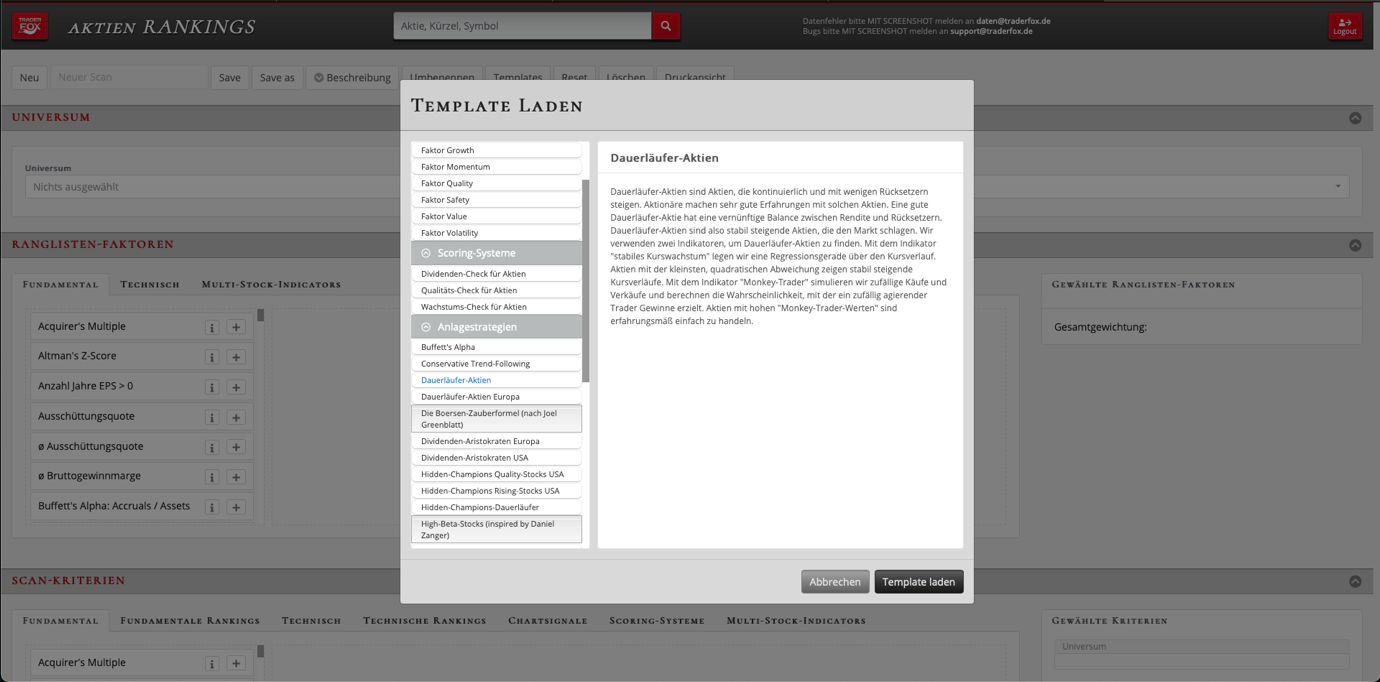

Mit aktien RANKINGS, dem führenden Aktien-Screener von TraderFox, kannst du Dauerläufer einfach und schnell identifizieren. Wir haben im Tool entsprechende Templates für US-amerikanische und europäische Aktien hinterlegt.

Das Screening filtert die entsprechenden Unternehmen auf Grundlage zweier Faktoren heraus: Mit dem Indikator "stabiles Kurswachstum" (Gewichtung: 60 %) legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" (Gewichtung: 40 %) simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln.

Warum sollte man nach Dauerläufern suchen?

Das hohe und stabile Kurswachstum der Dauerläufer kommt nicht von Ungefähr. In der Regel handelt es sich um Unternehmen mit einem hervorragenden Geschäftsmodell, die sich als äußerst krisensicher erwiesen haben und über Wettbewerbsvorteile verfügen – sonst wären derart stabile und langfristige Kursentwicklungen nicht möglich. Es kann sich also lohnen, die Aktien aus dem Dauerläufer-Screening genauer zu betrachten um Qualitätsunternehmen für die langfristige Anlage zu finden. In diesem Artikel möchte ich dir einen Einblick in das Screening geben und 10 spannende Aktien als Inspiration vorstellen, die sich in den letzten Jahren als Dauerläufer erwiesen haben und

Dauerläufer Nr. 1: NASDAQ

Der Betreiber der gleichnamigen US-Technologiebörse konnte in den vergangenen Jahren von steigenden Handelsumsätzen profitieren. Die Aktie zieht dementsprechend kontinuierlich nach oben. Seit 2012 hat sich die Aktie fast verzehnfacht. Seit dem Corona-Crash hat sich der Kurs fast verdreifacht und allein in den letzten 12 Monaten ging es dank der Hausse am Aktienmarkt um über 50 % nach oben.

Das Unternehmen bietet seine Produkte und Dienstleistungen in vier Geschäftsbereichen an, darunter Market Services, Corporate Platforms, Investment Intelligence und Market Technology. Das Segment Market Services (68 % des Umsatzes im vergangenen Geschäftsjahr) umfasst den Handel und das Clearing von Aktienderivaten, den Bargeldhandel mit Aktien, den Handel und das Clearing von festverzinslichen Wertpapieren und Rohstoffen (FICC) sowie Dienstleistungen im Bereich Handelsmanagement. Das Segment Corporate Platforms (9 % des Umsatzes) umfasst die Bereiche Börsenzulassungsdienste, Investor Relations sowie Umwelt-, Sozial- und Governance-Dienstleistungen (IR & ESG). Das Segment Investment Intelligence (16 % des Umsatzes) umfasst die Geschäftsbereiche Marktdaten, Indizes und Analysen. Das Segment Market Technology (6 % des Umsatzes) ist ein Anbieter von Technologielösungen und Partner für Börsen, Clearing-Organisationen, Aufsichtsbehörden, Banken, Makler, Buy-Side-Firmen und Unternehmen. Mittelfristig möchte die NASDAQ die Profitabilität durch einen Ausbau der margenstarken Produkte wie echtzeitbasierte Analytic-Tools, professionelle Trading-Software und Clearing-Software-Angeboten verbessern.

Im TraderFox Qualitäts-Check kommt die NASDAQ-Aktie auf 13/15 Punkte. Die Wachstumsraten sind insbesondere durch den Boom im vergangenen Geschäftsjahr sehr stark. Insgesamt ist der Umsatz in den letzten fünf Jahren um durchschnittlich 10,58 % p.a. gestiegen, während der Gewinn je Aktie um 17,24 % p.a. wuchs. Die Nettogewinnmarge lag zuletzt bei 15,15 %. Der außergewöhnlich hohe Umsatz durch die Hohen Handelsvolumina im vergangenen Jahr wird in den kommenden Jahren wohl nicht erreicht werden. 2020 erzielte Nasdaq Inc. einen Umsatz von 5,63 Mrd. USD, für 2021 rechnen die Analysten mit 3,33 Mrd. USD. Der Gewinn je Aktie soll hingegen von 5,67 USD auf 6,78 USD steigen und in den kommenden Jahren weiterwachsen. Die Aktie ist aktuell mit einem KUV21 von 10 und einem KGV21 von 29 bewertet.

Dauerläufer Nr. 2 - Idexx Laboratories

Mit einer Durchschnittsperformance von 33,82 % p.a. in den vergangenen zehn Jahren zeigte die Aktie von Idexx Laboratories eine noch stärkere Performance. Das US-Pharmaunternehmen entwickelt, produziert und vertreibt Produkte und Dienstleistungen für den Veterinär-, Vieh- und Geflügel-, Milch und Wassertestmarkt. Zudem bietet das Unternehmen auch tragbare Elektrolyt- und Blutgasanalysatoren an. Das Unternehmen ist in drei Geschäftssegmenten tätig, wobei der Bereich Companion Animal Group mit 88 % Umsatzanteil das Kerngeschäft umfasst. In diesem Bereich entwickelt und vertreibt man klinikinterne Laboranalysegeräte für Haustiere. Die Geräte messen das Blutbild, sowie Konzentrationen von bestimmten Enzymen im Blut oder Urin. Das Segment Water quality products (Umsatzanteil 5,5 %) bietet Produkte zur Messung verschiedener Mikrobiologischer Stoffe im Wasser an. Die Sparte Livestock, Poultry and Dairy (Umsatzanteil 5,5 %) verkauft Diagnoseprodukte für die Gesundheit von Vieh und Geflügel, sowie Produkte zur Gewährleistung der Qualität und Sicherheit von Milch und Lebensmitteln.

Wie auch für den Aktienkurs ging es in Sachen Umsatz und Gewinn für IDEXX in den vergangenen Jahren steil bergauf und man konnte kontinuierlich wachsen. Im TraderFox Qualitäts-Check erhält die Aktie mit einem Score von 14/15 fast die höchste Punktzahl. Der Umsatz ist in den letzten fünf Jahren um durchschnittlich 11,06 % p.a. gestiegen, der Gewinn je Aktie sogar um 26,93 %. Mit einer Nettogewinnmarge von 18,77 % operiert man hochprofitabel. Die Analysten erwarten in den kommenden drei Jahren Umsatzwachstumsraten von 12,8 % p.a. sowie ein jährliches Gewinnwachstum von 16,94 %. Mit einem KUV21 von 18 sowie einem KGV21 von 82 ist die Bewertung jedoch sehr hoch.

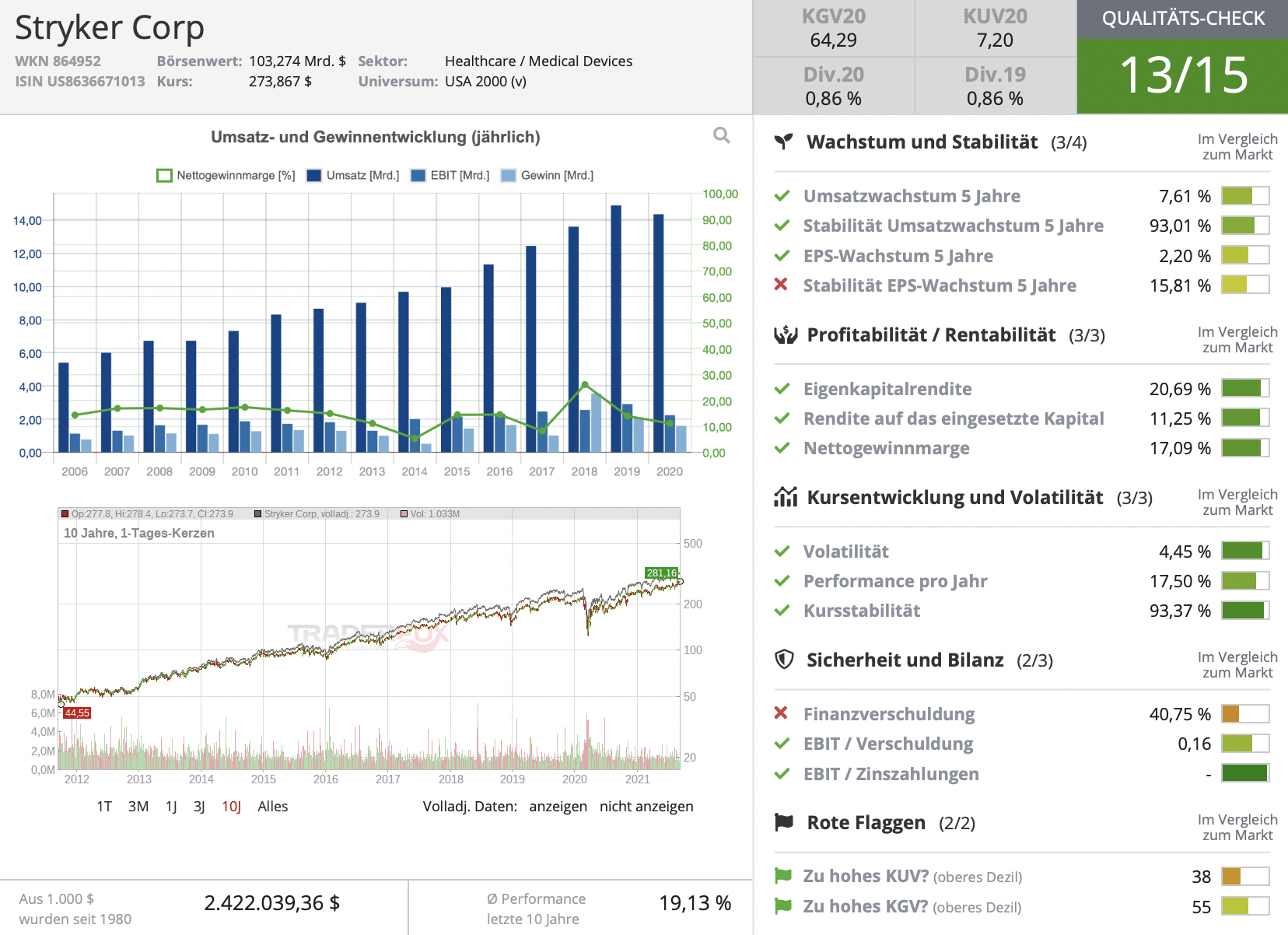

Dauerläufer Nr. 3: Stryker

Auch der Orthopädie-Spezialist Stryker zeichnet sich durch kontinuierliche Kurssteigerungen aus. Der Aktienkurs stieg in den vergangenen zehn Jahren um durchschnittlich 19 % p.a. Stryker ist ein weltweit führender Anbieter von medizinischen und chirurgischen Produkten. Das Leistungsspektrum umfasst orthopädische Implantate, Trauma-Systeme, das für das Knochenwachstum verantwortliche osteogene Protein-1 (OP-1), verschiedene chirurgische Instrumente, Endoskopie-Systeme sowie verschiedenes Zubehör für die Versorgung von Patienten. Auch Produkte für die Unfallversorgung wie Tragebahren gehören zum Portfolio des Unternehmens. Dabei ist man in den drei operativen Segmenten MedSurg (45 % des Umsatzes), Orthopaedics (35 % des Umsatzes) sowie Neurotechnology & Spine (21 % des Umsatzes)tätig. Das Unternehmen ist seit Kurzem mit über 100 Mrd. USD an der Börse bewertet.

Im TraderFox Qualitäts-Check kommt Stryker aus 13/15 Punkte, auch wenn der Umsatz im Geschäftsjahr 2020 Corona-bedingt niedriger ausfiel als noch im Vorjahr. Da die Pandemie aktuell abschwächt nimmt die Dynamik am Orthopädie-Markt wieder zu. Während in den vergangenen Jahr und in den ersten Monaten dieses Jahres auf dem Höhepunkt der Pandemie zahlreiche Operationen verschoben wurden, kann sich die Branche derzeit wieder über höhere Umsätze freuen. Viele Operationen aus dem werden derzeit nachgeholt. Der Jahresumsatz lag 2020 bei 14,35 Mrd. USD und soll bis 2023 auf stolze 20 Mrd. USD anwachsen. Der Gewinn je Aktie soll indes von 1,60 USD (2020) auf 3,87 USD steigen. Die optimistischen Aussichten ließen den Kurs in den vergangenen 12 Monaten um über 30 % steigen. Das KUV21 liegt aktuell bei 6, das KGV21 beträgt 36. Stryker ist als Marktführer in seiner Nische bestens positioniert, um von demographischen Trends wie der alternden Bevölkerung zu profitieren. Zudem eignet sich die Aktie für Dividendenstrategen: Die Ausschüttung steigt seit 26 Jahren!

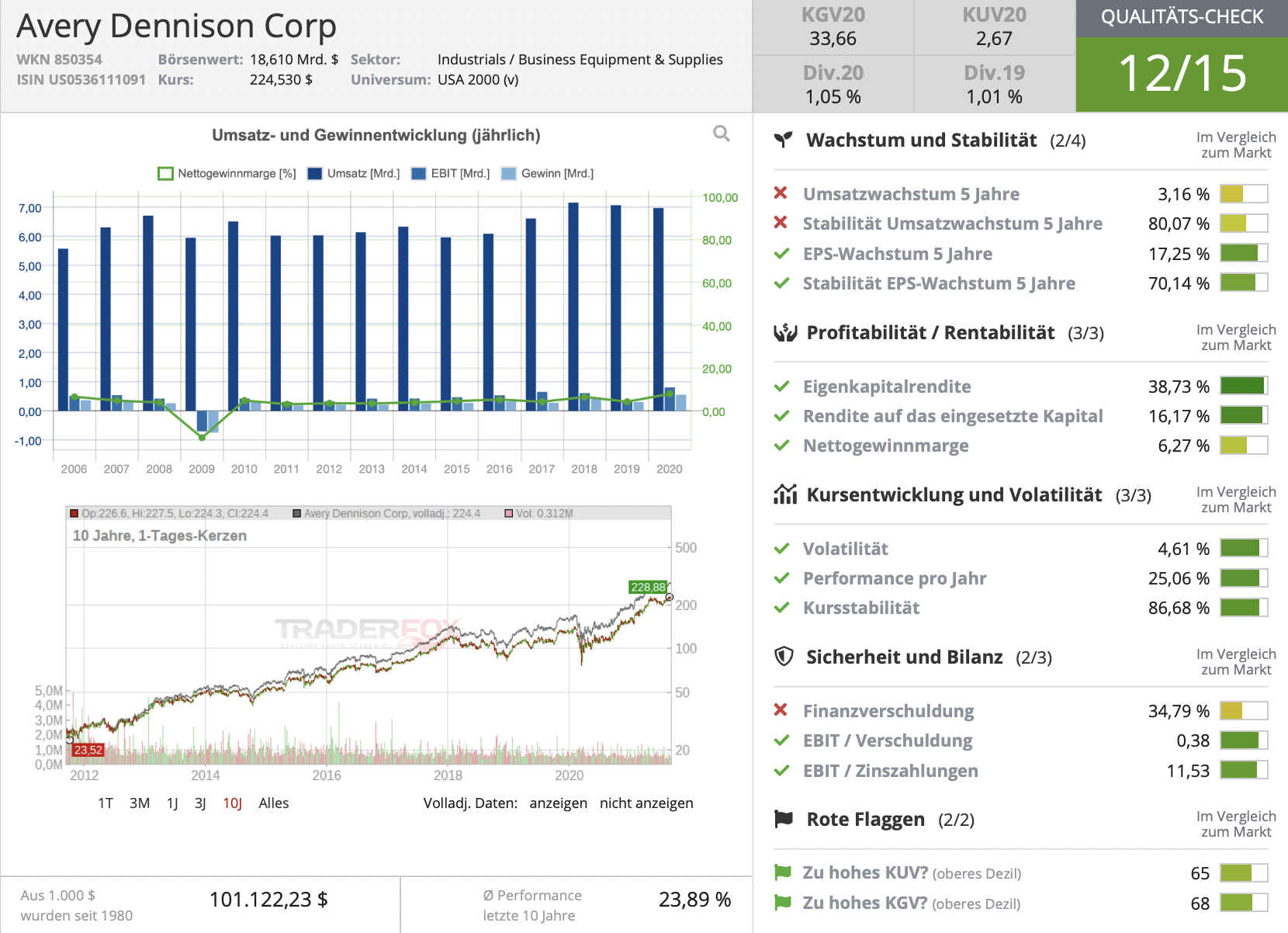

Dauerläufer Nr. 4: Avery Dennison

Bei Avery Dennison handelt es sich ebenso um einen spezialisierten Marktführer. Das Unternehmen aus Glendale, Kalifornien fokussiert sich auf die Herstellung von druckempfindlichen Klebstoffen, Klebebändern, Oberflächenlösungen, Labels für die Bekleidungsbranche und für die Bereiche Automobil, Industrie, Medizin und Gebrauchsgüter. Die druckempfindlichen Klebstoffe und Klebebänder aus dem Hause Avery Dennison werden in der Weiterverarbeitung bedruckt und geprägt. Eingesetzt werden diese unter anderem im Straßenverkehr auf Schildern oder auf der Fahrbahn, als Klebeetiketten für CDs oder im Büro, als Preisetiketten im Einzelhandel sowie bei der Herstellung von Pflastern und Kompressen. Die Aktivitäten gliedern sich in die Segmente Label and Graphic Materials (68 % des Umsatzes), Retail Branding and Information Solutions (23 % des Umsatzes) sowie Industrial and Healthcare Materials (9 % des Umsatzes). Das Unternehmen ist mit 18,6 Mrd. USD an der Börse bewertet und beschäftigt aktuell über 32.000 Mitarbeiter. Das Unternehmen zeichnet sich durch einen starken Fokus auf Forschung und Entwicklung aus und unterhält Forschungszentren unter anderem in China.

Im TraderFox Qualitäts-Check kommt der Klebstoff-Spezialist auf 12/15 Punkte. Obwohl der Umsatz in den vergangenen Jahren weitgehend stagnierte (+ 3,16 % p.a. in den letzten fünf Jahren) konnten in Sachen Gewinn je Aktie ordentliche Wachstumsraten erzielt werden (+ 17,25 % p.a. in den letzten fünf Jahren). Zum einen hängt dies mit Aktienrückkäufen zusammen, zum anderen konnte man allerdings auch die Margen steigern. Für die kommenden Jahre erwarten die Analysten deutliches Wachstum. Der Umsatz soll von 6,97 Mrd. USD (2020) auf 9,5 Mrd. USD im Jahr 2023 gesteigert werden. Der Gewinn je Aktie soll in der gleichen Zeitspanne von 6,67 USD auf 10,65 USD wachsen. Das KUV21 liegt bei 2,3, das KGV21 bei 26.

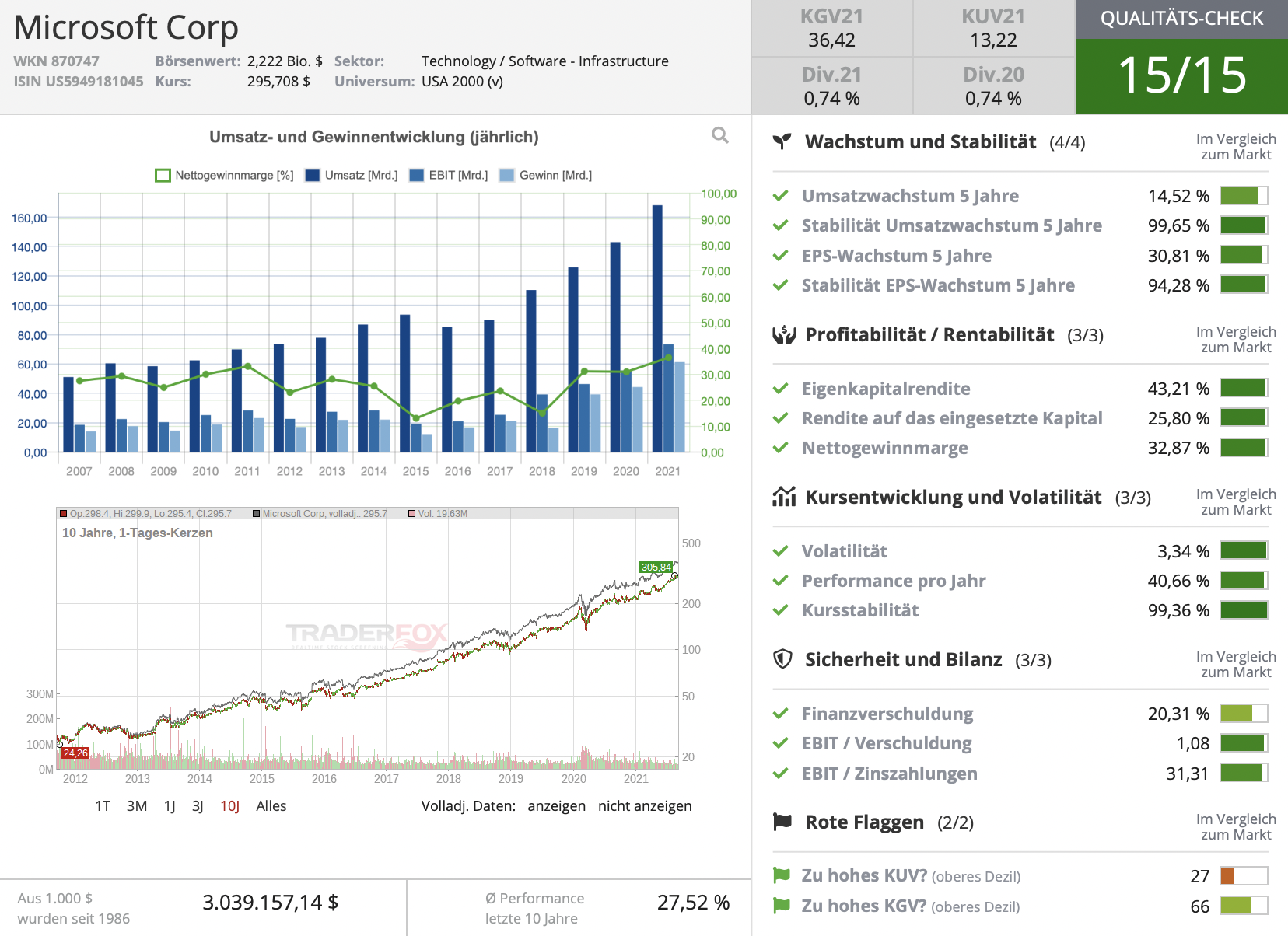

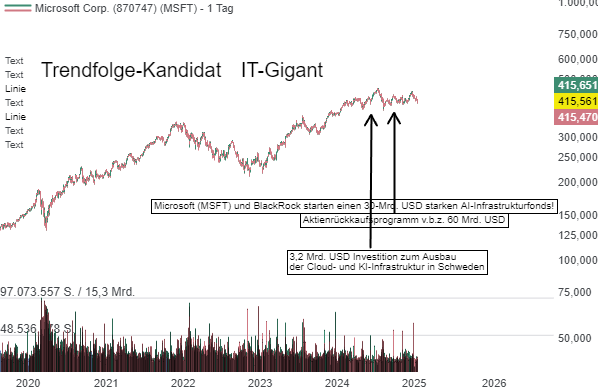

Dauerläufer Nr. 5: Microsoft

Den Tech-Giganten Microsoft muss man wohl kaum vorstellen. Das Unternehmen mit einer Marktkapitalisierung von rund 2 Billionen USD ist durch Windows, MS Office, Teams, Skype, LinkedIn und OneDrive für fast jeden Internetnutzer allgegenwärtig. Das größte Software-Unternehmen der Welt gliedert sein operatives Geschäft in drei Segmente. Das Segment Intelligent Cloud (36 % des Umsatzes) konnte zuletzt am stärksten wachsen. Microsoft Azure ist nach Amazon Web Services der zweitwichtigste Player im Cloud-Geschäft und konnte in den vergangenen Monaten und Jahren immer mehr Marktanteile für sich gewinnen. Mittlerweile liegt der Marktanteil im Cloud-Segment bei 20 %. Das Segment Productivity and Business Processes (32 % des Umsatzes) umfasst Bürosoftware wie die Office-Produkte, Skype, LinkedIn sowie spezifische Unternehmenssoftware. Komplettiert wird das Geschäft durch die Sparte More Personal Computing, die ebenfalls 32 % des Umsatzes ausmacht und in erster Linie das Betriebssystem Windows, aber unter anderem auch die Surface-Geräte und die XBOX umfasst. Das Wachstum der vergangenen Jahre kommt unter anderem dadurch zustande, dass das Unternehmen viele Services mittlerweile als Abo-Modelle anbietet und so wiederkehrende Einnahmen generiert, statt nur einmalige Lizenzgebühren zu kassieren.

Im TraderFox Qualitäts-Check gehört Microsoft mit 15/15 Punkten zu den absoluten Top-Aktien. Die Nettogewinnmarge von 32,87 % spricht für sich und zeigt deutlich, wie gigantisch der Burggraben von Microsoft mittlerweile ist. In vielen Bereichen wie z.B. der Office-Software (Word, Excel, Powerpoint, etc.) gibt es für Microsoft kaum ernstzunehmende Konkurrenz. Die Wachstumsaussichten sind nach wie vor hervorragend und die Analysten erwarten, dass man den Umsatz von 168 Mrd. USD in 2021 auf fast 250 Mrd. USD bis 2024 steigern wird. Der Gewinn je Aktie soll in der gleichen Zeitspanne von 8,12 USD auf 11,30 USD wachsen. Die herausragende Marktstellung hat allerdings ihren Preis: Die Aktie ist derzeit mit einem KUV22 von 11 sowie einem KGV22 von 33 bewertet.

Dauerläufer Nr. 6: MSCI

Der Finanzdienstleister aus New York ist wohl jedem Anleger bekannt. MSCI konzentriert sich auf die Bereitstellung von Instrumenten und Dienstleistungen für die globale Investmentgemeinschaft. Das Unternehmen ist in drei Segmenten aktiv. Das Segment Index ist mit 60 % Umsatzanteil das herausstechende. Die Indizes des Unternehmens wie zum Beispiel der MSCI World werden in verschiedenen Bereichen des Anlageprozesses eingesetzt, darunter für die Erstellung von indexgebundenen Produkten und Performance-Benchmarking sowie Portfoliokonstruktion, Rebalancing und Asset Allocation. Das Segment Analytics ist mit 30 % Umsatzanteil das zweite Standbein. Hier nutzt man analytische Inhalte, um Produkte und Dienstleistungen zu entwickeln, die institutionellen Anlegern eine integrierte Sicht auf Risiko und Ertrag bieten. Das übrige Geschäft wird im Segment All Other abgebildet und umfasst in erster Linie die Bereiche ESG und Immobilien. Zu den ESG-Produkten gehören MSCI ESG Ratings, MSCI ESG Business Involvement Screening Research und MSCI Climate Solutions. Der Bereich Real Estate umfasst Research, Reporting, Marktdaten und Benchmarking-Angebote, die Analysen der Immobilienperformance für Fonds, Investoren und Manager bereitstellen.

MSCI ist mit über 50 Mrd. USD an der Börse bewertet und kommt im TraderFox Qualitäts-Check auf 14/15 Punkte. Trends wie der ETF-Boom haben in den vergangenen Jahren zu starken Wachstumsraten geführt. Der Umsatz ist in den letzten fünf Jahren stabil um 9,54 % p.a. gewachsen, während der Gewinn je Aktie gar um 28,53 % p.a. nach oben schoss. Auch bei MSCI wird der gigantische Burggraben mit Blick auf die Nettogewinnmarge von 35,7 % deutlich. Spätestens seit 2013 läuft die Aktie kontinuierlich nach oben. Bezüglich der Wachstumsraten sind die Analysten auch für die kommenden Jahre positiv gestimmt, so erwartet man, dass der Umsatz von 1,7 Mrd. USD (2020) auf 2,5 Mrd. USD bis 2023 gesteigert werden kann. Der Gewinn je Aktie soll von 7,19 USD auf 13,11 USD anwachsen. Auch für MSCI gilt: Qualität hat seinen Preis. Der Markt bewertet die Aktie aktuell mit einem KUV21 von 27 und einem KGV21 von 71.

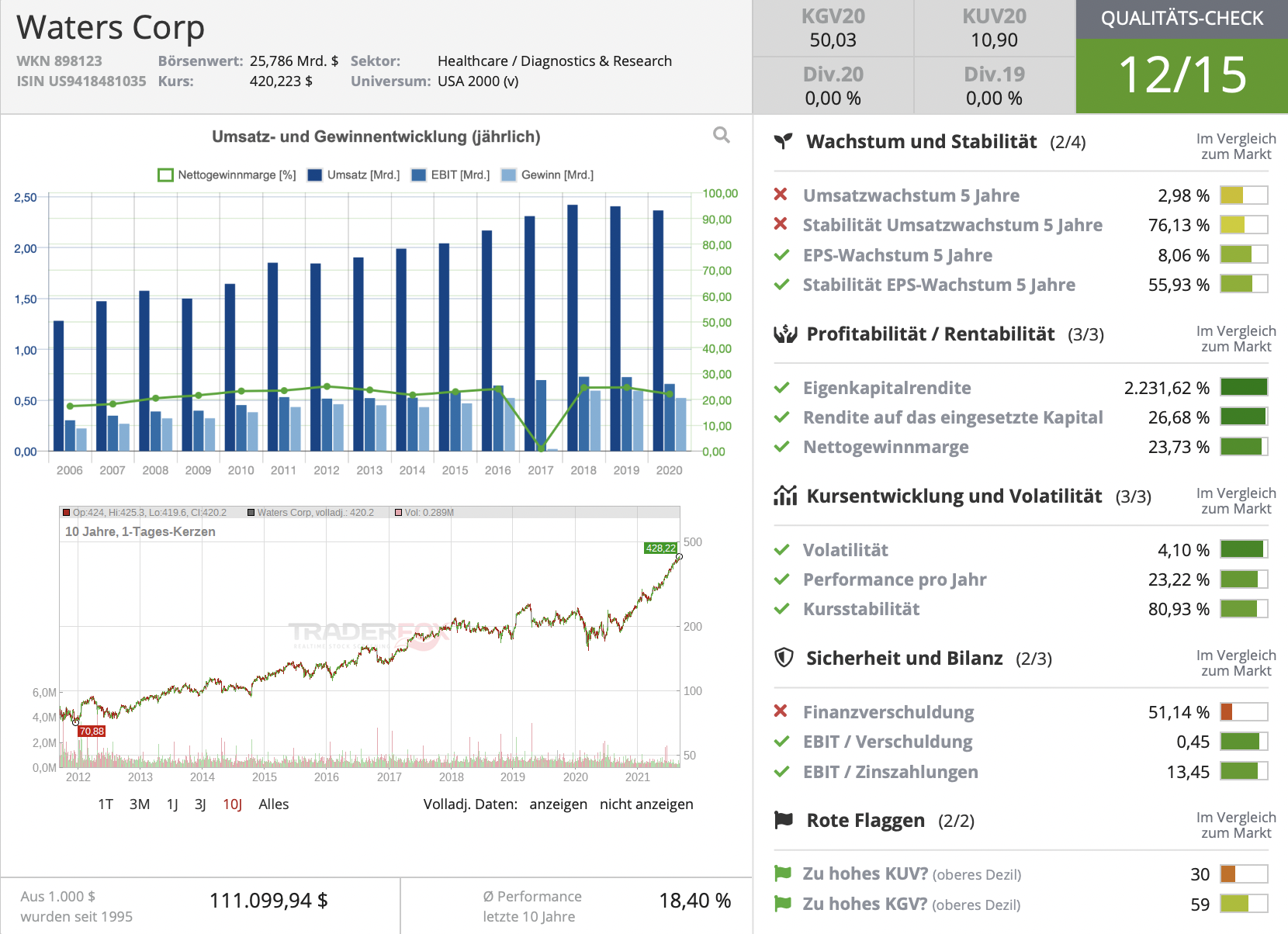

Dauerläufer Nr. 7: Waters

Nicht ganz so kontinuierlich verlief der Aktienkurs von Waters Corp. Dafür konnten Anleger jedoch mit einer Durchschnittsperformance von 18,40 % p.a. auch mit dieser Aktie den Markt in den vergangenen 10 Jahren deutlich outperformen. Das Unternehmen ist ein High-Tech-Hersteller von analytischen Instrumenten. Genauer gesagt geht es dabei um Spezialmesstechnik der Life Science-, Material- und Lebensmittelindustrie. Das Unternehmen gilt als Vorreiter für Innovationen in der Chromatografie, Massenspektrometrie und Thermoanalyse und verfügt über mehr als 60 Jahre Erfahrung in der Herstellung von Mess- und Prüfgeräten. Das Geschäft ist in die Segmente Waters Instrument Systems (38 % des Umsatzes), Waters Service (34 % des Umsatzes), Chemistry Consumables (18 % des Umsatzes), TA Instrument Systems (7 % des Umsatzes) und TA Service (3 % des Umsatzes) untergliedert. Zu den Abnehmern zählen Unternehmen aus den Bereichen Pharma, Life Science oder Industrie sowie Universitäten, staatliche Forschungseinrichtungen, Laboratorien und Einrichtungen, die in der Qualitätskontrolle tätig sind.

Im TraderFox Qualitäts-Check kommt Waters auf 12/15 Punkte. Der Umsatz stieg in den vergangenen Jahren nur um knapp 3 % p.a., während der Gewinn je Aktie um immerhin 8,06 % p.a. anstieg. Auch Waters operiert hochprofitabel mit einer Nettogewinnmarge von 23,73 %. Das Unternehmen überzeugt bilanziell mit einem Piotroski-Score von 7/9 und hat in den vergangenen Jahren hohe Aktienrückkäufe getätigt. Die Analysten gehen in den kommenden drei Jahren beim Umsatz von höheren Wachstumsraten aus: Der Umsatz soll von 2,37 Mrd. USD im Jahr 2020 auf 3,04 Mrd. USD im Jahr 2023 steigen. Auch der Gewinn je Aktie soll anziehen und in dieser Zeitspanne um rund 15 % p.a. steigen. Die guten Wachstumsaussichten führen zu einer vergleichsweise hohen Bewertung mit einem KUV21 von 9,5 und einem KGV21 von 39.

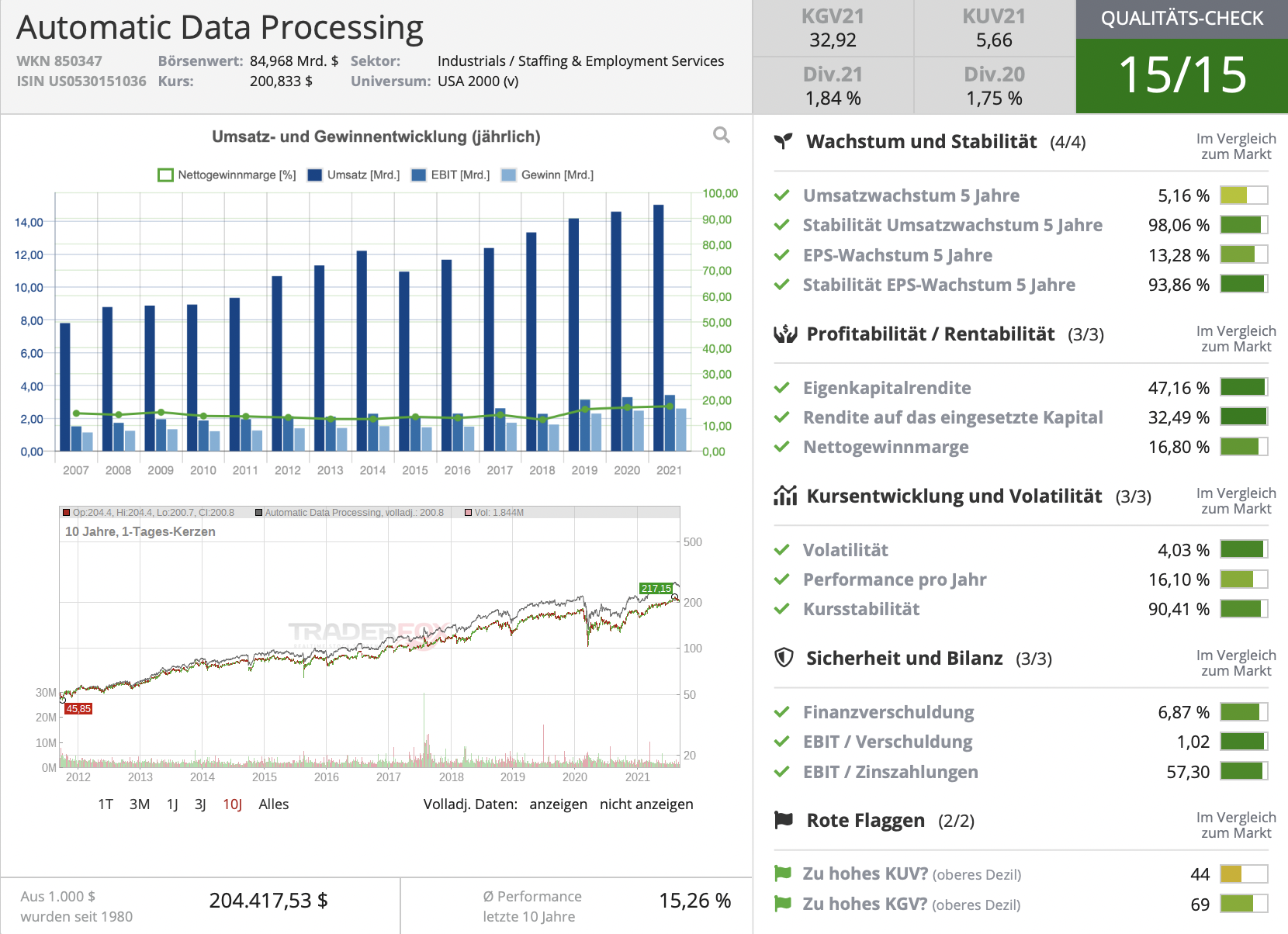

Dauerläufer Nr. 8: Automatic Data Processing

Automatic Data Processing (ADP) ist einer der Marktführer im Bereich Cloud-basierter HR-Services und bietet unter anderem Lösungen zur Gehaltsabrechnung, Talent Management und Rentenprogramme an. Das Unternehmen ist mit rund 85 Mrd. USD an der Börse bewertet und konnte in den vergangenen Jahren enorm von der Digitalisierung und Automatisierung im Personalwesen profitieren. Anleger konnten sich in den vergangenen zehn Jahren über eine Performance von immerhin 15,26 % freuen. ADP betreut über 860.000 Kunden in 140 Ländern. Die Kunden sind Arbeitgeber bzw. Unternehmen jeder Größe, unabhängig davon, ob diese einfache, oder komplexe Anforderungen haben. Die Kunden können HR-Tätigkeiten an ADP outsourcen und sich dadurch mehr auf das Kerngeschäft konzentrieren. Das Geschäft ist in zwei Segmente unterteilt. Das Segment Employer Services (68 % des Umsatzes) umfasst Lohn- und Gehaltsabrechnungen, Verwaltung von Sozialleistungen, Talentmanagement, HR-Management, Zeit- und Anwesenheitsmanagement, Versicherungsdienstleistungen, Altersvorsorge sowie Steuer- und Compliance-Dienstleistungen. Das Segment Professional Employer Organization Services (32 % des Umsatzes) bietet kleinen und mittelständischen Unternehmen eine HR-Outsourcing-Lösung im Rahmen eines Co-Employment-Modells.

Im TraderFox Qualitäts-Check gehört die Aktie von Automatic Data Processing mit einem Score von vollen 15/15 Punkten zu den absoluten Top-Aktien. Das Umsatzwachstum war mit 5,16 % in den vergangenen fünf Jahren deutlich niedriger als das Wachstum des Gewinns je Aktie mit 13,28 %. Der Jahresumsatz lag zuletzt bei 15 Mrd. USD und soll in den kommenden zwei Perioden in etwa auf demselben Niveau weiterwachsen. Ähnliches gilt für den Gewinn je Aktie, der zuletzt bei 6,10 USD lag. Das KUV22 liegt derzeit bei 5,3, das KGV21 bei 31.

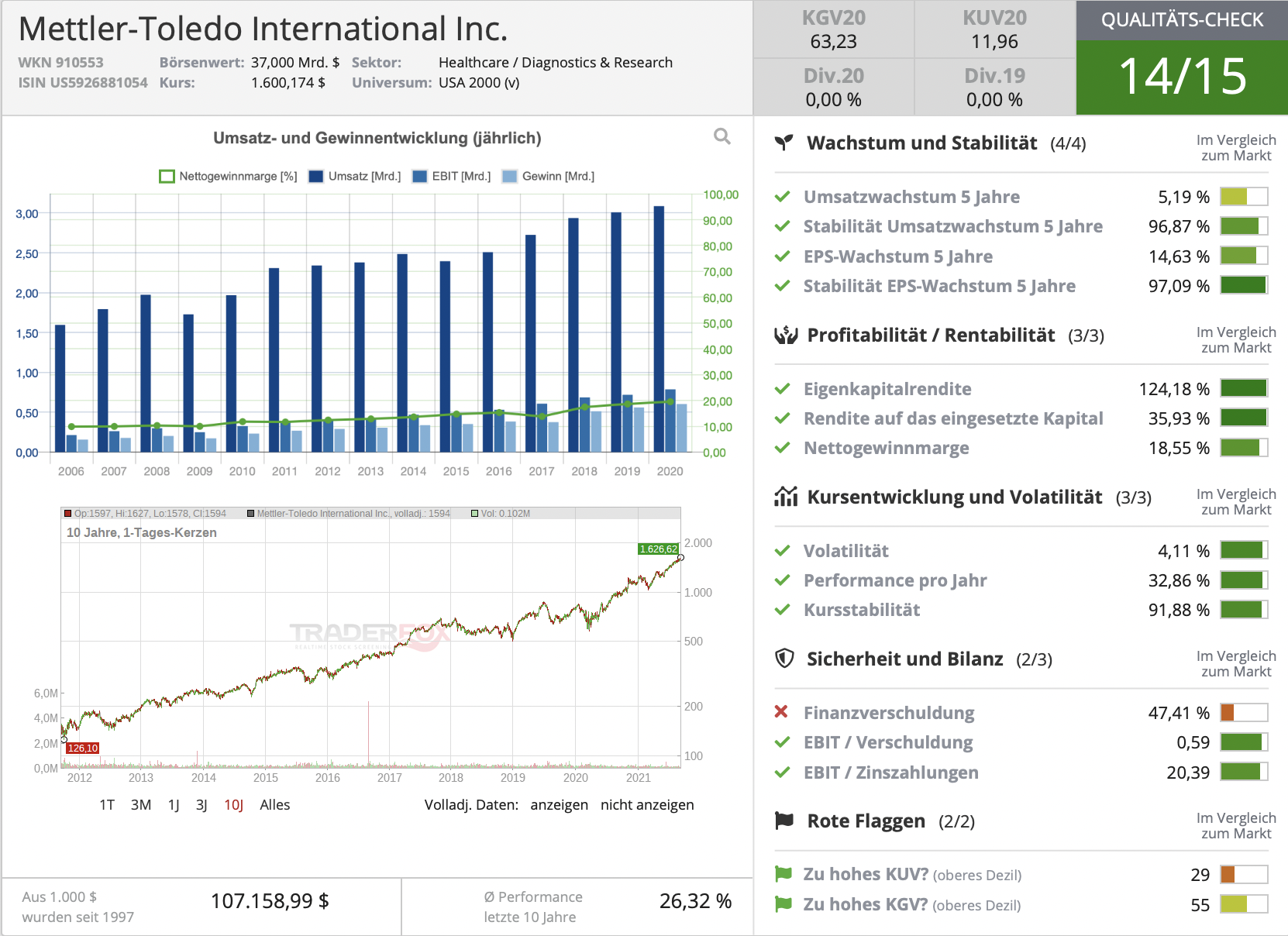

Dauerläufer Nr. 9: Mettler-Toledo

Mettler-Toledo International produziert und vertreibt Präzisionswaagen, die in Labors für Forschung, Wissenschaft und Qualitätskontrolle, unter anderem in den Bereichen Pharmazie und Chemie sowie in der Lebensmittel- und Kosmetikindustrie eingesetzt werden und gilt als größter Hersteller von Wägesystemen im Bereich 0,1 Mikrogramm bis 1000 Tonnen. In der Industrie reicht das Einsatzspektrum vom Rohmaterial-Handling über Prozesskontrolle und Verpackungskontrolle bis hin zu Logistik und Versand. Die Lösungen werden in bestehende IT-Umgebungen integriert und sollen die Automatisierung von Arbeitsabläufen unterstützen. Im Bereich Lebensmitteleinzelhandel reicht das Produktspektrum vom Frischwarenmanagement und der Vorverpackung über Lösungen für Selbstbedienungsbereiche bis hin zu Frischetheken und Self-Checkout-Terminals. Das Unternehmen ist mit Fertigungsstätten in Europa, den USA und in China vertreten und bedient mit einem umfangreichen Vertriebsnetz zahlreiche Länder weltweit. Mettler-Toledo erzielt rund 35 % des Umsatzes in den USA, 23 % in Westeuropa, 5 % in der Schweiz und jeweils 19 % in China und im Rest der Welt. Damit ist man im Bereich Waagen sowohl über verschiedene Industrien als auch global stark diversifiziert.

Die Aktie des Waagen-Spezialisten zog in den vergangenen Jahren mit einer Performance von rund 26 % p.a. konstant nach oben und kommt im Qualitäts-Check auf 14/15 Punkte. Umsatz und Gewinn wuchsen in den vergangenen Jahren stabil. Der Umsatz ist in den letzten fünf Jahren um 5,19 % p.a. gewachsen, während der Gewinn je Aktie durch Aktienrückkäufe und Margensteigerungen sogar um 14,63 % p.a. wachsen konnte. Die Nettogewinnmarge von 18,55 % verdeutlicht den Wettbewerbsvorteil des Marktführers. Eine Dividende wird nicht ausgeschüttet. Der Umsatz lag im vergangenen Jahr bei 3,09 Mrd. USD und soll Analysten zufolge bis 2023 auf 4,08 Mrd. USD ansteigen. Der Gewinn je Aktie von zuletzt 24,91 USD soll im gleichen Zeitraum sogar auf 40 USD wachsen. Ein Manko ist die vergleichsweise hohe Verschuldung. Die Fremdkapitalquote liegt bei rund 91 % und ist in den vergangenen Jahren stark angestiegen. Man profitiert jedoch durch die verschiedenen Einsatzbereiche der hergestellten Geräte, wodurch das Geschäft eine vergleichsweise hohe Resilienz aufweist. Das Unternehmen ist aktuell mit rund 37 Mrd. USD an der Börse bewertet und die Aktie weist ein KUV21 von 10 sowie ein KGV21 von 49 auf.

Dauerläufer Nr. 10: Paychex

Als ein führender Finanz- und Personaldienstleister ist Paychex in einem ähnlichen Bereich wie das zuvor betrachtete Unternehmen Automatic Data Processing (ADP) aktiv. Zum Portfolio von Paychex Inc. gehören Lohn- und Gehaltsabrechnungsservices, sowie Personaldienstleistungen. Innerhalb der USA bietet das Unternehmen für über 570.000 Kleinbetriebe und Mittelständler Gehaltsabrechnungsdienste an, welche die Vorbereitung von Gehaltsschecks, Geschäftsbücher und Steuererklärungen auf Staats-, Bundesstaats- und lokaler Ebene umfassen. Darüber hinaus hat man Komplettpakete für Personaldienstleistungen im Angebot. 99 % des Umsatzes werden in den USA erzielt, darüber hinaus ist man jedoch auch in Deutschland aktiv. 74,5 % des Umsatzes werden im Bereich Management Solutions erzielt, 24 % im Segment Professional Employer Organization and Insurance Solutions. Die restlichen 1,5 % des Umsatzes stammen aus Zinserträgen auf für Kunden gehaltene Fonds. Das Unternehmen ist derzeit mit rund 40 Mrd. USD an der Börse bewertet.

Im TraderFox Qualitäts-Check kommt Paychex auf die vollen 15/15 Punkte. Umsatz- und Gewinn je Aktie wuchsen in den vergangenen fünf Jahren mit 6,57 % p.a. bzw. 7,75 % im einstelligen Bereich, dafür jedoch äußerst konstant. Wie die meisten Unternehmen im Dauerläufer-Screening verfügt auch Paychex über einen tiefen Burggraben, der sich anhand der starken Nettogewinnmarge von 27,22 % zeigt. Bilanziell überzeugt man mit einem Piotroski-Score von 7/9 sowie einer tendenziell rückläufigen Verschuldung. In den kommenden drei Geschäftsjahren erwarten die Analysten, dass das Unternehmen in etwa auf dem Niveau der vergangenen Jahre weiterwachsen wird. Vor allem für Divideninvestoren ist Paychex mit einer Dividendenrendite von rund 2,4 % interessant sowie einer seit 9 Jahren steigenden Dividende interessant. Zuletzt wurden knapp 85 % des Gewinns ausgeschüttet.

Tipp: Wenn du tagesaktuell über die aktuellen Top-Dauerläufer-Aktien aus den USA und Europa auf dem Laufenden gehalten werden möchtest, kannst du als TraderFox-Kunde die entsprechenden Paper in unserem digitalen Kiosk abonnieren! Der digitale Kiosk ist im TraderFox Morningstar-Datenpaket für nur 19 € pro Monat enthalten.

Viele Grüße,

Max Henß

& Profi-Tools von

& Profi-Tools von