5 Dividendenaktien, die in stürmischen Zeiten als Anker dienen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

in diesem Artikel berichte ich über 5 Dividenden-Aktien, die auch in schweren Marktphasen eine gute Rendite abwerfen sollten.

Der TraderFox Dividenden-Check auf aktie.traderfox.com weist jeder Aktie bis zu 15 Punkte zu.

Es geht darum festzustellen, ob eine Aktie ein geeigneter Bestandteil eines Dividenden-Portfolios ist, mit dem Ziel, einen passiven, stetigen und wachsenden Zahlungsstrom zu generieren.

Das Besondere an unserem Dividenden-Check ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes.

Folgenden 15 Kriterien werden bei jeder Aktie überprüft:

Höhe der Dividenden-Rendite

- Durchschnittliche Dividenden-Rendite der letzten 3 Jahre

- Dividenden-Rendite letztes abgeschlossenes Geschäftsjahr

- Dividenden-Rendite dieses Geschäftsjahr (Analystenkonsens)

- Dividenen-Rendite nächstes Geschäftsjahr (Analystenkonsens)

Kontinuität der Dividende

- Dividenden-Kontinuität: Seit so vielen Jahren steigt die Dividende oder blieb gleich gegenüber dem Vorjahr.

- Dividenden-Stetigkeit 10 Jahre: Die Prozentzahl gibt an, mit welcher Häufigkeit in den letzten 10 Jahren eine Dividende gezahlt wurde.

Wachstum der Dividende

- Durchschnittliches Wachstum der Dividende in den letzten 10 Jahren

- Durchschnittliches Wachstum der Dividende in den letzten 5 Jahren

Stabilität des Unternehmens:

- Stabilität Umsatzwachstum. Wenn das Unternehmen den Umsatz konstant und gleichmäßig steigert, ist das positiv.

- Finanzverschuldung. Die Finanzverschuldung sollte gering sein, denn eine hohe Verschuldung stellt für die Dividendenzahlungen eine Gefahr dar.

- Stabilität Nettogewinnmarge. Die Dividende wird aus dem Gewinn bezahlt. Wenn konstant Geld verdient wird, sichert das die Dividendenfähigkeit.

- Durchschnittliche Eigenkapitalrendite.

Rote Flaggen

- Ausschüttungsquote zu hoch. Ausschüttungsquoten von 80 % oder 90 % können meist nicht lange aufrechterhalten werden. Die hohe Dividenden-Rendite täuscht.

- relative Schwäche. Relative Schwäche ist ein Hinweis auf eine Value-Trap.

- hohe Volatilität. Wenn Aktien wild hin- und herschwanken, gibt es klar erkennbare Unsicherheitsfaktoren.

Tipp: Unseren täglich aktualisierten PDF-Report mit den besten Dividenden-Aktien findest Du auf https://paper.traderfox.com.

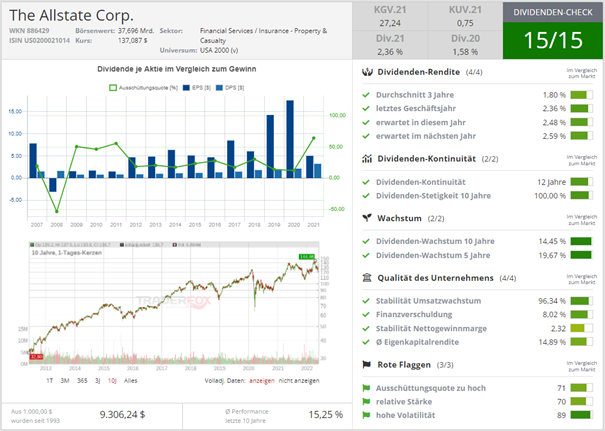

The Allstate Corporation – Eine perfekte Depotabsicherung [WKN 886429 | ISIN US0200021014]

The Allstate Corporation ist ein führendes Versicherungsunternehmen, das im Privatkundengeschäft vornehmlich in den USA, aber auch in Kanada, China, Deutschland und Italien tätig ist. Der Marktanteil beträgt rund 10 % bei Privatkunden. Die Wohnungs- und Kfz-Versicherungen sind die umsatzstärkste Sparte des Versicherungsunternehmens. Die Sach- und Haftpflichtversicherungen setzen sich aus Hausratsversicherungen, Bootsversicherungen, Brandversicherungen und speziellen Versicherungen für Mobilhome-Besitzer zusammen. In dem Segment Kapitalanlage bietet Allstate eine breite Produktpalette angefangen von Lebensversicherungen über Rentenversicherungen bis hin zu verschiedenen Fonds.

Die langfristige Wachstumsstrategie von Allstate ist ziemlich einfach: Sie besteht darin, den größtmöglichen Teil des Marktes zu erobern, auf dem man tätig ist, und mehr Dienstleistungen anzubieten als die Konkurrenz. So konnte Allstate beispielsweise seinen Anteil am Kfz-Versicherungsmarkt durch die Übernahmen von National General für 4 Mrd. USD und SafeAuto für 262 Mio. USD im Jahr 2021 anorganisch ausbauen. Unabhängig davon erweitert Allstate stetig sein Angebot an Produkten und Dienstleistungen, beispielsweise durch Unfall- und Krankenversicherungen oder Versicherungen für Unterhaltungselektronik und Mobiltelefone. Auch Schutzlösungen für Haushaltsgeräte und Möbel werden nun angeboten. Das Unternehmen konnte den Gesamtbestand an Versicherungspolicen im Jahr 2021 YoY um 9,8 % auf 190,9 Mio. USD steigern. Die Nettokapitalerträge konnten dabei auf 3,3 Mrd. USD im Laufe des Jahres verdoppelt werden. Dies führte dazu, dass der Umsatz von Allstate im Jahresvergleich um 20,7 % auf 50,59 Mrd. USD stieg.

Allstate meldete für das 1. Quartal März 2022 einen Gewinn von 2,58 USD pro Aktie bei einem Umsatz von 12,3 Mrd. USD. Der Umsatz sank um 0,9 % im Vergleich zum Vorjahresquartal. Allstate betonte nach der Bekanntgabe der Ergebnisse, dass das Kerngeschäft "Autoversicherung einen leichten versicherungstechnischen Verlust" hat, dank "der negativen Auswirkungen der Inflation, die sich größtenteils in der Autoversicherung niederschlägt." Um einen Gewinn in der Kfz-Sparte zu erwirtschaften, muss Allstate die Preise für Kfz-Versicherungen anheben und die Schadenhäufigkeit senken, was durch sinkende Fahrzeugpreise begünstigt wird. Genau das erwarten die Anleger nach den Ergebnissen.

Beim TraderFox-Dividenden-Check erzielt das Unternehmen aktuell 15 von 15 Punkten. Die Dividendenrendite liegt bei attraktiven 2,48 % für das aktuelle Jahr. Seit 12 Jahren wurden die Dividende durchgehend erhöht. Die Ausschüttungsquote liegt gegenwärtig bei rund 30 %, sodass hier noch Spielraum für weitere Erhöhungen besteht. Das Wachstum der Dividende auf Sicht der letzten fünf Jahre beträgt durchschnittlich 19,67 %, was ebenfalls attraktiv erscheint.

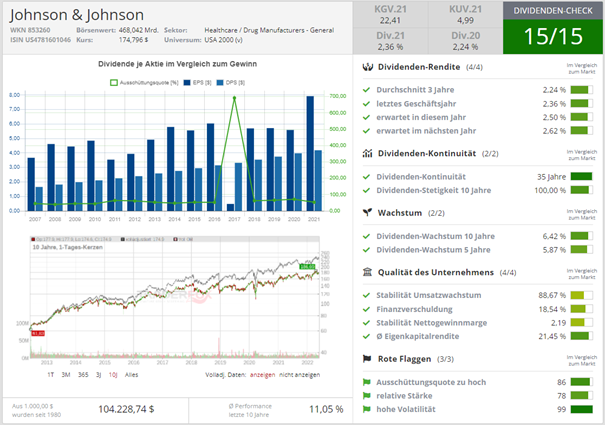

Johnson & Johnson – Die gesunde Beimischung für das Depot [WKN 853260 | ISIN US4781601046]

Johnson & Johnson ist eines der weltweit größten Pharmakonzerne. Das Unternehmen verkauft sowohl verschreibungspflichtige wie auch rezeptfreie Präparate. Zum Portfolio gehören aber auch medizinische Geräte, die an die Privatpersonen, Einzelhandelsgeschäfte, an Großhändler und Krankenhäuser verkauft werden.

Johnson & Johnson besticht in der Vergangenheit durch ein starkes Gewinnwachstum in seinem Kerngeschäft. Besonders die Größe des Unternehmens und sein diversifiziertes Geschäft verringern das Risiko, sich zu sehr von einzelnen Produkten abhängig zu machen. Seit 1998 hat Johnson & Johnson jedes Jahr positive Ergebnisse erwirtschaftet.

Hervorzuheben ist besonders der beträchtliche Free Cashflow (FCF) des Unternehmens, welcher speziell in der Pharmabranche angesichts der Notwendigkeit, massive Forschungs- und Entwicklungskosten zu decken, von entscheidender Bedeutung ist. Im Jahr 2021 stiegen die Forschungs- und Entwicklungskosten von Johnson & Johnson im Vergleich zum Vorjahr um 20 % auf 14,7 Mrd. USD. Im Gegenzug erwirtschaftete Johnson & Johnson in den letzten zehn Jahren 110,1 Mrd. USD an FCF.

Im November 2021 kündigte Johnson & Johnson die Pläne zur Ausgliederung seines Consumer-Health-Segments an. Diese Meldung ließ vorerst Bedenken aufkommen, dass sich das Unternehmen dadurch zu sehr auf die verbleibenden Geschäftsbereiche konzentrieren würde. Der Bereich Consumer Health generierte im Jahr 2021 rund 16 % des Gesamtumsatzes, jedoch nur 6 % des Gesamtergebnisses vor Steuern. Nach der Trennung der Segmente erwartet Johnson & Johnson, dass die Pharmaverkäufe rund 65 % des Gesamtumsatzes ausmachen werden, verglichen mit nur 56 % im Jahr 2021. Durch die Abtrennung des Consumer-Health-Segments vom Rest des Unternehmens hofft Johnson & Johnson, langfristig noch profitabler zu werden. Denn auch nach der Abspaltung wird der Konzern ein stark diversifiziertes Unternehmen bleiben. Die Segmente Pharmazeutika und Medizinprodukte des Unternehmens konzentrieren sich auf zehn verschiedene Therapie- und Produktbereiche, von denen der größte, die Onkologie, beispielsweise nur knapp 19 % des Gesamtumsatzes ausmacht.

Langfristigen Rückenwind bekommt das Unternehmen durch eine hohe Nachfrage nach Arzneimitteln. Günstige demografische und krankenversicherungstechnische Trends werden die Nachfrage nach Arzneimitteln langfristig weiter ankurbeln. Die Bevölkerung in den USA altert, und dieser Trend wird die Ausgaben für die Gesundheitsfürsorge, einschließlich der pharmazeutischen Versorgung, für Personen über 65 Jahre ansteigen lassen. In den USA wird erwartet, dass die Zahl der über 65-Jährigen von 54 Millionen im Jahr 2020 auf 65 Millionen im Jahr 2025 ansteigen wird. Darüber hinaus trägt die wachsende Zahl der krankenversicherten Personen zu höheren Gesundheitsausgaben bei. Die Zahl der krankenversicherten Personen in den USA stieg von 244 Millionen im Jahr 2001 auf etwa 301 Millionen im Jahr 2021 an und wird im Jahr 2030 voraussichtlich 319 Millionen erreichen.

Im Dividenden-Check erhält Johnson & Johnson 15 von 15 Punkten. Für dieses Jahr wird eine Dividendenrendite von 2,5 % erwartet. Das Unternehmen konnte seit 35 Jahren ununterbrochen eine Dividende ausschütten und diese über die Jahre erhöhen. Das Wachstum der Dividende auf Sicht der letzten fünf Jahre beträgt durchschnittlich 5,87 %. Das fünfjährige Umsatzwachstum des Unternehmens liegt bei 5,4 %. Johnson & Johnson ist mit einem 4,8er KUV und einem 18er KGV moderat bewertet. Die Bewertung scheint im Vergleich zu den nahestehenden Wettbewerbern und auch im historischen Vergleich fair.

Lockheed Martin Corp. – Zeit das Portfolio aufzurüsten [WKN 894648 | ISIN US5398301094]

Lockheed Martin Corp. ist ein US-amerikanischer Rüstungskonzern. Das Unternehmen erforscht, entwickelt, gestaltet, produziert, integriert und betreibt Technologie-Systeme, Produkte und Services. Führend ist man in den Bereichen der Kampfflugzeuge, Raketensysteme, Radarsysteme, Cyber-Abwehr bis hin zur Raumfahrt. Lockheed Martin betreut Kunden, die sowohl aus dem nationalen wie auch internationalen Verteidigungsbereich kommen. Hauptkunde ist die US-Regierung.

Der Ausbruch des ukrainisch-russischen Krieges zu Beginn dieses Jahres hat das Bewusstsein der Welt für Verteidigung und Sicherheit geschärft. Vor diesem Hintergrund haben sich Rüstungsunternehmen wie Lockheed Martin positiv entwickelt, während der Gesamtmarkt einen beträchtlichen Rückgang hinnehmen musste. Mit Blick auf die Zukunft wird der anhaltende Krieg in der Ukraine und die jüngsten Entwicklungen in den NATO-Ländern dem Verteidigungsunternehmen in den kommenden Jahren weiterhin Rückenwind geben. Das US-Verteidigungsministerium betrachtet Russland nun als eine seiner "Hauptprioritäten im Kontext eines neuen Großmachtwettbewerbs". Und die jüngsten Anträge Finnlands und Schwedens, der NATO beizutreten, haben das Potenzial, auch in Europa eine neue Runde von Verteidigungsausgaben auszulösen. Führende Rüstungsunternehmen wie Lockheed Martin sind bereits fest in die Pläne der NATO eingebunden. Ein unmittelbares Beispiel dafür ist die Ankündigung Deutschlands, die Verteidigungsausgaben kurz nach Ausbruch des Krieges drastisch zu erhöhen, und der Plan, mehr Kampfflugzeuge des Typs F-35 zu bestellen, sowie der jüngste Antrag der Ukraine auf M270- und M142-Raketensysteme, welche allesamt von Lockheed Martin hergestellt werden. Bereits Ende des letzten Jahres sicherte sich Lockheed mit einer Order aus Finnland für 64 F-35-Jets mit einem potenziellem Vertragswert von 9,4 Mrd. USD einen wichtigen Auftrag. Auch die Schweiz bestellte 36 neue Jets.

Das Unternehmen generiert etwa 40% des Gesamtumsatzes und des operativen Ergebnisses im Bereich der Luftfahrt. Dies umfasst die Forschung, Entwicklung und Fertigung von Militärflugzeugen, unbemannten Luftfahrzeugen und verwandten Technologien. Es ist der größte Umsatzbereich des Unternehmens. Lockheed Martin veröffentlichte am 19.04.22 seine Quartalszahlen. Der Umsatz für das erste Quartal belief sich auf 14,96 Mrd. USD gegenüber 16,26 Mrd. vor einem Jahr. Der Analystenkonsens ging von 15,58 Mrd. USD aus. Beim Gewinn je Aktie wurden 6,44 USD gegenüber 6,56 USD vor einem Jahr. Die Analystenerwartungen lagen bei 6,11 USD. Der Ausblick für den Jahresumsatz liegt bei 66 Mrd. USD und bei 26,70 USD je Aktie an Gewinn. Dementsprechend liegt das KUV22 bei 1,77 und das KGV22 bei 16,98.

Im Dividenden-Check überzeugt das Unternehmen mit einer vollen Punktzahl. Für das Jahr 2022 wird eine Dividendenrendite von 2,6 % erwartet. Seit 21 Jahren schüttet Lockheed Martin durchgehend eine Dividende aus. Das Dividendenwachstum der letzten 10 Jahre beträgt 12,55 % p.a. und die Ausschüttungsquote von 41 % lässt noch Spielraum nach oben.

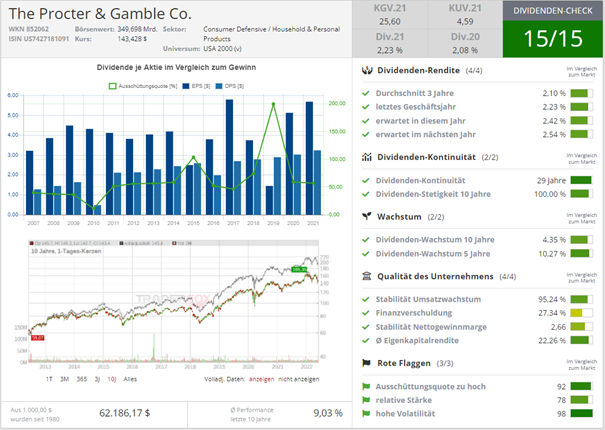

The Procter & Gamble Co. – Pflegeleicht für das Portfolio [WKN 852062 | ISIN US7427181091]

Procter & Gamble, ist ein US-amerikanischer Hersteller von Konsumgütern. Im Vordergrund der Unternehmensaktivitäten steht die Entwicklung und Produktion von Markenartikeln für die Bereiche Beauty, Textil- und Haushaltspflege, Hygiene, Gesundheits- und Babypflege, Nahrungsmittel und Getränke. Das diversifizierte Sortiment (mit einem Anteil von über 20 % bei Babypflege, über 60 % bei Rasierklingen und Rasierapparaten, rund 25 % bei Damenhygiene und über 25 % bei Textilpflege) wird in erster Linie über Großabnehmer, Lebensmittelhändler und Drogerien sowie kleinere Einzelhandelsfilialen vertrieben. Das umfangreiche Portfolio vereint zahlreiche Marken wie Oral-B, Always, Gillette, Febreze, Head & Shoulders, Ariel, Pampers oder Swiffer. 2018 übernahm P&G die Sparte um rezeptfreie Medikamente des deutschen Pharma-Konzerns Merck. Diese starken Marken vertrauen die Konsumenten derart, dass sie die Produkte auch in schwierigen wirtschaftlichen Zeiten nachfragen, sodass P&G eine starke Preissetzungsmacht hat.

Procter & Gamble ist eines der am besten positionierten Großunternehmen, um die Inflationsturbulenzen unbeschadet zu überstehen. Und das wissen die Anleger. In den letzten 12 Monaten hat die P&G-Aktie sowohl die US-amerikanischen als auch die europäischen Wettbewerber sowie den S&P 500 insgesamt deutlich übertroffen. Der Kurs der P&G-Aktie liegt heute höher als vor 12 Monaten, während er bei anderen Unternehmen um bis zu 25 % und beim S&P 500 um 6 % gesunken ist. Dies ist gerechtfertigt. P&G wird wahrscheinlich nicht nur dem Inflationsdruck standhalten, sondern auch davon profitieren.

Die Hälfte der Gewinne von P&G wird in den USA erwirtschaftet, ein Fünftel in Europa, ein Zehntel in China, ein Zehntel im asiatisch-pazifischen Raum (hauptsächlich Japan und Australien) und nur etwa ein Zehntel in den Schwellenländern.

Der im Dow-Jones-Index enthaltene Titel bekommt im Dividenden-Check die volle Punktzahl. Das Unternehmen zahlt seit 1890 ununterbrochen eine Dividende. Dabei steigen die Ausschüttungen nunmehr schon seit 66 Jahren stetig. Das heißt, es handelt sich hierbei um einen echten Dividendenkönig. Mit einer geschätzten Dividendenrendite von 2,42 % für das Jahr 2022 und einer Ausschüttungsquote von 56 %, kann Procter & Gamble ebenfalls punkten. Die Aktie ist momentan mit einem KGV22 von 24,66 und einem KUV22 von 4,32 bewertet.

Watsco Inc. – Eine wohltemperierte Aktie für das Depot [WKN 885676 | ISIN US9426222009]

Watsco Inc. ist Nordamerikas größter Anbieter von Klimageräten und Heizungen. Das Unternehmen bedient rund 15 % des Gesamtmarktes und damit mehr als doppelt so viel, wie sein größter Konkurrent. Watsco verfügt über ein weitläufiges und engmaschiges Vertriebsnetz in den Vereinigten Staaten und bedient zusätzlich Länder wie Kanada, Mexiko und die Karibik. Das Unternehmen hat inzwischen über 600 Standorte und versorgt fast 100.000 Vertragspartner. Zum Portfolio gehören allerlei Zubehör wie Isolierungen, Leitungen und Thermostate, aber auch vollumfängliche Reparatur- und Wartungsservices.

Watsco ist dafür bekannt sein Wachstum durch Übernahmen und Zukäufe von Marktführern zu gewährleisten. Innerhalb der letzten 30 Jahre wurden rund 60 Akquisitionen getätigt. Dadurch kann das Unternehmen in neue Gebiete expandieren und sich weitere Marktanteile sichern. Im Anschluss werden die übernommenen Firmen an die Kapitalressourcen und Lieferantennetzwerke von Watsco angebunden, sodass ein erweitertes Produktportfolio stets gewährleistet werden kann.

Nach Angaben des US-Energieministeriums entfällt fast die Hälfte des Energieverbrauchs der US-Haushalte auf Raumheizung und Klimaanlagen. Dementsprechend hat das US-Energieministerium, welches für die Festlegung von Mindesteffizienzstandards für Klimaanlagen und Wärmepumpen zuständig ist, die nächste Reihe von Energieeffizienzsteigerungen verkündet, welche sich auf neu hergestellte Haushalts- und Gewerbegeräte auswirken und am 1. Januar 2023 in Kraft treten. Die neue Verordnung wird die Nachfrage nach neuen energieeffizienten Produkten mit höheren Verkaufspreisen ankurbeln, was zu höheren Einnahmen und Bruttomargen für Watsco führen wird.

Im Dividendencheck erhält Watsco 15 von 15 Punkten. Die Dividende pro Aktie soll im aktuellen Jahr bei 8,87 USD liegen. Daraus folgt eine aktuelle Dividendenrendite von 3,33 %. Zusätzlich schüttet das Unternehmen, je nach wirtschaftlicher Lage eine Sonderdividende aus. Die durchschnittliche Ausschüttungsquote konnte auf 66 % gesenkt werden. Grundlegend ist das Unternehmen äußerst solide aufgestellt, ist schuldenfrei und hat eine Eigenkapitalquote von starken 55 %. Watsco meldete für das 1. Quartal März 2022 einen Gewinn von 2,90 USD pro Aktie bei einem Umsatz von 1,5 Mrd. USD. Erwartet wurde ein Gewinn je Aktie von 1,82 USD und ein Umsatz von 1,4 Mrd. USD. Der Umsatz stieg im Jahresvergleich um 34,1 %.

Tipp: Eigene Screenings kannst du mithilfe von aktien RANKINGS durchführen – dem führenden Aktien-Screener von TraderFox! Um die Software nutzen zu können, benötigtst Du das TraderFox Morningstar-Datenpaket, das für günstige 19 € pro Monat hier bestellt werden kann.

Liebe Grüße,

David Engelhardt

& Profi-Tools von

& Profi-Tools von