5 potenzielle Tenbagger-Aktien nach der Peter-Lynch-Methode

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Peter Lynch gilt als einer der besten Investoren aller Zeiten. Als Manager des Magellan-Fonds von Fidelity gelang ihm in den Jahren 1977 bis 1990 eine jährliche Durchschnittsrendite von 29,2 % - ein Rekord, der bis heute von keinem anderen offenen Investmentfonds erreicht wurde. Zum Vergleich: Der S&P 500 erzielte in dieser Zeit eine jährliche Rendite von nur etwa 10 %. Das Volumen des zuvor noch unbekannten Fonds ist unter Lynch als Manager von 18 Mio. USD auf über 14 Mrd. USD gestiegen.

Peter Lynch hatte das Ziel, sogenannte Tenbagger-Aktien zu finden, also Aktien mit dem Potenzial sich zu verzehnfachen. Er kauft erfolgreiche und moderat bewertete Firmen und gibt diesen dann mindestens drei Jahre Zeit, sich zu entwickeln. Am besten gefallen Peter Lynch Aktien, die sich abseits des Lärms der Wall Street befinden und nicht unbedingt in der breiten Öffentlichkeit diskutiert werden. Auch rät er Anlegern, sich an den Grundsatz "Kaufe nur, was du auch kennst" zu halten. Eine fundierte Kenntnis über das Geschäftsmodell der Aktien ist eine Grundvoraussetzung. Eines der Beispiele in Lynchs Buch "One Up On Wall Street" ist sein Investment in die damals noch unbekannte Kette Dunkin‘ Donuts, deren Aktie er als junger Investor kaufte, da er begeisterter Stammkunde in den Donutläden war. Dunkin‘ Donuts gehört neben Ford Motor, Philip Morris, Taco Bell und Fannie Mae zu den weit über 100 Tenbaggern von Peter Lynch. Hinzu kommen unzählige andere Aktien, die sich vervielfacht haben. Er ist davon überzeugt, dass wir als Privatanleger höhere Renditen erzielen können als professionelle Fondsmanager, da die Privatanleger weiter weg vom Lärm der Wall Street sind und deshalb nicht so einfach von ihrer Investmentstrategie abgelenkt werden.

Neben Logik und Branchenkenntnis, die Lynch als Hauptfaktoren für das Aufspüren von Tenbaggern bezeichnet, spielen selbstverständlich auch fundamentale Kennzahlen eine Rolle in seiner Analyse. Neben einem starken Gewinn- und Umsatzwachstum achtet er bei den Tenbagger-Kandidaten auf eine moderate Bewertung und eine solide Bilanz.

Das Tenbagger-Screening

In unserem Tool aktien RANKINGS, dem führenden Aktien-Screener von TraderFox, darf ein Template zu der Strategie von Peter Lynch natürlich nicht fehlen. Mithilfe weniger Klicks kannst du dir die aktuellen Aktien anzeigen lassen, die die folgenden von Peter Lynch betrachteten Kriterien erfüllen:

- Das PEG-Ratio stellt sicher, dass Wachstum und Bewertung in einem angemessenen Verhältnis stehen. Es ergibt sich, indem man das aktuelle KGV durch das Gewinnwachstum teilt. Eine Bewertung von 1 gilt als fair, niedrigere Bewertungen gelten als günstig. Da Peter Lynch zwar Bewertungen unter 1 bevorzugte, teilweise jedoch auch Aktien mit einem höheren PEG-Ratio im Portfolio hatte, setzen wir die Grenze bei 1,5. Wir betrachten die für die Berechnung des PEG-Ratios die Gewinne je Aktie (Earnings per share, EPS) der letzten vier Quartale (TTM).

- Das durchschnittliche Gewinnwachstum (EPS) der letzten zwei Jahre muss über 15 % und maximal bei 40 % liegen. Lynch bevorzugte erfolgreiche Firmen, die ihre Gewinne stetig steigern können.

- Die Verschuldung der Firma darf nicht zu groß sein. Das Fremdkapital/Eigenkapital-Ratio muss unter 0,4 liegen. Peter Lynch empfiehlt Firmen mit einer hohen Verschuldung zu vermeiden. Insbesondere zyklische Firmen mit hoher Verschuldung können in schwierigen Konjunkturphasen sehr schnell Probleme bekommen.

- Das Umsatzwachstum der letzten 5 Jahre muss größer als 5 % p.a. sein. Damit wird sichergestellt, dass erfolgreiche Firmen im Depot landen, denen es gelungen ist, mindestens moderat zu wachsen.

Da unser Tool frei parametrisierbar ist, kannst du selbstverständlich auch mit anderen Grenzwerten experimentieren oder weitere fundamentale und/ oder technische Kennzahlen hinzufügen. Insgesamt stehen in dem Screener weit über 100 Kriterien zur Verfügung, nach denen über 15.000 Aktien gescannt werden können. aktien RANKINGS ist für Kunden des TraderFox Morningstar-Datenpakets verfügbar, welches bereits für 19 € monatlich erhältlich ist und zudem vollen Zugriff auf das TraderFox Aktien-Terminal beinhaltet!

Tipp: Als TraderFox-Kunde findest du den vollständigen Report zu den aktuellen Peter Lynch Aktien täglich aktualisiert in unserem digitalen Kiosk!

Ich möchte dir in diesem Artikel 5 Aktien vorstellen, die es aktuell in das Peter-Lynch-Ranking geschafft haben und demnach das Potenzial haben, sich zu vervielfachen.

Teradyne - Die Systeme testen 50 % aller weltweiten Halbleiter!

Zwar ist Peter Lynch kein großer Freund von Technologieaktien, dennoch lohnt es sich angesichts der starken Zahlen einen Blick auf Teradyne zu werfen. Das Unternehmen ist einer der führenden Anbieter von Testsystemen, insbesondere für die Halbleiterindustrie und ist derzeit mit rund 19,3 Mrd. USD an der Börse bewertet. Laut Angaben des Unternehmens werden ca. 50 % aller weltweiten Halbleiter durch Teradyne-Geräte getestet!

Das Segment Semiconductor Test machte im vergangenen Geschäftsjahr rund 72 % des Umsatzes aus. In diesem Segment stellt Teradyne fünf Hauptfamilien von Testgeräten her, die als die Serien "J750", "FLEX", "UltraFLEX", "Eagle" und "Magnum" bekannt sind. Diese Prüfgeräte werden von Halbleiterherstellern zum Testen und Klassifizieren der einzelnen ungehäusten Stücke ("Dies") auf einem fertigen Halbleiter-Wafer verwendet und anschließend zum erneuten Testen der Teile verwendet, sobald sie in ihr Chipgehäuse eingesetzt werden. Das Segment Systems Test ist mit einem Anteil von 13 % am Umsatz das zweitwichtigste Standbein von Teradyne und umfasst die Entwicklung von Geräten für Speicher- und Systemtests, Instrumententests für Verteidigung und Luft- und Raumfahrt sowie Leiterplattentests. Die Bereiche Industrial Automation und Wireless Tests machen mit 9 % bzw. 6 % kleinere Umsatzanteile aus. Durch zahlreiche Übernahmen von HighTech-Unternehmen aus dem Robotik-Bereich dürfte man auch im Bereich Industrial Automation in den kommenden Jahren mit dem Gewinnen von Marktanteilen rechnen.

Das Unternehmen ist global aktiv, der Großteil des Umsatzes (über 80 %) wurde im vergangenen Jahr jedoch in Asien erzielt. Hier sind Taiwan (37,7 % des Gesamtumsatzes), China (14,9 %) und Südkorea (12,5 %) die wichtigsten Absatzmärkte. In den USA wurden 10,3 % der Umsätze erzielt, in Europa 6,6 %. Mit 15 % des Umsatzes sticht Taiwan Semiconductor (TSMC) als wichtigster Kunde von Teradyne heraus. Andere nennenswerte Kunden sind unter anderem Huawei, Intel, Samsung, Qualcomm und Texas Instruments.

Quelle: Teradyne

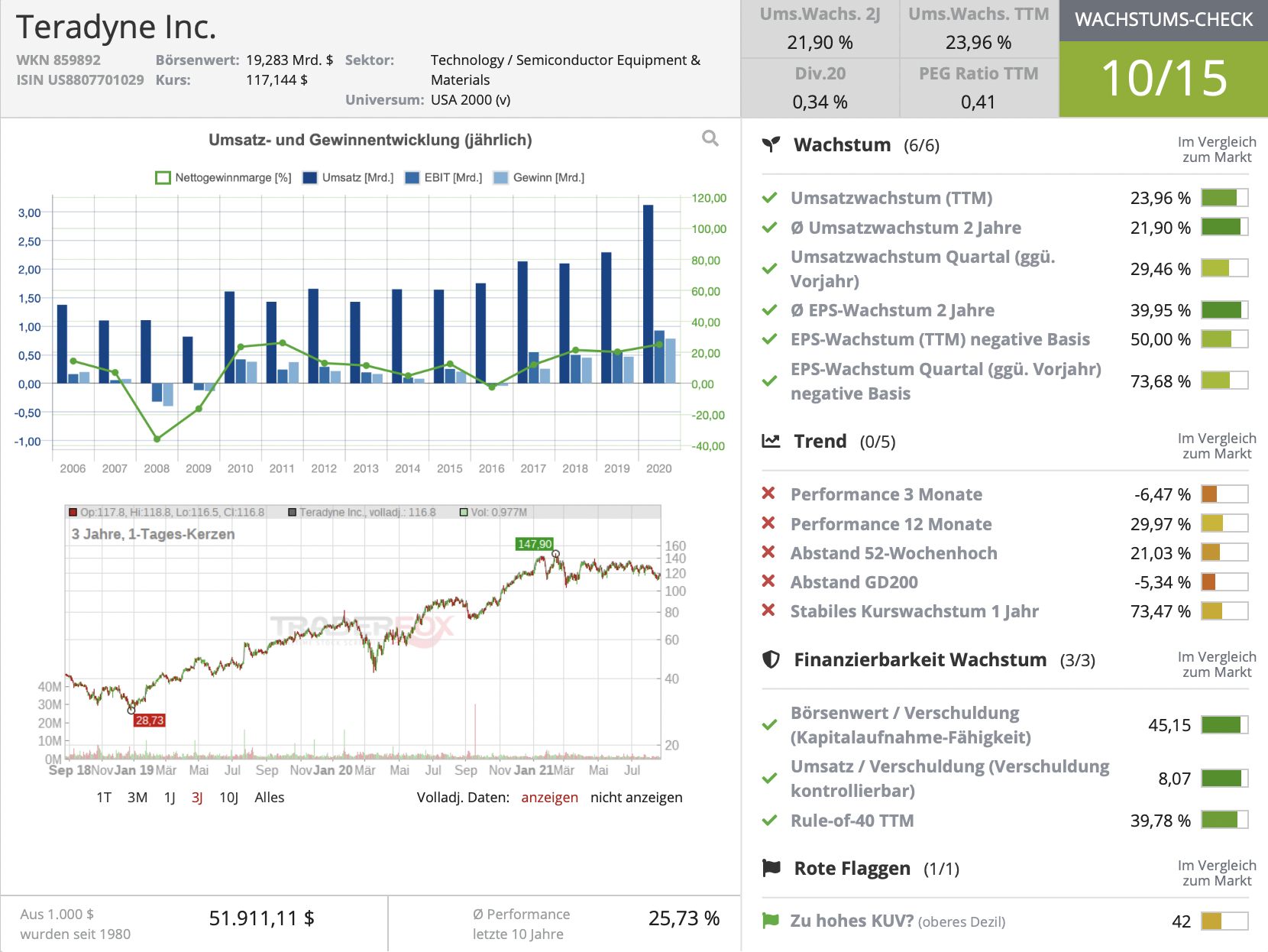

In den vergangenen fünf Jahren ist der Umsatz von Teradyne um 13,7 % p.a. gewachsen, während der Gewinn je Aktie sogar um 36,9 % p.a. stieg. Bei einer hohen Eigenkapitalquote von 63 % weist Teradyne eine hervorragende Eigenkapitalrendite von 33,2 % auf. Der Piotroski F-Score von 8/9 deutet auf eine hohe Bilanzqualität hin. In den kommenden drei Jahren rechnen die Analysten mit Wachstumsraten von 9 % p.a. beim Umsatz und 14 % p.a. beim Gewinn je Aktie. Im TraderFox Wachstums-Check punktet Teradyne bei den Punkten Wachstum und Finanzierbarkeit. Im Aufwärtstrend befindet sich die Aktie aktuell nicht, weshalb sie nur auf 10/15 Punkte kommt. Seit Beginn des Jahres tendiert die Aktie seitwärts bzw. abwärts.

Quelle: Qualitäts-Check TraderFox

Mit einem KGV21 von 21 sowie einem KUV21 von 5 ist die Bewertung moderat. Das PEG-Ratio (TTM) liegt bei nur 0,41. Die Analysten sehen laut Konsens-Kursziel im Mittel ein Aufwärtspotenzial von 25 %. In den kommenden Jahren dürfte das Unternehmen von der Industrie 4.0 sowie der guten Positionierung im Robotik-Bereich profitieren.

Medifast - Profiteur vom Gesundheits- und Fitnessboom

Medifast ist ein Gesundheits- und Wellnessunternehmen, das sich mit der Entwicklung und dem Vertrieb von Produkten und Programmen für eine gesündere Lebensweise beschäftigt. Dazu gehören klinisch erprobte Diätpläne mit Mahlzeiten und andere dazugehörige Produkte. Über eine E-Commerce-Plattform werden gesundheitsfördernde Produkte wie Smoothies, Shakes und Müslis vertrieben. Weitere Vertriebskanäle sind Multi-Level-Marketing, Telemarketing und Franchise-Kliniken zur Gewichtsreduktion. Daneben bietet man über die Tochtergesellschaft Optavia Ernährungs-Coachings an, die die Kunden auf ihrem Weg zu einem gesünderen Leben begleiten sollen. Dabei arbeitet man mit über 59.000 Coaches zusammen und setzt auf wissenschaftlich erprobte Pläne und Produkte. Bei den Coaches handelt es sich zum Großteil um ehemalige Kunden von Medifast, die die Programme erfolgreich absolviert haben. So stellt man nicht nur einen persönlichen Bezug her und vermittelt Glaubwürdigkeit, sondern hat auch noch geringere Marketingausgaben. Dadurch, dass der Kunde nach erfolgreichem Absolvieren auch als Coach auf Provisionsbasis Geld verdienen kann, erhöht man zusätzlich die Motivation, wodurch die Kunden wiederum bessere Ergebnisse erzielen.

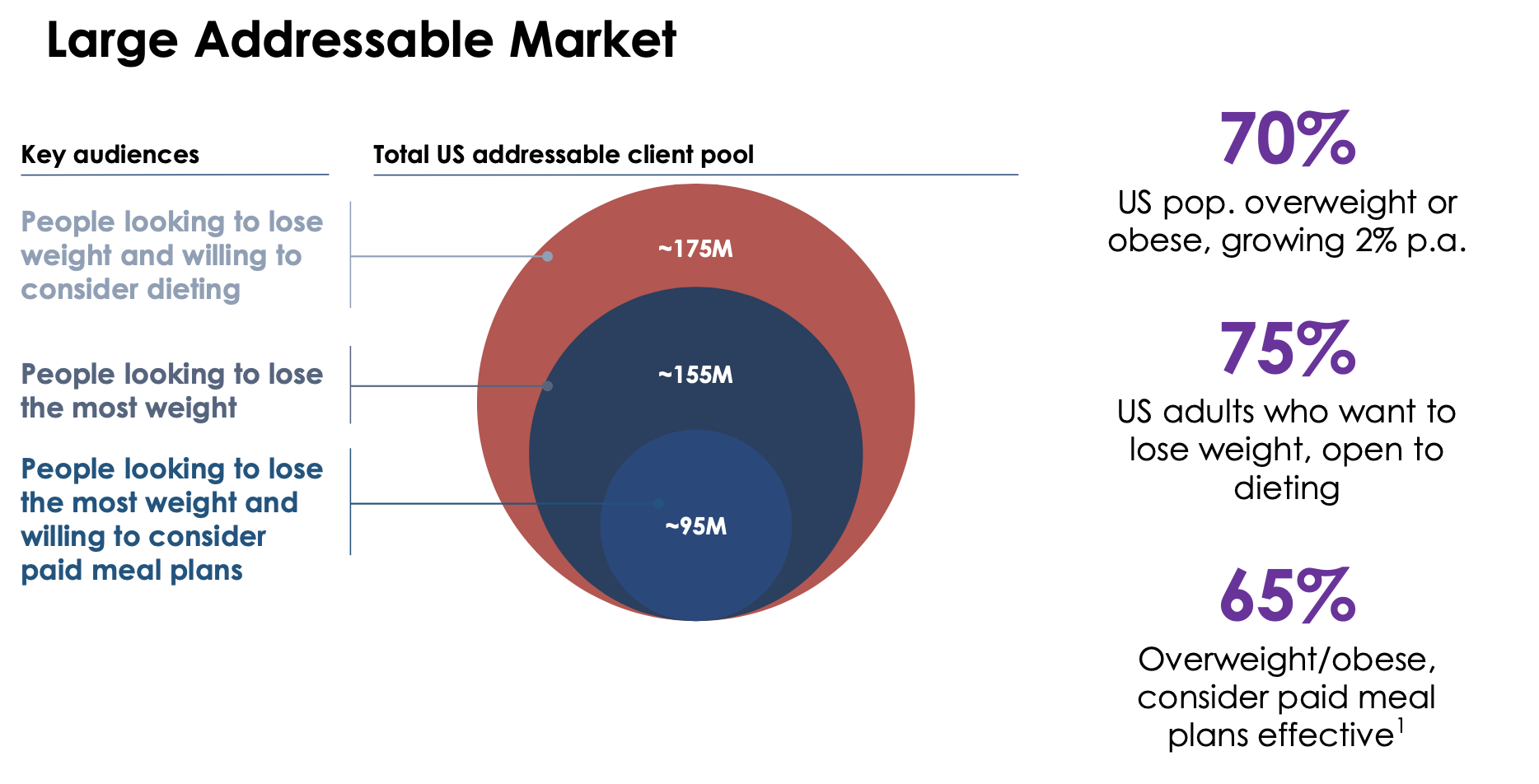

Das Unternehmen profitiert derzeit enorm vom Gesundheits- und Fitnessboom, der durch die Pandemie noch einmal angetrieben wurde. Der Markt ist allein in den USA riesig: Hier sind ca. 70 % der Menschen übergewichtig – Tendenz steigend. Laut Medifast möchten allein in den USA derzeit 175 Mio. Menschen abnehmen und wären bereit, eine Diät durchzuführen. 95 Mio. Menschen sind demnach bereit, für einen Diätplan zu zahlen. Seit 2019 bietet Medifast die Coachings auch in Hongkong und Singapur an, wobei die Pandemie die Internationalisierung jedoch etwas verzögert hat.

Quelle: Medifast

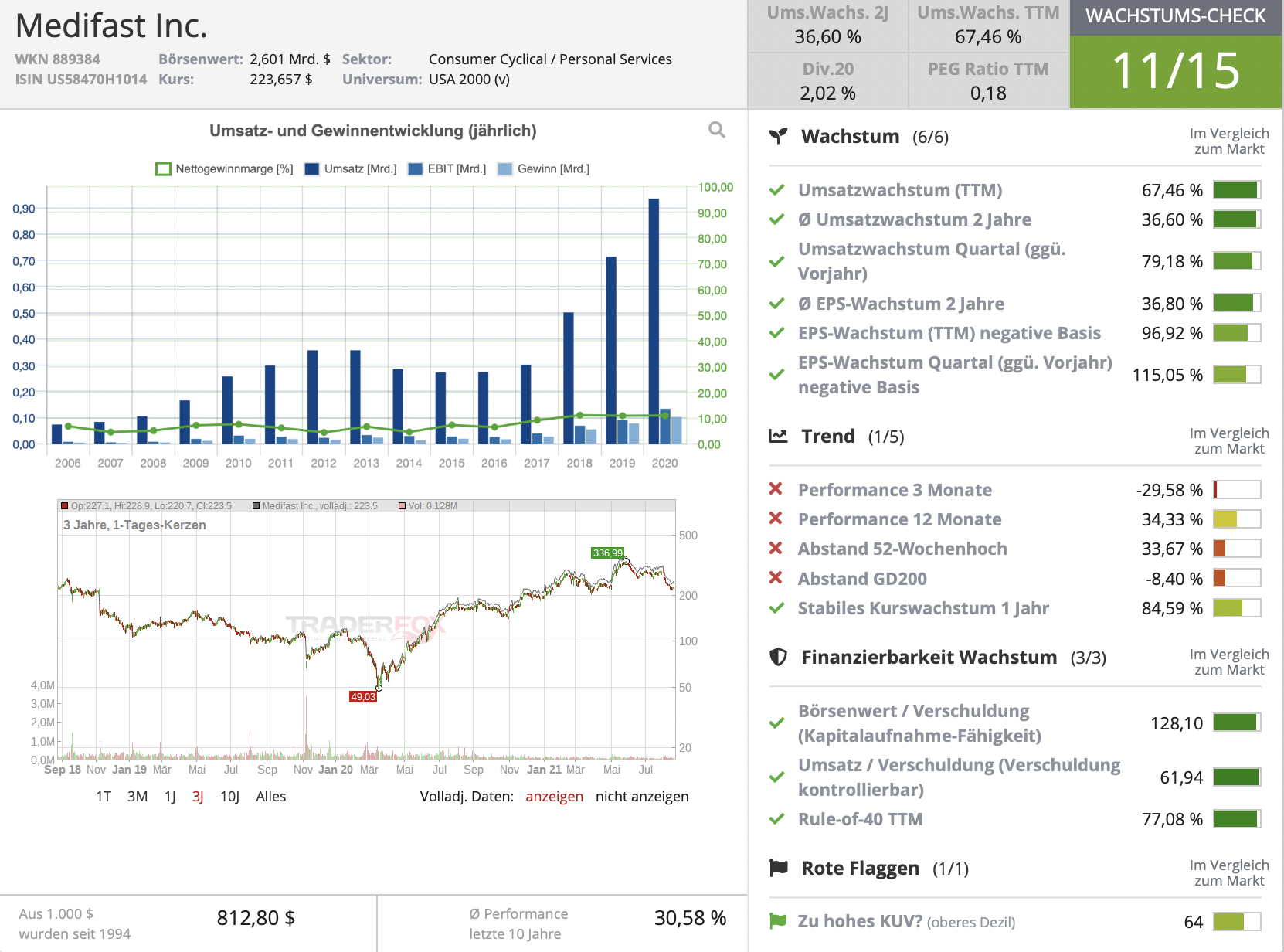

Seit 2018 ist das Unternehmen nach Jahren des Umsatzrückgangs und der Stagnation auf klarem Wachstumskurs. In den vergangenen fünf Jahren konnte man den Umsatz um 27,9 % p.a. steigern, während der Gewinn je Aktie sogar um 39,1 % p.a. nach oben schoss. Bei einer Eigenkapitalquote von 53 % kann man eine Eigenkapitalrendite von stolzen 67,5 % erzielen! Die Nettogewinnmarge liegt bei rund 11 %. Auch Medifast verfügt mit einem Piotroski F-Score von 8/9 über eine ausgesprochen starke Bilanzqualität. Das Unternehmen zahlt seit 2015 eine Dividende, die seither in jedem Jahr erhöht werden konnte. Die Dividendenrendite liegt bei rund 2,5 % und rund die Hälfte des Gewinns wurde in den vergangenen Jahren ausgeschüttet. Im laufenden Geschäftsjahr (2021) erwartet man ein Umsatz- und Gewinnwachstum von jeweils über 60 %. 2022 und 2023 rechnen Analysten jeweils mit einem Umsatzwachstum von 8 % sowie einem EPS-Wachstum von 14 %. Im TraderFox Wachstums-Check erreicht Medifast 11/15 Punkten, da auch hier der Aufwärtstrend durch eine deutliche Korrektur in den letzten Wochen gebrochen wurde.

Quelle: Qualitäts-Check TraderFox

Mit einem KUV21 von 1,7 und einem KGV21 von 16 ist die Aktie nach der Korrektur außerordentlich günstig zu haben. Das PEG-Ratio (TTM) liegt gerade einmal bei 0,18. Das Kursziel der Analysten liegt derzeit rund 65 % oberhalb des aktuellen Kursniveaus. Wachstumstreiber dürfte in den kommenden Jahren vor Allem die internationale Expansion sein. Der Markt für Abnehm- und Gesundheitsprodukte und -Coachings ist allerdings auch sehr umkämpft.

Take-Two Interactive - Entwickler der erfolgreichsten Videospiele

Take-Two Interactive ist ein Hersteller und Publisher von Videospielen, der vor allem für die weltbekannten Spielreihen Grand Theft Auto (GTA), Red Dead Redemption, Mafia und NBA 2K bekannt ist. Die Spiele werden hauptsächlich durch die Tochtergesellschaften Rockstar Games, 2K, Private Division und T2 Mobile Games entwickelt und veröffentlicht. Die Spiele werden für Konsolen, PCs und mobile Endgeräte entwickelt. Das Segment Console machte im vergangenen Geschäftsjahr mit rund 75 % den Großteil der Umsätze aus. Das Segment Personal Computer and Other, welches auch Spiele für mobile Endgeräte umfasst, hat rund ein Viertel zum Umsatz beigetragen. Der Vertrieb erfolgt über den physischen Einzelhandel, digitale Downloads, Online-Plattformen und Cloud-Streaming-Dienste. Das Portfolio an Spielen ist sehr diversifiziert und Take-Two arbeitet kontinuierlich an neuen Titeln. Mit rund 29 % des Umsatzes macht das bereits 2013 erschienene Spiel GTA 5 immer noch den mit Abstand größten Teil des Umsatzes aus – Im Geschäftsjahr 2021 waren dies fast 1 Mrd. USD! GTA 5 gilt mit über 150 Mio. verkauften Einheiten als eines der erfolgreichsten Spiele aller Zeiten und hat, trotz der Tatsache, dass es bereits 8 Jahre alt ist, im vergangenen Jahr neue Rekorde bei der Anzahl der aktiven Spieler erreicht. Neue Updates sorgen für wiederkehrende In-Game-Käufe. Daneben hat man mit NBA 2K auch einen Top-Titel im Portfolio, der mit jeder neuen NBA-Saison neu aufgelegt wird und somit in jedem Jahr für hohe Einnahmen sorgt. Seit einigen Jahren ist Take-Two auch im Bereich Mobile Games erfolgreich, so sorgen Titel wie Dragon City oder Monster Legends für wiederkehrende Einnahmen durch In-App-Käufe. Insgesamt machen die fünf größten Titel rund 84 % vom Umsatz aus. Die Abhängigkeit einzelner Titel ist in den vergangenen Jahren deutlich zurückgegangenen und im Mai dieses Jahres hat Take-Two angekündigt, bis 2024 über 60 neue Spiele zu veröffentlichen.

Die Entwicklung der letzten Jahre spricht für sich: Take-Two konnte den Umsatz in den vergangenen fünf Jahren um durchschnittlich 19 % p.a. steigern, während der Gewinn je Aktie um 121,6 % p.a. nach oben schoss. Das Unternehmen ist höchstprofitabel mit einer Nettogewinnmarge von 14,4 % und Eigenkapitalrendite von 18,9 % bei einer Eigenkapitalquote von 57 %. Die Kursentwicklung ist stabil und die Bilanzqualität hervorragend. Im TraderFox Qualitäts-Check kommt Take-Two somit auf 15/15 Punkte. Im Wachstums-Check erreicht Take-Two hingegen nur 7/15 Punkte, was damit zusammenhängt, dass in den vergangenen 12 Monaten keine wirklichen neuen "Hits" herausgekommen sind. Der Umsatz soll im laufenden Geschäftsjahr (2022) stagnieren, dafür aber 2023 (+ 10 %) und insbesondere 2024 (+ 36 %) deutlich anziehen. Der Gewinn soll im laufenden Geschäftsjahr zunächst abnehmen, insgesamt aber mit einer Wachstumsrate von rund 17 % p.a. bis 2024 wachsen.

Quelle: Qualitäts-Check TraderFox

Mit einem KGV von 31 und einem KGV24 von 19 ist die Bewertung angesichts der hohen Qualität des Unternehmens und des starken Wachstums noch als moderat einzustufen. Das PEG-Ratio (TTM) liegt bei 0,66 und die Analysten sehen im Konsens ein Kurspotenzial von über 30 %. Gamer in aller Welt warten schon seit Jahren auf eine Ankündigung von GTA 6, schließlich ist das letzte Spiel der Reihe bereits 8 Jahre alt. Auch auf andere Spiele, wie etwa auf einen neuen Titel in der Red Dead Redemption-Reihe wird sehnsüchtig gewartet. Die starken Marken und die riesige Fanbase ergeben einen gigantischen Burggraben. Neuankündigungen könnten den Kurs in die Höhe treiben.

Regeneron Pharmaceuticals – Der "Segen Gottes" gegen Covid-19

Das Biotech-Unternehmen Regeneron Pharmaceuticals ist weltweit führend in der Herstellung monoklonaler Antikörper, die man zum Teil selbst vermarktet, zum Teil aber auch in Lizenz oder Kooperation mit anderen Unternehmen - insbesondere Sanofi und Bayer - vertreibt. Man entwickelt in erster Linie Artzneimittel, die zur Behandlung von Augen- und Entzündungskrankheiten, sowie zur Krebstherapie angewendet werden können. Das mit Abstand wichtigste Produkt ist das Medikament Eylea, was unter anderem gegen altersbedingte Sehschwäche hilft. 2020 machte allein der Verkauf von Eylea in den USA 58 % des Umsatzes von Regeneron aus. Eylea wird unter dem Handelsnamen Zaltrap in Kooperation mit Sanofi auch bei metastasiertem kolorektalem Karzinom (Darmkrebs) bei Erwachsenen in Kombination mit einer Chemotherapie eingesetzt. Außerhalb der USA liegen die Vertriebsrechte für Eylea bei Bayer. Die jeweiligen Kooperationen mit Sanofi und Bayer trugen jeweils rund 14 % zum Umsatz bei.

Mit dem Antikörpercocktail Casirivimab/Imdevimab (vertrieben unter dem Namen REGEN-COV2) hat Regeneron ein Medikament zur Therapie und Vorbeugung von Covid-19 entwickelt, das im November 2020 in den USA eine Notfallzulassung erhalten hat und seit einigen Tagen auch in Großbritannien zugelassen ist. In der EU steht die Genehmigung noch aus, doch viele Länder – darunter auch Deutschland – haben schon Dosen bestellt. Schon vor der Zulassung wurde der damalige US-Präsident Donald Trump mit REGEN-COV2 erfolgreich behandelt. Nach seiner Genesung bezeichnete er das Medikament als ein "Wunder" und einen "Segen Gottes". Die im April 2021 veröffentlichte Phase-3-Studie zeigte, dass das Medikament die Wahrscheinlichkeit an COVID-19 zu erkranken signifikant senkt und sowohl die Symptomdauer als auch die Viruslast bei einer Erkrankung verringert.

Quelle: Regeneron Pharmaceuticals

Auch Regeneron weißt hervorragende Wachstumszahlen auf. Während der Umsatz in den vergangenen fünf Jahren um durchschnittlich 15,7 % p.a. stieg, wuchs der Gewinn je Aktie sogar um 39,6 % p.a. Mit einer Nettogewinnmarge von 34,9 % arbeitet man höchstprofitabel. Die Eigenkapitalquote ist mit 70 % sehr hoch. Der TraderFox Qualitäts-Check ergibt einen Score von 15/15 Punkten und auch im Wachstums-Check überzeugt Regeneron mit 13/15 Punkten. Die Marktkapitalisierung liegt aktuell bei rund 71,6 Mrd. USD. Für 2021 wird ein Umsatzsprung von über 50 % auf 13,5 Mrd. USD erwartet, während der Gewinn je Aktie sogar um 79 % steigen soll. In den Folgejahren rechnen die Analysten mit einem Rückgang, dies ist jedoch in hohem Maße vom weiteren Verlauf der Pandemie und vom Erfolg des Covid-Medikaments REGEN-COV2 abhängig. Eine Dividende wird nicht ausgeschüttet.

Quelle: Qualitäts-Check TraderFox

Die Bewertung von Regeneron Pharmaceuticals scheint mit einem KGV21 von gerade einmal 12 äußerst attraktiv. Das KGV23 liegt aufgrund der rückläufigen Erwartungen bei 15 und ist damit immer noch auf einem moderaten Niveau. Fakt ist, dass Regeneron durch die hohen Gewinne im laufenden Jahr enorm viel Kapital zur Forschung und Entwicklung ansammeln kann, woraus neue Innovationen entstehen können. Das Unternehmen war in den vergangenen Jahrzehnten überaus erfolgreich und ist gut aufgestellt, um die Erfolgsstory fortzusetzen.

Ollie’s Bargain Outlet - Good Stuff Cheap

Ollie’s Bargain Outlet ist eine US-amerikanische Discount-Einzelhandelskette. Unter dem Motto "Good Stuff Cheap", welches sich sogar im Firmenlogo befindet, vertreibt Ollie’s Bargain Outlet eine breite Auswahl an Markenprodukten, darunter Haushaltswaren, Lebensmittel, Bücher und Schreibwaren, Möbel, Bodenbeläge, Spielzeug und Eisenwaren. Das Angebot ist stark diversifiziert und keine Produktkategorie sticht bei den Umsatzanteilen deutlich heraus. Die Discout-Einzelhandelskette überzeugt vor allem mit ihren günstigen Angeboten und wirbt damit, Markenartikel bis zu 70 % günstiger anzubieten als Kaufhäuser und Modeläden. Der Einkauf von Restlagerbeständen oder des Sortiments insolventer Unternehmen bietet Spielraum für hohe Rabatte und lockt Schnäppchenjäger an. Durch humorvolle Beschilderung und Werbekampagnen möchte man sich von den Wettbewerbern abheben, so befindet sich beispielsweise auf dem Firmenlogo eine Karikatur des Unternehmensgründers Oliver Rosenberg. Über das Loyalitätsprogramm "Ollie’s Army" konnte man bis Januar 2021 über 11,6 Mio. Mitglieder an sich binden. In dem Programm sammeln die Kunden Mitgliedspunkte, die sie bei Käufen als zusätzlichen Discount verwenden können. Im Durchschnitt geben Mitglieder des Programms 37 % mehr aus als Kunden, die keine Mitglieder sind. Ollie’s Bargain Outlet ist in den vergangenen Jahren stark gewachsen: Von 2016 bis 2021 konnte man in sechs neue Staaten expandieren und die Anzahl der Stores von 234 auf 388 steigern– eine solide jährliche Wachstumsrate von 13,4 %. Mittlerweile ist das Unternehmen in 25 US-Bundesstaaten aktiv. Langfristig sieht man ein Wachstum auf über 1.050 Stores innerhalb der USA als realistisch an.

Quelle. Ollie’s Bargain Outlet

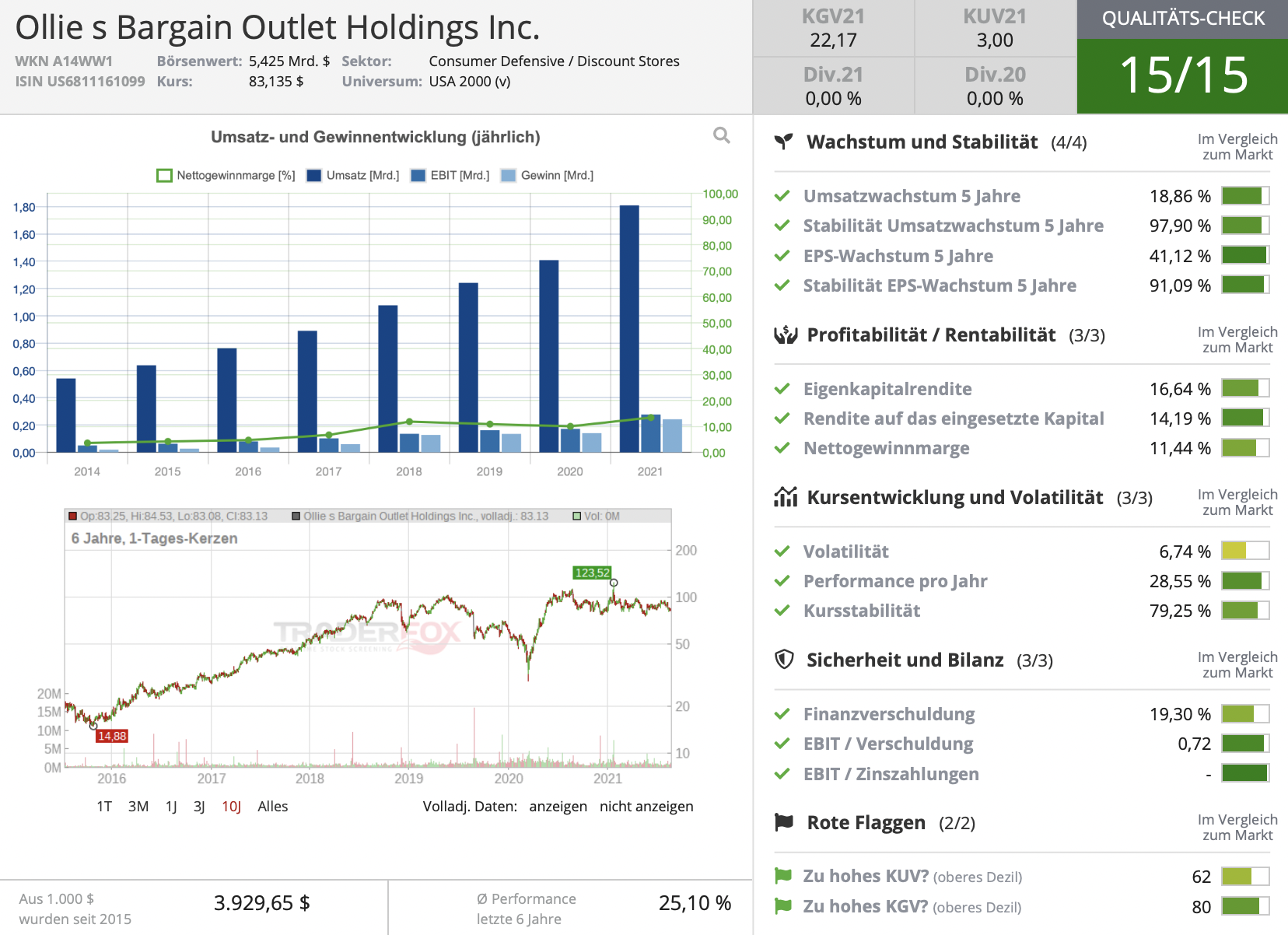

In den vergangenen fünf Jahren konnte Ollie’s Bargain Outlet ein durchschnittliches Umsatzwachstum von 18,9 % p.a. erzielen. Der Gewinn je Aktie konnte in derselben Zeit um 41,1 % p.a. gesteigert werden. Trotz der extrem günstigen Preise gelingt es dem Unternehmen, eine solide Nettogewinnmarge von 11,4 % einstreichen zu können. Mit einer Eigenkapitalquote von 68 % und einem Piotroski F-Score von 8/9 ist das Unternehmen finanziell äußerst stabil aufgestellt. Eine Dividende wird voraussichtlich erstmals im Geschäftsjahr 2022 ausgeschüttet, diese wird jedoch sehr gering sein, da das Unternehmen nur ca. 4 % der Gewinne ausschütten wird und den Großteil in die weitere Expansion investieren möchte. Im TraderFox Qualitäts-Check erreicht die Aktie die vollen 15 Punkte, im Wachstums-Check kommt sie hingegen "nur" auf 11/15 Punkte, da die Aktie zuletzt konsolidierte bzw. seit rund einem Jahr größtenteils seitwärts läuft. In den kommenden beiden Geschäftsjahren erwarten die Analysten ein Umsatzwachstum von rund 8 % p.a. sowie einen leichten Rückgang des Gewinns.

Quelle: Qualitäts-Check TraderFox

Die Bewertung ist aktuell mit einem KUV von 3 und einem KGV von 22 moderat. Das Kursziel der Analysten liegt im Durchschnitt rund 20 % oberhalb des aktuellen Kurses. Zwar sind die Wachstumserwartungen für die kommenden zwei Jahre etwas schwächer, langfristig kann man jedoch wohl mit höheren Wachstumsraten rechnen. Das Unternehmen ist finanziell sehr gut aufgestellt, ist in den vergangenen Jahren kontinuierlich gewachsen und hat große Expansionspläne. Zudem profitiert man von einer loyalen Kundenbasis und dem humorvollen Image.

Viele Grüße,

Max Henß

Tipp: Das Morningstar-Datenpaket beinhaltet neben unserem Screening-Tool aktien RANKINGS und dem digitalen Kiosk vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich.

& Profi-Tools von

& Profi-Tools von