Allianz, E.ON & Co.: Top 4 Dividendenaktien aus Deutschland

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Dividendenaktien können sich dazu eignen, um ein passives Einkommen aufzubauen. Im Idealfall erhalten Investoren nicht nur regelmäßige Ausschüttungen, sondern können die Dividenden auch reinvestieren und so vom Zinseszinseffekt profitieren. Werden die Dividenden in Aktien desselben Unternehmens reinvestiert, erhöht sich die Grundlage für zukünftige Erträge.

Langfristig sind Dividendenwerte oft weniger schwankungsanfällig und bieten in schwachen Marktphasen einen gewissen Schutz. Das liegt unter anderem daran, dass diese Unternehmen häufig solide Geschäftsmodelle und starke Bilanzen haben. Bei Dividendenaktien zählt jedoch nicht nur die Höhe der Ausschüttung, sondern auch das Dividendenwachstum. Unternehmen, die ihre Dividenden kontinuierlich steigern, demonstrieren finanzielle Stabilität und Vertrauen in die Zukunft ihres Geschäfts.

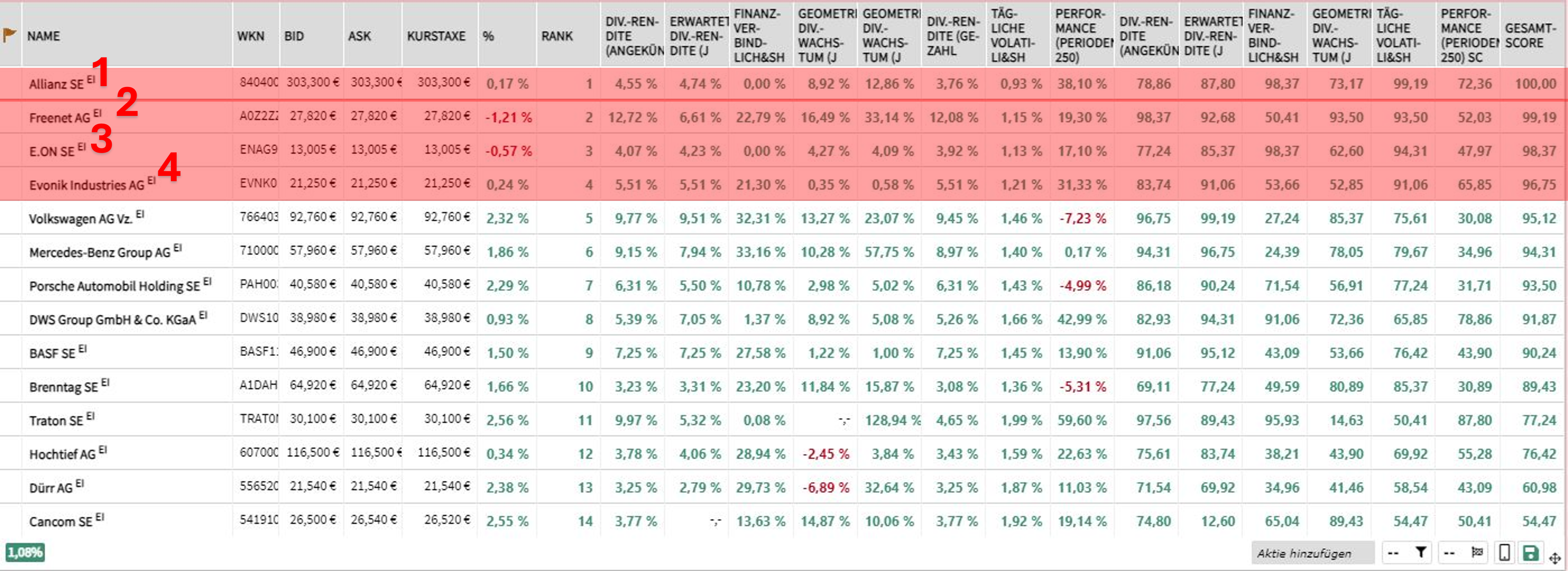

In unserem Screening ziehen wir als Qualitätsfaktoren die Volatilität und relative Stärke hinzu. Aktien mit einer schwachen Geschäftsentwicklung zeichnen sich oft durch eine schwache Kursentwicklung und hohe Volatilität aus.

Um die besten Dividendenaktien zu identifizieren, berücksichtigen wir unter anderem weitere Kriterien wie:

- Die zuletzt beschlossene Dividendenrendite

- Die zuletzt gezahlte Dividendenrendite

- Die Aktie muss zu den 70 % der stärksten Aktien der letzten 52 Wochen gehören, um schwache Titel auszuschließen

- Die Dividende muss in den vergangenen drei Jahren gewachsen sein; Aktien mit sinkenden Dividenden werden aussortiert

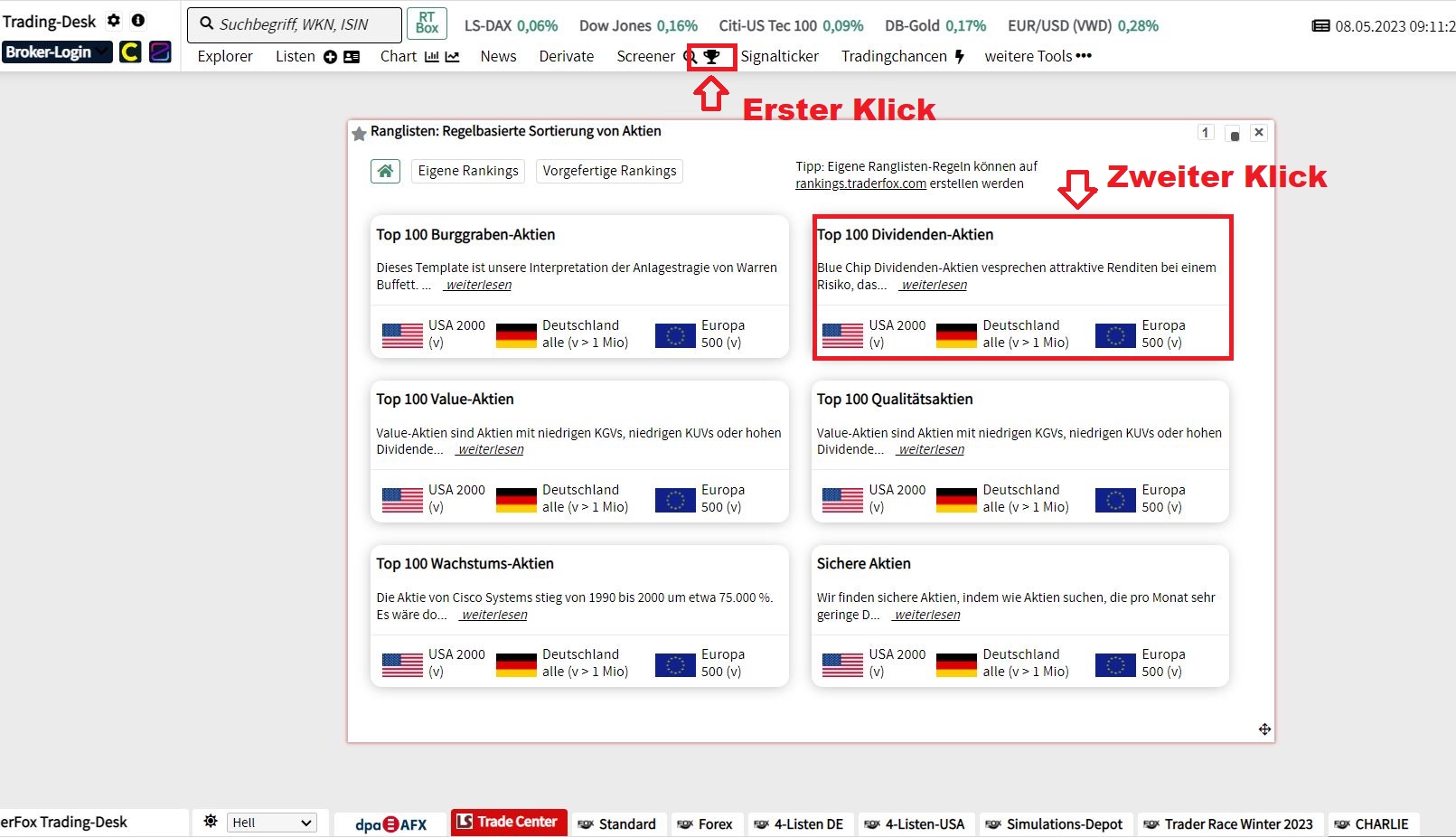

Mit der TraderFox-Software gibt es verschiedene Möglichkeiten, Dividendenaktien zu finden. Unsere täglich aktualisierten Research-Reports zu den besten Dividendenaktien weltweit stehen zur Verfügung. Zusätzlich kann man sich über das Pokalsymbol in der Kopfzeile des Trading-Desks die "Top 100 Dividenden-Aktien" anzeigen lassen.

Allianz – Überdurchschnittliches Prämienwachstum im Bereich Lebensversicherungen erwartet

- Dividende je Aktie (für das GJ 2023): 13,80 Euro

- Erwartete Dividendenrendite: 4,88 %

Laut dem "Allianz Global Insurance Report 2024" ist die weltweite Versicherungsbranche im vergangenen Jahr schätzungsweise um 7,5 % gewachsen, was das schnellste Wachstum seit 2006 darstellt. Für 2024 erwarten Experten zudem ein überdurchschnittliches Prämienwachstum im Bereich der Lebensversicherungen. Unterstützende Faktoren sind laut dem "sigma 3/2024"-Report von Swiss Re unter anderem ein höheres BIP-Wachstum, das sich positiv auf die Einkommensniveaus und damit auf die Lebensversicherungsprodukte auswirken könnte, sowie höhere Prämien, die zu einer verbesserten Rentabilität führen dürften – vorausgesetzt, die Schadensentwicklung bleibt hinter dem Prämienwachstum zurück.

Die Allianz betont, dass ihre Dividende in den vergangenen zehn Jahren bis 2023 im Durchschnitt jährlich um 10 % gesteigert wurde. Der Versicherer führt aktuell das Ranking der besten deutschen Dividendentitel an und überzeugt durch eine niedrige Finanzverbindlichkeitsquote sowie eine geringe tägliche Volatilität. Goldman-Sachs-Analyst Andrew Baker hat jüngst darauf hingewiesen, dass europäische Mehrspartenversicherer wie die Allianz sowohl geografische als auch branchenspezifische Diversifizierung bieten und das Geschäftsmodell einen gewissen Schutz vor Abwärtsrisiken gewährleistet.

Im 1. Halbjahr 2024 hat die Allianz robuste Ergebnisse präsentiert und sieht sich auf einem guten Weg, die Ziele für das Gesamtjahr zu erreichen. Trotz der Belastungen durch Naturkatastrophen zeigt der Versicherer damit seine Kernstärke und Widerstandsfähigkeit.

Halbjahreszahlen:

- Das gesamte Geschäftsvolumen kletterte um 6,4 % auf 91,0 Mrd. Euro.

- Das operative Ergebnis legte um 5,3 % auf 7,9 Mrd. Euro zu, gestützt von allen Geschäftsbereichen.

- Der bereinigte Periodenüberschuss der Anteilseigner stieg im Vergleich zum Vorjahr um 7,7 % auf 5,0 Mrd. Euro.

Die Allianz strebt weiterhin an, die führende Versicherungsmarke weltweit zu bleiben und weiter zu wachsen. Neben dem Wachstum liegt der Fokus auf Profitabilität und Effizienz. Der kommende Kapitalmarkttag findet am 10. Dezember 2024 statt, an dem der Vorstandsvorsitzende Oliver Bäte voraussichtlich neue Ziele für das Unternehmen vorstellen dürfte, wie jüngst vom Finanzdienstleister Bloomberg prognostiziert wurde.

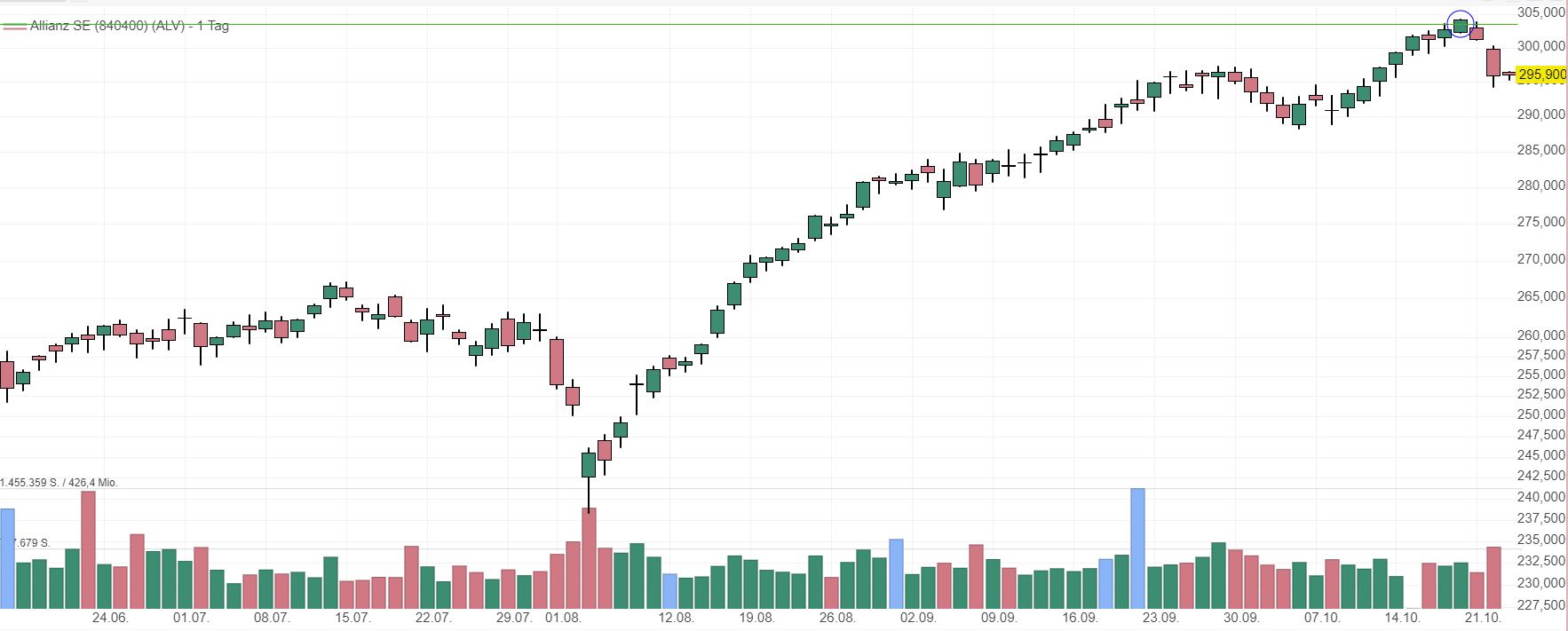

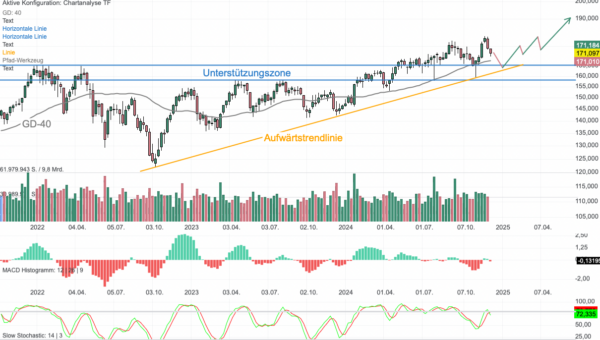

Nach einem Kursrücksetzer in einem schwachen Gesamtmarkt Anfang August, hat die Allianz kurz darauf alle wichtigen gleitenden Durchschnitte nach oben durchbrochen. Der Kurs ist im weiteren Verlauf des Oktobers auf ein Fünfjahreshoch geklettert.

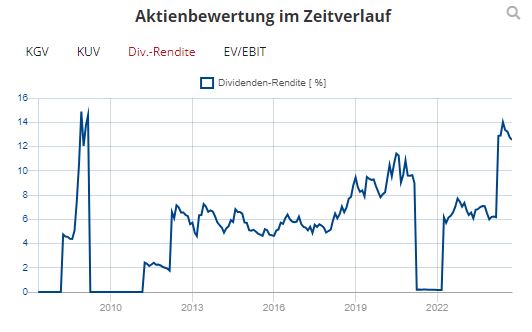

Die Allianz-Aktie zählt zu den dividendenstärksten Werten im DAX. Auch im "Coronajahr" 2020 konnten die Münchner die Dividende stabil halten. Das Dividendenwachstum liegt über die vergangene Dekade bei etwa 10 %.

Freenet – Neues Strategieupdate im November könnte als Kurstreiber wirken

- Dividende je Aktie (für das GJ 2023): 1,77 Euro

- Erwartete Dividendenrendite: 6,63 %

Das Unternehmen sieht sich selbst als "Digital-Lifestyle-Provider". Das umfasst insbesondere die Bereiche Telekommunikation, Internet, Energie und TV sowie sämtliche Services, Anwendungen und Geräte, die mit einem mobilen Endgerät gesteuert werden oder verbunden sind. Mit seiner großen Kundenbasis gehört freenet in seinem Bereich deutschlandweit zu den führenden Unternehmen.

Das Kundenwachstum im 1. Halbjahr war auf dem gesättigten deutschen Mobilfunkmarkt für Privatkunden vergleichsweise moderat. Im Gegensatz dazu verzeichnete das Fernsehgeschäft einen zusätzlichen Aufschwung, wobei waipu.tv im abgelaufenen 2. Quartal ein höheres Netto-Neukundenwachstum erzielte als im gesamten 1. Halbjahr des Vorjahres.

Halbjahreszahlen:

- Der Konzernumsatz legte um 3,3 % auf 1,198 Mrd. Euro zu (Vorjahr: 1,16 Mrd. Euro).

- Die Abonnentenzahl von freenet (Mobilfunk und TV/Medien) stieg auf 9,8 Mio. (Jahresende 2023: 9,49 Mio.).

- Das EBITDA lag im Berichtszeitraum bei 252,2 Mio. Euro, der Freie Cashflow bei 151,2 Mio. Euro. Sowohl das Konzern-EBITDA als auch der Free Cashflow lagen aufgrund von Wachstumsinvestitionen nicht über dem Niveau des Vorjahres.

Im Rahmen der Halbjahreszahlen hat der Vorstand die Prognose für das Geschäftsjahr 2024 bestätigt. Es wird weiterhin ein EBITDA zwischen 495 Mio. und 515 Mio. Euro sowie ein Free Cashflow zwischen 260 Mio. und 280 Mio. Euro erwartet. Freenet strebt eine attraktive, cashfloworientierte und gedeckte Dividendenpolitik an.

Am 8. November sollen die Zahlen zum 3. Quartal 2024 veröffentlicht werden. Im Zuge dessen wird auch die Vorstellung der finanziellen Ziele bis 2028 erwartet. Simon Keller, Analyst von Hauck Aufhäuser Investment Banking, rechnet mit einem spannenden Strategieupdate und einer Erhöhung des Cashflowziels für das Gesamtjahr. Auch Warburg-Research-Analyst Simon Stippig hat zuletzt darauf hingewiesen, dass die Präsentation der längerfristigen Ziele als Kurstreiber wirken könnte.

Zuletzt hat die Freenet-Aktie bei rund 28 Euro ein neues 52-Wochenhoch markiert. Aktuell (23.10.) notiert das Papier knapp unterhalb des 52-Wochenhochs und weiterhin über den wichtigen gleitenden Durchschnitten. Seit Jahresanfang beläuft sich das Kursplus auf über 9 %.

Das Unternehmen verfolgt eine attraktive Dividendenpolitik. Die hohen Dividendenzahlungen sollen durch den Free Cashflow gedeckt sein, wobei eine Ausschüttungsquote von 80 % vorgesehen ist. Während des Höhepunkts der Coronapandemie hat Freenet seine Dividende gekürzt. In den Jahren danach wurde die Ausschüttung wieder gesteigert.

E.ON – Analysten optimistisch bezüglich des Gewinnwachstumsprofils des Energiekonzerns

- Dividende je Aktie (für das GJ 2023): 0,53 Euro

- Erwartete Dividendenrendite: 4,26 %

Vor dem Hintergrund der Dekarbonisierung und der Entstehung einer flexiblen und dezentralen Energiewelt betont E.ON, dass sowohl Herausforderungen als auch Chancen für die Energiewirtschaft entstehen würden. Das Unternehmen weist darauf hin, dass Europa eine intelligente Energieinfrastruktur benötige, um eine nachhaltige, sichere und bezahlbare Energieversorgung zu gewährleisten. Der Konzern hat sich entsprechend neu aufgestellt. Laut eigenen Angaben ist E.ON wie kein anderes europäisches Energieunternehmen in der Lage, die Dekarbonisierung der Gesellschaft maßgeblich mitzugestalten. Als größter Verteilnetzbetreiber in Europa und Anbieter intelligenter Kundenlösungen für die Energiewende strebt E.ON an, das führende Unternehmen zu sein, das die neue Energie in Europa ermöglicht. Vor diesem Hintergrund investiert E.ON massiv, um die steigenden Anforderungen an die Energieinfrastruktur zu erfüllen. Bis 2028 sind Investitionen in Höhe von 42 Mrd. Euro geplant, davon 34 Mrd. Euro in das Netzgeschäft. Im 1. Halbjahr 2024 kletterten die Investitionen in die Energiewende im Vergleich zum Vorjahr um rund 500 Mio. Euro auf insgesamt 2,9 Mrd. Euro.

Im Rahmen der Pressekonferenz zum 1. Halbjahr hat die Unternehmensleitung darauf hingewiesen, dass das Stromnetz ein praktisch konjunkturunabhängiger Wachstumssektor sei. Künftig sollen mindestens 60 % des gesamten Energiebedarfs der EU über Stromanwendungen gedeckt werden – aktuell sind es nur 20 %, so das Management.

In den ersten sechs Monaten hatten jedoch milde Witterungsbedingungen, steigende Kosten im vorgelagerten Netz sowie der Wegfall positiver Redispatch-Effekte negative Auswirkungen auf das bereinigte EBITDA. Es schrumpfte im Berichtszeitraum im Vergleich zum Vorjahr von 5,7 Mrd. Euro auf 4,9 Mrd. Euro. Das Ergebnis lag dennoch im Rahmen der Erwartungen des Unternehmens, und E.ON sieht sich weiterhin auf Kurs, die Gesamtjahresziele beim bereinigten EBITDA und dem bereinigten Konzernüberschuss zu erreichen. Dabei prognostiziert E.ON nach wie vor einen bereinigten Konzernüberschuss zwischen 2,8 und 3,0 Mrd. Euro bzw. 1,07 bis 1,15 Euro je Aktie, nach 3,1 Mrd. Euro im Jahr zuvor. Zuletzt haben Analysten von UBS, Goldman Sachs und Bernstein Research das Gewinnwachstumsprofil des Energiekonzerns positiv hervorgehoben.

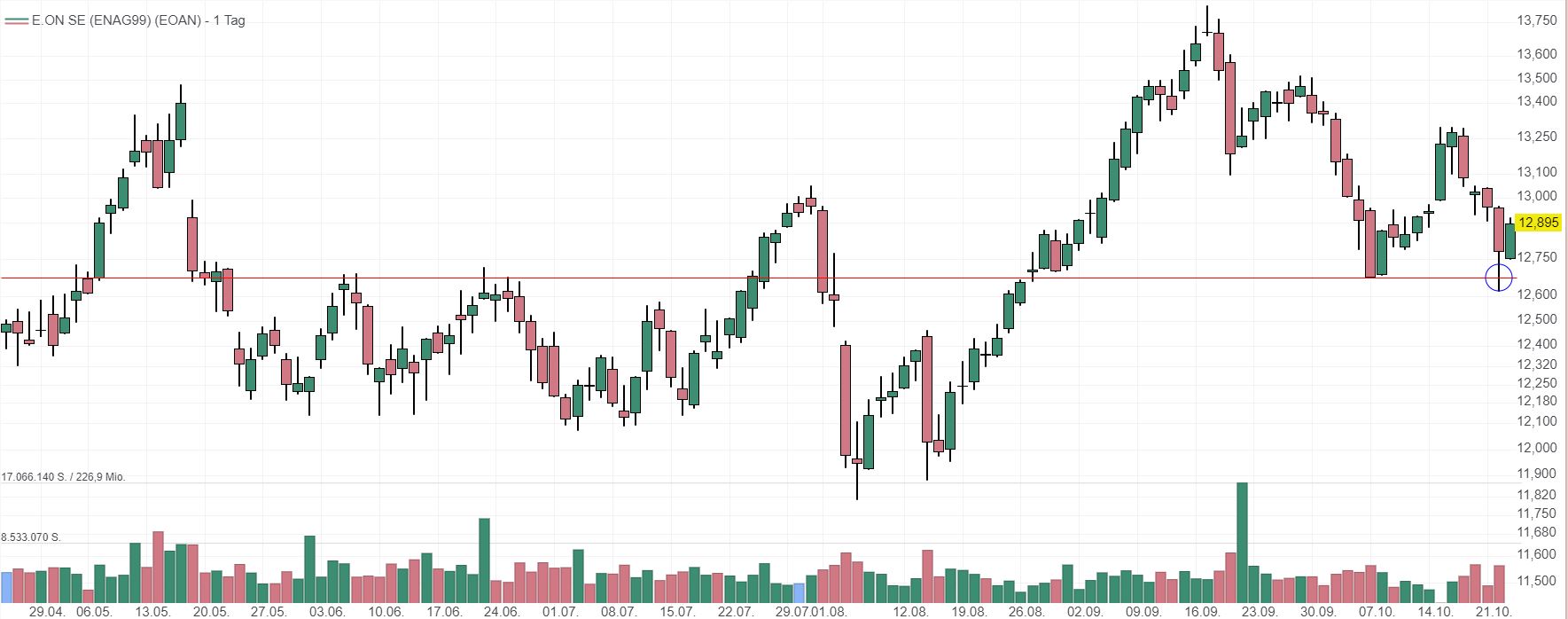

Seit Beginn des Jahres notiert die Aktie knapp 6 % im Plus. Zuletzt hat das Papier den GD 50 nach unten durchbrochen und notiert an einem Vierwochentief. Das 52-Wochenhoch liegt bei 13,82 Euro.

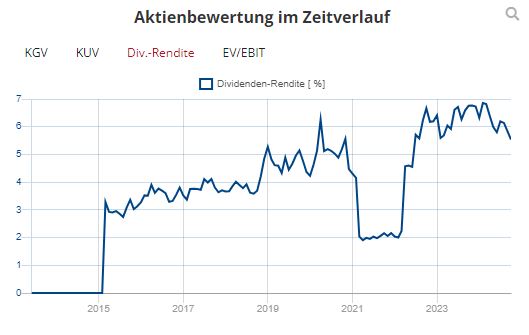

Über einen Zeitraum von drei Jahren liegt die durchschnittliche Dividendenrendite bei 4 %. Die erwartete Dividendenrendite von 4,26 % liegt leicht oberhalb dieses Durchschnitts.

Evonik – Erste Kosteneinsparungen des "Evonik Tailor Made"-Programms ab Jahresende erwartet

- Dividende je Aktie (für das GJ 2023): 1,17 Euro

- Erwartete Dividendenrendite: 5,66 %

Evonik produziert selbst keine fertigen Autoreifen, Matratzen oder Medikamente, dennoch trägt das Unternehmen durch bestimmte Komponenten zu diesen und weiteren Endprodukten bei. Dadurch können Reifen spritsparender und Medikamente wirksamer werden – das sei Spezialchemie, heißt es im Rahmen des Internetauftritts. Der Konzern ist in über 100 Ländern aktiv und geht mit seinem Geschäft über den Chemiebereich hinaus, um den Kunden innovative, wertbringende und nachhaltige Lösungen anzubieten.

Im 2. Quartal ist eine breite makroökonomische Erholung weiterhin ausgeblieben. Ungeachtet des herausfordernden Umfelds konnte Evonik sein Ergebnis im Berichtszeitraum dennoch verbessern. Insbesondere unternehmensspezifische Faktoren haben zu der positiven Geschäftsentwicklung beigetragen. Neben einer strikten Kostendisziplin haben die gute Volumenentwicklung bei Specialty Additives, die Preiserholung im Geschäftsbereich Animal Nutrition sowie niedrigere Herstellungskosten das Ergebnis gestützt. Die besseren Ergebnisse werden außerdem mit einem schwachen Jahr verglichen. Mitte Juli hat der Konzern seine Prognose für das bereinigte EBITDA für das Gesamtjahr auf eine Spanne von 1,9 Mrd. bis 2,2 Mrd. Euro angehoben, nach zuvor 1,7 Mrd. bis 2,0 Mrd. Euro.

Mit dem Effizienzprogramm "Evonik Tailor Made" strebt das Unternehmen mittelfristig signifikante Kostensenkungen an. Erste Einsparungen werden bis zum Jahresende erwartet. Bis Ende 2025 prognostiziert der Konzern kumulierte Kosteneinsparungen in Höhe von etwa 200 Mio. Euro. Die Verhandlungen über die Rahmenbedingungen zum sozialverträglichen Stellenabbau in Deutschland sind laut Evonik abgeschlossen. Die DZ Bank bewertet das laufende Effizienzprogramm positiv. Der Konzern ordnet außerdem zwei Geschäftsbereiche neu, um die Wachstumsperspektiven zu verbessern. Die Bereiche Coating & Adhesive Resins sowie Health Care werden auf ihre jeweiligen Kerngeschäfte konzentriert und Investitionen werden darauf fokussiert. Die angekündigte Straffung der beiden Geschäftsbereiche sei ein weiterer Schritt hin zur Verbesserung des Geschäftsportfolios, kommentierte die Deutsche-Bank-Analystin Virginie Boucher-Ferte jüngst.

Unterm Strich wurde im 2. Quartal ein negatives Konzernergebnis von 5 Mio. Euro ausgewiesen. Um den Stellenabbau umsetzen zu können, hat Evonik im abgelaufenen Quartal 238 Mio. Euro an Rückstellungen gebildet, was maßgeblich für das negative Konzernergebnis verantwortlich war. Ohne diese Aufwendungen lagen die allgemeinen Verwaltungskosten im 1. Halbjahr bereits unter dem Niveau des Vorjahres.

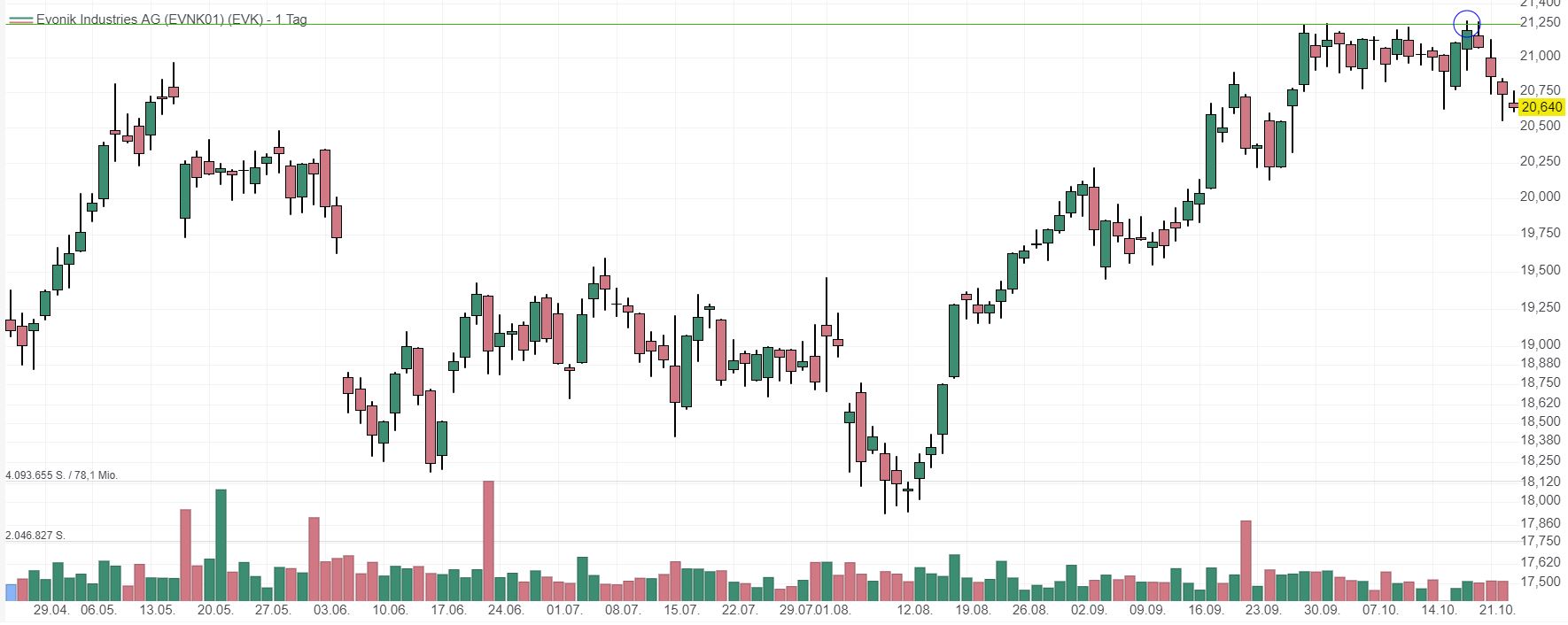

Seit Jahresbeginn hat die Evonik-Aktie einen Kurszuwachs von über 11 % verzeichnet. Im Laufe des Augusts hat der Kurs die wichtigen gleitenden Durchschnitte nach oben durchbrochen und hat zuletzt bei 21,27 Euro ein neues 52-Wochenhoch markiert.

Über die vergangenen zehn Jahren war das Dividendenwachstum sehr gering. Die Dividendenrendite war zuletzt dennoch sehr attraktiv. Über einen Zeitraum von drei Jahren liegt die durchschnittliche Dividendenrendite bei 5,65 %.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von