Der Aktienscreener: 2 starke REITs, die sich der Sektorschwäche entziehen!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor wir uns heute zwei REIT´s ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Wenn es nach Warren Buffett geht, dann sollte man als Investor möglichst viele Unternehmen analysieren und versuchen die Geschäftsmodelle zu verstehen. Genau das machen wir bei TraderFox tagtäglich. Dabei haben wir verschiedene Hilfsmittel entwickelt, die es Anlegern ermöglichen, das Aktienuniversum nach vorher festgelegten Kritikern stark einzuschränken. Eine Möglichkeit um spannende Aktien zu finden, ist dabei unser Tool "AKTIEN-RANKINGS". Hier haben wir verschiedene Templates hinterlegt, die für jeden Anleger etwas zu bieten haben. Heute geht es um unser Template "Hidden-Champions-Qualität". Mit diesem Template finden wir Aktien, die noch nicht so bekannt sind und eine Marktkapitalisierung zwischen 500 Mio. USD und 20 Mrd. USD aufweisen und noch viele Möglichkeiten haben, um weiter zu wachsen. Aktien aus diesem Screening besprechen wir übrigens in jeder neuen Ausgabe des Growth-Magazins. Infos dazu findet ihr unter folgendem Link: https://aktien-mag.de/magazin/

Und so gehe ich dabei vor!

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS, gehe auf den Reiter "Templates" und wähle "Hidden-Champions-Qualität" aus. Nun muss ich nur noch das Template laden und schon werden mir die voreingestellten Kriterien angezeigt. Dabei wird sich bei dem Screening primär auf eine hohe Nettogewinnmarge und ein stabiles Umsatzwachstum konzentrieret. Diese beiden Faktoren sind mit jeweils 50 % gewichtet.

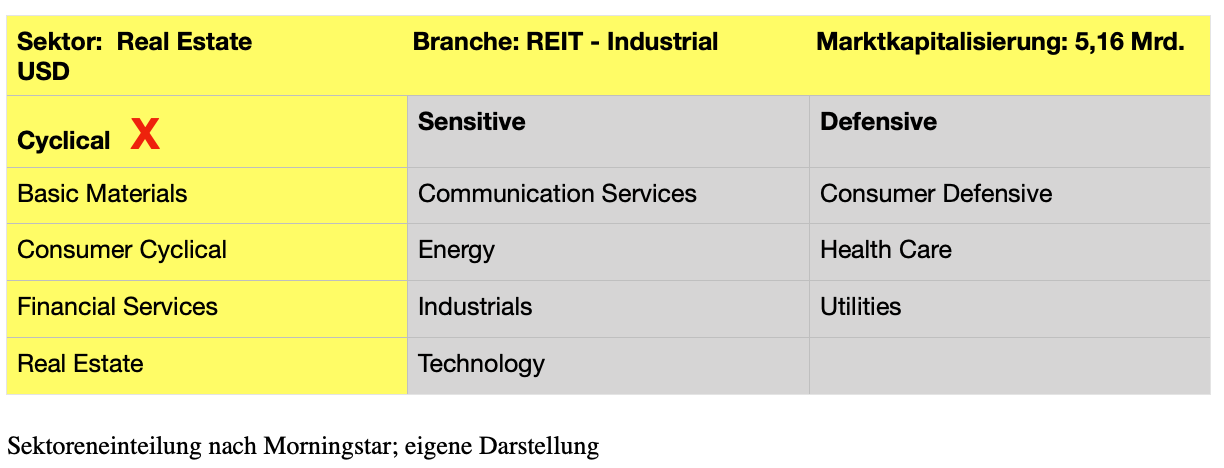

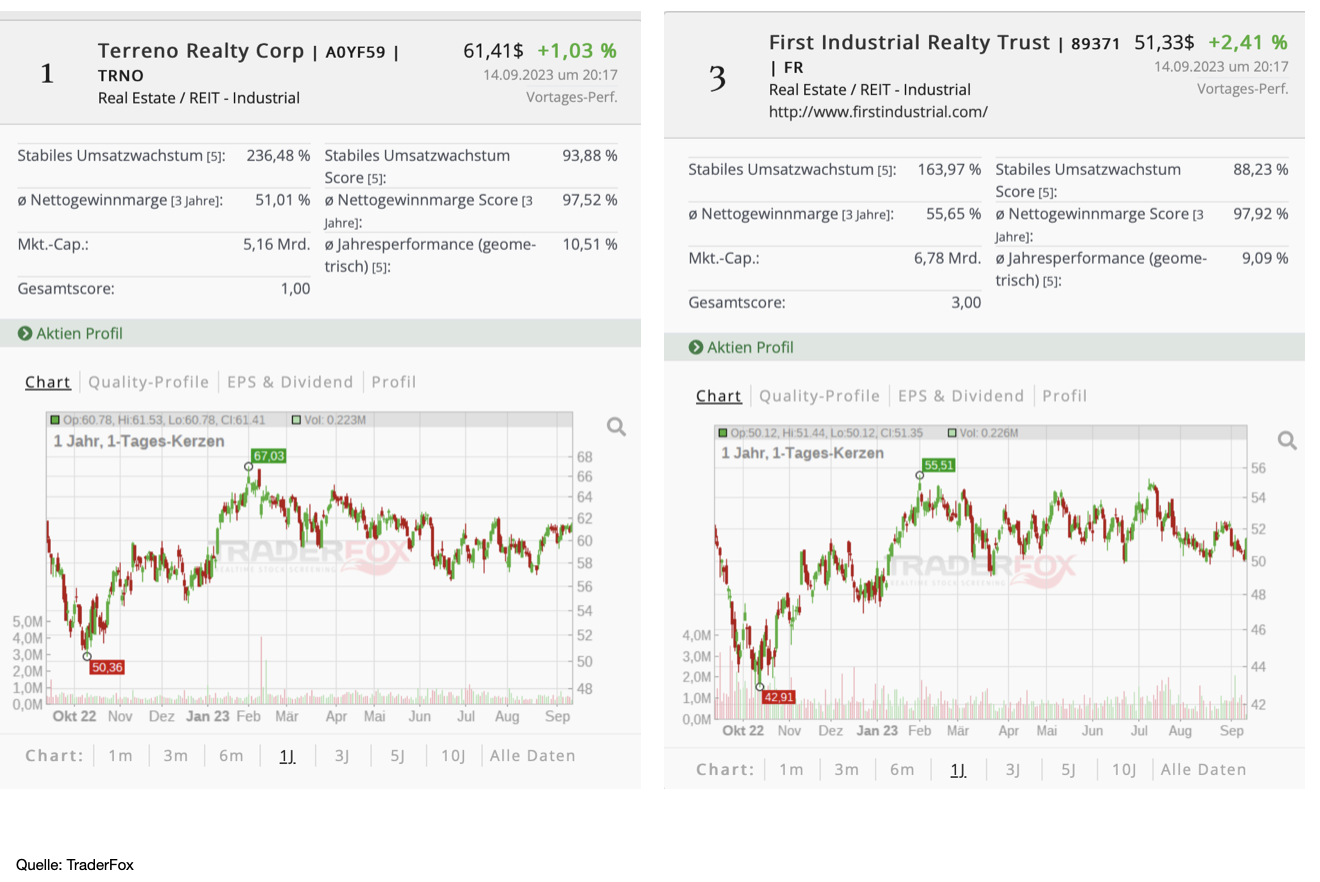

Wenn ich jetzt auf "scannen" gehe, dann wird mir die Liste mit allen verbleibenden Aktien angezeigt. Ich konzentriere mich grundsätzlich nur auf die ersten 50 Aktien. Interessant ist, dass 80 % der Top-50 Aktien aus den beiden Sektoren Financial Services und Real Estate kommt. Aus diesem Grund wollen wir uns heute einige REITs, also Immobilien-Investmentgesellschaften, ansehen. Dabei will ich euch heute die aktuelle Nummer 1 und 3 vorstellen. Es handelt sich um Terreno Reality und First Industrial Rrealty Trust.

Was sind REIT´s?

Bevor wir auf die beiden Unternehmen eingehen, will ich kurz erklären, was REITs sind. Dabei handelt es sich um börsennotierte US-Immobiliengesellschaften, die Erträge aus der Vermietung, Verpachtung und dem Immobilienverkauf generieren. REITs werden vom Staat gefördert und sind verpflichtet, einen Großteils ihres Gewinns beziehungsweise des Cashflows in Form von Dividenden an die Aktionäre auszuschütten. Aus diesem Grund sind die Dividendenrenditen bei REITs bedeutend höher als bei anderen Unternehmen. Primär in Zeiten mit hoher Inflation haben REITs, historisch betrachtet, besser abgeschnitten als Aktien. Allerdings sind auch REITs keinesfalls ohne Risiko und können letztlich genauso stark schwanken wie andere Aktien auch.

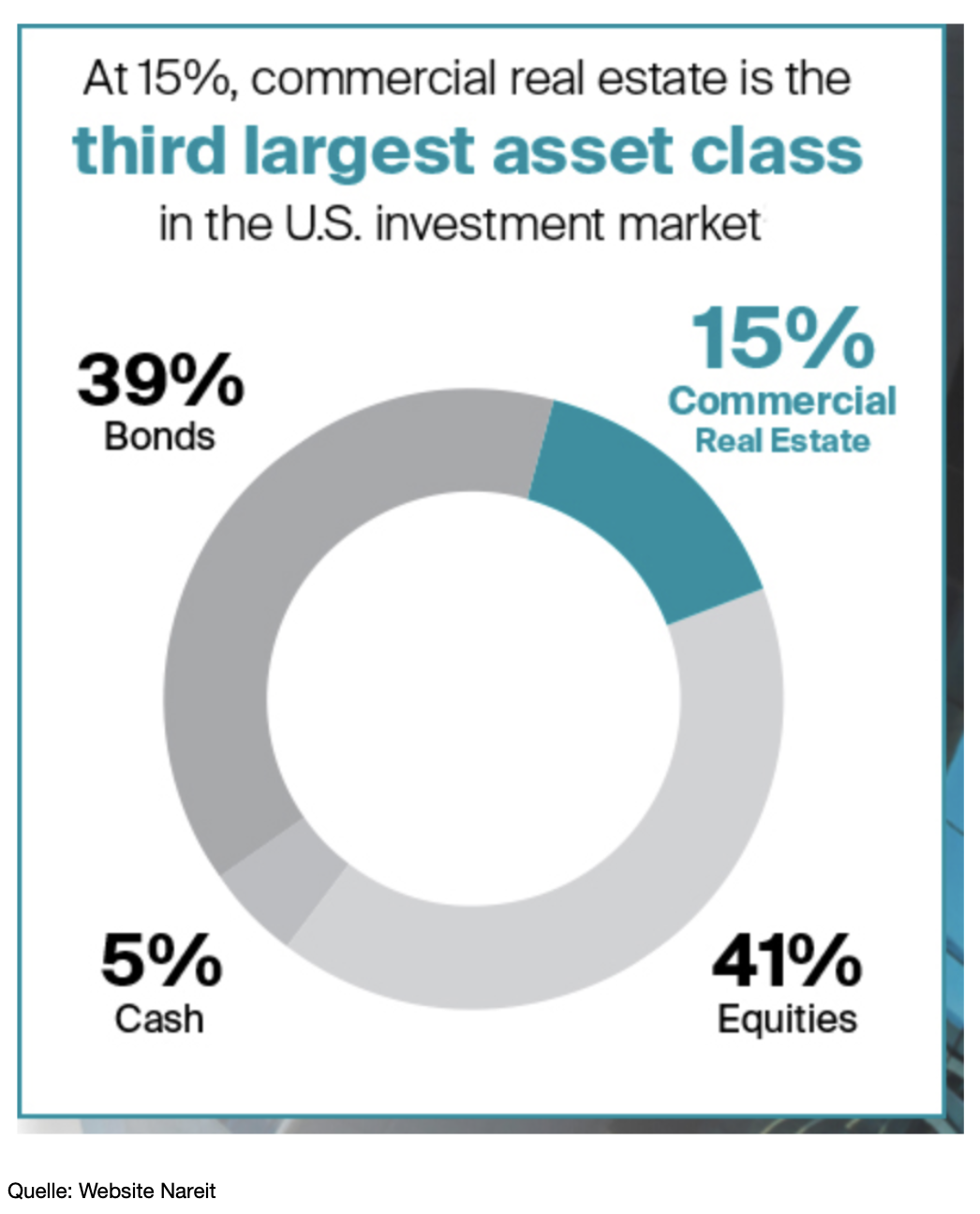

Dabei muss man wissen, dass es innerhalb des Sektors verschiedene Untergruppen gibt. Dazu zählen beispielsweise die Bereiche Büro, Industrie, Einzelhandel, Wohnen, Wälder, Infrastruktur oder Datencenter. Zwischen den Bereichen gibt es große Unterschiede was die Entwicklung in einer Rezession betrifft. Laut Nareit, einer Webseite, die ich, um sich einen Überblick zu verschaffen, durchaus empfehlen kann, haben Lodging REITs in den letzten beiden Rezessionen am stärksten verloren, konnten allerdings auch am stärksten im Anschluss zulegen. Am wenigsten volatil zeigten sich in Rezessionen Self-Storage REITs. Dabei muss man sagen, dass in den letzten zwei Jahren der REITs-Bereich der schlechtestes Sektor war. Ein Grund, warum es sinnvoll sein kann, in REITs zu investieren, ist neben den attraktiven Dividendenzahlungen, die Tatsache, dass es sich um die drittgrößte Assetklasse auf dem US-Markt handelt und das eigene Depot durch REITs diversifiziert werden kann.

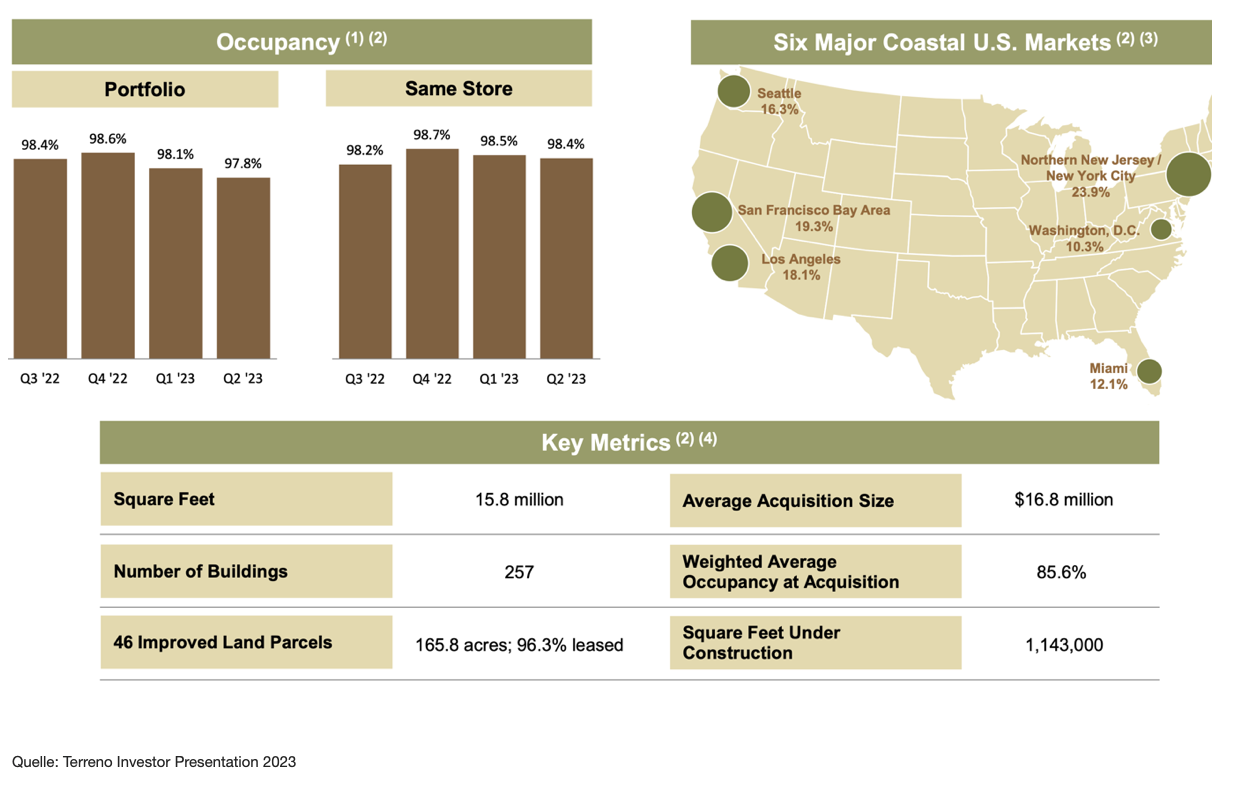

Terreno Realty (TRNO / US88146M1018) konzentriert sich ausschließlich auf hochwertige Industrieimmobilien in den Küstenregionen der Vereinigten Staaten. Konkret ist das Unternehmen in sechs Märkten tätig, die sich, aufgrund ihrer Lage, durch sehr geringe Leerstandsquoten auszeichnen. Diese sind: Los Angeles, New York City, San Francisco, Seattle, Miami und Washington, D.C. Das Unternehmen wurde 2009 gegründet. Die Marktkapitalisierung beträgt aktuell 5,16 Mrd. USD.

Geschäftsmodell

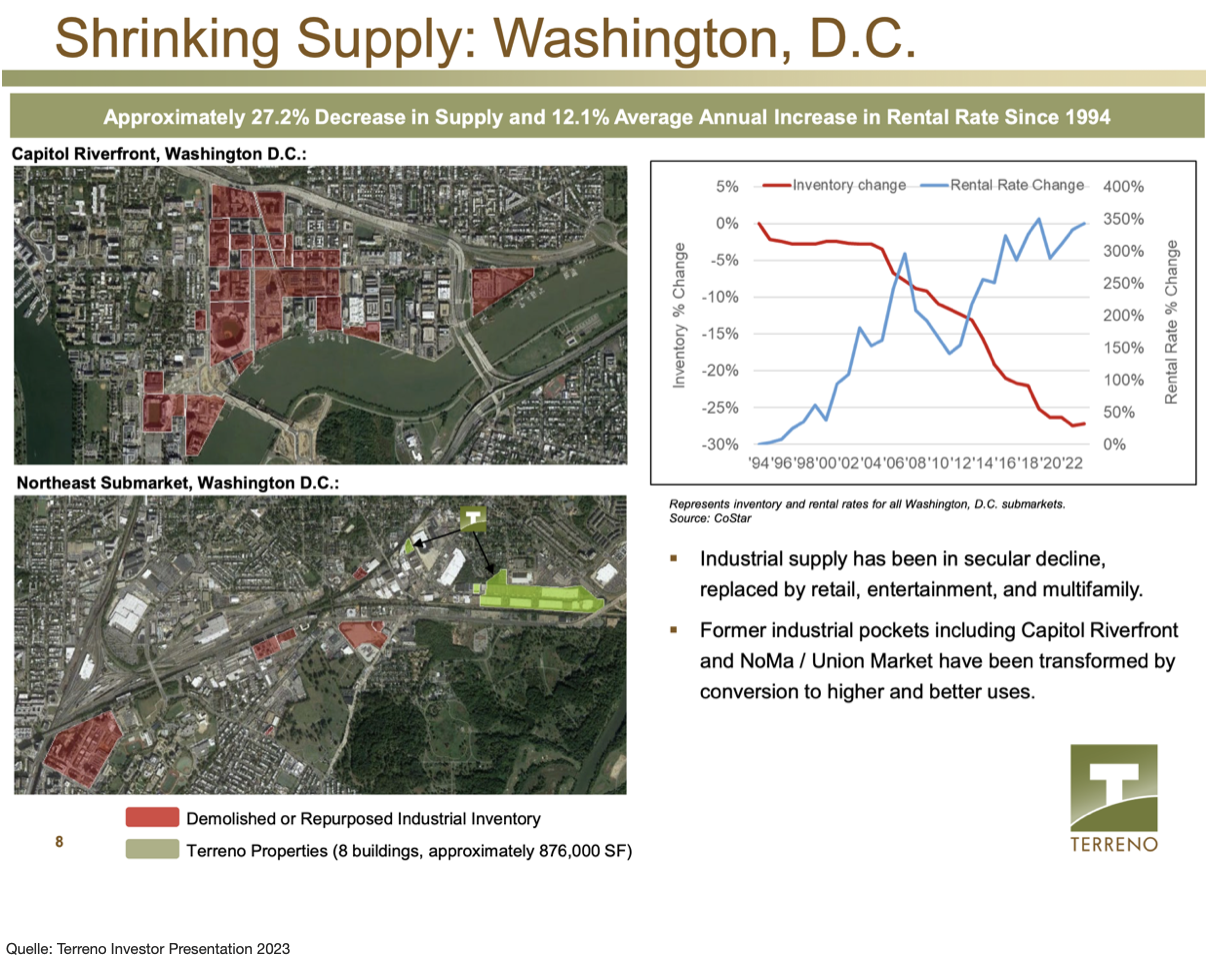

Das Unternehmen nennt seine Strategie die "Six-Market Strategy", was sich letztlich auf die Regionen bezieht, in die das Unternehmen investiert. Der Grund, warum man sich ausschließlich auf diese Regionen konzentriert, liegt darin, dass diese Regionen eine wachsende Bevölkerung aufweisen und über eine hochentwickelte Flughafen-, See- und Autobahninfrastruktur verfügen, die eine schnelle Warenverteilung ermöglicht. Zudem weisen alle sechs Märkte erhebliche regulatorische Hindernisse für die Entwicklung von konkurrierenden Immobilienunternehmen auf.

Das Unternehmen verweist darauf, dass es keine komplizierten Joint Ventures eingehen wirdnoch irgendwelche Projekte auf der "grünen Wiese" entwickelt. Der Anteil an Immobilien bezogen auf die verschiedenen Regionen ist ausgewogen, wobei der Schwerpunkt mit 23,9 % in New York zu finden ist. Das Management besitzt einen Anteil von 2,4 % am Unternehmen. In den letzten Jahren ist das Portfolio mit beeindruckender Geschwindigkeit gewachsen, wobei allein im letzten Jahr Gebäude für 316 Mio. USD hinzugekommen sind. Insgesamt besitzt es 257 Gebäude und knapp 600 Kunden, darunter FedEx, Danaher und die US-Regierung. Dabei ist die Kundendiversifizierung stark. Der größte Kunde Amazon kommt gerade einmal auf einen Anteil von etwa 5 %.

Kennzahlen

Das Unternehmen kann mit einem soliden Wachstum überzeugen, wobei die AFFO in den letzten fünf Jahren um durchschnittlich 8,4 % gewachsen ist. Zum Jahresschluss 2022 betrug das AFFO 150,9 Mio. USD, während im Jahr 2012 hier erst 7,4 Mio. USD gestanden hatten. Dies ist beachtlich, da die Konkurrenz im selben Zeitraum mit nicht einmal durchschnittlich 2 % wachsen konnte. Obgleich das wirtschaftliche Umfeld aktuell schwierig ist, sind die Aussichten auf Wertsteigerung und Kapitalzuwachs weiter groß.

Für das aktuelle Jahr wird von einem AFFO-Wachstum von 15 % ausgegangen. Was mir zudem am Unternehmen gefällt ist die Tatsache, dass es bestrebt ist, den Anteil der variabel verzinslichen Schulden an der Gesamtverschuldung bei 20 % zu halten. Damit ist es gut gegen einen Zinsanstieg gewappnet. Mit 775 Mio. USD ist die Gesamtverschuldung zudem moderat. Damit ist Terreno Realty einer der am wenigsten fremdfinanzierten REITs im Industriesektor. Dabei ist darauf hinzuweisen, dass die Fremdkapitalquote mit 30 % ebenfalls konservativ ausfällt. Es handelt sich um ein Unternehmen mit relativ geringem Fremdkapitalanteil, dessen Umsatz, Nettogewinn und FFO in diesen schwierigen Zeiten steigen.

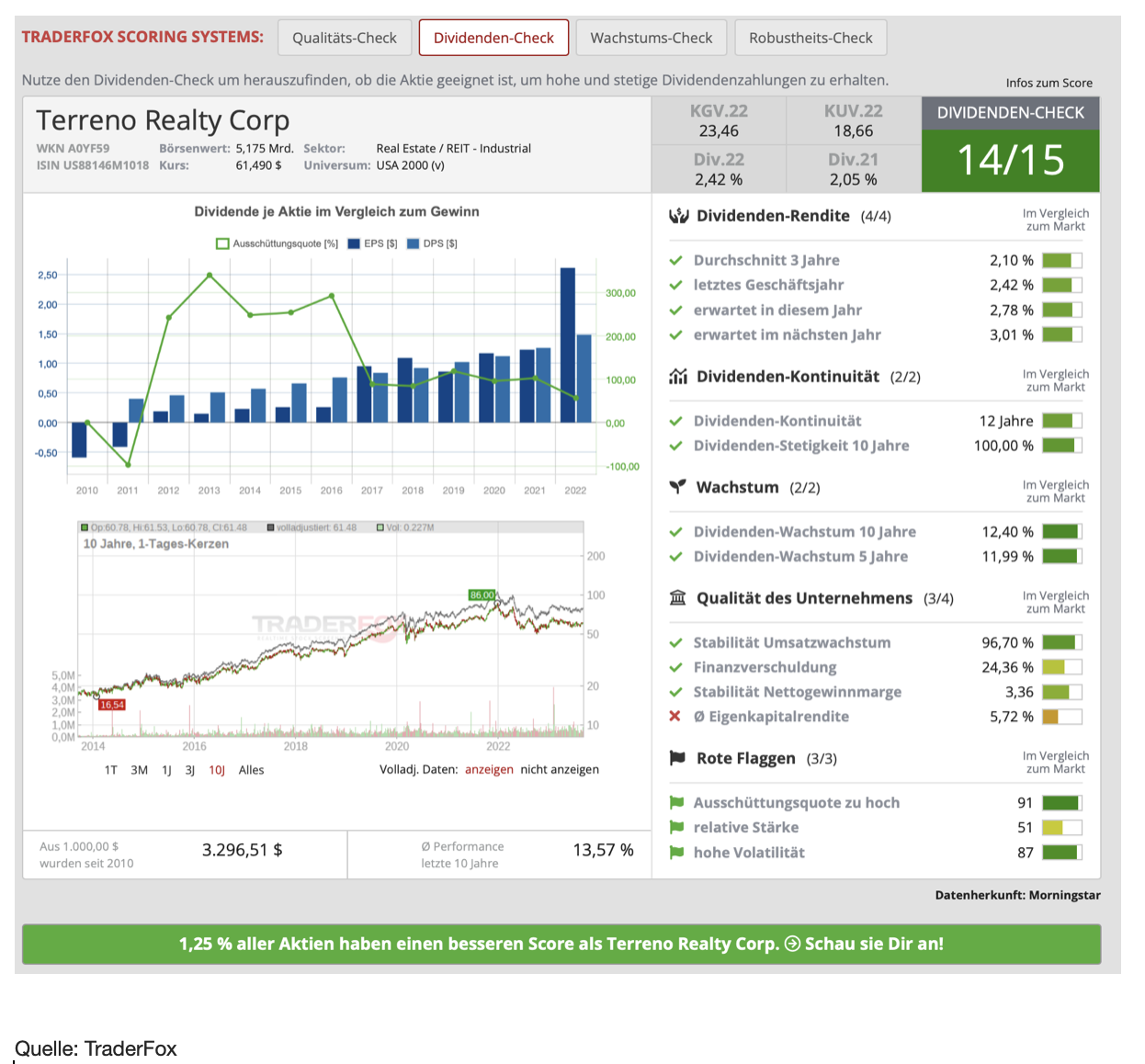

Was mir außerdem gefällt, ist die Dividende. So kann das Unternehmen auf eine lange Geschichte zweistelliger Dividendenzuwächse zurückblicken, wobei das durchschnittliche Wachstum der letzten fünf Jahre bei 12,7 % liegt. Zwar ist die Dividendenrendite mit 2,93 % bei weitem nicht so hoch wie bei vielen anderen REITs, aber mir ist ganz ehrlich gesagt, das sehr stabile Dividendenwachstum als langfristiger Anleger wichtiger. Denn eine schnell und stetig steigende Dividende kann bei einer geringeren Anfangsrendite zu einem beeindruckenden Einkommenswachstum führen. Nach dem TraderFox Dividenden-Check bekommt die Aktie 14 von 15 Punkten.

Einen Schwachpunkt sehe ich in der Bewertung. Denn die Aktie ist bezogen auf das Preis/AFFO-Verhältnis ziemlich teuer. So liegt es bei 38. Da allerdings mit einem weiteren stabilen Wachstum in den nächsten Jahren gerechnet wird, dürfte das bei stagnierendem Kurs, die Bewertung etwas drücken. Klar ist, dass man bei dem REIT sowohl für das Wachstum als auch die geringe Schuldenlast einen Aufpreis zahlt.

Wachstum und Risiken

Terreno profitiert durch die Positionierung seiner Lagerhäuser an Orten mit hoher Nachfrage und begrenztem oder schrumpfendem Angebot. Die Nachfrage nach den Objekten von Terreno, ist trotz der aktuell schlechten Stimmung am Immobilienmarkt, immer noch hoch und liegt bei 97 %. Etwa 40 % der Mietverträge laufen in den nächsten drei Jahren aus. Nach aktuellem Stand wird Terreno, wie in den letzten Jahren auch, erhebliche Preisanpassungen nach oben durchsetzen können, zumal die Mehrzahl der Kunden weiterhin große Industrieflächen für ihre Geschäfte benötigen und der Schlüssel zum Erfolg im Immobiliengeschäft die Lage ist.

Was zu weiterem Wachstum beitragen dürfte ist die Tatsache, dass das Unternehmen inzwischen eine respektable Größe erreicht hat. Sehr kleine REITs haben oftmals Schwierigkeiten bei der Beschaffung von Wachstumskapital, aber sobald sie mal eine Marktkapitalisierung von 4 Mrd. USD erreicht haben, was bei Terreno der Fall ist, sind die Unterschiede beim Zugang zu Kapital zwischen Mega-Cap-REITs und Mid-Cap-REITs minimal.

Als größtes Risiko erachte sich für Terreno eine schärfer als bislang angenommene Rezession. Sollte es dazu kommen, dürfte auch die Leerstandquote zunehmen, was auf das Wachstum durchschlagen würde.

Nun schaue ich mir noch die Kursentwicklung an:

Die Aktie befindet sich in einem soliden langfristigen Aufwärtstrend und konnte in den letzten zehn Jahren von 14 USD auf an der Spitze 86 USD zulegen. Sie lief bis Ende 2021 wie an der Schnur gezogen nach oben. Der durchschnittliche jährliche Kurszuwachs der letzten zehn Jahre liegt bei 13,5 %. Seit Anfang letzten Jahres allerdings befindet sich die Aktie in einem mittelfristigen Abwärtstrend. Wie es scheint, könnte auch dem aktuellen Niveau allerdings ein Boden gefunden sein. Als Langfristanlager kann ich mir jetzt vorstellen, auf dem aktuellen Niveau eine erste Position zu eröffnen. Zuletzt habe ich die Aktie vor ziemlich genau einem Jahr besprochen. Seither konnte der Kurs der Aktie um gut 20 % zulegen. Dividenden sind hierbei allerdings noch nicht eingerechnet.

First Industrial Reality Trust (FR | US32054K1034) ist eine Investmentgesellschaft, die sich auf Industrieanlagen spezialisiert hat. Durch den Erwerb von fünf Unternehmen durch UPREIT-Transkationen im Jahr 1997 etablierte sich die Gesellschaft zu einem führenden nationalen Eigentümer von Gewerbeimmobilien und hat heute rund 2.000 Kunden. Dabei ist die Gruppe in den Bereichen Leasing, Verwaltung, Verkauf, Erwerb und Entwicklung von Gewerbeobjekten tätig. Der Unternehmenssitz befindet sich in Chigaco. Die Marktkapitalisierung beträgt aktuell 6,7 Mrd. USD.

Geschäftsmodell

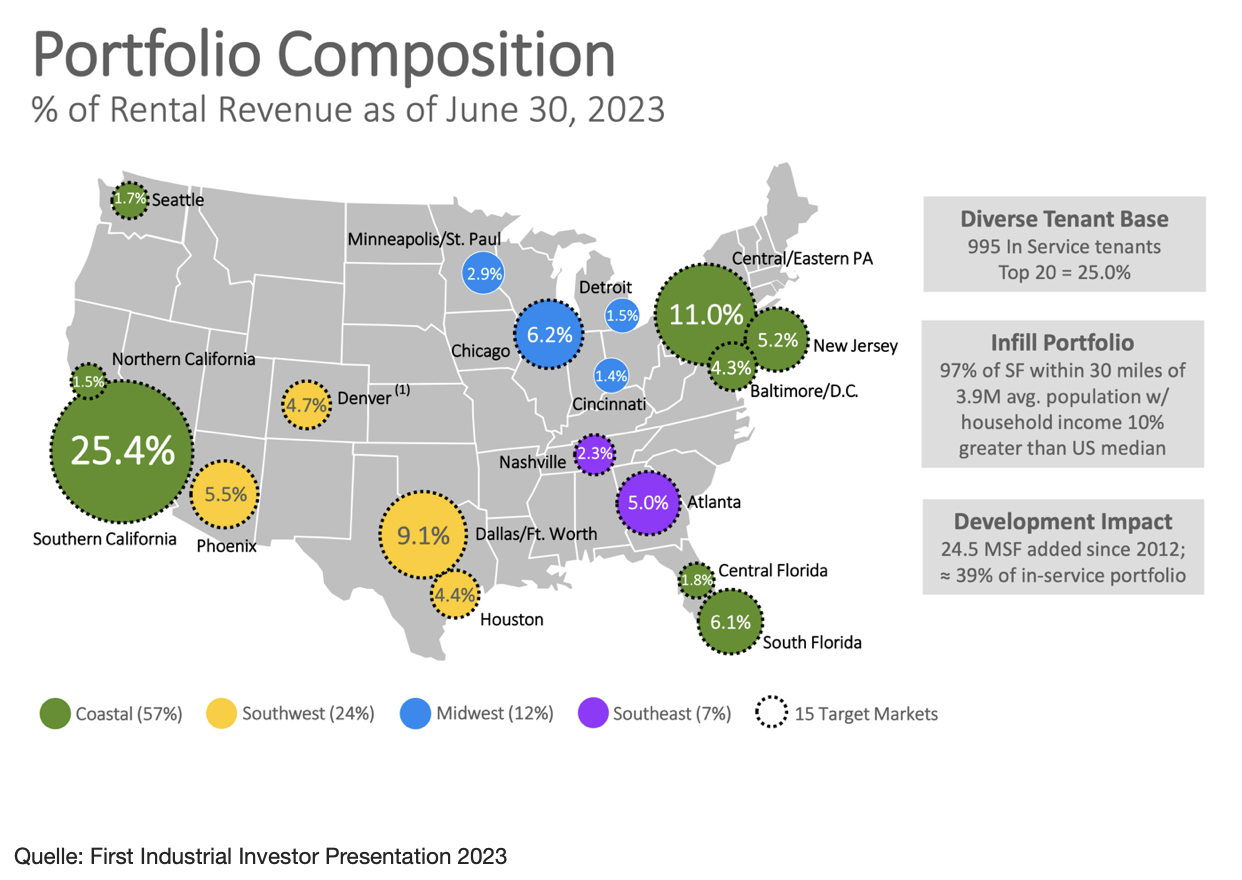

Wie auch Terreno, vermietet das Unternehmen Logistikimmobilien wie Vertriebszentren, Lagerhäuser oder Einzelhandelsgebäude. First Industrial existiert bereits seit 1993 und hat seither ein Portfolio von mehr als 440 Immobilien angehäuft, vornehmlich in den USA. Das Unternehmen konzentriert sich auf 15 wichtige Logistikmärkte, mit besonderem Schwerpunkt auf Märkte mit dem größten Versorgungsengpass in den USA. So wird beispielsweise ein Viertel des Gesamtumsatzes im südkalifornischen Markt erwirtschaftet.

Beindruckend sind die Leerstandsquoten der Unternehmens, die im Durchschnitt bei 3 % liegen und in einigen der stärksten Märkte sogar noch niedriger sind. Dadurch hat es First Industrial Reality geschafft, Mietspannen von weit über 20 % in den letzten Jahren zu erzielen. Neben der Vermietung kauft das Unternehmen auch attraktives Land auf, um darauf neue Logistikgebäude zu errichten.

Kennzahlen

Laut unserer Datenbank konnte das Unternehmen in den letzten 5 Jahren ein Gewinnwachstum von durchschnittlich knapp 10 % erzielen, während der Umsatz von 403 Mio. USD im Jahr 2018 auf 540 Mio. USD im letzten Jahr zulegen konnte. Allerdings macht sich die schwierige Wirtschaftslage im aktuellen Jahr auch beim Umsatz bemerkbar. Dieser wird relativ starke auf 440 Mio. USD zurückgehen, bevor er im kommenden Jahr wieder anziehen soll. Dabei konnte das Unternehmen auch im letzten Quartal neue Rekorde bei den Cash-Mieten erzielen, was aufgrund der allgemein angespannten Lage erstaunlich ist.

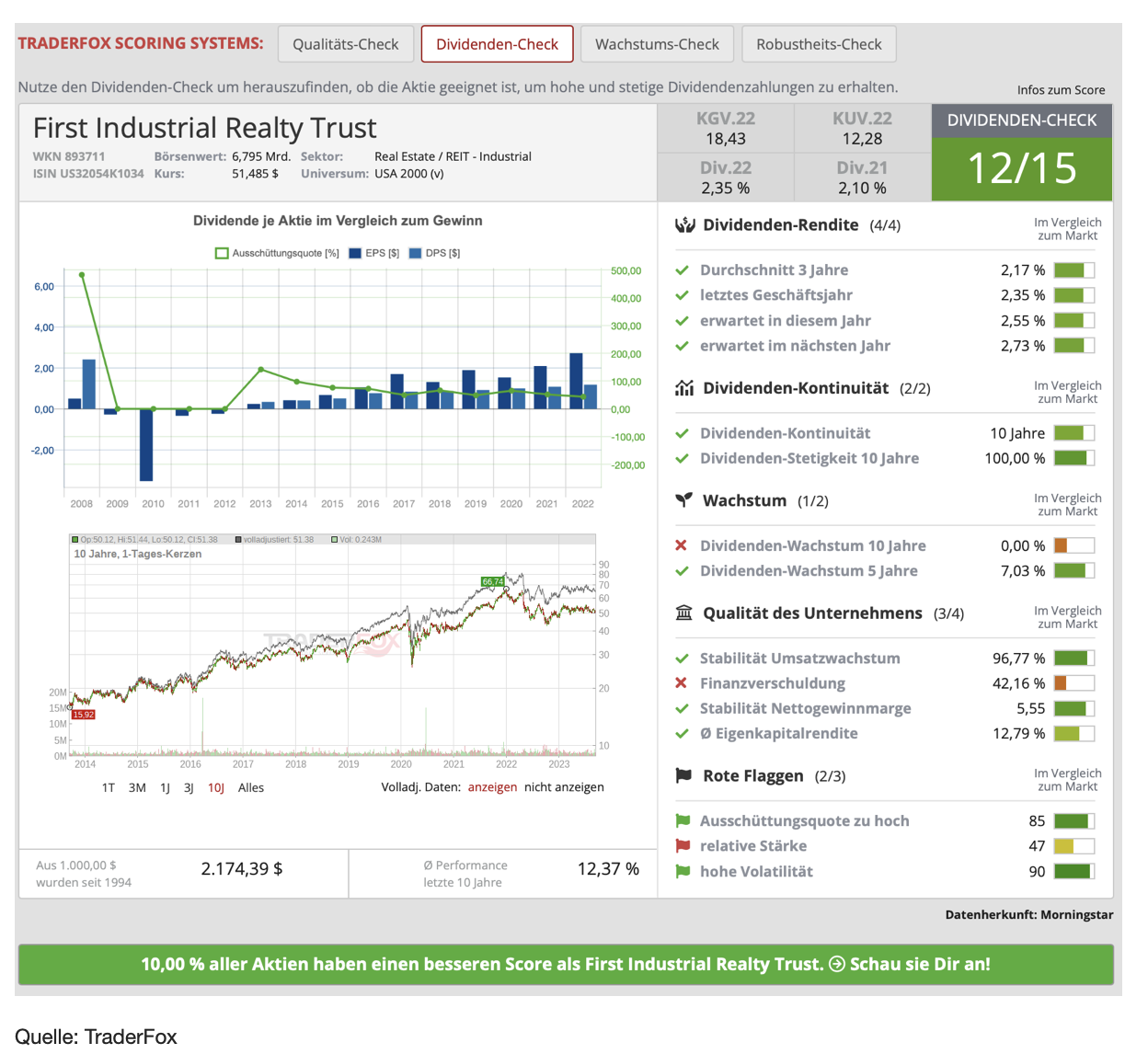

Für das nächste Jahr wird mit einem AFFO-Wachstum (Adjusted Funds from Operations) von gut 11 % gerechnet, was deutlich über dem Branchendurchschnitt von 3,8 % liegt. Verantwortlich hierfür könnte sich sein, dass die großen Mieter, deren Mietverträge im Jahr 2024 auslaufen, bereits schon verlängert wurden. Zwar ist zuletzt die Bindungsquote von 63 % im letzten Quartal auf aktuell 60 % gesunken. Allerdings ist dieser Rückgang, meines Erachtens, unproblematisch und schwankt von Quartal zu Quartal. Nach dem Dividenen-Check von TraderFox kommt die Aktie auf 12 von 15 Punkten. Die Dividendenrendite beträgt aktuell 2,48 %. Das Payout-Ratio liegt bei geringen 52 %, während das Wachstum der Dividende in den letzten fünf Jahren 7,5 % betrug.

Wachstum und Risiken

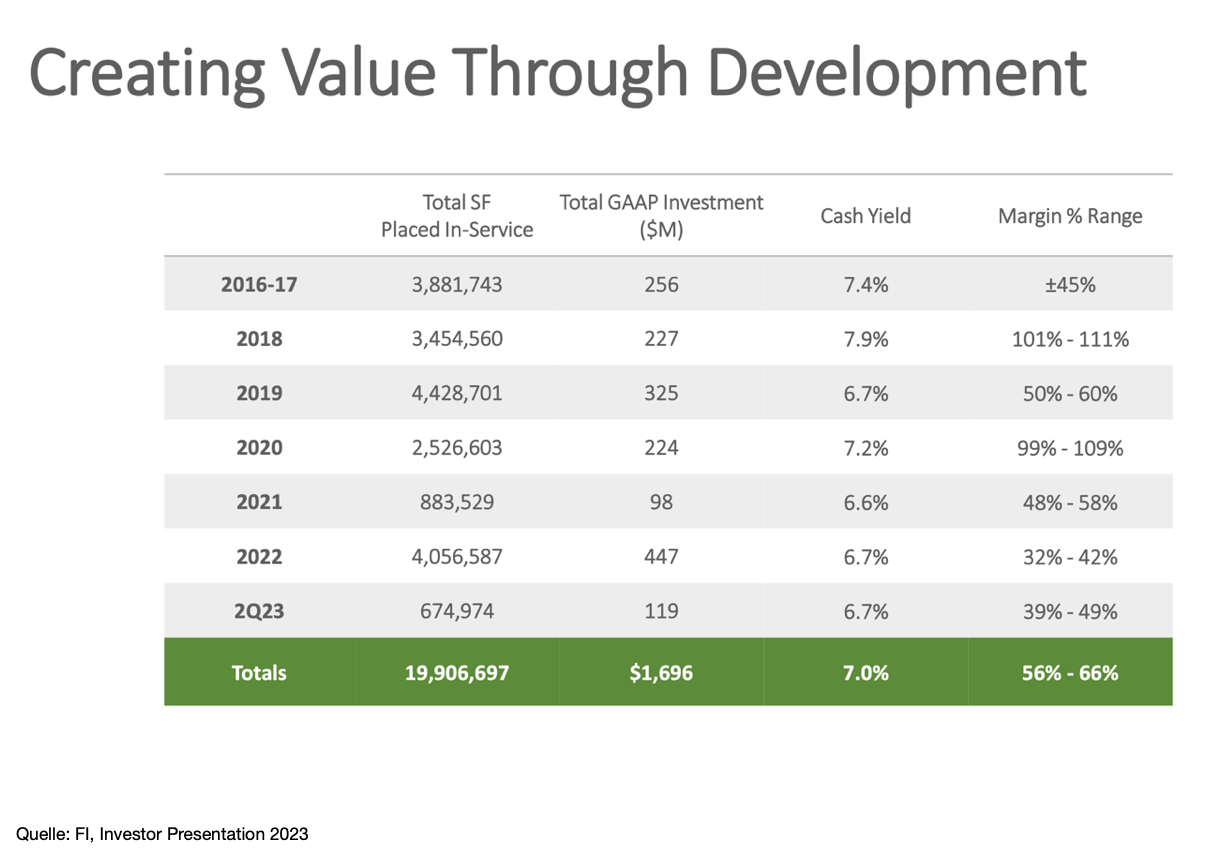

Neben dem starken Mieterwachstum gefällt mir, dass die Entwicklung eigener Bauprojekte in den kommenden Jahren weiter vorangetrieben werden soll. Klar ist, dass dies insgesamt ein risikoreiches Unterfangen darstellt, als die bloße Vermietung. Doch aktuell läuft es auch hier weiterhin gut. Die zuletzt fertiggestellten Projekte, unter anderem in Florida und Phoenix konnten bereits nahezu komplett vermietet werden. Dennoch könnten in einer Rezession genau diese Bauprojekte kurzfristig zu einem Problem werden, weil dann die Nachfrage sehr schnell wegbrechen kann.

Dann besteht das große Risiko, dass First Industrial mit einem Überschuss an leer stehenden Immobilien konfrontiert wird, was eine Verringerung des Mietpreiswachstums noch verstärken würde. Allerdings sehe ich diese Annahme bereits im Kurs eingepreist. Denn mit einem Preis-AFFO-Verhältnis von 22 ist die Aktie für einen Industrie-REIT mit erheblichem Engagement in Tier-1-Märkten sehr attraktiv bewertet. Als Vergleich sei hier die gerade besprochene Terreno oder Redford gennant, die jeweils eine Preis-AFFO-Bewertung von über 30 haben.

Dabei würden sich die negativen Aspekte auch nur bemerkbar machen, sollte es tatsächlich zu einer schweren Rezession kommen. Bleibt diese aus, dann ist es genau die Kombination aus Vermietung und Entwicklung in Gebieten mit hoher Bevölkerungsdichte, welche dem Unternehmen einen Wettbewerbsvorteil verschafft und eine enorm gute Voraussetzung für weiteres Wachstum darstellt.

Nun schaue ich mir noch die Kursentwicklung an:

Die Aktie befindet sich langfristig gesehen in einem soliden Aufwärtstrend. Seit 2014, wo sie bei etwa 16 USD notierte, konnte sie an der Spitze immerhin mehr als 300 % zulegen. Dividenden sind da allerdings noch nicht mit eingerechnet. Der durchschnittliche jährliche Zuwachs der letzten zehn Jahre liegt bei 12 %. Seit dem Hoch bei 66 USD ist die Aktie mit der Schwäche innerhalb des Sektors ebenfalls zurückgekommen. Allerdings bei weitem nicht so stark wie viele andere REITs. Aktuell scheint die Aktie einen Boden auszubilden. Mit dem Ausbruch über die Marke von 55 USD könnte die Konsolidierung bei First Industrial bereits wieder ihr Ende finden.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch ein schönes Wochenende

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von