Der Aktienscreener: Diese zwei Neo-Darvas Aktien sollte jeder Trader kennen!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor wir uns heute zwei Neo-Darvas Aktien ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Die Neo-Darvas-Strategie von TraderFox, geht auf den ungarischen Tänzer Nicolas Darvas zurück, der seine Erfolgsgeschichte in zwei Büchern niederschrieb. Sein Handelsansatz basiert auf einer Trendfolgestrategie. Ein berühmtes Zitat von Darvas beschreibt seine Strategie sehr gut. So sagte er einmal: "Der einzige solide Grund eine Aktie zu kaufen besteht darin, dass sie steigt!" In seinem 1960 erschienenen Bestseller "How I Made 2,000,000 $ in the Stock Market" beschreibt der Ungar in sehr unterhaltsamer Schreibweise wie er mit wenig Zeitaufwand während seiner Tanz-Karriere über 2.000.000 US-Dollar verdiente. Die Bücher von Nicolas Darvas liegen mittlerweile als deutsche Übersetzung vor.

Es gibt mehrere Gründe warum sich die Darvas-Strategie so großer Beliebtheit erfreut. Erstens verbirgt sich dahinter ein durchdachtes und logisches Konzept der Aktienauswahl. Zweitens war Nicolas Darvas ein sehr begabter Autor, der auf packende Art und Weise seine Vorgehensweise an der Wall Street beschrieb. Und drittens taugt Darvas als Vorbild für berufstätige Börsianer, die ebenfalls systematisch an der Börse Geld verdienen wollen. Darvas war professioneller Tänzer und ständig auf Tournee. Seine Börsengeschäfte tätigte er in den wenigen Stunden Freizeit, die ihm nach einem langem Tag zur Verfügung standen.

Wir bei TraderFox haben ein Basis-Screening mit dem Namen Neo-Darvas entwickelt, das sich stark an dem Trendfolge-Ansatz von Nicolas Darvas orientiert. Dabei kommen nur Titel in Frage, die seit dem Halbjahrestief mindestens 70 % zugelegt haben und die in den letzten 20 Handelstagen ein neues 52-Wochenhoch markierten. Mit dem Neo-Darvas-Ansatz ist man als Trader also immer genau da, wo gerade die Musik spielt. Zu beachten ist allerdings, dass bei diesem Ansatz die Volatilität sehr hoch ist. Nicolas Darvas setzte auf Aktien, die nahe ihrem Allzeit- oder Mehrjahreshoch notierten. Sei Credo lautete "kaufe teuer, verkaufe teurer".

Dahinter steckt die Philosophie, dass sich Aktien in Trends bewegen. Wenn eine Aktie auf Allzeithoch notiert, muss dahinter ein fundamentaler Grund stecken. Es ist sehr wahrscheinlich, dass dieser fundamentale Grund, die Aktie auch noch in einigen Wochen oder Monaten positiv beflügelt. Warum also sollte der Aufwärtstrend genau dann kippen, wenn wir kaufen?

Ein wichtiges Element der Darvas-Strategie sind die sogenannten Darvas-Boxen. Darvas schreibt: "Bei einer Untersuchung des Aktiencharts konnte ich die Auswirkungen dieses Widerstandes in grafischer Form erkennen. Der Kurs eine Wertpapiers steigt auf ein bestimmtes Niveau. Dann, als ob er gegen eine unsichtbare Obergrenze stößt, prallt er wie ein Tennisball ab und landet auf dem Weg nach unten auf einem bestimmten Bodenniveau, prallt wieder nach oben ab, nur um wieder an den gleichen Widerstand wie zuvor zu stoßen. Ich begann zu verstehen, dass dieser Effekt eine oszillierende Bewegung innerhalb eng definierter Grenzen zur Folge hat, wie ein Gummiball, der in einem Glaskasten auf und ab springt. Auf zwei Aktien, die unter den aktuellen Top 3 sind, werde ich heute zu sprechen kommen, wobei man dabei sehr schön die Ausbildung der Darvas-Boxen sehen kann. Wie ich auf diese aufmerksam wurde, zeige ich euch jetzt.

Und so gehe ich dabei vor!

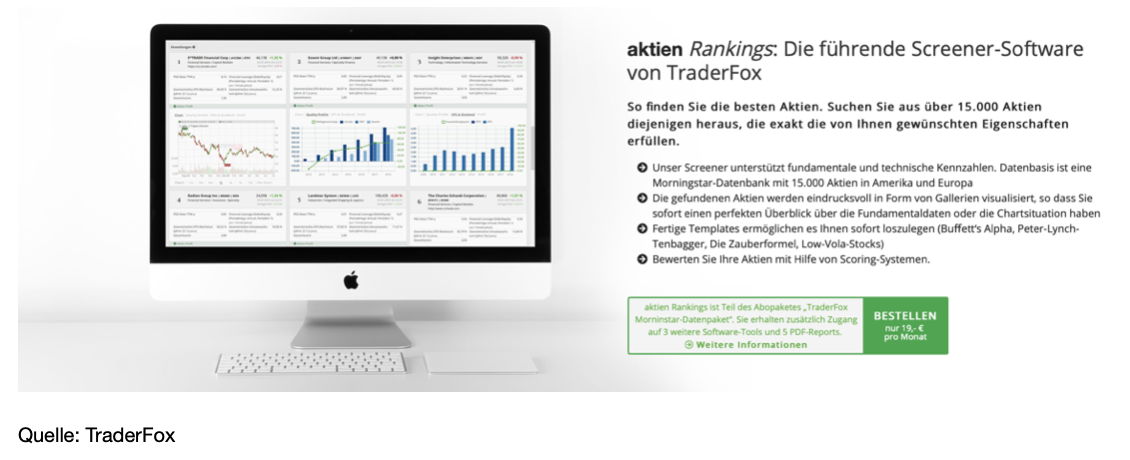

Um das Template aufzurufen, melde ich mich bei www.traderfox.de an. Dann gehe ich auf das Tool AKTIEN-RANKINGS und wähle unter dem Reiter "Templates" das Neo-Darvas Basis-Screening aus. Das Tool AKTIEN-RANKINGS ist Teil der Abopaketes "TraderFox Morningstar" und ist für 19 € im Monat erhältlich. Als Nächstes lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt.

Als Aktienuniversum dienen die 2000 volumenstärksten US-Aktien. Wenn ich jetzt auf "scannen" gehe, werden mir noch 200 Aktien angezeigt. Vorstellen will ich heute die Unternehmen auf Platz 1 und auf Platz 3. Wie ihr sehen könnt, handelt es sich dabei um SVB Financial und The Joint Corp.

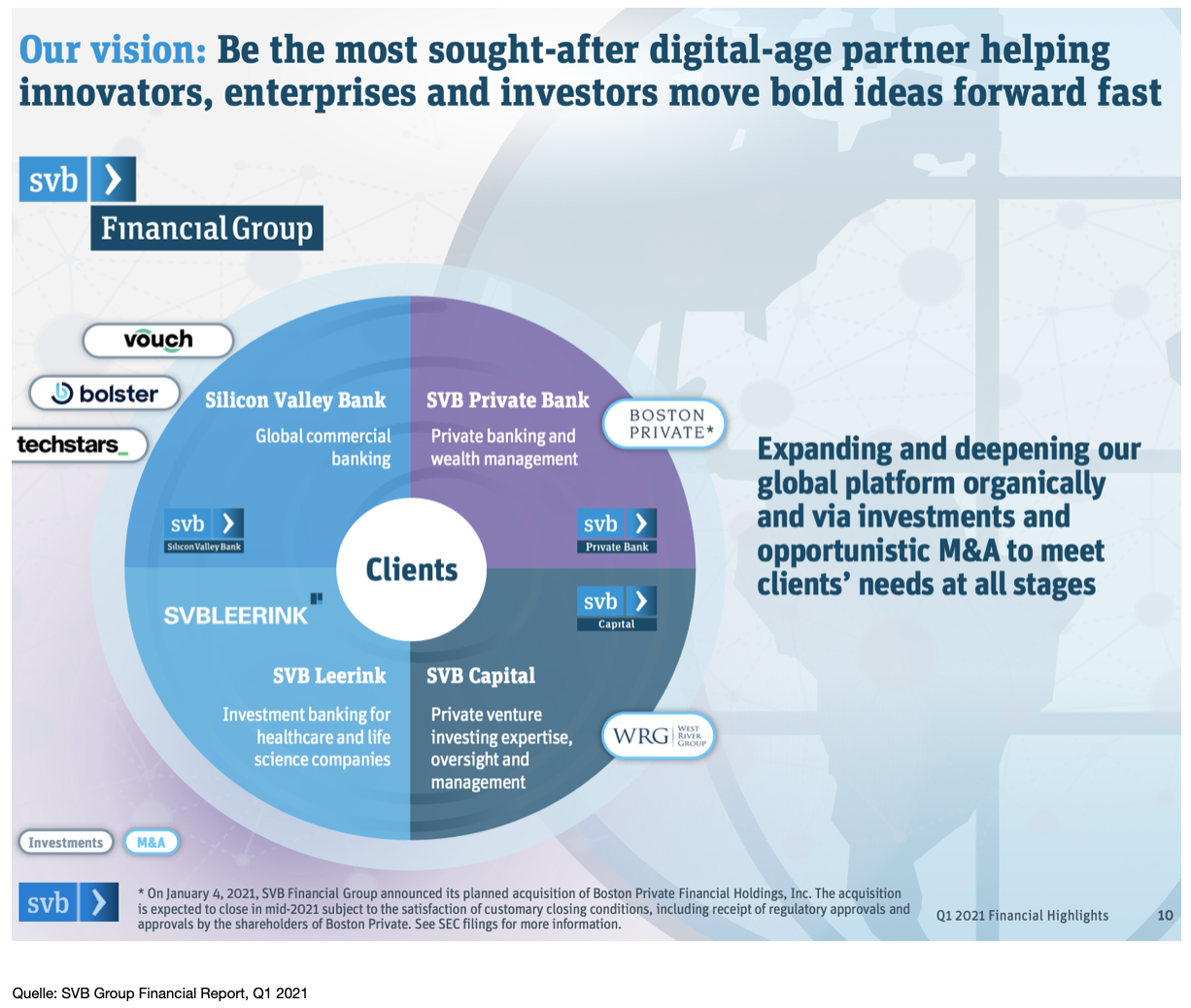

SVB Financial (SIVB): Wie aus dem Namen bereits hervorgeht, handelt es sich bei SVB Financial um eine Bank. Das Akronym SVB steht dabei für Silicon Valley Bank, und das passt auch deshalb, weil das mit Hauptsitz in Santa Clara, Kalifornien ansässige Unternehmen 1983 im Silicon Valley

gegründet wurde. Die Bank hilft seitdem insbesondere High-Tech-Unternehmen und Start-Ups mit Geld auf die Beine. In den letzten 20 Jahren hat die Bank mehr als 30.000 Start-Ups finanziell unterstützt. Die Geschäftsbereiche umfassen u. a. das Geschäfts- und Privatkundengeschäft, die Vermögensverwaltung, die Privatvermögensverwaltung, das Brokerage und Investmentdienstleistungen.

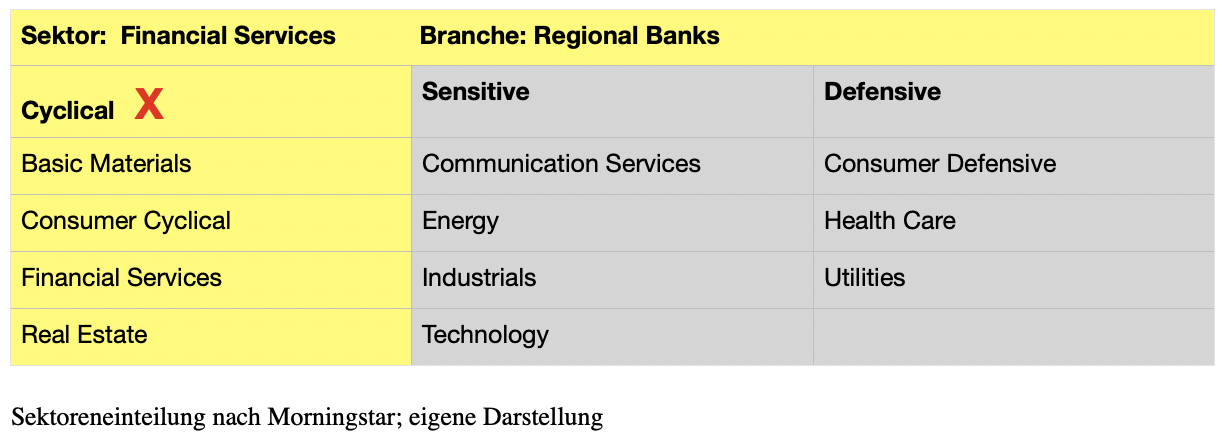

Neben der Kreditvergabe in der Wachstumsphase geht es vor allem um die Finanzierung von Übernahmen und Buyouts. Als ein Paradebeispiel für die Aktivitäten wird oft darauf verwiesen, dass man den heutigen Großkonzern Cisco Systems in dessen Startphase mit Kapital unterstützt hat. In den letzten Jahren hat man bekannte Unternehmen wie Pinterest oder Etsy unterstützt. Aber auch in Deutschland ist die Bank seit 2018 tätig und hat Unternehmen wie dem Essenslieferdienst Hellofresh oder dem Flugtaxibauer Lilium Geld geliehen. An den aussichtsreichsten Geschäftsmodellen beteiligt sich die SVB natürlich auch als Aktionärin. Wie stark die eigene Stellung auf dem Heimatmarkt ist, lässt sich unter anderem daran ablesen, dass von den Venture Capital finanzierten börsennotierten US-Unternehmen mehr als 50 % zu den Kunden zählen. Die Marktkapitalisierung der Bank beträgt aktuell 28,8 Mrd. USD. Das Unternehmen ist dem Sektor Financial Services und der Branche Regional Banks zuzuordnen.

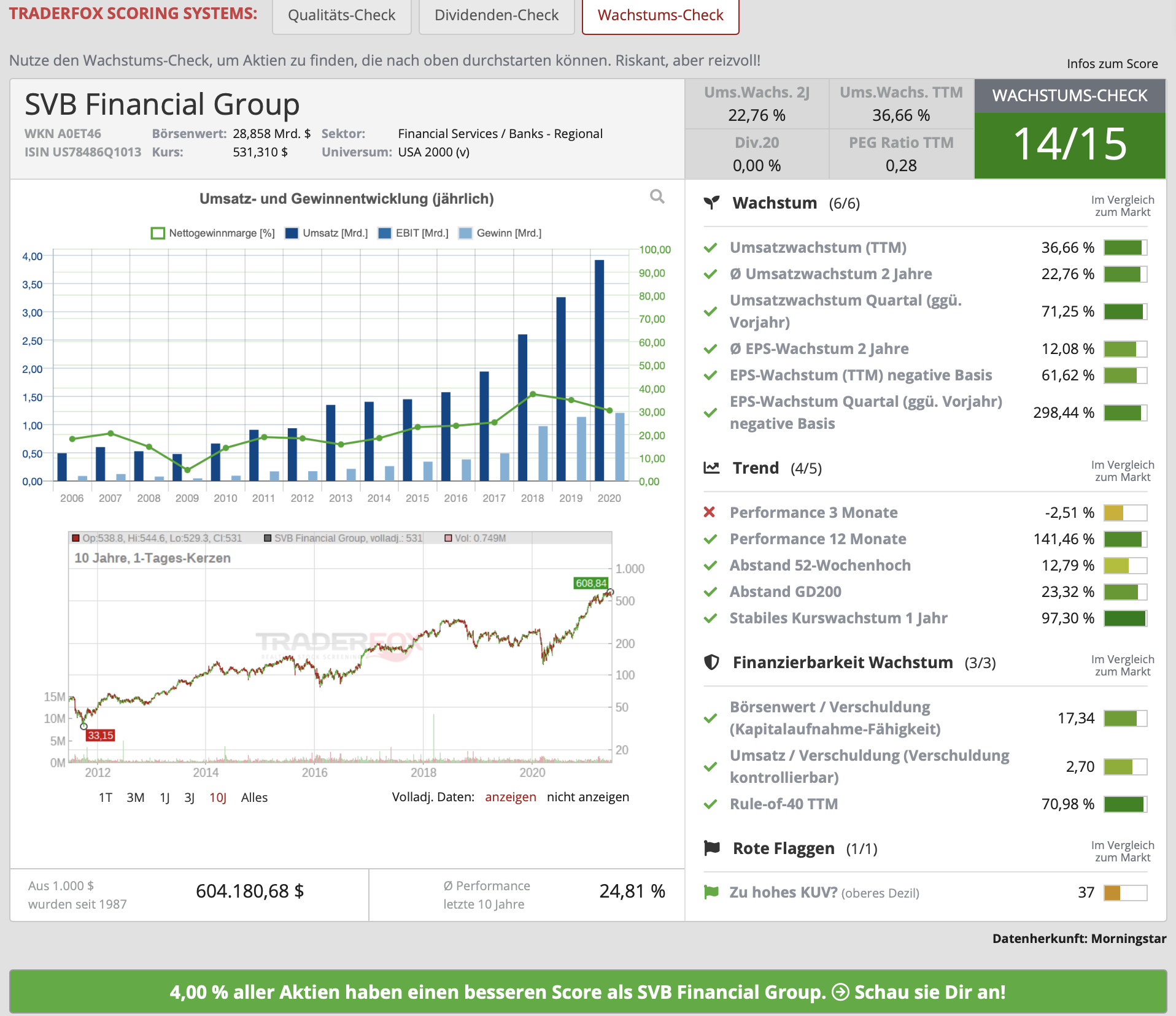

Wachstums-Check

Auch die Pandemie hatte der SVB Bank kurzfristig durchaus zu schaffen gemacht. Zu sehen ist dies, neben dem heftigen Kursrutsch im Frühling 2020, auch an der kurzfristig rückläufigen Eigenkapitalrendite, die in 2020 mit 16,8 % stark unter dem Vorjahr gelegen hatte. Nichtsdestotrotz war die Rendite in 2020 damit immer noch mehr als doppelt so hoch wie diejenige der Peer-Group und konnte im ersten Quartal 2021 auf ein Rekordniveau von 27 % ansteigen. Und ja: das ist ein Wert an den die meisten Konkurrenten nicht im Entferntesten rankommen. Auch die Anzahl der Neukunden stieg im letzten Quartal auf einen neuen Rekord, mit insgesamt nun knapp 40.000 Kunden. Die Bank steht nicht nur als Finanzier junger Firmen zur Stelle, sondern ist auch deren Schatzmeister. Die größten Einlagen stammen von Kunden aus dem Technologie- und Healtcare-Sektor. Und aus diesen Segmenten leiden nur wenige Firmen unter Corona. Zudem führen die angesehensten Winzer Kaliforniens ihre Konten bei der SVB Group.

Zu beachten ist, dass die SVB Bank im Branchenvergleich als relativ Asset-sensitiv gilt. Dadurch könnten steigende Zinsen zu einer Ausweitung der Nettozinsspanne führen. Die aktuellen Diskussionen um mögliche Zinsanhebungen in 2023 oder gar schon in 2022 brachten somit den Kurs kürzlich auch unter Druck. Nichtsdestotrotz sind es vor allem Krisen, welche die Bank stark machen. Denn Start-ups florieren besonders nach Konjunktureinbrüchen. In schwierigen Zeiten ist eine Unternehmensgründung oft der Ausweg aus der Arbeitslosigkeit. In der letzten Rezession in 2009 entstanden beispielsweise 9 % aller aktuell notierten Nasdaq-Unternehmen.

Nach dem TraderFox Wachstums-Check bekommt das Unternehmen sehr gute 14 von 15 Punkten, wobei hier, neben der mauen Performance auf Sicht der letzten drei Monate, auch das verhältnismäßig hohe KUV negativ ins Auge sticht. Während das durchschnittliche KUV in den letzten 20 Jahren bei 6 lag, sehen wir aktuell ein KUV von 8. Auch das KGV mit aktuell knapp 20 liegt über dem Durchschnitt. Gleichzeitig sollte aber auch das starke Wachstum der letzten Jahre gesehen werden, wobei das EPS in den letzten zwei Jahren durchschnittlich um 12,08 % gesteigert werden konnte. Die Analysten gehen im Schnitt von einem Gewinn je Aktie von 29,07 USD im laufenden Geschäftsjahr nach 23,05 USD in 2020 aus. Erweist sich diese Prognose als richtig, wäre das KGV mit Blick auf das laufende Jahr mit 18 trotz der starken Kursgewinne des vergangenen Jahres, meines Erachtens, nicht als zu hoch einzuschätzen.

Kursentwicklung

Im letzten Jahr konnte die Aktie um stolze 200 % zulegen. Das Allzeithoch wurde Anfang Juni erreicht, wobei es in den letzten Wochen deutlich, aufgrund der aufkeimenden Zinsfantasien, auf 530 USD bergab ging. Auf Sicht der letzten 3 Monate erzielte die Aktie eine leicht negative Performance von -2,51 %, weshalb im Wachstums-Check ein Punkt abgezogen wurde. Laut der Strategie von Nicolas Darvas sollte abgewartet werden, bis die Aktie eine neue Darvas-Box gebildet hat. Ein Einstieg würde sich demnach anbieten, wenn das Allzeithoch bei 608 USD überschritten wird. Laut Darvas sollte der Verlust knapp unterhalb des Ausbruchsniveaus begrenzt werden.

The Joint Corp. (JYNT) ist Franchisegeber und Betreiber von chiropraktischen Kliniken in den USA. Die Gesellschaft bietet ihren Patienten die Möglichkeit, Besuche in den Kliniken ohne Termin wahrzunehmen, um eine zeitnahe Behandlung zu erhalten. Derzeit betreibt das Unternehmen 65 eigene Kliniken, wobei erst vor zwei Wochen die erste Klinik im US-Bundesstatt Michigan eröffnet wurde. Zudem befinden sich aktuell mehr als 500 Franchisenehmer unter Vertrag. Allein 2020 sind 70 neue Kliniken in das Netzwerk aufgenommen worden. Die Gesellschaft bietet eine Reihe von Mitgliedschafts- und Wellness-Paketen an. Die Patientenakten werden von den Chiropraktikern der Gesellschaft in Übereinstimmung mit verschiedenen anwendbaren Sicherheits- und Datenschutzbestimmungen für medizinische Akten digital aktualisiert und sind jederzeit abrufbar. Das Unternehmen wurde 2010 gegründet. Die Marktkapitalisierung beträgt aktuell gerade einmal 1 Mrd. USD. Das Unternehmen ist dem Health Care Sektor und der Branche Medical Services zuzuordnen.

Wichtig zu verstehen ist, dass das Gesundheitssystem in den USA teilweise immer noch viel Gegenwind für die Bevölkerung bereithält und für hohe Kosten und Selbstbehalte sorgt. Nicht jeder Bürger hat eine Krankenversicherung, welche Routineuntersuchungen abdeckt. Genau hierin sah The Joint Corp vor zehn Jahren eine große Chance und hat seitdem den Markt für Chiropraktik in den USA revolutioniert. So hat es, aufgrund eines Franchise-Modells, über das sich professionelle Chiropraktiker zusammenschließen, die bereits jetzt jährlich über 12 Mio. Patientenbesuche verzeichnen, eine hochwertige und kostengünstige Patientenversorgung etabliert. Allein in 2020 wurden, trotz Pandemie, 8,3 Mio. Behandlungen durchgeführt, wobei 27 % aller Patienten davor noch nie einen Chiropraktiker besucht hatten. Etwa 50 % der US-Bevölkerung können mit dem Begriff nach wie vor nichts anfangen. Hier sieht Joint durch eine zunehmende Aufklärung in Verbindung mit günstigen Angeboten weitere Wachstumschancen.

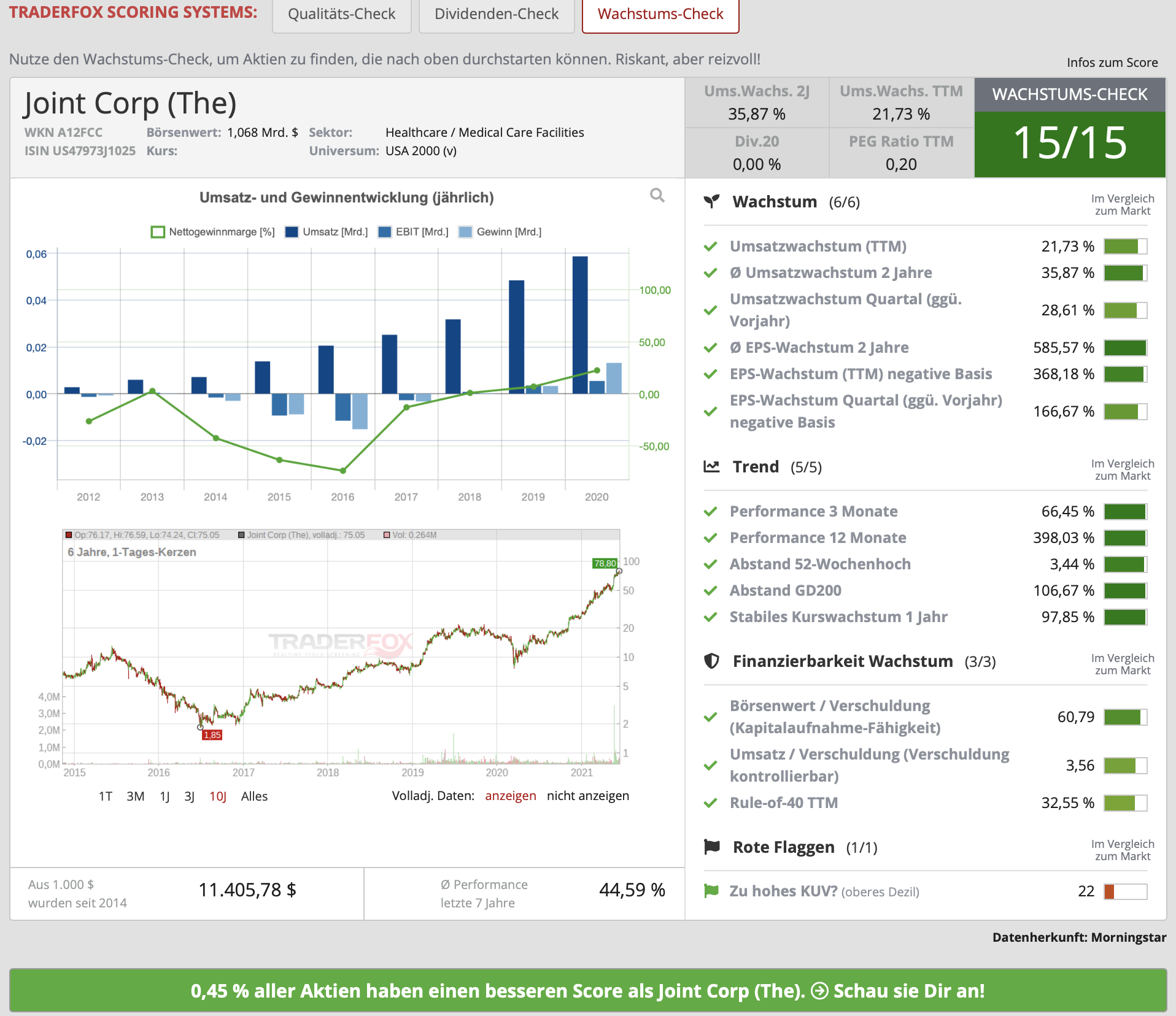

Wachstums-Check

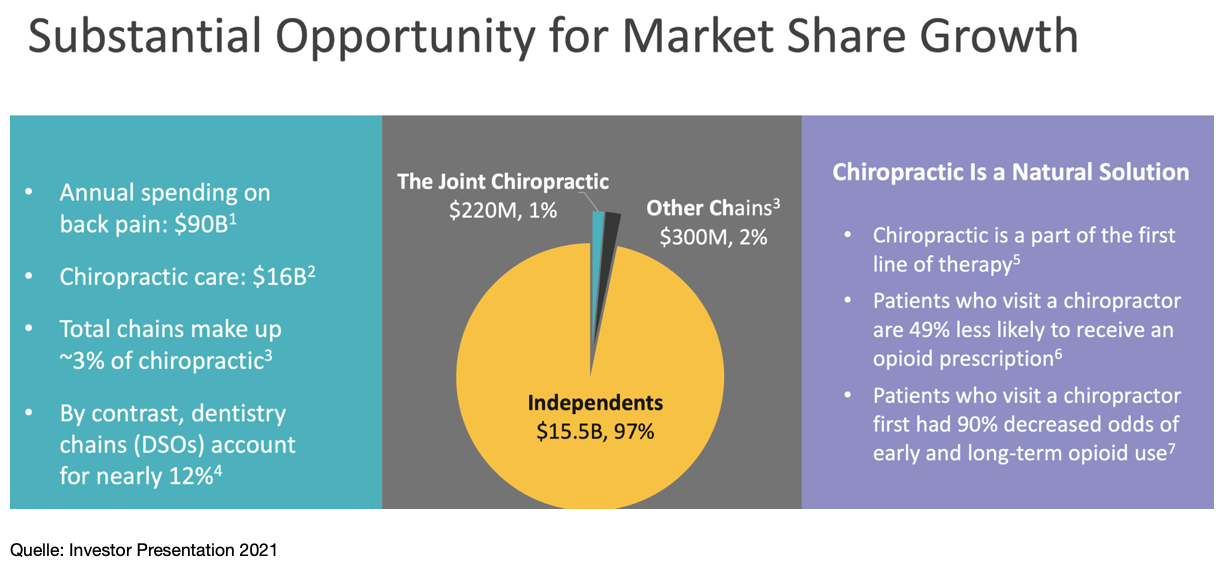

Die US-Amerikaner geben jährlich etwa 90 Mrd. USD für die Linderung von Rücken- und Nackenschmerzen durch Operationen, Arztbesuche oder Medikamente aus. Für Chiropraktiker werden jährlich etwa 16 Mrd. USD ausgegeben. Mit 220 Mio. USD kann sich Joint derzeit gerade einmal rund 1 % der Marktanteile sichern. Gemeinsam mit anderen Ketten sind es 3 %. Der Markt ist stark fragmentiert. Das bietet Chancen. 97 % aller Chiropraktiker arbeiten unabhängig und kommen damit als potentielle Partner für The Joint in Frage. Immer mehr Menschen nutzen das Angebot, da Chiropraktiker eine natürliche Behandlung und meist die erste Therapielinie darstellen, was gleichzeitig dazu führt, dass Patienten 49 % seltener verschriebene Schmerzmittel benötigen. Angesichts der hohen laufenden Kosten für verschreibungspflichtige Medikamente ergeben sich hier für die Patienten große Vorteile. Verbesserte Körperhaltungen, Linderung von Stress- und Spannungsstörungen werden angesichts des Fitness-Trends, aber auch des demografischen Wandels weiterhin wichtige Themen bleiben.

The Joint setzt bei seinen Einnahmen auf die Bezahlung von monatlichen Gebühren, welche den Patienten, je nach dem ausgewählten Bezahlmodell, regelmäßige Behandlungen ermöglichen. Aktuell hat Unternehmen beispielsweise ein Angebot parat, in dem es 29 USD für den Erstbesuch berechnet. In der Folge ergeben sich dann monatliche Gebühren von 39 oder 69 USD für Jugendliche oder Erwachsene, mit denen bis zu vier Besuche pro Monat abgedeckt sind. Weitere Behandlungen kosten dann nur 10 USD extra, was einer Ersparnis von 55 % im Vergleich zu einmaligen Dienstleistungen entspricht. Optional können auch Pakete mit Besuchsblöcken zwischen sechs und 20 Einheiten gebucht werden, die zwischen 189 und 429 USD kosten. Die Nachfrage nimmt zu, denn eine gesunde Wirbelsäule hat positive Auswirkungen auf die Gesundheit und lindert Symptome und Störungen wie Arthritis, Migräne oder Nackenschmerzen. Die Attraktiven des Geschäftsmodells von Joint für den Kunden ist, dass Versicherungsabrechnungen, Zuzahlungen, Selbstbehalte oder abgelehnte Erstattungen hier nicht erforderlich sind.

Das Management hat bis Ende 2023 ambitionierte Wachstumsziele. In diesem Zeitraum sollen etwa 1.000 neue Standorte eröffnen, die das Netzwerk auf alle 50 US-Bundesstaaten und Puerto Rico bzw. insgesamt 1.800 Filialen ausweiten. Auch die Internationalisierung dürfte ein Thema werden. Hier ist von 24 Ländern auf sechs Kontinenten die Rede. Trotz der Corona-Beschränkungen konnte der Umsatz im letzten Jahr um knapp 22 % auf 60 Mio. USD zulegen. Für das Geschäftsjahr 2021 wurde die Prognose bereits angehoben. Der Umsatz soll zwischen 73 und 77 Mio. USD liegen. Nach dem TraderFox Wachstums-Check handelt es sich bei The Joint aktuell um eine der besten Wachstumsaktien. Nur 0,45 % aller anderen Aktien im Universum USA 2000 (v) schneiden derzeit besser ab. Trotz eines aktuell rasanten Wachstums sollte die hohe Bewertung mit einem aktuellen KUV von 14,2 im Hinterkopf behalten werden.

Quelle: TraderFox

Kursentwicklung

Die durchschnittliche Aktienperformance der letzten 7 Jahre lag bei fantastischen 44,59 %. Allein im letzten Jahr konnte die Aktie, ausgehend vom Märztief 2020, das bei 7 USD gelegen hatte, um 1000 % ansteigen. Nachdem Ende Mai bekannt geworden war, dass die Aktie in den SmallCap 600 Index aufsteigen wird, eröffnete die Aktie mit einem Gap-Up unter hohem Volumen. Wie es scheint, dürfte die Aktie in den nächsten Tagen aus einer Darvas-Box ausbrechen. Der Kursalarm kann im Bereich von 78,50 USD platziert werden.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine schöne Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte: Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von