Diese 3 Hausbau-Aktien erreichen die volle Punktzahl im Qualitäts-Check und haben ein KGV von unter 10!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor ich euch heute drei attraktiv bewertete Aktie mit guten Wachstumsaussichten vorstelle, könnt ihr entscheiden, ob ihr den Beitrag lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht.

Wer sich ein stabiles Depot aufbauen will und Pleitekanditen genauso wie hoch bewertete Aktien vermeiden will, der muss auf mehrere Faktoren bei seinen Aktien achten. Ein stabiles Depot lässt sich aufbauen, wenn wir uns nach Aktien umsehen, die eine attraktive Rendite, bei einem Risiko, das unter dem Marktrisiko liegt, versprechen. Wichtig ist es dabei, sogenannte Value-Trap´s weitgehend zu vermeiden. Davon spricht man, wenn beispielsweise die Dividendenrenditen sehr hoch sind, aber das Geschäft des Unternehmens schrumpft. Value-Aktien bieten sich im Schnitt für eine bis drei Jahre an, um sie in einem diversifizierten Depot zu halten. Dabei handelt es sich bei Value-Aktien um Aktien mit niedrigen KGVs, niedrigen KUVs oder hohen Dividendenrenditen. Es gibt meist Unsicherheiten darüber wie sich das Geschäft in den nächsten Jahren entwickeln wird, aber genau deshalb bestehen auch große Kurschancen. Dabei ist es sinnvoll, nicht nur auf eine, sondern auf mehrere aussichtsreiche Value-Aktien zu setzen und diese dann zwei bis drei Jahre liegen zu lassen. Value und Qualität widerspricht sich oft. Beide Kriterien in einer Aktie zu finden ist nicht leicht. Doch bei den heute zu besprechenden Aktie treffen beide Kriterien aufeinander. Wie ich die Aktie gefunden habe, zeige ich euch jetzt.

Vorgehensweise

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 25 € im Monat.

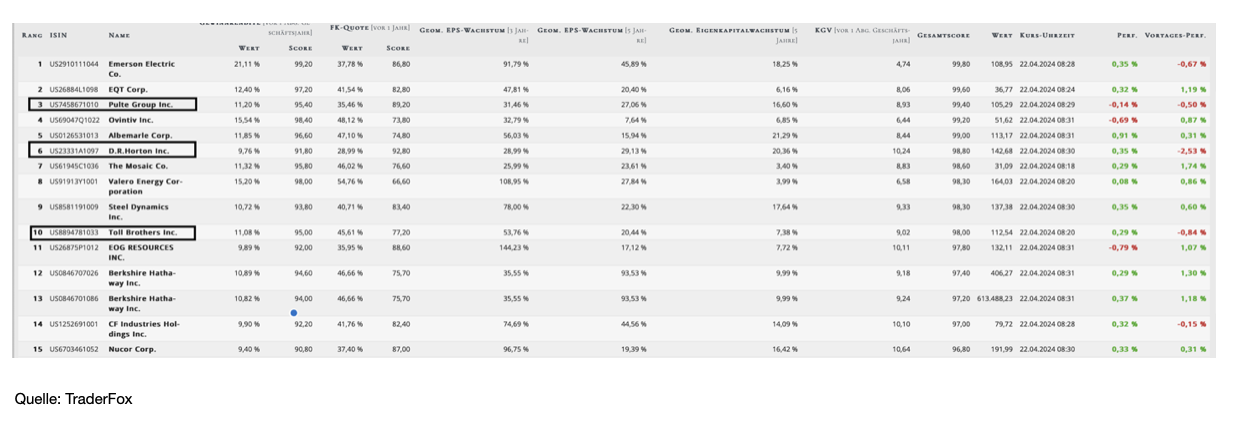

Nun gehe ich auf den Reiter "Templates" und wähle "Value-Aktien" aus. Dann lade ich das Template. Da ja bereits alles voreingestellt ist, muss ich im Anschluss nur noch auf "scannen" drücken, und dann werden mir noch 56 von insgesamt 500 Aktien angezeigt. Der Scan rankt die Aktien aufgrund einer niedrigen Fremdkapitalquote und einer starken Gewinnrendite. Zudem wird das EPS- und das Eigenkapitalwachstum berücksichtigt, und das KGV darf nicht über 14 liegen. Nach diesem Screen findet sich auf Platz 3 die Pulte Group, auf Platz 6 D.R. Horton und auf Platz 10 Toll Brothers wider. Alle drei Unternehmen sind Hausbauer in den USA und verfügen über ein enorm lukratives Geschäftsmodell. Wie immer mache ich darauf aufmerksam, dass es sich hier nur um meine eigene Meinung handelt und die Informationen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres darstellen. Ihr solltet Artikel von mir immer nur als Anregung und Ideengeber sehen und dann selbst überlegen, ob die Aktien für euch etwas sind.

Die Homebuilder-Branche

Wichtig zu verstehen ist, dass sich der Immobilienmarkt in Zyklen bewegt, da die meisten Menschen im Alter zwischen 25 und 35 Jahren ein Haus kaufen. In den USA sind für den Immobilienmarkt aktuell die Millenials die wichtigste Generation. Dabei stellen diese mit 95,8 Mio. Menschen in den USA eine noch größere Generation als die Baby Boomer dar. Für den Immobilienmarkt ist das natürlich sehr positiv, wobei mit einem Nachfragehöhepunkt nicht vor 2027 zu rechnen sein wird. Dies, und die Tatsache, dass, das Zinsniveau, in den kommenden Quartalen wieder zurücklaufen dürfte, sollte die Hausbauer auch in Zukunft stützen. Daneben sollte nicht vergessen werden, dass die USA hinter Indien und China das bevölkerungsreichste Land der Erde sind. Etwa 331 Mio. Menschen leben in den Vereinigten Staaten. Nach dem US Census Bureau wird das Wachstum beständig weitergehen. Im Jahr 2060 dürften etwa 417 Mio. Menschen in den USA leben.

Die Pulte Group [PHM | ISIN US7458671010] ist auch als Pulte Homes bekannt und ist eines der größten Hausbauunternehmen in den USA. Gegründet wurde das Unternehmen bereits im Jahr 1950 von Bill Pulte. Mittlerweile vereint das Unternehmen Marken wie Del Webb für aktive Erwachsene, Centex für Einstiegskäufer und DiVosta für maßgeschneiderte Häuser unter einem Dach. Die Pulte Group ist bekannt für den Bau und Verkauf einer breiten Palette von neuen Wohnimmobilien, einschließlich Einfamilienhäusern, Stadthäusern und Eigentumswohnungen. Die Marktkapitalisierung beträgt aktuell 22,2 Mrd. USD. Es gehört, wie auch die beiden anderen Unternehmen in diesem Artikel, dem Sektor "Consumer Cyclikal" und der Branche "Residential Construction" an.

Qualitäts-Check

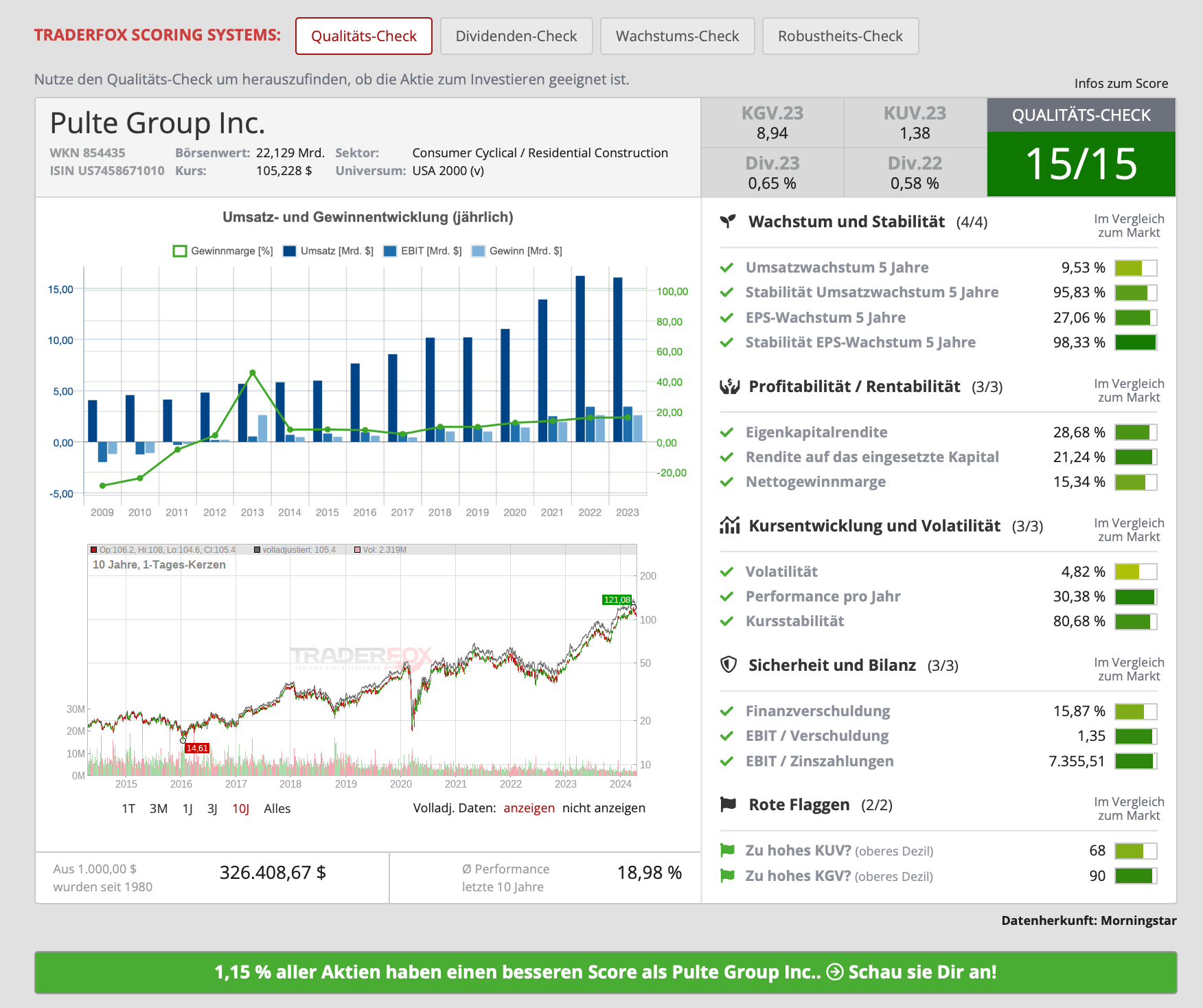

Die Pulte Group verfolgt als Hausbauer ein Modell, dass sich hauptsächlich auf Erstkäufergemeinden bezieht. Man schafft es dabei, ein ausgewogenes Verhältnis zwischen Auftragsfertigung und Spezialanfertigungen herzustellen. Häuser werden nach Plan gebaut, die Starts werden auf das Verkaufstempo abgestimmt. Zum letzten Quartal befanden sich insgesamt 35 % der Einheiten in Produktion. Neben den Erstkäufer will das Unternehmen auch andere Käufergruppen ansprechen. Dies hat den Vorteil, dass sich das Unternehmen bei einer sich verändernden Marktdynamik so breit aufstellt, um auch in einer Phase des Gegenwinds gut aufgestellt zu sein. Dabei konnte das Unternehmen seinen Umsatz seit dem Jahr 2016 von 7,67 Mrd. USD auf 16,06 Mrd. USD mehr als verdoppeln. Auch der Gewinn stieg in dieser Zeit kräftig an. Belief sich das EPS im Jahr 2026 auf 1,76 USD liegt es aktuell bei 9,15 USD. Die Eigenkapitalrendite lag im letzten Quartal bei starken 25,4 %, was höher ist als bei den beiden anderen Unternehmen in diesem Artikel. Die Nettomargen sind mit aktuell 16 % ebenfalls mit die Höchsten in der Branche. Die Eigenkapitalquote liegt bei 65 %. In den letzten Jahren wurden fleißig Aktien zurückgekauft. Seit dem Jahr 2012 hat sich die Anzahl auf 210 Mio. Aktien beinahe halbiert. Die Dividendenrendite liegt aktuell bei 0,74 %. Das KUV liegt aktuell bei 1,3 und das KGV bei 9, wobei zu beachten ist, dass sich bei den Hausbauern die Bewertung im Normalfall meist zwischen 8 und 10 bewegt. Wie auch die beiden anderen Aktien in diesem Artikel kommt die Aktie der Pulte Group beim TraderFox Qualitäts-Check auf 15 von 15 Punkten.

Kursentwicklung

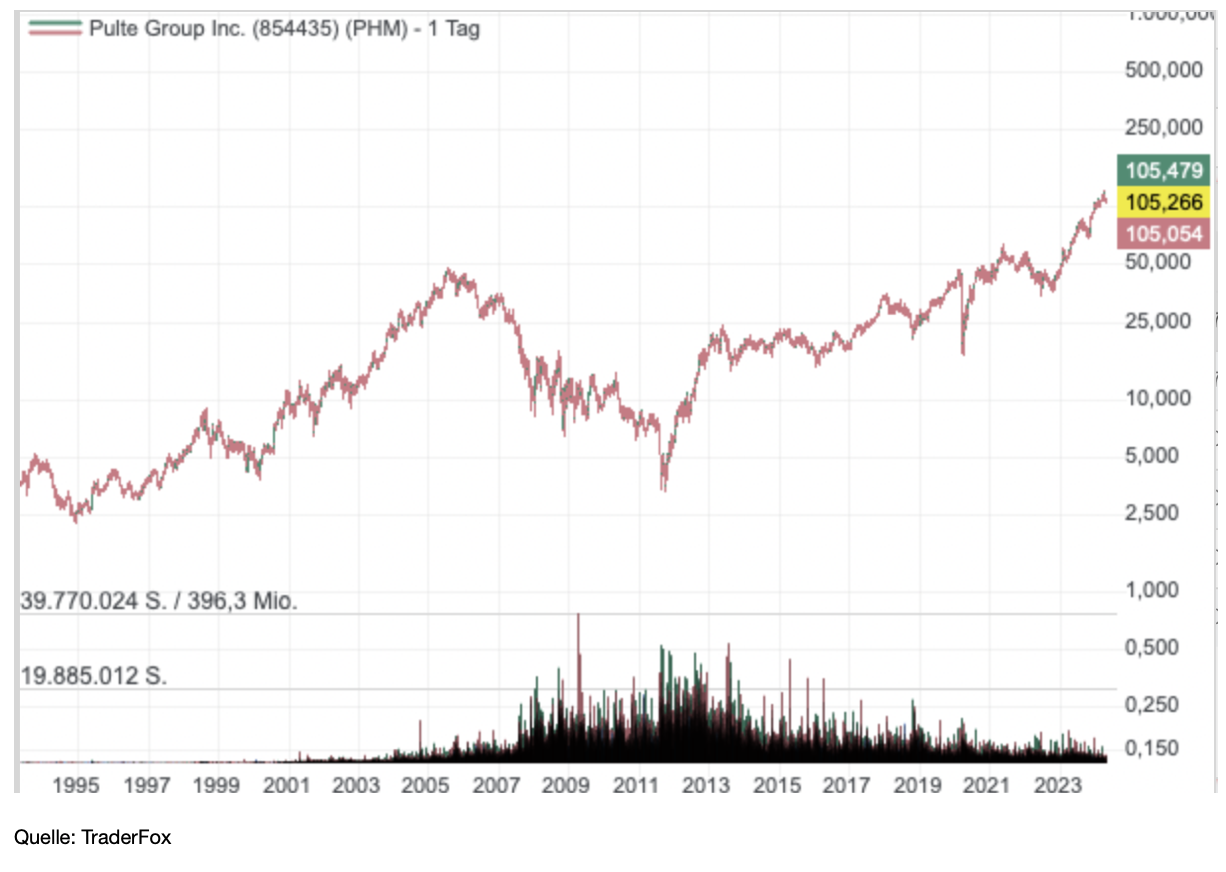

Die Aktie der Pulte Group lief letztlich ähnlich wie die Aktien von Toll Brothers und D.R. Horton. Dabei stieg die Aktie der Pulte Group seit dem Corona-Tief im Jahr 2020 bereits um mehr als 500 % an. Das Allzeithoch wurde Anfang April bei 121 USD erreicht. Seither konsolidiert die Aktie. Obwohl die Aktie sich langfristig im Aufwärtstrend befindet, war sie immer wieder sehr volatil, was allerdings dafür spricht, sie bei einem größeren Rücksetzer von sagen wir mal 20 bis 25 % zu kaufen. Diesbezüglich wird aktuell der Bereich von 100 USD, dem sich die Aktie annähert, wieder interessant. Am 23. April werden übrigens die neuen Quartalszahlen gemeldet.

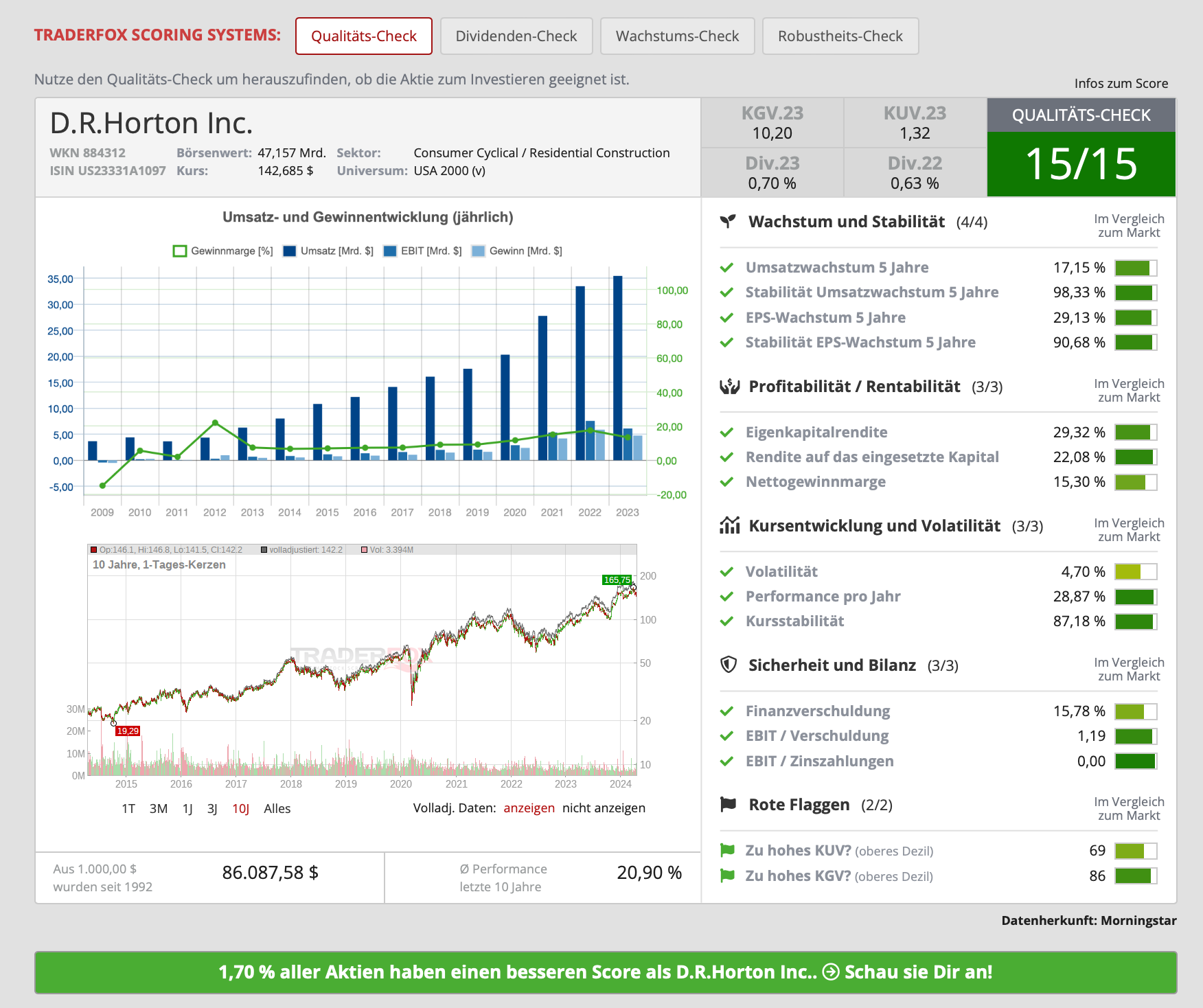

D.R. Horton [DHI |ISIN US23331A1097] ist, nach der Anzahl der verkauften Einheiten, der größte Eigenheimbauer in den USA, wobei sich das Unternehmen auf den Bau und Verkauf von hochwertigen Häusern und Wohnungen spezialisiert hat. Daneben bietet das Unternehmen Hypotheken-Finanzierungen an und dringt immer stärker in den Smart-Home-Markt vor. D.R. Horton wurde 1978 gegründet und ist inzwischen in mehr als 30 US-Bundesstaaten vertreten. Das Unternehmen hat aktuell eine Marktkapitalisierung von 47 Mrd. USD.

Qualitäts-Check

D.R. Horton ist seit 2002 Amerikas "Homebuilder" Nummer 1 und tätigt seine Geschäft ausschließlich in den USA. Hier ist das Unternehmen aber inzwischen bestens diversifiziert und deckt bereits mehr als zwei Drittel aller US-Bundesstaaten ab. Während der Marktanteil vor zehn Jahren noch bei etwa 5 % lag, konnte sich dieser auf mehr als 10 % glatt verdoppeln. Der Fokus des Unternehmens liegt ganz klar auf dem Bau von Einfamilienhäusern im mittleren Preissegment. Über die vier Marken D.R. Horton, Express, Freedom und Emerald werden Häuser für Geringverdiener, für die Mittelschicht, aber auch für wohlhabende Menschen angeboten. Interessenten können sich von Architekten vordesignte Häuser anschauen, ein Design auswählen und gegen einen Aufpreis das Haus noch personalisieren.

Das Umsatzwachstum viel in den letzten Jahren stark aus. Belief sich der Umsatz im Jahr 2013 auf 6,26 Mrd. USD, waren es im Jahr 2023 schon 35,46 Mrd. USD. Im selben Zeitraum legte der Gewinn pro Aktie um knapp 1000 % von 1,44 USD auf aktuell 13,93 USD zu. Dabei kam dem Unternehmen zuletzt sein Größenvorteil zugute. Während kleinere Hausbauer sehr starke unter erhöhten Kreditkosten litten, konnte D.R. Horton zuletzt Marktanteile von kleineren Hausbauunternehmen gewinnen. Die Eigenkapitalrendite lag im letzten Quartal bei soliden 21 % und auch die Nettomargen können sich mit 13,38 % durchaus sehen lassen. Mit einer Eigenkapitalquote von fast 70 % ist das Unternehmen konservativ finanziert. Das Unternehmen profitiert von einem äußerst umsichtigen und konservativen Management, das sowohl die Finanzen genauestens im Blick hat, aber auch eine aktionärsfreundliche Politik betreibt. Neben Aktienrückkäufen gibt es eine Dividende, die in den letzten zehn Jahren jährlich erhöht wurde. Im Jahr 2024 soll diese bei 1,20 USD liegen, was einer Dividendenrendite von 0,84 % entspricht. Das mag nicht viel erschienen, doch die Ausschüttungsquote liegt nur bei 7 %, was durchaus Spielraum nach oben zulässt. Das KUV liegt aktuell bei 1,3 und das KGV bei 10, was auch den Schnitt der letzten zehn Jahre darstellt.

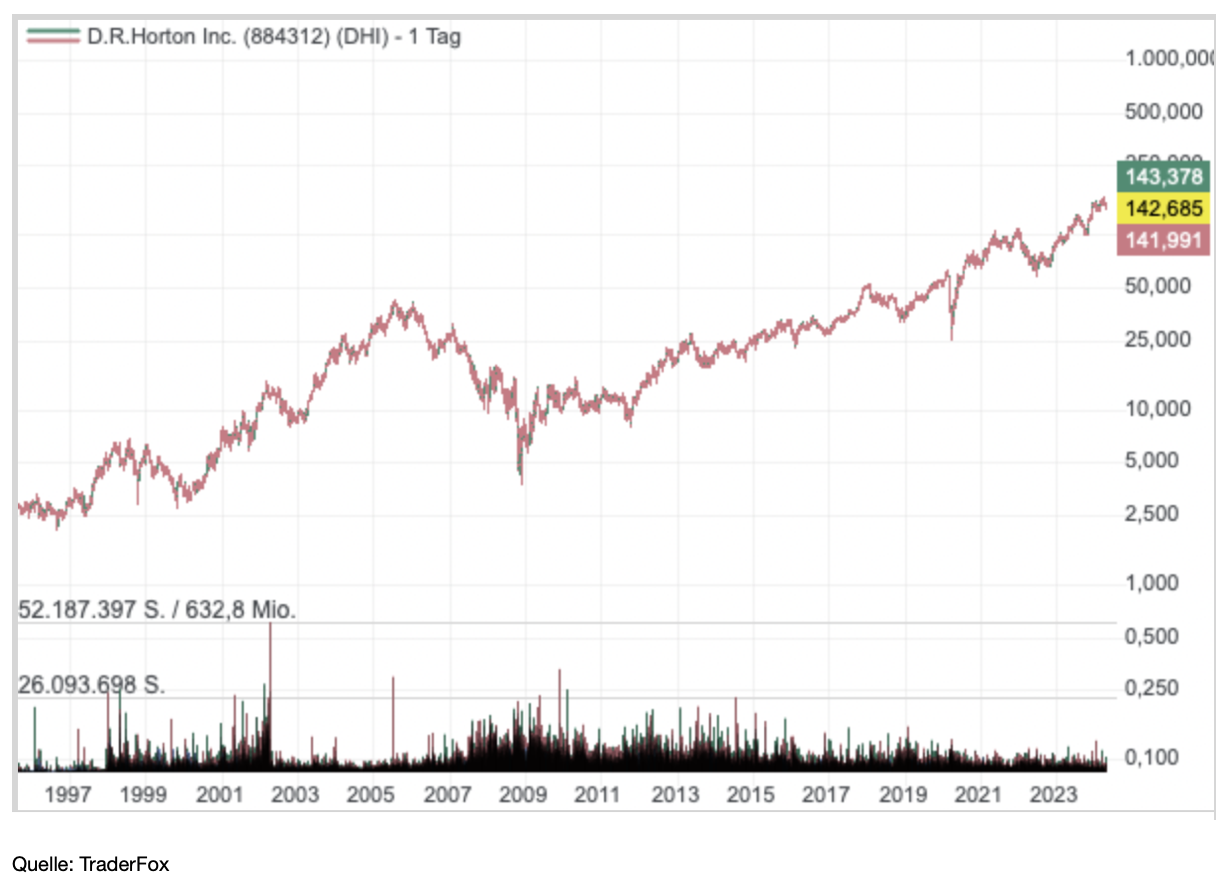

Kursentwicklung

Die Aktie hat sich seit dem Jahr 2009 hervorragend entwickelt und befindet sich nahe dem Allzeithoch bei 166 USD. Aktuell nähert sich die Aktie der breiten Unterstützung im Bereich von 140 USD an. Ich kann mit hier sowohl eine kurzfristige als auch eine langfristige Positionierung vorstellen. Als langfristiger Anleger ist zu überlegen, in Tranchen zu kaufen.

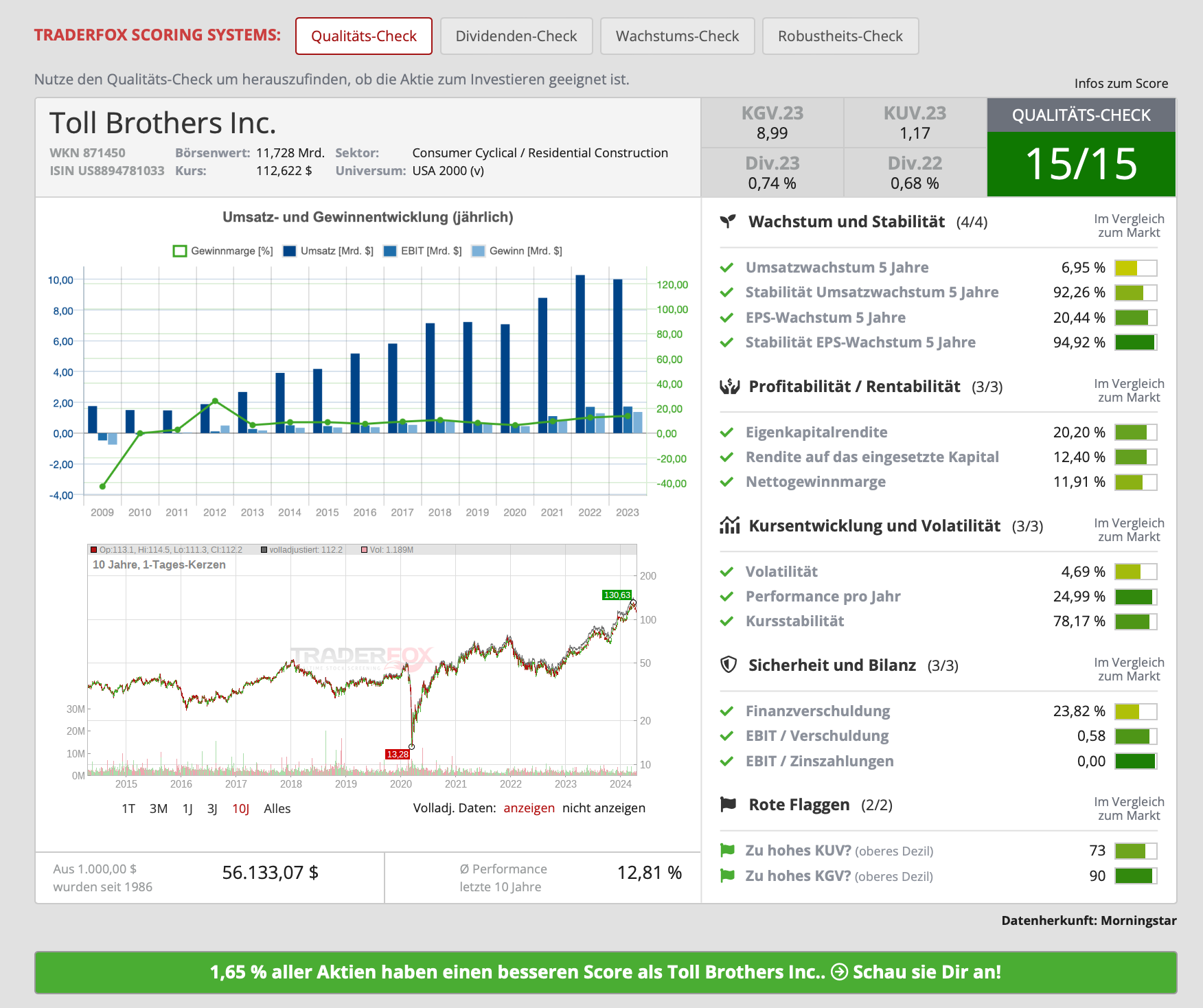

Toll Brothers [TOL | ISIN US8894781033] ist ein Luxus-Hausbauunternehmen, das sich auf den Bau von hochwertigen, maßgeschneiderten Eigenheimen spezialisiert hat. Das Unternehmen bietet seinen Kunden umfangreiche Anpassungsmöglichkeiten, sodass sie ihre Häuser nach ihren spezifischen Wünschen und Bedürfnissen gestalten können. Neben freistehenden Einfamilienhäusern baut Toll Brothers auch Stadthäuser, Eigentumswohnungen und andere Wohnformen in exklusiven Gemeinschaften, die oft zusätzliche Annehmlichkeiten wie Golfplätze, Wachdienste und Clubhäuser bieten. Die Marktkapitalisierung liegt aktuell bei 11,75 Mrd. USD.

Qualitäts-Check

Im Gegensatz zu den beiden anderen Unternehmen konzentriert sich Toll Brothers vor allem auf Luxuswohnhäuser. Es ist in 25 Bundesstaaten der USA aktiv. Das Unternehmen hat den Vorteil, dass bei Luxusimmobilien die Preissensivität bei hoher Inflation und höheren Zinsen nicht ganz so extrem ist wie bei Immobilien für den "Normalbürger”. Dies zeigte sich auch in den letzten Quartalszahlen, die am 20. Februar gemeldet wurden. Der Umsatz lag mit 1,95 Mrd. USD deutlich über den Schätzungen von 1,86 Mrd. USD und konnte damit um fast 10 % im Jahresvergleich zulegen. Das Unternehmen konnte fast 2.000 Häuser zu einem Durchschnittspreis von etwa 1,0 Mio. USD ausliefern. Die Kombination aus Umsatzwachstum und höherer operativer Effizienz führte zu einem Gewinn je Aktie von 2,25 USD, eine Steigerung von 32 % gegenüber dem 1. Quartal des Vorjahres. Der Ausblick für das laufende Jahr lag mit der Auslieferung von 10.000 bis 10.500 Einheiten zu einem durchschnittlichen Auslieferungspreis pro Haus von 940.000 bis 960.000 USD im Rahmen der Erwartungen. Dabei ist die fundamentale langfristige Entwicklung bei Toll Brothers ähnlich wie bei den Vorgängerunternehmen. Seit 2016 hat sich der Umsatz auf 9,99 Mrd. USD verdoppelt, während das EPS von 2,27 USD im Jahr 2016 auf 12,47 USD ansteigen konnte. Mit einem KGV von 8,3 für das laufende Jahr und einem KUV von 1,2 ist die Aktie sogar die günstigste der drei vorgestellten Aktien. Dabei ist die Nettomarge mit 13,7 % genauso stark wie die Eigenkapitalrendite von 20 %. Nicht umsonst bekommt auch diese Aktie im Qualitäts-Check die sollte Punktzahl.

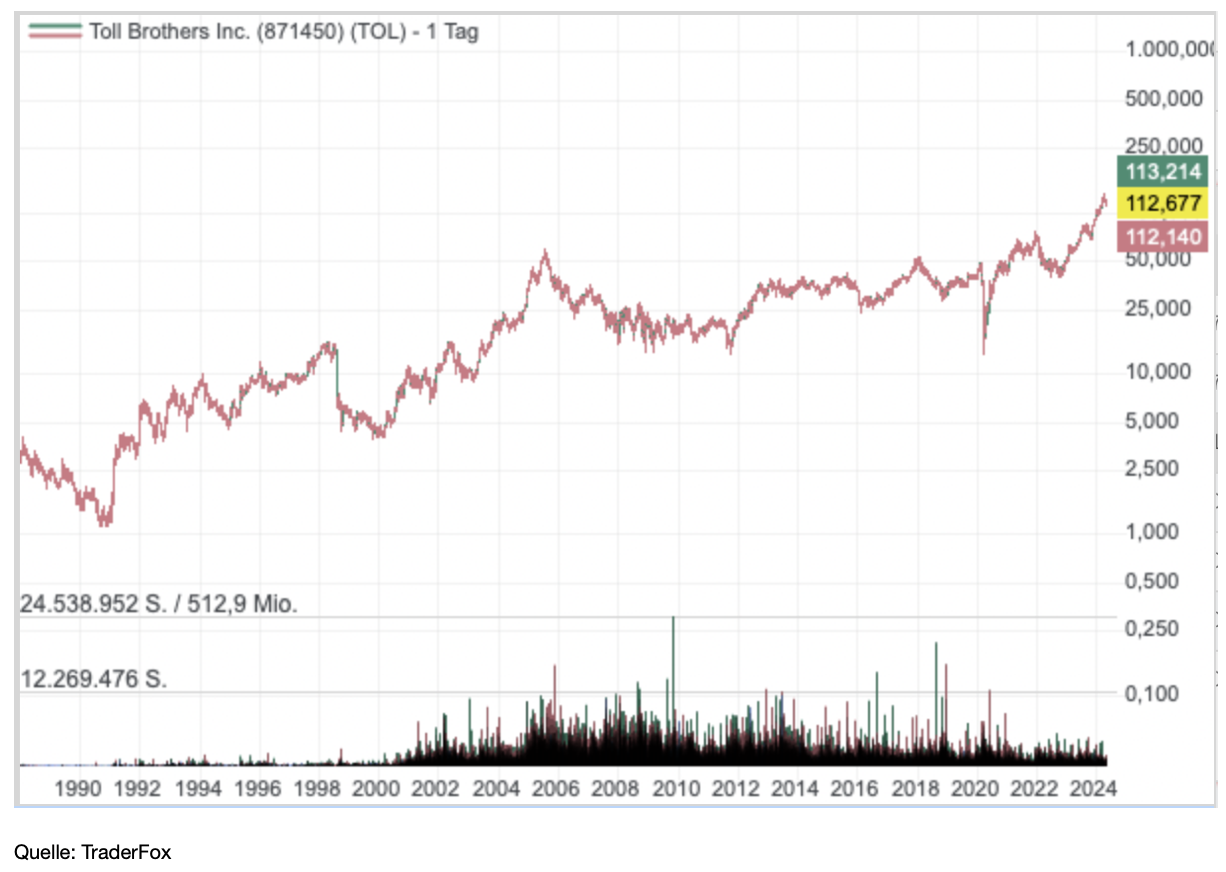

Kursentwicklung

Werfen wir nun noch einen Blick auf den Chart, dann sehen wir, dass die Aktie in den letzten Jahrzehnten ebenfalls eine starke Rallye hinlegen konnte. Aber wie schon bei den anderen beiden Aktien, gab es auch bei Toll Brothers immer wieder starke Korrekturen, die im Nachhinein gute Einstiegsgelegenheiten gewesen wären. Auch hier gibt es seit dem Hoch bei 130 USD aktuell eine Konsolidierung. Bereits im Bereich von 100 USD gilt es eine Unterstützung zu verteidigen, die als Einstiegschance genutzt werden könnte.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine schöne Woche!

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt, und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von