Diese 4 Dauerläufer-Aktien aus den USA streben auf neue Allzeithochs!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

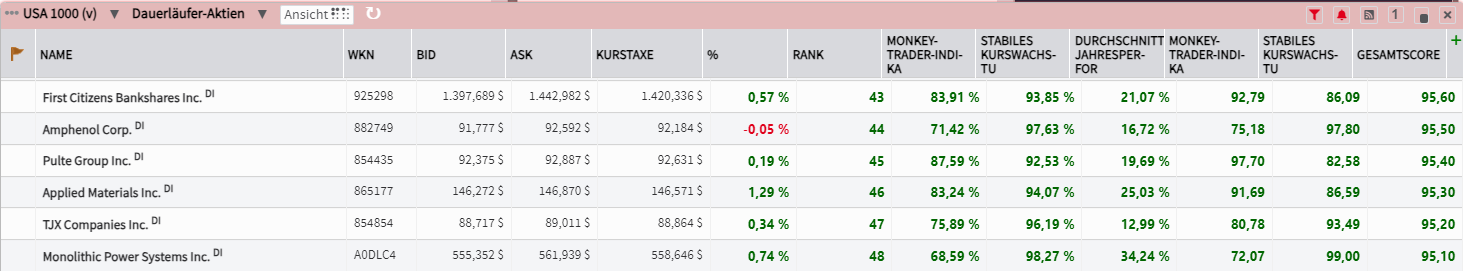

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 1000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Dauerläufer aus den USA vor!

PulteGroup – Von nur einem einzigen Haus zum drittgrößten Hausbauer der USA

Die 1956 gegründete PulteGroup (NYSE: PHM) ist eines der größten Wohnungsbauunternehmen in den Vereinigten Staaten. Unter den Marken Pulte Homes, Del Webb und DiVosta Homes werden vielfältige Haus- und Wohnungstypen angeboten, von Einfamilienhäusern bis hin zu Communities für Senioren. Alle Immobilien werden von eigenen Architekten entworfen und entwickelt. Die PulteGroup hat sich als Generalunternehmer etabliert, der Häuser schlüsselfertig oder bis zu bestimmten Ausbaustufen anbietet. Darüber hinaus bietet das Unternehmen über Pulte Mortgage auch Finanzdienstleistungen und Versicherungen an, die jedoch nur einen kleinen Teil der Gesamteinnahmen des Unternehmens ausmachen.

Die verschiedenen Marken bieten der Holdinggesellschaft ein ausgewogenes Portfolio, das auf ein breites Spektrum von Käufern abzielt, von Häusern, die weniger als 300.000 USD kosten (nur 5 % der Gesamtabschlüsse) bis hin zu Häusern, die mehr als 750.000 USD kosten (12 % der Gesamtabschlüsse). Das Unternehmen verkauft in erster Linie Einfamilienhäuser, die in den Jahren 2022, 2021 und 2020 etwa 86 %, 84 % bzw. 85 % der abgeschlossenen Hausverkäufe ausmachten. Der Rest der Einheiten sind Reihenhäuser, Eigentumswohnungen und Doppelhaushälften. Analysten sind der Überzeugung, dass nationale, börsennotierte Bauunternehmen einen Wettbewerbsvorteil gegenüber lokalen Bauunternehmen haben. Sie sind in der Lage, verlässlichere und kostengünstigere Finanzierungen über die Kapitalmärkte zu erhalten, große Grundstücke zu kontrollieren und zu beanspruchen, besseren Zugang zu knappen Arbeitskräften zu erhalten und eine größere geografische und produktbezogene Diversifizierung zu erreichen.

Im 3. Quartal 2023 meldete die PulteGroup eine starke finanzielle Leistung und erzielte Rekordergebnisse bei wichtigen Kennzahlen. Der Umsatz aus dem Verkauf von Eigenheimen stieg im Vergleich zum Vorjahr um 3 % und erreichte 3,9 Mrd. USD. Dieser Anstieg ist auf einen Anstieg des durchschnittlichen Verkaufspreises von Eigenheimen um 2 % auf 549.000 USD und einen Anstieg der Hausabschlüsse um 1 % auf 7.076 Häuser zurückzuführen. Bei den Erstkäufern, die offenbar am preissensibelsten sind, sank der durchschnittliche Verkaufspreis jedoch um 3 %. Darüber hinaus stiegen die Netto-Neubestellungen trotz erhöhter Preise im Vergleich zum Vorjahr um 43 %, wobei alle Käufergruppen Zuwächse im Vergleich zum Vorjahr verzeichneten. Der Auftragsbestand am Ende des Quartals belief sich auf 13.547 Wohnungen im Wert von 8,1 Mrd. USD. Für das 4. Quartal rechnet das Unternehmen mit der Auslieferung von etwa 8.000 Häusern, was für das gesamte Jahr eine Gesamtzahl von 29.000 Häusern bedeuten würde.

Im letzten Geschäftsjahr ist der Umsatz von Pulte Group von 13,9 Mrd. USD auf 16,2 Mrd. USD um 16,5 % gestiegen. Dabei stieg der Gewinn von 1,9 Mrd. USD auf 2,6 Mrd. USD um 34,5 %. Die Nettogewinnmarge lag damit bei 16,1 % ggü. 14 % im Vorjahr. Der Umsatz im 3. Quartal lag bei 4,0 Mrd. USD und der Gewinn bei 638,8 Mio. USD (+1,7% ggü. Vorjahresquartal). Das Unternehmen verfehlte die Erwartungen um 0,34 %, während der Umsatz im Jahresvergleich um 1,51 % stieg.

In den letzten 52 Wochen hat die Aktie von Pulte Group eine Rendite von 114 % erzielt. Auch über die vergangenen fünf Jahre lag die durchschnittliche Rendite bei 31,65 %. Diese starke Performance spiegelt sich auch in den Jahresrenditen der letzten drei Jahre wider, die durchschnittlich bei 30,28 % liegen.

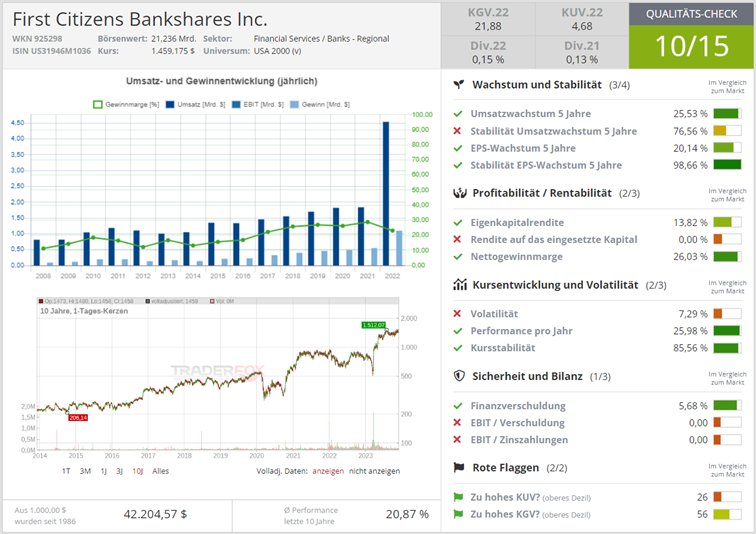

First Citizens BancShares – Silicon Valley Bank-Übernahme könnte trotz Risiken Rückenwind für die nächsten Jahre geben

Die gegenwärtige Lage ist kein einfaches Geschäftsumfeld für Banken, insbesondere nicht für solche mit einem umfangreichen gewerblichen Kreditgeschäft. Da die Unternehmen vorsichtig geworden sind, ist die Nachfrage nach gewerblichen Krediten gesunken. Die Kreditverluste werden von nun an wahrscheinlich zunehmen, selbst wenn die USA eine Rezession im Jahr 2024 vermeiden können. Hinzu kommt, dass der starke Anstieg der Zinssätze die Kosten für Einlagen erheblich in die Höhe getrieben hat und viele Banken bereits umfangreiche Kostensenkungsmaßnahmen durchgeführt haben. In Anbetracht all dessen sind unternehmensspezifische Faktoren wichtiger als zuvor. Das kommt First Citizens BancShares (NASDAQ: FCNCA) zugute, denn wenn es um unternehmensspezifische Faktoren geht, hat First Citizens mit der laufenden Integration der Silicon Valley Bank und dem Potenzial, die fast einzigartige Positionierung dieser Bank bei der Finanzierung technologie- und innovationsorientierter Unternehmen zu nutzen, einen möglichen Wettbewerbsvorteil in der Hinterhand.

Die Übernahme des Kreditportfolios der Silicon Valley Bank war ein kluger Schachzug des Managements von First Citizens BancShares, denn die Regionalbank erwarb einen neuen Geschäftszweig, der neue Kreditmöglichkeiten eröffnen wird, insbesondere auf dem Risikokapitalmarkt. Die Silicon Valley Bank hatte sich bei der Kreditvergabe stark auf Neugründungen in den Bereichen Technologie und Biowissenschaften/Gesundheitswesen konzentriert, was der Bank zum Verhängnis wurde, als wagnisfinanzierte Unternehmen während der Finanzkrise im März ihre Einlagen von der SVB abzogen. Jetzt, da sich die Marktsituation stabilisiert hat, sehen Analysten für die First Citizens BancShares durchaus große Wachstumschancen in diesem neuen Markt. Vor der SVB-Transaktion besaß First Citizens BancShares Kredite im Wert von 72 Mrd. USD, die nach der Transaktion auf 138 Mrd. USD anstiegen, was einem akquisitionsbedingten Wachstum von 92 % entspricht. Darüber hinaus verringert die Regionalbank durch die Einbeziehung des Bereichs Technologie/Life Science/Gesundheitswesen ihre Abhängigkeit von ihrem großen Filialnetz und ihrem Vermögensgeschäft.

First Citizens BancShares agiert im Kern als eine Bankholdinggesellschaft, die Einzelhandels- und Firmenkundendienstleistungen über ihre Tochtergesellschaften anbietet. Das Unternehmen ist in den Segmenten General Banking, Commercial Banking, Rail und Corporate tätig. General Banking bietet Dienstleistungen für Privatpersonen über Filialnetzwerke an. Commercial Banking offeriert Kredite, Leasing und andere finanzielle und beratende Dienstleistungen für kleine und mittlere Unternehmen. Das Rail-Segment befasst sich mit der Bereitstellung von Ausrüstungsleasing und gesicherten Finanzierungen für Eisenbahnen und Versender. Das Corporate-Segment umfasst Investitionsschuldpapiere und verzinsliche Bargeldanlagen.

Im letzten Geschäftsjahr ist der Umsatz von First Citizens Bankshares von 1,8 Mrd. USD auf 4,5 Mrd. USD um 147 % gestiegen. Dabei stieg der Gewinn von 547,5 Mio. USD auf 1,1 Mrd. USD um 100,6 %. Die Nettogewinnmarge lag damit bei 24,2 % ggü. 29,8 % im Vorjahr. Am 03.11.2023 meldete First Citizens Bankshares seine Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 2,5 Mrd. USD (+111,6 % ggü. Vorjahresquartal) und der Gewinn bei 752 Mio. USD (+138,7 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von First Citizens Bankshares Inc. eine Rendite von 80 % erzielt. Die durchschnittliche Rendite der letzten fünf Jahre liegt bei 25,05 % und für die letzten drei Jahre bei 43,42 %.

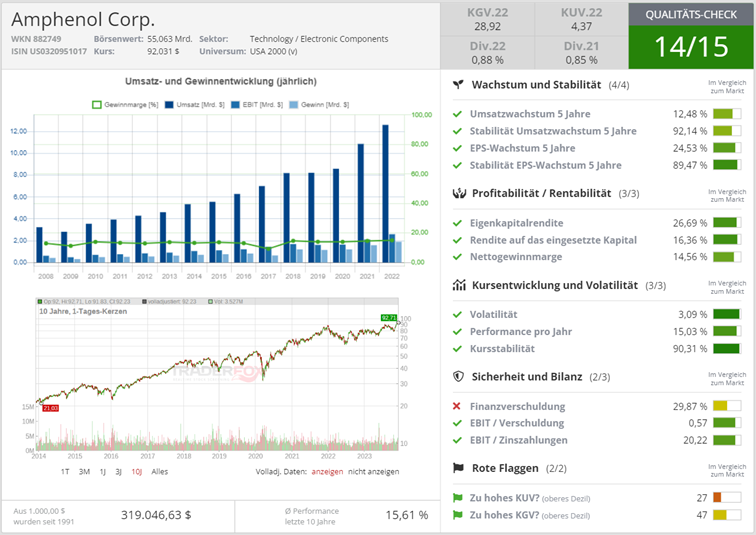

Amphenol Corp. – Auch Steckverbindungen können innovativ sein

Die Amphenol Corporation (NYSE: APH) gehört zu den weltweit größten Herstellern von Steckverbindungen. Die Gesellschaft entwirft, produziert und vertreibt elektrische, elektronische und Glasfaser-Steckverbinder sowie Koaxial-, Flachbandkabel- und Interconnect-Systeme für die Branchen Kommunikation, Informationsverarbeitung, Luft- und Raumfahrt, Militär, Automobil und Bahn sowie für industrielle Anwendungen. Die Mehrzahl der Produkte wird eingesetzt, um elektrische und optische Signalvorrichten für eine Anzahl elektronischer Anwendungen zu verbinden. Amphenol hält Produktionsstätten in den USA, Europa, Asien und Afrika und vertreibt seine Produkte über ein Netzwerk von Distributoren und Vertreter an Tausende von Originalteileherstellern. Dabei agiert Amphenol als eine dezentralisierte Organisation mit eigenständigen unternehmerischen Geschäftseinheiten, die von lokalen Geschäftsführern und Teams geleitet werden. Jede Geschäftseinheit verwaltet ihre eigenen Budgets und setzt unabhängige Strategien für Produktentwicklung, Vertrieb, Marketing und Beschaffung um.

Obwohl Amphenol in stark zyklischen Endmärkten tätig ist, kann das Unternehmen durch sein breites Engagement in verschiedenen Sektoren einige der Auswirkungen der Zyklizität abmildern. Jeder Endmarkt unterliegt seinen eigenen zyklischen Mustern und weist keine starken Korrelationen mit anderen auf. Zum Beispiel sind die Sektoren Automobil, mobile Geräte und Militär weitgehend unkorreliert. Nach den Angaben von Amphenol stammen etwa 60 % des Umsatzes aus langzyklischen Endmärkten wie Militär, Luft- und Raumfahrt, Industrie und Automobil, während die restlichen 40 % aus kurzzyklischen Endmärkten wie Mobilfunk, IT-Datacom und Breitband stammen. Diese Diversifizierung über breite Endmärkte kann dazu beitragen, die Umsatzvolatilität von Amphenol zu verringern.

Vor allem im im 5G-Netzausbau sieht das Unternehmen starke Wachstumschancen. Die Dienstanbieter befinden sich in ihren Investitionsplänen noch in der Anfangsphase des Ausbaus ihrer 5G-Netze. Besonders in Nordamerika und Europa sind die 5G-Netze noch lange nicht vollständig ausgebaut. Amphenol wird in diesem Fall erheblich von seinen führenden Antennen, Verbindungsprodukten und Lösungen für Präzisionsmechanismen profitieren. Das Unternehmen erlebt auch ein robustes Wachstum in Segmenten wie Fabrikautomation, schwere Ausrüstung, medizinische Instrumente, Halbleiterherstellung, Elektrofahrzeuge und in der Batterieindustrie. Die Verbindungs- und Sensorlösungen von Amphenol sind in diesen Endmärkten weit verbreitet und tragen weiter zu ihrem Erfolg bei. Nach den Angaben von Amphenol ist insbesondere die Fabrikautomation ein besonders wichtiges Segment für den Umsatz des Unternehmens. Dies zeigt die starke Präsenz und den Erfolg des Unternehmens bei der Bereitstellung von Lösungen für den Automatisierungsbedarf in verschiedenen Branchen.

Im letzten Geschäftsjahr ist der Umsatz von Amphenol von 10,9 Mrd. USD auf 12,6 Mrd. USD um 16,1 % gestiegen. Dabei stieg der Gewinn von 1,6 Mrd. USD auf 1,9 Mrd. USD um 19,6%. Die Nettogewinnmarge lag damit bei 15,1 % ggü. 14,6 % im Vorjahr. Am 27.10.2023 meldete Amphenol seine Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 3,2 Mrd. USD und der Gewinn bei 513,9 Mio. USD.

In den letzten 52 Wochen hat die Aktie von Amphenol eine Rendite von 19 % erzielt. Die durchschnittliche Rendite über die letzten fünf Jahre liegt bei 15,32 % und in den vergangenen drei Jahren lag sie sogar bei 17,84 %. Der durchschnittliche Drawdown der letzten zehn Jahre beträgt 20,1 %.

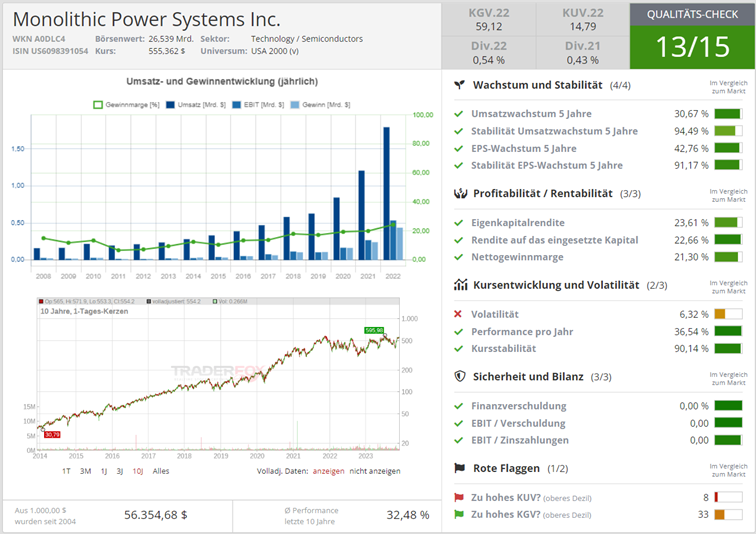

Monolithic Power Systems bietet energieeffiziente und einfach zu bedienende Energieverwaltungslösungen

Monolithic Power Systems (NASDAQ: MPWR) ist ein Unternehmen, das integrierte Leistungshalbleiterlösungen und elektronische Architekturen für verschiedene Anwendungen in den Bereichen Computer und Speicher, Automotive, Industrie, Kommunikation und Verbraucher entwickelt und vermarktet. Das Unternehmen bietet unter anderem Gleichspannungs-Integrationsschaltkreise (ICs) an, die verwendet werden, um die Spannungen verschiedener elektronischer Systeme zu konvertieren und zu steuern, wie zum Beispiel tragbare elektronische Geräte, drahtlose LAN-Zugangspunkte, Computer und Notebooks, Monitore, Infotainment-Anwendungen und medizinische Geräte. Zudem bietet das Unternehmen ICs zur Beleuchtungssteuerung von Hintergrundbeleuchtungen an, die in Systemen verwendet werden, welche die Lichtquelle für LCD-Panels in Notebook-Computern, Monitoren, Autonavigationssystemen und Fernsehgeräten sowie für Beleuchtungsprodukte im Allgemeinen liefern.

Einer der Hauptaspekte, der das Unternehmen von anderen unterscheidet, ist die Fähigkeit, fortschrittliche Funktionen in einen einzigen Chip oder ein einziges Modul zu integrieren, was die Leistung und die Fähigkeiten der Produkte des Unternehmens erhöht. Die Landschaft des Marktes für Power-Management-ICs hat sich erheblich gewandelt. Es handelt sich um einen dynamischen und zunehmend lukrativen Sektor, der durch kontinuierliche Innovation angetrieben wird. Anders als in der Vergangenheit hängt das Wachstum des PMIC-Marktes nicht allein von der Menge der verkauften Einheiten ab, sondern profitiert von höheren durchschnittlichen Verkaufspreisen aufgrund der Integration von Lösungen sowohl auf der Chipebene als auch auf der Systemebene. Heutzutage umfasst eine komplette PMIC-Lösung Funktionen wie Software-Programmierbarkeit, zugehörige eingebettete Speicher, Mikrocontroller zur Implementierung PMIC-spezifischer Algorithmen und mehr.

Monolithic Power hat auch ein erhebliches Wachstum in seinem Automobilsegment verzeichnet, wobei etwa 17 % seiner Einnahmen im Geschäftsjahr 2022 aus diesem Sektor stammen, gegenüber 13 % im Jahr 2020. Das Unternehmen rechnet mit einem beträchtlichen adressierbaren Markt von 7 Mrd. USD für die Automobilindustrie. Monolithic Power bedient verschiedene Automobilanwendungen, darunter Fahrerassistenzsysteme, digitales Cockpit, Karosseriekontrolle, Elektrifizierung und Beleuchtung. Das Unternehmen verfügt über einen breiten Kundenstamm in der Automobilindustrie und arbeitet mit namhaften Tier-1-Zulieferern zusammen. Auch Volkswagen, BMW, Toyota, Tesla und Mercedes sind Partner von Monolithic. Darüber hinaus baut Monolithic sein Produktportfolio für die Automobilindustrie kontinuierlich aus, wodurch sich zusätzliche Möglichkeiten von bis zu 400 USD pro Auto ergeben sollen. Das Unternehmen verfügt auch über Designaufträge für die Automobilindustrie im Wert von 1 Mrd. USD.

Im letzten Geschäftsjahr ist der Umsatz von Monolithic Power Systems von 1,2 Mrd. USD auf 1,8 Mrd. USD um 48,5 % gestiegen. Dabei stieg der Gewinn von 242 Mio. USD auf 437,7 Mio. USD um 80,8 %. Die Nettogewinnmarge lag damit bei 24,4 % ggü. 20 % im Vorjahr. Der Umsatz im 3. Quartal 2023 lag bei 474,9 Mio. USD und der Gewinn bei 121,2 Mio. USD.

In den letzten 52 Wochen hat die Aktie von Monolithic Power Systems eine Rendite von 56 % erzielt, während die durchschnittliche Rendite der letzten fünf Jahre bei 38,38 % lag. Die durchschnittliche Rendite der letzten drei Jahre betrug 21,12 %.

Liebe Grüße und vorab ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von