Diese 4 NEO-Darvas Aktien gehören auf jede Watchlist!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 Mio. USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund eine Aktie zu kaufen darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

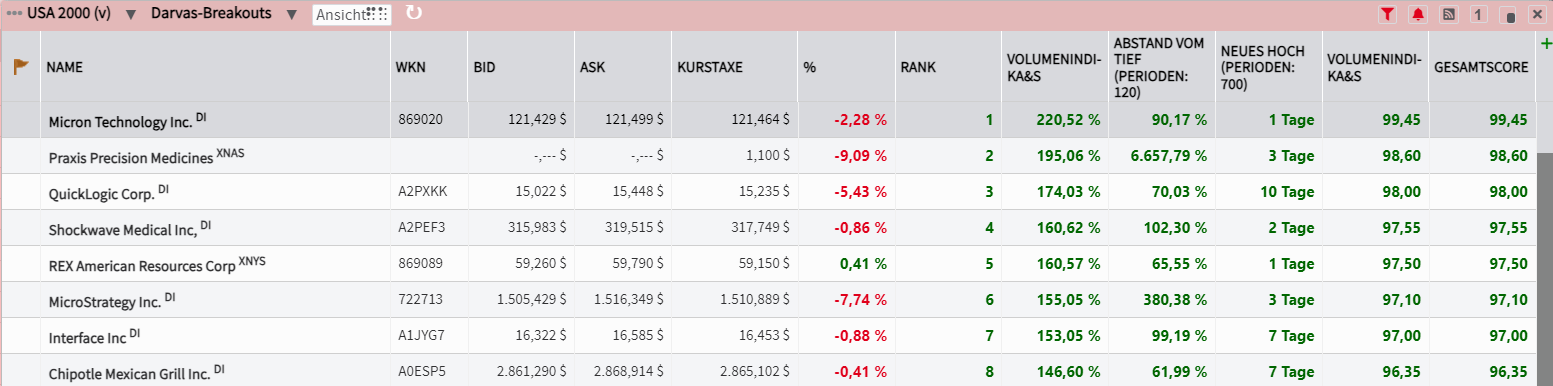

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

Micron startet die Massenproduktion von Speicherchips für KI-Halbleiter von NVIDIA

- Die Performance der letzten 12 Monate beträgt 110 %.

- Micron Technology entwirft, entwickelt, produziert und vertreibt weltweit Speicherprodukte.

- Der Markt für Speicherchips ist aufgrund von CAPEX-Kürzungen, der Nachfrage nach KI-Rechenzentren und der steigenden Nachfrage nach Unterhaltungselektronik in eine Phase des sequenziellen Wachstums eingetreten.

Micron Technology (NASDAQ: MU) ist ein globaler Hersteller und Vertreiber von Halbleiter-Bauelementen, dazu gehören vor allem NAND Flash-, DRAM- und NOR-Flash-Speicher und andere Speichertechnologien, Verpackungslösungen und Halbleiter-Systeme für den Einsatz in Computer-, Verbraucher-, Netzwerk-, Automobil- und Industrieprodukten. Die gefertigten Artikel werden durch internen Vertrieb und unabhängige Händler vor allem an OEMs und Einzelhändler weltweit vertrieben.

Micron gab letzten Monat bekannt, dass es mit der Produktion seines eigenen HBM-Speichers begonnen hat, der in den neuesten H200-Systemen von NVIDIA zum Einsatz kommen wird. Die Blackwell-Systeme, die NVIDIA vor kurzem ankündigte und deren Auslieferung Ende des Jahres beginnen soll, verwenden ebenfalls 33 % mehr HBM-Speicher als ihre Vorgänger. Das Unternehmen teilte mit, dass die HBM-Produktionskapazitäten für dieses Jahr bereits ausverkauft sind und die "überwiegende Mehrheit" der HBM-Lieferungen für das nächste Jahr ebenfalls vergeben ist. Micron sagt, dass der Umsatz für das im August 2025 endende Geschäftsjahr frühere Rekorde übertreffen wird. Die Wall Street rechnet nun mit einem Umsatzanstieg von 58 % in diesem und 40 % im nächsten Jahr. Die wachsende Produktion von HBM-Speicher trägt auch dazu bei, das Angebot an traditionellem DRAM-Speicher zu rationalisieren, was sich positiv auf die Preise in diesem immer noch größten Geschäftsbereich von Micron auswirkt.

Micron rechnet grundsätzlich mit starkem Rückenwind für die Zukunft. Der Markt für Unterhaltungselektronik hat sich von Anzeichen für eine Erholung zu Anzeichen für ein sequenzielles Wachstum entwickelt, und es wird erwartet, dass sich dieser Trend in absehbarer Zukunft fortsetzen wird. Darüber hinaus haben die Preise für Speicherchips aufgrund von CAPEX-Kürzungen, der Nachfrage nach KI-Rechenzentren und einem Anstieg der Nachfrage nach Unterhaltungselektronik ebenfalls begonnen, Anzeichen für ein sequenzielles Wachstum zu zeigen, was Micron erheblichen Rückenwind verleiht. Darüber hinaus hat Micron jüngst den kleinsten UFS 4.0-Speicherchip für Smartphones präsentiert. Die Grundfläche des UFS 4.0-Chips wurde im Vergleich zur 11 x 13 mm großen Lösung, die im vergangenen Juni auf den Markt kam, um 20 % verringert. Dadurch wird der Stromverbrauch gesenkt, ohne die Gesamtleistung zu beeinträchtigen.

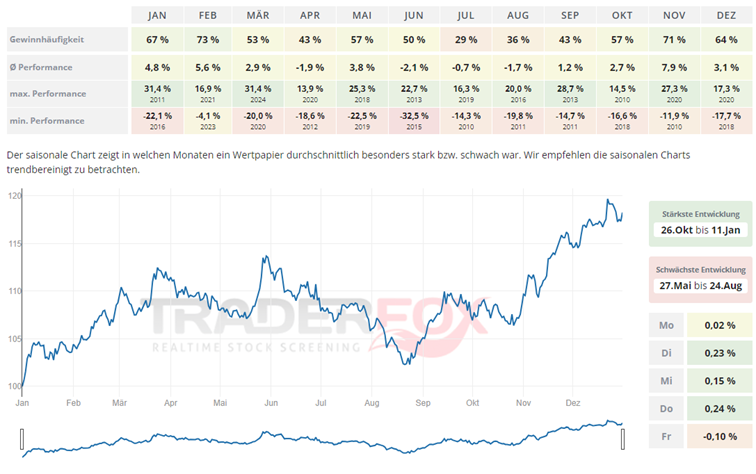

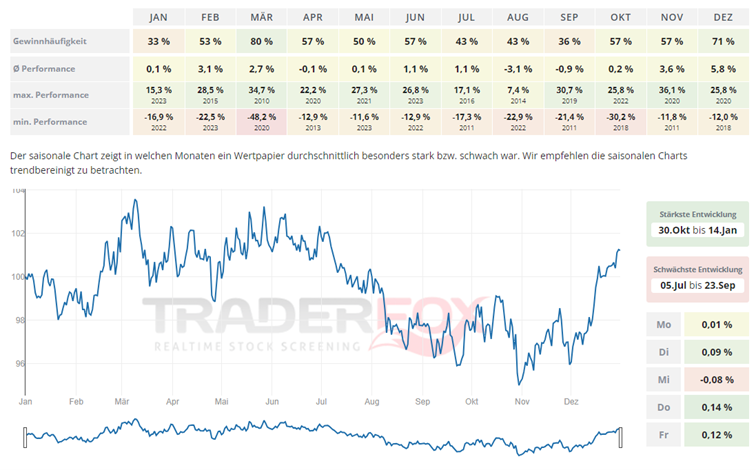

Blickt man auf den saisonalen Chart von Micron, so zeigt sich, dass es sich lohnt von Ende Oktober bis Mitte Januar in die Aktie investiert zu sein. In den Wintermonaten ist die Performance der Aktie deutlich besser als in den Sommermonaten. Vor allem die Nachfrage nach Unterhaltungselektronik ist in den kalten Jahreszeiten höher. Mit einer durchschnittlichen Performance von 7,9 % sticht insbesondere der November heraus.

In den letzten 52 Wochen hat die Aktie von Micron Technology eine Rendite von 110 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 28 %. Die Aktie markierte das 52-Wochenhoch am 01.04.2024 bei 127,38 USD. Das 52-Wochentief markierte die Aktie am 05.04.2023 bei 56,01 USD. Seitdem konnte die Aktie um 123 % seit Tief zulegen.

QuickLogic: Das aufstrebende Fabless-Halbleiterunternehmen setzt auf innovative Schaltkreise

- Die Performance der letzten 12 Monate beträgt 174 %.

- QuickLogic ist ein fabrikloser Halbleiterentwickler, der Chips für Industrie- und Verteidigungsanwendungen entwickelt und vertreibt.

- QuickLogic ist gut positioniert, um von der wachsenden Nachfrage nach Halbleitern in den Bereichen Verteidigung und Luft- und Raumfahrt zu profitieren.

Im Zuge des generativen KI-Booms der letzten Monate waren Halbleiterunternehmen einige der Hauptnutznießer der KI-getriebenen Dynamik. QuickLogic Corporation (NASDAQ: QUIK), ein Fabless-Halbleiterunternehmen, das sich auf anpassbare Lösungen mit geringem Stromverbrauch für mobile und tragbare Elektronikgeräte spezialisiert hat, verzeichnete die letzten 12 Monate einen beeindruckenden Kursanstieg von knapp 180 %. Im Jahr 2018 brachte Quick seine KI-Plattform QuickAI auf den Markt, die speziell für KI-Anwendungen an Endpunkten entwickelt wurde. Das Unternehmen entwickelt stromsparende Multi-Core-Halbleiterplattformen und IP für KI, Sprach- und Sensorverarbeitung. Die Lösungen umfassen ein eFPGA für Hardwarebeschleunigung und Vorverarbeitung sowie heterogene Multi-Core-SoCs, die das eFPGA mit anderen Prozessoren und Peripheriegeräten integrieren.

Die gesamte Palette an Plattformen, Software-Tools und eFPGA-IP ermöglicht die praktische und effiziente Einführung von KI, Sprach- und Sensorverarbeitung in den Bereichen Consumer/Industrial IoT, Unterhaltungselektronik, Militär, Luft- und Raumfahrt und Verteidigung. Durch die Übernahme von SensiML verfügt das Unternehmen nun über eine IoT-KI-Softwareplattform, die SaaS-Abonnements für die Entwicklung, Lizenzgebühren pro Einheit bei Einsatz in der Produktion und Proof-of-Concept-Services umfasst. All dies ist ebenfalls in der Kategorie der neuen Produktumsätze enthalten. Die Halbleiterlösungen des Unternehmens fallen in der Regel in eine der vier Produktkategorien: Sensorverarbeitung, Hardware-Produkte, Display Smart Connectivity und das geistige Eigentum rundum eFPGA und die dazugehörigen Tools.

Die Lösungen umfassen eine einzigartige Kombination aus den Siliziumplattformen, IP-Kernen, Softwaretreibern und in einigen Fällen auch Firmware und Anwendungssoftware. All die Siliziumplattformen sind Standardgeräte und müssen programmiert werden, um in einem System effektiv zu arbeiten. QuickLogic arbeitet mit Prozessorherstellern, Sensorherstellern und Entwicklern von Algorithmen für Spracherkennung, Sensorfusion und Kontextbewusstsein bei der Entwicklung von Referenzdesigns zusammen. Das Unternehmen ist überzeugt, dass Hersteller, welche die Lösungen von QuickLogic nutzen, den verfügbaren Markt für ihre jeweiligen Produkte erweitern können.

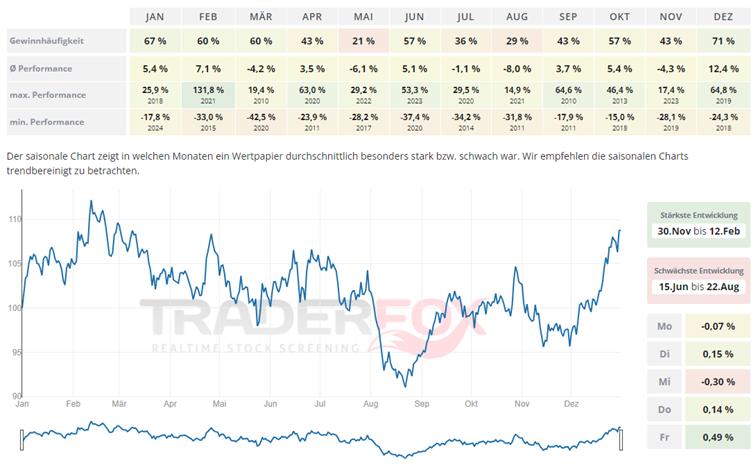

Ähnlich wie bei Micron verzeichnet auch die Aktie von QuickLogic ihre stärkste Performance in den Wintermonaten von Ende November bis Mitte Februar. Besonders stark entwickelt sich die Aktie im Dezember, mit einer durchschnittlichen Performance von 12,4 %. Die Gewinnhäufigkeit liegt dabei bei über 70 %.

In den letzten 52 Wochen hat die Aktie von QuickLogic eine Rendite von 174 % erzielt. In den vergangenen vier Wochen lag die Rendite bei um die 0 %. Die Aktie markierte das 52-Wochenhoch am 18.03.2024 bei 20,75 USD. Das 52-Wochentief markierte die Aktie am 11.05.2023 bei 5,10 USD. Seitdem konnte die Aktie um 215 % zulegen.

Guess: Das Bekleidungsunternehmen konnte sein Geschäft erfolgreich transformieren

- Die Performance der letzten 12 Monate beträgt 80 %.

- Guess entwirft, vermarktet, vertreibt und lizenziert zeitgenössische Kleidung und Accessoires, die das europäische Modebewusstsein unter Marken wie Guess, Marciano und G by Guess widerspiegeln.

- Unter dem neuen Management positionierte sich die Marke neu in Richtung erschwinglicher Luxus, erholte sich bei den Gewinnspannen und steigerte die Effizienz.

Guess (NYSE: GES) ist ein amerikanisches Modeunternehmen, das sich auf das Design, den Vertrieb und die Lizenzierung von Kleidung und Accessoires für Männer, Frauen und Kinder unter den Marken GUESS, GUESS Kids und MARCIANO by GUESS spezialisiert hat. Das Unternehmen ist in fünf Segmenten tätig: Americas Retail, Americas Wholesale, Europa, Asien und Licensing. Guess vertreibt seine Produkte über die Vertriebskanäle Direktverkauf, Großhandel und Lizenzierung. Nach mehreren Jahren der Stagnation begann Guess vor vier Jahren mit einer geschäftlichen Umstrukturierung, die den Aktionären des Unternehmens erhebliche Vorteile gebracht hat. GES hat gute Arbeit bei der Verbesserung des Markenbewusstseins, der Produktqualität, des Marketings, der Aufwertung des visuellen Merchandisings, der Verkaufsoptimierung und der Aufwertung der Filialen geleistet.

Wegweisend war, die Marke preislich nach oben zu bringen, so dass man sie mittlerweile als erschwinglichen Luxus bezeichnen kann. Die Kollektionen und das Branding begannen, sich an europäischen High-Fashion-Marken zu orientieren, insbesondere an Gucci. Die Ästhetik der Kollektionen hat sich im Vergleich zu 2018 stark gewandelt, von legerem Leder und Denim bis hin zu farbenfrohen, formellen und festlichen Modellen. Diese Veränderung hat dazu beigetragen, dass sich nicht nur der Umsatz, sondern auch die Bruttomargen des Unternehmens erholt haben. Darüber hinaus wurde auch die Website des Unternehmens überarbeitet und mit einem Raster versehen, in dem die meisten Produkte mit Modellbildern dargestellt werden.

Was die digitale Strategie betrifft, so scheint sich Guess eher auf die digitale Präsenz als auf den digitalen Verkauf konzentrieren. Die Social-Media-Konten des Unternehmens erfreuen sich großer Beliebtheit. Guess hat auf Instagram 5 Millionen Follower, während es auf TikTok 1,2 Millionen Likes hat. Guess hat im Februar den Kauf des Geschäfts der Marke rag & bone bekanntgegeben. Das geistige Eigentum wird gemeinsam mit WHP Global gehalten. Guess wird 56,5 Mio. USD in die Übernahme von Rag & Bone einbringen, mit der Möglichkeit einer zusätzlichen Gewinnbeteiligung. Der Abschluss der Transaktion wird für das 1. Quartal des Geschäftsjahres 2025 von Guess erwartet. Man geht davon aus, dass die Übernahme es Rag & Bone ermöglicht, die globale Expansion zu maximieren, indem es von den Plattformen und Vertriebs- und Lizenzpartnern von Guess und WHP Global auf der ganzen Welt profitiert.

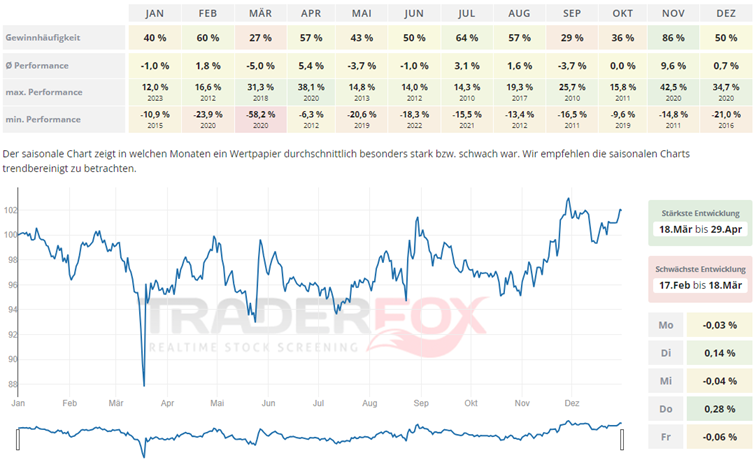

Die stärkste Entwicklung zeigt die Aktie von Guess zwischen Mitte März und Ende April. Positiv ist jedoch auch der Monat November mit einer durchschnittlichen Performance von 9,6 % bei einer Gewinnhäufigkeit von 86 %. Hier kommt das vorweihnachtliche Geschäft rundum den Black Friday zum Tragen.

In den letzten 52 Wochen hat die Aktie von Guess eine Rendite von 80 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 28%. Die Aktie markierte das 52-Wochenhoch am 01.04.2024 bei 33,50 USD. Das 52-Wochentief markierte die Aktie am 24.05.2023 bei 16,51 USD. Seitdem konnte die Aktie um 100 % zulegen.

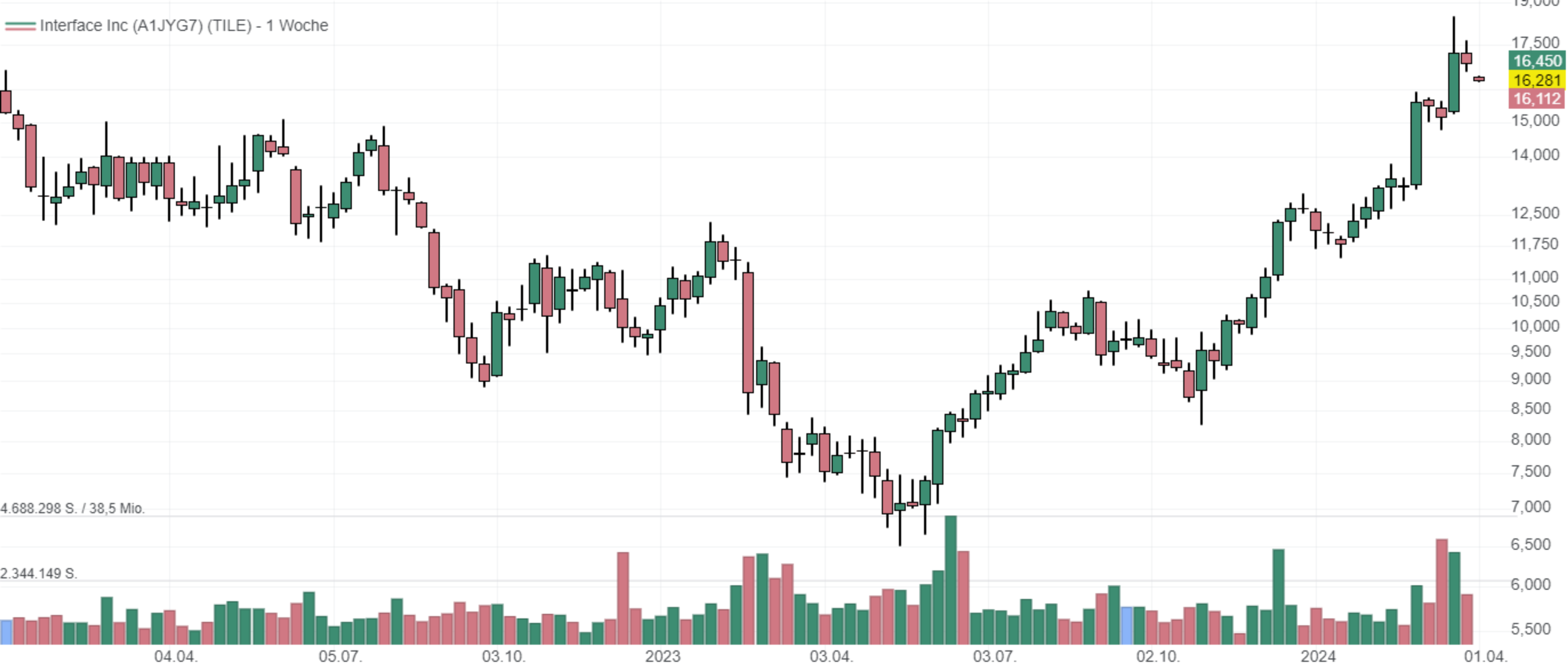

Interface - weltweit größte Hersteller von modularen Teppichböden

- Die Performance der letzten 12 Monate beträgt 105 %.

- Interface ist ein weltweit führender Anbieter von Bodenbelägen für den gewerblichen Bereich, der für seine nachhaltigen Praktiken bekannt ist.

- Das Unternehmen hat sich dem Ziel der Nachhaltigkeit und einer Geschäftstätigkeit verschrieben, welche die Auswirkungen auf die Umwelt minimiert und gleichzeitig den Unternehmenswert steigert.

Interface (NASDAQ: TILE) ist ein Unternehmen, das sich auf Teppichfliesen und Bodenbeläge spezialisiert hat. Das Unternehmen punktet vor allem durch seine umweltfreundlichen Bodenbelagsprodukte und gilt als führend in Sachen Nachhaltigkeit in diesem Bereich. Interface hebt sich von seinen Mitbewerbern ab, indem es einzigartige und nachhaltige Produkte anbietet, die darauf ausgerichtet sind, die Umweltauswirkungen von Gewerbegebäuden zu reduzieren. Das Unternehmen hat einige starke Marken, darunter Interface, nora und FLOR. Die modularen Teppichfliesen von Interface bieten mehrere Vorteile gegenüber herkömmlichen Bodenbelagslösungen. Sie sind leicht zu verlegen, zu pflegen und auszutauschen, was sie zu einer guten Option für Geschäftsräume macht, in denen häufige Renovierungen erforderlich sind.

Genau dieses Segment der Unternehmensbüros entwickelte sich im vergangenen Jahr 2023 trotz der makroökonomischen Unsicherheiten überraschend gut. Im 4. Quartal 2023 wuchs dieses Segment um 4 % gegenüber dem Vorjahr, angetrieben durch die Stärke in Nord- und Südamerika. Dieses Wachstum wurde auf die grundlegend gestiegene Nachfrage zurückgeführt, da mehr Arbeitnehmer zur Arbeit ins Büro zurückkehrten, was Arbeitgeber dazu veranlasste, ihre Büros zu erneuern oder umzugestalten. Darüber hinaus stellte das Management einen Trend fest, dass Unternehmen vermehrt in Premium-Gebäude der Klasse A umziehen. Ein solcher Trend ist für Interface von Vorteil, da seine Produktangebote von hoher Qualität sind und als Premiumprodukte gelten. Daher passt ihr Produktangebot gut zu Premiumgebäuden der Klasse A. Die steigende Nachfrage nach Premiumgebäuden der Klasse A könnte die Nachfrage nach dem Produktangebot des Unternehmens ankurbeln. Abgesehen von der Entwicklung hin zu Gebäuden der Klasse A kann das robuste Segment der Unternehmensbüros auf die kommerzielle Ausführung von TILE und die Fähigkeit seines Verkaufsteams zurückgeführt werden, aus der Verlagerung hin zu Premiumgebäuden der Klasse A Nutzen zu ziehen. Interface hat einen Marktanteil von mehr als 25 % im oberen Preissegment und 15 bis 25 % im mittleren Segment.

Für Anleger rentiert es sich von Ende Oktober bis Mitte Januar in die Aktie von Interface investiert zu sein. Speziell der Dezember fällt mit einer durchschnittlichen Performance von 5,8 % und einer Gewinnhäufigkeit von 71 % stark aus. Investitionen in die Renovierung von Büroflächen finden häufig in den Wintermonaten statt.

In den letzten 52 Wochen hat die Aktie von Interface eine Rendite von 105 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 4,67 %. Die Aktie markierte das 52-Wochenhoch am 21.03.2024 bei 18,47 USD. Das 52-Wochentief markierte die Aktie am 16.05.2023 bei 6,48 USD. Seitdem konnte die Aktie um 151 % zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von