Diese 5 Dauerläufer-Aktien aus den USA laufen wie an einer Schnur gezogen nach oben!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 1000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 5 spannende Dauerläufer vor!

Comfort Systems – ein Spezialist für effiziente Gebäudesysteme, die Sicherheit und Nachhaltigkeit erhöhen

Comfort Systems ist ein Unternehmen aus den Vereinigten Staaten, das sich mit der Entwicklung und Installation einer Vielzahl von mechanischen, elektrischen und sanitären Gebäudesystemen beschäftigt. Es geht darum, die Effizienz von Gebäuden zu erhöhen, um Betriebsausfälle und somit höhere Kosten zu vermeiden. Mit traditionellen und modularen Bauweisen kann die Sicherheit und Nachhaltigkeit verbessert werden. Comfort Systems profitiert von wichtigen Wachstumstreibern wie dem Ausbau der US-Infrastruktur, der Wiedereröffnung der Wirtschaft nach der Pandemie und dem steigenden Besucherandrang bei Einzelhandelsstandorten. Die Wachstumsaussichten sind somit aufgrund eines gesunden Auftragsbestands und einer starken Endmarktnachfrage, die durch verschiedene Infrastrukturinvestitionsinitiativen angetrieben wird, aussichtsreich.

Auch wenn die Beschreibung von Comfort Systems als Baudienstleistungsunternehmen technisch angemessen wäre, konzentriert sich das Unternehmen im Kern auf ein sehr spezifisches Leistungsspektrum. So bietet das Unternehmen beispielsweise mechanische Lösungen in den Bereichen HLK-Systeme, Sanitärtechnik, Rohrleitungen und Steuerungen an. Darüber hinaus verfügt man über externe Bau-, Überwachungs- und Brandschutzdienste. Außerdem beschäftigt sich das Unternehmen mit der Installation und Wartung von elektrischen Anlagen.

Der größte Teil des Unternehmens besteht aus dem Segment Mechanische Dienstleistungen, das im Jahr 2022 für 76,8 % des Gesamtumsatzes des Unternehmens verantwortlich war. Der Rest des Umsatzes, der sich auf insgesamt 23,2 % beläuft, stammt aus dem Segment Electrical Services. Das Unternehmen ist mit 173 Standorten in 131 verschiedenen Städten sehr groß geworden. Über 40 verschiedene Betriebsgesellschaften im ganzen Land betreuen diese Standorte mit Hilfe von rund 15.000 Mitarbeitern.

In den letzten Jahren hat das Management gute Arbeit geleistet, um das Unternehmen zu vergrößern. Die Einnahmen stiegen von 2,86 Mrd. USD im Jahr 2020 auf 4,14 Mrd. USD im Jahr 2022. Das entspricht einer annualisierten Wachstumsrate von 20,4 %. Ein großer Teil des Umsatzwachstums ist auf Akquisitionen zurückzuführen. So stiegen die Einnahmen im Segment Mechanische Dienstleistungen von 2021 bis 2022 von 2,54 Mrd. USD auf 3,18 Mrd. USD. Der Umsatz im Segment Electrical Services verdoppelte sich nahezu von 531 Mio. USD auf 961,9 Mio. USD.

Im zweiten Quartal 2023 profitierte das Umsatzwachstum des Unternehmens von einer gesunden Endmarktnachfrage in allen Segmenten. Darüber hinaus wirkten sich auch der hohe Auftragsbestand und Preiserhöhungen positiv auf das Umsatzwachstum aus. Dies führte zu einem Umsatzanstieg von 27,4 % im Jahresvergleich auf 1,3 Mrd. USD. Das Umsatzwachstum spiegelt ein organisches Wachstum von 24,2 % im Vergleich zum Vorjahr und ein Wachstum von 3,1 Prozentpunkten durch die Übernahme von Eldeco wider. Das Umsatzwachstum war dabei über alle Segmente mit einem Anstieg von 25,6 % im Segment Mechanik und 32,9 % im Segment Elektrotechnik breit gefächert. Analysten prognostizieren für 2023 einen Umsatz von 4,76 Mrd. USD und einen Nettogewinn von 6,42 USD pro Aktie. Im Folgejahr wird von einer Steigerung auf 5,13 Mrd. USD bzw. 7,50 USD pro Aktie ausgegangen.

Die Aktien-Performance von Comfort Systems kann sich sehen lassen. Mit einer Rendite von 87,78 % in den letzten 12 Monaten und einer durchschnittlichen Rendite von 31,15 % in den vergangenen fünf Jahren zeigt das Unternehmen seine Stärke.

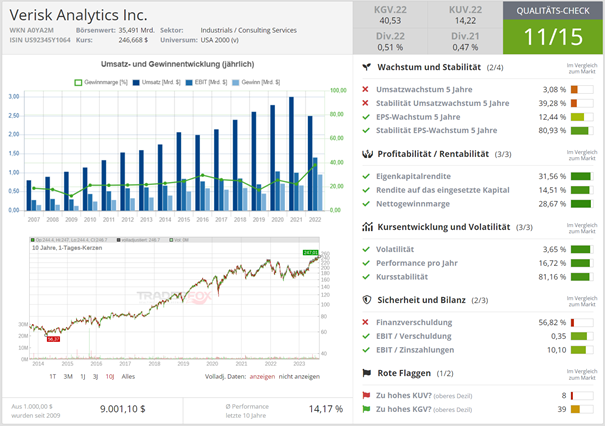

Verisk Analytics – durch Daten die richtigen Entscheidungen treffen

Verisk Analytics ist ein amerikanisches Datenanalyseunternehmen, das sich auf die Versicherungsbranche spezialisiert hat. Das Unternehmen wurde in den 70er Jahren von den damals größten Akteuren in der Schaden- und Unfallversicherungsbranche gegründet. Seit 2009 ist es ein unabhängiges, börsennotiertes Unternehmen. Das Unternehmen stellt im Kern Entscheidungsmodelle und Risikobewertungen für Versicherungen und Regierungsbehörden bereit. Ziel ist es, risikobehafteten Unternehmen bei der Identifizierung und Verwaltung möglicher Risiken zu helfen. Das Risikobewertungsprogramm richtet sich hauptsächlich an Kunden aus dem Bereich Sachversicherungen.

Verisk Analytics bietet Versicherern und Rückversicherern hier Daten, Software und Informationslösungen, um Risiken zu identifizieren und zu managen. Das Unternehmen sieht Wachstumschancen in der Verbesserung seiner bereits vorhandenen Produkte, der Stärkung des Kundendialogs und der Entwicklung neuer Märkte, wobei das Ausland immer noch gute Chancen bietet. Verisk Analytics stützt sich auf einen starken Burggraben. Das Unternehmen verfügt über einen stabilen Kundenstamm (95 % Bindungsrate), und 81 % der Einnahmen stammen aus Abonnements oder langfristigen Verträgen. Dies ermöglicht einen vorhersehbaren Umsatzstrom und Cashflow. Dank der hohen Wechselkosten und der starken Preissetzungsmacht des Unternehmens konnte es ein starkes organisches Wachstum verzeichnen und hohe Margen beibehalten. So ist das Unternehmen in den letzten fünf Jahren bei konstanten Wechselkursen organisch um 6,5 % gewachsen und hat eine Bruttomarge von 64 % beibehalten. Infolge des starken Burggrabens des Unternehmens, insbesondere seiner Preissetzungsmacht, konnte es über die Jahre hinweg sehr hohe Gewinnspannen einfahren.

Das Versicherungssegment des Unternehmens ist aufgrund seines großen Datenbestands von hoher Qualität. Das Unternehmen verfügt über mehr als 30 Milliarden Datensätze. Diese Daten werden primär genutzt, um zu analysieren und den Kunden zu helfen, das Risiko potenzieller Versicherungsnehmer einzuschätzen und den richtigen Preis für deren Versicherung zu finden. Das Segment entwickelt und nutzt außerdem Modelle für maschinelles Lernen und künstliche Intelligenz, um Szenarien zu prognostizieren und sowohl Standard- als auch kundenspezifische Analysen zu erstellen, die den Kunden helfen, ihr Geschäft besser zu verwalten.

In den letzten Jahren konnte dieses Segment im hohen einstelligen Bereich wachsen und die Margen schrittweise verbessern. Die Strategie von Verisk, seine großen Datensätze zu nutzen, um zu verstehen, was seine Kunden brauchen, hat sich bewährt, da die zehn größten Kunden im Jahr 2022 durchschnittlich 16,3 der Produkte des Unternehmens nutzten. Das Versicherungssegment von setzt sich aus zwei Geschäftsbereichen zusammen: Underwriting & Rating und Claims. Der gesamte adressierbare Markt für Underwriting & Rating beläuft sich auf 15 Mrd. USD (Verisk hat einen Marktanteil von ca. 12 %) und für Schäden auf 4,7 Mrd. USD (ca. 15 % Marktanteil). Nach Angaben des Unternehmens werden die adressierten Märkte voraussichtlich jährlich im niedrigen einstelligen Bereich wachsen.

Bis 2025 wird erwartet, dass der Umsatz jährlich um 6 bis 8 % wächst, wobei das EBITDA jährlich um 7-10 % und der bereinigte Gewinn pro Aktie zweistellig zulegen sollen. Das Unternehmen geht davon aus, dass es im Jahr 2024 eine adj. EBITDA-Marge von 54-56 % erreichen wird. Verisk kann Cross-Selling Potenziale ausschöpfen und seinen großen Datensatz zur Entwicklung neuer Produkte nutzen. Die internationale Expansion ist ebenfalls eine Chance, da 85 % der Einnahmen aus den USA stammen. Verisk hat im April 2023 SV Krug, einen in Deutschland ansässigen Anbieter von Kfz-Schadenlösungen, übernommen. Diese Akquisition wird das Schadenangebot von Verisk in ganz Europa erweitern.

Verisk Analytics meldete für das zweite Quartal, das im Juni 2023 endete, einen Gewinn von 1,51 USD pro Aktie bei einem Umsatz von 675 Mio. USD. Das Unternehmen übertraf die Konsensschätzungen um 7,86 %, während der Umsatz im Vergleich zum Vorjahresquartal um 9,55 % zurückging. Verisk rechnet für 2023 mit einem Gewinn von 5,50 bis 5,70 USD pro Aktie bei einem Umsatz von 2,63 bis 2,66 Mrd. USD.

Die Aktie von Verisk Analytics erzielte in den letzten 12 Monaten eine Rendite von 29,91 %. Über die vergangenen 5 Jahre hinweg beträgt die durchschnittliche Rendite 16,77 %, während sie in den letzten 3 Jahren bei 8,35 % lag.

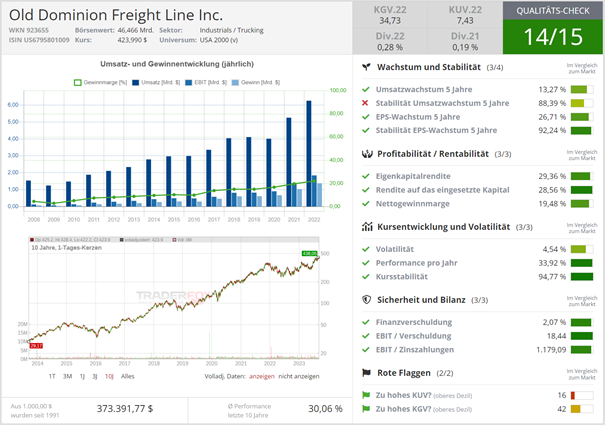

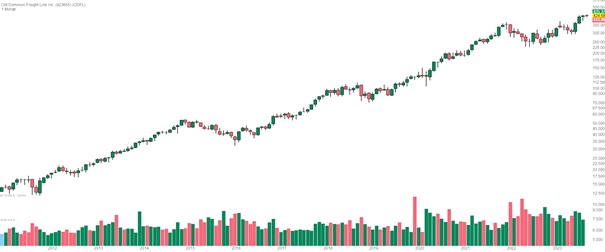

Old Dominion Freight Line – ein Tansportriese mit herausragendem Service

Ein weiteres amerikanisches Unternehmen, das Less Than Truck Load-Transporte anbietet, ist Old Dominion Freight Line. Darüber hinaus bietet das Unternehmen auch andere Dienstleistungen wie Logistik, intermodale Transporte, Supply Chain Consulting und Lagerhaltung an. Old Dominion hat eine innovative Technologie und eine niedrige Schadensquote, die es von seinen Konkurrenten abhebt. Das Unternehmen wurde 1934 gegründet und hat seinen Hauptsitz in North Carolina.

Das Speditionsgewerbe ist eine der wettbewerbsintensivsten Branchen der Welt und ist anfällig für starke Nachfrageschwankungen und wird von vielen Faktoren beeinflusst wie der Dynamik der Arbeitskräfte, Energiepreise, das Wetter und vieles mehr. Was Old Dominion Freight Line so besonders macht, ist seine Fähigkeit, in diesem Umfeld einen Wettbewerbsvorteil zu erzielen. Das Unternehmen hat aggressiv in Servicezentren investiert und die Kundenzufriedenheit zum Kernstück seines Handelns gemacht. Old Dominion Freight Line betreibt derzeit über 250 Servicezentren in 48 Staaten mit Verbindungen nach Kanada und Mexiko. Die Routen werden von mehr als 11.400 Lkw bedient, womit das Unternehmen mit einem Marktanteil von 12 % der zweitgrößte LTL-Anbieter (Less than Truckload) ist. Im Jahr 2022 hatte das Unternehmen im Transportgewerbe einen Marktanteil von 2,9 %, was zeigt, wie stark dieses Unternehmen geworden ist. Der wichtigste Faktor des Unternehmens scheint jedoch der hervorragende Service zu sein. Dieser verleiht ihm mehr Preissetzungsmacht, ohne jedoch zu teuer zu werden. Oder anders ausgedrückt: Die Kunden schätzen einen besseren Service und sind bereit dafür mehr zu bezahlen.

Die Pünktlichkeitsquote von Old Dominion Freight Line hat sich von 94 % im Jahr 2002 auf 99 % im Jahr 2022 verbessert. Die Frachtschadenquote ist von 1,5 % im Jahr 2002 auf nun nur 0,1 % im Jahr 2022 gesunken. Infolgedessen konnte das Unternehmen seinen Umsatz zwischen 2002 und 2022 um 12,8 % pro Jahr steigern - fast ausschließlich organisch (ohne Fusionen und Übernahmen). Aufgrund der pandemiebedingten Preisvorteile konnte das Unternehmen seine Betriebsquote in den niedrigen 70 %-Bereich drücken, was es zum effizientesten LTL-Betreiber in seiner Branche macht.

Old Dominion Freight Line meldete für das zweite Quartal einen Gewinn von 2,65 USD pro Aktie bei einem Umsatz von 1,41 Mrd. USD. Das Unternehmen verfehlte die Erwartungen um 1,12 %, während der Umsatz im Vergleich zum Vorjahresquartal um 15,25 % zurückging.

Das Unternehmen ist für das Gesamtjahr zuversichtlich, da der Vorstand ein neues Aktienrückkaufprogramm in Höhe von 3 Mrd. USD genehmigt hat. Dieses neue Programm folgt auf den Abschluss des bestehenden Rückkaufprogramms in Höhe von 2 Mrd. USD, das im Juli 2021 verabschiedet wurde.

Die Aktien-Performance von Old Dominion Freight Line kann sich sehen lassen. In den letzten 12 Monaten erzielte die Aktie eine Rendite von 53,05 %. Über die vergangenen fünf Jahre hinweg lag die durchschnittliche Rendite bei beeindruckenden 33,71 %.

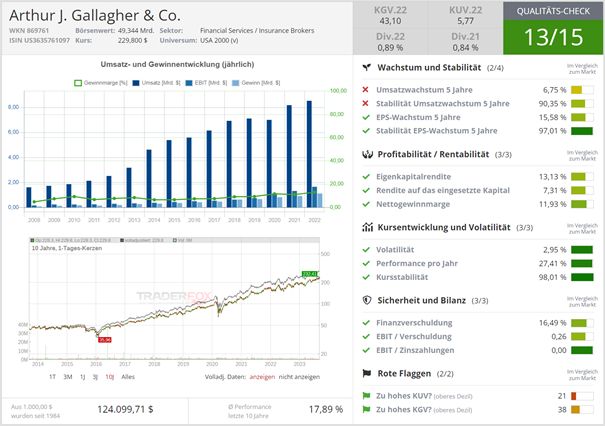

Arthur J. Gallagher & Co. – ein etablierter Versicherungsallrounder

Arthur J. Gallagher & Co. und ihre Tochtergesellschaften, bieten Unternehmen und Organisationen auf der ganzen Welt Versicherungsmakler-, Rückversicherungsmakler-, Beratungs- und Schadenregulierungs- und Verwaltungsdienstleistungen an. Das Maklergeschäft fokussiert sich dabei auf Makler- und Beratungsdienstleistungen für Unternehmen und Organisationen aller Art an, darunter gewerbliche, gemeinnützige und öffentliche Einrichtungen, Versicherungsgesellschaften und Versicherungskapitalgeber sowie in geringerem Umfang auch für Privatpersonen, und zwar in den Bereichen Versicherungs- und Rückversicherungsplatzierung, Schadensrisikomanagement und Verwaltung von arbeitgeberfinanzierten Leistungsprogrammen.

Das Risikomanagement-Segment beinhaltet hingegen die Schadenregulierung, Schadenverwaltung, Schadenskontrolle und Risikomanagement-Beratung für gewerbliche, gemeinnützige, firmeneigene und öffentliche Einrichtungen sowie für verschiedene andere Organisationen, die sich für eine Selbstversicherung von Schaden- und Unfallversicherungen oder für die Inanspruchnahme einer externen Schadenmanagement-Organisation anstelle der Schadendienstleistungen eines Versicherungsunternehmens entscheiden.

Seit der Gründung im Jahr 1927 hat sich das Unternehmen von einer Ein-Personen-Versicherungsagentur zum viertgrößten Versicherungsmakler/Risikomanager der Welt entwickelt und zu einem der weltweit größten Schadenregulierer in der Schaden- und Unfallversicherung. Arthur J. Gallagher & Co. verfügt über drei berichtspflichtige Segmente. Maklergeschäft, Risikomanagement und Corporate, die im Jahr 2022 rund 85 %, 14 % bzw. 1 % zum Umsatz beitrugen. Das Unternehmen erwirtschaftet ca. 65 % seiner Erträge aus den kombinierten Segmenten Maklergeschäft und Risikomanagement in den USA, die restlichen 35 % werden international erwirtschaftet, vor allem in Großbritannien, Australien, Kanada und Neuseeland.

Arthur J. Gallagher hat in jüngster Zeit diverse Übernahmen getätigt. So hat die Tochtergesellschaft für Captive- und alternative Risikotransferlösungen, Artex, die auf den Bermudas ansässige Frontier Financial Services Limited übernommen hat. Frontier ist eine Managementfirma, die sich auf Beratung, Rekrutierung, Geschäftsdienstleistungen und Einwanderungsdienste für Rückversicherungs- und versicherungsgebundene Kunden in Bermuda spezialisiert hat. Frontier ergänzt das bestehende Kundenangebot von Artex und bietet erhebliche Wachstumschancen

Ferner gab Arthur J. Gallagher am 12.09.2023 die Übernahme von Morgan, Trevathan & Gunn mit Sitz in Benton, Kentucky, bekannt. Hierbei handelt es sich um ein Versicherungsmakler für den Einzelhandel, der sich auf die LKW-Branche für Kunden in Kentucky und den umliegenden Staaten spezialisiert hat. Durch die Übernahmen kann Arthur J. Gallagher seine Wachstumsmöglichkeiten im Transportbereich erweitern.

Das Unternehmen meldete einen Gesamtumsatz von 2,4 Mrd. USD, einen adj. EBITDAC von 676 Mio. USD und einen adj. EPS von 1,90 USD und lag damit 70 Cent über den Konsensschätzungen. Diese starke Leistung wurde von einem starken organischen Wachstum getragen. Die Wachstumsrate des Gesamtumsatzes erreichte 17,4 % und war damit 710 Basispunkte höher als im 1. Quartal 2023. Die organische Umsatzwachstumsrate lag bei 10,8 %.

In Bezug auf die Aktien-Performance der letzten Jahre zeigt Arthur J. Gallagher & Co. ebenfalls Stärke. Mit einer Rendite von 25,04 % in den letzten 12 Monaten und durchschnittlichen Renditen von 27,13 % in den letzten fünf Jahren sowie 29,39 % in den letzten drei Jahren hat das Unternehmen solide Gewinne erzielt.

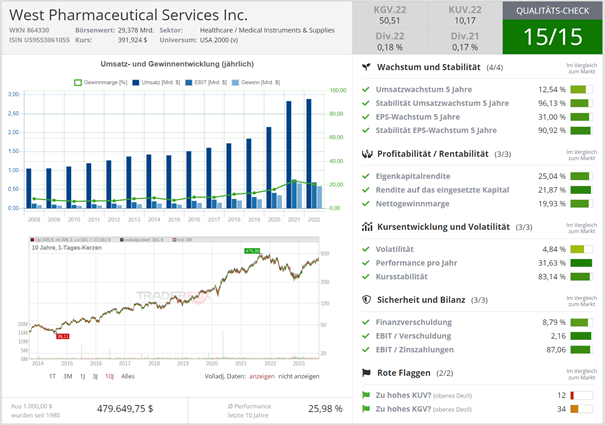

West Pharmaceutical Services - eine einzigartige Nische in der Medizinindustrie

Nach Angaben des Managementteams von West Pharmaceutical Services produziert das Unternehmen eine Vielzahl von integrierten Containment- und Delivery-Systemen, die für injizierbare Medikamente und andere Gesundheitsprodukte verwendet werden. Die Produktpalette des Unternehmens ist riesig.

Das erste und größte Segment des Unternehmens wird als Proprietary Products bezeichnet. In diesem Segment bietet das Unternehmen seinen Kunden firmeneigene Verpackungs-, Containment- und Medikamentenlieferprodukte an. Zu den Verpackungsprodukten gehören Stopfen und Dichtungen für Injektionsverpackungssysteme, während das Produktportfolio Spritzen- und Kartuschenkomponenten sowie weitere Technologien für die Verabreichung von Arzneimitteln umfasst. Darüber hinaus produziert das Segment Folien, Beschichtungen, Wasch-, Vision-Inspektion und Sterilisationsprozesse und Dienstleistungen für seine Kunden.

Das Unternehmen bietet auch Arzneimitteleinschließungslösungen wie Crystal Zenith an, ein zyklisches Olefinpolymer, das die Form von Fläschchen, Spritzen und Patronen annehmen kann. Die Selbstinjektionsgeräte des Unternehmens sind so konzipiert, dass sie den Bedürfnissen der Kunden nach der Abgabe von injizierbaren Therapien zu Hause gerecht werden. Neben dem physischen Produkt bietet das Unternehmen auch verschiedene Lösungen an, darunter analytische Labordienstleistungen, Unterstützung für Primärverpackungen, regulatorisches Know-how und technischen Support nach dem Verkauf.

Das andere, viel kleinere Segment wird als Contract-Manufactured Products bezeichnet. Dieser Bereich konzentriert sich auf die Entwicklung, Herstellung und automatisierte Montage komplexer Geräte, die größtenteils für Kunden aus der Pharma-, Diagnostik- und Medizintechnik eingesetzt werden. Die in diesem Segment eingesetzten Technologien umfassen Mehrkomponentenspritzen, In-Mould-Etikettieren, Ultraschallschweißen, Reinraumspritzen und Gerätemontage. Die in diesem Segment produzierten Komponenten und Geräte werden häufig in chirurgischen, diagnostischen, injizierbaren und anderen Abgabesystemen sowie in einer Vielzahl von Konsumgütern eingesetzt.

In Bezug auf die Umsatzzusammensetzung ist das Unternehmen recht vielfältig. Etwa 45% des Umsatzes kommt aus Amerika. Weitere 45 % entfallen auf Europa, den Nahen Osten und Afrika. Die restlichen 10 % kommen aus dem asiatisch-pazifischen Raum.

Die zunehmende Popularität von Biologika dürfte West Pharma langfristig Rückenwind geben. Das Unternehmen erwirtschaftet derzeit etwa 41 % seines Umsatzes mit Biologika und ist damit gut positioniert, um von der laufenden Marktexpansion zu profitieren. Biologika sind großmolekulare Arzneimittel, die aus lebenden Organismen hergestellt werden oder Bestandteile von lebenden Organismen enthalten. Es handelt sich in der Regel um fortschrittlichere oder gezielte Therapien zur Behandlung komplexer Krankheiten. So werden beispielsweise COVID-Impfstoffe, Gentherapien und mRNA-Therapien als Biologika bezeichnet. Auch der Bedarf an personalisierten und fortschrittlichen Therapien hat die Akzeptanzrate erhöht. Die Marktchancen für Biologika sind enorm. Laut Grand View Research wird die Marktgröße von 326,8 Mrd. USD im Jahr 2020 auf 399,2 Mrd. USD im Jahr 2025 steigen, was einer durchschnittlichen jährlichen Wachstumsrate von 3,9 % entspricht.

West Pharmaceutical Services meldete für das zweite Quartal, das im Juni 2023 endete, einen Gewinn von 2,11 USD pro Aktie bei einem Umsatz von 753,80 Mio. USD. Das Unternehmen übertraf die Konsensschätzungen um 8,21 %, während der Umsatz im Vergleich zum Vorjahresquartal um 2,27 % sank. Für das Gesamtjahr 2023 erwartet man einen Gewinn von 7,65 bis 7,80 USD pro Aktie bei einem Umsatz von 2,97 Mrd. USD bis 2,995 Mrd. USD.

Die Aktien-Performance von West Pharmaceutical Services in den letzten Jahren war beeindruckend. Die Rendite der letzten 12 Monate betrug 33,25 %, und die durchschnittliche Rendite der letzten fünf Jahre lag bei 32,05 %. Auch in den letzten drei Jahren erzielte das Unternehmen eine solide Rendite von 13,06 %.

Liebe Grüße und vorab schonmal ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von