Diese vier interessanten Hidden Champions Dauerläufer aus den USA gehören auf jede Watchlist!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Hidden-Champions sind heimliche Gewinner oder unbekannte Weltmarktführer, die in ihrer Branche oft eine führende Rolle spielen. Die enge Spezialisierung führt bei globaler Vermarktung zu tragfähigen Stückzahlen und dient somit als Motor des Wachstums. Viele Hidden-Champions haben ihr Hauptprodukt als Innovation selbst eingeführt, wodurch sie ihre Position als Einziger im Markt behauptet oder in eine lange andauernde Überlegenheit verwandeln konnten. Sie zeichnen sich dadurch aus, dass sie häufig einen technischen Vorsprung gegenüber dem Wettbewerbsfeld innehaben.

Dauerläuferaktien wiederum sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

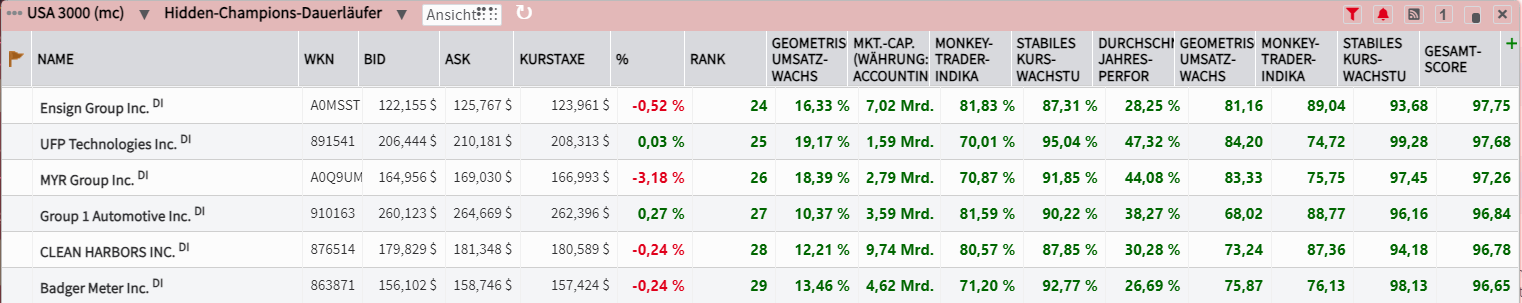

Spannend wird es, wenn man Hidden Champions- mit Dauerläuferqualitäten verknüpft. Wir bei TraderFox bieten verschiedene Möglichkeiten, um mittels der TraderFox Software Hidden-Champions Dauerläufer zu identifizieren. Eine Möglichkeit besteht darin, das Template "Hidden-Champions-Dauerläufer" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Hidden-Champions-Dauerläufer anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Hidden-Champions-Dauerläufer". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Hidden-Champions Dauerläufer-Rangliste zu den 3.000 größten Unternehmen aus den USA gemäß Marktkapitalisierung. Diese kann beliebig sortiert werden.

Nun stelle ich Ihnen vier Treffer genauer vor:

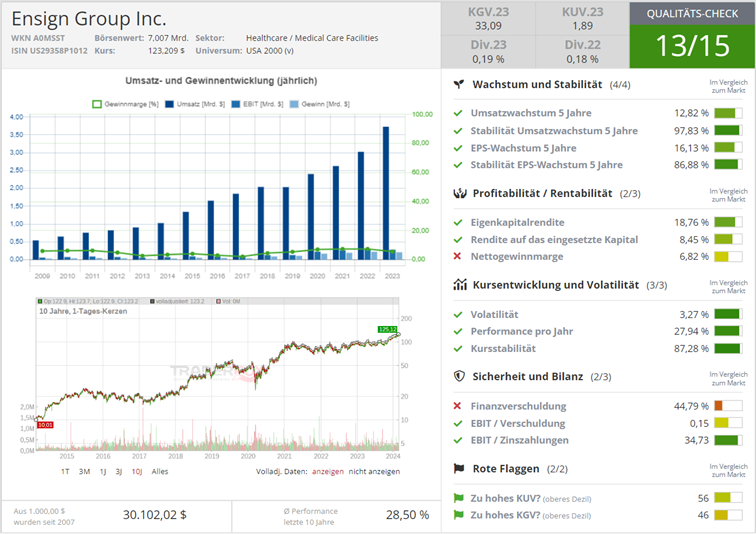

The Ensign Group Inc. – Anbieter eines breiten Spektrums an Pflege- und Seniorenwohndienstleistungen

The Ensign Group Inc. (NASDAQ: ENSG) ist ein Serviceunternehmen im Bereich Krankenpflege und Rehabilitation. Das Unternehmen führt 211 Pflegeeinrichtungen in verschiedenen Bundesstaaten der USA. Diese bieten stationäre und häusliche Krankenpflege, Physio- und Sprachtherapie sowohl auf Langzeit- als auch auf Kurzzeitbasis. Über ein Joint-Venture betreibt das Unternehmen außerdem Ambulanzen, welche ambulante medizinische Services ohne Anmeldung anbieten. Die Ensign-Tochtergesellschaften offerieren ein breites Spektrum an postakuter Pflege, einschließlich betreutem Wohnen, qualifizierter Krankenpflege und Rehabilitationspflege. In den letzten Jahren hat man seine Präsenz erheblich erweitert. Mit Ensign verbundene Unternehmen gibt es in mehr als einem Dutzend Bundesstaaten, und das Wachstum geht weiter. Mit diesem Wachstum entwickeln die Führungskräfte vor Ort und ihre Teams Innovationen und entwickeln Best-Practice-Lösungen, um die Qualität der Pflege zu verbessern und die damit verbundenen Kosten zu senken. Sie arbeiten in ihren Versorgungsgebieten mit vielen anderen Gesundheitsorganisationen zusammen, um sicherzustellen, dass die von ihnen betreuten Patienten eine qualitativ hochwertige, bewohnerorientierte Versorgung erhalten.

Die wachsende Gruppe von mit Ensign verbundenen Gesundheitsdienstleistern verändert die Art und Weise, wie Gesundheitsfürsorge im gesamten Versorgungskontinuum bereitgestellt wird. Diese Anbieter bieten eine Vielzahl von Dienstleistungen an, darunter mobile Radiologie, Nicht-Notfall- und Notfalltransporte, Ferntransfers, medizinische Flüge und Begleitflüge, Beatmungspflege, spezielle Atemwegsausrüstung und Dialyse am Krankenbett. Teams aus qualifizierten und fürsorglichen medizinischen Fachkräften sind bestrebt, jedem Patienten, den sie betreuen dürfen, eine mitfühlende, bewohnerorientierte Betreuung zu bieten. Sie erkennen und schätzen, dass jeder Patient einzigartig ist. Deshalb arbeiten diese Teams eng mit den Patienten und ihren Familien zusammen, um einen Plan zu entwickeln, der auf ihre spezifischen Bedürfnisse zugeschnitten ist. Auch die Pipeline für neue Deals bleibt stark. Das Unternehmen plant in den kommenden Monaten mehrere Deals bekannt zu geben und möchte rund 1 Mrd. USD investieren. Vor allem das Leasing für Anlagen für Postakutpflege ist von großem Interesse.

Im letzten Geschäftsjahr ist der Umsatz von Ensign Group von 3 Mrd. USD auf 3,7 Mrd. USD um 23,3 % gestiegen. Dabei fiel der Gewinn von 224,7 Mio. USD auf 209,4 Mio. USD um 6,8 %. Die Nettogewinnmarge lag damit bei 5,6 % ggü. 7,4 % im Vorjahr. Am 01.02.2024 meldete Ensign Group die Q4-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 980,4 Mio. USD (+21,1 % ggü. Vorjahresquartal) und der Gewinn bei 21,7 Mio. USD (-64,1 % ggü. Vorjahresquartal).

Im letzten Geschäftsjahr ist der Umsatz von Ensign Group von 3 Mrd. USD auf 3,7 Mrd. USD um 23,3 % gestiegen. Dabei fiel der Gewinn von 224,7 Mio. USD auf 209,4 Mio. USD um 6,8 %. Die Nettogewinnmarge lag damit bei 5,6 % ggü. 7,4 % im Vorjahr. Am 01.02.2024 meldete Ensign Group die Q4-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 980,4 Mio. USD (+21,1 % ggü. Vorjahresquartal) und der Gewinn bei 21,7 Mio. USD (-64,1 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von Ensign Group eine Rendite von 39 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 8,7 %. Die Aktie markierte das 52-Wochenhoch am 26.02.2024 bei 125,12 USD. Derzeitig notiert der Preis bei 124,52 USD, womit sich die Aktie minimal unter ihrem 52-Wochenhoch befindet.

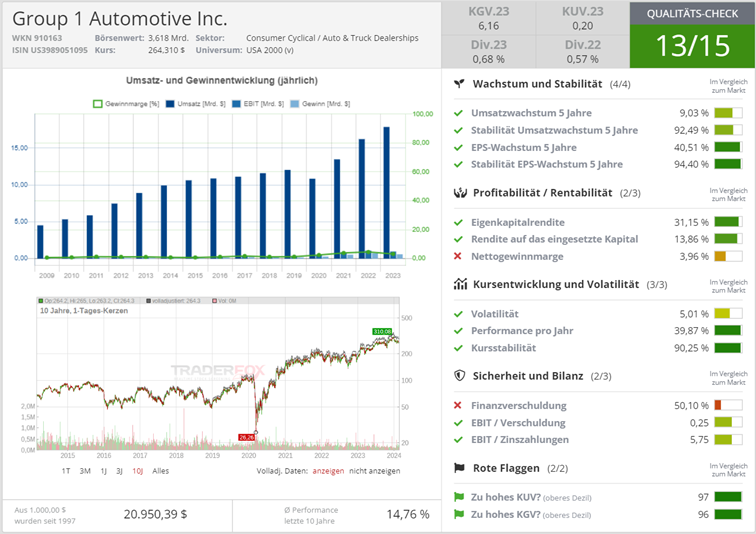

Group 1 Automotive Inc. - Franchiseverträge schaffen einen Burggraben

Group 1 Automotive (NYSE: GPI) verfügt weltweit über 201 Händler, darunter 146 in den USA und 55 im Vereinigten Königreich. Insbesondere über seine digitale Plattform könnte das Unternehmen zukünftig noch weiteres Wachstum generieren, da die Plattform kontinuierlich ausgebaut wird und dadurch in der Vergangenheit zahlreiche neue Kunden gewonnen werden konnten. Im abgelaufenen Jahr nutzten rund drei Viertel der Kunden die Plattform des Unternehmens. Der Umsatz belief sich im Jahr 2022 auf insgesamt 16,2 Mrd. USD. Während Neuwagenverkäufe 52 % des Umsatzes ausmachen, sind die Gewinntreiber des Unternehmens seine Teile- und Service- sowie Finanz- und Versicherungsgeschäfte, die 45 % bzw. 27 % des Bruttogewinns ausmachen. GPI ist über Marken wie Toyota, BMW, Audi, GM, Ford und andere diversifiziert. Das Unternehmen konzentriert sich auf das Geschäft mit Luxusautos, wobei Luxusmarken 43 % des Gesamtumsatzes ausmachen. Man gab jüngst die Übernahme von zwei Lexus-Händlern in Kalifornien bekannt und erwartet, dass die Händler einen Jahresumsatz von 350 Mio. USD erwirtschaften.

Der Übergang zu Elektrofahrzeugen stellt einen potenziellen positiven Katalysator für GPI dar, da Elektrofahrzeuge im Vergleich zu herkömmlichen Fahrzeugen offenbar höhere Reparatur- und Wartungskosten haben. Obwohl GPI keine Tesla-Fahrzeuge (TSLA) verkauft, ist GPI für die Bereitstellung von Reparatur- und Serviceleistungen für Teslas an ausgewählten Standorten zertifiziert. Elektrofahrzeuge führen nicht nur zu höheren Service- und Ersatzteileinnahmen, sondern scheinen auch Händlern zugutezukommen, da unabhängige Servicewerkstätten nicht über das Kapital, die Schulung und den Zugang zur Software verfügen, die für die Durchführung komplexer Reparaturen erforderlich sind. Obwohl GPI in einer ziemlich wettbewerbsintensiven Branche konkurriert, verfügt das Unternehmen aufgrund staatlicher Vorschriften, die den Wettbewerb in bestimmten geografischen Gebieten einschränken, über einige Wettbewerbsvorteile. GPI ist einer der größten Autohändler der Welt und kann seine Größe nutzen, um die Effizienz im Vergleich zu kleineren Anbietern zu steigern. In den letzten Jahren hat GPI eine Reihe kleinerer Händler übernommen und konnte erfolgreich Effizienzsteigerungen erzielen.

Im letzten Geschäftsjahr ist der Umsatz von Group 1 Automotive von 16,2 Mrd. USD auf 17,9 Mrd. USD um 10,2 % gestiegen. Dabei fiel der Gewinn von 751,5 Mio. USD auf 601,6 Mio. USD um 19,9 %. Die Nettogewinnmarge lag damit bei 3,4 % ggü. 4,6 % im Vorjahr. Am 14.02.2024 meldete Group 1 Automotive die Q4-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 4,5 Mrd. USD (+10,1 % ggü. Vorjahresquartal) und der Gewinn bei 108,7 Mio. USD (-30,7 % ggü. Vorjahresquartal).

Im letzten Geschäftsjahr ist der Umsatz von Group 1 Automotive von 16,2 Mrd. USD auf 17,9 Mrd. USD um 10,2 % gestiegen. Dabei fiel der Gewinn von 751,5 Mio. USD auf 601,6 Mio. USD um 19,9 %. Die Nettogewinnmarge lag damit bei 3,4 % ggü. 4,6 % im Vorjahr. Am 14.02.2024 meldete Group 1 Automotive die Q4-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 4,5 Mrd. USD (+10,1 % ggü. Vorjahresquartal) und der Gewinn bei 108,7 Mio. USD (-30,7 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von Group 1 Automotive eine Rendite von 18 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -4,5 %. Die Aktie markierte das 52-Wochenhoch am 27.12.2023 bei 310,08 USD. Derzeitig notiert der Preis bei 261,70 USD, womit sich die Aktie über 15,5 % unter ihrem 52-Wochenhoch befindet.

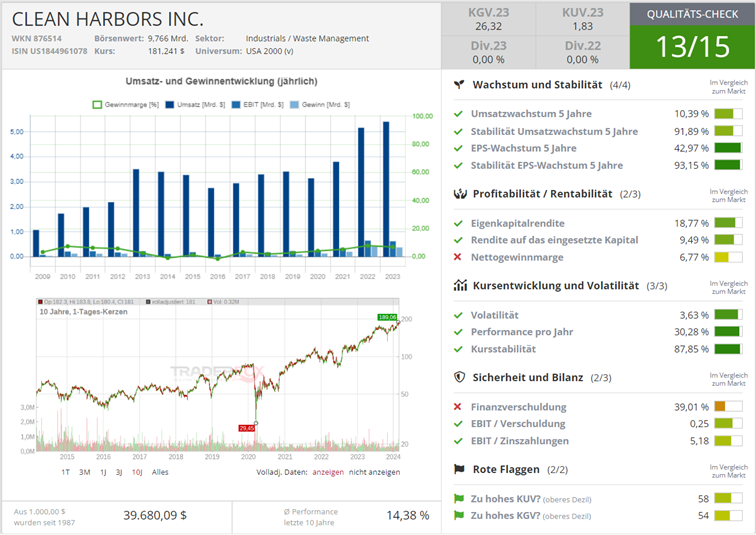

Clean Harbors Inc. – auch mit Müll lässt sich Geld verdienen

Clean Harbors (NYSE: CLH) ist ein auf Umwelt-, Energie- und Industriedienstleistungen spezialisiertes Unternehmen. Man bietet eine Vielzahl von Lösungen für die Entsorgung und Wiederverwertung gefährlicher und nicht gefährlicher Abfälle sowie für Notfallmaßnahmen, industrielle Reinigung und den Transport gefährlicher Materialien. Clean Harbors bedient eine Vielzahl von Branchen, darunter Öl und Gas, Fertigung und Gesundheitswesen. Sie helfen Kunden dabei, Umweltvorschriften einzuhalten, Risiken zu minimieren und sichere und nachhaltige Arbeitsumgebungen aufrechtzuerhalten. Darüber hinaus betreibt Clean Harbors Verbrennungsanlagen, Deponien, Recyclinganlagen und Kläranlagen zur Verarbeitung verschiedener Abfallarten.

Es wird erwartet, dass die jüngsten staatlichen Vorschriften wie IIJA und der CHIPS Act, die darauf abzielen, Investitionen in Produktionsanlagen zu fördern und Betriebe in die Vereinigten Staaten zu verlagern, die Nachfrage nach Abfallentsorgungsdienstleistungen erhöhen werden. CLH ist mit seiner nationalen Präsenz und Größe gut positioniert, um von diesem Trend zu profitieren. Obwohl große Hersteller theoretisch ihre eigenen Abfallbehandlungsanlagen betreiben könnten, stellt dies erhebliche Herausforderungen und Kosten dar. Für Einrichtungen sind verschiedene Lizenzen und Genehmigungen erforderlich und sie müssen strenge behördliche Standards erfüllen. Die Nichteinhaltung dieser Standards kann hohe finanzielle Strafen nach sich ziehen und den Ruf eines Unternehmens schädigen. Ein Beispiel hierfür ist die 3M-eigene Verbrennungsanlage, die von einer Regierungsbehörde wegen Nichteinhaltung mit einer Geldstrafe belegt wurde. 3M ging daraufhin eine Partnerschaft mit CLH ein, um seinen Recyclingbedarf zu decken. Daher ist das Risiko, eine eigene Verbrennungsanlage zu bauen, gering und Unternehmen mit eigenen Verbrennungsanlagen sollten aktiver mit CLH zusammenarbeiten. Um der wachsenden Nachfrage bei sinkender Kapazität gerecht zu werden, hat CLH kürzlich mit dem Bau einer zusätzlichen Verbrennungsanlage begonnen, die die Kapazität des Unternehmens bis 2025 voraussichtlich um 8 % erhöhen wird.

Im letzten Geschäftsjahr ist der Umsatz von Clean Harbors von 5,2 Mrd. USD auf 5,4 Mrd. USD um 4,7 % gestiegen. Dabei fiel der Gewinn von 411,7 Mio. USD auf 377,9 Mio. USD um 8,2 %. Die Nettogewinnmarge lag damit bei 7 % ggü. 8 % im Vorjahr. Am 21.02.2024 meldete das Unternehmen die Q4-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 1,3 Mrd. USD (+4,7 % ggü. Vorjahresquartal) und der Gewinn bei 98,3 Mio. USD (+19,2 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von Clean Harbors eine Rendite von 38 %. In den vergangenen vier Wochen lag die Rendite bei 6,5 %. Die Aktie markierte das 52-Wochenhoch am 20.02.2024 bei 189,06 USD. Derzeitig notiert der Preis bei 181,03 USD, womit sich die Aktie 4,2 % unter ihrem 52-Wochenhoch befindet.

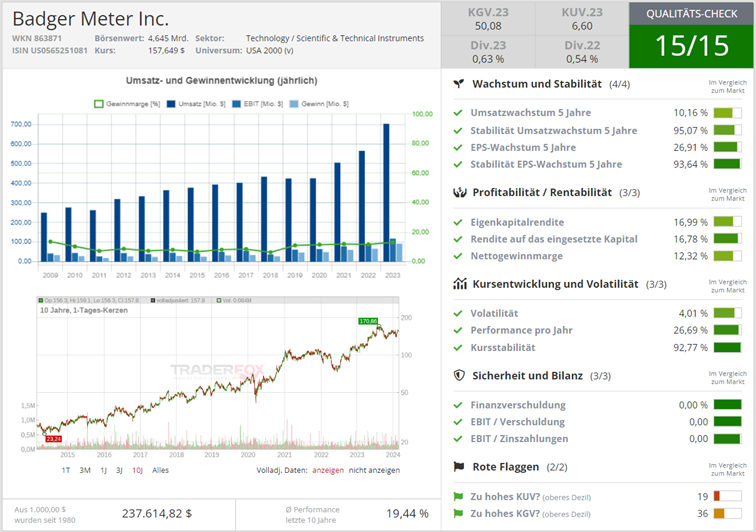

Badger Meter Inc. - Wachstumsbeschleunigung mit smarten Wasserzählern

Badger Meter (NYSE: BMI) ist ein Anbieter von intelligenten Wasserzählern und Software für die Überwachung der Wasserinfrastruktur. Die Abnehmer sind die unzähligen Versorger in den USA, die mit der Software die Kontrolle über die Wasserqualität erlangen und die Verteilung optimieren können. Dabei setzt das Unternehmen zunehmend auf Software, um wiederkehrende sowie hochmargige Erlöse zu erzielen. In den USA allein werden über 50.000 Wasserversorger angesprochen. Badger Meter profitiert definitiv von einer kooperativeren Investitionsumgebung der Versorgungsunternehmen. Zwischen den Rückständen, die entstanden, weil Bestellungen aufgrund von Chipmangel nicht rechtzeitig versandt werden konnten, den IRA-unterstützten Projekten im Bereich Trinkwasserinvestitionen und anderen Versorgungsprojekten haben die Ausgaben definitiv zugenommen. Übergeordnet greift vor allem die Notwendigkeit eines schonenden Umgangs mit der Ressource Wasser. Dies wird in den nächsten Dekaden immer wichtiger. Der Klimawandel, der auch zu mehr Dürreperioden führt, ist ein wichtiger Grund. Wasserinfrastrukturanbieter werden hiervon stark profitieren.

Smart Metering ist nichts Neues, bietet aber immer noch Möglichkeiten zur Kosteneinsparung (durch Vernetzungstechnologien und Software). Ein Beispiel hierfür ist die BEACON-Software, die alle 15 Minuten Zählerdaten übermittelt, um die Effizienz der Versorgungsbetriebe zu steigern. Ebenso bietet die Ultraschallmessung den Versorgungsunternehmen mehr Werkzeuge zur Überwachung von Wassersystemen und zur Erkennung potenziell problematischer Lecks. Da Wasserverschwendung (durch Lecks) für viele Versorgungsunternehmen eine große Kostenstelle darstellt und in Gegenden, in denen die Wasserverfügbarkeit begrenzter ist, ein besonderes Problem darstellt, dürfte das Interesse an Produkten, die eine erweiterte Leckerkennung ermöglichen, anhalten. Ebenso gibt es weiterhin Chancen in den Wasserqualitätsüberwachungsgeschäften von Badger Meter. Sensoren bieten eine erhebliche Chance zur Prozessverbesserung für Wassersysteme sowie für Edge-IoT-Systeme (Sensoren, Kommunikation und Software), die aktiv überwachen und den Versorgungsunternehmen Rückmeldung geben, wobei viel weniger aktive menschliche Arbeit erforderlich ist.

Im letzten Geschäftsjahr ist der Umsatz von Badger Meter von 565,6 Mio. USD auf 703,6 Mio. USD um 24,4 % gestiegen. Dabei wuchs der Gewinn von 66,5 Mio. USD auf 92,6 Mio. USD um 39,3 %. Die Nettogewinnmarge lag damit bei 13,2 % ggü. 11,8 % im Vorjahr. Am 16.02.2024 meldete das Unternehmen die Q4-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 182,4 Mio. USD (+23,8 % ggü. Vorjahresquartal) und der Gewinn bei 24,7 Mio. USD (+40,9 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von Badger Meter eine Rendite von 32,5 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 9,7 %. Die Aktie markierte das 52-Wochenhoch am 15.08.2023 bei 170,86 USD. Derzeitig notiert der Preis bei 157,80 USD, womit sich die Aktie 7,4 % unter ihrem 52-Wochenhoch befindet.

Liebe Grüße!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von