Dividendenaristokraten: 6 Aktien für ein stetig steigendes passives Einkommen!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Dividendenaktien sind eine beliebte Anlageform, um ein planbares passives Einkommen zu generieren und langfristig finanziell frei zu werden. Ein Fehler, den viele Anleger zu Beginn machen ist es jedoch, bei der Auswahl der richtigen Aktien für die Dividendenstrategie nur auf die Dividendenrendite zu achten. Sie ist zwar ein wichtiger Faktor, jedoch mit Vorsicht zu genießen: Ein zu hoher Wert könnte ein Warnsignal sein. Wenn der Kurs einer Dividendenaktie beispielweise stark gefallen ist, ist die Dividendenrendite entsprechend höher. Hier gilt es, genauer hinzuschauen und zu prüfen, ob eine derart hohe Rendite tatsächlich auch (langfristig) gezahlt werden kann. Ratsam ist hier, die historische Dividendenrendite und die Dividendenkontinuität zu betrachten.

Viele Anleger schwören aus diesem Grund auf die sogenannten Dividendenaristokraten. Dabei handelt es sich laut strenger Definition aus der US-Finanzpresse um Unternehmen, die ihre Dividendenausschüttungen seit mindestens 25 Jahren ununterbrochen steigern konnten. Der Status "Dividendenaristokrat" ist damit ein sehr aussagekräftiges Qualitätsmerkmal für langfristig orientierte Investoren, wenn man bedenkt, was in den letzten 25 Jahren alles passiert ist – von der Dot-com Bubble über die weltweite Finanzkrise bis hin zur Corona-Pandemie. In weniger strenger Definition werden als Dividendenaristokraten all diejenigen Unternehmen bezeichnet, die seit 25 Jahren keinen Dividendenausfall und keine Dividendensenkung verzeichnet haben. Bei Aktien, denen dies gelingt, handelt es sich in der Regel um Titel von höchster Qualität, die sich als krisensicher erwiesen haben.

In diesem Artikel möchte ich dir 6 spannende US-Dividendenaristokraten vorstellen, die ich mithilfe der TraderFox-Screenings gefunden habe!

Tipp: In unserem digitalen Kiosk stehen täglich aktualisierte Paper bereit, die die Dividendenaristokraten aus den USA und aus Europa beinhalten. Für dieses Screening haben wir zudem vorausgesetzt, dass die Unternehmen ihre Umsätze in den letzten 10 Jahren um durchschnittlich 3 % pro Jahr gesteigert haben.

Zudem findest du im Screening-Tool aktien RANKINGS hinterlegte Templates, mit denen du den Markt in Sekundenschnelle nach Dividendenaristokraten scannen kannst. Durch die aussagekräftigen Visualisierungen in unserem Screening-Tool kannst du dir als Dividendeninvestor einen schnellen Überblick über die spannendsten Titel verschaffen.

Target – Der Discounter zahlt seit 50 Jahren eine steigende Dividende

Target ist nach Walmart der zweitgrößte Discounter der USA und konnte im letzten Jahr so stark wachsen wie nie zuvor. Die Aktie hat damit sämtliche Erwartungen übertroffen und verzeichnete seit Beginn der Corona-Krise einen Kursanstieg von mehr als 150 %. Das in Minneapolis ansässige Unternehmen betreibt neben mehr als 1.900 Geschäften auch einen schnell wachsenden E-Commerce-Shop, über den mittlerweile rund 18 % des Umsatzes eingefahren werden. Das Angebot richtet sich in erster Linie an Kunden mit mittleren und höheren Einkommen und überzeugt durch exklusive Marken, differenzierte Produkte und hohe Rabatte. Teilweise werden einzelne Bereiche der Ladenflächen auch an kleine Läden wie Bäckereien, Fotogeschäfte oder Banken weitervermietet, um den Kunden möglichst viel Komfort beim Einkauf anbieten zu können. In der Corona-Krise befeuerte in erster Linie das Online-Geschäft das Wachstum: Kunden können Lebensmittel bei Target online bestellen und bequem nachhause liefern lassen. In den vergangenen fünf Jahren konnte man den Umsatz um durchschnittlich 4,86 % p.a. und den Gewinn je Aktie um 10,26 % p.a. steigern. Nach längerer Stagnation des Umsatzes sorgte die Corona-Krise im letzten Jahr (TTM) für ein Umsatzplus von satten 18,5 %. Der Umsatz lag im vergangenen Geschäftsjahr (2021) bei rund 93,6 Mrd. USD und soll im laufenden Geschäftsjahr auf 104,5 Mrd. USD steigen. Für den Gewinn je Aktie soll es sogar um 50 % nach oben gehen. Mit einem KUV22 von 1,1 und einem KGV22 von 18,5 scheint die Bewertung trotz der Rallye im vergangenen Jahr immer noch moderat.

Zwar ist die Dividende der Target-Aktie mit knapp über einem Prozent vergleichsweise gering, dafür hat sich das Unternehmen in den vergangenen Jahrzehnten als äußerst zuverlässiger Dividendenzahler erwiesen. In diesem Jahr hat man zum 50. Mal infolge die Dividende erhöht und kann sich nun zum exklusiven Kreis der Dividenden-Könige zählen lassen. Mit einer Ausschüttungsquote von 30 % besteht zudem noch Potenzial für weitere Erhöhungen in den kommenden Jahren. Darüber hinaus hat man in den vergangenen Jahren große Teile der Aktien zurückgekauft. Target ist damit ein sehr interessanter Dividendentitel für Investoren, die nicht nur die reine Dividendenrendite im Blick haben, sondern ein langfristig stabiles Wachstum wollen.

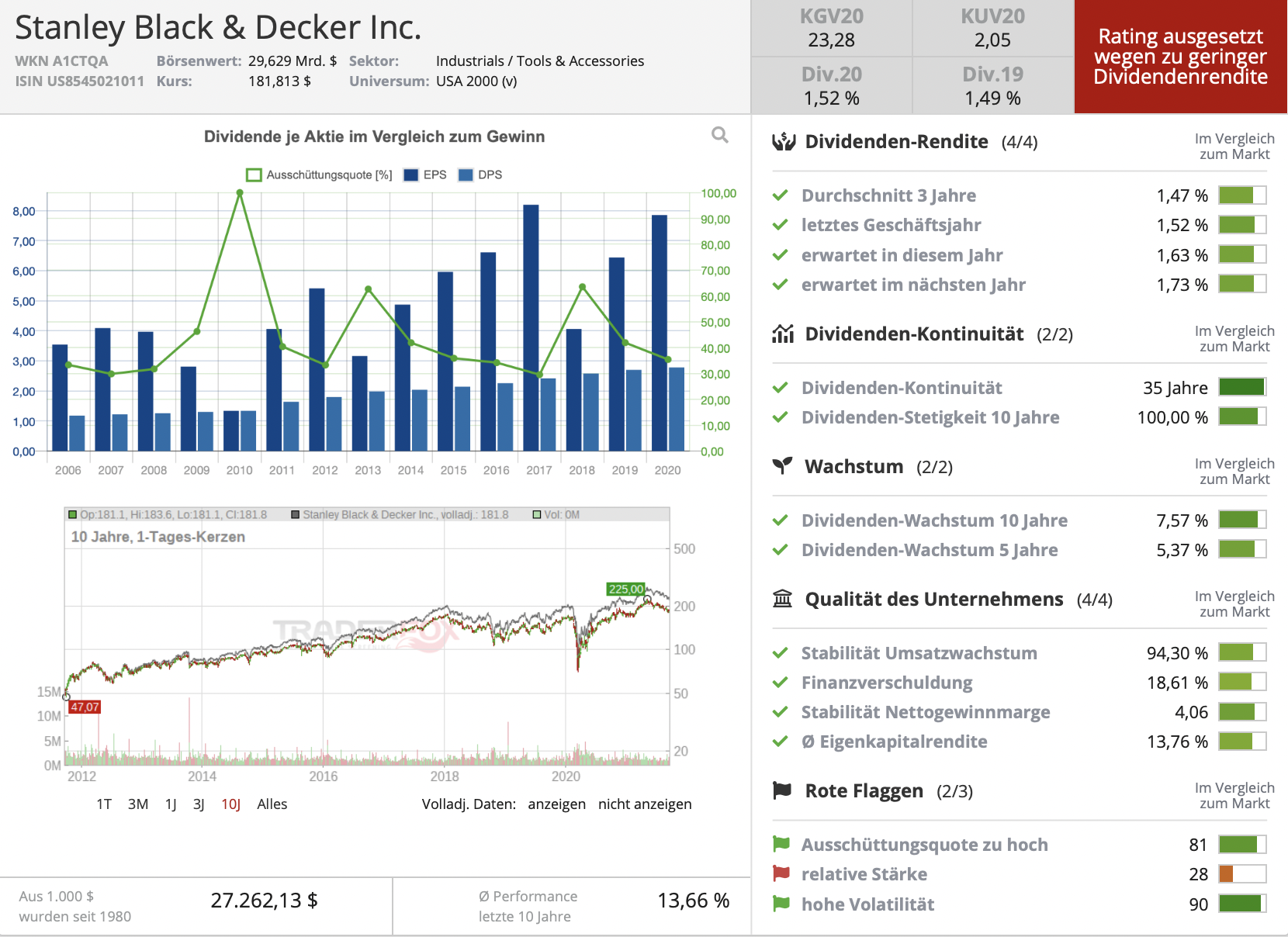

Stanley Black & Decker – Noch länger anhaltendes Dividendenwachstum

Beim zweiten Dividendenaristokraten handelt es sich ebenso um einen Dividenden-König. Stanley Black & Decker konnte bis heute sogar 54 Jahre infolge die Dividende erhöhen! Die Wurzeln des international tätigen Werkzeugherstellers gehen bis auf das Jahr 1843 zurück. Das Sortiment des Unternehmens umfasst Handwerkzeuge wie beispielsweise Sägen, Hammer oder Meißel sowie Elektrowerkzeuge und Spezialgeräte sowohl für den Innen- wie auch Außenbereich, mechanische und elektronische Sicherheitssysteme wie Türen und Schließanlagen sowie hydraulische Brecheranlagen. Man operiert über drei Segmente. Das Segment Tools & Storage macht mit 71 % den größten Teil des Umsatzes aus und fokussiert sich in erster Linie auf den Heimwerkerbedarf. Das Segmente Industrial (16 % des Umsatzes) fokussiert sich auf Industrielösungen, während man über das Segment Security (13 % des Umsatzes) die Sicherheitslösungen anbietet. In den vergangenen fünf Jahren konnte man den Umsatz und Gewinn je Aktie jeweils um rund 5,5 % p.a. steigern. Für die kommenden drei Jahre erwarten die Analysten höhere Wachstumsraten, so soll der Umsatz um rund 9,5 % und der Gewinn je Aktie durch Margensteigerungen sogar um rund 20 % p.a. gesteigert werden können. Mit einem KUV21 von 1,7 sowie einem KGV21 von 16 erscheint auch hier die Bewertung moderat.

Ähnlich wie Target bietet auch Stanley Black & Decker vergleichsweise geringe Dividendenrenditen. In den vergangenen Jahren lagen diese im Schnitt bei rund 1,5 %. Auch Stanley Black & Decker schüttet nur rund 35 % des Gewinns an die Aktionäre aus, was noch Spielraum für weitere Erhöhungen in den kommenden Jahren ermöglichen könnte. In den vergangenen 10 Jahren konnte man die Dividende bereits um satte 7,57 % p.a. steigern.

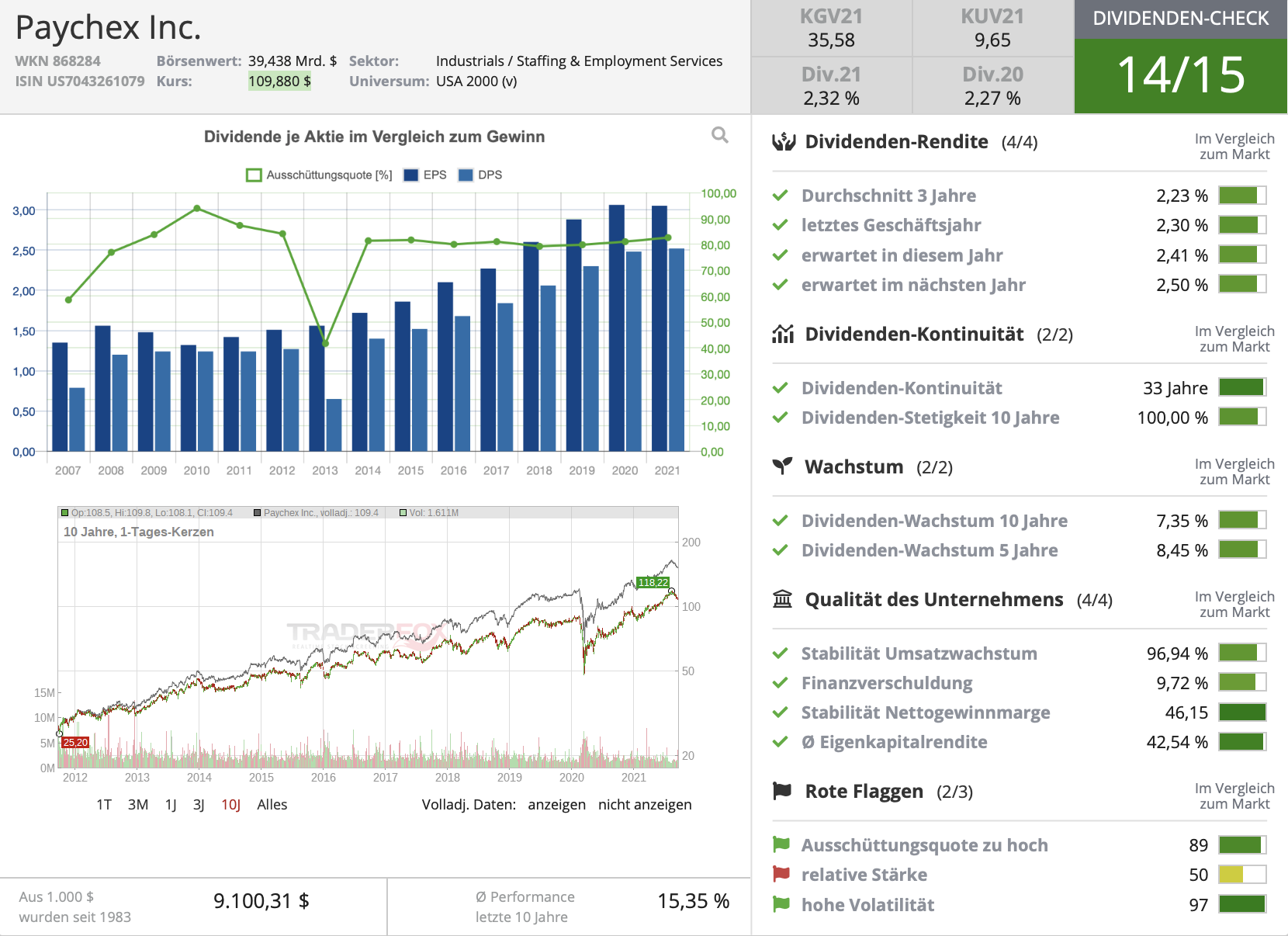

Paychex – Hohe Margen und volle Punktzahl im Qualitäts-Check

Paychex ist ein US-amerikanischer führender Finanz- und Personaldienstleister. Zum Portfolio von Paychex Inc. gehören Lohn- und Gehaltsabrechnungsservices, sowie Personaldienstleistungen. Innerhalb der USA bietet das Unternehmen für über 570.000 Kleinbetriebe und Mittelständler Gehaltsabrechnungsdienste an, welche die Vorbereitung von Gehaltsschecks, Geschäftsbücher und Steuererklärungen auf Staats-, Bundesstaats- und lokaler Ebene umfassen. Darüber hinaus hat man Komplettpakete für Personaldienstleistungen im Angebot. 99 % des Umsatzes werden in den USA erzielt, darüber hinaus ist man jedoch auch in Deutschland aktiv. 74,5 % des Umsatzes werden im Bereich Management Solutions erzielt, 24 % im Segment Professional Employer Organization andInsurance Solutions. Die restlichen 1,5 % des Umsatzes stammen aus Zinserträgen auf für Kunden gehaltene Fonds. Das Unternehmen ist derzeit mit rund 39 Mrd. USD an der Börse bewertet. Umsatz- und Gewinn je Aktie wuchsen in den vergangenen fünf Jahren mit 6,57 % p.a. bzw. 7,75 % im einstelligen Bereich, dafür jedoch äußerst konstant. Der tiefe Burggraben des Unternehmens lässt sich an der hohen Nettogewinnmarge von 27,22 % erkennen. In den kommenden drei Geschäftsjahren erwarten die Analysten, dass das Unternehmen in etwa auf dem Niveau der vergangenen Jahre weiterwachsen wird.

Im TraderFox Dividenden-Check erzielt Paychex derzeit 14/15 Punkte. Im Qualitäts-Check kommt das Unternehmen dank profitablem, stabilem Wachstum und stabiler Bilanz sogar auf die volle Punktzahl. Paychex hat die Dividende seit 33 Jahren nicht gesenkt und in den letzten 9 Jahren kontinuierlich erhöht, so kommt man seit 2011 auf ein durchschnittliches Dividendenwachstum von 7,35 % p.a. Aktuell erhalten Anleger bei einer Ausschüttungsquote von 85 % des Gewinns eine Dividendenrendite von rund 2,4 %.

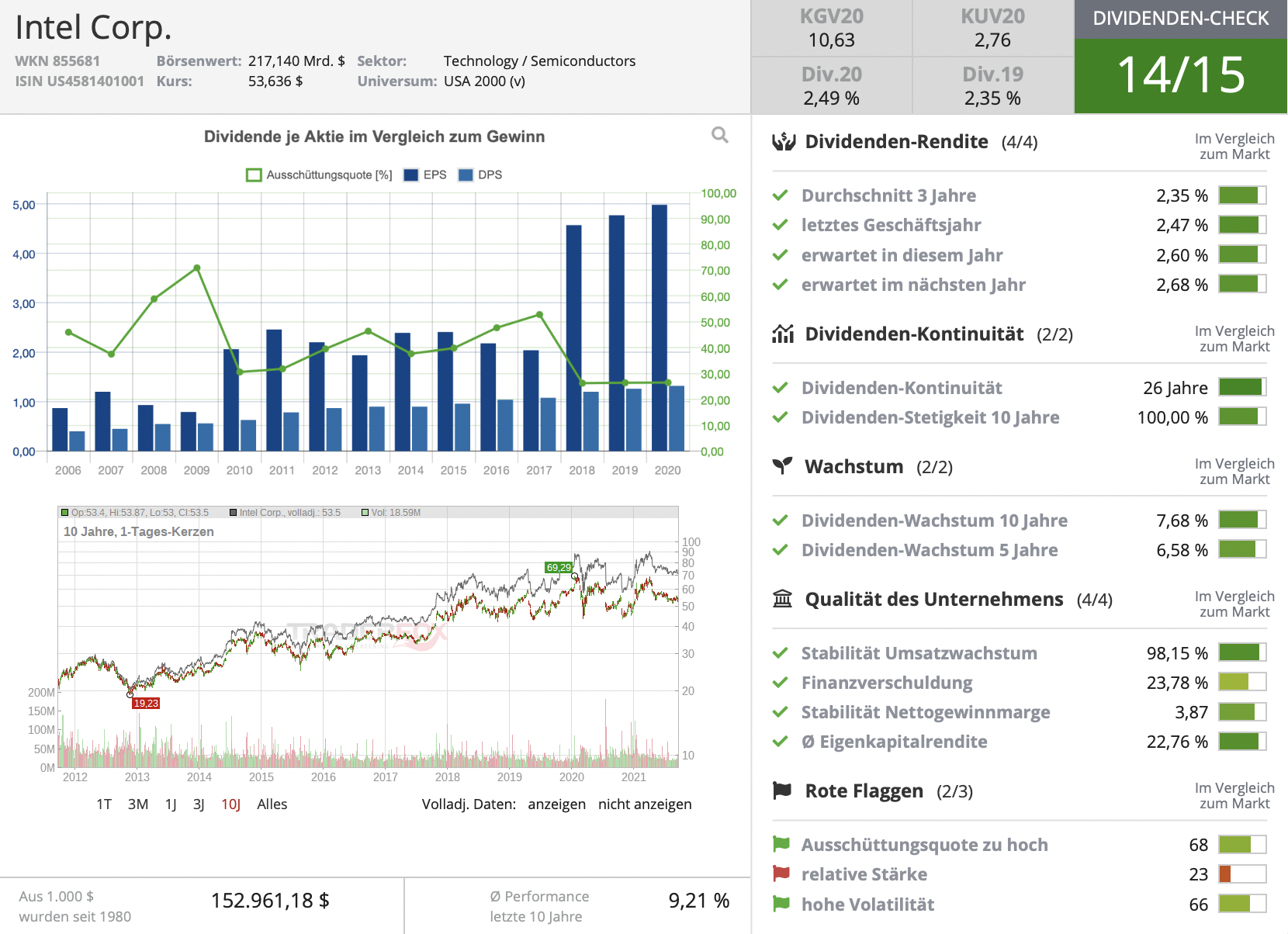

Intel – Chip-Gigant mit günstiger Bewertung und hoher Dividende

Während die Kurse vieler anderer Halbleiterunternehmen in den vergangenen Monaten durch die Decke gingen, ist die Aktie des Chip-Giganten Intel zuletzt eher seitwärts gelaufen. Zwar ist man nach Umsatz noch Marktführer in der Halbleiterproduktion, technologisch hat die Konkurrenz Intel allerdings hinter sich gelassen. So gelingt Intel noch immer nicht die 7nm-Fertigung, was den Konkurrenten schon längst geglückt ist. Immer häufiger werden ehemalige Großkunden (wie etwa Apple und Microsoft) selbst zu Konkurrenten, weil sie eigene Chips entwerfen und dann von Auftragsfertigern wie TSMC herstellen lassen. Seit Anfang dieses Jahres wird Intel von Pat Gelsinger geleitet. Unter ihm soll sich der Konzern neu ausrichten und mehr Halbleiter für andere Unternehmen herstellen, statt sich allein auf die Produktion von selbstdesignten Chips zu konzentrieren. Zuletzt wurden Übernahmegerüchte laut, dass Intel den Auftragsfertiger Global Foundries übernehmen könnte. Der Deal würde ca. 30 Mrd. USD kosten und könnte sich als Chance erweisen, den Wandel zum Auftragsfertiger zu beschleunigen. Zudem ist der Aufbau einer "Mega-Fab" in Europa im Gespräch. Hier hofft man auf Milliardensubventionen der EU. Fundamental überzeugt Intel trotz der zuletzt fehlenden Innovationskraft mit einer hohen Profitabilität und einer stabilen Verschuldung. Derweil sind die Analysten eher pessimistisch gestimmt. Sie erwarten eine Stagnation bzw. einen leichten Rückgang von Umsatz und Gewinn in den kommenden Jahren. Der Markt sieht dies derzeit ähnlich: Das KGV21 liegt bei gerade einmal 11.

Im Dividenden-Check erreicht Intel 14/15 Punkte. Bei einer Ausschüttungsquote von rund 26 % des Gewinns erhalten Aktionäre aktuell eine Dividendenrendite von 2,6 %. Seit 26 Jahren hat der Chip-Gigant seine Dividenden nicht gesenkt, seit 6 Jahren wurden diese kontinuierlich erhöht. Und auch in den kommenden Jahren erwarten die Analysten weiteres Dividendenwachstum. Dank der günstigen Bewertung überzeugt die Aktie aktuell mit einem attraktiven Chance-Risiko-Verhältnis. Wenn der Wandel unter dem neuen CEO gelingen sollte, dürfte großes Potenzial für Kursgewinne und weitere Dividendenerhöhungen bestehen.

Realty Income – The Monthly Dividend Company

Der REIT Realty Income ist durch seine monatliche Dividendenausschüttung bekannt und hat den Alternativnamen "The Monthly Dividend Company” sogar rechtlich schützen lassen und in seinem Firmenlogo verankert. Diese Tatsache ist vielen Anlegern bekannt – doch womit sorgt Realty Income für die Cash Flows, die eine derartige Ausschüttungspolitik ermöglichen?

Das Unternehmen konzentriert sich auf den Erwerb und die Verwaltung von freistehenden Gewerbeimmobilien im Rahmen langfristiger Mietverträge. Man verfügt über ein diversifiziertes Portfolio von über 6.700 Immobilien mit einem Vermietungsgrad von 98 %. Realty Income ist in 58 verschiedenen Branchen in allen 50 Bundesstaaten der USA sowie in Puerto Rico und Großbritannien vertreten. Zu den Immobilientypen des Unternehmens gehören Einzelhandel-, Industrie-, Büro- und Landwirtschaftsimmobilien. Zu den größten Kunden zählen unter anderem Walmart, 7-Eleven, Walgreens, AMC, Tesco und Home Depot. Der Umsatz des Unternehmens ist in den vergangenen Jahren in erster Linie durch Zukäufe um rund 10 % p.a. gestiegen, während der Gewinn je Aktie weitgehend stagnierte. Analysten erwarten, dass der Umsatz von zuletzt 1,64 Mrd. USD bis 2023 auf 3,14 Mrd. USD gesteigert werden kann. Der Gewinn je Aktie soll in derselben Zeitspanne immerhin um knapp 50 % steigen. Mit einem KGV21 von 49 und einem KUV21 von 13 ist der REIT vergleichsweise teuer.

Die Monthly Dividend Company schüttet aktuell rund 90 % des Free Cash Flows an die Aktionäre aus und kommt damit auf eine Dividendenrendite von erwarteten 4,1 %. Im TraderFox Dividenden-Check kommt die Aktie auf 12/15 Punkte. In den vergangenen 10 Jahren wurde die Dividende um durchschnittlich rund 5 % p.a. erhöht. Das Unternehmen konnte seine Dividende seit 26 Jahren kontinuierlich steigern und gehört damit seit einem Jahr zum exklusiven Kreis der Dividendenaristokraten – sogar nach strenger Definition.

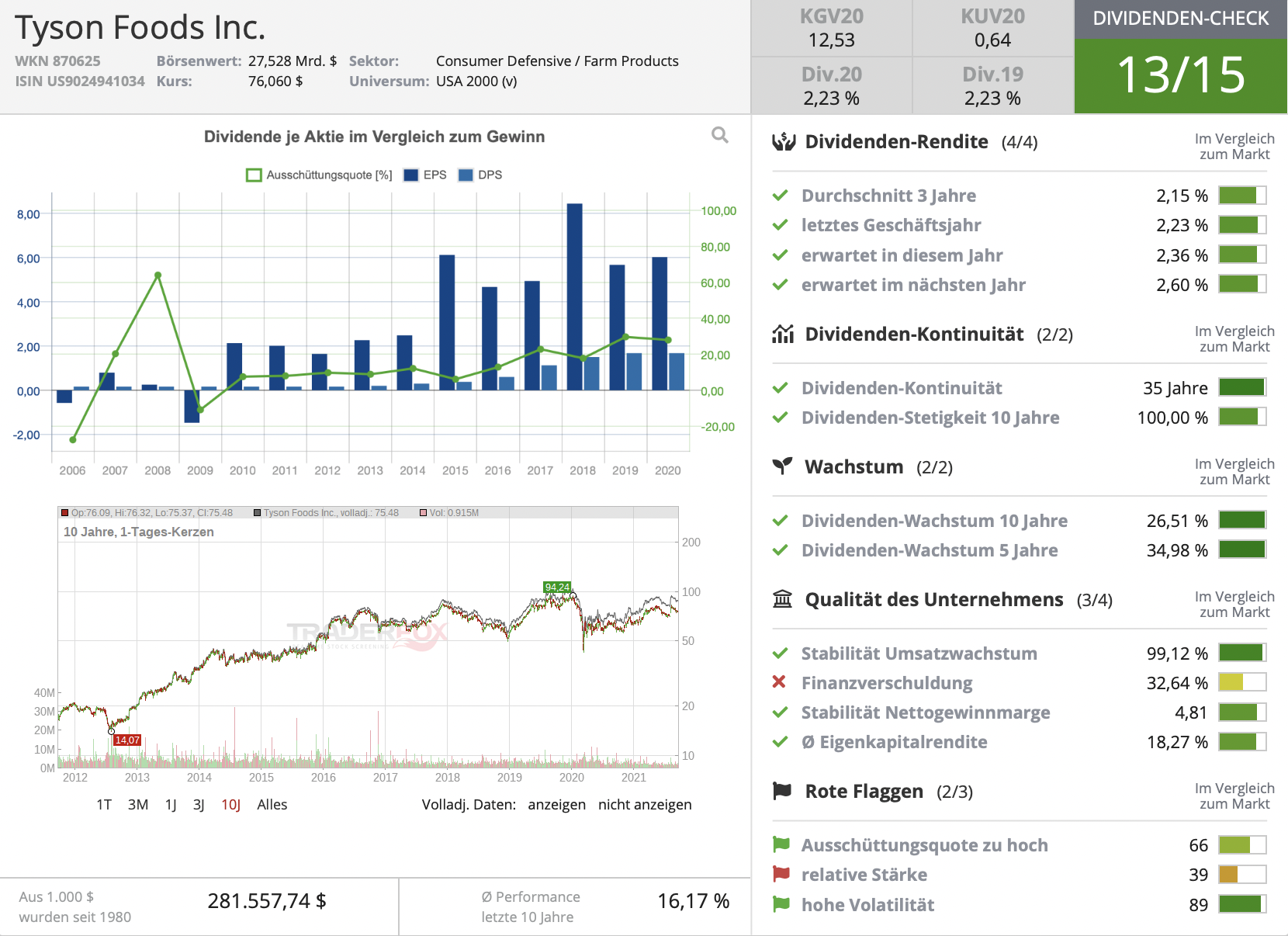

Tyson Foods – 26 % Dividendenwachstum p.a. in den letzten 10 Jahren

Tyson Foods ist ein US-amerikanisches Unternehmen aus der Nahrungsmittelindustrie mit einer Marktkapitalisierung von rund 28 Mrd. USD. Tyson ist der weltweit zweitgrößte und größte US-amerikanische Produzent von Hähnchen-, Rind- und Schweinefleisch. Zudem ist das Unternehmen der größte Exporteur von Rindfleisch aus den USA. Selbst vermarktet sich das Unternehmen als größter Protein-Produzent der USA. Tyson Foods beliefert unter anderem Supermärkte, Restaurantketten und auch Schulen und Gefängnisse mit Fleisch und vorgefertigten Produkten. Zu den größten Abnehmern zählen unter anderem McDonald’s, Burger King, Walmart, Costco und Yum! Brands (Kentucky Fried Chicken und Taco Bell). Im vergangenen Jahr wurde ein Gewinn von 3 Mrd. USD bei einem Umsatz von 43,19 Mrd. USD erzielt. Neben den Segmenten Beef, Pork und Chicken ist Tyson zudem im Segment Prepared Foods aktiv. Beef und Chicken sind mit 36 % bzw. 31 % des Umsatzes die umsatzstärksten Segmente, gefolgt von Prepared Foods mit 20 % und Pork mit 12 %. Der restliche Umsatz wird durch andere Segmente und das internationale Geschäft erzielt. Seit einigen Jahren will das Unternehmen nachhaltiger auftreten und ist in der Entwicklung von In-vitro-Fleisch sowie vegetarischen Fleischersatzprodukten tätig. Über Tyson Ventures hat das Unternehmen bereits früh in Startups aus diesen Bereichen investiert. So hat man bereits 2016 mehr als 5 % an Beyond Meat erworben, diesen Anteil aber unmittelbar vor dem IPO im Jahr 2019 verkauft. Zudem hat Tyson in andere innovative Food-Technology-Unternehmen wie etwa Memphis Meats investiert, die vor allem in dem Bereich In-vitro-Fleisch forschen. Über die Marke Raised & Rooted werden seit kurzer Zeit pflanzenbasierte Burgerpatties und Bratwürste in Supermärkten angeboten.Der operative Gewinn von Tyson Foods ist in den letzten zehn Jahren mit einer Wachstumsrate von 10,3 % p.a. gestiegen. Gewinntreiber ist vor allem das Segment Beef mit einem Anteil von 53 %. 87 % des Umsatzes wird in den USA erzielt. Für die kommenden drei Jahre erwarten die Analysten eine Stagnation bzw. niedrige einstellige Wachstumsraten beim Umsatz und Gewinn pro Aktie. Ähnlich wie Intel ist auch Tyson Foods günstig bewertet: Das KGV21 liegt bei 10.

Mit einer Dividendenkontinuität von 35 Jahren hat sich Tyson Foods als äußerst zuverlässiger Dividendenzahler erwiesen. Die Dividendenrendite liegt im laufenden Jahr bei etwa 2,4 %. Durch starke Dividendensteigerungen in den Jahren 2016 bis 2019 liegt das Dividendenwachstum der vergangenen 10 Jahre bei 26,5 % p.a. In den kommenden drei Jahren erwarten die Analysten Anhebungen der Dividende im jeweils einstelligen Prozentbereich. Die günstige Bewertung macht Tyson Foods attraktiv für Dividendenjäger. In unserem Dividenden-Check kommt die Aktie auf 13/15 Punkte. Zwar könnte der Fleischkonsum in den kommenden Jahren zurückgehen, durch die Positionierung in den Bereichen vegetarische Ersatzprodukte und in-Vitro-Fleisch arbeitet das Unternehmen jedoch an der Diversifikation.

Tipp: TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet neben dem Screening-Tool auch vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

Viele Grüße,

Max Henß

& Profi-Tools von

& Profi-Tools von