3 spannende FinTech-Aktien, die noch nicht im Rampenlicht stehen!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

FinTech-Innovationen disruptieren die Finanzwelt. Kaum ein anderer Sektor transformiert sich derzeit so rapide und so spürbar wie der Finanzsektor. Als Konsumenten erleben wir die Veränderungen am laufenden Band: Neo-Banken sprießen weltweit wie Pilze aus dem Boden, Neo-Broker machen den Wertpapierhandel kostenlos und die Art des Bezahlens ändert sich durch Innovationen fortlaufend. Das Potenzial von innovativen FinTech-Unternehmen ist insbesondere im Bereich Payment nahezu grenzenlos: Jeder Mensch mit einem Smartphone ist ein potenzieller Kunde! In diesem Artikel möchte ich daher einen genaueren Blick auf den Markt werfen und drei spannende FinTech-Aktien vorstellen, die noch nicht im Rampenlicht stehen!

Die schnellen Veränderungen im Payment-Bereich zeigen sich schon beim Bezahlen an der Kasse: Laut einer Bitkom-Studie haben bis November 2020 bereits 79 % der Deutschen mindestens einmal kontaktlos bezahlt – Noch im Jahr 2016 wusste kaum jemand, dass dies überhaupt möglich ist. Ganze 39 % haben demnach sogar mindestens einmal das Smartphone zum kontaktlosen Zahlen genutzt. Das sind gigantische Zahlen, wenn man bedenkt, dass die großen mobilen Point-of-Sale-Payment-Anbieter (Apple Pay und Google Pay) erst seit Ende 2018 auf dem deutschen Markt aktiv sind! Durch Corona hat sich die Abkehr vom Bargeld weltweit beschleunigt. 2010 fanden McKinsey zufolge noch 51 % aller Transaktionen am Point-of-Sale in den USA in Bargeld statt, bis 2020 hat sich der Anteil fast halbiert (28 %). Der Trend weg vom Bargeld dürfte sich in den kommenden Jahren fortsetzen. Die Zahlungsabwickler und Terminal-Anbieter profitieren.

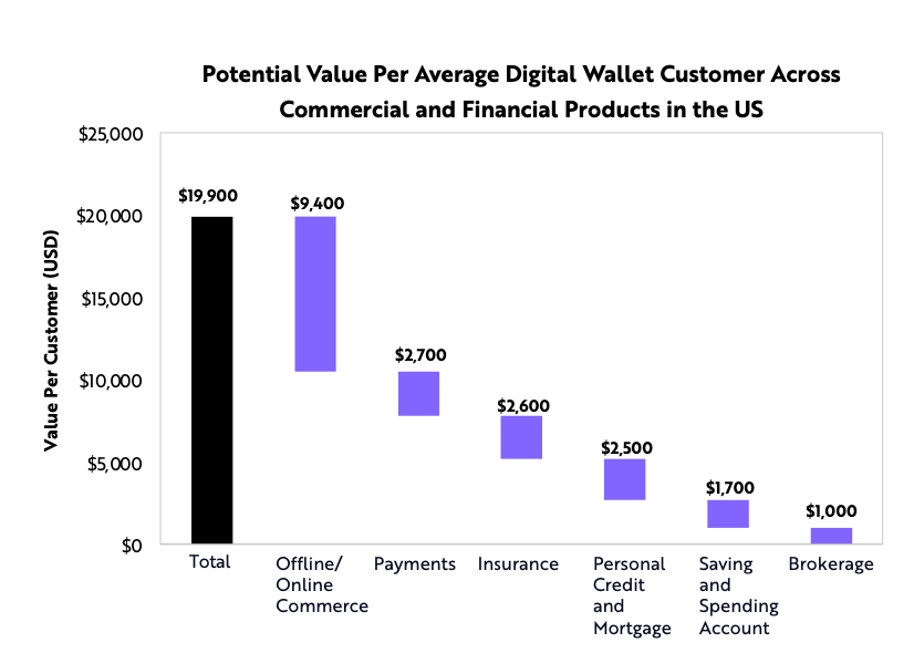

Aber nicht nur die Zahlung am Point-of-Sale ändert sich: Zahlungsanbieter wie Paypal, Square, Alipay (Alibaba) und Wechat Pay (Tencent) haben das Bezahlen von Online-Einkäufen und das Geldversenden revolutioniert. Das weltweite Potenzial des mobilen Bezahlens wird durch einen Blick nach China deutlich. In den letzten fünf Jahren ist das jährliche Transaktionsvolumen via Smartphone im Reich der Mitte um den Faktor 15 gewachsen! 2020 lag es bei 36 Billionen USD – dem 2,5-fachen des chinesischen BIPs. ARK Invest glaubt, dass die sogenannten Digital Wallets das klassische Bankgeschäft in den nächsten Jahren auf den Kopf stellen werden. Als Digital Wallets werden mobile Plattformen bezeichnet, auf denen Kunden ein Guthaben speichern und Transaktionen durchführen können. Neben Beispielen wie Alipay oder Square‘s Cash App zählt ARK auch Online-Banken wie N26 oder Neo-Broker wie Robinhood in diese Kategorie. Durch die verschiedenen Services, die durch Digital Wallets abgedeckt werden können – vom klassischen Bezahlen über den Aktienhandel bis hin zum Versichern der Kunden – ergibt sich hier ein riesiges Potenzial: ARK schätzt den Net Present Value (Netto-Kapitalwert) je Kunde im Jahr 2025 auf bis zu 19.900 USD – abhängig von den Services die die jeweiligen Plattformen anbieten.

Quelle: ARK Invest (Stand: Januar 2021)

ARK prognostiziert 230 Millionen Digital-Wallet-User in den USA bis 2025. Zum Vergleich: Die USA haben 330 Millionen Einwohner, demnach müsste so gut wie jeder US-Amerikaner zwischen 15 und 64 über ein Digital Wallet verfügen. Allein in den USA würde sich demnach ein Marktvolumen von 4,6 Billionen USD bis 2025 ergeben! Zwar ist die Schätzung durchaus optimistisch, allerdings nicht abwegig, wenn man bedenkt, dass heute bereits rund 60 Mio. Amerikaner Square‘s Cash App und rund 70 Mio. Amerikaner Paypal nutzen. Global stellen Digital Wallets definitiv einen Billionen-Dollar-Markt dar. Als deutsche Investoren blicken viele von uns nur selten über den Tellerrand auf Gelegenheiten außerhalb der USA und Europa. Die Veränderungen im Payment-Bereich stellen jedoch eine globale Chance dar, weshalb ich im Folgenden auf drei spannende Aktien außerhalb dieser Märkte blicken möchte.

TCS Group Holding (Tinkoff Bank) – All-in-One-FinTech aus Russland

Die Tinkoff Bank ist eine russische Neo-Bank, deren Aktie unter dem Namen TCS Group Holding an der Börse gehandelt wird. Mit einer Marktkapitalisierung von aktuell 541 Mrd. RUB (rund 7,1 Mrd. USD) gilt Tinkoff als eine der größten Online-Banken der Welt. Die Bank wurde im Jahr 2006 von Selfmade-Milliardär Oleg Tinkoff gegründet, der international durch sein eigenes Radsportteam Bekanntheit erlangt hat. Mit über 13 Millionen Kunden durch ein starkes Nutzerwachstum in den letzten Jahren ist Tinkoff mittlerweile unter den drei größten Banken Russlands. Im Kreditkartenmarkt ist Tinkoff die Nummer Zwei in Russland nach der teilstaatlichen Sberbank.

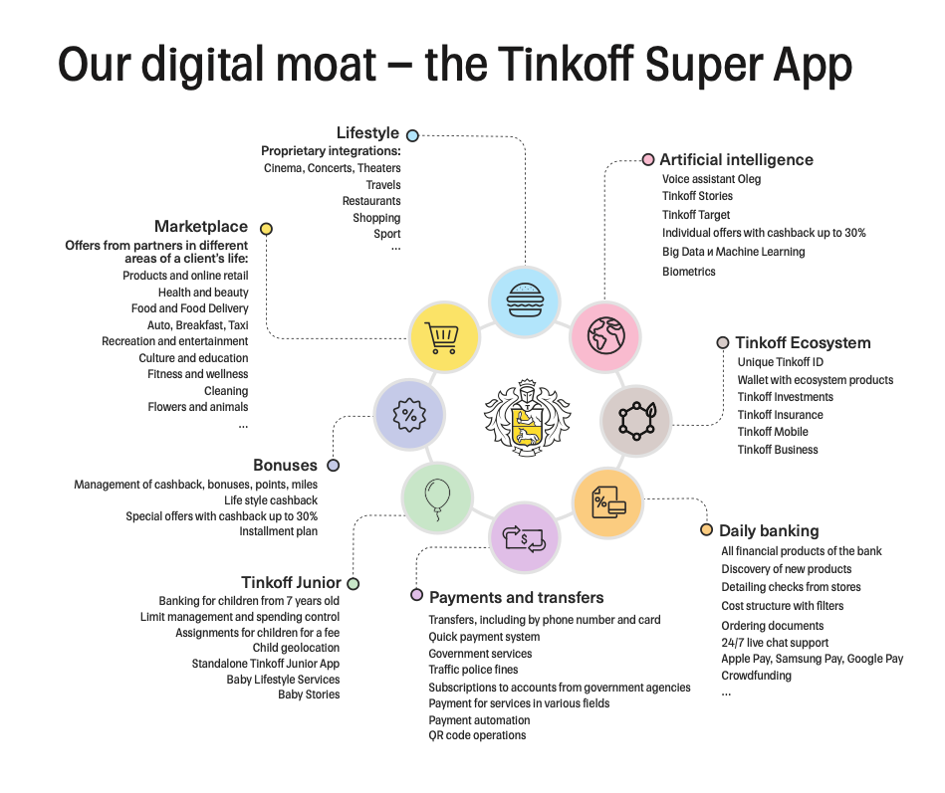

Die Bank startete 2007 zunächst im Kreditkartengeschäft, deckt heutzutage allerdings mit dem App-basierten "Tinkoff Ecosystem" eine ganze Palette an Dienstleistungen ab. Neben Payment, Peer-to-Peer-Transaktionen, Brokerage, Mulitwährungskonten und Versicherungslösungen kann man über die App Kinotickets kaufen oder Blumen bestellen. Sogar das Buchen einer Reise ist über die App möglich. Der Kunde erhält durch eine Cashback-Funktion einen Anreiz, die App zu nutzen. Zinsen und Cashback können durch die App sogar automatisiert in Aktien investiert werden. Das Angebot wird dabei kontinuierlich erweitert und man will bis 2023 eine "Super App" nach dem chinesischen Vorbild Wechat schaffen. So soll eine Art eigener App-Store innerhalb der Tinkoff-App entstehen.

Quelle: Tinkoff

Parallel dazu arbeitet die Bank an der internationalen Expansion auch außerhalb der postsowjetischen Länder. Durch das Fintech-Startup Vivid Money ist man seit 2020 unter anderem auch in Deutschland aktiv. Interessant ist, dass die russischen Kunden Tinkoff offensichtlich als primäre Bank vertrauen, während Neo-Banken in anderen Ländern oftmals nur für Zweitkonten genutzt werden. So haben die Russen durchschnittlich 129 % des nationalen monatlichen Durchschnittsgehalts auf ihrem Tinkoff-Konto.

Quelle: Tinkoff

Im Jahr 2020 schien es sehr wahrscheinlich, dass Tinkoff vom russischen Internetkonzern Yandex für rund 5,5 Mrd. USD akquiriert wird, die Übernahme ist allerdings im Oktober gescheitert, da Gründer Oleg Tinkoff, der rund 35 % der Aktien des Unternehmens hält, mit dem Deal nicht einverstanden war.

Bewertung

Die Tinkoff Bank hat ein starkes Jahr 2020 hinter sich, so konnte man den Umsatz von 126 Mrd. RUB auf 196 Mrd. RUB (Rund 2,55 Mrd. USD) steigern. Der Umsatz der TCS Group ist in den letzten fünf Jahren um mehr als 45 % pro Jahr gestiegen. Bereits seit 2008 ist die Bank profitabel! Der Gewinn lag in 2020 bei rund 44 Mrd. RUB (ca. 580 Mio. USD). Durch die enorm hohe Zinsmarge von 18,2 % (risikoadjustiert: 11,3 %) im Jahr 2020 gehört Tinkoff zu den profitabelsten Banken der Welt: Der Return on Equity lag 2020 bei 40,6 %. Zum Vergleich: Die Zinsmarge deutscher Banken liegt im Schnitt bei etwa 3 %. Der Anteil an notleidenden Krediten (Non Performing Loans) beträgt 10,4 % und wird von der Risikovorsorge (Loan Loss Provision) um 153 % überstiegen. Die Aktie der TCS Group ist in den letzten 12 Monaten um 331 % in die Höhe geschossen, ist aber immer noch moderat bewertet: Ein KUV von 2,8 und ein KGV von 19 lassen zumindest nicht auf eine deutliche Überbewertung schließen. Im TraderFox Wachstums-Check erreicht die TCS Group 14/15 Punkte!

(Tipp: Der Wachstums-Check wurde mit dem Aktien-Terminal von TraderFox erstellt. Du kannst dort die Qualität deiner Aktien testen und dich auf die Suche nach den Wachstums-Aktien der Welt machen)

(Tipp: Der Wachstums-Check wurde mit dem Aktien-Terminal von TraderFox erstellt. Du kannst dort die Qualität deiner Aktien testen und dich auf die Suche nach den Wachstums-Aktien der Welt machen)

Fazit zur TCS Group

Die Tinkoff-Bank ist eine der innovativsten Banken der Welt. Die internationale Expansion sowie der Aufbau der "Super App" dürfen auf weiteres Wachstum hoffen lassen! Auch im Heimatmarkt Russland (144 Mio. Einwohner) besteht für die Bank mit derzeit 13 Millionen Kunden noch großes Potenzial. Die lokale Konkurrenz ist überschaubar und Tinkoff ist in Russland insbesondere bei den jungen Leuten äußerst beliebt. Auch die jungen Russen interessieren sich immer stärker für die Themen Geldanlage und Aktien und Tinkoff bietet neben den zahlreichen anderen Services auch eine der besten Brokerage-Lösungen innerhalb Russlands. Die Bank ist trotz der Rallye der letzten Monate derzeit eher noch wie eine "normale" Bank bewertet und nicht wie ein innovatives FinTech-Unternehmen. Dennoch sollte man ein gewisses politisches Risiko und ein Währungsrisiko einpreisen: Tinkoff ist als russische Bank stark von der lokalen Wirtschaft und vom Wohlwollen der Politik abhängig. Erst kürzlich verhängte US-Präsident Biden neue Sanktionen gegen Russland. Die Spannungen zwischen den USA und Russland sollten daher im Blick behalten werden.

StoneCo – Warren Buffett’s Berkshire Hathaway hält signifikante Anteile!

StoneCo ist ein 2012 gegründeter, brasilianischer Anbieter von Payment-Lösungen mit einer Marktkapitalisierung von rund 20 Mrd. USD. Warren Buffetts Investmentholding Berkshire Hathaway ist vor dem Börsengang auf das Fintech aufmerksam geworden und hält seit dem IPO im Jahr 2018 rund 6 % am Unternehmen. Als lizenzierter Partner von Mastercard und Visa ermöglicht StoneCo unter anderem digitale Bezahlmöglichkeiten für lokale Händler. So bietet man Kartenlesegeräte am Point-of-Sale an, durch die das Unternehmen mit jeder Transaktion verdient. Über die Marke Stone bietet man zudem Geschäftskundenkonten und Kleinkredite an. Das Unternehmen ist auch darüber hinaus sehr breit im Bereich Payment aufgestellt, so bietet die Fintech-as-a-Service-Plattform Pagar.me den Aufbau von Webshops samt Zahlungsabwicklung an. Mit Mundipagg und Equals hat man zudem Anbieter von Finanzcontrolling- und Finanzmanagementsoftware im Portfolio, die die entsprechenden Statistiken und Analysen liefern und insbesondere kleinen Unternehmen viel Bürokratie abnehmen.

Quelle: StoneCo

TON ist eine Kooperation zwischen StoneCo und dem brasilianischen Medienunternehmen Globo, die 2020 gelauncht wurde und Finanzlösungen für Kleinunternehmer, wie etwa Kredite und Versicherungen vertreibt. Im letzten Jahr hat StoneCo das brasilianische Unternehmen Linx für rund 1,3 Mrd. USD übernommen. Linx ist ein führender brasilianischer Player im Bereich Software und Technologie für den Groß- und Einzelhandel. Durch die Übernahme versprechen sich die StoneCo-Aktionäre eine Ausweitung des Kundenstamms auf größere Unternehmen.

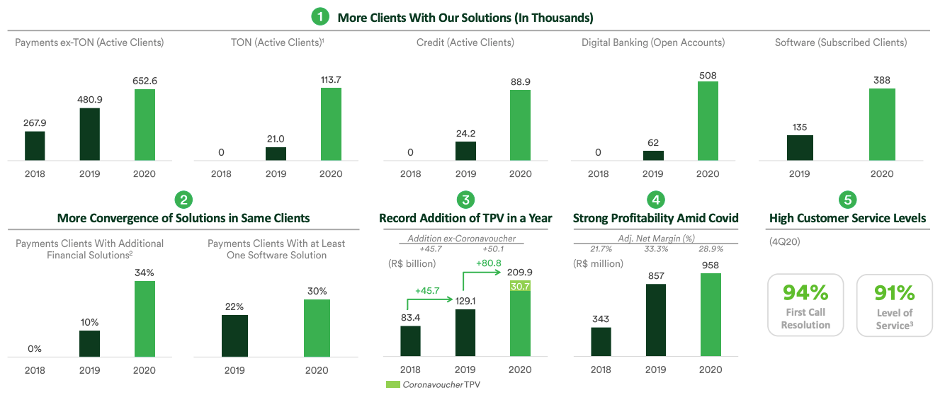

StoneCo erreichte in den letzten Jahren ein starkes Wachstum der Kundenbasis. In Q4 2020 verzeichnete das Unternehmen über 652.000 Kunden exklusive TON – mehr als doppelt so viele wie noch Anfang 2019. Die Anzahl der Kunden der Softwarelösungen hat sich in 2020 fast verdreifacht (388.000 in Q4). Hinzu kommen mehr als 113.000 Kunden im neu gelaunchten Bereich TON. Trotz des negativen Einflusses der Pandemie auf das Point-of-Sale-Geschäft konnte StoneCo im vergangenen Jahr ein starkes Kundenwachstum erreichen. Die breite Aufstellung im Payment-Bereich kam dem Unternehmen in der Pandemie, die in Brasilien nach wie vor besonders stark grassiert, sehr zugute.

Quelle: StoneCo

Bis Ende 2021 hat sich StoneCo das Ziel von einer Million Kunden (exklusive TON und Linx) gesetzt. Das entspräche einem Kundenwachstum von 53 % in diesem Jahr. Derzeit ist das Unternehmen nur in Brasilien aktiv, aber für die kommenden Jahren scheint eine Expansion in andere Teile Südamerikas durchaus realistisch.

Bewertung

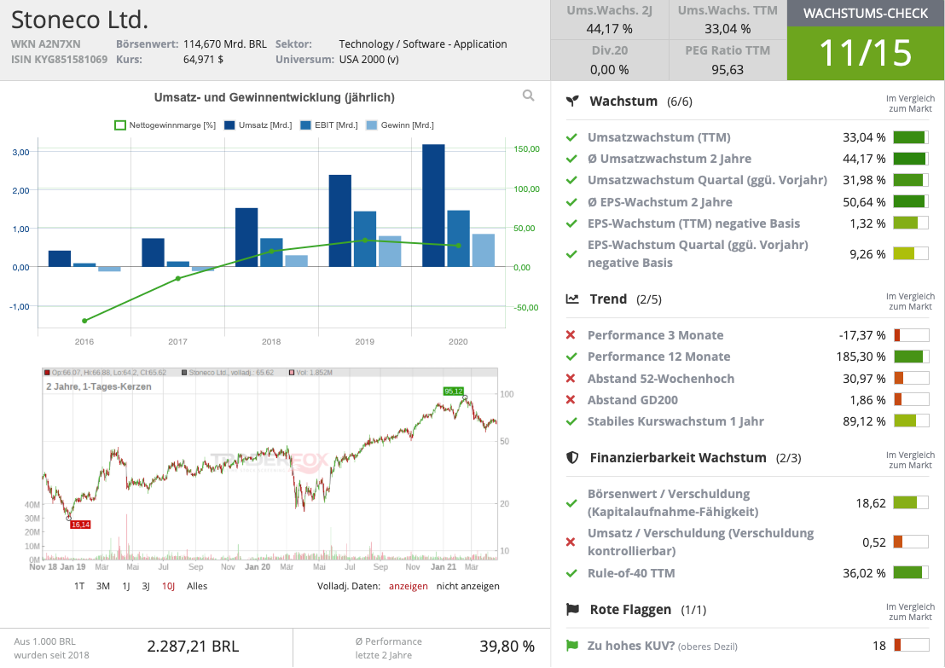

Das Kundenwachstum spiegelt sich auch im Umsatz und Gewinn des Unternehmens wider: Trotz der Pandemie konnte der Umsatz im Jahr 2020 um 33 % auf 3,18 Mrd. BRL (rund 570 Mio. USD) gesteigert werden. Der Gewinn konnte im Vergleich zu 2019 um rund 6 % auf 850 Mio. BRL (rund 150 Mio. USD) gesteigert werden. In den nächsten Jahren erwarten die Analysten ein weiterhin starkes Wachstum, so wird für 2021 bereits ein Umsatz von rund 5,7 Mrd. BRL (1 Mrd. USD) prognostiziert. Bis 2023 erwartet man eine weitere Verdopplung. Der Gewinn je Aktie von aktuell 0,53 USD soll bis 2023 auf 2,24 USD steigen. Der Crash im März 2020 ließ die Aktie um mehr als 50 % einbrechen, sodass sie zwischenzeitlich deutlich unter dem IPO-Kurs von 2018 notiert hat. Im Nachhinein stellte sich dies als guter Einstiegszeitpunkt heraus: Bis Februar 2021 hat sich die Aktie vom Tief heraus ungefähr verfünffacht. In den letzten Wochen konsolidierte die Aktie und notiert aktuell wieder rund 30 % unterhalb des Allzeithochs. Derzeit ist StoneCo mit einem KGV21 von 68 und einem KUV21 von 20,5 bewertet. Im TraderFox Wachstums-Check erzielt StoneCo 11/15 Punkte.

(Tipp: Der Wachstums-Check wurde mit dem Aktien-Terminal von TraderFox erstellt. Du kannst dort die Qualität deiner Aktien testen und dich auf die Suche nach den Wachstums-Aktien der Welt machen)

Fazit zu StoneCo

In Lateinamerika verfügt gerade einmal die Hälfte der Bevölkerung über ein Bankkonto. Viele Menschen nutzen schon mobile Apps statt dem klassischen Konto, aber ein großer Teil der Transaktionen findet immer noch durch Bargeld statt. Durch die Pandemie beschleunigt sich allerdings auch in Lateinamerika der Trend zu Onlinekäufen und zum digitalen Bezahlen. Wie überall auf der Welt wird sich der Trend in den kommenden Jahren mit großer Wahrscheinlichkeit fortsetzen, aber insbesondere hier besteht noch großes Aufholpotenzial. Weiterhin sind also gute Wachstumschancen für den breit aufgestellten Payment-Anbieter vorhanden. Die lateinamerikanische Konkurrenz ist allerdings auch nicht zu unterschätzen: Insbesondere PagSeguro und MercadoPago, die Tocher vom E-Commerce-Riesen MercadoLibre sind große Player am Markt. Bei brasilianischen Unternehmen sollte zudem das Währungsrisiko berücksichtigt werden: Der brasilianische Real hat zum US-Dollar und zum Euro in den vergangenen Jahren stark abgewertet. Ein gutes Zeichen ist, dass starke Investoren wie Berkshire Hathaway oder auch 3G Capital hinter dem brasilianischen FinTech stehen, was für ein solches Wachstumsunternehmen sehr unüblich ist.

Mogo – Entwickelt sich das Unternehmen zum kanadischen Square?

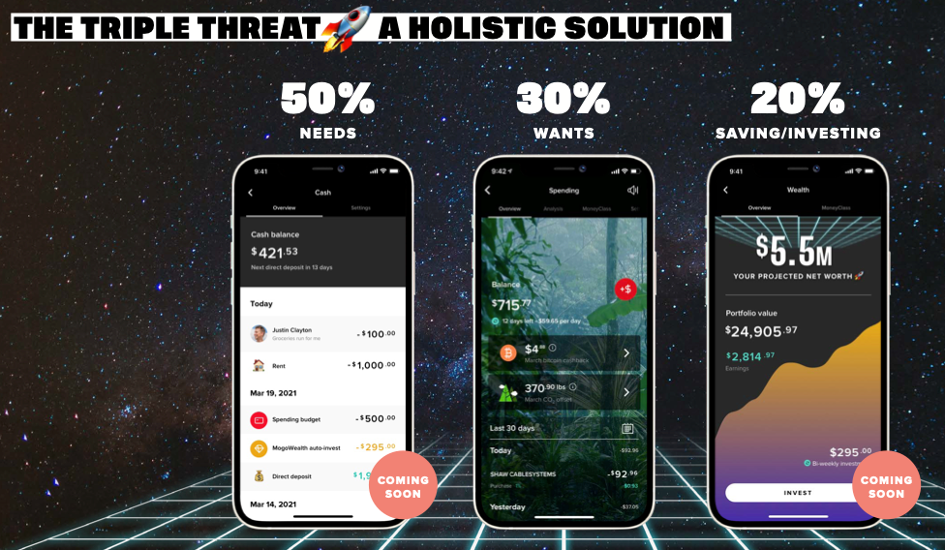

Mogo ist ein kanadisches FinTech-Unternehmen, das eine App anbietet, die es den Nutzern erlauben soll, ihre "finanzielle Gesundheit" in den Griff zu bekommen. Mogo bietet den Kunden eine Visa-Debitcard an, die ein 1–2 %iges Bitcoin-Cashback bei jeder Transaktion auszahlt. Für umweltbewusste Kunden schafft Mogo einen zusätzlichen Anreiz dadurch, dass mit jedem bezahlten Dollar ein Pfund CO2 im Amazonas-Regenwald kompensiert wird. Über MogoCrypto kann zudem direkt in Bitcoin investiert werden. Seit November 2020 werden Bitcoin-Rewards für aktive Nutzer ausgezahlt. Die App zeichnet sich durch zahlreiche Gamification-Elemente aus, so werden bei Rewards und beim Cashback Animationen abgespielt oder Rakteten-Emojis eingeblendet.

Quelle: Mogo

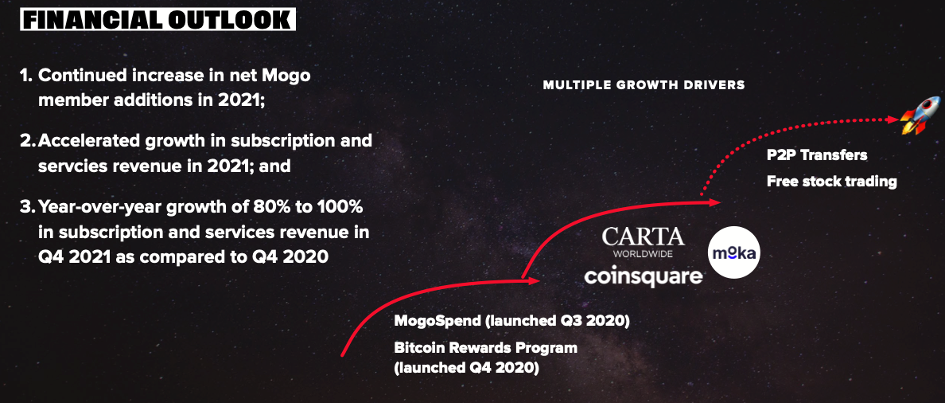

Außerdem bietet Mogo über die App einen Kredit-Monitoring-Service an, der es den Nutzern erlauben soll, den eigenen Credit Score, d.h. die eigene Kreditwürdigkeit im Blick zu behalten und zu verbessern. Darüber hinaus ist man im Segment Hypotheken- und Kreditvergabe tätig. Die Kreditvergabe wurde allerdings in 2020 reduziert und ein Großteil des Kreditportfolios verkauft, da man sich vom bilanziellen Risiko lösen wollte. Über MogoMortgage können Kunden günstige Hypotheken erhalten. Die Makler erhalten dabei laut eigenen Angaben keine Provision und sind darauf bedacht, die Kunden so zu beraten, dass sie ihre Hypothekendarlehen möglichst schnell zurückzahlen können und ihren Credit Score verbessern. Interessant ist das Unternehmen in erster Linie aber durch die Akquistionen der vergangenen Monate und die damit verbundenen Zukunftspläne: Im März 2021 gab Mogo die beabsichtigte Übernahme von Moka Finance für rund 60 Mio. USD bekannt. Moka ist eine der führenden Spar- und Investitionsapps in Kanada. Mithilfe der Übernahme möchte Mogo sein Angebot erweitern und noch im Jahr 2021 kommissionsfreien Aktienhandel ermöglichen. Zusätzlich hat man im Februar 2021 rund 20 % an Kanadas führendem Krypto-Broker Coinsquare erworben. Mithilfe der im Januar 2021 abgeschlossenen Akquisition vom kanadischen B2B-Payment-Unternehmen Carta Worldwide für rund 80 Mio. USD möchte man im Bereich Zahlungsabwicklung Fuß fassen. Zusätzlich sollen noch in diesem Jahr unter der Headline "New Digital Bank Account" P2P-Zahlungen über die App möglich werden. Mogo plant den Aufbau einer umfangreichen Digital Wallet.

Quelle: Mogo

Bewertung

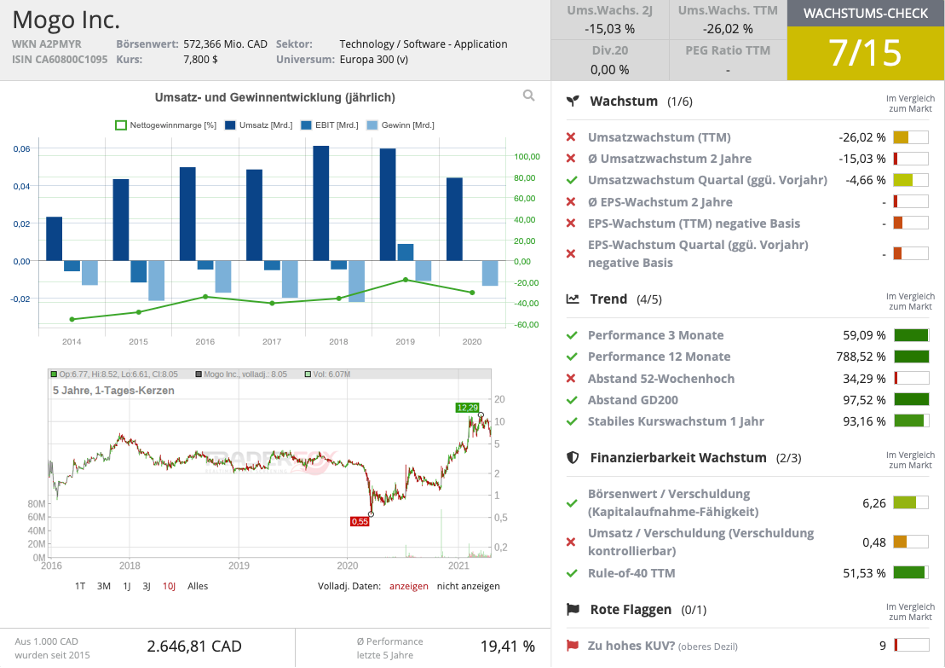

Die Kundenbasis von Mogo ist im vergangenen Jahr zwar um gut 15 % gewachsen, der Umsatz ist allerdings um ein gutes Viertel eingebrochen. Insgesamt hat das Unternehmen im vergangenen Jahr rund 44 Mio. CAD (35 Mio. USD) umgesetzt. Rund 43 % stammten aus dem Bereich Subscription and Services und 57 % aus Zinserträgen. Bisher war Mogo noch in keinem Jahr profitabel. Ab diesem Jahr erwartet das Unternehmen allerdings aufgrund der Übernahmen ein starkes Wachstum. So prognostiziert das Unternehmen, dass der Umsatz in Q4 2021 rund 80-100 % höher sein wird als im Vorjahresquartal.

Quelle: Mogo

Der Kurs der Aktie ist im Crash von rund 3 USD auf 0,56 USD eingebrochen. In den folgenden Monaten hat die Aktie eine Rallye auf bis zu 11,47 USD in der Spitze (März 2021) hingelegt. Seither ist die Aktie wieder um gut 30 % eingebrochen. Die Analystenschätzungen zu Mogo liegen im Mittel bei rund 12 USD – mehr als 50 % über dem aktuellen Niveau. Die Aktie ist aktuell mit einem KUV von 12 bewertet. Die Marktkapitalisierung von Mogo liegt derzeit bei rund 450 Mio. USD. Mogo hat aktuell etwa 1,1 Mio. Nutzer und ist somit mit rund 410 USD je Nutzer bewertet. Im TraderFox Wachstums-Check erzielt Mogo aufgrund der negativen Entwicklung nur 7/15 Punkte.

(Tipp: Der Wachstums-Check wurde mit dem Aktien-Terminal von TraderFox erstellt. Du kannst dort die Qualität deiner Aktien testen und dich auf die Suche nach den Wachstums-Aktien der Welt machen)

Fazit zu Mogo

Das Unternehmen ist in erster Linie durch die Zukunftspläne interessant. Es besteht allerdings ein großes Risiko, da die wichtigsten Funktionen der App (komissionsfreier Broker und P2P-Payments) noch nicht gelauncht wurden. Der Aktienkurs wurde vermutlich auch durch den Krypto-Hype in den vergangenen Monaten nach oben getrieben. Dennoch kann es sich lohnen, das Unternehmen im Blick zu behalten: Die wichtigen Akquisitionen wurden erst kürzlich getätigt und wenn alle geplanten Features zügig umgesetzt werden, besteht aus meiner Sicht großes Potenzial für die Aktie. Durch das anlaufende B2B-Geschäft durch die Carta-Übernahme und den geplanten Ausbau der App erinnert Mogo etwas an Square mit dem Seller-Segment und der Cash App. Da Mogo in der Vergangenheit allerdings noch keine großen Erfolge verzeichnen konnte ist ein Investment in Mogo sehr spekulativ.

Viele Grüße

Max Henß

& Profi-Tools von

& Profi-Tools von