3 Top-Qualitätsaktien, die nach dem TraderFox-Qualitäts-Check die volle Punktzahl erhalten!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor wir uns heute drei Top-Unternehmen ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Aufgrund der wahren Flut von Indikatoren, Nachrichten und fundamentalen Daten ist es als Investor oftmals nicht einfach, sich für oder gegen ein Unternehmen zu entscheiden. Und die manchmal widersprüchlichen Aussagen der verschiedenen Daten lassen einen oft nach einer Analyse hilfloser zurück als vorher. Wir bei Trader-Fox haben deswegen einen Qualitätscheck entwickelt, der Investoren helfen soll, sich im Dschungel der ganzen Daten, besser zurechtzufinden.

Bei unserem Aktien-Qualitätscheck werden insgesamt 15 Kennzahlen verwendet, die sich in der Finanzwissenschaft durchgesetzt haben, um Qualität von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist die Tatsache, dass diese 15 Kriterien, auf die ich später noch genauer eingehen werde, immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Und zwar nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 70 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll uns Anlegern einerseits helfen, das Risiko bei Investments zu reduzieren. Andererseits ist er dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden. Und das ist genau das, was ich als langfristig orientierter Anleger will. Wie immer handelt es sich bei dem Artikel um meine eigene Meinung. Ich empfehle keine Aktien zum Kauf oder Verkauf.

Und so gehe ich dabei vor!

Wie ich nun die 100 besten Aktien der Welt finde, zeige ich euch jetzt. Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool PAPER und öffne den Reportage 100 besten Aktien weltweit. Unsere aktien REPORTS erscheinen wöchentlich und bieten eine regelbasierte Aktienauswahl. Die Top-Aktien dieser Reports sind in der Regel zum Kaufen und Liegenlassen gut geeignet. Um auf das Tool zugreifen zu können, benötigt ihr neben unserer Software das Morningstar Datenpaket. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/aktuelles/neu-taegliche-trading-paper-im-pdf-format-10-bis-20-seiten-versand-um-8-00-uhr-per-email/id-914/

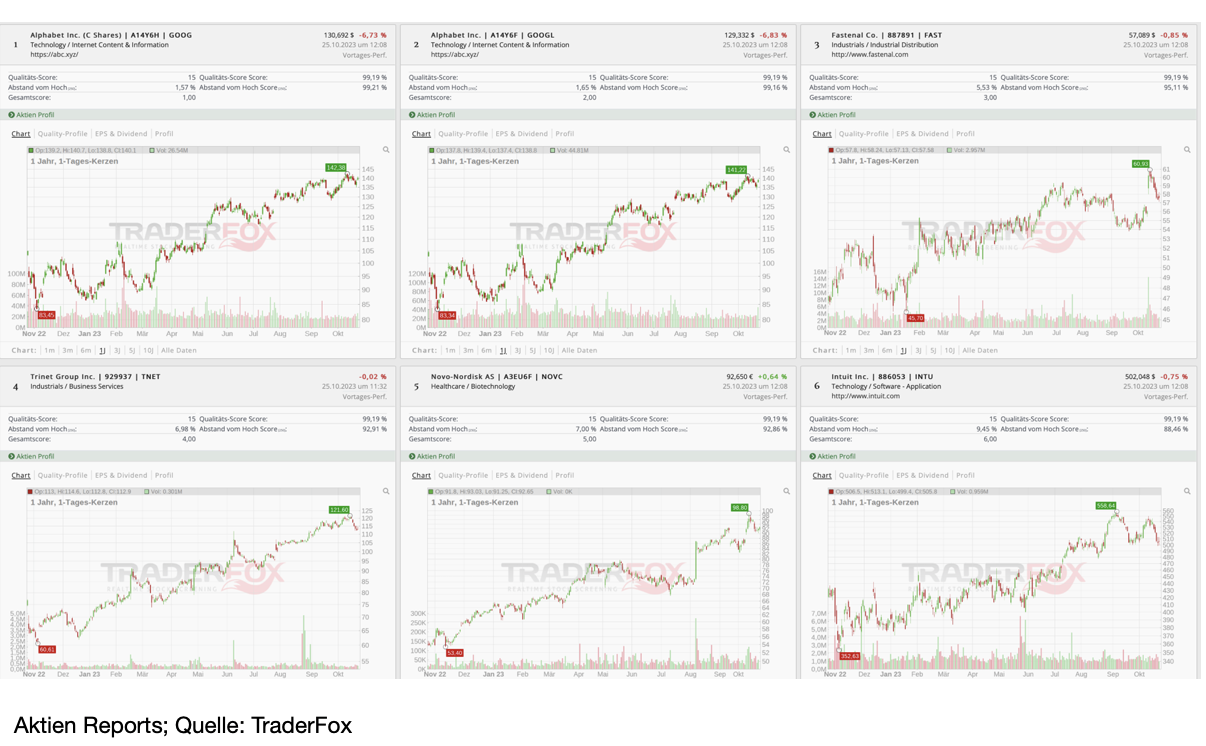

Von den aktuellen fünf Top-Unternehmen habe ich mir die drei weniger bekannten herausgesucht. Diese sind Intuit, Trinet und Fastenal.

Fastenal [FAST | ISIN US3119001044] ist ein international tätiger Industrie- und Baumaterialienverkäufer. Die Produktpalette umfasst Schraub- und Verbindungselemente, Farben, Schlüssel, Batterien und Drähte. Die verschiedenen Artikel werden in den über 3.200 konzerneigenen Geschäften angeboten. Die Produktpalette des Unternehmens gliedert sich in zwei Hauptkategorien: Schraub- und Verbindungselemente sowie diverses Zubehör. Zu den Marken zählen beispielsweise FastTool oder SharpCut. Der Großteil der Umsätze wird mit 84 % in den USA erwirtschaftet. Dort befindet sich auch der Unternehmenssitz. Die Marktkapitalisierung beträgt aktuell 33 Mrd. USD.

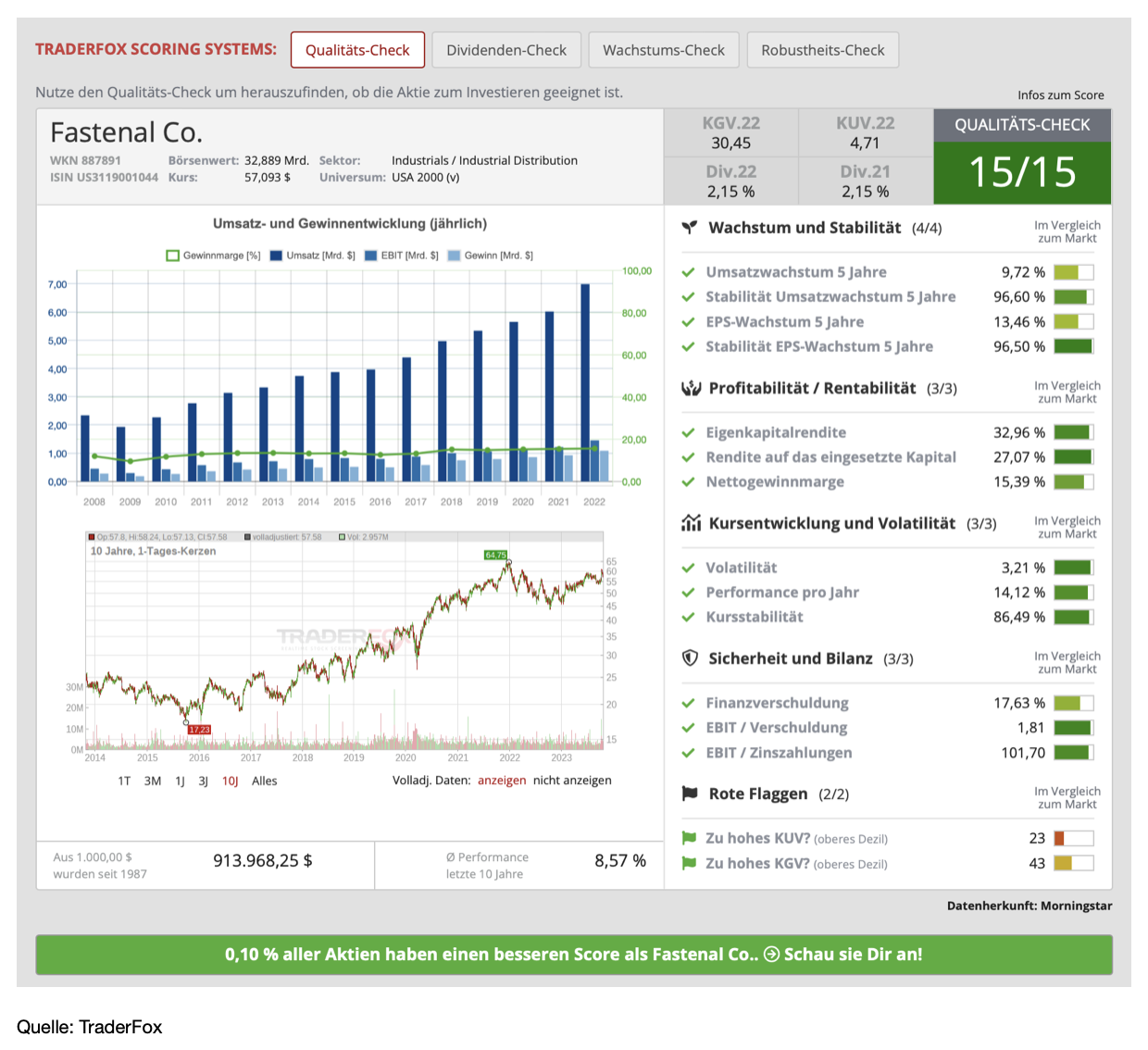

Qualitäts-Check

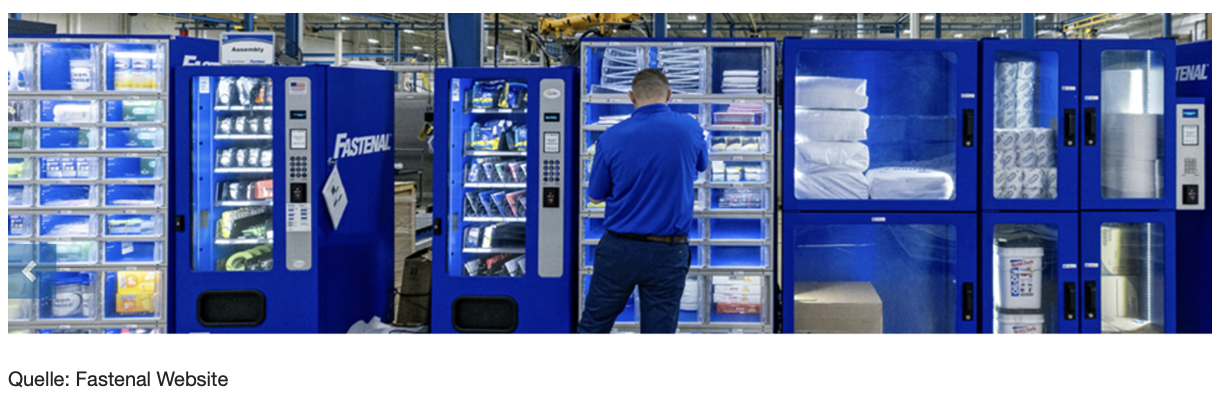

Fastenal ist bekannt für seine Verkaufsautomaten, die wie Getränkeautomaten funktionieren, nur dass darin keine Getränke, sondern Schrauben und andere Baumaterialien erhältlich sind. Dabei befinden sich die Automaten direkt in Fabriken, sodass Arbeiter jederzeit ihren Bedarf decken können. Mehr als 100.000 dieser Automaten sind in den USA im Einsatz. Eine eigene LKW-Flotte sorgt dafür, dass die Produkte schnell und kostengünstig dorthin geliefert werden, wo die Nachfrage am größten ist. Pro Stunde werden 17.000 Transaktionen über die Automaten abgewickelt.

Fastenal nutzt den Automatenverkauf als Strategie, um den Zugang zu verbessern, den Verbrauch zu reduzieren, die Produktivität zu steigern und Einblicke in die Verwendung von Produkten in den jeweiligen Einrichtungen der Organisation zu gewinnen. Das gemeinsame Element ist hierbei, dass sich die Kunden auf Fastenal für eine Gesamtlösung in der Supply-Chain verlassen müssen. Von der anfänglichen Implementierung über die laufende technische Unterstützung bis hin zum proaktiven Bestandsmanagement und zur Programmoptimierung. Somit hat sich das Unternehmen mit seiner Strategie einen Burggraben aufgebaut. Dies zeigt sich sowohl am starken ROE von 29 % sowie an den seit Jahren hohen Nettomargen von über 15 %.

Bei den Zahlen zum 3. Quartal, die am 12. Oktober veröffentlicht wurden, überzeugte das Unternehmen mit Umsätzen und Gewinnen über den Erwartungen, wobei der Umsatz um gut 2 % auf 1,85 Mrd. USD stieg. Der Gewinn pro Aktie lag bei 0,52 USD. Zwar konnte die Aktie nach den Quartalszahlen ein neues Allzeithoch erreichten. Im Anschluss ging es aber in eine schärfere Korrektur über. Die Aktie erscheint auf dem aktuellen Niveau anhand des Fair Value-Ansatzes aktuell fair bewertet. Das KGV liegt mit 28 zudem im Durchschnitt der letzten fünf Jahre. Mit 15 von 15 Punkten schneidet die Aktie im TraderFox Qualitäts-Check hervorragend ab. Dabei ist Fastenal ein sehr zuverlässiger Dividendenzahler, der seit mehr als 20 Jahren seine Dividende konstant jährlich erhöht hat. Aktuell liegt die Dividendenrendite bei 2,7 %, wobei die Ausschüttungsquote bei 67 % des verfügbaren Gewinns liegt.

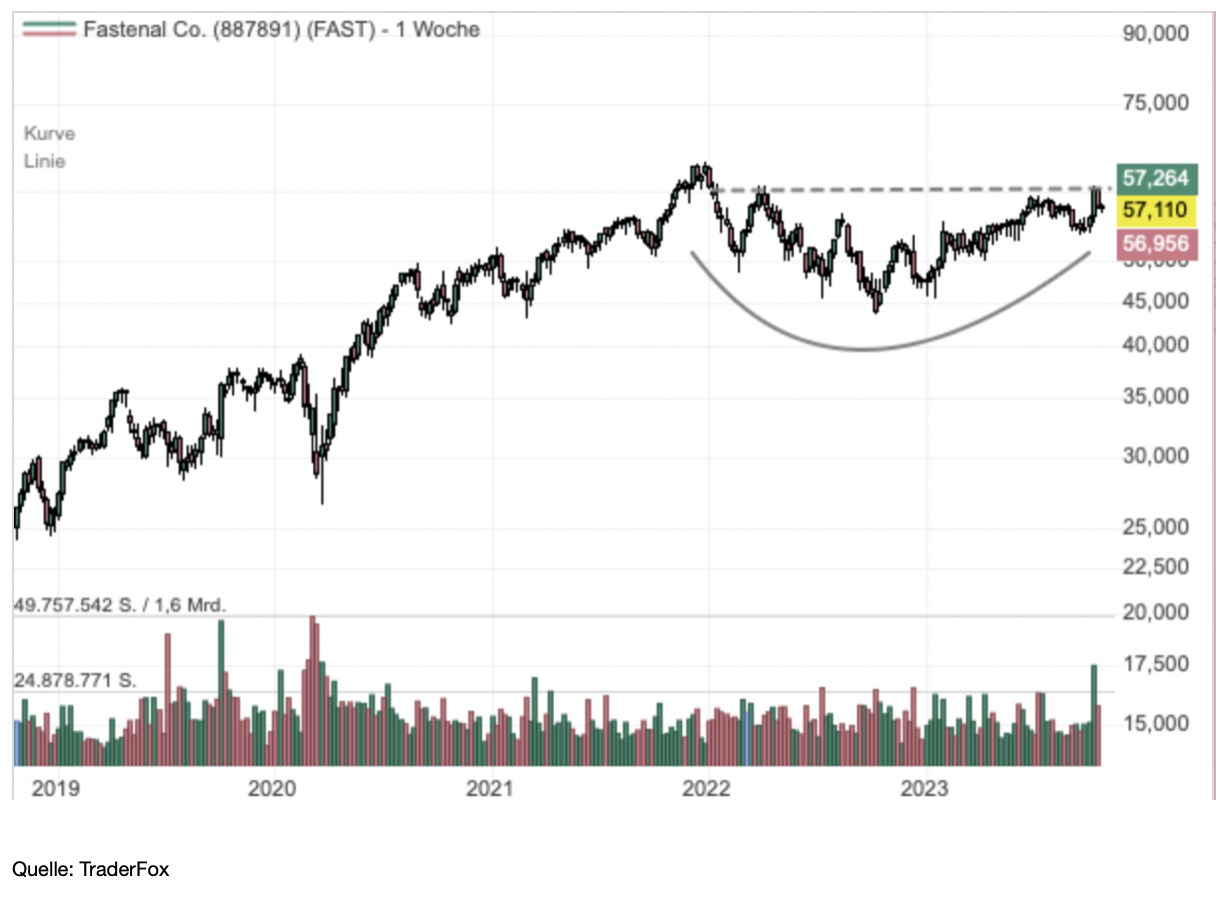

Kursentwicklung

Dass die Aktie von Fastenal ein wahrer Dauerläufer ist, zeigt der Langfristchart. Dabei ist darauf hinzuweisen, dass es sich um eine der stärksten US-Aktien aus langfristiger Perspektive handelt. So stieg die Aktie seit 1988 von 0,05 USD auf 64 USD an der Spitze. Das ist eine Performance von gut 100.000 %. Aktuell notiert die Aktie bei 57 USD und damit etwa 15 % unter dem Allzeithoch. Für langfristige Anleger ist die Aktie durchaus interessant, wobei auf dem aktuellen Niveau eine erste Position aufgebaut werden könnte.

Für und Wider

Was spricht für das Unternehmen?

- Burggraben

- Extrem gut aufgestellt

- Hohe Nettomarge

- Dauerläuferaktie

- Der Qualitätscheck vergibt 15 von 15 Punkten

Und was spricht dagegen?

- Konjunkturelle Risiken

- Aktie ist nicht günstig bewertet

- Geringes Wachstum

Intuit [INTU | WKN 886053 | ISIN US4612021034] bietet verschiedene Finanzsoftware-Lösungen an, die eine Vielzahl komplexer Vorgänge rund um das Thema Finanzen erleichtern. Zu den Kunden gehören unter anderem Kleinunternehmen, Rechnungslegungsexperten und Finanzdienstleister. Die wichtigsten Produktlinien sind QuickBooks, TurboTax und Quicken, die kostengünstige Alternativen zum Steuerberater darstellen. Diese Programme unterstützen sowohl private Einzelpersonen als auch Firmen und Finanzexperten bei alltäglichen Anforderungen wie Rechnungen bezahlen, Guthaben überprüfen, Gehaltslisten erstellen oder Steuerprüfung. Für Rechnungsleger werden zusätzlich Steuerprogramme wie ProSeries und Lacerte angeboten. Die Produkte werden unter anderem in den USA, Kanada, Großbritannien und Indien vertrieben. Einige Leistungen können auch mobil über Smartphones und Tablets abgerufen werden. Das Unternehmen beschäftigt rund 9.000 Mitarbeiter und hat Standorte in neun Ländern. Aktuell hat die Aktie eine Marktkapitalisierung von 136 Mrd. USD.

Qualitäts-Check

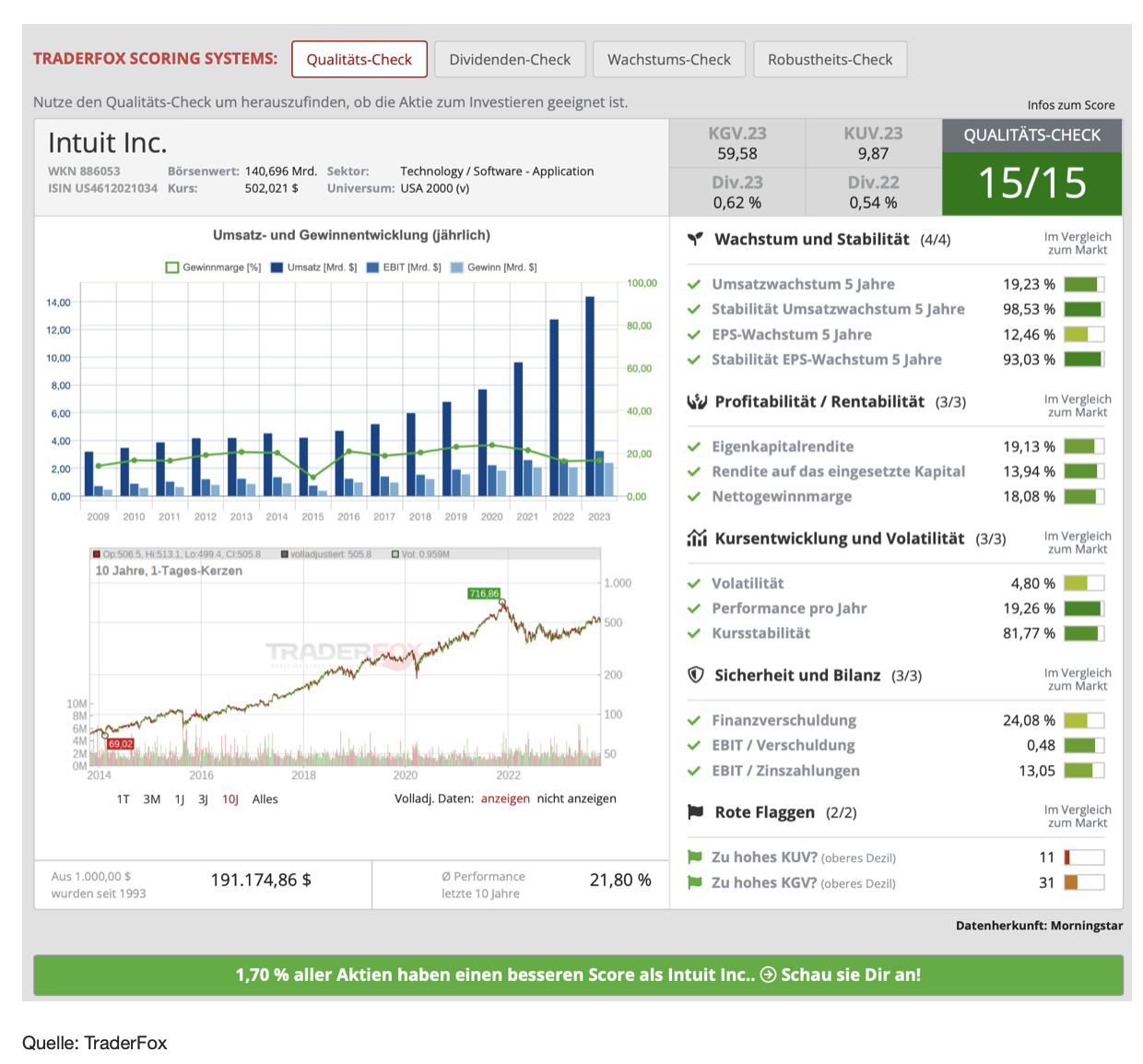

Finanzsoftware ist seit Jahren gefragt und wird auch die nächsten Jahre weiter gefragt bleiben. Das zeigt sich auch im Umsatzwachstum von Intuit, das die letzten fünf Jahre durchschnittlich um 19 % jährlich zulegte. Das erwartete Wachstum der kommenden drei Jahre dürfte zwar nicht ganz so hoch ausfallen. Aber mit geschätzt 12 % pro Jahr ist es immer noch ordentlich. Als Wachstumstreiber dient, neben der allgemeinen Digitalisierung buchhalterischer Services, auch die Tendenz, zu mehr Selbstständigkeit von Freiberuflern und Angestellten. Für eine normale Steuererklärung sind in der Regel zwischen 300 und 800 USD fällig. Wem das zu viel Geld ist, nutzt einfach eine Software, wodurch natürlich enorme Kosten eingespart werden können.

Intuit hat längst sein komplettes Software-Geschäft erfolgreich in die Cloud verlagert, wodurch die Nettomargen hochgehalten werden können. Aktuell liegen sie bei knapp 17 %. Das Geniale an dem "Software as a Service"-Konzept ist, dass das Unternehmen aufgrund der monatlichen Nutzungsgebühr, die bei den meisten Programmen entsteht, ein permanenter Cashflow generiert werden kann. Die Gewinnkontinuität des Unternehmens ist hoch. So wurde die letzten 25 Jahre für die Aktionäre immer ein Gewinn erwirtschaftet. Es handelt sich also um ein besonders stabiles Geschäftsmodell, was auch weiterhin so bleiben dürfte. Denn Intuit verfügt inzwischen über einen breiten wirtschaftlichen Burggraben. Der Wechsel zu einem anderen Anbieter, beziehungsweise das Erlernen einer anderen Anwendung erfordert Zeit und verursacht hohe Wechselkosten. Zudem stellen die Risiken der Datenmigration zu einem anderen Produkt hohe Wechsel-Barrieren dar. Die Eigenkapitalrendite ist mit 19 % hoch und seit Jahren sehr stabil.

Strategisch konzentriert sich Intuit darauf, eine globale KI-gesteuerte Plattform zu werden, mit fünf "Big Bets" als Schwerpunktbereichen. Dazu gehört die Anwendung von KI in drei Schlüsselbereichen: ein offener Plattformansatz, eine tiefere Anwendung von KI-Technologie und die Integration von KI-Experten in die Plattform. Diese Strategie zielt darauf ab, zentrale Kundenherausforderungen wie Finanzmanagement, Vertrauen und finanzielle Entscheidungsfindung anzugehen. Die Bewertung ist mit einem KGV von 40 zwar hoch, aber deutlich zurückgekommen. Das liegt nicht nur daran, dass die Aktie einen Rücksetzer gemacht hat, sondern auch, dass gleichzeitig der Gewinn wieder deutlich anzieht. Nach einem EPS von 8,49 USD im letzten Jahr, wird für das laufende Jahr ein EPS von 12,27 USD erwartet. Beim Qualitäts-Check von TraderFox erhält auch Intuit die volle Punktzahl.

Kursentwicklung

Der Kurs der Intuit-Aktie lag im Jahr 2009 noch bei 23 USD. Seitdem konnte der Kurs um mehr als 2.000 % zulegen. Das Allzeithoch wurde Ende 2021 bei 716 USD erreicht. Zwar hat die Aktie seither stark korrigiert und bildet aktuell eine große Base aus. Der langfristige Aufwärtstrend ist jedoch intakt. Antizyklische Einstiegsgelegenheiten haben sich in den letzten Jahren immer wieder ergeben. Das könnte auch aktuell wieder der Fall sein. Prozyklisch bietet sich ein Einsteig an, wenn der Widerstand im Bereich von

560 USD nach oben durchbrochen wird. Letztlich könnte der Einstieg für Langfristanleger auch in mehreren Tranchen erfolgen.

Für und Wider

Zum Schluss sehen wir uns noch an, was für und gegen das Unternehmen spricht.

Also, was spricht dafür?

- Starke Positionierung

- Burggraben

- Aktie bildet vielversprechende Base aus

- Der Qualitätscheck vergibt 15 von 15 Punkten

Und was spricht dagegen?

- Aktie ist nach wie vor hoch bewertet

- Digitalisierungstrend erfordert hohe Investitionen

- Rezession würde kurzfristig für Druck sorgen

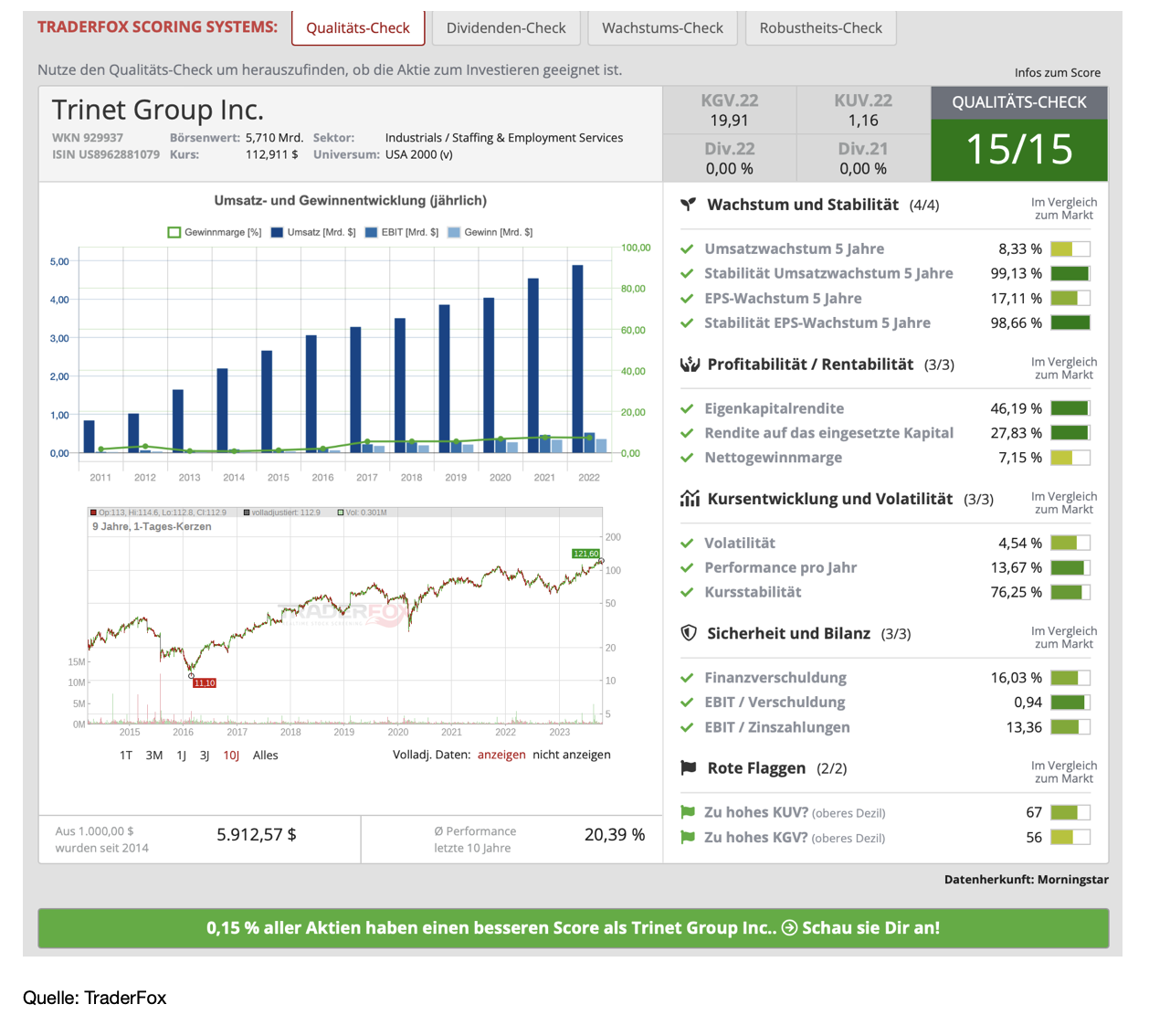

Trinet Group [TNET | ISIN US8962881079] ist ein Personaldienstleister. Das Angebot umfasst Personalcontrolling, Lohn- und Gehaltsabrechnung, Anmeldung und Abführung der Lohnsteuer, Gehaltsnebenleistungen, Personalbedarfsplanung oder das Risikomanagement. Ähnlich wie bei Intuit handelt es sich um ein cloudbasiertes Abomodel für kleine und mittelständische Unternehmen, was zu einem stetigen Zahlungsstrom führt. Das Unternehmen ist ausschließlich in den USA tätig. Im Gegensatz zu den Konkurrenten ADP oder Paychex ist Trinet noch verhältnismäßig klein. Die Marktkapitalisierung liegt gerade einmal bei 5,45 Mrd. USD.

Qualitäts-Check

Trinet ist in einer Branche tätig, die seit Jahren einen starken Rückenwind erfährt. Einerseits profitiert das Unternehmen von der Digitalisierung. Andererseits auch von der Tatsache, dass es immer mehr Freiberufler gibt. Dadurch ist es für Unternehmen noch schwieriger geworden, den Überblick zu behalten. Daneben liefert die Regulierung im Personalbereich enormen Rückenwind. So werden die Personalservices häufig ausgelagert. Da es in den USA von Bundesstaat zu Bundesstaat oftmals ganz unterschiedliche Gesetz gibt, lohnt sich für Firmen ein Anbieter wie Trinet, um keine kostspieligen Fehler zu machen. Ein Vorteil für Kunden ist, dass Trinet durch das Bündeln von Arbeitnehmern unterschiedlicher Firmen bessere Bedingungen bei Versicherungsleistungen erzielt, als es die Firmenkunden einzeln könnten.

Das bedeutet geringere Lohnnebenkosten, was häufig eine Win-win-Situation ist. Durch Trinet sparen die Firmenkunden Zeit und Personal ein, die sie für die Erstellung der Gehaltsabrechnung und Verwaltungsaufgaben aufwenden müssten. Damit werden Ressourcen freigesetzt, um sich den Kernaufgaben des Unternehmens zu widmen. Noch komplexer wird es für Firmen, wenn sie Mitarbeiter im Ausland einstellen. Anstatt sich mit ausländischem Arbeitsrecht zu beschäftigen, können sie diese Arbeit outsourcen.

Das Unternehmen zahlt zwar keine Dividende, hat aber in den letzten Jahren fleißig eigene Aktien zurückgekauft. So reduzierte sich die Anzahl der Aktien seit 2018 von 70 Mio. ausstehenden Aktien auf aktuell 50,48 Mio. Stück. Das Gewinnwachstum war in den letzten fünf Jahren sehr stabil und betrug durchschnittlich 17 %, während der Umsatz im selben Zeitraum um durchschnittlich 8 % pro Jahr zulegen konnte. Zwar ist die Nettomarge mit 7 % bei weitem nicht so hoch, wie bei den großen Konkurrenten wie Paychex. Doch die Eigenkapitalrendite von 27 % kann sich durchaus sehen lassen. Dabei ist die Aktie mit einem KGV von 19 deutlich günstiger bewertet als zum Beispiel Paychex, das auf ein KVG von 23 kommt. Trotz des starken Wettbewerbs dürfte Trinet auch zukünftig in der Lage sein, sich, unter anderem durch Übernahmen und neue Produkte, zu behaupten. Erst Anfang Oktober wurde unter anderem eine KI-gestützte digitale Lösung in Zusammenarbeit mit Healthee eingeführt, die das Gesundheitserleben der Kunden verbessern soll. Der Qualitäts-Check weist auch für die Aktie von Trinet 15 von 15 Punkten aus.

Kursentwicklung

Dass auch die Aktie von Trinet ein wahrer Dauerläufer ist, zeigt der Langfristchart. So legte die Aktieseit dem Tief im Jahr 2016 um gut 1.000 % zu. Aktuell befindet sich die Aktie nahe am Allzeithoch, das sich bei 121 USD befindet. Mit den letzten Quartalszahlen, die am 25. Oktober veröffentlicht wurden, gab die Aktie zunächst deutlich nach. Wenn der Verkaufsdruck nachlässt, dann dürfte sich hier eine spannende Einstiegsgelegenheit ergeben.

Für und Wider

Zum Schluss sehen wir uns noch an was für und gegen das Unternehmen spricht.

Also was spricht dafür?

- Starke Positionierung in einer wachsenden Branche

- Stabiles Wachstum

- Der Kurs der Aktie notiert nahe am Allzeithoch und befindet sich in einem starken Trend

- Der Qualitätscheck vergibt 15 von 15 Punkten

Und was spricht dagegen?

- Starke Konkurrenz, wodurch Marktanteile verloren gehen könnten

- Wesentlich niedrigere Margen als die größeren Konkurrenten

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

TraderFox Paper: https://paper.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von