Buy-Now-Pay-Later: Was Zahlungsdienstleister wie Paypal, Square, Mastercard und Visa bei diesem Megatrend und laut TraderFox-Härtetest taugen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Aktien von Zahlungsdienstleistern sind angesagt an der Börse. Eines der am schnellsten wachsenden Produkte im Bereich der innovativen Verbraucherfinanzierung ist "Buy-Now-Pay-Later". Hier können Verbraucher relativ kleine Anschaffungen in zinslose Raten aufteilen. Wir analysieren, wie mit Square, Paypal, Mastercard und Visa 4 große Branchenvertreter in diesem Segment einzustufen sind und unterziehen zudem deren Aktien dem TraderFox-Härtetest.

Buy-Now-Pay-Later (BNPL) gilt als ein neuartiges Finanzprodukt, erinnert aber an frühere Programme der Kaufhäuser, die während der Großen Depression eingeführt wurden, als die Verbraucher knapp bei Kasse waren. Käufer konnten eine kleine Anzahlung auf einen Artikel leisten, um ihn für einen späteren Zeitpunkt zurückzulegen, wenn sie den vollen Betrag zahlen konnten. Einige dieser Programme gibt es immer noch, vor allem in der Weihnachtszeit, aber die meisten sind mit dem Aufkommen der Kreditkarten eingestellt worden.

Im Gegensatz zu den traditionellen Layaway-Programmen erhalten die Nutzer von BNPL ihre Waren jedoch sofort, als hätten sie den vollen Betrag bezahlt. Bei BNPL wird der gesamte Warenpreis in der Regel auf 4 oder 6 gleiche Raten aufgeteilt, wobei die erste Rate beim Kauf fällig wird und die restlichen Raten in den nächsten Wochen abbezahlt werden. BNPL-Finanzierungsvereinbarungen sind daher klein (der Durchschnitt liegt bei weniger als 500 USD und im Tief geht es hinunter bis auf 30 USD) und sehr kurzfristig ausgelegt.

Den Schätzungen vom US-Finanzdienstleister CFRA zufolge wird der Weltmarkt in den nächsten fünf Jahren mit einer durchschnittlichen jährlichen Wachstumsrate von mehr als 20 % wachsen. Darüber hinaus machen BNPL-Käufe immer noch einen sehr kleinen Prozentsatz (im niedrigen einstelligen Bereich) der gesamten weltweiten Online-Zahlungen aus.

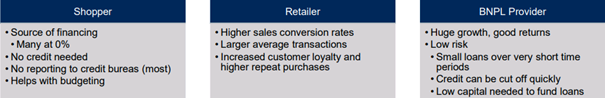

In der folgenden Tabelle haben die CFRA-Analysten zusammengefasst, was die die wichtigsten Vorteile für jeden Teilnehmer (Käufer; Einzelhändler und BNPL-Anbieter) an der BNPL-Transaktion sind.

Das Nutzenversprechen von BNPL für jeden Teilnehmer

Quelle: CFRA

Es gibt auch Risiken

Für jeden Teilnehmer an der BNPL-Transaktion bestehen allerdings auch gewisse Risiken oder es entstehen Kosten. Für den Käufer besteht das Risiko laut CFRA darin, dass er bei versäumten oder nicht rechtzeitig erfolgten Zahlungen Verzugszinsen zahlen muss. Diese Verzugszinsen sind zwar nominal gering (z. B. 10 bis 20 USD bei einem Kauf von 100 USD), entsprechen aber einem sehr hohen Zinssatz (z. B. 20 % -30 %, ähnlich wie bei Kreditkarten).

Darüber hinaus führen viele BNPL-Anbieter keine Bonitätsprüfung durch oder melden keine Daten an die großen Kreditbüros, während einige dies tun oder das Recht haben, dies zu tun. Darüber hinaus gibt es einige Berichte über BNPL-Ratenkredite, die die Kreditwürdigkeit von Personen verschlechtern, selbst wenn alle Zahlungen pünktlich erfolgen. Dies liegt daran, dass die Kredite, wenn sie gemeldet werden, als sehr kurzfristige Kredite gemeldet werden, was sich negativ auf die traditionellen FICO-Kreditbewertungen auswirkt (längere Kredite sind günstiger, während sich kurze und geschlossene Konten negativ auswirken).

Der Einzelhändler geht kein Kreditrisiko ein, zahlt aber einen Prozentsatz des Kaufpreises oder eine Gebühr an den BNPL-Anbieter als seine Hauptkosten. Schließlich übernimmt der BNPL-Anbieter das Kreditrisiko und muss den Kredit entsprechend absichern, zumal es sich um unbesicherte Kredite handelt. Die meisten BNPL-Anbieter verzichten darauf, die Kredite oder verspätete Zahlungen an die großen Kreditbüros zu melden, da sich die Kosten für die Einhaltung der Vorschriften und mögliche Rechtsstreitigkeiten nicht lohnen. Sie mahnen die Kreditnehmer auch nicht an; stattdessen besteht die Strategie darin, den Kredit bei den ersten Anzeichen von Zahlungsrückständen schnell zu sperren, da es sich um sehr kleine Kredite handelt.

Wer sind die größten Akteure im BNPL-Bereich?

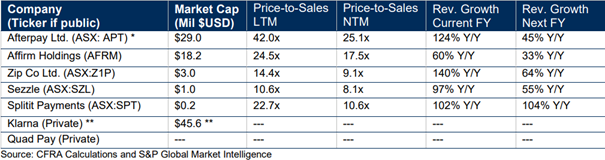

Es gab laut CFRA einen Boom bei reinen Aktiengesellschaften aus dem besprochenen Bereich, von denen einige bereits an die Börse gegangen sind und andere, bei denen es noch immer Gerüchte über einen Börsengang gibt. Diese Gruppe von Unternehmen zeichnet sich vor allem durch zwei Dinge aus: 1) viele von ihnen wurden entweder in Australien gegründet oder haben sich aufgrund der bereits bestehenden Konzentration von BNPL-Firmen in Australien für eine Notierung an der australischen Börse entschieden; und 2) fast alle von ihnen sind wachstumsstark und weisen dementsprechend sehr hohe Bewertungsmultiplikatoren auf.

Die größten BNPL-Akteure im Überblick

*Afterpay Limited (ASX:APT) hat am 1. August 2021 angekündigt, dass Square plant, das Unternehmen für 29 Mrd. USD zu übernehmen.

** Das Management von Klarna erklärte am 18. August 2021, dass es derzeit nicht an einer Börsennotierung arbeitet, diese aber möglicherweise schon 2022 in Erwägung zieht. Die Bewertung von Klarna lag zum Zeitpunkt der letzten Finanzierungsrunde bei 45,6 Mrd. USD und damit mehr als viermal so hoch wie im Jahr zuvor.

Was ist von der Übernahme von Afterpay durch Square zu halten

Square hat mit seiner Ankündigung vom 1. August 2021, Afterpay für 29 Mrd. USD zu übernehmen, für Aufsehen gesorgt. Die Offerte entspricht einem Aufschlag von 31 % auf den letzten Schlusskurs von Afterpay und dem 25-fachen des künftigen Umsatzes bzw. dem 200-fachen des Unternehmenswertes zum EBITDA.

Die CFRA-Analysten denken, dass die Übernahme aus einer reinen Geschäftsperspektive (ohne Berücksichtigung des gezahlten Preises) sinnvoll ist. Square sei bestrebt, seine beiden Ökosysteme zu integrieren und viele Synergien zu schaffen: Verkäufer/Händler und Käufer/Cash-App-Nutzer. Man sieht viel Potenzial, da Afterpay direkt in die Cash App von Square integriert werde und den mehr als 40 Mio. aktiven monatlichen Nutzern eine Möglichkeit zur einfachen Finanzierung von Einkäufen biete.

Square habe außerdem die einzigartige Möglichkeit, die Finanzen, den Kontostand, das Ausgabeverhalten usw. seiner Cash App-Nutzer einzusehen, was eine bessere Kreditwürdigkeitsprüfung ermöglichen sollte. Square habe auch versucht, sein internationales Geschäft auszubauen, da sein Kundenstamm immer noch hauptsächlich in den USA ansässig sei. Da die Kunden von Afterpay hauptsächlich international seien, sollte dies das Wachstum von Square außerhalb der USA beschleunigen.

Bei CFRA ist man auch der Meinung, dass die von Square für Afterpay gezahlte hohe Prämie die Tatsache widerspiegelt, dass es kaum Barrieren für einen Markteintritt in den Bereich BNPL gibt. Diese löse den Wunsch aus, bestehende Kunden direkt zu vereinnahmen und sich so einen First-Mover-Vorteil zu verschaffen.

Die Analyten stellen außerdem fest, dass das Anbieten von BNPL-Diensten wirklich nicht proprietär ist. Der Service und das Underwriting sind relativ einfach, und da das meiste über Online-Shopping abgewickelt wird, ist die Technologie sehr skalierbar. Man glauben, dass Unternehmen wie Square dies erkannt haben und zu dem Schluss gekommen sind, dass sie, um im BNPL-Bereich zu gewinnen, jetzt einen möglichst großen Teil der bestehenden Kunden und der Markenbekanntheit für sich gewinnen und sich wie bereits erwähnt einen First-Mover-Vorteil verschaffen müssen.

Diese Geschäftsstrategie sei zwar nachvollziehen, man ist bei CFRA jedoch der Meinung, dass sie auf der Annahme beruht, dass BNPL-Kunden beim selben Anbieter bleiben werden oder dass es eine Kundenbindung gibt. Doch dies sei zu bezweifeln, da die Verbraucher sehr geringe Wechselkosten haben und sich für den Anbieter mit den besten Konditionen entscheiden werden. Die Einzelhändler könnten jedoch beständiger sein, und da die Einzelhändler auswählen, welche BNPL-Anbieter sie nutzen wollen, könnte es auf der Seite der Einzelhändler eine gewisse Kundenbindung und Wechselkosten geben.

PayPal hat bereits gezeigt, dass ein BNPL-Produkt organisch entwickelt werden kann

Zu Paypal erklärt CFRA, dass dieses Unternehmen ursprünglich ein BNPL-ähnliches Programm mit seinem "Bill me Later"-Service gestartet habe. Daraus sei inzwischen der PayPal-Service "Pay in 4" geworden, der den Verbrauchern die Möglichkeit biete, mit dem Service "Pay in 4" zur Kasse zu gehen und die Zahlungen in 4 zinslose Zahlungen alle 2 Wochen aufzuteilen.

Man weist darauf hin, dass den Händlern durch dieses Angebot keine zusätzlichen Kosten entstehen, da es Teil der Gebühren sei, welche die Händler allgemein an PayPal zahlen. Die Verbraucher sähen PayPal bereits als vertrauenswürdige Marke an, und PayPal habe über 400 Mio. Nutzer auf seiner Plattform, was dem Unternehmen wichtige Erkenntnisse für die Kreditentscheidung liefert. All dies hat dazu geführt, dass das BNPL-Produkt von PayPal mit einem Umsatz von über 2 Milliarden US-Dollar im ersten Quartal seit seiner Einführung das erfolgreichste in der Geschichte des Unternehmens ist.

PayPal habe zwar den Vorteil eines großen Kundenstamms und Beziehungen zu Millionen von Händlern gehabt, doch man ist der Meinung, dass dieses Beispiel zeige, dass jedes Zahlungsverkehrs- oder Verbraucherkreditunternehmen in der Lage sei, einen BNPL-Service zu seinem aktuellen Angebot hinzuzufügen. Daher hätten es die Analysten lieber gesehen, wenn Square seinen eigenen BNPL-Service schnell auf den Weg gebracht hätte, anstatt eine so kostspielige Akquisition zu tätigen.

Was ist mit Zahlungsnetzen wie Visa und Mastercard?

Sowohl Visa als auch Mastercard haben ihren Karten oder über ihre Emittenten BNPL-Funktionen hinzugefügt, was die CFRA-These untermauert, dass sich BNPL-Dienste leicht in bestehende Produkte einbauen lassen. Viele Kreditkartenanbieter oder -aussteller haben den Aufschwung von BNPL erkannt und eine einfache BNPL-Funktion hinzugefügt, die es den Nutzern ermöglicht, aus einer vorher festgelegten Liste ihrer größeren Einkäufe auszuwählen und diese auf kleinere Zahlungen aufzuteilen.

Das Interessante daran ist, dass Verbraucher, die ursprünglich einen Kreditkartenkauf getätigt haben, diesen rückwirkend (nach dem Verkauf) in einen Ratenzahlungsplan umwandeln können. Bei anderen Diensten ist dies auch vor dem Kauf und an der Verkaufsstelle möglich. Besonders gut gefällt den Analysten von CFRA, dass Visa und Mastercard vom allgemeinen Anstieg der BNPL profitieren können, während sie nicht dem intensiven Wettbewerb ausgesetzt seien wie die anderen reinen BNPL-Betreiber. Sowohl Visa als auch Mastercard würden davon profitieren, solange die Verbraucher eines der beiden Netze für ihre Einkäufe nutzten.

Nach dieser Bestandsaufnahme durch CFRA unterziehen wir die 4 genannten Payments-Aktien auch noch dem TraderFox-Härtetest. Wie üblich kommt es dabei zu Checks der Qualität, des Wachstums sowie zur Bilanz-Solidität (zur Methodik sind am Textende noch weiterführende Erläuterungen zu finden).

Wie das nachfolgende Ergebnis zeigt, schneidet Paypal am besten ab, Square folgt auf Platz 2 und danach folgen Visa bzw. Mastercard. Wirklich top und wirklich schlecht ist keines der Resultate. Was die Bewertungen angeht, sind diese alle optisch betrachtet hoch bis sehr hoch. Und in Sachen Charttechnik können alle 4 Werte mit langfristigen Aufwärtstrends aufwarten, nachhaltig ausbauen konnte diese zuletzt aber keiner der Titel, was vermutlich mit den angesprochenen Bewertungen zusammenhängt..

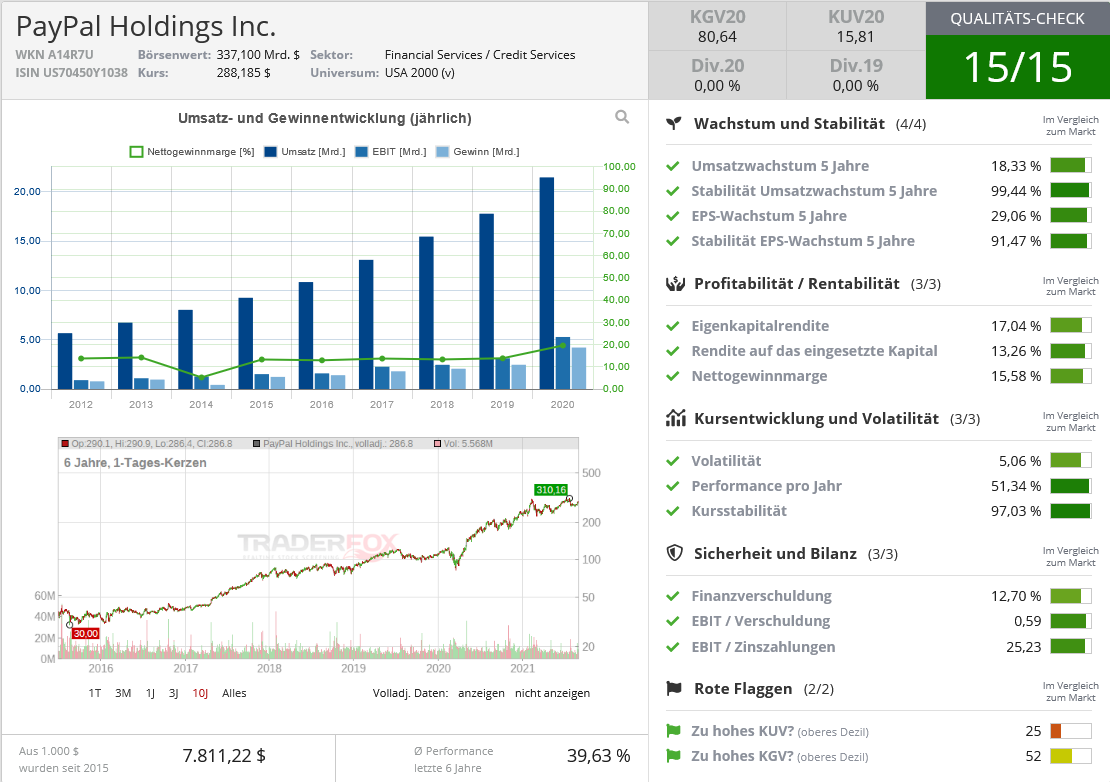

Platz 01:

Paypal (Gesamtpunktzahl: 32 von maximal möglichen 39 Punkten, ISIN: US70450Y1038)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 12/15

PIOTROSKI F-SCORE 05/09

Quelle: Qualitäts-Check TraderFox

Platz 02:

Square (Gesamtpunktzahl: 31 von maximal möglichen 39 Punkten, ISIN: US8522341036)

QUALITÄTS-CHECK 11/15

WACHSTUMS-CHECK 15/15

PIOTROSKI F-SCORE 05/09

Quelle: Wachstums-Check TraderFox

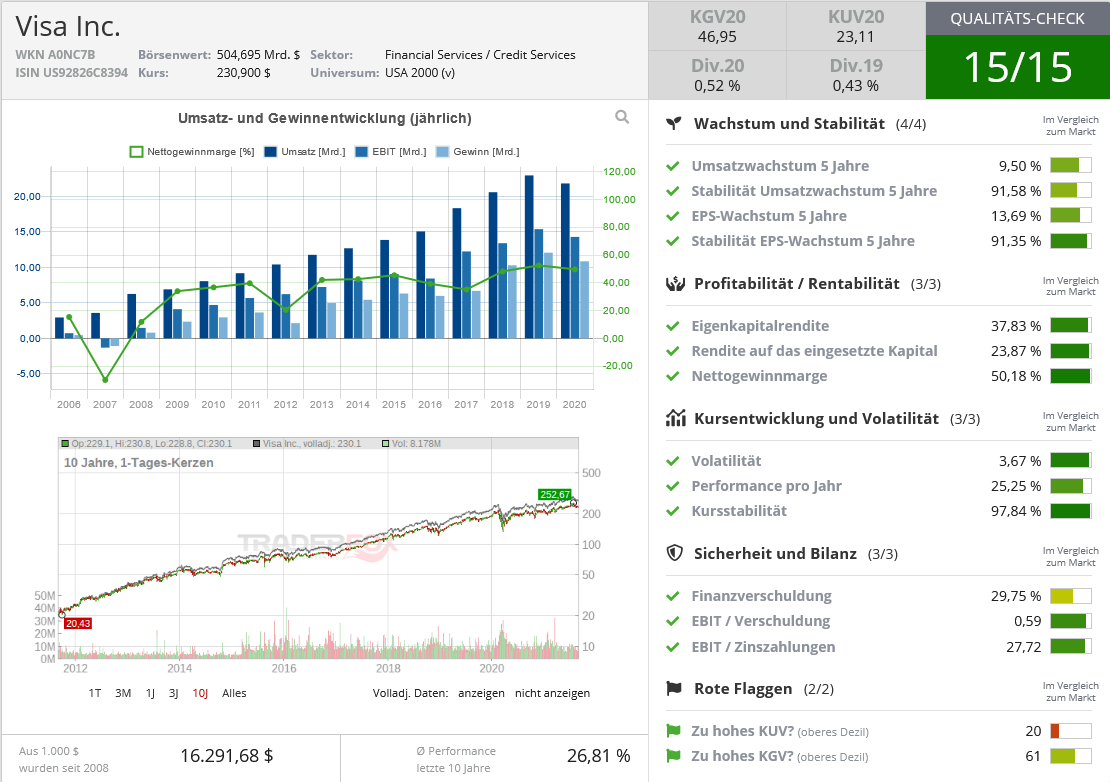

Platz 03:

Visa (Gesamtpunktzahl: 28 von maximal möglichen 39 Punkten, ISIN: US92826C8394)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 08/15

PIOTROSKI F-SCORE 05/09

Quelle: Qualitäts-Check TraderFox

Platz 04:

Mastercard (Gesamtpunktzahl: 25 von maximal möglichen 39 Punkten, ISIN: US57636Q1040)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 07/15

PIOTROSKI F-SCORE 05/09

Quelle: Qualitäts-Check TraderFox

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur angewandten Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von 2-3 Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen. Als drittes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 bis 9 zur Bestimmung der finanziellen Stärke eines Unternehmens.

& Profi-Tools von

& Profi-Tools von