Diese zwei Aktien gehören bei jedem langfristigen Investoren jetzt auf die Watchliste!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Inflation, steigende Zinsen, ein schwächeres Konsumverhalten, anziehende Energiepreise, uvm. belasten die Börsen. Als Investor schmerzt der Abverkauf kurzfristig. Allerdings bietet der Rücksetzer langfristig spannende Einstiegschancen. Da niemand weiß, wie lange der Bärenmarkt noch anhält, dürfte das Kaufen von nichtzyklischen Qualitäts-Aktien in mehreren Tranchen die beste Strategie für langfristige Investoren sein.

Investoren sollten sich eine Watchliste erstellen und gezielt Positionen aufbauen, zum Beispiel mit der ersten Tranche heute, einem weiteren Drittel, wenn die Aktie um weitere 10 % zurücksetzt, etc. Mit einem Anlagehorizont von fünf Jahren dürfte sich diese Strategie auszahlen. Aber Achtung: Eine solche Strategie funktioniert nur bei Qualitäts-Aktien mit nach wie vor starken Zukunftsaussichten und Wettbewerbsvorteilen. Bei ehemaligen Highflyer-Aktien, die jetzt um 80-90 % gefallen sind und kein etabliertes Geschäftsmodell haben, ist von einer solchen Strategie abzuraten.

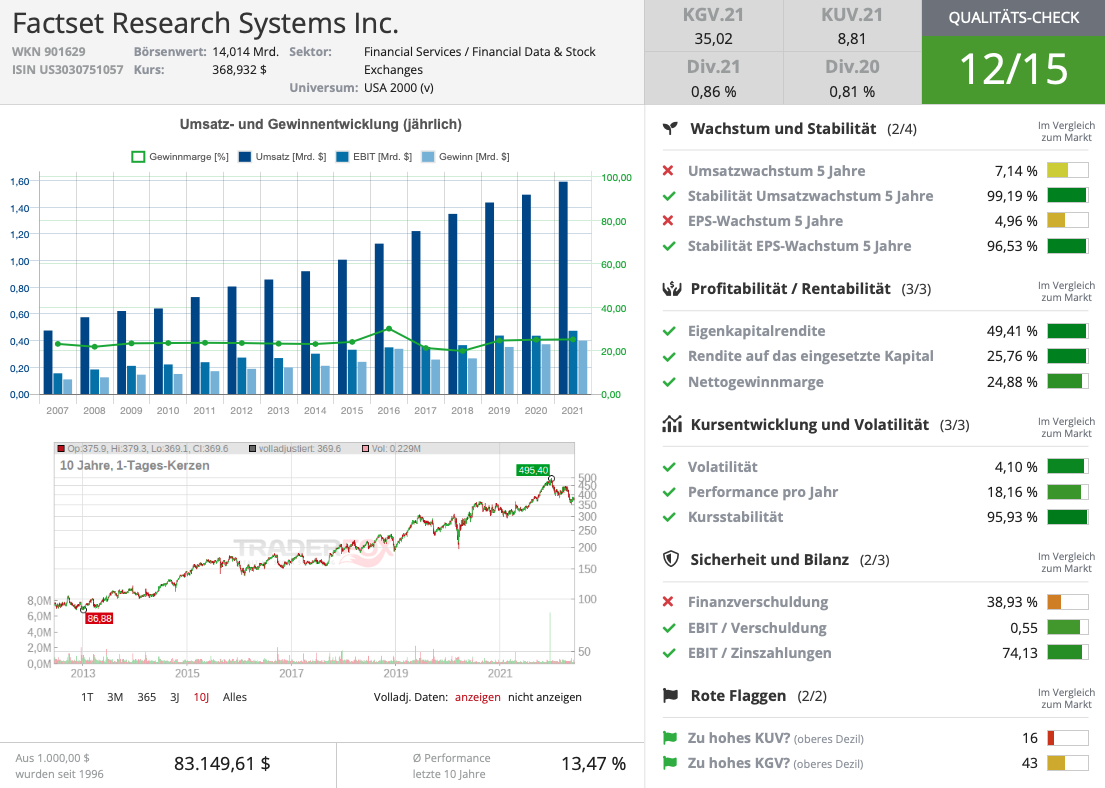

Ich möchte euch zwei Qualitäts-Aktien als Inspiration vorstellen. Das erste Unternehmen, Factset Research Systems, ist nichtzyklisch und konnte sogar in der Finanzkrise von 2007-2009 den Umsatz und Gewinn kontinuierlich steigern. Das zweite Unternehmen, RH, ist etwas zyklischer, hat dafür aber sehr spannende Zukunftsaussichten, Warren Buffett als Investoren an Bord und ist historisch günstig bewertet. Viel Spaß!

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

Factset Research Systems - Eine nichtzyklische Qualitäts-Aktie für langfristige Anleger

Factset Research Systems ("Factset”) werden die meisten Investoren kennen, denn die Wahrscheinlichkeit ist hoch, dass man als Privatanleger Finanzinformationen von Factset konsumiert. Factset verkauft Finanzdaten, analytische Anwendungen und Branchenservices für Investoren und Unternehmen. Der Datenspezialist versorgt Vermögensverwalter, Analysten, Portfoliomanager, Trader und Hedgefonds mit Informationen, wie z.B. Fundamentaldaten, ESG-Infos, Branchen- und Marktanalysen, uvm.

Auch wir bei TraderFox arbeiten mit den Daten von Factset. In der Info-Box im Trading-Desk sind zum Beispiel die Analysten-Schätzungen (gelb) von Factset Research Systems. Factset hat über 6.000 Kunden und mehrere Hunderttausend Menschen arbeiten mit den Finanzdaten des Unternehmens. Das Unternehmen konkurriert mit Datenanbietern wie Bloomberg und Refinitiv. Allerdings glaubt das Management, dass es Wettbewerbsvorteile hat, da bereits lange Kundenbeziehungen bestehen.

Quelle: Analysten-Schätzungen für Factset im TraderFox Trading-Desk

Ich denke, dass die Wettbewerbsintensität zwar hoch ist, allerdings keinesfalls das Wachstum von Factset einschränkt. Die meisten Finanzinstitute möchten so viele Daten wie möglich besitzen und beschränken sich dahingehend nicht nur auf einen Datenanbieter. Außerdem arbeiten ganze Vermögensverwalter mit den Software-Tools von Factset. Die Software-Tools sind in den gesamten Workflow integriert, sodass die Kundenbindung hoch sein dürfte.

Factset erwirtschaftet Einnahmen über Abonnements. Die Erneuerungsrate von 91 % spiegelt eine hohe Kundenzufriedenheit wider. Das Geschäftsmodell ist nichtzyklisch, planbar und wiederkehrend. Außerdem kann Factset mit Inflationsklauseln in den Verträgen die Preise für die Daten und Analyse-Tools jährlich erhöhen. Das Geschäftsmodell ist wenig kapitalintensiv, sodass die Preissteigerungen sogar zu einer Margen-Ausweitung führen könnten. Derzeit arbeitet Factset mit einer operativen Marge von rund 30 %.

Quelle: https://aktie.traderfox.com/visualizations/US3030751057/DI/factset-research-systems-inc

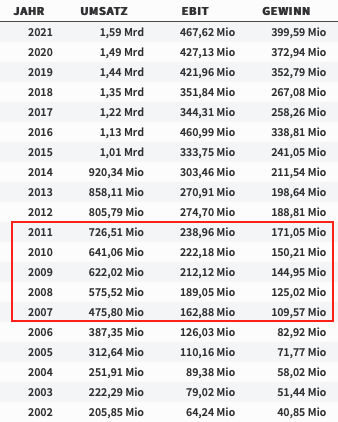

Die Bilanz von Factset ist mit einer niedrigen Verschuldung bei hohen Free Cashflows grundsolide. Bei einem Cash-Bestand von über 800 Mio. USD betragen die langfristigen Finanzverbindlichkeiten lediglich rund 570 Mio. USD. Mich beeindruckt an Factset vor allem die Umsatz- und Gewinnentwicklung in der Finanzkrise 2008/2009. In der Finanzgeschichte gab es kaum eine Zeit, in welcher es Finanzinstituten derart schlecht ging. Als Investor hätte man davon ausgehen können, dass Factset zahlreiche Kunden verliert, da Finanzinstitute Kosten einsparen müssen.

Allerdings konnte in jedem Jahr in der Finanzkrise der Umsatz und Gewinn gesteigert werden. Es wurden keine Abonnements verloren, sondern dazu gewonnen! Mittlerweile hat Factset sage und schreibe 41 Jahre in Folge den Umsatz gesteigert. Außerdem zahlt das Unternehmen seit 23 Jahren eine Dividende. Die Dividendenrendite beträgt derzeit 0,9 %. Im letzten Jahr wurde der Free Cashflow von 494 Mio. USD zum Großteil über Dividenden (118 Mio. USD) und Aktienrückkäufe (265 Mio. USD) zurückgegeben.

Quelle: TraderFox Trading-Desk

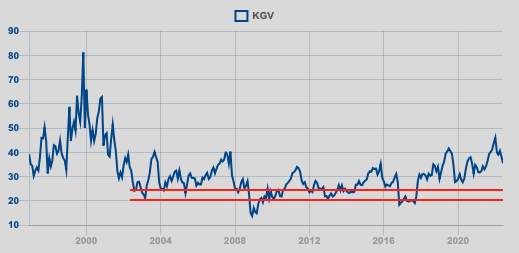

Derzeit ist Factset noch mit einem PEG-Ratio von 1,4 bewertet. Das KGV22 liegt bei 28,3. Im historischen Durchschnitt ist das KGV im Vergleich zu den letzten 10 Jahren noch erhöht. Bei 300-325 USD ist die Aktie für mich allerdings ein Kauf. Dann würde das KGV22 zwischen 23 und 25 liegen, was historisch betrachtet moderat wäre. Über Tranchen könnte man den Einstieg verbilligen, sollte die Aktie noch stärker fallen. Seit der Finanzkrise war ein KGV von unter 25 stets ein guter Einstiegszeitpunkt.

Quelle: https://aktie.traderfox.com/US3030751057/DI/factset-research-systems-inc

Fazit: Factset ist eine Dauerläufer-Aktie mit stabilen und planbaren Geschäftsmodell. Derzeit ist die Aktie noch etwas zu hoch bewertet, allerdings dürfte ein weiterer Rücksetzer eine spannende Einstiegsmöglichkeit für langfristige Investoren bieten.

RH - Der Wandel zum globalen Luxuskonzern. Warren Buffett ist dabei

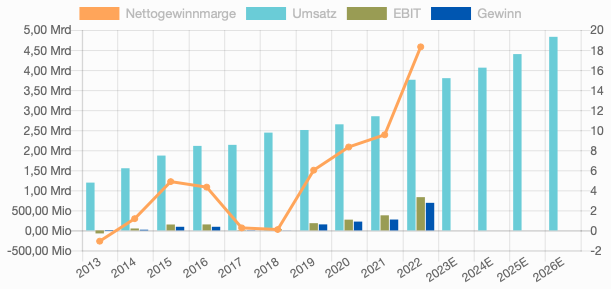

RH ist ein gehobenes Einrichtungshaus. Wenn man auf die Unternehmens-Webseite klickt, findet man Möbel für Strandhäuser- und Skihütten, aber auch luxuriöse Sofas, Betten, etc. Allerdings möchte der CEO, Gründer und Visionär Gary Friedman RH in einen globalen Luxuskonzern verwandeln. Mittlerweile kann man bei RH nicht nur Möbel und Einrichtungsgegenstände kaufen, sondern auch RH-Privatjets und -Jachten mieten. Das Unternehmen etabliert sich immer mehr als Luxus-Label. Dies wiederum führt dazu, dass RH sehr hohe Margen verdient, da "luxuriöse Preise" verlangt werden können (siehe Grafik zur Margen-Entwicklung).

Quelle: RH Margen-Entwicklung im TraderFox Trading-Desk

RH fährt eine Online- und Offline-Vertriebsstrategie. Laut Gary Friedman macht das Einkaufen in den meisten Einrichtungshäusern und Einzelhandelsgeschäften keinen Spaß. Man bewege sich in leblosen Kästen ohne frische Luft und Licht. Derzeit bewegen sich die Einzelhändler in einer "Herde" und möchte Waren online verkaufen bzw. den Online-Kanal ausbauen. Deshalb werden hohe Summen investiert. Allerdings werden laut Friedman die Umsätze lediglich in das Online-Geschäft verlagert und es wird keine neues Wachstum erzielt. Gleichzeitig werden die physischen Geschäfte vernachlässigt.

RH geht anders vor. Das Unternehmen baut riesige, luxuriöse Galerien in Weltmetropolen. Zurzeit ist das Unternehmen nur in den USA und Kanada tätig, allerdings expandiert es bereits nach Europa und baut Galerien in Paris und London. Die Galerien umfassen nicht nur die Ausstellung der Einrichtungsgegenstände, sondern auch Cocktail-Bars, Restaurants, etc. In Nordamerika haben sich die Galerien mittlerweile in beliebte Instagram-Spots verwandelt, wo Teenager essen gehen und Fotos aufnehmen. Anbei ist beispielsweise die Galerie in West Palm. RH ist nicht mit "Billig-Anbietern" wie IKEA oder Home Depot vergleichbar.

Quelle: https://rh.com/galleries

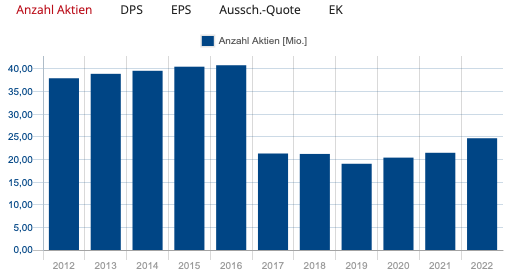

Warren Buffett hält mit Berkshire Hathaway 10,1 % an RH. Gary Friedman, der CEO und Gründer von RH, hält nach wie vor 21 % der Anteile. Ich gehe davon aus, dass Buffett auf RH aufmerksam geworden, weil das Unternehmen massiv Aktienrückkäufe durchgeführt hat. Berkshire Hathaway baute die erste Position in RH im dritten Quartal 2019 auf. Erst vor wenigen Tagen, am 2. Juni 2022, hat RH ein weiteres Aktienrückkaufprogramm über 2 Mrd. USD, zusätzlich zu dem bestehenden Aktienrückkaufprogramm von 450 Mio. USD, verabschiedet. Insgesamt kann RH nun knapp 35 % der Marktkapitalisierung zurückkaufen.

Quelle: https://aktie.traderfox.com/US74967X1037/XNYS/rh-inc

In meinen Augen ist Gary Friedman ein genialer Kapital-Allokator, der die Aktie seines Unternehmens für zu günstig hält. Das außergewöhnlich hohe Post-Corona-Wachstum dürfte sich 2022 und in den kommenden Jahren zwar abschwächen, allerdings ist RH noch einigen Wachstumstreibern ausgesetzt. Wie bereits erwähnt, beginnt derzeit erst die Expansion nach Europa. Als Luxuskonzern dürfte RH in Zukunft deutlich weniger von einer wirtschaftlichen Abschwächung betroffen sein als klassische Einrichtungshäuser. Luxus-Artikel werden in Rezessionen in der Regel weiterhin gekauft, weil der Kundenstamm über ausreichend Kapital verfügt.

Die Bewertung ist fair. Das KGVe liegt bei 11,3. Das PEG-Ratio beträgt 1,2. Die Bewertung, gemessen am EV/EBIT, ist derzeit nahe historischer Tiefs (siehe Chart). Ich denke, dass RH ein interessantes langfristiges Investment darstellt. Außerdem hat man mit Gary Friedman und Warren Buffett den CEO und eine Investment-Legende als Aktionäre an Bord. Wenn Gary Friedman es schafft RH in eine globale, bekannte Luxusmarke zu verwandeln, könnte sich die Marktkapitalisierung vervielfachen.

Quelle: https://aktie.traderfox.com/US74967X1037/XNYS/rh-inc

Fazit: RH ist trotz der großen Aktienrückkäufe finanziell solide aufgestellt, wächst konstant und verdient hohe Margen. Gary Friedman ist ein Visionär, der "das Schiff auf Kurs hält” und die Richtung vorgibt. Für langfristige Investoren hat die Aktie wieder ein spannendes Einstiegsniveau erreicht haben.

Beste Grüße,

Hinnerk Lührs

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

& Profi-Tools von

& Profi-Tools von