Eine günstig bewertete Technologie-Aktie, die schon bald durchstarten könnte!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

das Marktumfeld war zuletzt wieder turbulenter. Vorgestern Abend hat die Federal Reserve die Protokolle der Dezember-Sitzung veröffentlicht. Wie bereits angekündigt, könnte die höhere Inflation und die stärkere Wirtschaft schon zu früheren und schnelleren Zinserhöhungen führen. Man ist bisher von drei Zinserhöhungen im Jahr 2022, drei Zinserhöhungen im Jahr 2023 und zwei Zinserhöhungen im Jahr 2024 ausgegangen. Einige Notenbanker signalisieren jedoch, dass dies nicht ausreichen könnte.

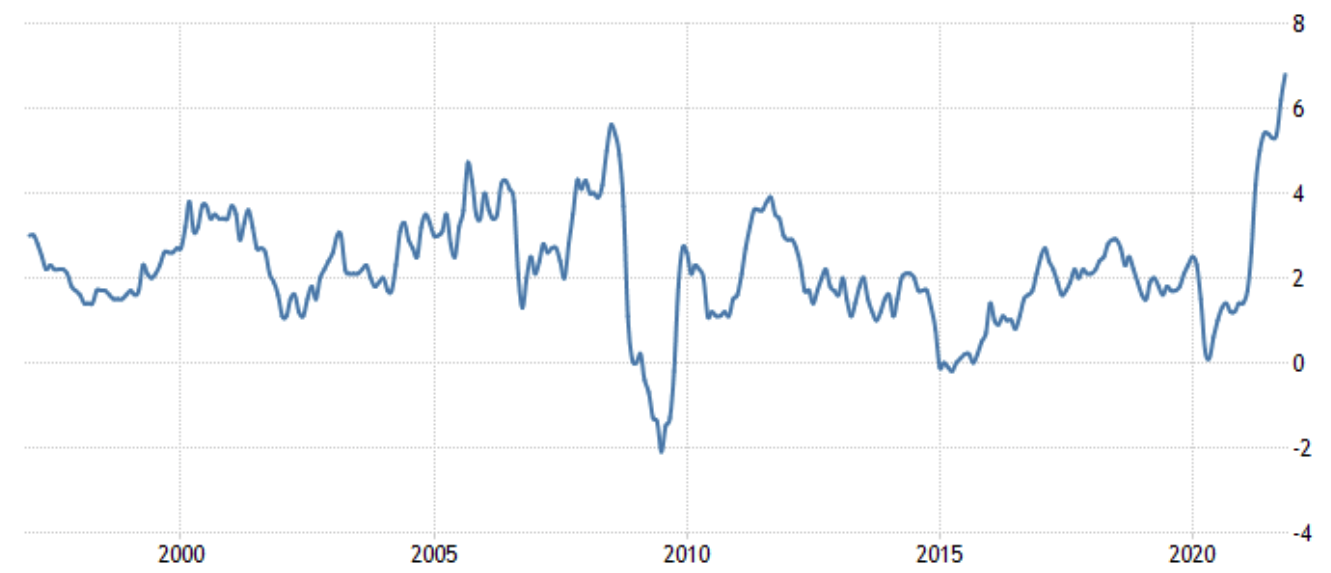

Im November lag die Inflation in den USA bei 6,8 % (höchster Wert seit 1982). Die Inflation sei laut Powell in der Breite angekommen und einige Komponenten, welche nicht vorübergehend sind, steigen stark in den Preisen. Heute wurden die US-Arbeitsmarktdaten für den Dezember 2021 veröffentlicht. Der durchschnittliche Stundenlohn in den USA stieg im Vergleich zum Vormonat um 0,6 % (Konsens: 0,4 %). Annualisiert entspricht dies einem Lohnanstieg von 7,2 %. Solche Faktoren sind nachhaltig und dürften bestehen bleiben. Die folgende Grafik zeigt die Inflationsentwicklung in den USA.

Quelle: https://tradingeconomics.com/united-states/inflation-cpi

Außerdem treibt die Omikron-Variante momentan ihr Unwesen und Lieferketten-Probleme aufgrund der Null-Covid-Strategie in China werden zu einem Thema, welches lange präsent sein könnte. Dies könnte ebenfalls die Inflation treiben und damit eine restriktivere Geldpolitik wahrscheinlicher machen. Doch wieso sind diese Faktoren wichtig? In den Jahren 2020 und 2021 war die Federal Reserve immer auf der Seite der Investoren und hat den Markt mit Liquidität unterstützt. Dies wird im Jahr 2022 nicht mehr der Fall sein. Nun soll dem Markt Liquidität entzogen werden, was einige Trends stoppen und neue Trends auslösen wird.

Neben den Zinsanhebungen wurde im FED-Protokoll geschrieben, dass einige Entscheidungsträger für eine schnellere Reduzierung der FED-Bilanzsumme plädieren. Es wurde sich auf keinen Zeitpunkt für den Abbau der Bilanz festgelegt, aber Aussagen im Protokoll deuteten darauf hin, dass es womöglich schon im Jahr 2022 beginnen könnte. Die Reduzierung der Bilanzsumme heißt nicht anderes als das die FED US-Staatsanleihen auf dem Anleihemarkt verkauft. Der Verkaufserlös ist Liquidität, welche aus dem Markt gezogen wird.

Die Reaktion darauf könnten u.a. steigenden Renditen bei US-Staatsanleihen sein. Einige Ökonomen interpretieren das FED-Protokoll als "Angst und Panik”. Die Inflation wurde deutlich zu gering und vorübergehend eingeschätzt. Nun müssen die Notenbanker reagieren und härter und schneller durchgreifen. Wie schnell letztendlich jedoch tatsächlich durchgegriffen wird, ist fraglich. Im Jahr 2018 schmierte der Aktienmarkt bereits ab nachdem der Leitzins die 2 % Marke erreichte. Die Renditen der 10-jährigen US-Staatsanleihen reagieren bereits jetzt auf die restriktivere Geldpolitik, wie der folgende Chart zeigt.

Quelle: Yahoo Finance

Sollte die Renditen steigen, dürfte dies unterschiedliche Auswirkungen auf verschiedene Sektoren am Aktienmarkt haben. Während Finanz-, Energie-und Industrie-Aktien tendenziell profitieren, leiden Technologie-Werte, sowie Nicht-Basiskonsumgüter. Vor allem sehr hoch bewertete Aktien aus dem Technologie-Sektor sollten von Anlegern vermutlich eher gemieden werden. Value-Aktien hingegen, die günstig bewertet sind und ein aussichtsreiches Geschäftsmodell sowie eine solide Bilanz haben, könnten in die Favoriten-Rolle rücken.

Falls man jedoch weiterhin in Technologie-Aktien investieren möchte, sollte man auf niedrige Bewertungen achten. LendingClub ist ein Fintech, welches diese Kriterien erfüllen könnte.

LendingClub - Eine günstig bewertet Fintech-Aktie

LendingClub startete in den USA als P2P-Kreditplattform. Privatperson konnten auf LendingClub Geld bereitstellen, welches dann an andere Privatpersonen verliehen wurde. Dadurch konnte man Zinseinnahmen durch die Vergabe von Krediten einnehmen und andere Privatpersonen haben günstigere Kredite als bei Banken bekommen. Sozusagen ein Win-Win-Geschäft. Um die Risiken zu kontrollieren, hat LendingClub geniale Algorithmen entwickelt, mit welchen Körbe aus Krediten zusammengestellt wurden, um das Kredit-Portfolio zu diversifizieren.

Mit diesem Geschäftsmodell hat LendingClub allerdings nie profitabel gearbeitet, da man die Kredite nicht in der eigenen Bilanz halten durfte. LendingClub musste, da man keine Banklizenz besaß, die Kredite an Drittbanken weitergeben. Dadurch vereinnahmte man keine Zinseinnahmen, sondern lediglich eine Vermittlungsgebühr. Im Februar 2021 hat LendingClub dann allerdings die Radius Bank übernommen. Durch diese Übernahme kam LendingClub an eine Banklizenz und konnte eine Unternehmenstransformation einleiten.

Günstigere Kredite für verschuldete US-Amerikaner

Fortan kann LendingClub eigene Kredite vergeben und neue Finanzprodukte, wie z.B. ein hochverzinsliches Sparkonto herausbringen. Das Unternehmen hat bereits über 3,8 Mio. Kunden. Die Kunden wurden größtenteils durch Refinanzierungsangebote gewonnen. Was genau bedeutet das?

In den USA gibt es eine Art "Kredit-Kultur”. Nahezu alle Produkte kann man auf Kredit kaufen und in Raten abbezahlen. Viele US-Amerikaner konsumieren dadurch zu viel und verschulden sich - häufig mit Kreditkarten-Schulden. Die Zinssätze auf Kreditkarten liegen in vielen Fällen jedoch bei über 10 % pro Jahr, in einigen Fällen sogar bei 20+ % pro Jahr. LendingClub kann die Kreditkosten um durchschnittlich 4 % senken und somit die Kreditkarten-Schulden vieler Amerikaner günstiger machen. Das gleiche gilt für Zinssätze auf Autokredite, welche für US-Amerikaner die zweitgrößte monatliche Belastung darstellen. Hier kann LendingClub den Zinssatz sogar um durchschnittlich 5 % verringern.

Wie genau funktioniert das? LendingClub vergibt einen Kredit, mit welchem die Kreditkarten-Schulden oder der Autokredit sofort getilgt werden. Dann fallen nur noch die niedrigeren Zinsen auf den LendingClub-Kredit an, nicht aber mehr die Zinsen auf die Kreditkarten-Schulden oder den Autokredit. Insgesamt spricht LendingClub allein mit diesen beiden Produkten einen riesigen Markt von 1,3 Bio. USD an. Hinzu kommt, dass die Refinanzierung von Schulden für Amerikaner höchst attraktiv ist, da man von heute auf morgen Geld einsparen kann und LendingClub den gesamten Prozess sehr einfach gestaltet.

In Umfragen geben bereits 83 % der Kunden an, dass sie an neuen Produkten interessiert wären. Rund 81 % der Kunden sind an einem neuen Girokonto von LendingClub interessiert und 80 % der Kunden wollen komplett schuldenfrei sein, ein Unterfangen, wobei LendingClub unterstützen kann. LendingClub hat außerdem einen Net Promoter Score (NPS) von 79, was eine sehr hohe Kundenzufriedenheit widerspiegelt. Sollte LendingClub neue Finanzprodukte herausbringen, ist die Wahrscheinlichkeit hoch, dass jene großen Anklang finden werden.

Höhere Margen durch eine eigene Banklizenz

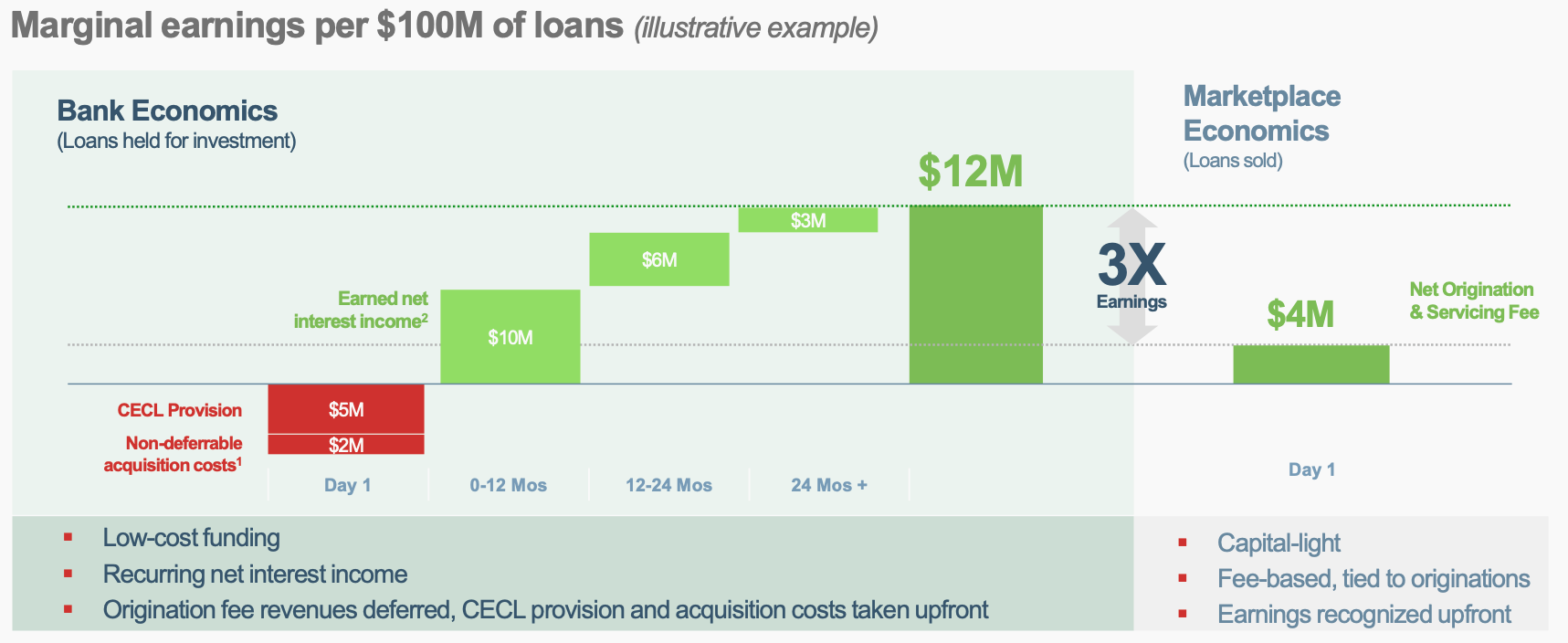

Durch die Banklizenz werden die Kapitalkosten von LendingClub von 3,3 % (2020) auf 0,35 % (2021) fallen. Je 1 Mrd. USD in eingesammelten Einlagen bedeutet das 30 Mio. USD mehr in Einsparungen. Die folgende Grafik zeigt außerdem das Margen-Profil für LendingClub. Bei Krediten in Höhe von 100 Mio. USD kann man als Bank, wenn man die Kredite in der Bilanz hält, 12 Mio. USD an Gewinnen einfahren. Beim direkten Verkauf auf dem Marktplatz hat man zwar geringere Risiken, erhält dafür jedoch lediglich 4 Mio. USD.

Quelle: https://s24.q4cdn.com/758918714/files/doc_financials/2020/q4/LendingClub-Bank-Presentation_re.pdf

Insgesamt möchte LendingClub 15-25 % der Kredite in der eigenen Bilanz halten. Die restlichen Kredite sollen weiterhin über den Marktplatz an andere Drittbanken verkauft werden. Der Marktplatz bedeutet, dass LendingClub an Gebühren für die Kreditvermittlung verdient, eine andere Bank jedoch die Zinseinnahmen der Kredite erhält. Dadurch kontrolliert man u.a. die Risiken, schafft aber gleichzeitig auch ein interessanten Umsatz-Mix. Die Marktplatz-Einnahmen sind wenig kapitalintensiv und man erhält die Gewinne sofort. Die Zinseinnahmen auf Kredite in der Bilanz sind hingegen wiederkehrend. Durch diesen Kredit- bzw. Umsatz-Mix erwartet LendingClub eine Gewinnmarge, die 2,5x so hoch ist wie die Gewinnmarge von traditionellen Banken.

Die Wachstumsraten in den letzten Quartalen 2021 waren gigantisch nachdem das Geschäft in den Jahren 2020 und 2021 vollständig umgestellt wurde. Die Aktie ist nach dem Aberkauf bei Wachstums-Aktien im November um rund 50 % gefallen. Die jetzige Bewertung mit einen KUV22 von 2,2 und einem KGV22 von 13,5 ist in meinen Augen moderat bis günstig. Bei einer Marktkapitalisierung von 2,47 Mrd. USD soll das Unternehmen im Jahr 2022 einen Umsatz von 1,15 Mrd. USD und einen Gewinn von 178,6 Mio. USD erwirtschaften.

Ich, Hinnerk Lührs, habe eine Eigenposition bei LendingClub.

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00). Er führt dort im Jahr 2022 auch ein Top-Pick-Depot mit 100.000 € Startkapital.

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

& Profi-Tools von

& Profi-Tools von