Tesla: Wie viel ist die Aktie wert, wenn alle Prognosen von Elon Musk eintreffen?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Tesla ist die wahrscheinlich bekannteste und meistgehandelte Aktie des Jahres 2020. Elon Musk, der CEO von Tesla, wird im Silicon Valley als Vorbild angesehen und hat bereits Jeff Bezos als reichsten Menschen der Welt überholt. Im Jahr 2020 wurde dem Markt klar, dass Tesla jahrelang unterschätzt wurde. Die E-Mobilität-Revolution hat gerade erst begonnen und Tesla ist das führende Unternehmen in diesem Bereich. Doch auch, wenn Tesla einen genialen CEO hat und ein unfassbar gutes Unternehmen ist, rechtfertigt dies tatsächlich eine 810 Mrd. USD Bewertung am Aktienmarkt?

In diesem Artikel geht es nicht darum Tesla akkurat zu bewerten und ich möchte auch nicht meine eigene Meinung zu Tesla präsentieren. Es geht vielmehr darum herauszufinden, welcher faire Preis je Aktie mit den Wachstumsplänen überhaupt noch zu rechtfertigen ist. Es geht darum als Investor herauszufinden, was der Markt gerade einpreist. Wir stellen in diesem Artikel einen Bull Case auf – wir werden also annehmen, dass sämtliche optimistischen Pläne eingehalten werden. Um die Prognosen in unserem Bewertungsmodell zu treffen, greifen wir auf Aussagen von Elon Musk, die Prognosen von Analysten und die öffentlichen Pläne von Tesla für die nächsten Jahre zurück.

Der Artikel behandelt also nicht die Frage wie gut die E-Autos von Tesla sind und ob das Leder im Model 3 mit dem Leder des BMW M5 mithalten kann, sondern es geht um eine quantitative Analyse der Wachstumspläne. Wir werden uns lediglich die Zahlen anschauen, ich werde erklären woher die Zahlen kommen und am Ende werden wir auf einen fairen Wert für Tesla kommen. Unter dem Artikel werde ich alle Quellen verlinken. Viel Spaß!

Tipp: Wir haben Tesla mit der TraderFox-Community bei TraderFox Katapult bewertet. In zwei Seminar-Terminen haben wir die Grundlagen des Kapitalmarkts und der Aktien-Bewertung erklärt. Das hier verwendete DCF-Modell wird in dem Seminar ausführlich erklärt. Am 13. Januar ist bereits der erste Replay-Termin – falls du also alle Investment-Grundlagen und noch vieles mehr in den nächsten Wochen lernen möchtest, schau dir TraderFox Katapult an. Außerdem: Du kannst dir das Excelsheet und die PowerPoint Slides herunterladen!

Der Aufbau unserer Tesla-Bewertung

Der Wert der Tesla-Aktie ergibt sich aus den folgenden vier Faktoren:

- Umsatzwachstum: Wie schnell kann Tesla in den nächsten 10-15 Jahren wachsen? Wir werden den Umsatz für die nächsten 15 Jahre prognostizieren und dabei die optimistischen Pläne in den Bereichen Auto und Energie berücksichtigen.

- Profitabilität: Wie profitabel wird Tesla Autos produzieren können? Welchen Einfluss werden die Software-Verkäufe und die Energie-Sparte auf die Profitabilität haben?

- Investment-Effizienz: Wie effizient wird Tesla das Kapital investieren? Wie viel Kapital muss Tesla aufbringen, um das Wachstum zu finanzieren und wie viel bleibt am Ende vom operativen Einkommen über?

- Risiko: Wir müssen die zukünftigen Cashflows diskontieren – welchen Diskontierungszinssatz setzen wir an?

In den nächsten Abschnitten werden wir die einzelnen Punkte genauer beleuchten. Da ich möchte, dass die Analyse so objektiv wie möglich ist und meine Vorurteile nicht beachtet werden (Unternehmensbewertungen sind subjektiv), habe ich die Prognosen noch nicht bei Excel eingegeben. Ich weiß also zu diesem Zeitpunkt noch nicht, was am Ende bei der Bewertung herauskommen wird. Während ich diese Analyse schreibe, werde ich die ermittelten Annahmen eintragen und am Ende nichts mehr adjustieren, was womöglich den fairen Wert je Aktie verändern könnte. Mit diesem Ansatz erhoffe ich mir eine möglichst sachliche Bewertung der optimistischsten bzw. Best-Case-Annahmen.

Das Umsatzwachstum: Wie stark wird Tesla tatsächlich wachsen?

Tesla hat erst vor kurzem die Produktions- und Auslieferungszahlen für das Jahr 2020 veröffentlicht. Im Jahr 2020 wurden insgesamt 509.737 Autos produziert und 499.550 Autos ausgeliefert. Dies entspricht einem 40 %igen bzw. 36 %igen Wachstum im Vergleich zum Vorjahr. Doch die Wachstumspläne von Elon Musk sind gewaltig: Im Jahr 2030 möchte der CEO von Tesla 20 Mio. E-Autos produzieren. Um dies in die richtige Perspektive zu rücken: Im Jahr 2019 wurden laut Statista weltweit 92 Mio. Autos produziert. Teslas Marktanteil bei E-Autos liegt derzeit bei circa 20 %. Sollte also die gesamte Auto-Produktion im Jahr 2030 auf E-Autos umgestellt sein und Tesla würde den Marktanteil stabil halten, dürfte dies einer Tesla-Auto-Produktion von 18,4 Mio. Autos entsprechen.

Der gesamte Automobil-Markt hat derzeit ein Volumen von 2,46 Bio. USD – sollte sich Tesla entsprechend einen 20 % Marktanteil sichern können, würde dies einem Umsatz von knapp 500 Mrd. USD entsprechen. Dies klingt etwas zu optimistisch, wenn man in Betracht zieht, dass Toyota und VW als die größten Autohersteller weltweit jeweils einen Umsatz von unter 300 Mrd. USD erwirtschaften.

Viele Analysten gehen im Bull Case davon aus, dass Tesla im Jahr 2025 5 Mio. Autos produzieren wird – also das Zehnfache der jetzigen Produktion. ARK Invest, ein Investmenthaus, welches für die Bewertung von Tesla bekannt geworden ist, schätzt, dass Tesla im Bear Case 3,2 Mio. Autos und im Bull Case 7,1 Mio. Autos im Jahr 2024 produzieren wird. ARK Invest nimmt ebenfalls an, dass der Marktanteil von Tesla bei 20 % bleiben wird. Doch was bedeutet die Schätzung für Teslas Umsatz? ARK Invest geht davon aus, dass Tesla im Bull Case einen Average Selling Price (ASP) von 36.000 USD pro Auto haben wird bzw. 52.000 USD pro Auto im Bear Case (im Jahr 2024).

Mit welchen Annahmen sollten wir nun, um einen absoluten Bull Case zu modellieren, das DCF-Modell füttern? Wir nehmen an, dass Tesla bis 2025 5 Mio. Autos produzieren wird (also eine Verzehnfachung der Produktion seit 2020) und der ASP bei 40.000 USD liegen wird. Die Produktion von 5 Mio. Autos deckt sich mit den Erwartungen der Analysten und entspricht einer Produktion von 500.000 Autos jährlich pro Gigafactory (2025: Tesla besitzt 10 Gigafactories). Dies würde einem Umsatz von 200 Mrd. USD im Jahr 2025 entsprechen (Umsatz 2019: 24,58 Mrd. USD). Wenn wir nun annehmen, dass Tesla bis ins Jahr 2030 die Produktion nochmal verdreifachen würde, also 15 Mio. Autos im Jahr 2030 produzieren würde, und der ASP gleichzeitig auf 25.000 USD fallen wird, entspräche dies einem Umsatz von 375 Mrd. USD im Jahr 2030.

Doch hier ist die Wachstumsprognose noch nicht vorbei. Tesla-Bullen preisen auch das Energie-Geschäft an. Elon Musk selbst sagt, obwohl noch keine Erfolge vorgewiesen wurden, dass das Energie-Geschäft sich in den nächsten Jahren zum größten Wachstumstreiber entwickeln und mindestens, wenn nicht größer als die Auto-Sparte wird. Im letzten Quartal 2020 hat die Energie-Vermarktung von Tesla in Großbritannien bereits angefangen. Teslas Vision ist es ein Ökosystem aus Solardach, Speicherung und Tesla-Auto zu bauen. Außerdem möchte das Unternehmen die nötige Software bereitstellen, um ein effektives Energie-Management zu garantieren. Im Grunde möchte sich Tesla also parallel zu einem riesigen Energie-Konzern weiterentwickeln.

Derzeit macht die Energie-Sparte noch weniger als 10 % am Gesamtumsatz aus. Auch wenn Elon Musk der Energie-Sparte ein gewaltiges Potenzial zutraut und glaubt, dass der Umsatz der Energie-Sparte dem Umsatz der Auto-Sparte entsprechen könnte, gehen die Analysten davon aus, dass die Energie-Sparte maximal 20-25 % des Auto-Geschäftes entsprechen wird – im Optimalfall. In der Vergangenheit hatte Elon Musk bereits häufiger Probleme mit dem Energie-Geschäft und die Ressourcen wurden massiv in die Auto-Produktion gesteckt. Auch wenn sich dieser Umstand nun ändern soll, dürfte die Energie-Sparte gerade erst anfangen zu wachsen.

In unserem Bull-Case nehmen wir an, dass die Energie-Sparte 25 % des Umsatzes im Jahr 2030 entsprechen wird – auch, wenn es bisher noch keine Anzeichen gibt, dass die Sparte sich erfolgsversprechend entwickeln wird. Wenn der Umsatz im Jahr 2030 also bei circa 375 Mrd. USD liegen wird und dies nur auf die Auto-Sparte zurückzuführen ist, dann würde der Umsatz im Jahr 2030 bei 500 Mrd. USD mit einem 25 %igen Anteil der Energie-Sparte liegen.

P.S. Tesla würde in zehn Jahren doppelt so groß wie VW oder Toyota, aber auch doppelt so groß wie Apple sein. Selbst Tech-Giganten, wie Apple, wachsen in den letzten Jahren nur noch mit 3-5 % pro Jahr. Ob Tesla solch gigantische Wachstumsraten für einen mehrjährigen Zeitraum aufrechterhalten kann, ist höchst bedenklich.

Die Annahmen zusammengefasst: Im Jahr 2025 wird der Umsatz von Tesla bei 200 Mrd. USD und im Jahr 2030 bei 500 Mrd. USD liegen. Da wir einen Zeitraum von 15 Jahren schätzen, wird sich das Wachstum nach Jahr 10 stark abflachen. Für die ewige Wachstumsrate nehmen wir ein Wachstum von 2,5 % an (Auto-Markt ist in den letzten fünf Jahren um durchschnittlich 2,7 % gewachsen).

Die Profitabilität: Wie profitabel wird Tesla tatsächlich arbeiten?

Um die zukünftige operative Marge von Tesla zu schätzen, orientieren wir uns an Schätzungen von Analysten und Industrie-Durchschnitten. Im Jahr 2019 hat Tesla mit einer operativen Marge von 1,6 % gearbeitet. In der Automobil-Industrie liegt der Median der operativen Marge bei 3,01 %. Die besten 25 % der Automobil-Unternehmen verdienen operative Margen in Höhe von 7,52 % (Toyota: 8,46 %, VW: 8,30 %, BMW: 6,84 %). Im Technologie-Sektor liegt der Median der operativen Marge bei 10,25 %. Software-Unternehmen arbeiten mit einer operativen Marge von 21,24 % am profitabelsten – sogar noch profitabler als die FAANG-Aktien (Durchschnitt operative Marge: 19,87 %).

Quelle: Aswath Damodaran - Musing on Markets

ARK Invest geht davon aus, dass die EBITDA-Marge von Tesla im Jahr 2024 im Bull Case bei 33 % und im Bear Case bei 17 % liegen wird. Die EBITDA-Marge entspricht allerdings nicht der operativen Marge (also der EBIT-Marge). Folgende EBITDA-Margen erwirtschaftete Tesla: Bis Q1-2020: 12,18 % (TTM), bis Q2-2020: 14,23 % (TTM), bis Q3-2020: 15,09 % (TTM). Die operative Marge von Tesla sah in den vergangenen drei Quartalen wie folgt aus: Bis Q1-2020: 2,83 % (TTM), bis Q2-2020: 4,78 % (TTM), bis Q3-2020: 6,31 % (TTM).

Wenn wir also im Bull Case Szenario davon ausgehen, dass die EBITDA-Marge bei ca. 30 % liegen wird und die operative Marge circa 60 % der EBITDA-Marge entspricht, dann würde Tesla eine operative Marge von 18 % im Jahr 2025 haben. Diese Marge entspricht mehr als dem doppelten der operativen Marge von Toyota und VW und ist fast so hoch wie die operative Marge der FAANG-Aktien. Wir gehen davon aus, dass Tesla die operative Marge von 2025 bis 2035 bei 20 % stabil halten wird.

Die Annahmen zusammengefasst: Wir werden für Tesla eine operative Marge von 18 % im Jahr 2025 ansetzen. Die operative Marge wird bei 20 % stabil bleiben für die darauffolgenden zehn Jahre. Achtung: Im Solar-Sektor werden normalerweise deutlich geringere Margen verdient. Wir glauben also, dass das Energie-Geschäft keine Margen-Abschwächung bedeutet und die operative Marge von Tesla der Marge eines Software-Unternehmens entspricht. Zusätzlich: Die Steuerquote von Tesla schätzen wir auf den globalen Durchschnitt von 25 % für die folgenden fünfzehn Jahre.

Die Investment-Effizienz: Wie effizient wird Tesla das Kapital investieren?

Die Investment-Effizienz werden wir in dieser DCF-Analyse mit dem Sales-to-Invested Capital Multiple bestimmen. Das Multiple sagt folgendes aus: Wie viel mehr Umsatz kann Tesla durch das investierte Kapital generieren? Ein Sales-to-Invested Capital Ratio von 2,5 sagt also beispielsweise aus, dass eine Investition von 200 Mio. USD einen zusätzlichen Umsatz von 500 Mio. USD einbringt.

Um ein Gefühl für das Sales-to-Invested Capital Multiple zu bekommen: In der Automobil-Industrie liegt die Kennzahl im Median bei 1,37. Die besten Automobil-Unternehmen haben ein Sales-to-Invested Capital Ratio von 2,42 – bekommen also pro investiertem USD 2,42 USD an Umsatz zurück. Im Technologie-Sektor liegt das Sales-to-Invested Capital Ratio bei 1,51, im Software-Sektor bei 2,3 und die FAANG-Aktien haben im Durchschnitt ein Sales-to-Invested Capital Ratio von 1,27.

Quelle: Aswath Damodaran - Musing on Markets

In der Vergangenheit hat die Automobil-Industrie circa 14.000 USD an fixem Kapital investieren müssen, um ein Auto zu produzieren. Bei E-Autos dürfte diese Summe allerdings deutlich geringer sein, da weniger Teile benötigt werden. Ford schätzt, dass die Investment-Effizienz bei E-Autos etwa doppelt so hoch sein dürfte – also lediglich 7.000 USD an Kosten. ARK Invest schätzt, dass Kosten pro Auto (Aufbau der Gigafactories eingerechnet) bei 11.000 bis 16.000 USD liegen werden. Da Tesla hochmoderne Gigafactories aufbaut und wir in dieser Analyse einen Bull Case aufstellen wollen, gehen wir von einem Sales-to-Invested Capital Ratio in den ersten fünf Jahren von 2,5 aus. Das Sales-to-Invested-Capital Ratio wird sich in den kommenden Jahren leicht abschwächen, da mit steigender Größe des Unternehmens das Kapital weniger effizient eingesetzt werden wird. Übrigens: Im Energie-Sektor ist das Sales-to-Invested Capital Ratio deutlich niedriger – daher ist unsere Schätzung der Investment-Effizienz sehr optimistisch.

Die Annahmen zusammengefasst: Das Sales-to-Invested Capital Ratio wird in den nächsten fünf Jahren bei 2,5 liegen. Von Jahr 6-10 wird das Ratio bei 2 liegen und von Jahr 11-15 wird das Ratio bei 1,8 liegen. Wir treffen außerdem die Annahme, dass bis in alle Ewigkeit keine Überrenditen auf die Kapitalkosten erzielt werden können. Dadurch erhöht sich die Reinvestitionsquote im Terminal Value auf 35,71 %.

Das Risiko: Wie hoch muss der Diskontierungszins angesetzt werden?

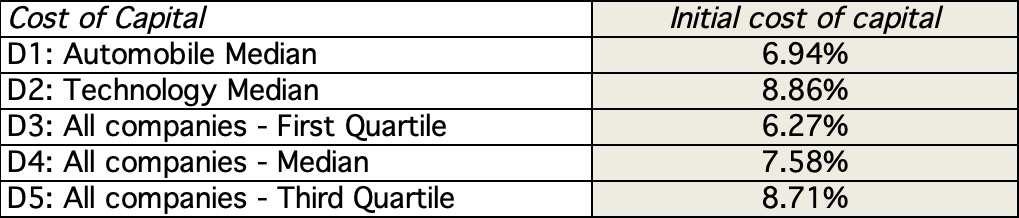

Um den Diskontierungszins zu berechnen, werden wir kein Capital Asset Pricing Model oder ähnliches benutzen. Wir orientieren uns hier wieder an Industrie-Durchschnitten. In der Automobil-Branche liegt der Diskontierungszins / die Kapitalkosten bei durchschnittlich 6,94 %. Im Technologie-Sektor sind die Kapitalkosten mit 8,86 % etwas höher. Im Median für alle Unternehmen weltweit liegen die Kapitalkosten bei 7,58 %. Wir werden für Tesla, da wir optimistisch sind und in diesem Fall ignorieren, dass die Kapitalkosten bei Technologie-Werten eigentlich höher sind, einen Diskontierungszins von 7 % ansetzen.

Quelle: Aswath Damodaran - Musing on Markets

Die Annahmen zusammengefasst: Der Diskontierungszins liegt bei 7 %.

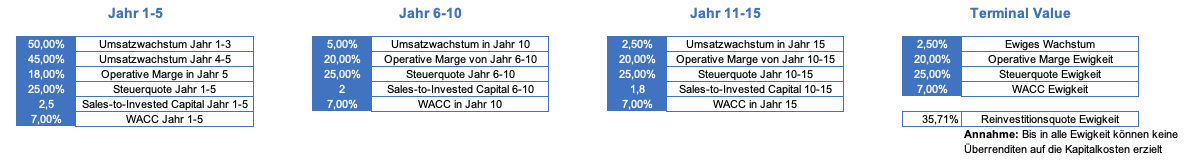

Unser DCF-Modell im Überblick

Die folgende Grafik zeigt alle getroffenen Annahmen im Überblick. Wir arbeiten mit TTM-Zahlen, also den aktuellen Zahlen zur operativen Marge und zum Umsatz.

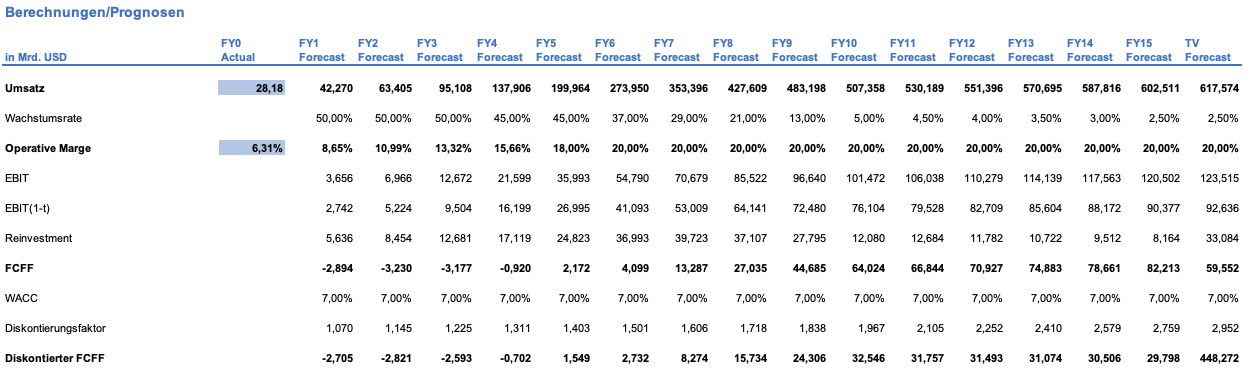

Diese Grafik zeigt das DCF-Modell samt aller Umsatz-, Margen- und Cashflow-Prognosen.

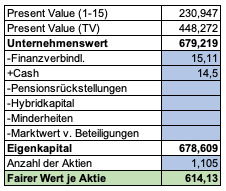

Diese Grafik zeigt die Summierung der diskontierten Cashflows und des Terminal Values. Vom Unternehmenswert werden Finanzverbindlichkeiten abgezogen und Cash hinzugerechnet. Wir berücksichtigen in diesem Modell keine Management-Optionen, kein Hybridkapital, keine Pensionsrückstellungen, etc. Der Wert des Eigenkapitals wird durch die Anzahl der Aktien geteilt, sodass wir zu dem fairen Wert je Aktie kommen.

Tipp: Als TraderFox Katapult Mitglied könnt ihr euch das Excelsheet herunterladen. Das gesamte Modell und die Theorie hinter dem DCF-Modell wird bereits am 13. Januar 2021 in einem Replay-Termin erklärt.

Die Interpretation des Ergebnisses

Im absoluten Bull Case kommen wir laut unseren Berechnungen also auf einen fairen Wert je Aktie von 614,13 USD. Nochmal zur Erinnerung: Wir nehmen an, dass Tesla in fünf Jahren bereits so groß wie Daimler ist (hinsichtlich des Umsatzes), in sechs Jahren größer als Apple heute und in zehn Jahren so groß wie VW und Toyota zusammen. Außerdem nehmen wir an, dass Tesla bereits in fünf Jahren die operative Marge eines reinen Software-Unternehmens erwirtschaftet. Und wir diskontieren die zukünftigen Cashflows mit einem Zins von 7 % - wir preisen also ein geringes Risiko ein. Wir treffen die optimistischsten Annahmen, die man wahrscheinlich überhaupt treffen kann und trotzdem ist Tesla noch überbewertet. Die Aktie steht gerade bei 858 USD. Hier mal ein paar Modellierungen, wenn wir nur eine Annahme verändern:

- Der Diskontierungszins liegt nicht bei 7 %, sondern bei 8 %: Fairer Wert je Aktie liegt bei 492,52 USD

- Der Diskontierungszins bleibt bei 7 %, aber Teslas operative Marge liegt bei 15 % in fünf Jahren und steigt ab diesem Zeitpunkt nicht weiter: Fairer Wert je Aktie liegt bei 426,71 USD

- Tesla erreicht die 200 Mrd. USD Umsatzprognose ein Jahr später und die 500 Mrd. USD Umsatzprognose erst im Jahr 2015: Fairer Wert je Aktie liegt bei 500,42 USD

Ich möchte mit diesem DCF-Modell nicht sagen, dass dies DER faire Wert von Tesla ist. Das wäre eine Anmaßung von Wissen und absolut vermessen. Aber: Ich möchte aufzeigen, wie viel bereits im Tesla-Kurs eingepreist ist. Die Wachstumsprognosen, die eine solche Bewertung rechtfertigen, auch wenn sie natürlich alle eintreffen können, sind extrem optimistisch und schon kleine Abweichungen vom Wachstumsplan können herbe Kursrückschläge verursachen. Das DCF-Modell zeigt lediglich auf, was der Markt momentan von Tesla hält und wo er glaubt, dass Tesla in 5,10 oder 15 Jahren steht.

Tipp: Wenn ihr lernen wollt, wie solche DCF-Analysen durchgeführt werden, schaut bei TraderFox Katapult vorbei!

Quellen-Ansammlung

- https://cleantechnica.com/2020/06/07/2025-supply-demand-predictions-for-the-global-auto-market-tesla-vs-everyone-else/

- https://cleantechnica.com/2019/03/24/teslas-incredible-growth-past-future-how-the-company-could-continue-hyper-growth/

- https://ark-invest.com/analyst-research/tesla-price-target/

- https://www.cleanthinking.de/tesla-energy-plan-niedrige-energiekosten-mit-solar-powerwall-und-vk/

- https://www.gevestor.de/details/tesla-energy-der-heimliche-wachstumsmotor-bei-tesla-822599.html

- https://teslamag.de/news/autopilot-fuer-nachhaltigen-strom-tesla-potenzial-energie-geschaeft-riesig-29325

- https://www.cnbc.com/2019/12/14/teslas-musk-says-solar-energy-storage-to-grow-faster-than-cars.html?__source=iosappshare%7Ccom.apple.UIKit.activity.CopyToPasteboard

- https://www.inverse.com/innovation/tesla-gigafactory-what-we-know

- https://insideevs.com/news/435231/tesla-future-gigafactory-locations/

- https://www.forbes.com/sites/greatspeculations/2020/10/12/how-tesla-can-get-to-a-1-trillion-valuation/?sh=6343f9be1d32

- https://www.trefis.com/stock/tsla/articles/493578/how-do-teslas-software-sales-impact-its-gross-margins/2020-07-15

- https://www.sec.gov/Archives/edgar/data//1318605/000156459020047486/tsla-10q_20200930.htm#Consolidated_Balance_Sheets

- https://tesla-cdn.thron.com/static/4E7BR9_TSLA_Q3_2020_Update_P0Q85U.pdf?xseo=&response-content-disposition=inline%3Bfilename%3D%22TSLA-Q3-2020-Update.pdf%22

- http://aswathdamodaran.blogspot.com/2020/02/a-do-it-yourself-diy-valuation-of-tesla.html

& Profi-Tools von

& Profi-Tools von