Helma Eigenheimbau – Focus-Money sieht antizyklische Kaufchance mit fast 70 % Kurspotenzial beim abgestürzten Häuslebauer

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Über viele Jahre lebten Immobilienunternehmen in einem Rausch. Es wurde gebaut, wie verrückt, weil die Zinsen für die Hypotheken so günstig wie kaum jemals zuvor waren. Auch die großen Immobiliengesellschaften starteten ein Projekt nach dem anderen, weil am Kapitalmarkt aufzunehmende Mittel die Bilanz kaum belasteten. Bei NULL Prozent Zinsen war das alles kein Problem.

Doch dann kam es, wie es kommen musste

Dann wurden Kreditzinsen auf einmal wieder teuer. Jeder Schritt der Zinserhöhungen waren schmerzhaft für die Immobilienbranche – nicht nur für die großen Baugesellschaften, auch für die privaten Häuslebauer. Finanzierungen vom Traum des Eigenheims, die zu 0 bis 1 % Hypothekenzinsen kein Traum bleiben mussten, werden plötzlich zum Albtraum. Die Mehrbelastungen durch jedes Prozent Zinsanhebung zwingt viele Bauherren zum Umdenken.

Dazu kommt dann noch die Preisexplosion bei den Rohstoffen. Viel Private und Unternehmen mussten nachrechnen und feststellen, dass das Bauvorhaben viel teurer als erwartet werden würde. Neue Bestimmungen hinsichtlich Nachhaltigkeit machen den Bauherren das Leben zusätzlich schwer und wieder teurer. Aber all das wäre vielleicht gar nicht so schlimm, wenn es nur genug Baumaterial geben würde und Baustellen nicht wochenlang stillstehen müssten, weil einfach der Nachschub ausbleibt.

Immobilienaktien sind nicht mehr Anlegers Lieblinge

Diese ganze Gemengelage ging auch nicht spurlos an den Aktien von Immobiliengesellschaften vorbei. Wer plötzlich Kredite zu viel höheren Konditionen umschulden muss, der kommt in Schwierigkeiten, wenn die Bilanz nicht stabil ist. Man muss sich nur die Charts der bekannten Immobilienwerte ansehen: Vonovia, Deutsche Wohnen, TAG Immobilien und wie sie nicht alle heißen, haben längst die dynamischen Aufwärtstrends gebrochen und notieren 70 % oder mehr unter dem 52-Wochenhoch. Auch der Vermittler von Immobilienkrediten Hypoport schockt die Branche zuletzt mit Gewinnwarnungen. Der Kurseinbruch war ebenfalls brutal.

Kurseinbruch ruft antizyklische Käufer auf den Plan

Brutale Kurseinbrüche führen an der Börse immer dazu, dass sich Schnäppchenjäger irgendwann sagen, dass diese ehemaligen Börsenlieblinge auch irgendwann wiederentdeckt werden dürften. Und dann fangen sie an, in der Hoffnung auf bessere Zeiten, die vermeintlichen Schnäppchen zu kaufen.

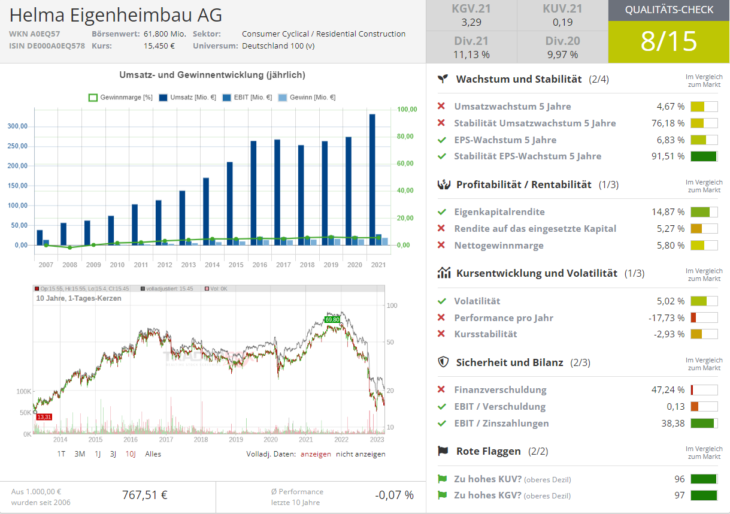

Focus-Money (Ausgabe 13/2023) sieht beim Häuslebauer Helma Eigenheimbau [WKN: A0EQ57, ISIN: DE000A0EQ578] genau so eine Einstiegschance für Anleger mit langem Atem. Helma habe sich auf individuelle Einfamilienhäuser in Massivbauweise spezialisiert. Kunden könnten diese mit oder ohne Grundstück in den Speckgürteln großer Städte erwerben. Lange Zeit habe bei Helma der Fokus auf Ferienimmobilien gelegen, doch in diesem Geschäftsbereich habe eine Pleite von einem Subunternehmer im Jahr 2022 einen massiven Ertragseinbruch herbeigeführt.

Preissprünge bei Baumaterial, der Zinsschock und die damit kollabierende Nachfrage habe den Umsatz bei Helma Eigenheimbau in 2022 zwar nur relativ glimpflich um 9 % absacken lassen. Beim Ergebnis sehe man den Einbruch mit einem Gewinn je Aktie von 53 Cents nach 4,69 Euro in 2021 jedoch deutlich.

Die neue Vorstandschefin Andrea Sander gehe die Sanierung der Gesellschaft offensiv an. Eine stärkere Digitalisierung des Geschäfts gepaart mit einer Optimierung der Abläufe bei Vertrieb und Bau solle bei dem Konzern wieder auf Kurs eines nachhaltigen und profitablen Wachstums trimmen. Dennoch dürfe 2023 ein Übergangsjahr bleiben.

Die Vision für Schnäppchenjäger

Helma Eigenheimbau verfüge über eine gute Auftragslage mit Vorhaben in Höhe von 303 Mio. Euro. Leider dürfe sich die Refinanzierung laufender Kredite nicht zu den günstigen Konditionen von bislang 2,71 % verwirklichen lassen. Zwei Darlehen dürften im Jahr 2023 zu deutlich höheren Konditionen refinanziert werden. Helma Eigenheimbau wolle jedoch die Finanzschulden in Höhe von 211 Mio. Euro durch Verkäufe aus dem Grundstücksfundus (260 Mio. Euro) senken.

Für das Gesamtjahr 2023 rechne die Konzernleitung mit einem leichten Anstieg der Erlöse gegenüber dem Vorjahr. Das Konzernergebnis solle positiv sein. Genaueres dürften Anleger am 22. März bei der Vorlage der Jahresbilanz 2022 erfahren. Womöglich werde dann auch bekanntgegeben, dass eine Dividende für 2022 ausfallen werde.

Langfristig agiere Helma Eigenheimbau jedoch in einem Wachstumsmarkt und sollte davon profitieren. Der Bedarf an Wohnraum sei ungebrochen. Helma Eigenheimbau könne mit viel Know-how beim Bau von energieeffizienten Gebäuden punkten. Entsprechend positiv falle auch die Konsenserwartung der Analysten für das kommende Geschäftsjahr 2024 aus. Es werde ein Ergebnis ja Aktie von bis zu 2 Euro erwartet. Könne Helma Eigenheimbau dieses Ziel erreichen, wäre der Titel mit einem 2024er-KGV von knapp 8 wirklich ein Schnäppchen. Focus-Money rät Anlegern mit Geduld daher mit einem Kursziel von 26 Euro zum Kauf (68 % Potenzial).

Quelle: Qualitäts-Check TraderFox

Hinweis

Im "aktien Magazin" informieren wir unsere Leser Woche für Woche über die wichtigsten Kaufempfehlungen renommierter Analystenhäuser und Banken sowie aus Printmedien und Börsenbriefen. Unsere Leser lieben dabei unser Ranking der Top-Kursziele. Sie sehen sofort, welche Aktien laut Analysten, das derzeit höchste Kurspotenzial haben!

& Profi-Tools von

& Profi-Tools von