Anlagetrend Tourismus: stehen die US-Airlines kurz vor dem Beginn einer Erholungsbewegung!?

Liebe Leser,

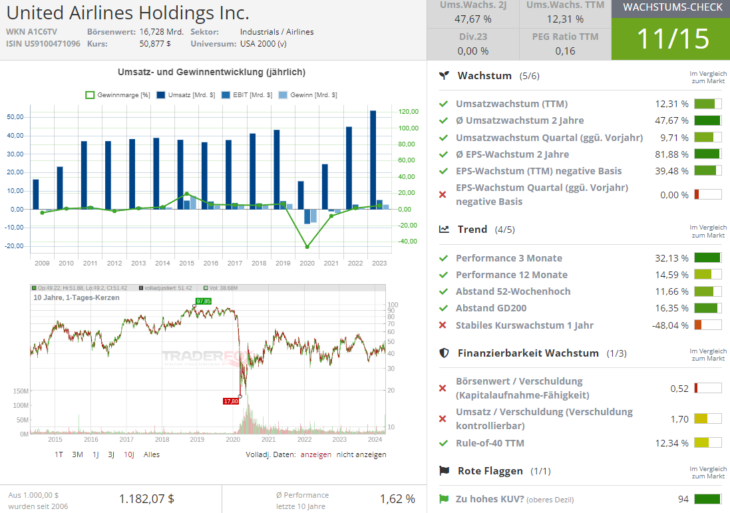

Der Aktienkurs von United Airlines (UAL) ist am 17. April vor dem Hintergrund besser als erwarteter Zahlen sehr dynamisch angesprungen und hat ein neues Lokalhoch markiert, was auf den Anfang einer nachhaltigeren Erholungsbewegung hindeuten könnte. Zuversichtlich stimmt hier die Tatsache, dass diese charttechnische Bewegung unter einem sehr hohen Kauf-Volumen stattfand. Der Umfang war zugleich der höchste seit dem Anfang der Pandemie in Jahr 2020, was darauf hindeuten könnte, dass das Anlegerinteresse zurückgekehrt ist. Für uns ist es Grund genug, die Situation im US-amerikanischen Luftfahrtsegment etwa genauer anzuschauen und die jeweiligen Top-Stocks schon im Vorfeld zu identifizieren. Zunächst aber Paar Wort über die allgemeine Industrieverfassung.

Reiseboom Light

Die Entwicklung in der globalen Reiseindustrie war in den Post-Pandemiejahren nicht homogen. Die US-Fluggesellschaften haben in den letzten drei Jahren zwar einen richtigen Reiseboom erlebt, aber bis zum letzten Quartal fehlten die kaufkräftigen Geschäftsreisenden, was die Gewinnsituation weiterhin belastete. Grund dafür war der entstandene HomeOffice-Trend, wobei sehr viele Menschen weltweit die Vorzüge dieser Arbeitsweise erkannt haben und nicht wirklich darauf brannten, zur normalen Office-Job-Arbeitsweise zurückzukehren.

Der zweite Grund, der die Rückkehr ins Office belastete,

…war der technologische Fortschritt. Die Pandemie hat dafür gesorgt, dass Internetkommunikation sich sehr schnell weiterentwickelte und gleichzeitig verbreitete, wobei Internetkommunikationsservices wie Zoom, Microsoft Teams etc. zum Standard der modernen Businesskommunikation aufstiegen. Und so verlief die Erholung bei den Geschäftsreisenden im Vergleich zu den Touristen wirklich schleppend. Doch mittlerweile scheint sich die Situation zu ändern. Drei Jahre nach der Pandemie scheinen die Geschäftsreisende wieder da zu sein. Und dies wäre der Segen für die Gewinne der US-Fluggesellschaften.

https://viz.traderfox.com/peer-group-tabelle/US02376R1023/LS/american-airlines-group-inc/aktien-21193-18936-19344-4865047-18848-2353680-19994

Geschäftsreisende sind wieder da

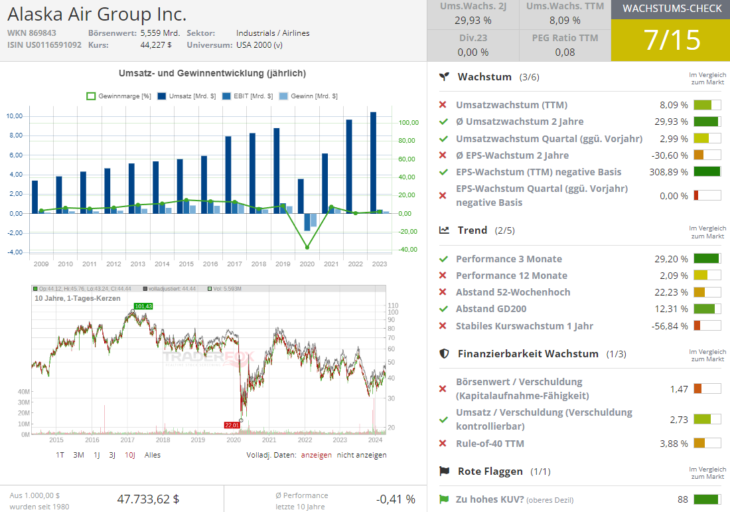

Grund für diese Annahme sind die aktuellen Meldungen aller US-Fluggesellschaften – darunter Delta, United, Alaska, die ihre Ergebnisse im aktuellen Quartal bereits veröffentlicht haben. Alle Unternehmen berichteten dabei von einer starken Erholung im Segment der Geschäftsreisen und zeigten daher eine bessere Gewinnentwicklung. Alaska Air (ALK) teilte explizit mit, dass die Ausgaben von Technologieunternehmen wie Amazon (AMZN) und Microsoft (MSFT) im Märzquartal stiegen, sodass sich Konzern-Einnahmen aus Geschäftsreisen ebenfalls erholt haben.

Alaska Air (ALK) verzeichnet Anstieg bei Geschäftsreisenden

Der Anstieg der Geschäftsreisen verhalf der in Seattle ansässigen Fluggesellschaft zu einer starken Leistung im Märzquartal, dem traditionell schwächsten Zeitraum des Jahres und das ist ein sehr gutes Indiz dafür, dass der Rest des Jahres noch besser im Sinne der Gewinnentwicklung aussehen könnte. Dafür spricht auch der Kommentar des ALK-Finanzchef Shane Tackett, der davon sprach, dass Nachfrage weiter steigen werde, da sich die Ausgaben der Technologieunternehmen noch nicht vollständig erholt hätten. "Technologieunternehmen an der Westküste sind die wertvollsten Unternehmen der Welt", sagte er. "Sie werden reisen, um ihre Kunden zu besuchen und Software zu verkaufen," was dem Konzern logischerweise noch bessere Geschäft und v.a. höhere Gewinne bescheren dürfte. Alaska hob dabei seine Gewinnprognose für 2024 an, da man erwartet, dass die Gewinne von Geschäftsreisenden die höheren Treibstoffkosten ausgleichen werden.

United Airlines (UAL)

Die Tendenz von Alaska Air ist auch für andere Unternehmen gültig. Und so verzeichnete auch United Airlines (UAL) in diesem Jahr dank der steigenden Nachfrage von professionellen Dienstleistungs-, Technologie- und Industrieunternehmen (Geschäftsreisende) einige der größten Unternehmensbuchungen in seiner Geschichte. Der Finanzchef von United, Michael Leskinen, sagte am 17. April, die Erholung des Geschäftsverkehrs sei "Wind in unseren Segeln" und sagte, dass die aktuellen Trends zwar stark seien, aber "die Zukunft noch besser ist", was die Aktie zusätzlich beflügelte. Die Geschäftsreisen machten vor der globalen COVID-Pandemie bis zur Hälfte des Passagierumsatzes bei US-Fluggesellschaften aus.

Anpassung von Kapazitäten

Die schleppende Erholung zwang dabei die vom Geschäftsverkehr abhängigen Fluggesellschaften, ihr Netzwerk zu überarbeiten und sich mehr auf Urlauber zu konzentrieren. Und sank auch die Preissetzungsmacht, da in den letzten drei Jahren wichtigen Freizeitmärkten eine Überkapazität hatte. United war in dieser Hinsicht keine Ausnahme und so hat die Fluggesellschaft ein Teil seiner Kapazität in Märkte wie Florida und Las Vegas verlagert. Der Konzern verzeichnete dabei im ersten Quartal einen bereinigten Verlust von -15 Cent pro Aktie, viel geringer als der erwartete Verlust von -58 Cent. Der Umsatz stieg um 10 %. Die Fluggesellschaft prognostizierte außerdem für das zweite Quartal einen Gewinn von 3,75 bis 4,25 USD pro Aktie, was über den Schätzungen der Analysten liegt, und hielt an ihrer Prognose für das Gesamtjahr für einen bereinigten Gewinn von 9 bis 11 USD pro Aktie fest.

Die Nachfrage ist weiterhin stark

Darüber hinaus konnte das Unternehmen eine Reihe von Gelegenheiten nutzen, um die inländischen Kapazitäten anzupassen, was zu einer deutlichen Verbesserung der Rentabilität im ersten Quartal führte. Sowohl der atlantische als auch der inländische Markt verzeichneten mit einem Wachstum von 11 % bzw. 6 % im Vergleich zum Vorjahr einen starken Anstieg der Passagiereinnahmen pro verfügbarer Sitzmeile (PRASM). Und damit scheint die Ausgangssituation für die zweite Jahreshälfte wirklich gut zu sein. Dieser Meinung sind offenbar auch die Analysten von Raymond James, die nach starken UAL-Zahlen ihr Outperform-Rating für die Aktie bestätigten und das Kursziel von 66 auf 70 USD erhöhten.

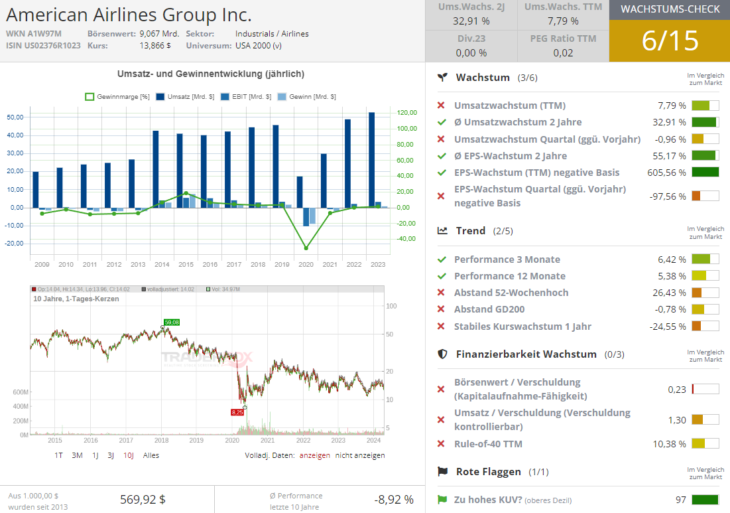

American Airlines (AAL)

American Airlines hat auf die Herausforderung der Postpandemiezeit ebenfalls reagiert und hat die Vertragsbedingungen mit großen Firmenkunden neu definiert, was dem Konzern zukünftig ebenfalls helfen dürfte, eine bessere Marge zu erzielen. Grundsätzlich muss man hier anmerken, dass während der Anstieg der Geschäftsreisen weitgehend mit der Rückkehr der Menschen in die Büros zusammenhängt, sagen die Führungskräfte der führenden Fluggesellschaften, dass Firmenkunden aufgrund der verbesserten wirtschaftlichen Aussichten ihre Geldbörsen lockern. Und in diesem Fall wäre dies eine sehr gute Nachricht für die gesamte US-amerikanische Flugindustrie, die nun in den kommenden Quartalsperiode und ggf. Jahren auf deutlich höhere Margen hoffen darf. Das Unternehmen wird seine Finanzergebnisse für das erste Quartal vor Börseneröffnung am 25. April veröffentlichen, was ggf. genauso wie bei United in eine positive Überraschung münden könnte. Southwest wird ebenfalls am selben Tag berichten. JetBlue wird seine Ergebnisse vor Börseneröffnung am 23. April veröffentlichen. Spirit soll dabei erst Anfang Mai berichten.

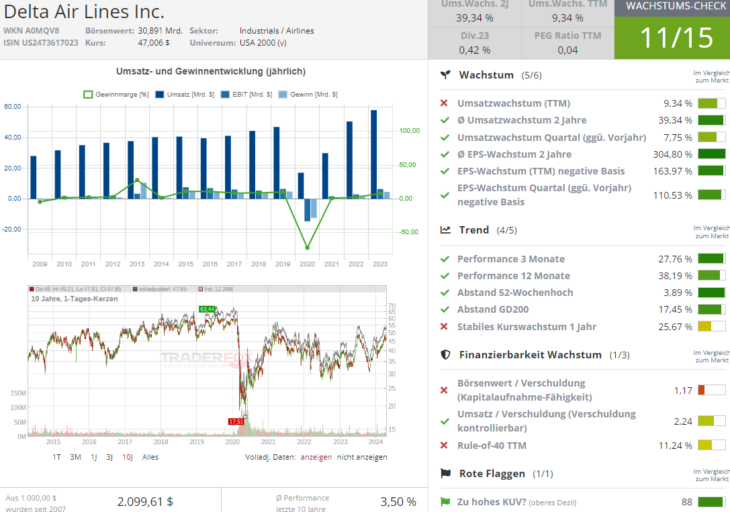

Delta Air Lines (DAL)

Delta hat aber schon seine Zahlen am 10. April vorgelegt und auch sie waren gut. Der Konzern teilte außerdem in der zweiten Aprilwoche mit, dass 90 % seiner Firmenkunden planen, das Reisevolumen im laufenden Quartal entweder beizubehalten oder zu erhöhen. Und so erwartet Delta, die im ersten Quartal einen zweistelligen Anstieg der Unternehmensumsätze im Vergleich zum Vorjahr verzeichnete, in der zweiten Jahreshälfte einen Rekordumsatz, was im Einklang mit United-Meldungen steht. Das Unternehmen hat in Q1 mit einem Umsatz von 13,75 Mrd. USD (Konsens: 12,57 Mrd. USD) überzeugt. Im März-Quartal hat Delta Airlines laut Aussagen des CEOs sogar einen Rekordumsatz erzielt. Dies hatte auch ein starkes Gewinnwachstum von 80 % auf ein EPS von 0,45 USD (Konsens: 0,36 USD) ermöglicht.

Die Aussichten bleiben gut

Das Management erwartet eine anhaltend starke Dynamik für das Geschäft und geht davon aus, dass man im Juniquartal einen Rekordumsatz, eine operative Marge im mittleren Zehnerbereich und einen Gewinn von 2,20 bis 2,50 USD (Konsens: 2,25 USD) erzielen wird. damit bestätigt sich die These, dass sich das Geschäft bei den US-Fluggesellschaften wirklich schnell verbessert, was Delta bereits im März auf Konferenz genauso angedeutet hatte. Delta hatte in den 10 Wochen davor 9 der 10 umsatzstärksten Tage in Firmengeschichte verzeichnet. Dies hatte sich bereits im 4. Quartal angedeutet, da der Unternehmensbereich rund um Geschäftsreisen als zusätzlicher Treiber fungierte. Die Nachfragestärke, die man zuletzt sah, sei besser als je zuvor und dies verleiht zu der Annahme, dass auch der Rest des Jahres genauso gut aussehen wird.

Fazit

Schließlich bleibt es anzumerken, dass Airline-Play sehr spezifisch ist und normalerweise sehr stark von Kerosinpreisen abhängt. Was allerdings neu ist, wäre das positive Momentum rund Geschäftsreisen, was bei einem intakten Reisetrend in eine bessere Profitabilität münden dürfte. Und obwohl alle Fluggesellschaften sehr gute Chancen haben, Richtung 2024/25 in eine dynamische Erholungsphase zu übergehen, favorisieren wir zu diesem Zeitpunkt weiterhin die Aktie von Delta Air (DAL) und United (UAL), wobei auch American (AAL) auch ein akzeptables Rebound-Play wäre.

Viel Erfolg und bleiben Sie Profitabel!

Verantwortlicher Redakteur Kulikov Leonid besitzt derzeit Aktien von American Airlines (AAL), die im Text mitangesprochen werden.

& Profi-Tools von

& Profi-Tools von