Ideen aus dem Banking/FinTech-Sektor, oder warum man Silvergate Capital (SI) und OppFi (OPFI) auf der Watchlist haben sollte!

Liebe Leser,

willkommen im neuen Jahr 2023, möge er weit besser als das vergangene Jahr ausfallen! Die US-Aktienbörsen bleiben an diesem Montag geschlossen. An der Wall Street und den Nasdaq-Börsen wird der Neujahrestag als Feiertag nachgeholt. Erster Handelstag im neuen Jahr 2023 ist daher dieser Dienstag und daher wird heute auch die Börsen-spezifische News-Lage sehr dünn bleiben. Die makroökonomischen Faktoren haben sich über die Feiertage nicht verändert. Die hohe Inflation, Rezession, Geopolitik, Energiekriese, etc., - all das haben wir leider in das neue Jahr mitgenommen. Und so haben wir es weiterhin mit einer großen Ungewissheit auf den Märkten zu tun, weswegen die Zurückhaltung zu diesem Zeitpunkt deutlich mehr Sinn als der grundlose Aktionismus macht.

Was Uns angeht, so nutzen wir den heutigen Tag, um die Watchlist-Ideen-Sammlung aus dem Banken- und Fintech-Sektor zu vervollständigen.

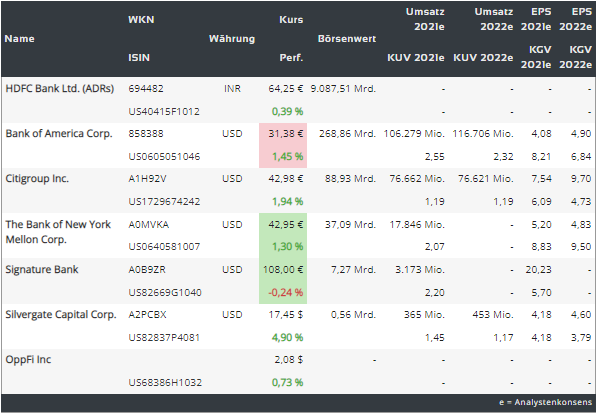

https://viz.traderfox.com/peer-group-tabelle/US1729674242/LS/citigroup-inc/aktien-20820-60260-4865027-62055-22561084-10399295

Den Anfang macht heute das Unternehmen Silvergate Capital (SI) - der Highflyer aus dem Jahr 2021, dessen Aktie mittlerweile von mehr als 200 USD im November 2021 auf das Pre-Bitcoin-Boom-Niveau bei etwa 17,50 USD vom Anfang 2021 zurückgekommen ist. An dieser Stelle ist aber sofort zu erwähnen, dass es sich hierbei um eine sehr spekulative Idee handelt, die aber im BestCase eine enormes Vervielfachungspotenzial haben könnte. Die notwendige Bedingung dazu wäre der erneuet Bitcoin- und Co.-Boom. Doch dieses Ereignis lässt zunächst auf sich warten.

Silvergate Capital (SI) Story ähnelt sehr der im Dezember thematisierten Signature Bank (SBNY). Das Unternehmen ist die Muttergesellschaft der Silvergate Bank. Es ist ein Finanzunternehmen, das Teil der Fed-Struktur ist, wobei man sich hauptsächlich auf Commercial Banking, Commercial Lending und Fintech-Dienstleistungen spezialisiert. Im Jahr 2013 brachte Silvergate Capital die ersten Krypto-Produkte auf den Markt, die sich gerade im Jahr 2021 als ein enorm wichtiger Wachstumstreiber herausgestellt haben. In diesem Sinne kann man schlussfolgern, dass der Konzern dank seinem relativ frühen Eintritt in den Markt schon über eine gewisse Erfahrung im Krypto-Bereich verfügt.

Über sein Silvergate Exchange Network bietet das Unternehmen institutionellen Krypto-Investoren Infrastrukturlösungen, mit denen sie in digitale Assets investieren können. Darüber hinaus vergibt Silvergate Capital Kredite an Kunden, die durch Kryptowährung (SEN Leverage) abgesichert sind. Und an dieser Stelle wird der erste verborgene Vorteil des Konzerns ersichtlich. Silvergate Capital ist eben ein Pionier auf dem Infrastrukturmarkt für Investoren in digitale Vermögenswerte. Infolgedessen ist das Unternehmen zu einem der Nutznießer des explosiven Wachstums des Kryptowährungsmarktes geworden. Doch das direkte Bitcoin- etc. Exposure ist in diesem Fall etwas geringer, da man insgesamt die Spielwiese für zahlreiche Krypto-Enthusiasten etc. bereitstellt.

Dies sieht man an der statistischen Entwicklung von Silvergate. Trotz des dramatischen Wertverlusts digitaler Assets baut Silvergate Capital seinen Kundenstamm weiter aus. Gleichzeitig verfügt das Unternehmen auch über ein traditionelles Bankengeschäft, der ebenfalls als ein wichtiger Wachstumstreiber des Konzerns fungiert. Das Vorhandensein eines klassischen Bankgeschäfts ist auch ein wichtiger Vorteil angesichts der strengen FED-Politik und steigender Zinsen. Darüber hinaus ist das Unternehmen ein potenzieller Übernahmekandidat im Falle einer harten Rezession, wobei eine Banchenkonsolidierung sehr wahrscheinlich wäre. So in etwa die kompakte Story, die das Unternehmen derzeit begleitet.

Was einzelne Faktoren angeht, so zunächst das Silvergate Exchange Network (SEN) zu erwähnen, das als ein wichtiger Treiber des Wachstums fungiert. SEN ist ein Netzwerk institutioneller Investoren und Kryptowährungsbörsen, das es den Teilnehmern ermöglicht, Transaktionen zwischen Einlagen in digitaler Währung durchzuführen. Während sich Institutionelle auf eine bestimmte Reihe von Dienstleistungen konzentrieren (meistens sind es Operationen mit Kryptowährungen, NFT, Mining/Staking), verbindet Silvergate Exchange Network diese miteinander und fungiert als eine Art Börse für Börsen. Dadurch entsteht ein interessanter Schneeball-Netzwerkeffekt, denn je mehr Unternehmen sich der SEN anschließen, desto attraktiver wird sie für andere Marktteilnehmer. Heute umfasst das Netzwerk praktisch alle Kryptowährungsbörsen sowie einige wichtige Big-Player wie bspw. Fidelity Digital Assets (eine Tochtergesellschaft von Fidelity Investments), Intercontinental Exchange (die Muttergesellschaft der New Yorker Börse), CME Group (Eigentümer der Chicago Mercantile Exchange) und PayPal, die über ein gewisses Anziehungspotenzial verfügen.

Das Geld verdient der Konzern mit Gebühren, die man für Transaktionen erhebt und Zinserträgen aus SEN Leverage Krediten. Dazu kommt der Anteil am klassischen Bankengeschäft. Dieser umschließt u.a. Immobilien- und Hypotheken-besicherte Kredite. Und somit hat der Konzern eine vorteilhafte Diversifikation, die sowohl Existenzrettend in den Zeiten einer harten Rezession als auch womöglich wachstumstreibend in den Zeiten eines neuen Bitcoin-Booms fungieren könnte. Der optimale Mix wäre in diesem Fall ein globaler Wirtschaftaufschwung inkl. einer Konsumstärke und einer niedrigeren Inflation, der zusätzlich durch einen neuen BTC-Boom begleitet wird. Doch dieses BullCase-Szenario wäre wohl, falls überhaupt, erst Mitte 2024 möglich. Genau für diesen Zeitraum sollte man sich die SI-Aktie als einen potenziellen Highflyer vormerken, wenn das Unternehmen bis dahin nicht übernommen wird.

Grund dafür ist die Tatsache, dass Banken-Big-Player wie JPMorgan, Goldman, Morgan Stanley etc. den Bitcoin-/Krypto-Trend ebenfalls entdeckt haben und sind gerade, trotz des BTC-Wert-Verlustes voll dabei, diese neue Technologie schnellstmöglich zu erschließen und entsprechend zu monetarisieren. Dabei sind ihre Pläne im Gegensatz zu den Krypto-Fans etc. langfristig. Und so lassen sie sich von der temporären BTC-Schwäche nicht abschrecken.

Die Bitcoin-, wobei eher Blockchain-Technologie ist, eben die Zukunft der Finanzwelt und so arbeitet man derzeit hart daran, um auf den, womöglich, sehr profitablen Blockchain-Zug rechtzeitig aufzuspringen. Vor dem Hintergrund der drohenden Rezession und der aktuellen BTC-Krise, wenn man so will, wäre es also sehr gut möglich, dass die Banken-/FinTech-Branche in eine dynamische Konsolidierungsphase übergehen wird. Und ja, günstig gewordene Krypto-Banken, wie die thematisierte Silvergate Capital, die u.a. über eine Banklizenz verfügt, wäre ein sehr interessantes Übernahmeziel mit Aussicht auf zukünftiges Wachstumspotenzial.

Was die Aktie angeht, so wurde sie sowohl Kurstechnisch als auch unter Bewertungsgesichtspunkten regelrecht in den Keller gedrückt. Das KGV23e beträgt nur noch 5,6. Dabei soll der Gewinn in den kommenden Jahren trotzt der ungünstigen makroökonomischen Situation konstant bei etwa 3,11 USD bzw. 4,60 USD/Aktie bleiben.

Risiko-technisch wäre hier auf jeden Fall der weitere Wertverlust von Bitcoin zu erwähnen. Dazu kommt die Möglichkeit einer unerwartet harten Regulierung der Banken-Akteure mit einem Kryptowährung-Touch. Doch im Bestcase (Fall eines globalen Wirtschaftaufschwungs inkl. einer Konsumstärke und einer niedrigeren Inflation, der zusätzlich durch einen neuen BTC-Boom begleitet wird) wäre die Aktie von Silvergate ein potenzieller Tenbagger. Und deswegen sollte man den Wert auf eine spekulative Watchlist setzen.

Der spekulative Watchlist-Kandidat Nummer zwei wäre heute die Aktie des mit rund 225 Mio. USD kapitalisierten Konzerns OppFi (OPFI) - IPO im Juli 2021. Und in diesem Fall haben wir es mit einem FinTech zutun. Das Unternehmen betreibt eine Finanztechnologieplattform, die den Verbrauchern einen Zugang zu Krediten über Partnerbanken erleichtert. Man fungiert also als eine Art Intermediär. Die Zielgruppe, wo man potenzielle Kunden gewinnen möchte, sind etwa 150 Mio. US-Amerikaner mit sehr geringen Einsparungen (etwa 1.000 USD) und noch etwa 60 Mio. meistens überschuldeter Amerikaner, die entweder einen eingeschränkten und einen komplett eingestellten Zugang zu den klassischen Krediten haben.

Laut einer FED-NY-Studie haben 60 % der Amerikaner Schwierigkeiten, Kredite zu erhalten. Darüber hinaus leben laut dem Paycheck-To-Paycheck Report etwa 64 % der Amerikaner von Gehaltsscheck zu Gehaltsscheck. Gleichzeitig können nur 44 % der Amerikaner unvorhergesehene Ausgaben in Höhe von 1.000 USD aus eigenen Ersparnissen decken, was die oben aufgestellte These insgesamt bestätigt.

Als Wachstumstreiber fungiert hier der globale Konsum-Trend und explizit die US-amerikanische Konsum-Trend-Spezifik. Dabei handelt es sich um den sog. American Way of Life, wobei man eigene Wünsche schon heute, dank Kreditaufnahme, erfüllen soll. Ein großes Haus, neues Auto, teure moderne Inneneinrichtung etc., was man sich aufgrund des geringen Einkommens nicht leisten kann, wird dank dem Kredit sofort möglich. Und ja, dieses Modell funktioniert insgesamt gut in den Zeiten von niedrigen Kreditzinsen, einer boomenden Wirtschaft und des starken Arbeitsmarktes. Im Umkehrschluss wird dies jedoch in den Zeiten einer zunehmenden Arbeitslosigkeit, steigender Zinsen und einer drohenden Rezession zu einem wirklich großen Problem.

Das Realeinkommen sinkt, manche Menschen verlieren ihren Job und können ihre Kredite, die sich in den guten Zeiten angehäuft haben, ganz einfach nicht bedienen. Nach einer gewissen Zeit wird ihnen aufgrund des miserablen Kredit-Ratings auch der Zugang zu den klassischen Banken-Krediten gesperrt. Und so bleibt es ihnen nichts anderes übrig, als sich auf die Suche nach alternativen Kreditmöglichkeiten zu begeben. Genau an dieser stelle kommt die OppFi-Plattform als Vermittler ins Spiel, die den Kunden hilft, kurzfristige Kredite für unvorhergesehene Ausgaben zu erhalten. Es wäre also möglich, dass der Konzern in den kommenden Monaten weiterhin ein mehr oder weniger stabiles Geschäft haben wird.

Das echte Wachstumspotenzial bleibt hier jedoch in der eigentlichen Konsumstärke verborgen, die wir derzeit logischerweise nicht haben. Denn erst dann neigen die Menschen immer mehr dazu, irrational mit Geld umzugehen und immer mehr eigene Wünsche zu erfüllen, ohne dabei über eine mögliche Kreditfalle nachzudenken. Und so gelangen wir zu der Annahme, dass OppFi, genauso wie die anderen Kreditgeber/-Vermittler, zu denen auch einige klassische Banken gehören, vom zukünftigen Wirtschaftsaufschwung und der damit verbundenen Konsumstärke profitieren könnte. Bis dahin fungiert das Unternehmen jedoch als ein potenzieller Übernahmekandidat, da man über sehr spezifisches Knowhow in einer aussichtsreichen Wachstumsnische verfügt.

Was OPFI-Business angeht, so verdient man das meiste Geld mit den hohen Zinssätzen, die bei 150 % liegen könnten. Der hohe Zinssatz erlaubt es dem Unternehmen nicht nur Kredit-Defaults auszukomponieren, sondern auch tatsächliche Einnahmen zu generieren. In der aktuellen Wirtschaftslage können unvorhergesehene Ausgaben zunehmen, was wiederum zu einer steigenden Nachfrage nach kleinen Konsumentenkrediten führen sollte, die OppFi anbietet. Denn im Gegensatz zu den kurzfristigen Mikro-Krediten anderer Anbieter, wo Zinssätze bei über 300-500 % liegen könnten, sieht OPFI-Angebot nicht allzu abschreckend aus. Doch das Privatinsolvenz-Risiko dürfte auch zunehmen, was für OPFI ein suboptimales Businessumfeld bereiten würde. Daher dürfte die operative Performance zunächst eher konstant schwächeln.

OppFi ist ein Übernahmeziel auch wegen seinem cloudbasierten Kreditbewertungsmodell. Damit verarbeitet das Unternehmen sehr spezifische Datensätze, die ein großes Interesse für klassische Banken und andere FinTechs darstellen könnten. Der Kreditvergabeprozess wird dabei weitgehend automatisiert und damit dürfte diese Technologie gerade in den Zeiten einer Konsumstärke eine sehr hohe Nachfrage erfahren, denn mit Konsumstärke nimmt auch die Risikobereitschaft der Menschen zu und so neideggen sie immer mehr dazu, unüberlegte Kredite aufzunehmen. Sollte es in den kommenden Jahren dazu kommen, so wäre dies auch für das Geschäft des Konzerns und den Aktien-Kurs sehr fördernd.

Das größte Risiko stellt zu diesem Zeitpunkt wohl die drohende starke Rezession dar, die zum weiteren Inflationsaufschwung und der globalen Arbeitsmarktschwäche führen könnte. Dies dürfte dann eine weitere Konsumschwäche provozieren, weswegen OppFi fundamental unter Druck geraten könnte.

Was uns angeht, so sehen wir all die erwähnten Stocks als sehr plausible Rebound-Stories, die bei Beachtung von Investment-, Risiko- und Trading-Kriterien schon jetzt eine sinnvolle, dennoch sehr risikoreiche v.a. langfristige Depot-Beimischung darstellen können.

Risikoaverse Anleger sollten in diesem Fall jedoch abwartend agieren und auf die fundamentale Bestätigung der wirtschaftlichen und geopolitischen Stabilisierung warten. So wird man im Großen und Ganzen das derzeit vorhandene Risiko der wirtschaftlichen und geopolitischen Ungewissheit mehr oder weniger eliminieren können.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von