9 Gründe, warum sich der Ölsektor mittelfristig positiv entwickeln wird!

Liebe Leser,

die Energie-Aktien sind ein heiß diskutiertes Thema. Viele Investoren meiden den Sektor, da Öl auf Sicht von 20 Jahren Anteile am globalen Energie-Mix verlieren wird. Doch oft ergeben sich gerade in den Sektoren Chancen, von denen das Börsenpublikum aktuell Abstand hält. Wir glauben, dass sich der Ölpreis und auch der Energiesektor auf Sicht von mehreren Monaten bis einigen Jahren positiv entwickeln wird. Die Gründe dafür wollen wir euch im Folgenden vorstellen.

Hinweis: Im Folgenden sind mit "Energiesektor" die Bereiche Erdöl und Erdgas gemeint. Erneuerbare Energien sind nicht eingeschlossen.

Grund Nr. 1: Wird es zur Angebotsverknappung kommen?

Das aggregierte CAPEX (Investitionsausgaben) für die Unternehmen des Energiesektors aus dem S&P500 hatte zuletzt den steilsten Verfall seit 12 Jahren. Im Vergleich zum Vorjahr sind die Investitionen um knapp 40 % eingebrochen. Die Unternehmen sind von einer deutlich geringeren Nachfrage durch die Auswirkungen der Corona-Krise ausgegangen. Der Mangel an Investitionen in der Branche könnte große Auswirkungen auf das Ölangebot in den nächsten Jahren haben – es könnte zu einer Verknappung kommen, wie wir es derzeit bei anderen Rohstoffen erleben. Dies könnte den Ölpreis in die Höhe treiben, wovon die Unternehmen des Sektors profitieren würden.

Quelle: Bloomberg, Crescat Capital

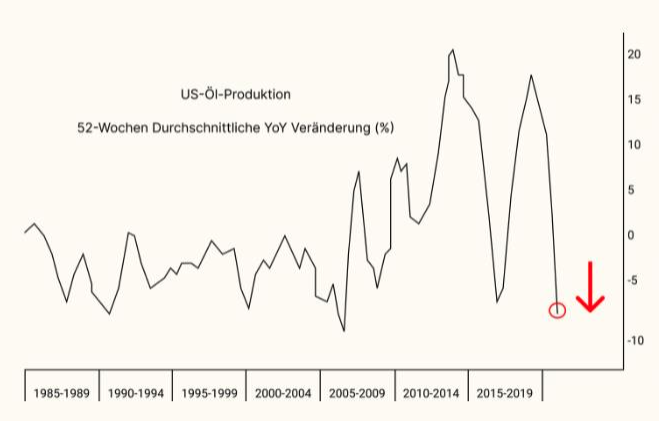

Grund Nr. 2: Der Mangel an neuen Öl-Projekten spiegelt sich auch in der Öl-Produktion wider

Die US-Ölproduktion ist in einem freien Fall: Investments in neue Öl-Projekte sind auf einem 15-Jahrestief. Saudi-Arabien und Russland sitzen auf hohen Öl-Beständen und müssen jene erstmal loswerden, bevor sie ihre Produktionskapazitäten hochfahren. Letzteres scheint vorerst unwahrscheinlich, da es Druck auf den Ölpreis ausüben würde. Saudi-Arabien hat ein starkes Interesse an einem hohen Ölpreis und die Verschuldung stieg im vergangenen Jahr deutlich (22,8 % auf 32,5 % im Verhältnis zum BIP), weshalb das Land bereits Sparmaßnahmen eingeleitet hat (Mehrfache Mehrwertsteuererhöhung und Leistungskürzung).

Quelle: US Department of Energy, Crescat Capital

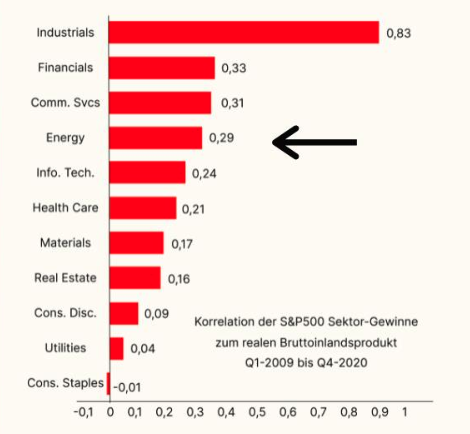

Grund Nr. 3: Der Energiesektor reagiert sensitiv auf Wirtschaftswachstum.

Die Weltwirtschaft soll im Jahr 2021 um 6 % und im Jahr 2022 um 4,4 % wachsen. Wenn die Weltwirtschaft wächst, steigt tendenziell auch die Öl-Nachfrage. Deshalb reagieren Energie-Aktien positiv auf Wirtschaftswachstum! Durch das von den meisten Ökonomen prognostizierte, starke Wachstum der kommenden Jahre, dürfte auch die Öl-Nachfrage anziehen. Die Korrelation der Performance der S&P500-Unternehmen aus dem Energiesektor zum realen Bruttoinlandsprodukt wies von 2009 – 2020 einen Wert von 0,29 auf.

Quelle: JP Morgan Asset Management

Grund Nr. 4: Hohe Wachstumsraten im Jahr 2021

Da der Ölpreis im Zuge des Corona-Crashs eingebrochen ist und im April 2020 sogar negativ notierte, mussten viele Öl-Unternehmen im Jahr 2020 hohe Verluste ausweisen. Auf die hohen Verluste aus dem Jahr 2020 im Energiesektor sollen im Jahr 2021 allerdings hohe Gewinne folgen. Im April 2021 prognostizierten Analysten ein durchschnittliches EPS-Wachstum von 26,5 % für den S&P 500 im Gesamtjahr 2021. Während einige Sektoren, wie z.B. Consumer Staples (5,5 %) oder Utilities (4,6 %), nur sehr langsam wachsen sollen, dürften die EPS-Wachstumsraten im Energiesektor (806 %) außergewöhnlich hoch ausfallen. Vor allem in Q3-2021 und in Q4-2021 sollen die EPS-Wachstumsraten mit 940 % und 2123 % sehr hoch sein. Die hohen Wachstumsraten sind auf die hohen Verluste/ niedrigen Gewinne aus dem Jahr 2020 im Energiesektor zurückzuführen. Wir glauben, dass die hohen EPS-Wachstumsraten im Jahr 2021 für verstärktes institutionelles Interesse sorgen könnten und die Ölunternehmen wieder stärker in den Vorschein treten!

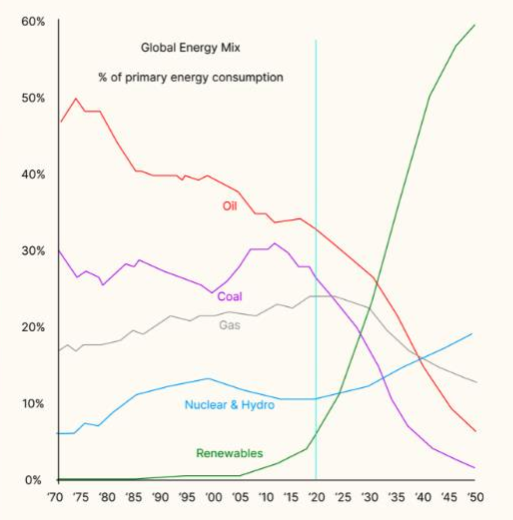

Grund Nr. 5: Wir leiden an Wahrnehmungsstörungen! Die Öl-Nachfrage fällt nicht, sondern sie steigt!

JP Morgan prognostiziert, dass die Öl-Nachfrage das Hoch zwischen 2025 und 2030 erreichen wird. Bis 2030 soll Öl der wichtigste Bestandteil am globalen Energie-Mix bleiben. Die OPEC, welche natürlich Interessenskonflikten unterliegt, geht sogar davon aus, dass Öl bis 2045 den wichtigsten Anteil am globalen Energie-Mix ausmachen wird. Als Deutsche leiden wir unter Wahrnehmungsstörungen: Zwar geht der Ölverbrauch in Deutschland tatsächlich seit vielen Jahren zurück, in vielen Schwellenländern ist allerdings das Gegenteil der Fall. Global wird "Peak Oil" wohl erst in einigen Jahren erreicht.

Quelle: JP Morgan Asset Management

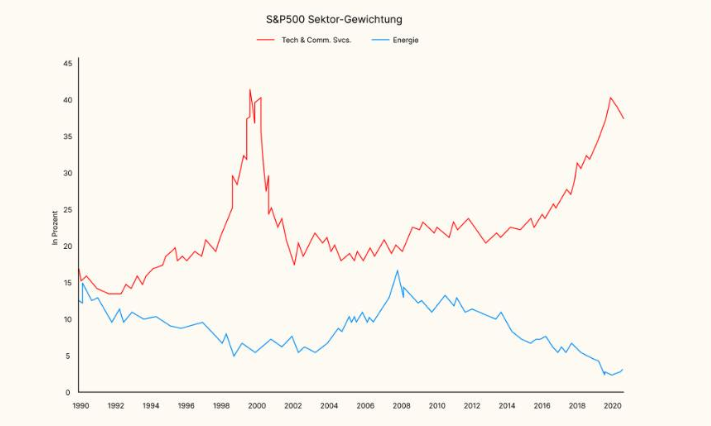

Grund Nr. 6: Wenig Beachtung trotz allgemeinem Börsenhype

Während Technologie-Aktien, ESG-Aktien und Bitcoin laut der Bank of America-Fondsmanager-Umfrage "crowded" sind, werden Energie-Aktien immer noch wenig beachtet! Im S&P500 ist die Gewichtung von Aktien aus dem Energiesektor auf deutlich unter 5 % gefallen. Noch 2008 hatte der Energiesektor eine Gewichtung von über 15 % in dem Index. Insbesondere wenn die hohen EPS-Wachstumsraten im Vergleich zum Vorjahr in den kommenden Monaten eintreten werden, könnten Aktien aus dem Energiesektor wieder stärker in den Fokus geraten.

Quelle: The Felder Report

Grund Nr. 7: Günstige Bewertung

Zusammenhängend mit der geringen Beachtung sind Energie-Aktien derzeit äußerst günstig bewertet. Laut der TraderFox Macro-View ist der Energiesektor in den USA anhand des Kurs-Gewinn-Verhältnisses im Vergleich zu allen anderen Sektoren am niedrigsten bewertet. Aber nicht nur das KGV der Energie-Aktien fällt niedrig aus, sondern auch die Bewertung in Relation zum derzeitigen Ölpreis von ca. 70 USD. Selten standen Energie-ETFs, wie z.B. XLE oder OIH derart niedrig, wenn der Ölpreis auf dem jetzigen Niveau verharrte.

Grund Nr. 8: Die Saisonalität ist positiv

Der Ölpreis tendiert in den Monaten Juli, August und September Richtung Norden zu laufen! Die Saisonalität ist positiv, was die These einer möglichen Trading-Gelegenheit für die nächsten Monate unterstützt.

Quelle: TraderFox

Grund Nr. 9: Auch die institutionellen Anleger und großen Analystenhäuser sind bullisch!

Goldman Sachs hat bereits Kursziele für Brent Crude Oil veröffentlicht. Die Investmentbank glaubt, dass Brent Crude Oil in Q2-2021 bei 75 USD und in Q3-2021 bei 80 USD notieren wird.

JP Morgan hat eine "Super-Bull-Run-These” für Öl auf 190 USD im Jahr 2025 formuliert. Die Analysten glauben zwar nicht, dass eine derartige Ölpreisentwicklung gesund wäre, halten jene aber dennoch für möglich! Der Grund für eine derartige These sei die Corona-Krise. Aufgrund der Krise sind das Öl-Angebot sowie die Investments in neue Öl-Projekte eingebrochen. Dadurch dürfte es laut JP Morgan schwierig werden, das Öl-Angebot langfristig – auf Sicht von 2-5 Jahren – stabil bzw. aufrecht zu erhalten.

Fazit

Auch wenn der langfristige Trend eindeutig scheint und "Peak Oil" mit großer Sicherheit spätestens im Laufe der nächsten Jahrzehnte erreicht wird, glauben wir, dass der Ölpreis und damit auch die Öl-Aktien in den kommenden Monaten und Jahren ein großes Potenzial haben. Alle Welt schaut auf Green Energy, während Öl-Aktien aus dem Blickfeld geraten sind. Doch es spricht vieles dafür, dass die Nachfrage in den kommenden Jahren anzieht. Die Bewertungen der Aktien aus dem Energiesektor sind weiterhin günstig, obwohl es in den vergangenen Monaten schon deutlich aufwärts ging. Vor dem Hintergrund der bullischen Prognosen kann es sich lohnen, den Sektor auf dem Schirm zu haben!

Tipp: Wir haben bereits eine Position im Ölsektor eröffnet. Abonnieren Sie TraderFox Live-Trading, um von unserem Research zu profitieren. Sie können alle Inhalte bequem übere unsere Live-Trading-App einsehen.

Viele Grüße

Max Henß

& Profi-Tools von

& Profi-Tools von