Diese 3 Wachstumsaktien sind meine Top-Favoriten für die nächsten 10 Jahre!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Wachstumsinvestoren,

beim Research für diesen Artikel habe ich mir die spannende Frage gestellt, welche Wachstumsaktien ich auf Sicht von zehn Jahren selektieren würde, wenn ich mich für nur drei Aktien entscheiden müsste. Peter Lynch sagte einmal den Satz: "Verliebe dich nie in eine Aktie". Damit hat er absolut recht, denn in einem Zehn-Jahreszeitraum kann viel Unerwartetes passieren, was den vorher definierten Investment Case ruinieren kann. Aus diesem Grund ist das Motto "Buy-and-Hold-and-Check" die vermeintlich bessere Herangehensweise. Dennoch fand ich dieses Gedankenexperiment spannend und ich machte mich an die Recherche. Als Ausgangspunkt stellte ich mir die Frage, welche Kriterien ein Unternehmen erfüllen muss, um in dieses Beuteschema zu passen. Durch die vorher festgelegten Kriterien ist es anschließend möglich, einen systematischen Screening-Prozess durchzuführen. Dadurch können Emotionen minimiert werden, da das Screening sehr systematisch und basierend auf fundamentalen Kennzahlen stattfindet. Doch für welche Kriterien habe ich mich schlussendlich entschieden? Prinzipiell waren mir die drei folgenden quantitativen Komponenten besonders wichtig:

1) Kriterium #1: Wachstum

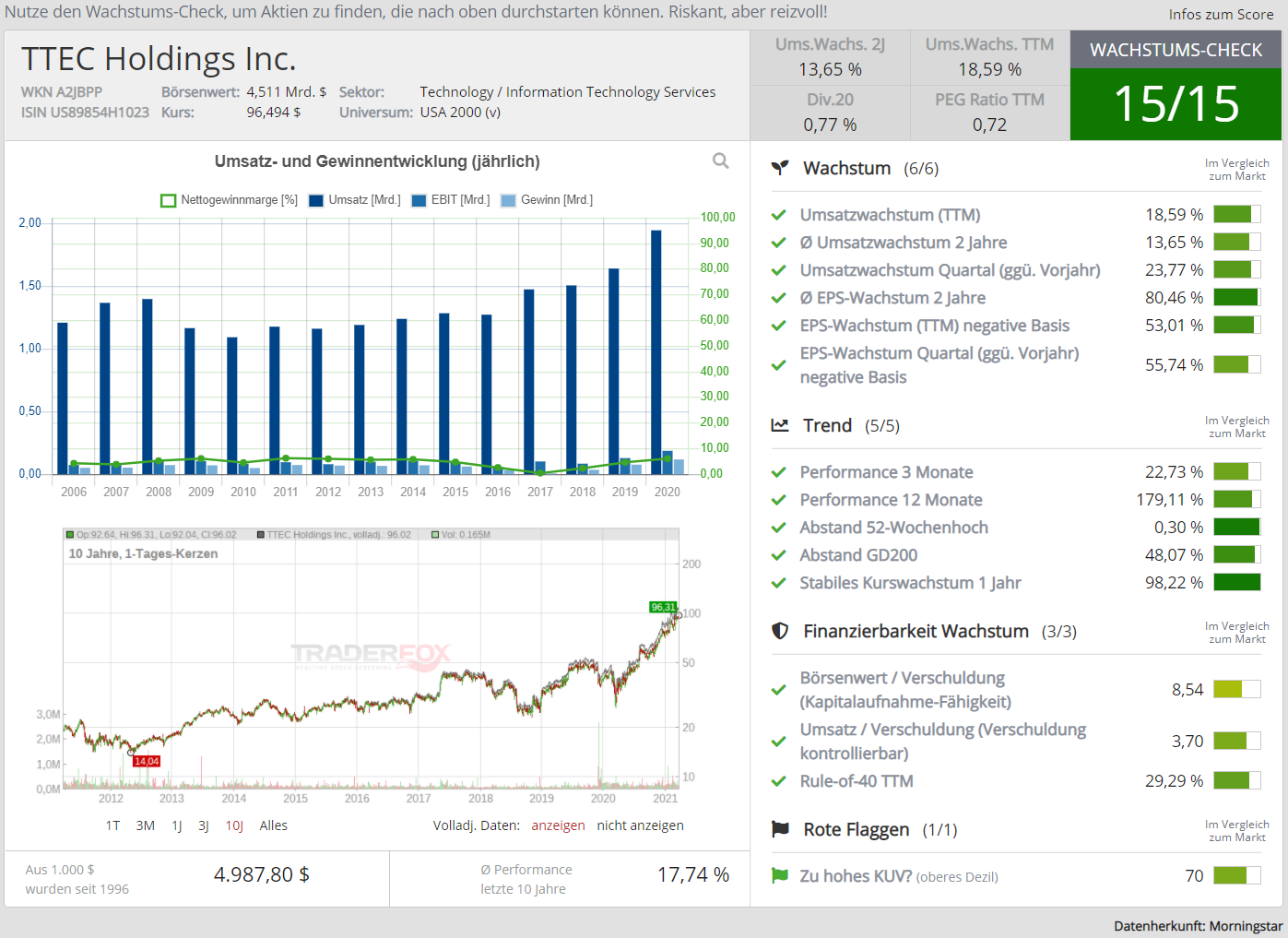

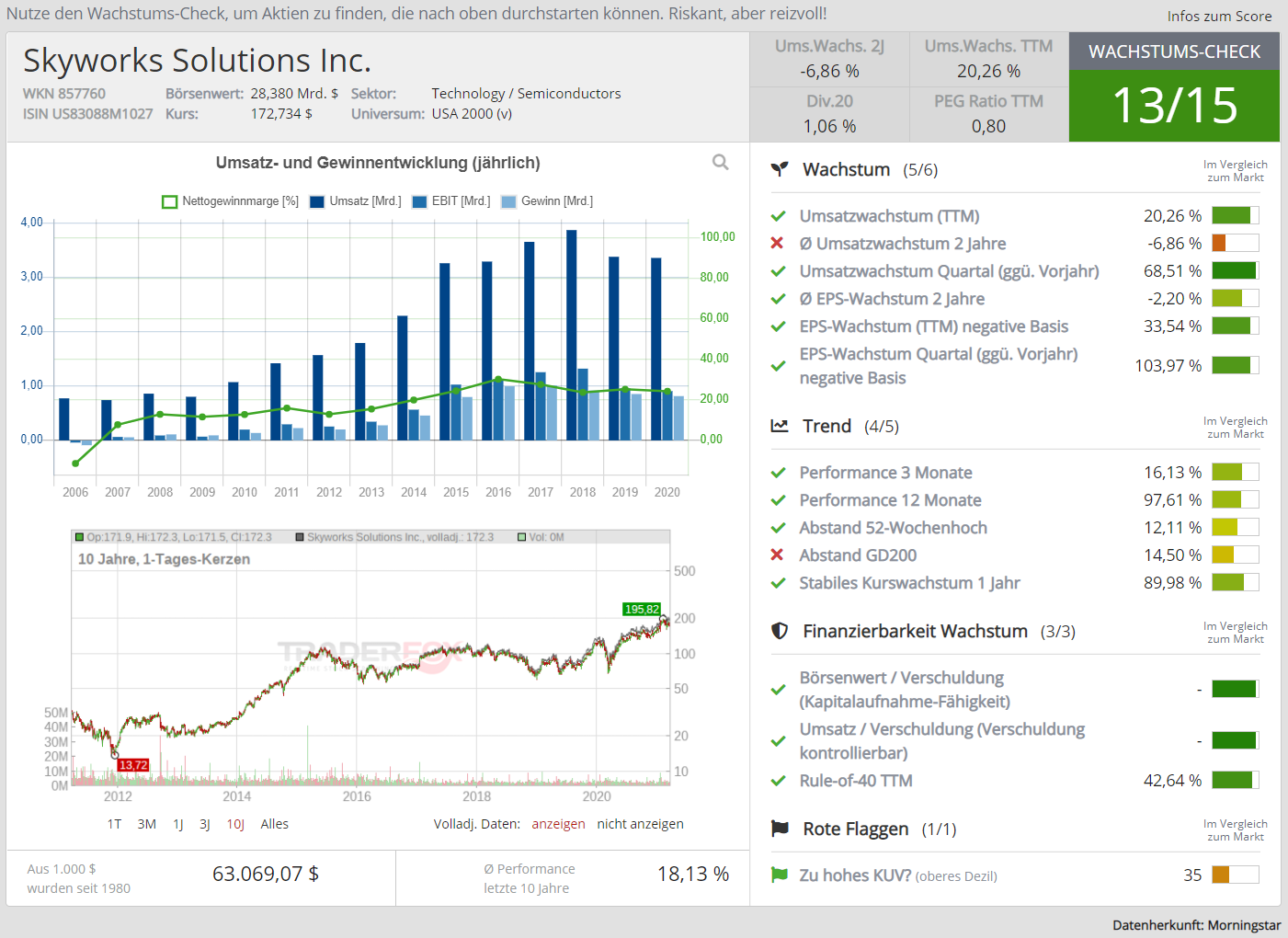

Der Ausgangspunkt des Researchs stellen Wachstumskennzahlen dar. Schließlich geht es in diesem Artikel um Wachstumsaktien. Hierfür habe ich mich am Wachstumscheck von TraderFox orientiert. Dieser fasst die wichtigsten Wachstumskennzahlen zusammen. Der Wachstumscheck von TraderFox beinhaltet vier verschiedene Kategorien: Die Wachstumskennzahlen an sich, die Trendkennzahlen, die Finanzierbarkeit des Wachstums und die Bewertung. Anhand der Balken rechts neben den Kennzahlen wird ersichtlich, wie sich die Kennzahl des Unternehmens im Vergleich zum Rest des Marktes schlägt. Die erste Kategorie, die Wachstumskennzahlen, enthält wiederum sechs verschiedene Kennzahlen, welche das Wachstum eines Unternehmens quantifizieren. Dabei liegt der Fokus auf dem Umsatz und dem EPS, also dem Gewinn pro Aktie. Diese beiden Kennzahlen sind vermutlich die wichtigsten fundamentalen Kennzahlen, um messbar zu machen, ob das Wachstum eines Unternehmens intakt ist. Erwähnenswert hier ist allerdings, dass der Wachstumscheck sehr kurze Zeiträume berücksichtigt. Die Kennzahlen auf TTM-Basis (TTM = Trailing twelve months) sowohl beim Umsatz als auch beim Gewinn geben das Wachstum der vergangenen 12 Monaten an. Außerdem wird das Wachstum gegenüber dem Vorjahresquartal ausgewiesen. Die dritte und eher mittelfristige Zeiteinheit des Wachstumscheck sind die vergangenen zwei Jahre. Hier werden Durchschnittswerte angegeben. Ist das Wachstum in diesen Zeiträumen intakt, erhält die Aktie sechs grüne Flaggen in dieser Kategorie. Die zweite Kategorie namens "Trend" inkludiert Kennzahlen rund um die Performance einer Aktie. Der Grundgedanke hier ist, dass eine Wachstumsaktie möglichst eine überdurchschnittliche Performance aufweisen sollte, da die Risiken bei einer Wachstumsaktie auch dementsprechend höher sind. Unter dieser Kategorie wird die Performance der vergangenen drei Monate, der vergangenen zwölf Monate, der Abstand vom 52-Wochenhoch, der Abstand vom gleitenden Durchschnitt der vergangenen 200 Handelstagen (GD200) und ein stabiles Kurswachstum auf Sicht von einem Jahr ausgewiesen. Alle diese Kennzahlen sind technischer Natur und sollen unter dem Strich ausdrücken, ob die Aktie im Moment positives Momentum hat oder nicht. Denn es ist wissenschaftlich bewiesen, dass der Faktor "Momentum" zu einer Outperformance führen kann. Sind alle fünf Haken grün markiert, ist positives Momentum vorhanden. Die "Finanzierbarkeit Wachstum" ist die dritte Kategorie des Wachstumschecks. Diese Kategorie setzt die Verschuldung eines Unternehmens ins Verhältnis mit dem Börsenwert und dem Umsatz. Denn nur bei einer moderaten Verschuldung kann das Unternehmen auch in Zukunft wachsen. Außerdem ist es für das Unternehmen bei einer niedrigen Verschuldung einfacher, frisches Kapital für zukünftiges Wachstum zu besorgen. Bei der Rule-of-40 TTM wird das Umsatzwachstum TTM mit der Free-Cashflow-Marge TTM addiert. Hier gilt die Faustregel: Je höher, desto besser. Die letzte Kategorie des Wachstumschecks berücksichtigt zusätzlich noch die Bewertung in Form des Kurs-Umsatz-Verhältnisses (KUV). Das KUV ist im Vergleich zu Bewertungskennzahlen auf Basis des Gewinns wie das Kurs-Gewinn-Verhältnis (KGV) die vermeintlich bessere Kennzahl, da der Umsatz im Vergleich zum Gewinn nicht (Unternehmensübernahmen und -verkäufe mit berücksichtigen) bilanziell beeinflussbar ist. Erfahrungsgemäß ist der Umsatz und somit das KUV auch in der Regel weniger stark schwankend, was dazu führt, dass eine historische Bewertung auf Basis des KUVs aussagekräftiger ist. Darüber hinaus weisen viele Wachstumsaktien oftmals keine Gewinne aus, weshalb auch kein KGV berechnet werden kann. Kurzum fasst das KUV in der letzten Kategorie des Wachstumschecks zusammen, wie viel die Investoren für das Wachstum im Moment bezahlen. Ein niedriges KUV steht für eine niedrige Bewertung, was positiv zu werten ist. Bei einem Score von 15 Punkten kann von einer echten Wachstumsaktie gesprochen werden. Wichtig beim Wachstumscheck ist allerdings die Anmerkung, dass es sich bei einem hohen Score im Wachstumscheck in der Regel nicht um eine klassische Buy-And-Hold-Aktie handelt. Hierfür ist der Qualitätscheck von TraderFox besser geeignet. Aktien mit einem hohen Wachstumscheck unterliegen in der Regel hohen Schwankungen.

> Zum TraderFox Wachstumscheck (HIER klicken!)

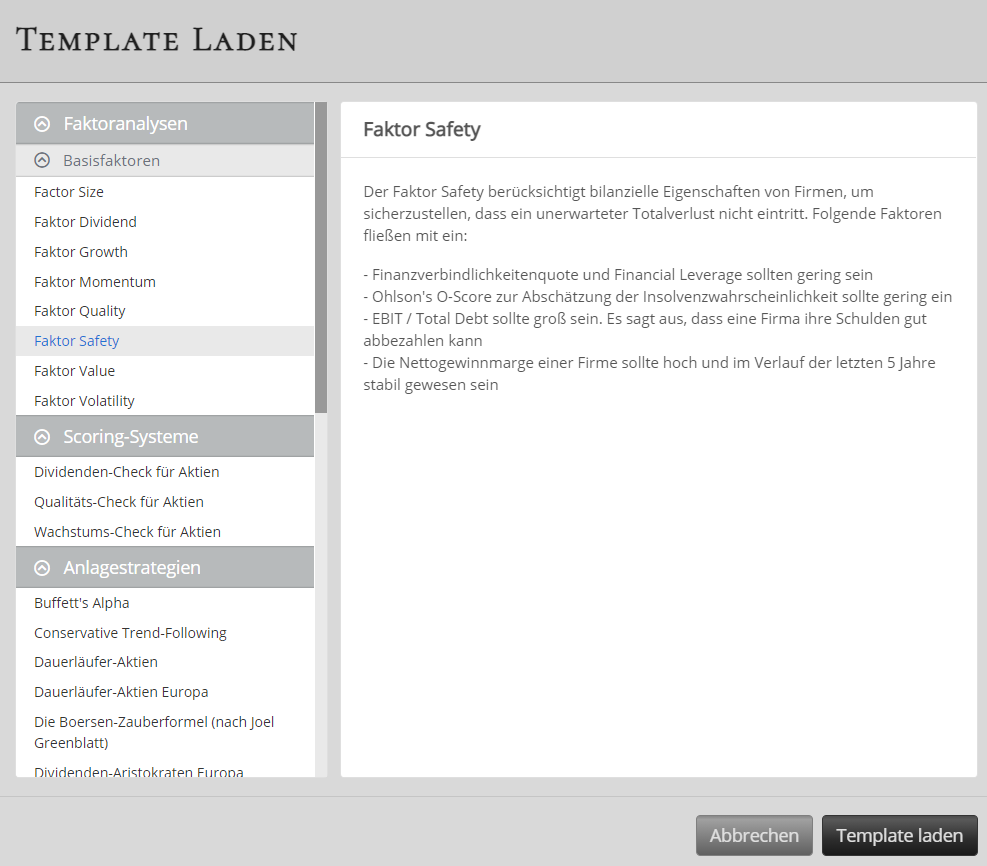

2) Kriterium #2: Faktor "Safety"

In diesem Artikel geht es ja um Wachstumsaktien aus Sicht von zehn Jahren. Wie oben bereits beschrieben, berücksichtigt der Wachstumscheck allerdings nur Kennzahlen der vergangenen zwei Jahre. Folglich macht es keinen Sinn, ausschließlich den Wachstumscheck für diesen Research zu verwenden. Ich habe mich dazu entschieden, den Faktor "Safety" zusätzlich noch in die Due-Diligence mit einzubeziehen. Meine Annahme ist, dass finanziell gut aufgestellte Unternehmen mit aktuell intakten Wachstumsraten auch schwierige Phasen in Zukunft überstehen können. Auf Sicht von zehn Jahren kann sowohl intern als auch extern einiges passieren, weshalb es von großem Vorteil ist, wenn ein Unternehmen ein finanzielles Polster vorweisen kann. Ein Unternehmen mit einem hohen finanziellen Polster ist unabhängig gegenüber Kreditgebern und vor allem unabhängig gegenüber potenziellen Zinssteigerungen. Die entscheidende Frage an dieser Stelle ist, wie ein derartiges finanzielles Polster aussehen kann beziehungsweise wie ein solches quantifiziert werden kann. Wir von TraderFox haben in aktien RANKINGS verschiedene Templates angelegt. Darunter sind unter anderem auch die einzelnen Faktoren wie zum Beispiel Volatility, Value aber auch Safety zu finden. Das Template des Faktors "Safety" berücksichtigt bilanzielle Eigenschaften von Firmen, um die Wahrscheinlichkeit zu minimieren, dass ein unerwarteter Totalverlust eintritt. Konkret beinhaltet das Template Kennzahlen wie eine möglichst geringe Finanzverbindlichkeitenquote und Financial Leverage, einen geringen Ohlson´s O-Score, eine hohe EBIT-Total Debt-Ratio und auch eine stabile und hohe Nettogewinnmarge. Die letzten beiden Kennzahlen leiten zum dritten Punkt über - der Profitabilität.

> Zu den anderen Templates von TraderFox aktien RANKINGS

3) Kriterium #3: Profitabilität

Das dritte und letzte Kriterium des Researchs ist die Profitabilität. Das Unternehmen muss in der Vergangenheit bereits bewiesen haben, dass es profitabel wirtschaften kann. Der Ansatz hier ist, dass Profitabilität der beste Beweis eines funktionierenden Geschäftsmodells ist. Das Template "Safety" zeigt, dass die Profitabilität einen wesentlichen Anteil zur Sicherung des zukünftigen Fortbestehens beiträgt.

Nachdem ich auf die fundamentalen Kennzahlen eingegangen bin, werde ich im zweiten Schritt auch die Nachrichtenlage, die Produkte, den Markt und andere Soft-Faktoren mitberücksichtigen. Zusätzlich spielt die Portfoliozusammensetzung eine entscheidende Rolle. Meiner Meinung nach ist es weniger sinnvoll, drei Unternehmen aus gleichen Branchen und Ländern vorzustellen. Auch wenn beispielsweise drei amerikanische Tech-Unternehmen unterschiedliche Produkte und Dienstleistungen anbieten, korrelieren sie dennoch in gewisser Weise aufgrund der gleichen Indexzugehörigkeit miteinander. Ich war also auf der Suche nach drei Wachstumsaktien aus möglichst drei verschiedenen Branchen und drei verschiedenen Ländern. Inspiriert wurde ich an dieser Stelle von dem bekannten Hedgefonds-Manager Ray Dalio und seiner Holy-Grail-Theorie. Bei dieser Theorie ist das Ziel, ein Portfolio aus 15 bis 20 nicht-korrelierenden oder sogar negativ korrelierenden Portfoliobausteinen zusammenzubauen. Da ich mich in diesem Artikel auf die Assetklasse der Aktien konzentriere, habe ich versucht drei Aktien auszuwählen, die nicht beziehungsweise kaum miteinander korrelieren. Dadurch steht das Rendite-Risiko-Verhältnis in einem gesunden Verhältnis - das Risiko kann etwas gesenkt werden, ohne dass dies auf Kosten von Rendite geht. Dieser Ansatz ist vor allem bei per se riskanteren Wachstumsaktien sinnvoll.

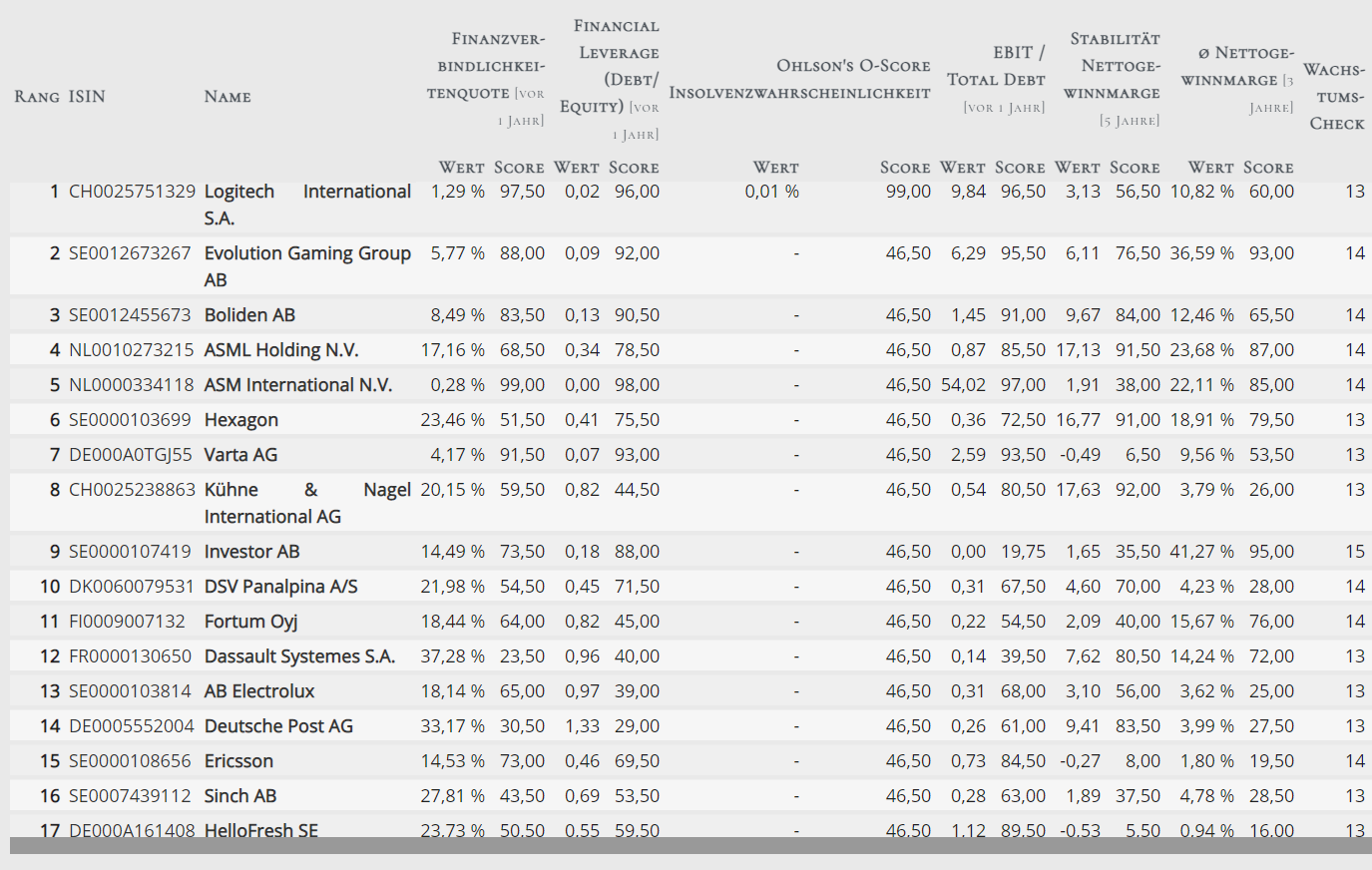

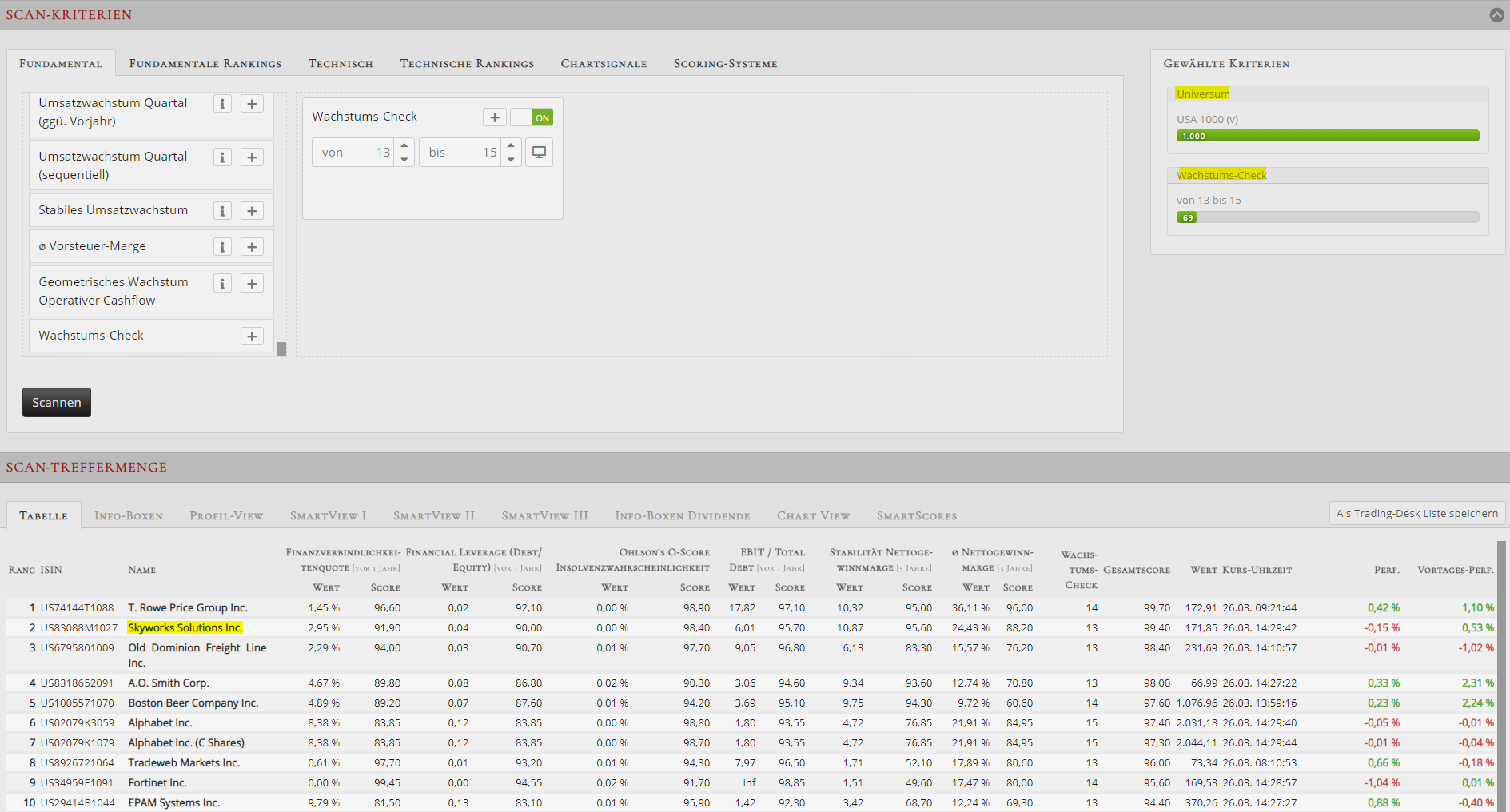

Die theoretischen Grundlagen für den Research sind gelegt. Nun ist das praktische Screening mithilfe von aktien RANKINGS an der Reihe. Exemplarisch habe ich das Screening mit den 1000 volumenstärksten Aktien aus den USA durchgeführt. Wie oben ausgeführt, dient der Faktor "Safety" als Template. Anschließend wählte ich unter "Scan-Kriterien" den Wachstumscheck aus, der mindestens 13 von 15 möglichen Punkten betragen soll. Aus den 1000 Aktien blieben unter dem Strich 69 übrig. Das sind die Top 10 des Screening-Prozesses:

Quelle: TraderFox aktien RANKINGS

Skyworks Solutions: Q-Zahlen als Start des 5G-Zyklus

Das erste Unternehmen der Vorstellungsrunde heißt Skyworks Solutions und befindet sich auf Rang zwei der Scan-Treffermenge. Das US-amerikanische Halbleiterunternehmen bietet Lösungen für verschiedene Branchen an. Insgesamt hat das Unternehmen über 3.200 Kunden weltweit. Apple ist allerdings der mit Abstand größte Kunde von Skyworks. Konkrete Anwendungsbereiche sind beispielsweise Autonomes Fahren im Autosektor (GM, BMW Hyundai, etc.), 5G-Smartphones (Xiaomi, Samsung, etc.), Wearables oder drahtlose Gaming-Headsets. Der Leitsatz des Unternehmens lautet "Connecting Everyone and Everything, All the Time".

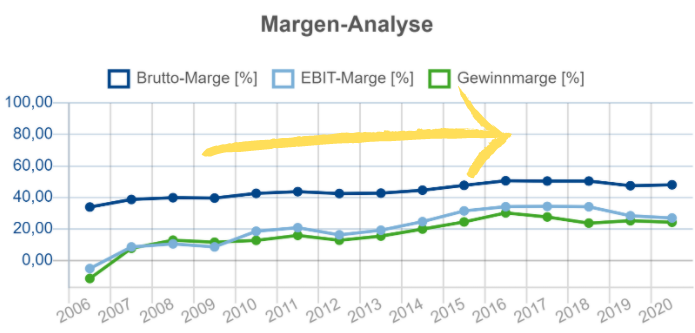

Der zu bedienende 5G-Markt ist gigantisch groß. Diese Tatsache möchte ich mit ein paar Zahlen belegen. Im Jahr 2020 gab es weltweit 213 Millionen 5G-Mobilfunkanschlüsse. Prognosen zur Folge soll die Anzahl an Anschlüssen im Jahr 2026 bei über 3,3 Milliarden liegen. Auch die Anzahl der 5G-Smartphones soll rapide zunehmen. Während es im Jahr 2020 164 Millionen 5G-Smartphones weltweit gibt, soll diese Anzahl bis 2023 auf 774 Millionen anwachsen. Der CEO von Skyworks Liam Griffin beschreibt in einem Interview auf CNBC vom 04. Februar 2021, dass er im Jahr 2026 mit 3,6 Milliarden 5G-Smartphones rechnet. Er spricht wörtlich von einem "multi-multi-year cycle". Gleichzeitig betont er, dass das Unternehmen vom aktuellen Chipmangel profitiert. Die erhöhte Nachfrage nach Halbleitern bei gleichzeitig zu geringem Angebot lässt die Preise steigen. Diese erhöhte Preissetzungsmacht kann durch die hohe Bruttomarge quantifiziert werden. Diese ist von 47,49 Prozent in 2019 auf 48,06 Prozent in 2020 sogar leicht angestiegen. Auch im längerfristigen Betrachtungszeitraum können steigende Margen festgestellt werden. Seit 2006 sind sowohl die Brutto-Marge, die EBIT-Marge als auch die Gewinnmarge kontinuierlich angestiegen.

Quelle: TraderFox Aktien-Terminal

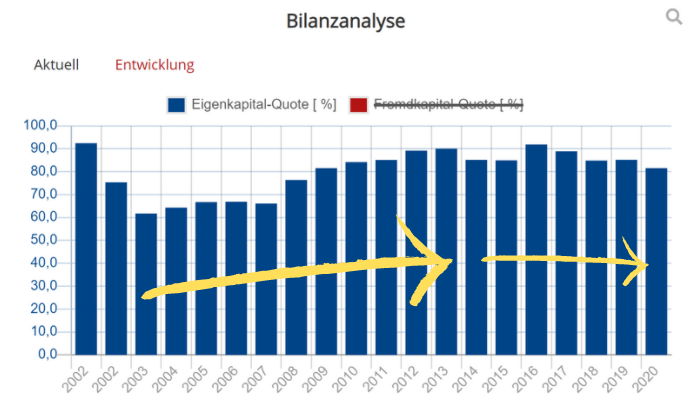

Neben der positiven Margenentwicklung ist die von mir als besonders wichtig eingestufte finanzielle Stabilität sehr hoch bei Skyworks. In der Bilanz für das Jahr 2020 weist das Unternehmen liquide Mittel in Höhe von 970 Millionen US-Dollar aus. Dem gegenüber stehen Gesamtverbindlichkeiten von nur 940 Millionen US-Dollar. Das Unternehmen ist also komplett schuldenfrei und somit unabhängig von Fremdkapitalgebern. Die Kategorie "Finanzierbarkeit Wachstum” ist mit drei dunkelgrünen Balken versehen. Aktuell hat Skyworks eine Eigenkapitalquote von fast 82 Prozent. Diese konnte im Big Picture seit 2003 sogar gesteigert werden und befindet sich seit 2009 konstant bei über 80 Prozent.

Quelle: TraderFox Aktien-Terminal

Kritisch angemerkt werden kann hier allerdings das Wachstum der vergangenen fünf Jahre. Das Umsatzwachstum in diesem Zeitraum liegt bei nur 0,59 Prozent pro Jahr, das EPS stieg um 2,83 Prozent pro Jahr. Kompensiert wurde das schwache Wachstum der älteren Vergangenheit durch die enorme Profitabilität des Unternehmens. Die Eigenkapitalrendite bei gleichzeitig hoher Eigenkapitalquote von beinahe 82 Prozent beträgt fast 21 Prozent, die Nettogewinnmarge beläuft sich sogar auf über 24 Prozent. Die jüngsten Quartalszahlen zum ersten Quartal 2021 stellten allerdings einen Pivotal-News-Point dar. Das Unternehmen erzielte einen Umsatz von 1,51 Milliarden US-Dollar, was den Analysten-Konsens um 450 Millionen übertraf. Der Q1-Umsatz entspricht einer 69%igen Steigerung im Vergleich zum Vorjahresquartal. Wie auch die Umsatzerwartungen wurden auch die Konsenserwartungen beim Gewinn pro Aktie geschlagen. Mit 3,36 US-Dollar Gewinn pro Aktie hat sich der Gewinn im Vergleich zum Vorjahresquartal verdoppelt. Mitverantwortlich für diese gute Entwicklung des operativen Geschäfts sei die Einführung von neuen 5G-Smartphones. Ich würde diese starken Quartalszahlen als Beweis für den Start des 5G-Zyklus bezeichnen. Der Markt hat diese Zahlen mit einem Gap-Up unter erhöhtem Volumen eingepreist.

Quelle: TraderFox Trading-Desk

Die in der Vergangenheit bereits bewiesene Profitabilität wird über mehrere Wege an die Investoren weitergereicht:

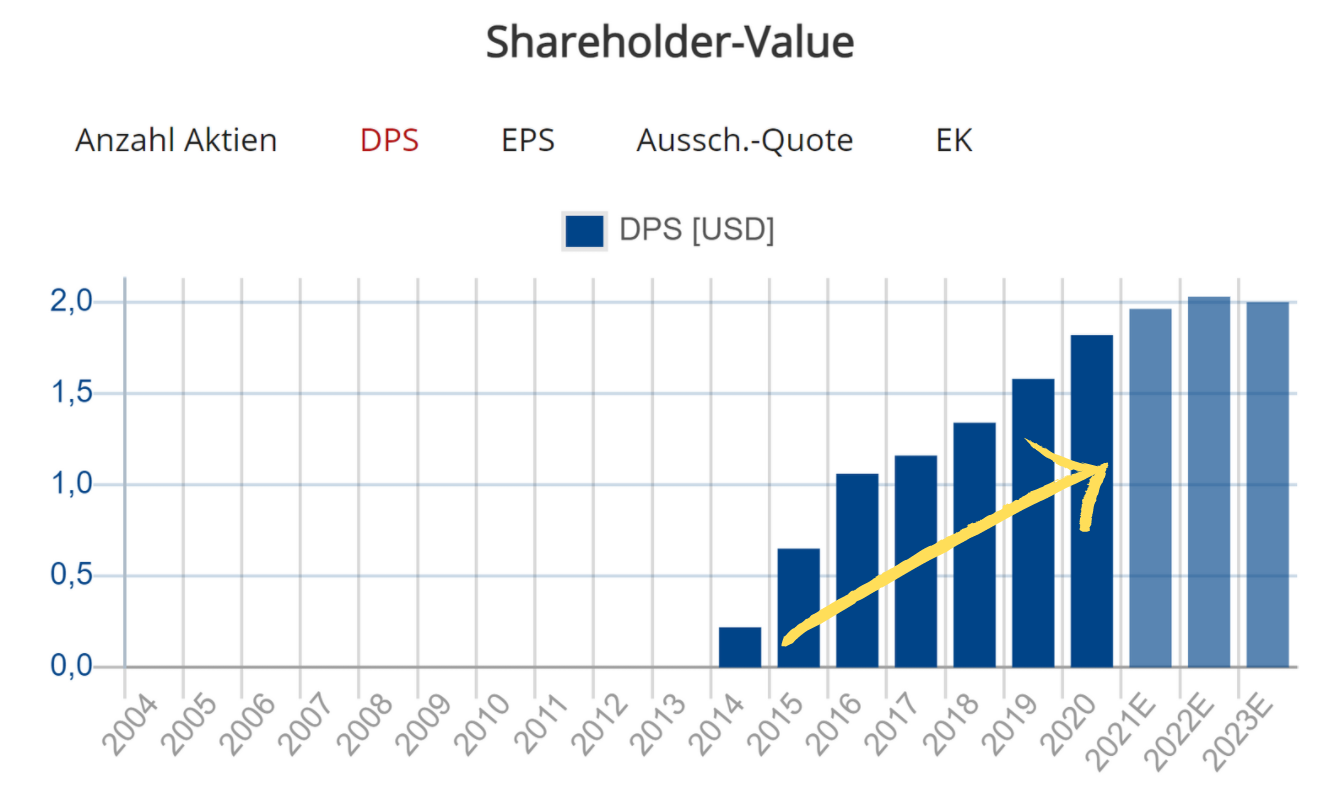

Zum einen wird eine Dividende ausgeschüttet, die seit sieben Jahren kontinuierlich gesteigert wurde. In den vergangenen fünf Jahren wurde die Dividende im Durchschnitt um fast 23 Prozent jährlich erhöht. Es kann hier also auch von einer Dividendenwachstumsaktie gesprochen werden. Die Ausschüttungsquote liegt bei weniger als 38 Prozent und befindet sich somit im moderaten Bereich. Es besteht in Zukunft also noch Potenzial für weitere Dividendenerhöhungen. Aktuell liegt die Einstandsdividendenrendite bei in etwa einem Prozent. Im Dividendencheck erzielt Skyworks eine Punktzahl von 13 von maximal 15 Punkten. Die Aktie kann also auch als Dividendenaktie bezeichnet werden. Das Unternehmen ist einer der wenigen Unternehmen, die sowohl beim Wachstumscheck als auch beim Dividendencheck mit einem hohen Score überzeugen können.

Quelle: TraderFox Aktien-Terminal

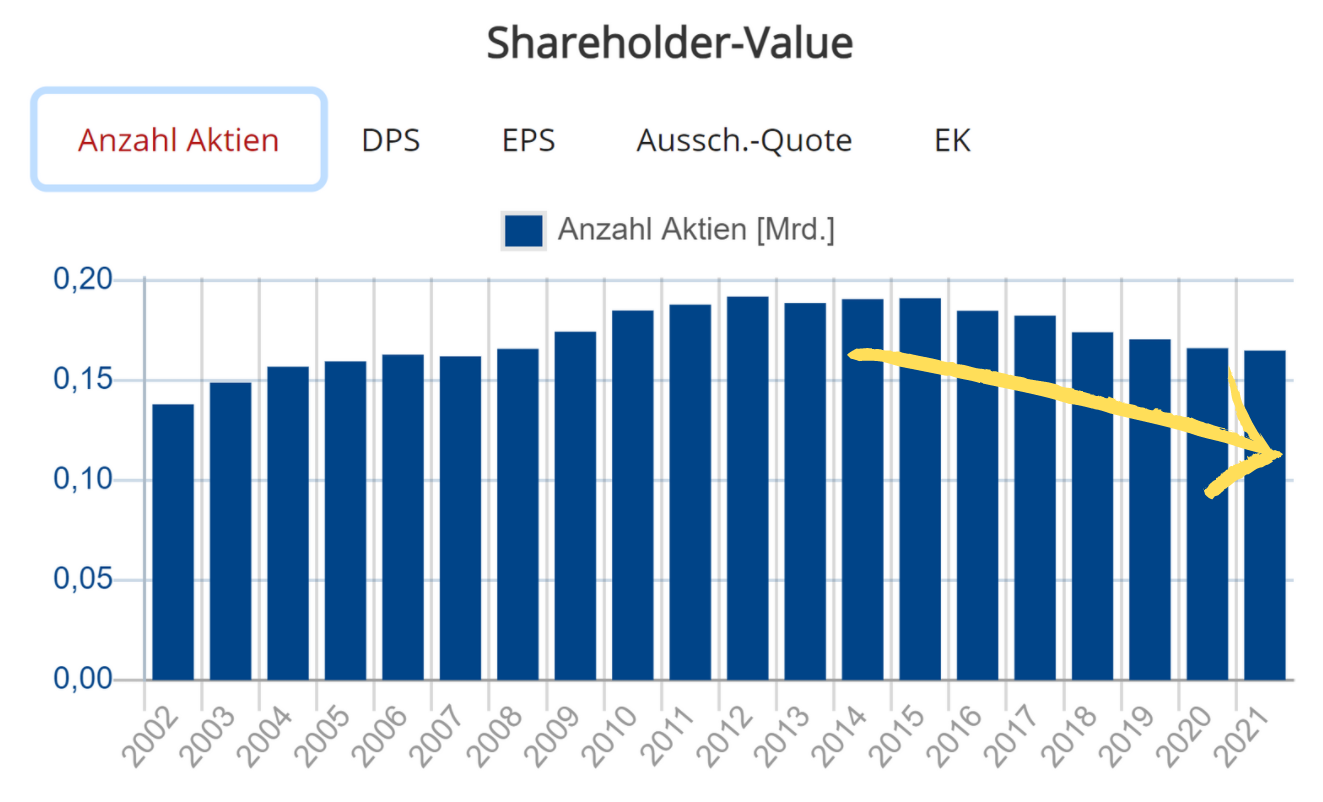

Zum anderen werden auch Aktienrückkäufe durchgeführt. Seit 2015 ist die Anzahl an ausstehenden Aktien kontinuierlich rückläufig. Im Zuge der vergangenen Quartalszahlen wurde ein neues Aktienrückkaufprogramm in Höhe von bis zu zwei Milliarden US-Dollar angekündigt. Sowohl anhand der Dividende als auch anhand der Aktienrückkaufprogramme wird deutlich, dass Skyworks vor sieben Jahren die Kapitalmarktstrategie veränderte und den Shareholder-Value in Form von Dividenden und Aktienrückkäufe mehr in den Mittelpunkt gestellt hat. Neben den Dividenden und den Aktienrückkäufen konnte die Aktie in den vergangenen zehn Jahren im Durchschnitt um fast 19 Prozent pro Jahr im Kurs steigen.

Quelle: TraderFox Aktien-Terminal

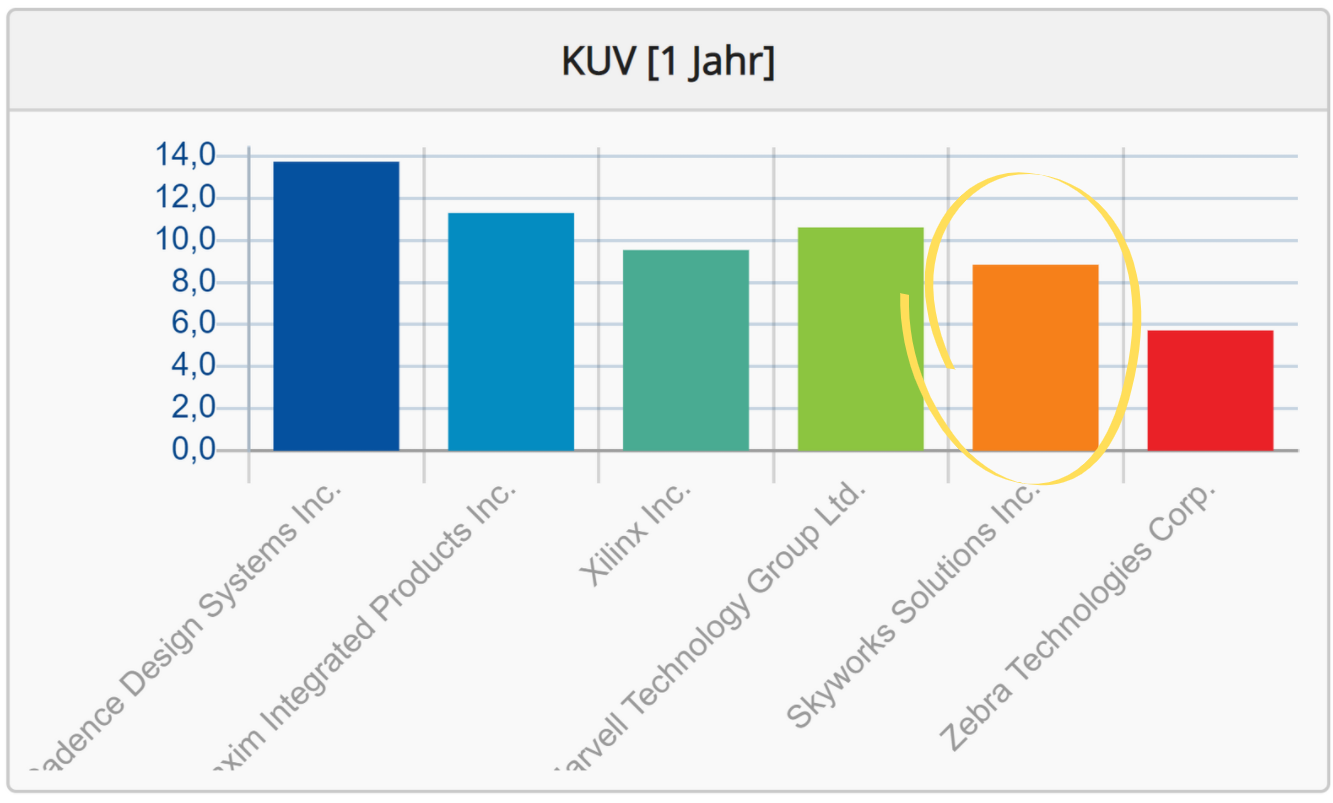

Der letzte Punkt des Wachstumscheck, die Bewertung in Form des KUVs, ist ebenfalls erfüllt und folglich mit einem grünen Haken versehen. Die Bewertung der Aktie muss etwas differenzierter betrachtet werden. Ein KGV für das Jahr 2020 von 37 und ein KUV für den gleichen Zeitraum von fast 9 erscheint auf den ersten Blick viel. Die Bewertung eines Unternehmens darf allerdings nie isoliert betrachtet werden. Es ist sinnvoller, die absoluten Bewertungskennzahlen entweder im historischen Vergleich oder im Vergleich zur Peer Group genauer zu beleuchten. Zusätzlich darf das Wachstum bei einer Aktienbewertung nicht ignoriert werden. Starten allerdings möchte ich mit einer Peer-Group-Bewertung. Als Peer Group habe ich die Branche "Halbleiter-/ Vernetzungstechnologien" selektiert. Die Selektion dieser Branchenzugehörigkeit eignet sich sehr gut für eine aussagekräftige Peer-Group-Bewertung. Innerhalb dieser Peer Group hat Skyworks die zweitniedrigste KUV-Bewertung aller sechs Branchenvertreter. Um die Aussagekräftigkeit dieses Bewertungsansatzes noch zu erhöhen, wäre eine Geschäftsmodell-Analyse der Konkurrenten von Nöten. Bei komplett identischen Geschäftsmodellen ist die Bewertung am aussagekräftigsten. Dies ist in der Praxis allerdings nur selten der Fall.

Quelle: TraderFox Aktien-Terminal

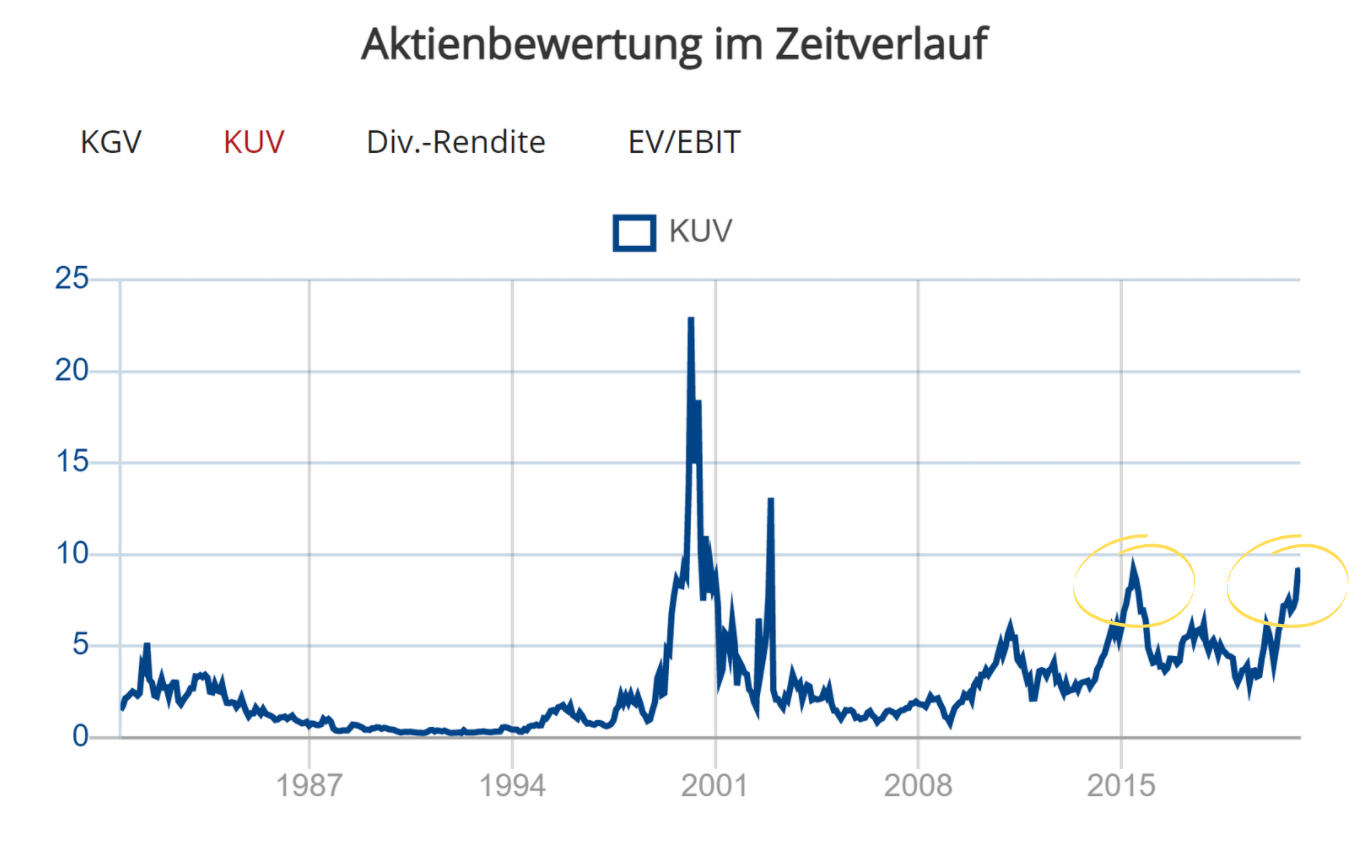

Aus diesem Grund ist es sinnvoll, einen weiteren Bewertungsansatz durchzuführen. Hier kommt die historische Bewertung ins Spiel. Wie die Peer-Group-Bewertung ist auch die historische Bewertung über das Aktien-Terminal von TraderFox möglich. Während die Peer-Group-Bewertung auf eine Unterbewertung hindeutet, kann bei der Aktienbewertung im Zeitverlauf eher von einer Überbewertung gesprochen werden. Abgesehen von dem extremen Spike zur Jahrtausendwende ist die KUV-Bewertung historisch hoch. Im Jahr 2015 gab es bereits eine ähnliche Bewertungsdimension wie im Moment, welche anschließend mit einem jahrelangen Seitwärtslaufen des Aktienkurses auskonsolidiert wurde. Dies ist allerdings auch auf die stagnierende operative Entwicklung in diesen Jahren zurückzuführen.

Quelle: TraderFox Aktien-Terminal

Letztes Jahr ist die Aktie dann nach oben ausgebrochen und konnte neue Allzeithochs markieren. Meine These ist, dass bei Skyworks Solutions eine Neubewertung im Gange ist. Der erste Beweis dieser These ist der impulsive Ausbruch aus der fast fünf Jahre andauernden Seitwärtsbewegung. Seit dem Corona-Tief Ende März 2020 konnte die Aktie sowohl gegenüber dem S&P 500 als auch gegenüber dem Nasdaq 100 eine Outperformance erzielen. Diese relative Stärke gegenüber dem breiten Markt ist ein weiteres Indiz für meine These.

Quelle: TraderFox Trading-Desk

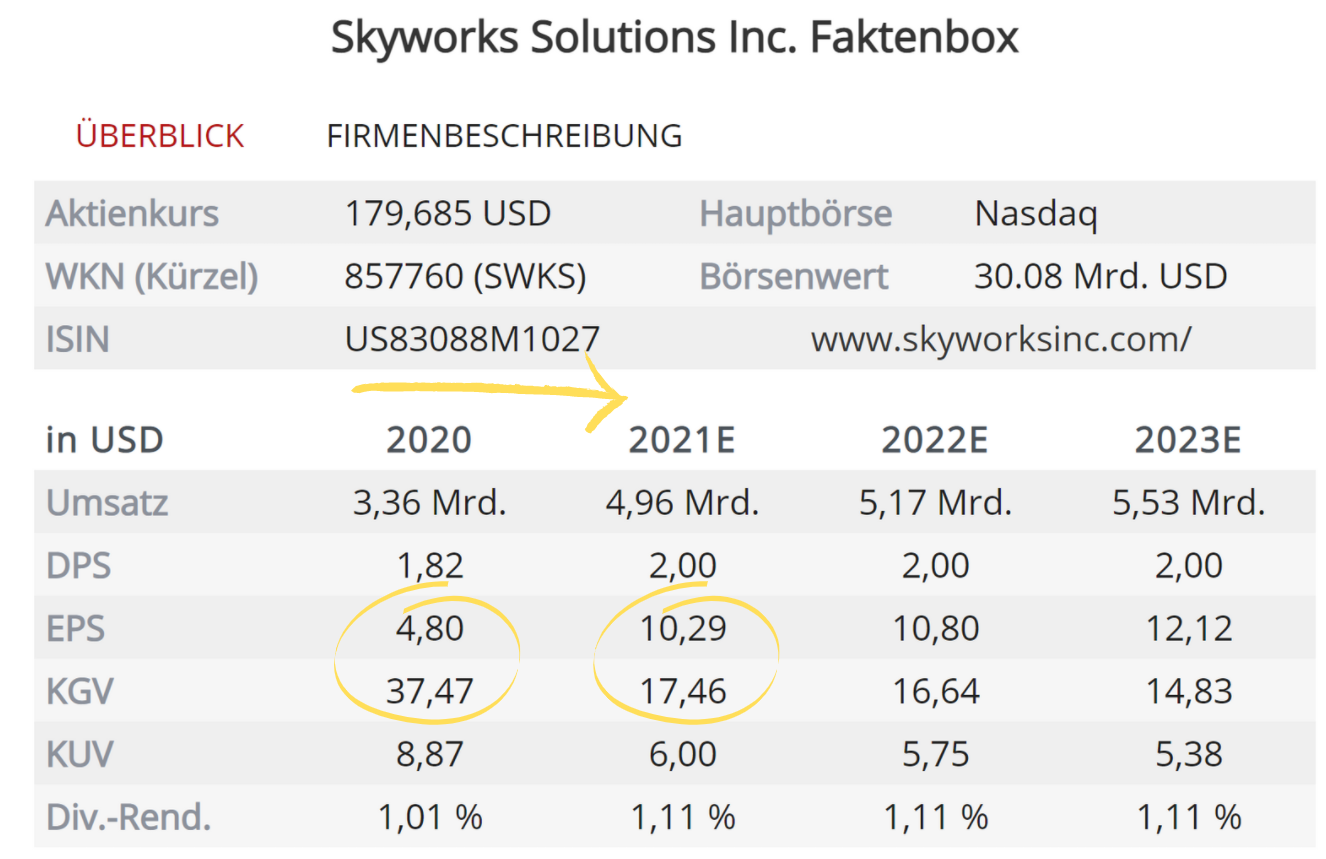

Vor allem aber möchte ich meine Neubewertungsthese mit dem PEG-Ratio TTM begründen. Neben dem Peer-Group-Vergleich und der historischen Bewertung ist das PEG-Ratio ein weiterer Unternehmensbewertungsansatz. Beim PEG-Ratio wird das Gewinnwachstum ebenfalls mitberücksichtigt, weshalb sich diese Ratio vor allem bei Wachstumsaktien eignet. Auf TTM-Basis weist Skyworks ein PEG-Ratio von 0,8 aus. Findet die Faustregel "PEG-Ratio < 1 = Unterbewertung" hier Anwendung, kann auf Basis dieser Herangehensweise ebenfalls von einer Unterbewertung gesprochen werden. Unabhängig von der Wahl des Bewertungsansatzes ist die systematische Herangehensweise für eine faktenbasierte Due-Diligence entscheidend. Ich persönlich weise aufgrund des enormen Wachstums bei den jüngsten Quartalszahlen vor allem dem PEG-Ratio eine große Bedeutung zu. Durch das zurückkehrende Wachstum sind höhere Multiples vertretbar. Hohe Multiples bei gleichzeitig schwachem bzw. abschwächendem Wachstum sind hingegen eine toxische Mischung. Prognosen zur Folge soll das Wachstum auch in Zukunft Bestand haben. Vor allem das EPS soll in 2021 sprunghaft ansteigen, was das KGV unter dem Strich deutlich senken würde. Auf Basis dieser Estimates kann das Unternehmen sozusagen in die Bewertung "reinwachsen". Außerdem wird anhand der Differenz zwischen Umsatz- und Gewinnwachstum deutlich, dass die Prognosen auch in der Zukunft von steigenden Margen ausgehen.

Quelle: TraderFox Aktien-Terminal

Die Wahl von Skyworks Solutions habe ich faktenbasiert begründet. Die jüngsten starken Quartalszahlen können ein Trigger für die Neubewertung sein und stehen für mich stellvertretend für den Start des 5G-Zyklus.

> Zum TraderFox Wachstumscheck von Skyworks Solutions Inc.

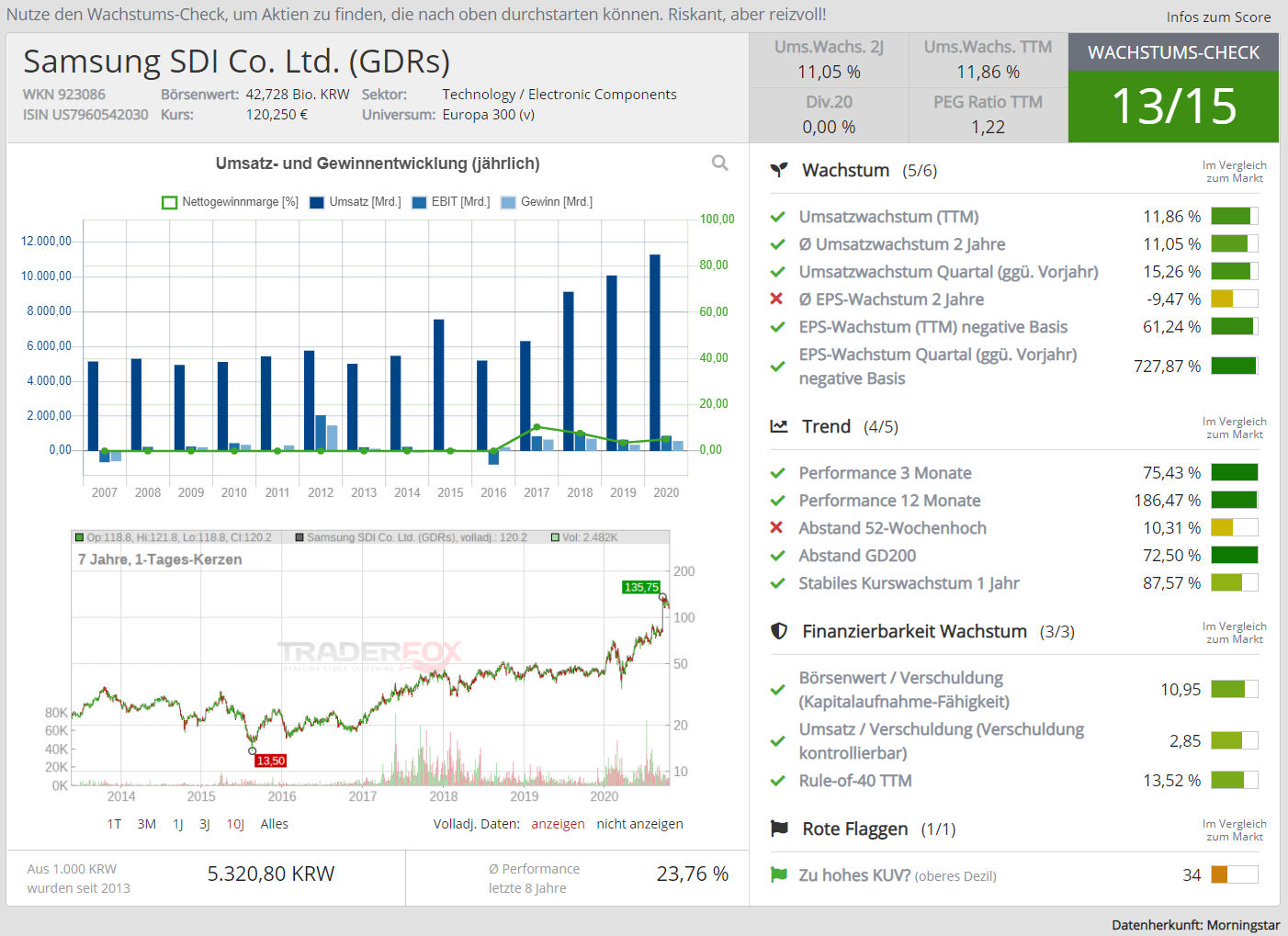

Samsung SDI: Der Automobilzulieferer der Zukunft

Das zweite Unternehmen dieser kleinen Vorstellungsrunde ist Samsung SDI. Das südkoreanische Unternehmen ist ein Hersteller von Lithium-Ionen-Batterien. Laut Bloomberg Innovation Index ist Südkorea das innovativste Land der Welt. Dabei gehört die Firma zu den innovativen, globalen Marktführern in der Batterien-Branche. Zum einen werden kleine Lithium-Ionen-Batterien hergestellt, die zum Beispiel in Laptops, Wearables, E-Bikes und E-Roller eingesetzt werden. Im Batterie-Segment für E-Bikes zum Beispiel gilt das Unternehmen als Weltmarktführer. Zum anderen ist Samsung SDI auch im Batteriemarkt für Elektroautos tätig. Weitere Bereiche sind Energiespeichersysteme und auch Elektronikkomponenten. Samsung SDI ist also ausschließlich in Wachstumsmärkten aktiv und eignet sich deshalb, als Wachstumsaktie bezeichnet zu werden.

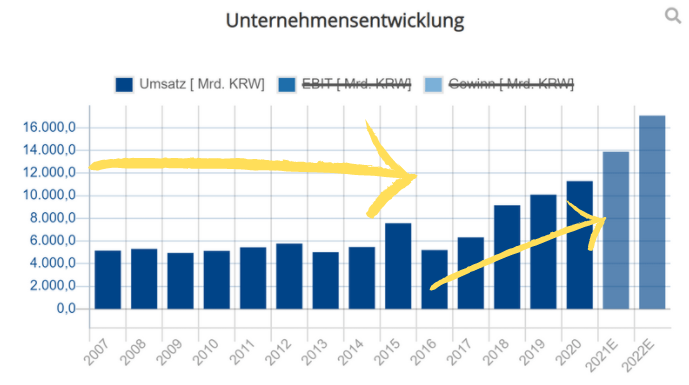

Bei Samsung SDI ist das Ausgangszenario ähnlich wie bei Skyworks Solutions. Nachdem das Unternehmen über Jahre hinweg einen stagnierenden Umsatz meldete, zog das Wachstum ab dem Jahr 2016 merklich an.

Quelle: TraderFox Aktien-Terminal

So konnte der Umsatz in den vergangenen fünf Jahren um über 8 Prozent pro Jahr zulegen. Das EPS konnte im gleichen Zeitraum sogar um über 62 Prozent jährlich gesteigert werden. Auch die Kennzahlen der jüngeren Vergangenheit zeigen, dass sich Samsung SDI auf dem richtigen Weg befindet. Das Umsatzwachstum (TTM) beträgt knapp 12 Prozent. Das EPS-Wachstum auf TTM-Basis beläuft sich sogar auf über 61 Prozent. Anhand dieser vorgestellten Kennzahlen wird ersichtlich, dass Samsung SDI die Margen steigern konnte.

Quelle: TraderFox Trading-Desk

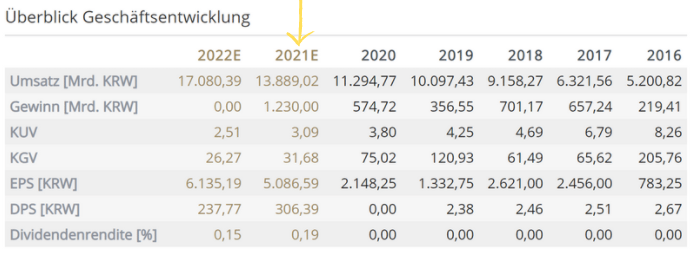

Die jüngste positive Entwicklung des operativen Geschäfts wird auch an der Kursentwicklung deutlich. In den vergangenen drei Monaten konnte die Aktie um über 75 Prozent zulegen. Die Performance auf 12-Monats-Sicht beträgt sogar 186 Prozent. Folglich erzielt Samsung SDI vier von fünf Punkten im Segment "Trend”. Nur der Abstand vom 52-Wochenhoch verhindert die maximale Punktzahl in diesem Segment. Die maximal zu erzielende Punktzahl wird hingegen bei der Finanzierbarkeit des Wachstums erzielt. Aktuell hat das Unternehmen eine Eigenkapitalquote von über 60 Prozent. Ein Credit Rating von AA0 untermauert die hohe Bonität des Unternehmens. Außerdem steht die Samsung Group als Mutterkonzern hinter Samsung SDI, wodurch das Unternehmen sowohl finanziell als auch knowhow-technisch profitiert. Zum Beispiel hat das Unternehmen Zugang zu den Forschungsergebnissen des Samsung Advanced Institute of Technology, das unter anderem an Batterien der nächsten Generation forscht. Ein KUV20 von 3,8 ist im aktuellen Umfeld moderat, wenngleich das KUV in den letzten Monaten angestiegen ist. Dennoch ist die Bewertung im Wachstumscheck mit einem grünen Haken versehen. Ein PEG-Ratio TTM von 1,22 bestätigt die These einer moderaten Bewertung. Insgesamt resultieren die Kennzahlen in einem Wachstumscheck von 13 von 15 Punkten. Samsung SDI erfüllt also die Kriterien einer Wachstumsaktie.

> Zum TraderFox Wachstumscheck von Samsung SDI

Die Kennzahlen der Vergangenheit habe ich bereits vorgestellt. Nun möchte ich auf ein paar Prognosen eingehen. Einer Studie von McKinsey zur Folge soll die Nachfrage nach Batterien für die Elektromobilität von 282 Gigawattstunden in 2020 auf 2.623 Gigawattstunden pro Jahr in 2030 ansteigen. Laut Investorenpräsentation von Samsung SDI aus dem Januar 2021 soll der EV-Markt in 2021 um 80 Prozent YoY wachsen. Als Grund für dieses enorme Wachstum gibt das Unternehmen an, dass Europa aufgrund der Umweltauflagen zum größten Markt werden soll. Auch in den Vereinigten Staaten und in China würden strengere Umweltauflagen für dieses Wachstum sorgen. Im Jahr 2019 wurde zum Beispiel mit BMW einen langfristigen Batterieliefervertrag bis 2031 unterzeichnet. Durch den First-Mover-Vorteil von Samsung SDI sind die deutschen Autobauer teilweise langfristig an das Unternehmen gebunden. Samsung SDI ist allerdings kein "One-Trick-Pony", denn auch im Bereich der kleinen Batterien wird ein Wachstum von 16 Prozent in 2021 erwartet. Dieses Wachstum wird mit der Erholung im Wohnungsmarkt begründet. Die Anwendungsbereiche dieser Batterien rund ums Haus sind sehr vielseitig. Elektronische Haushaltsgeräte oder Gartengeräte sind hier exemplarisch zu nennen. Das allgemeine Marktwachstum soll sich auch positiv auf die Zahlen von Samsung SDI niederschlagen. Der Gewinn soll sich von 2020 auf 2021 mehr als verdoppeln, der Umsatz soll von 11.295 Mrd. KRW in 2020 auf 13.889 Mrd. KRW in 2021 steigen. Genau wie bei Skyworks wird also auch hier mit einer deutlichen Margensteigerung gerechnet.

Quelle: TraderFox Aktien-Terminal

Was haben die bereits vorgestellten Unternehmen Skyworks Solutions und Samsung SDI gemeinsam?

Sowohl bei Skyworks Solutions als auch bei Samsung SDI darf nicht vergessen werden, dass es sich bei beiden um produzierende Unternehmen handelt. Auf der einen Seite führt das zu einer begrenzten Skalierbarkeit. Auf der anderen Seite hingegen können große, kapitalintensive Produktionsstätten Teil eines Burggrabens sein, da neue Wettbewerber nur mit viel Kapital mit den bereits bestehenden Unternehmen konkurrieren können. Ich persönlich schätze es als sehr schwer ein, die Markposition beider Unternehmen von null an nachzubauen. Dass beide Unternehmen sehr gute Marktpositionen haben, kann anhand der Kennzahlen aus der Vergangenheit erkannt werden.

Zusätzlich haben beide Unternehmen gemeinsam, dass sie in echten Megamärkten tätig sind. Beide Märkte wachsen überproportional. Das Ziel meines Researchs war es, überdurchschnittliche Unternehmen mit überdurchschnittlichen Kennzahlen in einem überproportional wachsenden Markt zu identifizieren. Der Markt von Samsung SDI wird zusätzlich noch politisch im Rahmen des Green Deals mit enormen Subventionen gefördert.

Die dritte Gemeinsamkeit beider Unternehmen ist das simple betriebswirtschaftliche Konzept von Angebot und Nachfrage. Sowohl bei Halbleitern als auch bei Lithium-Ionen-Batterien könnte ich mir sehr gut vorstellen, dass auf Sicht der nächsten zehn Jahren die Nachfrage das Angebot übertreffen wird. Bei Halbleitern ist das teilweise bereits heute Realität. Die Folge dieses Szenario wäre eine höhere Preissetzungsmacht der führenden Unternehmen, welche sich in einer gesteigerten Brutto-Marge widerspiegeln würde.

Evolution Gaming: Der Wachstumsgigant aus Schweden

Nachdem ich bereits ein Unternehmen aus den Vereinigten Staaten und ein Unternehmen aus Asien vorgestellt habe, will ich nun beim dritten Unternehmen im Einklang mit der Holy-Grail-Theorie von Ray Dalio ein Unternehmen aus Europa vorstellen. Auch hierfür hat mir das Tool aktien RANKINGS von TraderFox die Suche erleichtert. Wie bereits bei Skyworks Solutions, habe ich bei aktien RANKINGS das Template "Safety" verwendet. Zusätzlich habe ich das Scan-Kriterium "Wachstums-Check" ausgewählt, sodass nur die europäischen Unternehmen mit einem Score von 13 oder größer in der Treffermenge erscheinen. Anders als beim ersten Screening habe ich anschließend das Universum der 200 volumenstärksten Unternehmen aus Europa selektiert. Aus ursprünglich 200 Unternehmen des Universums bleiben unter dem Strich nur 17 Unternehmen übrig. Das sind die 17 Unternehmen im Überblick:

Quelle: TraderFox aktien RANKINGS

Quelle: TraderFox aktien RANKINGS

Inspiriert durch Ray Dalio und seiner Holy-Grail-Theorie habe ich nun nach einem Unternehmen geschaut, das möglichst nicht mit den bereits oben vorgestellten Unternehmen korreliert. Aktien aus dem Halbleitersektor bzw. Profiteure des 5G-Zyklus wie zum Beispiel ASML, ASM Intl. oder Ericsson fallen also folglich aufgrund der bereits vorgestellten Unternehmen raus. Kurzum habe ich mich für das schwedische Unternehmen Evolution Gaming entschieden. Über das in Schweden ansässige Unternehmen kann das Exposure in einem anderen Währungsraum erhöht werden. Die Schwedische Krone diversifiziert das Portfolio zusätzlich. Konservative Investoren würden vermutlich Investors AB als Schweden-Play bevorzugen. Da es in diesem Artikel allerdings um Wachstumsaktien geht, habe ich mich für die Vorstellung von Evolution Gaming entschieden. Evolution Gaming befindet sich auf Platz #2 der Scan-Treffermenge. Das schwedische Unternehmen korreliert kaum mit dem amerikanischen Tech-Index Nasdaq 100, in dem viele Wachstumsaktien gelistet sind. Diese These kann durch den 3-Monats-Chart von Evolution Gaming mit dem US-Tech-Index als selektierte Benchmark bestätigt werden. Während die Nasdaq aufgrund des rasanten Anstiegs der 10-jährigen US-Staatsanleihen in den letzten Wochen leicht schwächelte, konnte die Aktie von Evolution Gaming unberührt nach oben durchziehen. Die hohe Platzierung beim systematischen Screening in Kombination mit der beschriebenen negativen Korrelation bzw. relativen Stärke gegenüber anderen (US-amerikanischen) Wachstumsaktien sind die entscheidenden Beweggründe, die Aktie genauer vorzustellen.

Quelle: TraderFox

Doch was macht das Unternehmen überhaupt? Evolution Gaming bezeichnet sich auf der Investor-Relations-Webseite selbst als den weltweit führenden B2B-Anbieter von Live-Casino-Systemen. Genauer gesagt stellt das Unternehmen Wettanbietern und Online-Casinos die Software zur Verfügung. Auf der Unternehmenswebseite werden die 200 Kunden des Unternehmens aufgelistet. Darunter zählen zum Beispiel Bet-at-home.com, Betway, Interwetten, PokerStars.com, DraftKings und Unibet. Für jeden Wettanbieter und jedes Online-Casino werden individuelle Software-Lösungen ausgearbeitet. Der Satz "Creating a world leading supplier of online casino” in der Investorenpräsentation untermauert, dass Evolution Gaming nicht mit den zahlreichen Online Casinos konkurriert, sondern diese mit der benötigten Software beliefert. Evolution Gaming agiert also als Schaufelverkäufer der Glückspielindustrie. Aus diesem Grund muss zu Beginn der Vorstellung betont werden, dass jeder Investor dies mit seinen eigenen moralischen Grundansichten vereinen muss. Nur wenn das bejaht werden kann, macht eine tiefergehende Due-Diligence Sinn.

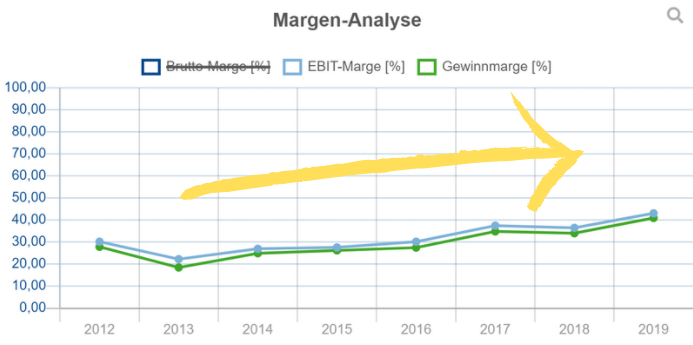

Die Kennzahlen der Vergangenheit zeigen, dass es sich hier um ein hoch-profitables Geschäftsmodell handelt. Die Nettogewinnmarge beträgt fast 37 Prozent. Die Rendite auf das eingesetzte Kapital liegt bei enormen 62 Prozent und die Eigenkapitalrendite beläuft sich sogar auf fast 67 Prozent. Die Profitabilität konnte in den vergangenen Jahren sogar kontinuierlich gesteigert werden. Die Margen-Analyse von TraderFox veranschaulicht das:

Quelle: TraderFox Aktien-Terminal

Dass die Margen in den vergangenen Jahren gesteigert werden konnten, verdeutlicht die Umsatz- und Gewinnentwicklung der letzten fünf Jahre. So konnte der Umsatz in diesem Zeitraum um fast 50 Prozent pro Jahr zulegen. Das EPS wurde sogar um über 65 Prozent jährlich gesteigert. Ähnlich sieht die Entwicklung in der jüngeren Vergangenheit aus. Am 10. Februar 2021 hat Evolution Gaming die Zahlen für das Gesamtjahr 2020 vorgelegt. Der Umsatz konnte im vergangenen Jahr um 53 % zulegen, das EBITDA sogar um 82 Prozent. Die EBITDA-Marge konnte von 50 % auf 59,2 % gesteigert werden. Diese Zahlen untermauern, dass es sich hier um ein sehr krisenresistentes Geschäftsmodell handelt. Auch wurde die abgeschlossene Übernahme von NetEnt bekannt gegeben. Neben der Profitabilität und dem Wachstum kann auch die finanzielle Stabilität des Unternehmens überzeugen. Die Eigenkapitalquote liegt bei über 66 Prozent. In der Bilanz von 2019 werden 150 Mio. Euro Gesamtverbindlichkeiten ausgewiesen. Im gleichen Zeitraum belaufen sich die liquiden Mittel auf 180 Mio. Euro und der Gewinn auf 150 Mio. Euro.

Quelle: TraderFox Aktien-Terminal

Wie zu Beginn der Vorstellung bereits gesagt, notiert die Aktie aktuell in der Nähe des Allzeithochs. In den vergangenen drei Monaten beläuft sich die Performance auf über 68 Prozent. Auf Sicht der zurückliegenden zwölf Monate konnte sich die Aktie mehr als vervierfachen. Folglich sind alle Performance-Faktoren des Wachstumschecks erfüllt und mit einem grünen Haken versehen. Trotz des enormen Wachstums im operativen Geschäft ist der Aktienkurs im vergangenen Jahr deutlich stärker gestiegen als die fundamentalen Kennzahlen. Das führte zu einer signifikanten Multiple Expansion, welche bei der Aktienbewertung im Zeitverlauf deutlich zu erkennen ist. Sowohl das KUV als auch das KGV explodierte förmlich in der jüngsten Vergangenheit. Aufgrund der extrem hohen absoluten Bewertung ist das Bewertungskriterium im Wachstumscheck nicht erfüllt. Wird das Wachstum allerdings mitberücksichtigt, ist die Aktie gemessen am PEG-Ratio TTM von 0,96 nicht zu teuer bewertet. Bei derartigem Wachstum, sowohl beim Umsatz und vor allem beim Gewinn, ist der Einsatz des PEG-Ratios der vermeintlich sinnvollste Bewertungsansatz. Nichtsdestotrotz dürfen die Risiken von derartigen Bewertungsdimensionen nicht ignoriert werden. Ein abschwächendes Wachstum kann die Aktie deutlich korrigieren lassen. Abschwächendes Wachstum kann zum Beispiel durch Regulierungsdruck ausgelöst werden. Ähnlich wie im Tabak-Sektor besteht neben anderen Regulierungsrisiken die Gefahr eines Marketing-Verbots. Aktuelle Estimates gehen allerdings von einem enormen Wachstum in der Zukunft aus. Während der Umsatz im Jahr 2020 bei 5,89 Milliarden SEK lag, soll der Umsatz im Jahr 2023 über 15 Milliarden SEK betragen.

Quelle: TraderFox Aktien-Terminal

Auch wenn das Regulierungsrisiko und auch das Multiple-Expansion-Risiko besteht, erzielt Evolution Gaming aktuell im Wachstumscheck einen Score von 14 Punkten. Das Unternehmen hat die zu Beginn definierten Kriterien 1) Wachstum, 2) Finanzielle Stabilität und 3) Profitabilität erfüllt. Außerdem kann die Aktie mit einer hohen relativen Stärke überzeugen, weshalb sie unter dem Strich eine Wachstumswatchliste bereichern kann.

> Zum TraderFox Wachstumscheck von Evolution Gaming AB

Wachstumsaktien, gemessen an dem TraderFox Wachstumscheck von mindestens 13 Punkten, mit überdurchschnittlichem Wachstum sowohl operativ als auch kurstechnisch bedeuten per se ein erhöhtes Risiko. Durch den zusätzlichen Fokus auf Profitabilität und den Faktor "Safety" kann das Risiko minimiert, jedoch keineswegs eliminiert werden. Zusätzlich können über aktien RANKINGS auch Bewertungskriterien mitberücksichtigt werden. Die hier angebrachten Beispiele untermauern, dass eine Wachstumsaktie nicht per se hoch-defizitär sein muss. Die Kombination von Marktwachstum und Unternehmensqualität kann dazu führen, dass ein Unternehmen auch einer hohen absoluten Bewertung gerecht werden kann und in die Bewertung reinwachsen kann. Durch das Wachstum war das PEG-Ratio bei allen vorgestellten Unternehmen im grünen Bereich, auch wenn die absoluten Bewertungsgrößen teilweise auf Überbewertungen hindeuteten. Der Investment Case bei allen drei vorgestellten Unternehmen ist also, dass das Wachstum auch in der Zukunft Bestand haben wird, was wiederum in moderaten PEG-Ratios resultiert.

Viele Grüße

Ferdinand Schnitzer

Haftungsausschluss: Dieses Format dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte: TraderFox-Redakteure klären über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt. Eigenpositionen: Verantwortlicher Redakteur Ferdinand Schnitzer: Skyworks Solutions, Samsung SDI

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von